- Автоматическая смена брокерского тарифа при переходе на «Привилегию»

- ВТБ Инвестиции: тарифы

- Классификация комиссий

- Тарифные планы в зависимости от пакета услуг

- Как узнать свой тариф

- Смена тарифного плана

- Базовые тарифы ВТБ Инвестиции

- Мой онлайн

- Инвестор стандарт

- Профессиональный стандарт

- Тарифы для владельцев пакета «Привилегия»

- Инвестор привилегия

- Профессиональный привилегия

- Для клиентов с пакетом «Прайм»

- Инвестор прайм

- Профессиональный прайм

- Скидки

- Какой тариф выбрать

- Новый тариф у ВТБ Брокера. Выгоден ли?

- О новом тарифе.

- Выгоден ли новый тариф?

- Вывод:

- ВТБ Мои инвестиции — полная инструкция

- ВТБ мои инвестиции личный кабинет

- Установка мобильного приложения ВТБ Мои инвестиции

- Регистрация/ Вход

- ВТБ инвестиции тарифы

- Базовые

- Для владельцев пакета «Привилегия»

- Для владельцев пакета «Прайм»

- Общие правила

- Актуальные предложения для инвесторов

- Робот-советник

- ИИС или брокерский счёт

- Как купить акции иностранных компаний

Автоматическая смена брокерского тарифа при переходе на «Привилегию»

30.09.20 мне поступил звонок от сотрудника банка З-на А. А. с предложением перейти на пакет услуг «Привилегия». Cразу хочу отметить, он максимально корректно и подробно расписал условия, так же упоминалось что если я захочу, я смогу перейти на другой тариф брокерского обслуживания. Условия мне подошли и я перешёл на данный пакет услуг, при этом ознакомившись с подробными условиями этого пакета, которые расположены в PDF файле на сайте https://www.vtb.ru/privilegia/

При переходе мне АВТОМАТИЧЕСКИ сменился тарифный план обслуживания у брокера. Я специально посмотрел документы, которые я подписал дистанционно и перечитал условия на сайте и в PDF файле подробных условий, нигде не нашёл упоминания автоматической смены тарифного плана обслуживания у брокера.

В связи с ненадлежащим информированием по данному вопросу, я прошу, если произошло недопонимание, оставить мне подключенный банковский пакет «Привилегия» и оставить старый тариф брокера «мой онлайн», либо разобраться, почему не информируют про ОБЯЗАТЕЛЬНУЮ смену тарифа у брокера с невозможностью её сменить назад без отказа от банковского пакета «Привилегия» и оставить мне старый банковский и брокерский тарифный план. Так же мною было оставлено обращение по телефону.

Вообще складывается интересная ситуация. В описании «Привилегии» нет информации по обязательной смене тарифа у брокера, так как это вроде как не совсем связанные вещи, но с другой стороны это не мешает автоматически менять тарифный план у брокера, когда ты меняешь пакет в Банке (казалось бы, причем тут брокер), а самое главное невозможность выбрать старый тарифный план (клиент должен страдать и есть, что дают, особенно «привилегированный»)

Начал задумываться не сменить ли мне брокера да и банк заодно, благо выбор сейчас большой.

Источник

ВТБ Инвестиции: тарифы

Чтоб начать инвестировать через брокера ВТБ необходимо создать брокерский счёт. Это можно сделать с помощью нескольких удобных способов. Сколько же стоит открытие счёта? В данной статье мы рассмотрим представленные тарифы и все нюансы работы с брокером.

Классификация комиссий

Все комиссии и списания отображаются в брокерском отчёте, с которым может ознакомится в любой время инвестор. Предусмотрены следующие виды комиссий:

- брокерская;

- биржевая;

- за вывод и пополнение денежных средств;

- маржинальное кредитование;

- перевод ценных бумаг;

- корпоративные действия.

Ежедневно будет списываться комиссия за расчёт по сделкам с 7-ми вечера прошлого дня до 7-ми вечера текущего. Сумма будет блокироваться на счёте для списания в расчётный день.

Комиссия на срочном рынке будет равной 1 рубль=1 контракт. Биржевая комиссия будет заметно отличатся в зависимости от биржевых инструментов.

Денежные средства за обслуживание брокерского счёта списываются 1 раз в месяц при условии, что клиент совершил хотя бы одну сделку на платформе. Это произойдёт в первый день сделки до 7-ми вечера или на следующий день после закрытия торгов.

Тарифные планы в зависимости от пакета услуг

Как узнать свой тариф

Для просмотра своего тарифного плана можно с помощью приложения «Мои инвестиции» или «ВТБ-онлайн». После регистрации клиента и заключении брокерского договора подключается тариф «Мой онлайн».

Чтоб узнать, какой тариф у вас необходимо:

- Открыть приложение;

- Зайти в личный кабинет;

- Открыть раздел настроек;

- Перейти в «личные анкетные данные»;

- Ознакомится с подключенным тарифным планом.

Смена тарифного плана

Сменить тариф можно в любом банковском отделении или самостоятельно через удобное приложение для мобильных устройств «ВТБ.Мои инвестиции». Для этого инвесторы потребуется:

- Открыть мобильное приложение;

- Авторизоваться в личном аккаунте с помощью логина и пароля;

- Перейти в раздел «Распоряжения»;

- Нажать на клавишу «Запрос на изменение тарифа»;

- Подать поручение, выбрав ваш номер соглашения и новый тарифный план;

- Подтвердить действие на странице с помощью электронной подписи или смс-подтверждения.

Тариф изменится и начнёт работать на следующий день после подачи поручения.

В качестве исключения, клиенты, у которых подключена услуга персонального советника, смогут перейти на новый тарифный пакет с 1-го числа следующего месяца.

Базовые тарифы ВТБ Инвестиции

По умолчанию каждому новому инвестору после открытия счёта присваивается тариф «Мой онлайн», который по мнению ВТБД считается самым выгодным и удобным. Поменять его можно самостоятельно, выбрав один из представленных.

Мой онлайн

Тарифный план «Мой онлайн» считается самым распространённым и включает в себя следующую комиссию:

- Ежемесячное обслуживание составит — 0 рублей;

- Комиссия брокера со сделки — 0,05%;

- Комиссия биржи за сделки — 0,01%;

- За голосовые заявки придётся заплатить 150 рублей/месяц.

«Мой онлайн» считается самым адекватным предложением для инвесторов.

Инвестор стандарт

Данный тариф будет выгоден для тех, кто торгует по-крупному, но совершает небольшое количество сделок. Оплата будет взыматься за:

- Брокерская комиссия составит 0,04%;

- Биржевая комиссия остаётся на том же уровне 0,01%;

- За обслуживание счёта ежемесячно будет списываться 150 рублей, при условии заключения хотя бы одной сделки.

Профессиональный стандарт

В тарифе «Профессиональный стандарт» размер комиссии будет на прямую зависеть от дневного денежного оборота.

Комиссия брокера за сделки с ценными бумагами и валютой составляет при денежном обороте:

- до 1 миллиона рублей — 0,047%;

- от миллиона до 5000000 — 0,029%;

- от 10000000 до 50000000 миллионов — 0,021%;

- от 50000000 до 100000000 рублей — 0,0195%;

- сумма свыше 100000000 рублей — 0,015%.

Комиссия за биржевые сделки стандартная — 0,01%. Ежемесячное обслуживание равно 150 рублям.

Тарифы для владельцев пакета «Привилегия»

В тарифных пакетах «Привилегия» представлена бесплатная аналитика, вывести средства можно как с основного, так и со срочного рынка.

Инвестор привилегия

- Комиссия брокера за совершение сделок составляет 0,037%;

- Ежемесячное обслуживание брокерского счёта составляет 150 рублей при условии совершения хотя бы одной сделки в течение месяца;

- Биржевой процент составляет 0,01% от каждой сделки;

- Комиссия за сделки с валютой составляет: если сделка на сумму до 999 у.е. — 50 рублей, если свыше этой суммы —0,015%.

Представлены льготные условия сделок для определённых ценных бумаг.

Профессиональный привилегия

Комиссия брокера за работу с ценными бумагами будет зависеть от денежного оборота:

- до миллиона — 0,042%;

- от 1000000 до 5000000 рублей — 0,027%;

- от 5000000 до 10000000 рублей —0,024%;

- от 10000000 до 50000000 рублей — 0,02%;

- от 50-ти миллионов до 100 миллионов — 0,018%;

- свыше 100 милионнов — 0,014%.

Биржевая комиссия составит 0,01%, а так же 150 рублей за комиссию депозитария за хранение акций.

Для клиентов с пакетом «Прайм»

Инвестор прайм

Данный тариф больше адаптирован под профессиональных трейдеров.

- Брокер будет взымать за свои услуги 0,034% от суммы совершённых сделок;

- Комиссия биржи неизменна и составляет 0,01%;

- Биржевая коммиссия за сделки с валютой по 1000 у.е. от 1-го до 50-ти лотов — 50 рублей сделка, если больше — 0,015%.

- Ежемесячное обслуживание составляет 150 рублей.

Профессиональный прайм

Комиссия за сделки с дневного оборота будет составлять:

- до миллиона — 0,042%;

- от 1000000 до 5000000 — 0,026%;

- от 5000000 до 10000000 — 0,022%;

- от 10000000 до 50000000 —0,018%;

- от 50-ти миллионов до 100 миллионов — 0,015%;

- свыше ста миллионов — 0,012%.

Размер комиссии за обслуживание счёта остаётся неизменным и будет составлять 150 рублей в месяц.

Скидки

Скидки и привилегии предусмотрены для инвесторов, которые имеют в своём инвестиционном портфеле акции компании ВТБ. Это не только неплохой вклад своих денег, то и получение дополнительных скидок на обслуживание брокерского счёта инвестора. Акции ВТБ — это вклад в лидирующие позиции финансовой группы банковского сектора.

Для акционеров ВТБ обслуживание брокерского счёта будет зависеть от количества акций ВТБ на счету:

- акции до 1,5 миллиона — 105 рублей в месяц;

- имеется от 1,5 до 45 миллионов акций — 60 рублей за месяц;

- свыше 45 миллонов акций — 30 рублей.

Какой тариф выбрать

Выбор тарифного плана будет зависеть от ваших знаний и умений, а так же поставленных целей. Если вы не хотите совершать большое количество сделок, то любите играть по-крупному, то вам нужно присматриваться к профессиональным тарифам прайм и привилегия.

Новичкам достаточно тарифа, который устанавливает ВТБ по умолчанию. «Мой онлайн» не только удобный, но и выгодный в обслуживании. Это отличное начало для старта своей инвестиционной деятельности.

Наличие собственного приложения «Мои инвестиции» позволяет заключать сделки с любом удобном месте: в транспорте, в офисе компании, лёжа дома на диване. Тарифные планы разработаны под все типы инвестирования, поэтому найти удобный пакет не составит труда. Многим новичкам рекомендуется перед началом торговли ознакомиться с аналитикой и идеями для инвестирования.

Источник

Новый тариф у ВТБ Брокера. Выгоден ли?

Из статьи узнаете о новом тарифе «Мой онлайн» и сравните со стандартным тарифом «Инвестор Стандарт».

О новом тарифе.

С 01.07.19 года у брокера ВТБ появился новый тариф «Мой онлайн» со следующими условиями:

0,05% — комиссия от суммы сделок с ценными бумагами и валютой на площадке «Основной рынок» Московской биржи.

Отсутствует комиссия за депозитарное обслуживание.

150 руб. — за подачу торговых поручений в офисе банка и по телефону ( этой услугой Вы никогда не будете пользоваться , так как она не имеет смысла, когда есть мобильное приложение или торговый терминал).

150 руб. за заявку — подача неторговых поручений по денежным средствам (например, это поручение на перевод денег с брокерского счета на банковский счет. Те кто используют ИИС, или инвестируют на долгий срок и не планируют снимать деньги — это будет не востребованная услуга, поэтому величина тарифа не имеет большого значения).

Выгоден ли новый тариф?

Сравним с тарифом «Инвестор стандарт», которым пользуется большинство инвесторов, использующих ВТБ Брокер (данный тариф до 01.07.19 — предлагался всем по умолчанию).

Условия тарифа «Инвестор Стандарт»:

0,0413% — комиссия от суммы сделок с ценными бумагами и валютой на площадке «Основной рынок» Московской биржи.

150 руб. — комиссия за депозитарное обслуживание (но если владеете одой акцией банка ВТБ — то комиссия составит 105 руб., о данном лайф-хаке писал своей статье — ссылку оставлю в конце данной статьи).

Бесплатна подача неторговых поручений по денежным средствам (например, это поручение на перевод денег с брокерского счета на банковский счет).

Разница в комиссиях между «Мой онлайн» и «Инвестор Стандарт» = 0,0087%, но зато нет комиссии за депозитарий.

Тариф «Мой Онлайн» — выгоден, если вы делаете сделок в месяц на сумму меньшую 1,7 млн.руб. (= 150/0,0087%), и даже если у Вас есть 1 акция ВТБ и у Вас пониженная депозитарная комиссия (105 руб.), всё равно тариф «Мой Онлайн» гораздо выгоден ( 1,2 млн.руб. должен быть торговый оборот в месяц, что бы комиссия от сделок составила сумму 105 руб. — сопоставимую с депозитарной комиссией).

Вывод:

Тариф «Мой Онлайн» у брокера ВТБ — выгоден в сравнении со старыми существующими тарифами у ВТБ брокер («Инвестор Стандарт»).

Тариф «Мой Онлайн» у брокера ВТБ — выгоден в сравнении с тарифами других брокеров (привожу без доказательств, достаточно сравнить тарифы — и всё станет ясно).

Сменить тариф с «Инвестор Стандарт» на тариф «Мой Онлайн» — можно подав заявление в ВТБ (то что «нужно сходить ножками до банка — это недостаток, но ВТБ обещает к 2022 году перевести все свои услуги в онлайн-формат).

Источник

ВТБ Мои инвестиции — полная инструкция

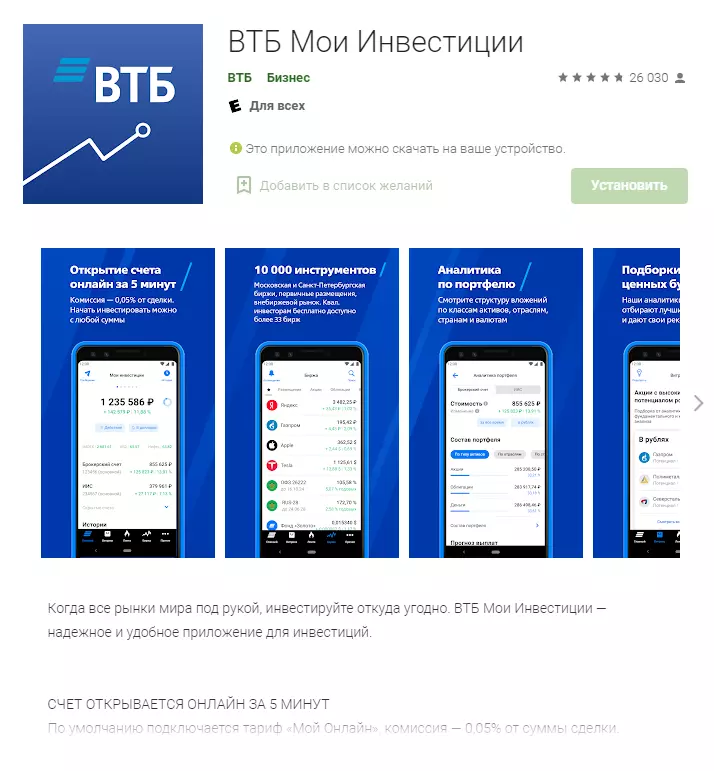

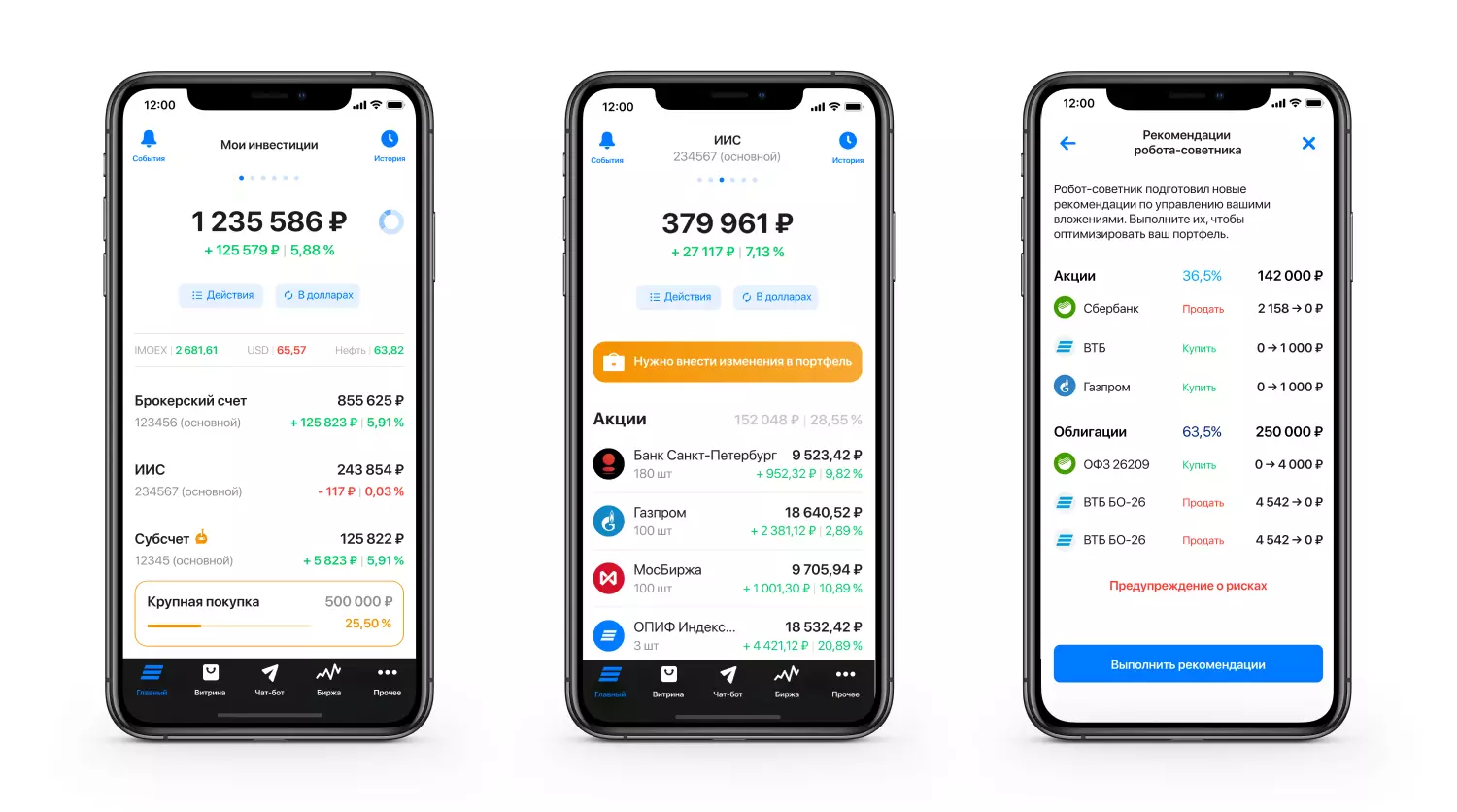

Приложение Мои инвестиции от ВТБ помогает разобраться в секретах торговли на бирже как новичкам, так и опытным пользователям. С помощью робота-помощника система создаёт инвестиционный портфель и контролирует куплю-продажу ценных бумаг, совершаемую клиентом.

ВТБ мои инвестиции личный кабинет

«Мои инвестиции» – это приложение для смартфонов, которое ВТБ-банк разработал для своих клиентов. С его помощью пользователи вкладывают свои средства на финансовых рынках и получают стабильный доход.

Среди преимуществ сервиса:

- Возможность покупать российские и зарубежные ценные бумаги, валюту на Московских и Петербургских биржах;

- Подсказки робота-советника, помогающего собрать портфель ценных бумаг на основании целей пользователя;

- Доступ к эксклюзивной аналитике от экспертов ВТБ Капитал;

- Валютный обмен по наиболее выгодному биржевому курсу.

Чтобы открыть доступ ко всему функционалу, клиенту необходимо создать ВТБ инвестиции личный кабинет, через который он будет управлять своими финансовыми активами.

Установка мобильного приложения ВТБ Мои инвестиции

Приложение представлено на трех площадках:

- Эппл Стор;

- Гугл Плэй;

- App Gallery.

После скачивания пользователь отправляет заявку на открытие брокерского счета (если ранее не был зарегистрирован в системе) или входит в свой аккаунт.

Создать аккаунт можно двумя способами:

- Через онлайн-кабинет ВТБ (для тех, у кого есть карта банка);

- Через приложение.

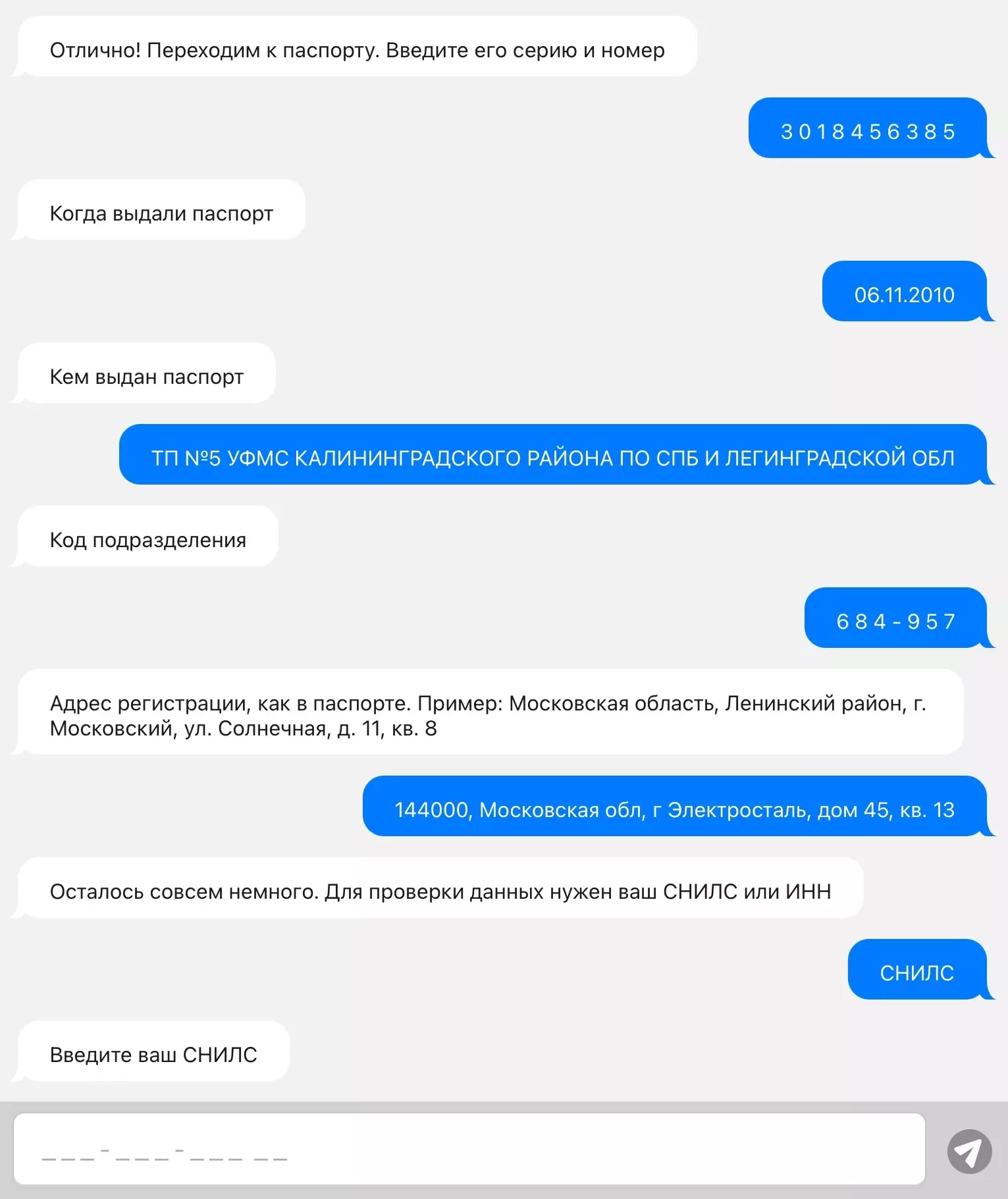

Регистрация/ Вход

При регистрации клиент открывает брокерский счет. Если он входит в экосистему ВТБ впервые, то аутентификация проходит через приложение.

Для этого пользователь заполняет анкету, где указывает:

- Персональные данные (Ф. И. О., пол, дату рождения, место рождения, адрес электронной почты и номер телефона). Номер впоследствии станет логином при входе в приложение.

- Данные документов: для заполнения понадобятся российский паспорт (серия и номер, кем и когда выдан, код подразделения, адрес регистрации) и СНИЛС или ИНН.

После того как система проверит введенные данные, пользователю предоставят временный пароль для авторизации в приложении.

Если у клиента уже есть аккаунт, то он нажимает на кнопку «Войти» на главной странице приложения и заполняет две строки:

- Телефон или логин (что часто одно и то же);

- Пароль.

Если пользователь захочет восстановить пароль, то система запросит номер телефона и последние шесть цифры паспорта.

ВТБ инвестиции вход также можно выполнить через ВТБ-Онлайн – при наличии аккаунта.

ВТБ инвестиции тарифы

Тарифы от VTB инвестиции делятся на три категории:

Базовые

Мой онлайн

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | 0,05% |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 0 ₽ |

Инвестор стандарт

| Сбор | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,0413% |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональный стандарт

| Сбор за сделки | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 млн ₽: 0,0472%; 1 – 5 000 000 ₽: 0,0295%; 5 – 10 000 000 ₽: 0,02596%; 10 – 50 000 000 ₽: 0,02124%; 50 – 100 000 000 ₽: 0,0195%; более 100 000 000 ₽: 0,015%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Для владельцев пакета «Привилегия»

Инвестор привилегия

| Сбор за сделки | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,03776% от суммы |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональная привилегия

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 мил. ₽: 0,04248%; 1 – 5 мил. ₽: 0,02714%; 5 – 10 мил. ₽: 0,0236%; 10 – 50 мил. ₽: 0,02006%; 50 – 100 мил. ₽: 0,01825%; более 100 мил. ₽: 0,01440%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Для владельцев пакета «Прайм»

Инвестор «Прайм»

| Сбор за сделки | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,03455% от суммы. |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 500 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональный «Прайм»

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 000 000 ₽: 0,04248%; 1 – 5 000 000: 0,02596%; 5 – 10 00 000 ₽: 0,02242%; 10 – 50 000 000 ₽: 0,01888%; 50 – 100 000 000 ₽: 0,015%; более 100 000 000 ₽: 0,012%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Общие правила

| Операция | Стоимость |

| Брокерская комиссия за операции на срочном рынке | 1 рубль/контракт |

| Брокерская комиссия за операции на рынке вне биржи | От 0,15% от стоимости сделки |

| Пополнение счетов и вывод средств | 0 ₽ |

| Вывод средств после купли-продажи валюты | До 300 000 ₽ в месяц – 0 ₽; |

От 300 000 ₽ в месяц – 0,2% от суммы сверх лимита.

Пересчет валюты в рубли – по курсу Центробанка на момент вывода.

Актуальные предложения для инвесторов

Втб инвестиционный счет предусматривает дополнительные полезные сервисы и банковские продукты для клиентов:

- Мультикарта с опцией «Инвестиции»: позволяет получать вознаграждение за покупки и вкладывать его в ценные бумаги. Вознаграждение начисляется сразу на брокерский аккаунт. Опция подключается через приложение ВТБ Онлайн.

- Статус квалифицированного инвестора: получение этого статуса открывает перед пользователем доступ к новым инструментам для инвестирования, а именно:

- подборки лучших ценных бумаг;

- доступ ко всем активам;

- опция диверсификации портфеля по выбранным критериям;

- Биржевые фонды: приобретая долю в фонде, вкладчик становится его совладельцем – с правом на долю дохода той или иной компании. Данный способ инвестирования подойдет тем, кто не готов к самостоятельной игре на бирже.

Робот-советник

Робот-советник выполняет две задачи: собирает персональный инвестиционный портфель и дает советы по управлению активами, которые хранятся в VTB инвестиции личный кабинет. Приложение создает портфели под разные цели и стратегии.

При формировании портфелей используется тактика core-satellite, предусматривающая деление активов на две категории:

- Бумаги, работающие в долгосрочной перспективе (хранятся от года и больше);

- Бумаги, выполняющие короткие тактические (хранятся до нескольких месяцев).

Усилия робота-советника направляются на то, чтобы распределить активы по классам самым выгодным способом – с учетом стартовой суммы. Он упорядочивает ВТБ инвестиции акции и выбирает самые безопасные стратегии вложений и распределения денег.

К примеру, если клиент с балансом в 40 000 рублей покупает акцию за 20 000 рублей, то соотношение между классами нарушается. Чтобы понизить зависимость портфеля от купленной акции, робот добавляет на эту сумму фонд акций, входящих в десятки ценных бумаг одновременно. Этот метод называется диверсификацией и позволяет снизить риски от вложения средств.

Портфель от робота содержит 6 – 20 ценных бумаг (точное количество зависит от вложенной суммы).

Робот-советник присылает уведомления пользователю в следующих случаях:

- Управляющие изменили перечни лучших ценных бумаг: если в результате корректировки управляющих одна акция сменится на другую, робот попросит пользователя отметить это в своем портфеле.

- В портфеле что-то поменялось: к примеру, изменилась ценность бумаг. Если пропорции между акциями и облигациями нарушатся, робот предложит продать избыток активов того или иного типа и восстановить равновесие.

- Владелец кабинета пополнил баланс: на основании внесенных средств робот предложит купить ценные бумаги для сохранения баланса.

- Владелец кабинета продает бумаги: если робот заметит, что в результате операций с активами портфель отличается от предложенного приложением, он предупредит пользователя.

ИИС или брокерский счёт

ИИС – это подвид брокерского счета, позволяющий вкладчику экономить на налоговых выплатах.

Законодательство предусматривает два типа экономии:

- Налогоплательщик получает налоговый вычет раз в год – в размере 13% (но не более 52 000 рублей);

- Инвестор не уплачивает налог с инвестированных средств.

Для получения максимального вычета владельцу инвестиционного портфеля необходимо вложить 400 000 рублей в год.

Чтобы сохранить право на вычет, инвестор должен помнить о трех правилах:

- Вывод средств с ИИС запрещен на протяжении трех лет;

- У пользователя может быть только один ИИС;

- В год допускается вносить не больше миллиона рублей на баланс.

Всех этих ограничений у владельца обычного брокерского счета нет – как и налоговых льгот.

Среди других преимуществ брокерского счета можно назвать:

- Активы: на ИИС хранятся только рубли, на БС – рубли, валюта, акции, облигации;

- Ареал торговли: владельцы ИИС не могут торговать на форексе и покупать иностранные ценные бумаги (если те не введены в обращение на российском рынке);

- Уплата НДФЛ: при наличии нескольких БС можно суммировать доходы по всем при подсчете НДФЛ – т.е. сальдировать его. С ИИС такая процедура запрещена.

Как купить акции иностранных компаний

Клиент может инвестировать в зарубежные ценные бумаги с помощью робота-советника. Для этого ему необходимо подключить портфель в долларах (эта опция имеется в расширенной версии помощника). После этого роботу будет открыт доступ к рынку американских акций.

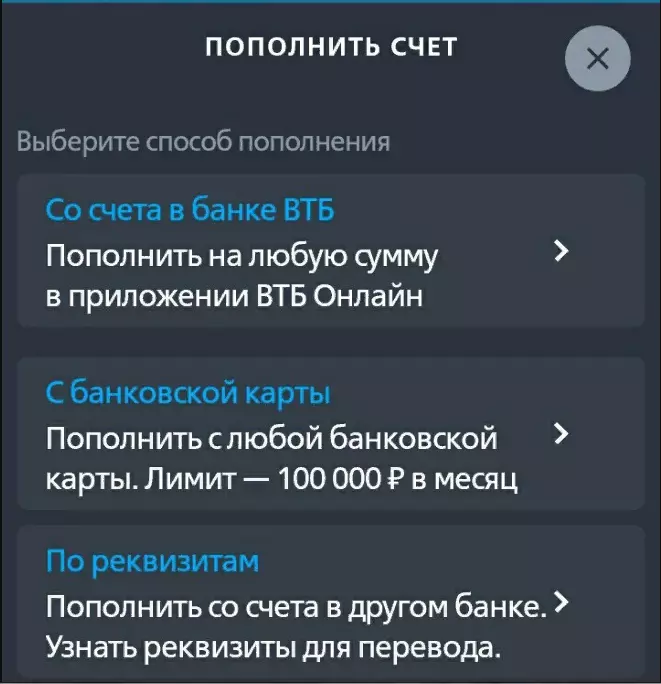

Вкладчик совершает покупку в несколько этапов:

- Пополняет баланс (с карты ВТБ, с банковской карты или через реквизиты).

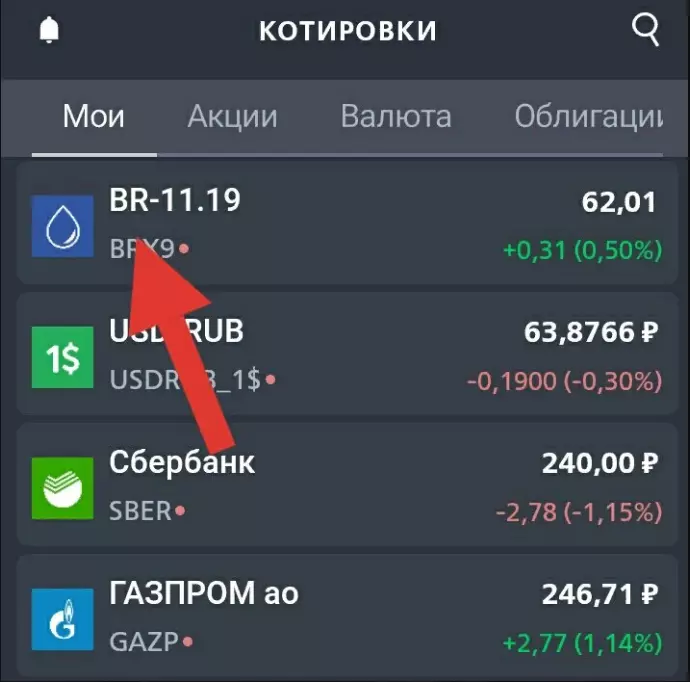

- Выбирает интересующие активы и добавляет их в раздел «Мои».

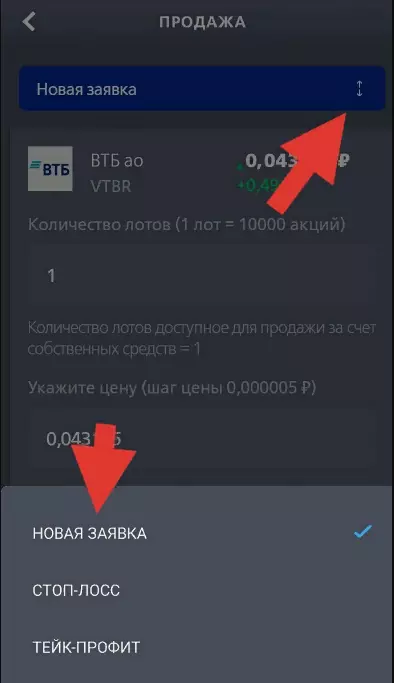

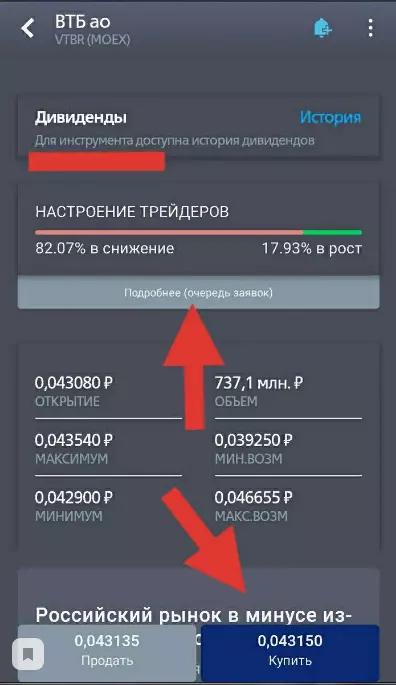

- Создает заявку на покупку акций и выбирает ее цель.

- Выставляет цену, количество лотов и жмет кнопку «Купить».

К примеру, на Санкт-Петербургской бирже инвесторы получают доступ к ценным бумагам Apple, Facebook, Google и других всемирно известных компаний.

Источник