- Обзор Binance Futures: возможности платформы, выгоды и риски

- Открываем аккаунт для торговли фьючерсами

- Интерфейс платформы Binance futures

- Как работает фьючерсный контракт

- Как пополнить баланс

- Настройка кредитного плеча

- Как различаются цена маркировки и окончательная

- Виды ордеров и их назначение

- Рыночный или простой тип ордера

- Отложенные или time in force ордеры

- Условия для ликвидации ваших позиций

- Авто делевериджинг и его последствия

- Объяснение pnl

- Фьючерсный vs спотовый рынок

- Преимущества торговли фьючерсами

- Риски, связанные с торговлей фьючерсами

- Реферальная программа

- Что такое Binance Futures

- Преимущества фьючерсов на Binance

- Какие бывают фьючерсы

- Бессрочный контракт

- Как торговать бессрочными контрактами

- Квартальный контракт

- Как торговать квартальными контрактами

- Фьючерсы, доступные на Binance Futures

- Фьючерсы USDT-Ⓜ

- Фьючерсы COIN-Ⓜ

- Что выбрать — COIN-Ⓜ или USDT-Ⓜ?

- Как начать торговать на Binance Futures

- Торговый терминал

- Пополнение фьючерсного баланса

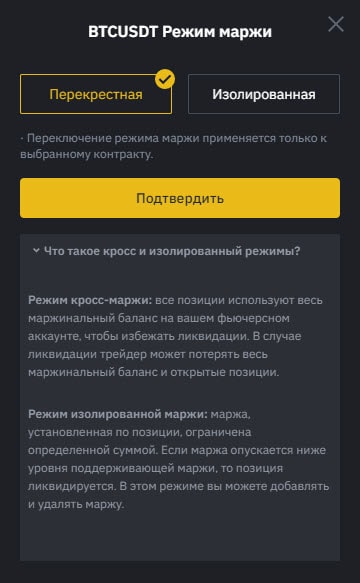

- Режим маржи

- Перекрестная маржа или Кросс-маржа

- Изолированная маржа

- Как выбрать режим маржи

- Кредитное плечо

- Как установить размер плеча

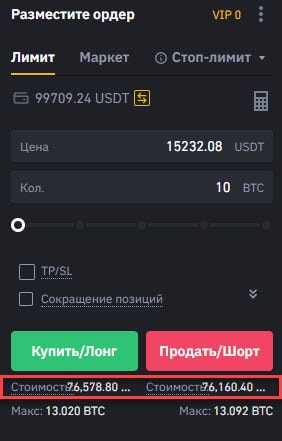

- Установка ордера

- Виды ордеров, доступные на Binance Futures

- Полезные инструменты на Binance Futures

- Калькулятор планирования сделок

- Режим хеджирования

- Коэффициент маржи

- Состояние открытых позиций

- Funding/Ставка финансирования

- Как меняется ставка финансирования

- Комиссии на Binance Futures

- Тестовая платформа Binance Futures

- Читайте другие наши материалы о Binance:

Обзор Binance Futures: возможности платформы, выгоды и риски

Сервис Binance Futures заработал осенью 2019. Привлёк внимание клиентов биржи, открыл новые вопросы, которых, при обычной торговле криптовалютами, не было. Основные темы наш журнал Mining-Bitcoin раскроет в этой статье.

Термин «Фьючерсный контракт» пришёл на крипторынок, в частности, на Бинанс Futures, с традиционных товарных бирж, где фьючерсы представлены поставочными и расчётными активами. Поставочные означают реальную сделку по купле/продаже товара — покупатель получает оговорённое контрактом количество продукта. В случае расчётных контрактов речь идёт об операциях спекулятивного типа. Трейдеры торгуют не активом, а правом покупки или продажи этого актива.

Открываем аккаунт для торговли фьючерсами

- войти на сайт, нажать клавишу «Регистрация»;

- заполнить строчки в появившемся окне — почту и пароль;

- открыть почту, подтвердить адрес.

Затем останется войти в аккаунт Binance и перейти на Futures биржу.

Интерфейс платформы Binance futures

Адрес сайта биржи Бинанс — binance.com/ru. Русская версия настраивается в верхнем правом углу.

Фьючерсный терминал выбирается во вкладке «Сделка». Минимальное плечо предустановлено на 1:20, меняется от 1:20 до 1:125.

Маржа на площадке Binance — изолированная и кросс. Последняя значит, что под риск попадает не часть депозита, а вся сумма счета Бинанс Futures. В изолированной сделке трейдер может взять 1% депозита, выставить удобное плечо и, в случае неудачи, не потеряет больше 1% капитала.

В верхней части графика стандартные кнопки — вывод меню индикаторов, таймфреймов. Можно переключить диаграмму на глубину.

При наличии сделок на Бинанс Futures, под графиком появятся строчки истории и статистики. В правой части страницы терминала — форма ввода ордеров, книга размещённых другими трейдерами приказов и таблица текущих сделок.

Как работает фьючерсный контракт

На биржах криптовалют обращаются фьючерсы бессрочные и с датой исполнения — квартальные/шестимесячные. Стоимость бессрочного futures называется спот-ценой. Котировки строятся на основе текущих цен актива на нескольких крупнейших биржах.

Стоимость контракта с датой истечения отличается от курса спот:

- Если ожидания трейдеров связаны с ростом базового актива, срочный контракт котируется дороже. Такая расстановка сил на бирже именуется «Контанго».

- Когда ожидания профучастников связаны с распродажей базового актива, фьючерс торгуется ниже, а схема называется «Бэквордация».

При маржинальной торговле депозит участника служит обеспечительным залогом, под который площадка кредитует дополнительные средства.

Как пополнить баланс

Надо открыть «Личный кабинет» Binance, нажать клавишу «Депозит».

Появятся варианты пополнения — в Биткоине на адрес, предложенный системой Бинанс. С помощью банковских карт или в евро/фунтах/рублях и других валютах. Ввод фиатных денег допускается только для верифицированных клиентов.

Настройка кредитного плеча

Настройка на Бинанс Futures производится с помощью стрелочек или бегунка. В окне выводится максимально допустимая сумма к торгам и предупреждение о высоких рисках.

Комиссия на фьючерсной бирже Бинанс зависит от месячного торгового объёма участника, публикуется по адресу binance.com/ru/fee/futureFee.

Как различаются цена маркировки и окончательная

Binance Futures предпочитает пользоваться уникальной системой для маркировки справедливой стоимости. В результате, устраняется необходимость ликвидировать определенные позиции. Хотя, при высоком уровне leverage с ликвидацией сталкиваются все трейдеры.

Если цель участника торгов совершить ценовую манипуляцию или извлечь выгоду от малой ликвидности, то, благодаря системе маркированной цены можно избежать ликвидации. Для этого используется справедливая цена Бинанс Futures — при которой инвестору одинаково выгодно купить как спот, так и фьючерс. Маркировка применяется при ликвидации сделки и расчёте нереализованных прибылей/убытков. Рассчитывается на основе котировок актива на наиболее ликвидных площадках.

Биржи, чьи котировки используются в качестве «Корзины цен» определяется в соответствии с их торговым объёмом.

Виды ордеров и их назначение

Перед тем как торговать, нужно понять работу ордеров — на Бинанс для торговли фьючерсов есть 2 типа ордеров, отложенные и рыночные, которые, в свою очередь, делятся на подвиды.

Рыночный или простой тип ордера

Проще всего понять market приказ или рыночный. Он исполняется по текущей цене рынка, может сопровождаться проскальзыванием. В периоды высокой волатильности отличаться на десятки пунктов от цены, которую трейдер видит, нажимая кнопку подтверждения. Комиссия Бинанс за такой ордер — Taker, самая высокая. Для заключения сделки нужно ввести количество валюты и нажать кнопку Купить или Продать.

Отложенные или time in force ордеры

Стоп рыночный/market — ордер Бинанс, который размешается по цене хуже рынка. Например, котировки выросли до отметки 10000, и трейдер решает — куплю, если цены доторгуются до 10100. Затем выставляет стоп приказ на покупку. Если говорить о бычьем ралли, то прибыльную позицию защищают продающим стопом ниже текущей цены. То есть, трейдер ожидает продолжения роста, поэтому не закрывает позицию, но страхует от разворота стоп-ордером.

Лимитный — предназначен для размещения приказа по лучшим, нежели текущим, котировкам. Например, рынок растёт и уже сделал ход. Можно открыть позицию по текущей цене, рискуя попасть в период отката, следовательно, просадки. Можно выставить ордер на уровень 50% предположительной коррекции. Тогда трейдер получит лучшую цену в случае продолжения тренда. А также будет иметь больше шансов выйти в безубытке, если приказ исполнится, но рынок не сможет продолжить рост.

Стоп — лимитный ордер Бинанс Futures работает следующим образом:

- Пусть актив котируется на 9000.

- Трейдер планирует покупку и назначает 2 цены одну лимитную, например, 8900. Другую стоп — 8920.

- Если котировки достигнут стоп цены, приказ активируется, попадёт в ордерную книгу и его увидят другие участники.

- Сама сделка сработает, когда стоимость достигнет лимитного уровня.

Лимитный ордер с фиксацией прибыли работает способом, аналогичным стоп — лимитному. Используется для уменьшения текущих позиций на Бинанс. Тейк-профит вставляется на уровень, который, по мнению трейдера, станет предельным на какой-либо периоде времени. Участник торгов может ожидать на такой отметке разворот/флэт. Может использовать ордер после признаков разворота, выставив по лучшей цене, нежели текущая в расчёте на импульсное колебание.

Рыночный с фиксацией прибыли может быть открыт на Binance как по текущей, так и по стоп-цене, вторая будет выше/ниже относительно текущей для покупки/продажи соответственно.

Условия для ликвидации ваших позиций

Условие ликвидации фьючерсного ордера предусматривает, что депозит трейдера служит обеспечением сделки. Это снимает риски с заёмной суммы. Практически выглядит так:

- Если трейдер берет кредитное плечо 1:50, то есть в 50 больше своей суммы, то получит прибыль и со своих средств, и с заёмных, если цена пойдёт в прибыльную сторону и профит удалось зафиксировать.

- Если все складывается наоборот, то собственных денег инвестору хватит только на 2% изменения цены в неблагоприятную сторону. Затем, позиция будет ликвидирована.

Трейдер потеряет средства, которые отправил в сделку. Биржа Бинанс, будучи заёмщиком, свои средства сохранит. Несложно посчитать, что при плече Binance 1:100 депозит выдержит ценовое изменение в 1%, а при 1:20 — в 5%.

Авто делевериджинг и его последствия

Авто-делевериджинг для ордера активируется, если создаётся ситуация, что к моменту, когда должна наступить ликвидация, средств страхового фонда биржи для покрытия маржинального залога может не хватить. Ситуация случается нечасто, связана с неэффективностью системы биржи, которая неправильно распределила страховой фонд или не сумела выполнить перенос с истекающих срочных контрактов на новые:

- В этом случае позиции трейдеров ликвидируются, под закрытие попадают как прибыльные, так и убыточные сделки.

- Приоритет автоделевериджинга — вначале закрываются ордера с наибольшей прибылью/убытком и наибольшим плечом, затем следующие.

- Обычно, на бирже есть окно индикатора с зелёными ячейками, где показан риск подвергнуться процедуре авто делевериджинга.

- На бирже Бинанс Futures вероятность такого события снижена, так как срочных фьючерсных контрактов, пока, нет.

В результате, инвестор может как недополучить прибыль, так и взять убыток, который в нормальной ситуации мог и не привести позицию к ликвидации. Как правило, биржи сотрудничают с клиентами, помогают открыть им позиции заново или другим способом компенсировать форс-мажор.

Объяснение pnl

PNL, это отчёт Бинанс по ROE, наглядно демонстрирует какая прибыль или убыток зафиксируются, если ордер будет закрыт прямо сейчас. Поскольку сделка работает, то само значение PNL на Binance изменяется вместе с колебаниями рынка и, до момента закрытия ордера, называется нереализованным.

Фьючерсный vs спотовый рынок

Как и на классических биржах, сделки на криптофьючерсы заключаются с маржинальным плечом, но, не обязательно. Все зависит от площадки:

- можно работать в диапазоне от 1:1 до 1:100 и выше;

- уровень кредитования зависит от условий биржи.

Особенностью фьючерсов является момент схождения цен — тем больше, чем ближе срок истечения срочного контракта.

На этом строится элементарная модель арбитража. При разрыве между бессрочным и срочным контрактами в 300–500 пунктов, трейдер покупает один и продаёт другой. К моменту истечения срочного контракта закрывает его и открывает аналогичный на будущий период или просто фиксирует прибыль. Начальная разница в 300–500 пунктов уменьшается до 20–30 образуя доход в 250–450 пунктов, хоть и малый, но без рисков.

Если говорить о бирже Binance Futures, здесь срочные фьючерсы пока не торгуются. Трейдеры могут работать с бессрочным контрактом Бинанс и заниматься либо высокорисковым трейдингом с плечом, либо выставлять страховочные ордера, хеджируя инвестиции непосредственно в Биткоин.

Преимущества торговли фьючерсами

В руках грамотного трейдера фьючерсы с высоким маржинальным плечом — способ заработать. При условии, что имеется устойчивая система, применимая к разным цифровым активам. В этом случае можно планировать сделки с плечом 1:100, рисковать в одной сделке не более 1–2% депозита, обязательно используя стоп. Объем позиции будет зависеть от точки риска — чем дальше стоп, тем меньший объем депозита задействуется при том же плече.

Другая возможность — смена плеча. Допустим, сделка ушла в плюс. Трейдер вправе выставить страхующий стоп в безубыток или в прибыльной зоне, сменить плечо на максимальное и заключать другую сделку с освободившейся суммой.

И все же, описанные схемы не для новичков Binance. Наибольшую пользу инвестор получает, страхуя позиции спот рынка фьючерсами Бинанс. Например, при бычьем ралли:

- Если есть опасения, что рынок развернётся, можно закрыть сделку.

- Но, если опасения не оправдаются, вкладчик потеряет потенциальную прибыль, возможно, вернётся в рынок по худшей цене и заплатит комиссию за открытие и закрытие сделки.

Если инвестор выставит ордер Binance Futures на уровень, который соответствует смене тенденции то:

- Ордер может не исполниться, потому что актив продолжит тренд вверх.

- Если ордер исполнится, и стоимость уйдёт вниз, прибыль по продаже скомпенсирует большую часть убытка по базовому активу.

На противоположную позицию с плечом 1:20 нужно всего 5% капитала, относительно основного вклада. Даже на традиционных рынках такой процент рассматривают как страховой взнос. Таким образом, с помощью фьючерса Бинанс инвестор не всегда заработает, но гарантированно минимизирует риски.

Риски, связанные с торговлей фьючерсами

Маржинальная торговля Binance Futures сопряжена с высокими рисками потери средств. Если трейдер входит в рынок с плечом 1:100, то до полной ликвидации его отделяет лишь 1%. Это всего 100 пунктов для Биткоина при цене 10 тыс. за монету. Категорически не рекомендуется делать futures ставки полным депозитом и подвергать риску деньги, которые нельзя потерять или пытаться отыграться, повышая плечо.

Реферальная программа

А как вы используете фьючерсы, для трейдинга или хеджирования?

Источник

Что такое Binance Futures

Binance Futures — торговая площадка, на которой вы можете торговать только криптовалютными фьючерсами с использованием кредитного плеча.

Это значит, что при торговле на Binance Futures вы не получаете на руки реальную криптовалюту, как это происходит при обычной торговле с использованием мгновенных расчетов (спот). По сути вы покупаете контракт — обязательство биржи на исполнение сделки. А по итогу такой сделки получаете результат (прибыль или убыток) — положительную или отрицательную разницу между ценой покупки актива и его ценой на момент продажи/экспирации.

Преимущества фьючерсов на Binance

Более высокая маржа. У фьючерсов максимально возможное кредитное плечо обычно больше, чем при обычной маржинальной торговле. Вы можете быстро увеличить депозит, но важно помнить, что ваш риски растут прямо пропорционально размеру плеча.

Удобство маржинальной торговли. Если вы торгуете на Binance с кредитным плечом, то предварительно должны в ручном режиме взять для этого заем, а после закрытия позиции вручную его погасить. Это крайне неудобно. В случае с фьючерсами все происходит в пару кликов на этапе открытия позиции (ниже расскажем подробнее).

Низкие комисии. На Binance Futures комиссии за исполнение ордеров в несколько раз меньше, чем на спотовой площадке.

- Ставка комиссии спот рынка (Maker/Taker): 0.1000% / 0.1000%.

- Торговая комиссия для фьючерсов USDT-Ⓜ (Maker/Taker): 0.0200% / 0.0400%.

- Торговая комиссия для фьючерсов COIN-Ⓜ (Maker/Taker): 0.0150% / 0.0400%.

Но стоит учитывать, что, в случае с фьючерсами, комиссия считается от всей суммы сделки, включая кредитное плечо. То есть, если вы открываете позицию с использованием всего $100 своих денег, а плечо используете x125, то и комиссию заплатите с $12500.

Плюс, при обычной маржинальной торговле вы платите почасовую процентную ставку за использование маржинальных средств. В случае с фьючерсами такой комиссии нет.

Хэджирование. С помощью фьючерсов вы можете хеджировать свои риски. Например, если вы купили крипту на споте, но предполагаете ее возможное падение, то открываете продажу на фьючерсах по этому же активу, тем самым получая возможность заработать на падении и уменьшить потери, при этом не продавая саму крипту.

Какие бывают фьючерсы

Фьючерсы на Binance могут быть двух типов: бессрочные и квартальные.

Бессрочный контракт

Не имеет даты истечения срока действия, а это значит, что вы можете держать позицию открытой сколько угодно долго.

Например, вы приобрели бессрочный контракт на 1 биткоин. При этом биржа будет обязана выкупить у вас этот контракт в любое удобное для вас время, какой бы ни была цена на текущий момент.

Как торговать бессрочными контрактами

Бессрочные фьючерсы обычно торгуются по такой же цене, как и рыночная цена актива. Основной смысл торговли такими контрактами в том, что вы можете как покупать, так и продавать актив, без необходимости владения им.

Проще говоря, вы можете заработать на “продаже” биткоина, хотя в реальности у вас нет биткоинов, которые вы могли бы продать.

Например, 6 ноября 2020 года вы открываете ШОРТ (сделку на продажу) на 1 биткоин при текущей цене $16000. Вы получите прибыль в том случае, если цена биткоина на момент закрытия сделки по контракту будет меньше, чем цена входа в сделку ($16000).

- Вариант №1 — прибыль. Через неделю цена биткоина падает до $15000, и вы решаете закрыть эту сделку. Ваша прибыль составит $1000 (1000 USDT), эта сумма будет зачислена на ваш фьючерсный счет.

- Вариант №2 — убыток. Через неделю цена биткоина поднимается до отметки $17000, и вы решаете закрыть эту сделку. Ваш убыток составит $1000 (1000 USDT), эта сумма будет списана с вашего фьючерсного счета.

Квартальный контракт

Имеет фиксированный срок исполнения. В день даты экспирации квартального контракта, покупатель и продавец обязаны выполнить условие сделки, независимо от текущей цены актива.

Например, 6 ноября 2020 года вы продаете квартальный контракт на 1 биткоин по цене $16038. Дата истечения этого квартального контракта 26 марта 2021 года. Вы получите прибыль в том случае, если цена биткоина на момент экспирации (или самостоятельного закрытия сделки) по контракту будет меньше, чем цена входа в сделку ($16038).

- Вариант №1 — прибыль. На момент экспирации контракта цена биткоина составляет $15538. А это означает, что ваша прибыль составит $500. Так как все расчеты в квартальных COIN-Margin фьючерсах производится в криптовалюте, значит ваш доход будет равен $500 / $15538 = 0,03217918 BTC, эта сумма будет зачислена на ваш фьючерсный счет.

- Вариант №2 — убыток. На момент экспирации контракта цена биткоина составляет $16538. А это означает, что ваш убыток составит $500. Он будет равен $500 / $16538 = 0,03023340 BTC — эта сумма будет списана с вашего фьючерсного счета.

Если вы держите сделку открытой вплоть до момента экспирации контракта, то с вас взимается фиксированная комиссия — 0,015% от объема позиции. Поэтому многие трейдеры предпочитают закрывать сделки, не дожидаясь даты истечения контракта.

Как торговать квартальными контрактами

Квартальный фьючерс имеет свойство торговаться по более высокой/низкой цене, чем текущая рыночная цена актива. И чем дальше дата исполнения квартального фьючерса, тем больше может быть разница.

Например, 6 ноября 2020 года, стоимость 1 биткоина на спотовом рынке составляет $15438, а в то же время стоимость квартального контракта на 1 биткоин составляет $16038.

Это свойство квартальных контрактов опытные трейдеры могут использовать для прогнозирования цены на спотовом рынке.

Фьючерсы, доступные на Binance Futures

Фьючерсы USDT-Ⓜ

Фьючерсы USDT-Margin — это бессрочные контракты, для которых в качестве базовой валюты используется стейблкоин Tether USDT. То есть для торговли используется только USDT. Прибыль или убыток вы получаете тоже в USDT.

Основным преимуществом бессрочных USDT фьючерсов является то, что вы можете спекулировать на курсах разных криптовалют, используя при этом только USDT. То есть, вы можете открывать как ЛОНГ, так и ШОРТ позиции, без необходимости фактического приобретения самой криптовалюты или займов.

А большое кредитное плечо позволяет открывать сделки, объем которых значительно превышает ваш баланс.

Линейка фьючерсов USDT-Margin представлена только бессрочными контрактами с максимально возможным кредитным плечом x125. Чем выше кредитное плечо, тем меньше возможный максимальный размер позиции.

Всю информацию по марже, а также спецификации фьючерсных USDT контрактов вы можете посмотреть в FAQ биржи Binance.

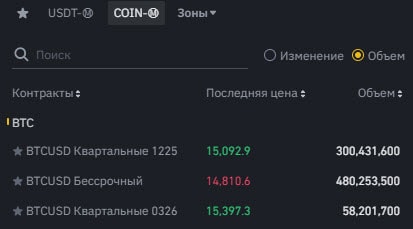

Фьючерсы COIN-Ⓜ

Фьючерсы COIN-Margin — это обратные (инверсные) контракты, где в качестве базового актива используются криптовалюты. Котируются такие контракты в USD, но покупка/продажа, а также расчет прибыли и убытков осуществляется только в крипте.

Например, в COIN-Margin паре ETH/USD для торговли используется Ethereum (ETH). Прибыль или убыток вы получаете тоже в Ethereum (ETH). Доллар (USD) в контрактах COIN-Margin используется только для удобства расчета маржи, прибыли и убытков.

Фьючерсы COIN-Margin могут быть как бессрочными, так и квартальными. При торговле контрактами COIN-Margin, максимальный размер кредитного плеча зависит от торговой пары:

- для биткоина максимальное плечо x125,

- для эфира x100,

- а для всех остальных торговых пар от x75 до x50.

Всю информацию по марже, а также спецификации фьючерсных COIN контрактов вы можете посмотреть в FAQ биржи Binance.

Что выбрать — COIN-Ⓜ или USDT-Ⓜ?

Чтобы вам было проще определиться для себя, какой вид фьючерсов выбрать для работы, давайте еще раз проговорим, в чем разница не между USDT-фьючерсом и COIN-фьючерсом.

- USDT-Ⓜ — это линейные фьючерсы. Они котируются и рассчитываются в USDT. Это удобно — нужен только стейблкоин.

- COIN-Ⓜ — обратные фьючерсы, они котируются в USD, а торгуются в криптовалюте. Подходят для тех, кто хочет получать и прибыль, и убыток именно в крипте. Могут быть как квартальными, так и бессрочными.

То есть, фьючерсы USDT — для тех, кто хочет зарабатывать на разнице в цене, при этом не беспокоясь о самом курсе криптовалют. А обратные — для тех, кто предпочитает работать именно с криптой.

Как начать торговать на Binance Futures

Для начала вам необходимо зарегистрироваться и пройти верификацию на основной площадке Binance. О том, как это сделать, вы можете прочитать в нашей статье.

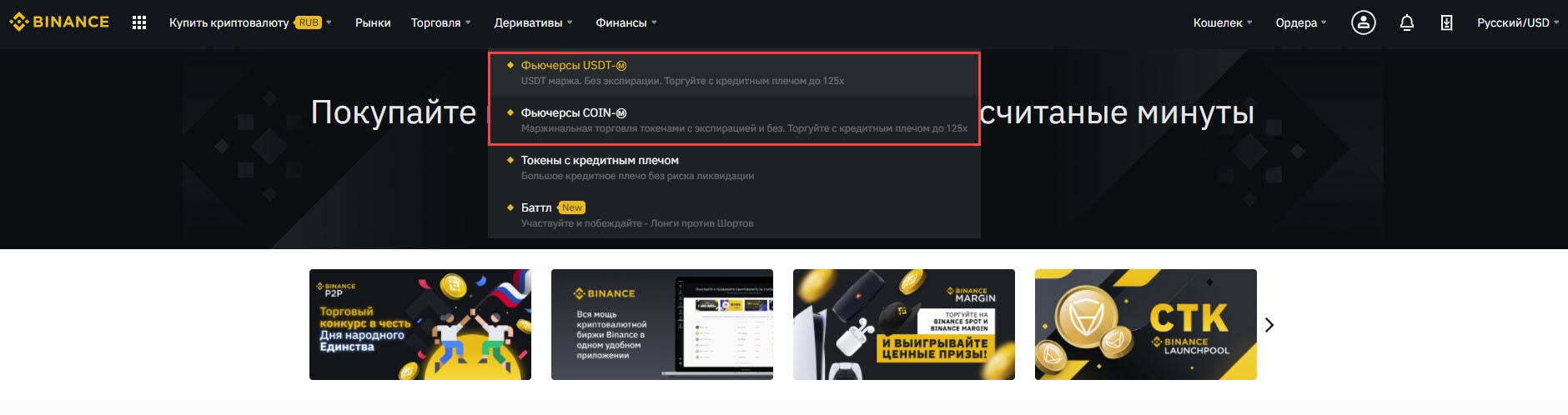

После завершения регистрации и верификации, выберите пункт “Деривативы”. В выпадающем меню кликните на вкладку “Фьючерсы USDT-Ⓜ” или “Фьючерсы COIN-Ⓜ”.

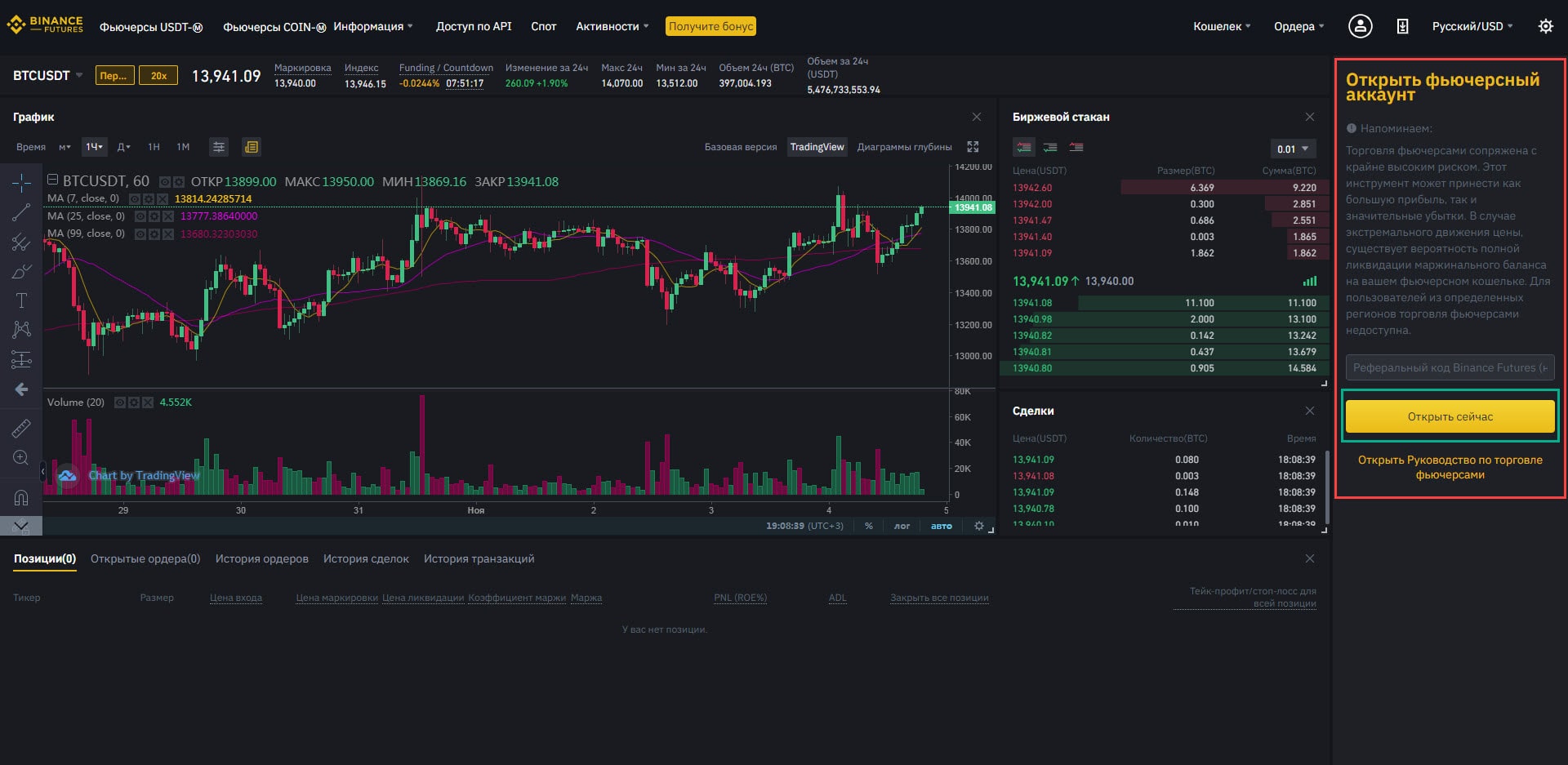

После этого вы будете перенаправлены в торговый терминал платформы Binance Futures, который встретит вас предложением открыть фьючерсный аккаунт.

Для этого достаточно нажать на кнопку “Открыть сейчас”. Если у вас есть реферальный код — используйте его. Это даст вам дополнительную 10% скидку на комиссию за исполнение ордеров.

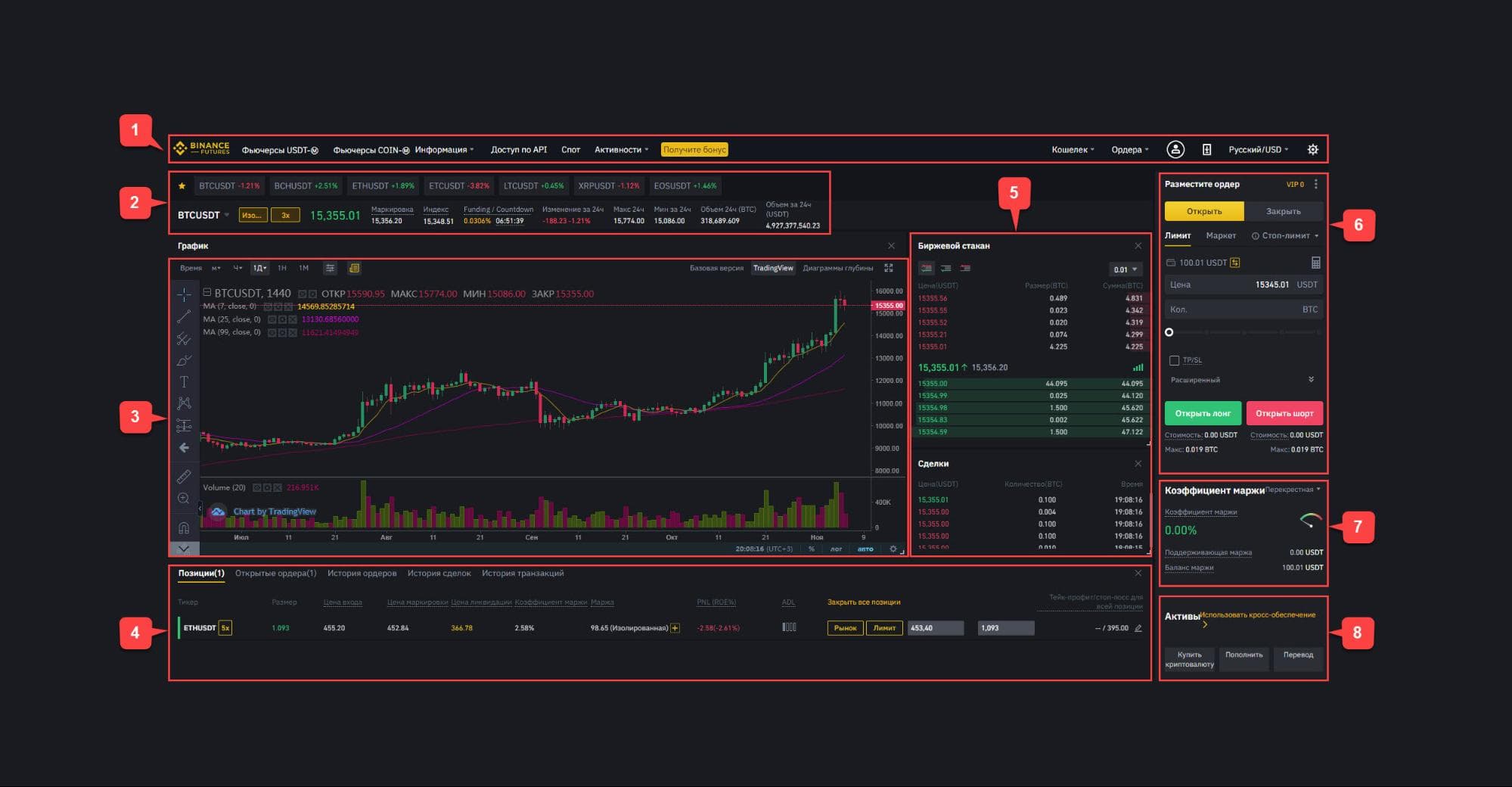

Торговый терминал

- Основное биржевое меню.

- Панель управления маржей, кредитным плечом и выбор фьючерсного контракта. Также на панели отображены ценовые маркеры. Если это квартальный фьючерс, то будет отображено оставшееся количество дней до экспирации контракта.

- График движения цены.

- Ваши открытые позиции, история ордеров и транзакций.

- Биржевой стакан и все завершенные сделки.

- Форма для установки ордеров.

- Коэффициент маржи.

- Кнопки для управления активами вашего фьючерсного счета.

Пополнение фьючерсного баланса

Если у вас уже есть криптовалюта, то пополнить свой фьючерсный баланс можно при помощи перевода с вашего основного торгового (спотового) кошелька на фьючерсный. А если криптовалюты у вас еще нет, то вам необходимо ее приобрести.

О том, как приобрести криптовалюту на Binance за рубли и гривны, читайте в нашей статье.

- Если вы хотите торговать фьючерсы USDT-Margin, то для пополнения счета вам потребуется стейблкоин Tether USDT.

- А если это фьючерсы COIN-Margin, то вам потребуется криптовалюта, которая является базовой для торгуемого вами фьючерса. Например, для COIN-Margin контракта BTC/USD вам необходим биткоин, а для ADA/USD потребуется криптовалюта Cardano (ADA).

Для пополнения фьючерсного счета нажмите на кнопку “Перевод” в правом нижнем углу страницы.

В появившимся окне укажите необходимую сумму и нажмите кнопку “Подтвердить”.

Режим маржи

После пополнения счета вам необходимо определиться, какой тип маржи вы будете использовать при торговле.

Перекрестная маржа или Кросс-маржа

Если вы открыли сделку в режиме кросс-маржи, то для поддержки позиции используется весь доступный баланс средств на фьючерсном счете.

Например, цена биткоина $15000. На вашем счету есть $10000(USDT). Вы открываете лонг позицию на 1 биткоин в контракте BTC/USDT с кредитным плечом x2 и в режиме кросс-маржи. Так как кредитное плечо x2, для данной сделки из ваших средств будет задействовано только $7500. Но, учитывая, что позиция открыта в режиме кросс-маржи, уровень ликвидации для нее будет рассчитан с учетом всего доступного баланса.

Это значит, что если ваш прогноз неверен и курс биткоина начнет падать, то вы можете потерять не только средства, которые задействованы в сделке ($7500), но и весь оставшийся баланс.

Изолированная маржа

При открытии позиции в режиме изолированной маржи, для ее поддержки используются только тот объем средств, который непосредственно участвует в сделке.

Например, цена биткоина $15000. На вашем счету есть $10000. Вы открываете лонг позицию на 1 биткоин в контракте BTC/USDT, с кредитным плечом x2 в режиме изолированной маржи. Так-как кредитное плечо x2, для данной сделки из ваших средств будет задействовано только $7500 — и уровень ликвидации будет рассчитан с учетом только этой суммы.

Если ваш прогноз неверен и курс биткоина начнет падать, то максимальная сумма потерь составит $7500. При этом оставшаяся сумма на балансе не будет затронута.

Как выбрать режим маржи

Для переключения режима нажмите на желтый прямоугольник на панели управления маржей и кредитным плечом.

Выберите необходимый вам режим и нажмите кнопку подтвердить.

При наличии открытого ордера у вас нет возможности изменить режим маржи. Например, если вы открыли позицию в какой-либо паре, то изменить режим маржи для этой пары вы сможете только после закрытия этой позиции.

Кредитное плечо

После выбора типа маржи вам необходимо установить размер кредитного плеча.

Размер кредитного плеча — это то, во сколько раз больше средств относительно вашего баланса вы хотите взять в займы у Binance для открытия сделки.

Например, на вашем фьючерсном счете $10000. При выборе кредитного плеча x2 вы можете открыть позицию, в два раза превышающую ваш баланс, то есть на $20000.

Или можно рассмотреть это с другой стороны. При открытии ордера, вы устанавливаете общую сумму сделки, а размером кредитного плеча регулируете объем средств с вашего счета, которые будут задействованы в этой сделке.

Например, цена биткоина $15000. Вы открываете лонг/шорт позицию на 1 биткоин в контракте BTC/USDT используя кредитное плечо x2. При этом, в данной сделке будет использовано только $7500 ваших средств.

Как установить размер плеча

Для этого нажмите на желтый прямоугольник на панели управления маржей и кредитным плечом.

В появившимся окне, при помощи ползунка установите размер кредитного плеча.

Установка ордера

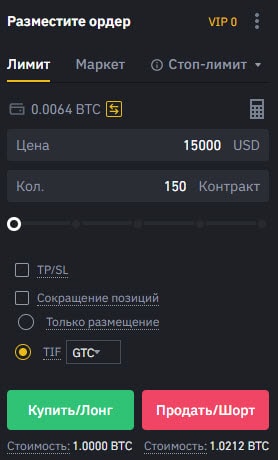

После установки кредитного плеча и выбора типа маржи, вы можете перейти к установке торгового ордера. Для этого в форме установки ордеров выберите тип ордера, объем (сумму) сделки и нажмите “Купить/Лонг” или “Продать/Шорт”.

Под кнопками Купить/Продать вы увидите количество ваших средств (с учетом выбранного кредитного плеча), которое будет использовано для открытия сделки. Там же указан максимально возможный объем сделки с учетом вашего баланса и выбранного вами кредитного плеча.

Пункт “Количество” будет отличатся, в зависимости от выбранной категории фьючерсов.

- Если вы торгуете фьючерсы USDT-Margin, то в пункте “Количество” необходимо указывать непосредственный объем актива, как это показано на скриншоте выше.

- Если вы торгуете фьючерсы COIN-Margin, то в пункте “Количество” необходимо указывать количество контрактов, которое вы хотите купить/продать. Стоимость одного контракта составляет $100 в паре BTC/USD и $10 во всех остальных парах.

Например, цена биткоина $15000. Вы хотите открыть сделку на 1 биткоин в COIN-Margin контракте BTC/USD. Для этого в пункте “Количество” необходимо указать 150 контрактов.

Стоимость контрактов можно посмотреть в разделе спецификации фьючерсных COIN контрактов.

Виды ордеров, доступные на Binance Futures

Binance Futures располагает стандартным для криптобирж набором торговых ордеров:

- лимитный ордер,

- рыночный ордер,

- Стоп-лимит,

- Стоп-маркет,

- Трейлинг-Стоп.

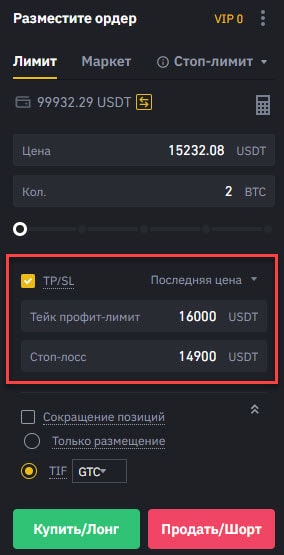

Единственным существенным отличием является возможность установки более удобного и привычного Stop-loss/Take-profit. Для этого в форме установки ордеров необходимо отметить чекбокс TP/SL, а в появившейся форме вписать необходимые значения.

Если вы устанавливаете лимитный ордер, то не увидите на графике отображение уровней Stop-loss и Take-profit до его активации.

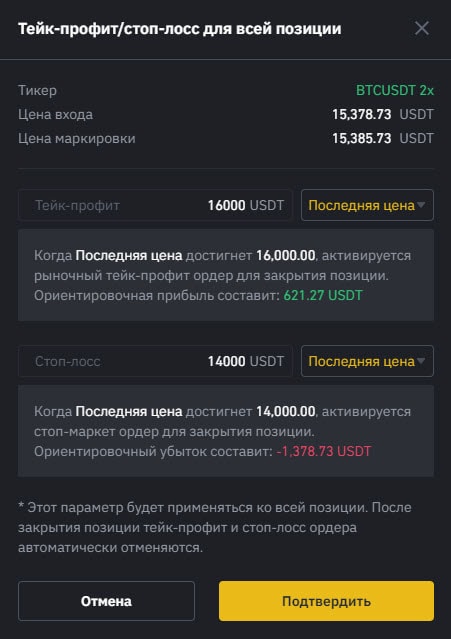

Stop-loss и Take-profit можно добавить к уже открытому ордеру. Для этого в разделе открытых ордеров нажмите на кнопку ”Тейк-профит/стоп-лосс для всей позиции”.

В появившемся окне вы можете вписать желаемые Stop loss и Take profit, а также увидеть ориентировочную прибыль или убыток при достижении ценой этих уровней.

Следует учитывать, что у вас нет возможности добавить Stop loss и Take profit к лимитному ордеру, который еще не активирован.

Полезные инструменты на Binance Futures

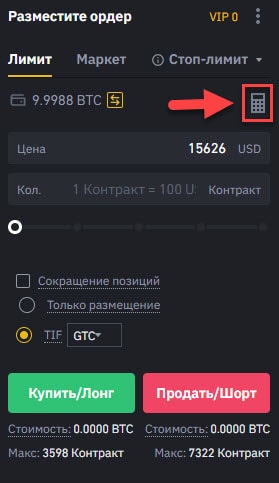

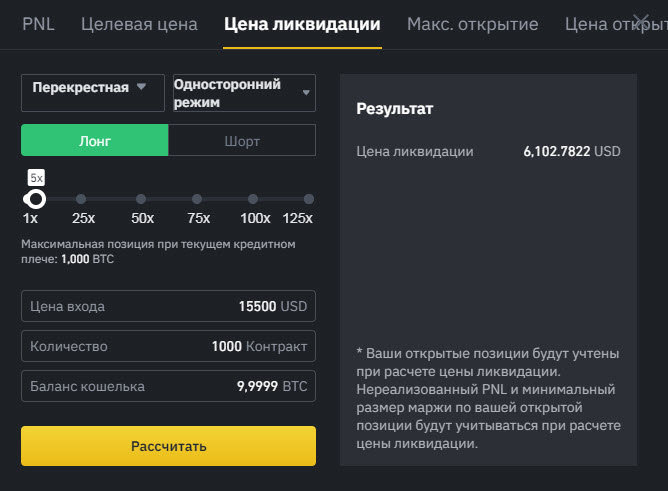

Калькулятор планирования сделок

В разделе для установки ордеров есть калькулятор планирования сделок. Используя информацию о своей будущей сделке, вы можете рассчитать вероятную прибыль/убыток, а также посмотреть цену ликвидации вашей позиции.

Для его использования нажмите на иконку калькулятора.

В появившимся окне введите данные и произведите необходимые расчеты.

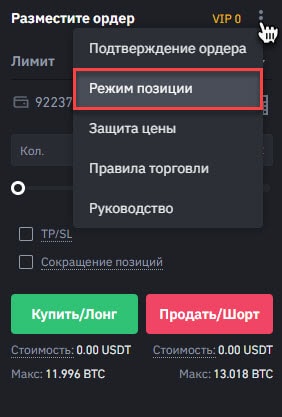

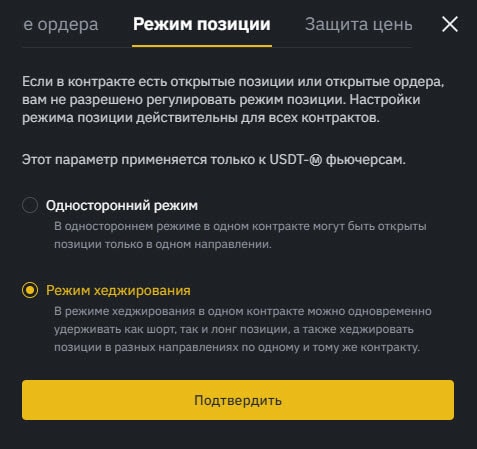

Режим хеджирования

Режим хеджирования дает возможность открывать противоположные позиции в одном контракте.

Например, в одностороннем режиме, который установлен по умолчанию, если у вас уже есть открытая Лонг позиция в контракте BTC/USDT, то вы не можете открыть Шорт позицию в этом же контракте до тех пор, пока не закроете Лонг. При включенном режиме хеджирования вы можете открывать и шорт, и лонг одновременно.

Пример использования. Цена биткоина $15500. Вы открываете лонг позицию в контракте BTC/USDT. Цена биткоина начинает снижаться, а вы не хотите закрывать позицию с убытком. При этом вы уверены, что если будет пробит сильный уровень поддержки $15300, то цена биткоина может пойти дальше вниз. После пробития уровня $15300 и закрепления ниже него, вы открываете в этом же контракте ордер в обратном направлении (шорт). Тем самым начинаете зарабатывать уже на падении курса, минимизируя потери от открытого лонга.

Для включения режима хеджирования в разделе установки ордеров наведите курсор на троеточие и выберите пункт “Режим позиции”.

В следующем окне установите чекбокс “Режим хеджирования” и нажмите “Подтвердить”.

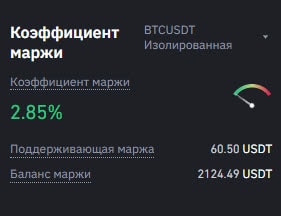

Коэффициент маржи

Пункт, который отображает коэффициент риска по вашим открытым позициям в виде процентного виджета.

Чем больше число в процентах, тем ближе ваши позиции к автоматической ликвидации. Если коэффициент маржи достигнет 100%, то ваша открытая позиция будет автоматически ликвидирована.

Коэффициент маржи рассчитывается по формуле: поддерживающая маржа / баланс маржи.

Баланс маржи — это общий баланс средств на аккаунте Binance Futures с учетом нереализованного PnL (текущая прибыль или убыток по всем открытым сделкам).

- Если ваши ордера открыты с использованием режима кросс-маржи, то балансом маржи считается весь объем средств на вашем аккаунте.

- При открытых позициях с использованием изолированной маржи, балансом маржи является только тот объем средств, который непосредственно участвует в сделке.

Поддерживающая маржа — это минимальный объем средств на балансе, который необходим, чтобы ваши позиции оставались открытыми.

Если баланс маржи становится меньше поддерживающей маржи, то все ваши открытые позиции будут принудительно закрыты.

Базовую ставку поддерживающей маржи по каждому отдельному контракту, вы можете посмотреть в таблицах спецификаций Coin-Margined Фьючерсных контрактов и таблицах спецификаций USDT-Margined Фьючерсных контрактов.

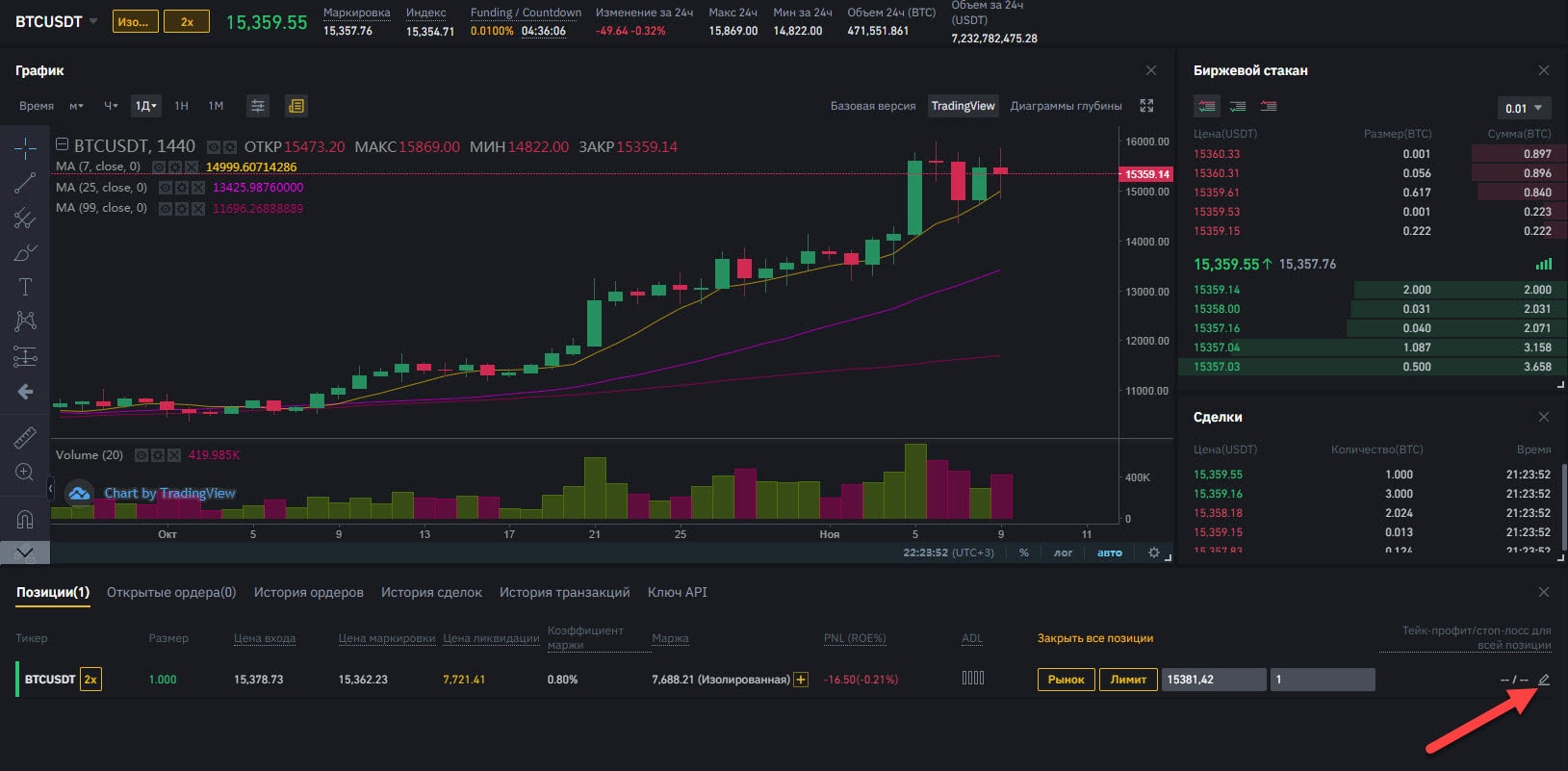

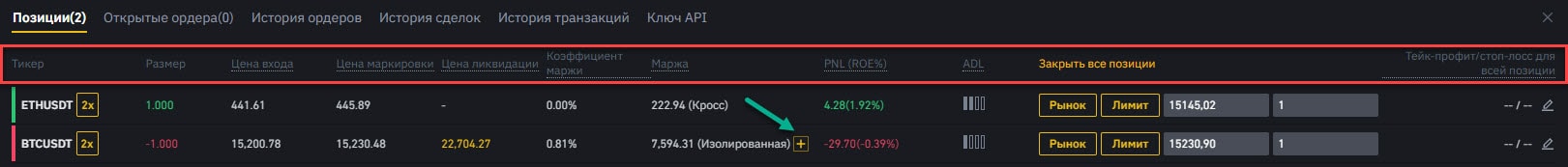

Состояние открытых позиций

Текущее состояние всех ваших открытых позиций вы можете посмотреть в нижней части терминала.

- Тикер — название контракта, использованное в сделке кредитное плечо и направление сделки (если вертикальная линия зеленого цвета — это ЛОНГ, а если красного — ШОРТ).

- Размер — объем открытой позиции.

- Цена входа — цена, по которой вы вошли в сделку.

- Цена маркировки — рассчитывается на основе индекса цены и ставки финансирования.

Индекс цены — это средневзвешенная рыночная цена актива, которая рассчитывается на основе данных с нескольких торговых площадок. Обычно в расчет берутся данные с бирж Huobi, Bitterex, HitBTC, Gate.io, Bitmax, Poloniex, FTX, MXC. Сделано это для того, чтобы свести к минимуму возможность рыночных манипуляций.

С детальными спецификациями цены маркировки для квартальных фьючерсных контрактов и бессрочных контрактов вы можете ознакомиться на страницах FAQ Binance.

- Цена ликвидации — цена актива, при которой ваша позиция будет ликвидирована. Цена ликвидации рассчитывается на основе данных цены маркировки.

- Коэффициент маржи (детально описан выше) — отображает коэффициент риска по вашим открытым позициям в виде процентного виджета.

- Маржа — общая сумма средств, которая задействована в отдельно взятой сделке.

Если ордер открыт с использованием режима кросс-маржи, то эта сумма рассчитывается с учетом нереализованного PNL, а если сделка открыта в режиме изолированной маржи, то PNL не учитывается.

Нажав на знак “+”, можно добавить дополнительную маржу к позиции, которая открыта в изолированном режиме. Тем самым увеличить общий баланс маржи в позиции и отодвинуть дальше цену ликвидации.

- PNL.Текущая прибыль или убыток по данной позиции. Нереализованный PNL рассчитывается с использованием цены маркировки.

- ADL. Индикатор автоматической ликвидации позиции.

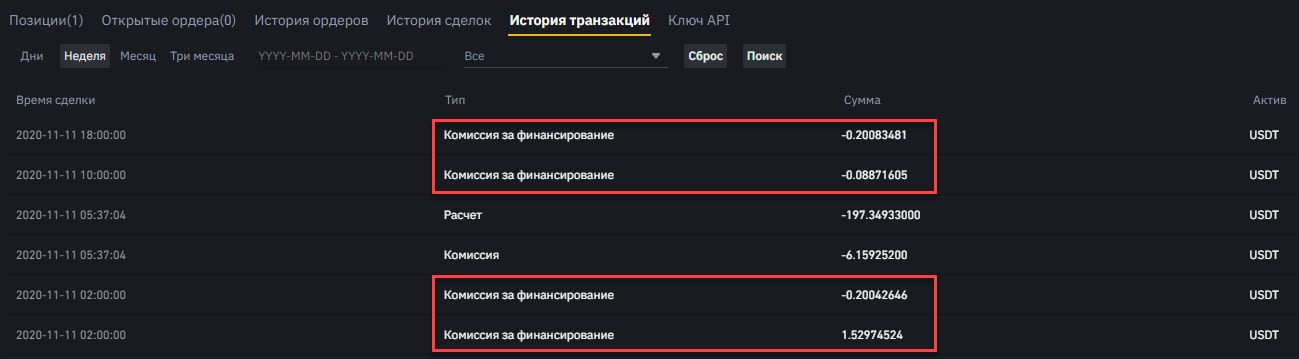

Funding/Ставка финансирования

В зависимости от ситуации на рынке, фьючерсные бессрочные контракты могут торговаться с некоторым отличием от рыночной цены базового актива. Ставка финансирования меняется каждые 8 часов и зависит от того, с положительной или отрицательной разницей торгуется фьючерс по отношению к рыночной цене базового актива.

Каждые 8 часов трейдеры с открытыми ЛОНГ позициями платят трейдерам с открытыми позициями в ШОРТ или наоборот. Это зависит от того, положительная ставка или отрицательная.

- Отрицательная ставка — трейдеры, у которых есть ШОРТ позиции, платят трейдерам у которых есть ЛОНГ позиции.

- Ставка положительная — трейдеры с ЛОНГ позициями платят ставку финансирования трейдерам с ШОРТ позициями.

Ставка финансирования — это своеобразное поощрение трейдеров занимать позицию против тренда, тем самым выравнивая спрос/предложение. Например, на рынке открыто слишком много лонгов, и цена фьючерса становится выше, чем спот цена. В таком случае положительная ставка финансирования (лонги платят шортам) поощряет трейдеров закрывать лонги, чтобы не платить эту ставку и открывать шорты, чтобы ее получить.

Трейдер платит/получает ставку финансирования только при наличии открытых позиций по бессрочным контрактам.

Пример: вы открыли ЛОНГ позицию на $10000 (10000USDT) в контакте BTC/USDT. Вы продержали открытой позицию вплоть до наступления очередной 8-часовой отметки ставки финансирования. При этом ставка была отрицательной со значением -0,0100% (грубо говоря, цена фьючерс была на 0,01% меньше, чем цена на актив). А значит, что вы получили прибыль 1 USDT. Эта сумма будет автоматически зачислена на ваш фьючерсный счет. Если бы вы в то же самое время держали открытой ШОРТ позицию на такую же сумму, то с вашего фьючерсного счета был бы списан 1 USDT.

Посмотреть всю статистику по расходам/доходам вашей ставки финансирования, можно в нижней части терминала, раздел “История транзакций”.

Как меняется ставка финансирования

Ставка финансирования имеет свойство коррелировать с общими настроениями на рынке и регулярно переключаться с положительной на отрицательную (и наоборот). Например, если на рынке преимущественно бычьи настроения, то ставка, вероятней всего, будет положительной (лонги платят шортам).

Поэтому, если вы держите сделку открытой на протяжении продолжительного отрезка времени, доходы за счет ставки финансирования будут приблизительно равны расходам.

Посмотреть текущую ставку финансирования можно в торговом терминале, в разделе отображения ценовых маркеров.

Более детальная информация отображена в отдельном разделе биржи.

Также вы посмотреть и сравнить текущие ставки финансирования на разных торговых площадках при помощи аналитической платформы ViewBase.

Комиссии на Binance Futures

Все торговые комиссии Binance Futures можно посмотреть в разделе “Комиссии”.

Получить скидку на торговые комиссии можно несколькими способами.

- Зарегистрироваться по реферальной ссылке/коду. Это даст вам 10% скидку.

- Использовать Binance Coin (BNB) для оплаты торговых сборов. Это даст дополнительную скидку в 10%. Для этого необходимо перевести Binance Coin (BNB) на свой фьючерсный кошелек. Делается это так же, как и обычный перевод на фьючерсный счет. Только в выпадающем списке необходимо выбрать монету Binance Coin (BNB).

Тестовая платформа Binance Futures

Для начинающих трейдеров, а также для тех, кто хочет детально ознакомиться с функционалом Binance Futures перед началом торговли, существует тестовая версия платформы.

Testnet ничем не отличается от оригинала, за исключением того, что деньги здесь — ненастоящие — после регистрации вы получаете на свой счет виртуальные 100000 USDT. Таким образом, Testnet — это по сути аналог демо-счетов на Форекс.

Читайте другие наши материалы о Binance:

Также вы можете ознакомиться с нашими статьями о других популярных криптобиржах, таких как Bitfinex, Bittrex, Livecoin и EXMO.

Источник