- Как определить величину альтернативной доходности

- Дисконтирование: как принимаются решения об инвестициях

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Как определить величину альтернативной доходности

Рассмотрим две основные концепции решения актуальной проблемы определения нормы дисконта — концепция альтернативной доходности и концепция средневзвешенной стоимости капитала.

Концепция альтернативной доходности

В рамках концепции альтернативной доходности безрисковая норма дисконта определяется либо на уровне депозитных ставок банков высшей категории надежности, либо приравнивается к ставке рефинансирования Центрального банка России (такой подход предложен в методических рекомендациях, разработанных в Сбербанке РФ). Норму дисконта можно определить и по формуле И. Фишера.

В Методических рекомендациях указаны различные виды нормы дисконта. Коммерческую норму, как правило, определяют с учетом концепции альтернативной доходности. Свою собственную норму дисконта оценивают участники проекта самостоятельно. Правда, в принципе возможен и согласованный подход, когда все участники проекта ориентируются на коммерческую норму дисконта.

Для проектов, имеющих высокую социальную значимость, определяют социальную норму дисконта. Она характеризует минимальные требования к так называемой общественной эффективности реализации инвестиционного проекта. Обычно устанавливается она централизованно.

Исчисляют также бюджетную норму дисконта, отражающую альтернативную стоимость использования бюджетных средств и устанавливаемую исполнительными органами власти федерального, субфедерального или муниципального уровня.

В каждом конкретном случае уровень принятия решения зависит от того, за счет средств какого бюджета финансируется данный инвестиционный проект.

Концепция средневзвешенной стоимости капитала

Средневзвешенная стоимость капитала — является показателем, характеризующим стоимость капитала так же, как ставка банковского процента характеризует стоимость привлечения кредита.

Отличие средневзвешенной стоимости капитала от банковской ставки заключается в том, что этот показатель не подразумевает равномерных выплат, вместо этого требуется, чтобы суммарный приведенный доход инвестора был таким же, какой обеспечила бы равномерная выплата процентов по ставке, равной средневзвешенной стоимости капитала.

Средневзвешенная стоимость капитала широко используется в инвестиционном анализе, его значение используется для дисконтирования ожидаемых доходов от инвестиций, расчета окупаемости проектов, в оценке бизнеса и других приложениях.

Дисконтирование будущих денежных потоков со ставкой, равной средневзвешенной стоимости капитала, характеризует обесценивание будущих доходов с точки зрения конкретного инвестора и с учетом его требований к доходности инвестированного капитала.

Таким образом, концепция альтернативной доходности и концепция средневзвешенной стоимости капитала предполагают различные подходы к определению нормы дисконта.

Источник

Дисконтирование: как принимаются решения об инвестициях

Предприниматели и домашние хозяйства, принимая решения с целью инвестирования сегодняшних денег ради получения будущего дохода, должны представлять, сколько полученные в будущем деньги стоят сегодня. Прежде всего, следует учитывать альтернативные возможности получения будущего дохода от вложенных денег.

Что может быть альтернативой определенному инвестиционному проекту? Эти средства можно вложить в какой-то другой проект или на срочный депозит в банке, либо обзавестись ценными бумагами (акциями и облигациями). Любая из этих операций способна принести прибыль, которую принято измерять в процентах и называть нормой прибыли. Для расчета нормы прибыли нужно сумму прибыли разделить на сумму дохода и умножить на 100%. Однако, выбрав один из способов вложения средств или инвестирования, мы лишаем себя всех остальных возможностей получения прибыли в размере определенной ставки процента r. В то же время, один рубль, вложенный в банк, принес бы в будущем (пусть через год) доход в размере 1 + r. Через два года доход от вложенного рубля составил бы (1 + r)*(1 + r) или (1 + r)2.

Следовательно, чтобы оценить, сколько один рубль, который будет получен через год или через два года, стоит сегодня, нужно выполнить обратную операцию: 1 / (1 + r) или 1 / (1 + r)2. Итак, подсчитав текущую (или сегодняшнюю) стоимость денежной величины дохода, который планируем получить в будущем, мы выполнили операцию дисконтирования, т.е. привели стоимость будущих денег к их сегодняшней стоимости. Отсюда термин «приведенный доход», т.е. доход, пересчитанный по оценке сегодняшнего дня. Он приведен в режим единого времени с другими доходами. Если не сделать этого, то сопоставление сегодняшнего и будущего доходов было бы некорректным.

Заметим, что приводя доходы к единому времени (к сопоставимому уровню), в знаменателе мы используем в качестве процентной ставки, норму альтернативной прибыли. Она выполняет роль коэффициента приведения доходов и называется коэффициентом дисконтирования. А будущий доход, приведенный к оценке сегодняшнего дохода (т.е. сегодняшняя стоимость будущего дохода) называется текущей дисконтированной стоимостью PDV.

Величина текущей дисконтированной стоимости будущего дохода, полученного через несколько лет (или месяцев) в размере С, зависит от величины ставки процента (ставки дисконта), как нормы альтернативной прибыли (или альтернативного дохода) от вложенных средств. Она вычисляется следующим образом:

где n — количество лет или месяцев, через которые выплачивается доход С.

Решая вопрос, получить ли нам деньги сейчас или, например, через три месяца, мы должны определить сегодняшнюю стои

мость будущих денег, т.е. их текущую дисконтированную стоимость PDV. С учетом того, что альтернативным доходом является, например, ставка банковского процента r = 10% годовых (или 0,83% в месяц), сегодняшняя стоимость 100 дол., полученных через три месяца составит:

PDV = С / (1 + r)n = 100 / (1 + 0,0083)3 = 100 / 1,025 = 97,56 (97 дол. 56 центов).

Мы видим, что деньги, полученные через три месяца, дешевле 100 дол., полученных сразу.

Через три года при процентной ставке в 10% годовых дисконтированная стоимость 100 дол. составит еще меньшую сумму:

PDV= С / (1 + r) n = 100 / (1 + 0,1)3 = 100 / 1,33 = 75,2 (75 дол. 20 центов).

Обратите внимание, что значение r мы подставляем в формулу в виде десятичной дроби (0,1), а не в процентах.

Таким образом, чем больше продолжительность периода потери альтернативного дохода (т.е. значения n), тем меньше текущая стоимость дисконтируемой суммы. Поэтому чем быстрее мы получим деньги, тем они ценнее.

Множитель 1 / (1 + r)n в формуле PDV называется коэффициентом дисконтирования, а величина r — нормой дисконта.

Чем выше норма дисконта, как альтернативной доходности, тем меньше текущая дисконтированная стоимость будущих денег. Теперь мы видим, что не только риски и настоятельность потребности, но и учет потери альтернативного дохода влияет на принятие инвестиционного решения.

Однако это еще не вся информация, которая необходима для принятия грамотного решения об инвестировании. Ведь то, что мы вкладываем в производство — это наши затраты и нужно рассчитать, окупятся ли они. Для этого определяется чистая дисконтированная стоимость NPV, т.е. разница между PDV дохода, который принесут инвестиции, и нашими затратами на данные инвестиции. Если величина чистой дисконтированной стоимости положительная, то инвестиционный проект действительно выгоден. Если NPV true) —>

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

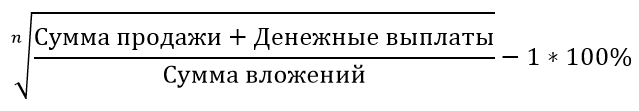

Как рассчитать доходность инвестиций?

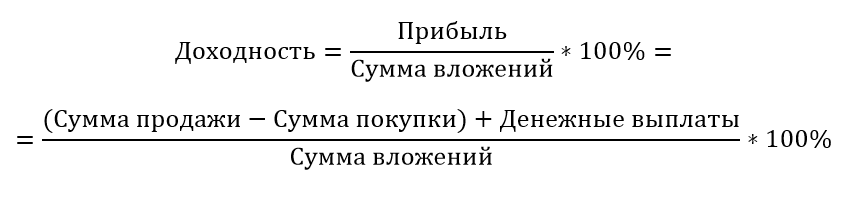

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Как считать доходность в процентах годовых?

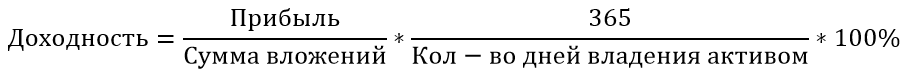

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

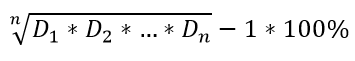

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

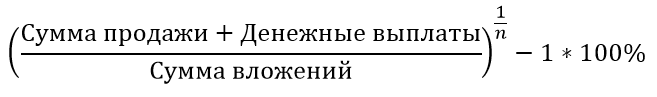

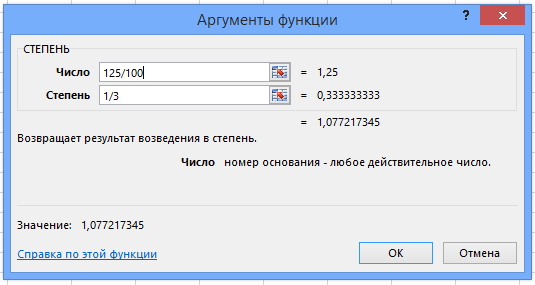

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность