Дисконтированный срок окупаемости

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Определение этого инструмента мы находим в Методических рекомендациях по оценке эффективности инвестиционных проектов. Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

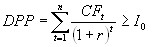

Дисконтированный период окупаемости определяется по формуле:

где,

n — число периодов;

CFt — приток денежных средств в период t;

r — барьерная ставка (коэффициент дисконтирования);

Io — величина исходных инвестиций в нулевой период.

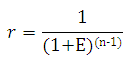

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Коэффициент дисконтирования рассчитывается по следующей формуле:

где,

Е — норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной;

(n-1) — промежуток между оцениваемым периодом и моментом приведения (в годах).

Согласно тем же вышеуказанным Методическим рекомендациям, вместо этой формулы рекомендуется использовать более точную, указанную в приложении №6, раздела П6.2.

При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- проект принимается, если окупаемость имеет место;

- проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

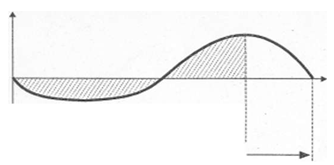

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Рассмотрим расчет дисконтированного срока окупаемости инвестиций на небольшом примере.

| Показатель | Значение, тыс.руб. |

|---|---|

| Размер инвестиции | 49 450,0 |

| Доходы от инвестиций: | |

| в первом году | 13 760,0 |

| во втором году | 17 630,0 |

| в третьем году | 18 812,5 |

| в четвертом году | 16 447,5 |

| Размер барьерной ставки | 9,2% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 13760 / (1 + 0,092) = 12 600,73 тыс. рублей

PV2 = 17630 / (1 + 0,092) 2 = 14 784,51 тыс.рублей

PV3 = 18812,5 / (1 + 0,092) 3 = 14 447,03 тыс.рублей

PV4 = 16447,5 / (1 + 0,092) 4 = 11 566,70 тыс.рублей

Определим период по истечении которого инвестиция окупается:

- Сумма дисконтированных доходов за 1 и 2 года: 112600,73 + 14784,51 = 27385,25 тыс. рублей, что меньше суммы вложений (инвестиций) – 49450 тыс. рублей.

- Сумма дисконтированных доходов за 1, 2 и 3 года: 41832,28 тыс рублей, что также меньше суммы первоначальных инвестиций.

- Сумма дисконтированных доходов за 4 года составила 53398,97 тыс. рублей, что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (53398,97 — 49450,00)/11566,70) = 0,66 года

То есть дисконтированный срок окупаемости инвестиций равен 3,66 года.

В зависимости от поставленной цели возможно вычисление дисконтированного срока окупаемости с различной точностью. На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма дисконтированных денежных оттоков.

Источник

Дисконтированный срок окупаемости

Инвестиционный проект предполагает получение прибыли. Насколько быстро вложенные деньги смогут окупиться, настолько быстро субъект примет решение об эффективности капиталовложения в конкретный бизнес. Методик оценки привлекательности проекта множество, в рамках каждой из них рассчитывается набор показателей.

Один из них — показатель дисконтированного периода окупаемости.

Как рассчитать DPP

Для расчета дисконтированного срока окупаемости нужно знать:

- объем денежных средств, который будет инвестирован в конкретный проект. Показатель измеряется в денежном эквиваленте – рублях, долларах, евро и т.п.;

- срок, в течение которого планируется реализация программы. Исчисляется в годах;

- денежные потоки в течении каждого года на всем этапе реализации проекта. Исчисляются в том же эквиваленте, что и первый показатель, — в денежном измерении;

- ставка дисконтирования, исчисляемая в процентах. При подстановке в форму (будет представлена далее) проценты переводятся в коэффициент. Например, 9% — это 9/100 = 0,09.

Итого необходимо четыре показателя. Если же ставка дисконтирования учтена не будет, то тогда возможно использование только простого метода расчета.

Что такое дисконтированный срок окупаемости DPP

Инвестор, вкладывая деньги в проект, предполагает его окупаемость. Период времени, за который вложенные капиталовложения смогут вернуться инвестору в полном объеме, называется сроком окупаемости.

Он может быть определен двумя методами:

- Простым. Предполагает нахождение разницы между теми средствами, которые фактически были получены от реализации проекта, и теми деньгами, которые были потрачены для старта проекта. Фактически, определяется период, когда полученные доходы превысят фактические доходы.

- Дисконтированным. При расчете обязательно учитывается изменение стоимости денежных средств с учетом разных факторов. Это может быть инфляция, курс валюты, какие-то особенности экономического развития, финансовой стабильности и т.п.

Использование дисконтированного срока окупаемости позволяет эффективнее оценивать целесообразность капиталовложений, учитывая всевозможные факторы влияния.

Если же при прогнозировании доходности не учитывать инфляционные процессы и колебания курса валют, то можно не корректно оценить экономическую целесообразность вложений.

Как рассчитывается показатель: формула с разъяснениями

Для расчета дисконтированного срока окупаемости в теории финансов и в практике используют унифицированную форму.

Она выглядит следующим образом:

DPP– это показатель дисконтированного срока окупаемости, исчисляемый в годах;

n – количество периодов, принимаемое участие в расчете;

r – коэффициент дисконтирования (формула его расчета будет представлена далее);

На практике все показатели для расчета дисконтированного срока окупаемости есть, исключение — r (коэффициент дисконтирования).

Данный показатель рассчитывается по формуле:

E — норма дисконтированная, используемая для каждого интервала расчета;

(n-1) – временной интервал, который находится между тем периодом, который подлежи оценки, и периодом приведения.

Часто ставка дисконтирования изначально известна для эксперта. Она также указывается и в задачах. Поэтому оценить потенциально период, в течение которого инвестор сможет вернуть капиталовложения, может и не опытный аналитик. И плюс в том, что расчет не сложный, достаточно быстрый, но позволяет адекватно и точно оценивать риски инвестиционных проектов.

Важно понять, что норма дисконта — это часто не точный показатель.

Учитывается среднестатистический показатель инфляции по региону, стране и т.п. Определить же критерий точно практически невозможно, поскольку на него влияют множество факторов. А для этого нужны сложные математические модели, использование корреляции и регрессии.

Для эффективного понимания представленной ранее формулы проведем пример расчета dpp на расчетных цифрах. Исходные данные:

Объем изначальных инвестиций – 100 000 рублей.

Временной интервал, в рамках которого планируется реализация проекта, — 5 лет.

Планируемые доходы от инвестирования в течение 5 лет:

- 1 год – 14000;

- 2 год – 25000;

- 3 год – 33650;

- 4 год – 40 000;

- 5 год – 38 000.

Ставка дисконтирования — 9%.

Теперь проведем расчет денежных поступлений с учетом ставки в 9%, которая учитывает индекс инфляции.

Расчет по годам представлен в таблице.

| Период | Расчет | Результат |

| 1 | 13875 | |

| 2 | 21041 | |

| 3 | 25985 | |

| 4 | 39147 | |

| 5 | 24698 |

Когда рассчитаны денежные потоки за каждый год с учетом инфляции в 9%, нужно определить период, в котором капиталовложения будут окуплены. Проект должен принести минимум 100 000 рублей, следовательно, нужно найти год, в котором потоки превысят или будут равны 100 000.

за 1 год – 13875;

за 1 и 2 год – 13875+21041 = 34916;

за 1, 2 и 3 – 34916+25985 = 60901;

за 1,2,3 и 4 – 60901 + 39147 = 100048 рублей.

Вывод: инвестиционный проект с учетом ставки дисконтирования окупится в 4 году, прибыль по итогу завершения 4 года будет минимальна – 48 рублей.

Но для экспертов важна точность

Поскольку по факту 4 года происходит превышение суммы в 100 000 рублей, значит возврат средств может произойти не после завершения всего года, а в одном из 12 месяцев 4 года.

Нужно определить в каком месяце

Если учесть, что деньги поступают равномерно, то ежемесячно денежный приток составит 39174/12=3264,5 рублей.

В этом примере деньги в полном объеме будут возвращены только по истечению 12 месяца 4 года.

Но на практике может быть иная ситуация, когда возврат произойдет в любом месяце конкретного года. Если оценивать совокупно успешность капиталовложения на всем периоде реализации, то за первые 5 лет инвестор сможет получить 124746 рублей. Прибыль составит 24746 рублей или 24,7%.

В процентном соотношении получается хорошая норма рентабельности.

Но минус в том, что такой расчет не дает представления о тех затратах, которые будут понесены субъектом дополнительно на уплату налогов и другие расходы.

Отличия между дисконтированным и простым сроком окупаемости

На практике эксперты используют и простой, и динамический срок окупаемости. Оба показатели не дают точного результата, поскольку невозможно максимально точно учесть все факторы влияния. Например, коэффициент дисконта берется для оценки в среднем, также, как и денежный приток по годам достаточно субъективный критерий.

Главные отличия между двумя методиками:

- Традиционный вариант рационально использовать для краткосрочных проектов в стабильной экономической ситуации. Сложный вариант расчета обязательно используется при долгосрочных инвестициях, когда нужно точно и эффективно оценить риски.

- Простой метод не учитывает инфляционные риски и дополнительные факторы влияния, поэтому не дает точного прогноза. Дифференцированная методика учитывает экономические предпосылки развития и дополнительные риски.

С учетом таких преимуществ может сложится мнение, что сейчас массово используют именно сложный вариант оценки.

Многие эксперты считают, что в перспективе невозможно точно и адекватно оценить инфляцию, а поэтому нет смысла применять дисконт. Есть сторонники как одного, так и другого метода. На выбор метода влияет множество факторов, а также опыт и экспертность аналитика.

Преимущества и недостатки показателя ДСО

Как и любой метод расчета, показатель дисконтированной окупаемости имеет свои преимущества и недостатки.

Среди недостатков стоит учесть:

- Методика не учитывает такую особенность как разница между проектным циклом и реальным стартом проекта. Теоретически, проектный цикл запускается намного раньше, чем само дело, а поэтому и приток денег за первый или второй год нужно оценивать по итогу старта, а не по факту проектирования или разработки.

- Показатель ставки дисконтирования не стабилен и подвержен влиянию факторов. Поэтому в долгосрочной перспективе он не подлежит точной оценки.

- Эксперт получает не точный результат оценки, поскольку не может точно оценить показатели, подставляемые в формулу. Некоторые эксперты скептически относятся к данной методике и говорят о ее рискованности. Не всегда с ее помощью можно адекватно оценить привлекательность конкретного бизнес плана.

Преимущества методики дисконтированного срока окупаемости проекта:

- Высокая точность полученных результатов в сравнении с классическим форматом оценки.

- Возможно в перспективе изменять ставку дисконтирования с учетом возможных изменений внешней среды, получая адекватные времени результаты.

- Оптимальный вариант для оценки в регионах и странах с неустойчивой ситуацией и перспективой развития (изначально учитывается влияние рисков).

- Минимизация финансовых рисков инвестора.

Это нормально, поскольку нет единой методики со 100% результативностью, учитывающей все факторы. Невозможно предугадать успех проекта с max точностью. На формирование модели оценки влияет многообразие факторов и показателей. Эксперт обязан использовать совокупность методов и способов, учитывающих специфику инвестиции, а также факторы окружающей среды. В ином случае даже «идеальный» метод не позволит получить точный и максимально приближенный результат.

Источник