- Оценка окупаемости кредита при создании нового дела

- Срок окупаемости это что?

- Способы расчета

- Понятие и применение срока окупаемости инвестиций

- Срок окупаемости венчурных инвестиций

- Срок окупаемости капитальных вложений

- Срок окупаемости оборудования

- Как рассчитать срок окупаемости проекта формулы и примеры

- Простой метод определения периода окупаемости инвестиции

- Дисконтированный DPP подход к сроку окупаемости

- Вычисление с помощью Excel и онлайн калькуляторов

- Анализ полученных данных и критерии принятия решений об инвестировании

Оценка окупаемости кредита при создании нового дела

Чрезвычайно важно уметь с научно обоснованных позиций определять эффективность кредита; установить экономические границы, в пределах которых использование заемных средств будет оправданным; провести анализ очередности и предпочтительности кредитообеспечения в переходный период и на этой основе разработать конкретные рекомендации по совершенствованию кредита и более широкого его использования в предпринимательской деятельности.

Введем следующие обозначения временных характеристик нового предпринимательского дела:

t — период, необходимый для становления нового дела и осуществления начального производственного цикла, включая полный оборот оборотных средств, годы;

∆t — время от момента взятия кредита предпринимателем до момента завершения начального производственного цикла (по экономическому смыслу время —At полностью вписывается в период — t, т.е. A t

Рп — прочие платежи (амортизация, аренда производственных площадей и оборудования, страховка, реклама и пр.) за тот же период.

В дальнейшем под величиной — П будем понимать в зависимости от конкретных обстоятельств либо балансовую прибыль, либо вновь созданную стоимость, применив обобщающий термин — доход.

Определим чистый доход за один оборот оборотных средств по формуле:

Чистый доход = П — платежи за кредит — налоги (2.41)

Платежи за банковский кредит за один оборот оборотных средств составят:

Платежи за кредит =

где β — установленная плата за банковский кредит в процентах годовых от кредитной суммы;

V — величина денежных средств, взятых предпринимателем в качестве кредита.

Пересчитаем платежи за кредит на величину получаемого дохода:

где fk — доля платежа за банковский кредит из дохода предприятия за один оборот оборотных средств.

Определим величину налоговых платежей за один оборот оборотных средств:

Налоги = Нc : z = τ — Нс, (2.44)

где Нс — совокупные налоговые платежи предприятия за год его деятельности.

Теперь пересчитаем налоги предприятия на величину получаемого дохода:

τ Нс = fн • П. Откуда fн =

Подставив платежи за кредит и налоговые платежи в формулу (2.41), имеем:

Чистый доход= П — fk • П — fн • П = П (1- fk — fn) В окончательном виде можно записать:

Чистый доход = П • (1 — fc), (2.46)

где fc — совокупные платежи за банковский кредит и налоговые платежи в долях от дохода

fc = fk + fн. (2.47)

Полученные зависимости (формулы 2.46 и все остальные, с ней связанные) позволяют определить эффективность кредита. Наиболее предпочтительным и понятным для всех показателем эффективности является срок окупаемости.

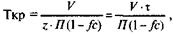

Определить срок окупаемости кредита можно, если величину кредитной суммы разделить на чистый доход за один год работы предприятия. В первом приближении формулу для определения срока окупаемости можно представить в следующем виде:

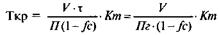

где Ткр — срок окупаемости кредита за счет дохода нового дела, годы.

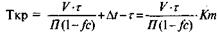

Однако эта формула еще не окончательная. Чтобы довести ее до завершающей стадии, необходимо из указанного срока изъять величину одного оборота оборотных средств (т.е. снять — τ), который учтет начальный оборот, и прибавить время привлечения кредита внутри начального цикла (т.е. прибавить — ∆t). Тогда формула примет следующий вид:

где Km — коэффициент корректировки срока окупаемости кредита, учитывающий временные поправки в начальном производственном цикле.

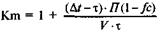

Величину этого коэффициента можно определить по формуле:

В окончательном виде формулу срока окупаемости кредита можно представить следующим образом:

где Пг — годовой размер дохода (балансовой прибыли или ВСС).

Из полученных формул легко установить, что если ∆t = τ, то коэффициент корректировки будет равен — Km =1,0. Но это будет лишь частный случай. В более общем случае корректирующий коэффициент будет либо немного меньше, либо чуть больше единицы.

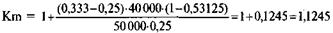

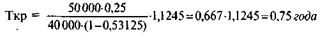

Рассмотрим простейший пример расчета срока окупаемости кредита. Пусть при организации нового дела предприниматель берет кредит в размере — V = 50 000 руб. за 4 месяца (∆t = 0,333 года) до момента окончательного освоения производственной мощности. Весь начальный цикл организации производства составляет — t = 0,5 года. Длительность одного оборота оборотных средств — τ = 0,25 года. Получаемая балансовая прибыль за один оборот оборотных средств — П = 40 000 руб. За использование кредитных средств установлена плата — Р = 40% годовых от величины заемных средств. Совокупный годовой налог составляет — Нс = 65 000 руб. Определим срок окупаемости кредита.

Прежде всего по формулам (2.43 и 2.45) рассчитаем платежи за банковский кредит и налоги в долях от прибыли.

По формуле (2.47) исчислим долю совокупных платежей от балансовой прибыли предприятия

fc = 0,125 + 0,4065 = 0,53125

По формуле (2.48) найдем величину корректирующего коэффициента

Теперь, когда вся информация подготовлена, установим искомую величину срока окупаемости кредита по формуле (2.49).

Таким образом, кредит окупится за 0,75 года или за три квартала.

Следует отметить, что если предприниматель, создавая новое дело, не планирует его длительное функционирование и думает его завершить за один цикл, то в расчете принимается — Кm = 1,0.

Срок окупаемости кредита совсем не означает, что к окончанию данного периода предприниматель обязан вернуть банку заемную сумму с выплатой соответствующих процентов. Эти две временные характеристики совсем не одно и то же. Они и по экономическому смыслу совершенно разнородны. Так, показатель срока возврата кредита означает лишь, что по договору с банком предприниматель должен вернуть к определенному моменту занятые деньги. А срок окупаемости кредита — это показатель эффективности данного бизнеса, которым занимается предприниматель, т.е. показатель, характеризующий, насколько быстро можно заработать такую сумму, чтобы расплатиться с банком, и затем вести свое дело за счет заработанных средств.

Судя по основной формуле (2.49), срок окупаемости кредита будет тем меньше, а значит, и эффективнее будет бизнес, чем меньше потребуется предпринимателю кредитных ресурсов (V). чем быстрее, а значит — короче период одного оборота оборот ных средств (τ), чем больше будет получаемый доход за один оборот (П) или за год (Пг) и чем меньше будет выплачиваемый совокупный налог (гн) и платежи за используемый кредит (fk).

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Срок окупаемости это что?

Возвратность собственных или привлеченных средств характеризует срок окупаемости.

Это период, в течение которого ранее произведенные затраты возвращаются владельцам капитала.

С этого момента инвесторы начинают получать чистую прибыль, рассчитанную с учетом текущих (постоянных для действующего предприятия) затрат.

При рассмотрении срока окупаемости как экономической величины следует различать направления вложений:

- Прямое инвестирование. Владелец капитала распоряжается своими активами, вкладывает средства в действующее предприятие, становится учредителем;

- Капитальные вложения. Бизнесмен приобретает здания или сооружения, на которых будут размещаться производственные мощности. При этом формула окупаемости проекта будет зависеть от того, на каких условиях будут использоваться строения. Последние могут находиться в составе основных средств собственного бизнеса или предоставляться другим компаниям в аренду;

- Инвестирование в оборудование. Срок окупаемости в этом случае может являться стандартной для профильных станков или механизмов величиной.

Период возврата вложений напрямую связан с доходностью используемого инструмента. Чем выше прибыль от инвестиций, тем быстрее бизнесмен начнет получать чистый доход.

Способы расчета

На практике для вычисления наступления момента отдачи средств от вложений используются несколько вариантов.

Позволяет получить оперативные цифры, на которые можно опираться при выборе направления для освоения капитала. Если изучается оборудование, характеризующееся низкой ликвидностью, целесообразно рассчитывать окупаемость проекта по динамичной или дисконтированной методике. Простой способ применяется в случае, когда необходимо получить необходимые сведения при наличии исходных данных.

В числе таких критериев полученные результаты по аналогичным проектам, участие капиталом на ранней стадии развития бизнеса и график получения прибыли после оформления участия. Прозрачность, которая характеризует простой способ расчета, обеспечивает этой методике популярность, высокий показатель вычислений подтверждает риски вложений. Недостатки метода состоят в том, что не учитываются меняющиеся ценности, непродолжительные периоды полезного использования оборудования и низкая точность результата.

Применение, второго, динамичного правила позволяет определить срок выработки капитала с учетом отрицательной динамики инвестиций

Способ остается удобным для ситуации, когда соблюдается график поступлений по прибыли.

На практике формула простого расчета выглядит следующим образом:

Срок окупаемости (СО) = Сумма вложений (СВ) / Чистый финансовый результат (ЧП)

Срок возврата средств по этой формуле определяется в годах.

Условно можно утверждать, что при инвестициях в 200000 рублей и получении чистой прибыли в год 50000 рублей выход проекта в зону окупаемости наступит через 4 года.

При этом в расчете не учитывается изменение ценности денежных средств во времени.

Для получения более точных результатов в формулу добавляется ставка дисконтирования, рассчитываемая следующим образом:

Коэффициент дисконта = 1/ (1 + процентная ставка) ^ период

В ходе промежуточного расчета получаются данные дисконтированных поступлений в многолетней перспективе.

Для этого необходимо знать план поступлений по чистой прибыли.

По условиям бизнеса владелец капитала при инвестициях 50000 будет получать доход по нарастающей – 10000 рублей в первый год, 20000 рублей во второй год, 30000 рублей за 3 год и так далее.

По итогам 1 года: 10 000 / (1+0,1) ^ 1 = 9 272,72 рублей.

По итогам 2 года: 20 000 / (1+0,1) ^ 2= 13 322,31 рублей.

По итогам 3 года: 30 000 / (1+0,1) ^ 3 = 20 052,39 рублей.

По итогам 4 года: 40 000 / (1+0,1) ^ 4 = 29 980,80 рублей

Из расчетов видно, что за первые три года бизнес не окупится (сумма прибыли составит не более 43000 рублей). Выход на чистую прибыль без дополнительных вложений состоится в течение 4 года. Именно дисконтированный метод позволит определить наиболее точное время окупаемости. Для этого достаточно будет применить простую пропорцию.

Понятие и применение срока окупаемости инвестиций

Рассматривая период возврата как простую расчетную величину, за показатель условно принимается момент выхода на точку безубыточности. Нередко доход от инвестиций наступает с первого месяца работы. Учитывая то, что такие благоприятные обстоятельства наступают не всегда, расчеты окупаемости проекта следует осуществлять с учетом дополнительных переменных.

Особенно такой подход оправдывает себя в ситуации, когда необходимо подтвердить рентабельность организации с отсроченным прогнозом по прибыли.

К категории предприятий, которые обеспечивают доход инвесторам по прошествии определенного времени, следует относить следующие виды бизнеса:

- Проведение исследований в области науки, культуры и искусства;

- Венчурные инвестиции;

- Производства с основным источником выручки на государственных контрактах.

На практике бывает и так, что стартовых инвестиций бывает недостаточно. В этом случае для поддержания возвратности проекта потребуются дополнительные вложения. В противном случае предприятие может остановить свою работу без достижения результата. На практике полученные значения по формуле расчета показывают минимальное отклонение и могут быть пересчитаны в ходе освоения проекта с учетом актуальных данных. Без расчетного значения срока окупаемости, указанного в бизнес-плане, привлечение инвесторов или получение субсидий, грантов, не представляется возможным.

Временной параметр окупаемости остается ключевым показателем проекта

Среднесрочные инвестиции предпочитают рассчитывать по простой методике. В перспективе пяти лет такой метод оправдывает себя на 100 процентов. Когда планируются долгосрочные вложения, решение об участии должно быть взвешенным. Инвесторы располагают своими цифрами. При совпадении значений с принимающей стороной вероятность сделки повышается. Особенно тщательными расчеты должны быть при привлечении кредитных средств. В этом случае количество внешних факторов увеличивается, что требует от сторон применения точных методик.

Срок окупаемости венчурных инвестиций

При выборе этого направления для размещения капитала, необходимо учитывать некоторые особенности бизнеса.

Венчур, как проект, характеризуется обратной пропорциональностью между его доходностью и выходом на ожидаемый горизонт отдачи вложений. Самым сложным в расчетах остается определение степени прибыльности. Для того чтобы рассчитать окупаемость венчурного бизнеса, следует использовать следующую формулу:

Срок возврата инвестиций – 1/ Рентабельность проекта*вероятность выхода на прибыль

Для случаев, когда необходимо сделать расчет срока окупаемости венчурных инвестиций для нескольких проектов, применяются формулы математического анализа. При этом актуализация показателей остается на усмотрение инвестора, заинтересованного в успешном развитии предприятия.

Срок окупаемости капитальных вложений

Участие в деятельности предприятия может происходить за счет приобретения производственных мощностей, строительством зданий, модернизацией офисной техники. Капитальные вложения как инвестиции напрямую влияют на рентабельность и другие экономические показатели.

Для расчета выхода на окупаемость следует использовать формулу:

Срок возврата инвестиций = Объем вложений / Сумма прибыли (чистой выручки) за расчетный срок окупаемости

Очередной пример простой формулы, которая работает при условии известных параметров выручки и текущих расходов предприятия. В попытках сократить срок окупаемости инвесторы могут снижать уровень капитализации. При этом повышается вероятность дополнительных вложений на восстановление основных фондов.

Срок окупаемости оборудования

Базовый вид актива, который находится в центре работы предприятия. Расчет окупаемости оборудования осуществляется по общему правилу. Особенность вычислений состоит в учете накладных затрат (логистика и ввод мощностей в эксплуатацию).

Формула для окупаемости оборудования выглядит следующим образом:

Период возврата вложений = Выручка / Стоимость основных фондов + дополнительные издержки

Как рассчитать срок окупаемости проекта формулы и примеры

Методика вычисления ключевых показателей инвестирования остается прогнозной.

Отклонение результатов расчета зависит от того, насколько простой способ был использован для определения срока окупаемости. Важным для владельца капитала остаются оперативность получения данных и информативность. Долгосрочное инвестирование как вид вложений с высокими рисками подтверждает неточность получаемых сведений. В рамках бизнес-плана используется методика получения результата высокой точности. Для приближения реальных показателей рентабельности проекта можно рассчитать окупаемость простым способом.

Согласно приведенным для методов формулам основное отличие вычислений состоит в количестве задействованных параметров. Если простой метод основывается на текущих показателях, то дисконтированный способ остается эффективным для получения точного прогноза. На практике рассчитать срок окупаемости инвестиций можно по различным формулам. Все будет зависеть от выбранного актива, сферы участия и ликвидности предприятия.

Простой метод определения периода окупаемости инвестиции

Достоинство технологии подсчета заключается в получении оперативных данных для принятия решений.

В ходе подготовки информационно базы для бизнес-плана можно использовать готовые цифры. Примером простого расчета может считаться утверждение о том, что станок для фрезерования окупается за 2.5 года. На практике цифра получает редкие отклонения, связанные с отраслевой зависимостью.

Один и тот же станок приносит разную прибыль в автосервисе или на предприятии металлообработки. Рассчитывая срок окупаемости инвестиционного проекта следует учитывать его простоту как недостаток.

На примере, когда инвестор тратит 5 миллионов рублей при отдаче 800000 рулей в год выход на прибыль произойдет в горизонте:

PP = 5/0.8= 6.25 или 6 лет и 3 месяца

Период, полученный по формуле простого расчета остается примерной. При этом на пути к достижению первого результата вложений инвестора ожидают косвенные расходы. Еще один недостаток формулы состоит в использовании постоянных значений прибыли. На практике выручка фирмы в годовом выражении является динамичной.

Дисконтированный DPP подход к сроку окупаемости

Усложнение вычислений дает точные результаты относительно простой методики.

В основе расчетов чистая прибыль, которой может распоряжаться инвестор в течение срока окупаемости.

Дисконтирование корректирует формулу за счет поправочного коэффициента.

Посчитать его можно следующим образом:

Кд = 1 / (Сд+1) N где :

- Кд – коэффициент корректировки;

- Сд – ставка для дисконтирования;

- N – сегмент расчетного периода (первый, второй и другие годы).

Базовый параметр, учитывающий динамику доходности предприятия, — ставка дисконтирования. В переменном коэффициенте учитываются внешние факторы, направление инвестирования, смена тренда. Метод DPP прост в применении, при этом владелец активов пользуется пересчетом результатов с учетом появления новых данных.

Пример дисконтированного расчета инвестиций в 1000000 рублей

Приобретается объект недвижимости с последующей передачей в коммерческую аренду.

В первый год инвестором зафиксирована прибыль на уровне 100000 рублей.

С учетом имеющейся статистики инвестор зафиксировал ставку Сд на уровне 25% или 0.4.

Сд для первого года = 1 / (1+0.25) = 0.8

Сд для второго года = 1 / (1+0.25) 2 = 0.64

С учетом роста среднерыночной стоимости аренды инвестор получил прибыль за второй год 150000 рублей.

Справедливые значения прибыли считаются следующим образом:

- 100000*0.8=80000 рублей;

- 150000*0.64=96000 рублей.

На основе полученных данных вычисляется доходность первого и второго года:

- Д1=80000/1000000=8%;

- Д2= 96000/1000000=9.6%.

С учетом наращиваемой доходности срок окупаемости проекта будет уменьшаться с 10 до 8 лет.

Вычисление с помощью Excel и онлайн калькуляторов

Офисное приложение для работы с таблицами вычислений остается мощным инструментом современности.

В условиях, когда применение калькулятора и бумаги недостаточно, на помощь приходит редактор Excel. В табличной форме даже на простой методике можно учесть известные данные доходности, накладных расходов, плановых затрат на ремонтные работы. Для ведения собственных расчетов в табличной форме достаточно знать методику вычислений.

На практике можно воспользоваться готовыми шаблонами, вставить заданные параметры, получить искомые результаты. Ведение таблицы остается полезным для пересчета прогнозов с получением актуальных данных по итогам отчетности.

В редакторе Excel возможно ведение расчетов по методике DPP.

В этом случае инвестор получает возможность корректировки срока окупаемости в зависимости от следующих факторов:

- Инфляционной динамики;

- Устаревания оборудования;

- Начисленной амортизации;

- Изменения ликвидности основных фондов;

- Срока жизнедеятельности отрасли.

Применение усложненной формулы дисконтированного расчета (примеры выше) не вызывает затруднений при переводе вычислений на офисную платформу. На первом этапе работы следует определить доходность бизнеса в течение ожидаемого срока окупаемости. Денежные поступления в будущем рассчитываются с учетом корректирующей ставки (дисконтирования).

Инвестор установил ставку дисконтирования на уровне 10% для капитала в 9 миллионов рублей.

Прогнозные значения в редакторе задаются один раз, после чего копируются формулы для следующих лет работы:

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Полученные в результате вычислений суммы позволяют определить рок окупаемости в промежутке от 3 до 4 лет. Определить ожидаемый период можно при помощи простой пропорции, что составит еще 3 квартала. Расчетный срок выхода на прибыль составит 3.75 лет.

В основе вычислений могут быть простые, математические или финансовые формулы. Для понимания методики расчета дисконтированным способом. Для поправочного коэффициента потребуется формула возведения в степень. Для получения итога задействуется функция среднего значения. Общий массив расчета целесообразно распределить в две таблицы.

В первом разделе задействованы следующие параметры:

- Стоимость участия в проекте;

- Доходы операционные;

- Расходы операционные;

- Чистая прибыль.

Среднее значение первого массива позволит рассчитать актуальную и среднюю доходности.

Второй раздел вычислений представлен следующими параметрами:

- Ставка дисконтирования в годовом выражении;

- Значение поправочного коэффициента;

- Денежный поток с учетом дисконтирования.

С заполнением таблицы расчетов инвестор получает уточненные данные за несколько секунд.

Анализ полученных данных и критерии принятия решений об инвестировании

Срок окупаемости капитальных вложений, оборудования или венчурных проектов является ключевым параметром для владельцев капитала.

Первично вложение в бизнес ставит целью его развитие, наращивание потенциала и прогресс. Со стороны инвестора начинается ожидание, подкрепленное расчетами и аналитическими данными, поступающими с производства. На практике окупаемость бизнеса не является величиной постоянной, хотя учредителям свойственно ориентироваться на средние показатели рынка. С получением данных по отдаче конкретного производства инвестор получает возможность принятия решения об участии.

Критерии оценки привлекательности предприятия:

- Срок окупаемости. Конкретная и явная величина, которая сравнивается с другими нишами:

- Высокая годовая доходность может оказать влияние предпринимателей, предпочитающих активно использовать капитал;

- Срок полезного использования и ликвидность основных фондов при полном начислении амортизации;

- Уровень вложений.

Инвестирование серьезных активов всегда сопряжено с рисками. Принятие решения об участии на основе срока окупаемости дает оперативную оценку привлекательности предприятия. Объективный прогноз строится на основе системы критериев, в числе которых непосредственные характеристики фондов: стоимость, ликвидность, период полезного использования.

Источник