- Расчет капитализации компании: определение, метод и оценка

- Определение капитала

- Определимся с понятием капитализации

- Методы подсчета различных видов капитализации

- Рыночная капитализация

- Балансовая капитализация

- Классификация компаний по стоимости капитализации

- Завышение капитализации

- Пример расчета капитализации (на примере грузовика и кофе)

- Заключение о роли оценки капитализации компании на рынке

- Метод капитализации доходов для оценки бизнеса + пример расчета в Excel

- Преимущества и недостатки метода капитализации доходов

- Формула расчета стоимости компании методом капитализации

- Какой вид дохода выбрать для оценки?

- Какой показатель дохода использовать в модели для расчета базы?

- Методы расчета ставки капитализации

- Расчет по методу рыночной экстракции

- Расчетный метод определения коэффициента капитализации

- Пример расчета стоимости компании в Excel для ПАО “КАМАЗ”

Расчет капитализации компании: определение, метод и оценка

- 10 Августа, 2019

- Производство

- Александра Карташова

Процесс оценки стоимости компании является важным этапом при анализе состояния фирмы, а также при принятии инвестиционных решений. Для того чтобы правильно оценить соотношение активов и пассивов, а также дальнейшие перспективы предприятия, нужно проводить расчет капитализации компании. Далее будут рассмотрены определения этого термина, методы подсчета капитализации компании, а также приемы ее оценки для практического использования.

Определение капитала

В сфере финансов капитал — это сумма денег, необходимая инвестору для размещения в инвестиции или проект.

В экономике это не так. Вместо этого экономисты определяют капитал как оборудование, необходимое для организации производственного процесса. Это один из двух факторов производства (другой – труд).

Таким образом, если определенная компания производит автомобили, капитал компании будет состоять из оборудования, необходимого для производства этих автомобилей, а также зданий, необходимых для размещения оборудования и готовой продукции, складов, транспортных средств, таких как погрузчики и грузовики, и любого другого инвентаря или установок, непосредственно применяемых в производственном процессе.

Кроме того, офисы компании, компьютеры, столы, стулья, телефоны, интеллектуальная собственность и даже ручки и карандаши являются частью капитала компании. Единственное, что не является частью капитала — это земля и труд.

Определимся с понятием капитализации

Капитализация, также известная как рыночная капитализация, — это процесс оценки компании. Проще говоря, рыночная капитализация бизнеса равна количеству акций, находящихся в обращении, или количеству акций, приобретенных или доступных для покупки, умноженному на рыночную цену этих акций.

Расчет капитализации компании по балансу предполагает оценку стоимости компании через разницу активов и обязательств (активы минус обязательства) или сумму денег, которой компания владеет. Капитал — это только один элемент активов. Другие элементы включают размер счетов компании, ее краткосрочные и долгосрочные инвестиции и все, что она может конвертировать в наличные деньги.

Таким образом, если бы у компании было в общей сложности 100 000 акций в обращении и эти акции стоили по 5 рублей каждая, то расчет капитализации компании показал бы общую сумму в 500 000 рублей.

Таким образом, рыночная капитализация состоит как из финансового, так и из экономического смысла слова «капитал», за вычетом всего, что бизнес может задолжать, например, затрат на рабочую силу.

Методы подсчета различных видов капитализации

Капитализация может иметь несколько значений в деловом формате. От этого зависит способ того, как можно посчитать капитализацию компании в конечном счете.

С одной стороны, капитализация отражает теоретическую стоимость компании. Однако на практике она не равна ее рыночной стоимости. Это связано с реакцией рынка на дополнительные факторы, такие как стоимость существенной непубличной информации, изменения в управлении, операционные эффекты и другие нематериальные факторы, которые не могут быть отражены в цене акций или финансовой отчетности.

Рыночная капитализация

Во-первых, это понятие, связанное с рынком, которое относится к стоимости акций компании, находящихся в обращении. В этом случае подразумевается рыночная капитализация компании. Формула расчета этой величины выглядит следующим образом:

- Рыночная капитализация = текущая цена акций компании x количество акций в обращении на рынке.

Важно отметить, что рыночная капитализация — это не то же самое, что стоимость собственного капитала, и она не равна долгу компании плюс собственный капитал ее акционеров (хотя это тоже иногда называют просто капитализацией компании).

Например, расчет капитализации компании производится путем вычислений, приведенных далее.

Предположим, что у компании XYZ есть 10 миллионов акций в обращении, а текущая цена акции составляет 9 рублей. Основываясь на этой информации и приведенной выше формуле, мы можем рассчитать, что рыночная капитализация компании XYZ составляет 10 миллионов x 9 рублей = 90 миллионов рублей.

Балансовая капитализация

Второе значение этого термина относится к акту учета стоимости как актива, а не расхода.

В бухгалтерском смысле капитализация широко используется в компаниях, которые хотят сохранить чистую прибыль внутри фирмы, но при этом заплатить как можно меньше налога на прибыль (бизнес-расходы облагаются налогом; капитализированные активы — нет).

В бухгалтерском учете капитализация происходит, когда мы записываем стоимость как актив, а не расход. Если мы не рассчитываем полностью списать затраты в текущем периоде, мы можем использовать этот подход.

Основой для расчета капитализации компании является также факт осуществления затрат и изменение качественных характеристик имущества.

Например, компания XYZ создает новую дренажную систему, чтобы предотвратить сток дождевой воды от затопления. Поскольку затраты, связанные с изменением, представляют собой дополнительные имущественные вложения, компания XYZ может капитализировать эти затраты. Таким образом, вместо того чтобы записывать затраты в качестве расходов на балансе, что снизило бы чистую прибыль компании, компания XYZ записывает затраты в качестве актива на балансе. Эти активы затем обесцениваются, что оказывает гораздо меньшее влияние на чистую прибыль.

Классификация компаний по стоимости капитализации

Рыночные аналитики используют расчеты капитализации компании по рынку как средство категоризации различных предприятий. Универсального правила классификации не существует, но, как правило, практикуются следующие типы градации:

- В международной практике компании с рыночной капитализацией менее 1 млрд долларов США обычно считаются компаниями с «малой капитализацией».

- Компании с «большой капитализацией» обычно имеют рыночную капитализацию не менее 8 млрд долларов США.

- Следующая категория – компания с крупной капитализацией (от 10 до 200 млрд долларов США).

- Выделяют также компании с мега-капитализацией, когда компания имеет рыночную капитализацию 200 млрд долларов США или более. Очень немногие компании, входят в эту группу. Тем не менее, такие гиганты как Exxon Mobil или Apple, отвечают этим критериям.

Компании с мега- и крупной капитализацией квалифицируются как «голубые фишки», то есть стабильные компании, с хорошей ликвидностью на рынке и большим капиталом для осуществления активной торговли на рынке в течение дня.

- Помимо крупных компаний можно выделить фирмы с нано-капитализацией, обычно до 50 миллионов долларов США.

- Уровень микрокапитализации – до 300 миллионов долларов США или меньше.

Завышение капитализации

Рыночная капитализация отражает восприятие компании инвесторами. Однако истинная стоимость может отличаться от рыночного расчета капитализации компании. В разное время на протяжении всей истории рыночные крахи случались в результате чрезмерной спекуляции инвесторов.

Спекуляция — это покупка определенных инвестиций, которая приводит к увеличению стоимости всего бизнеса. Это, в свою очередь, заставляет других инвесторов спекулировать, поскольку они тоже хотят нажиться на росте рыночной стоимости. Такое поведение часто приводит к кризису, когда становится понятно, что рыночная капитализация компании не отражает истинной стоимости бизнеса.

Помните, что способность компании получать прибыль оценивается на основе капитала, находящегося в ее собственности. Увеличение капитала приводит к расширению бизнеса. Увеличение капитала приводит к увеличению совокупных активов. Метод расчета капитализации компании, основанный на оценке активов, составляющих собственный капитал предприятия, является истинным методом оценки, используемым финансовыми бухгалтерами, а не финансовыми спекулянтами и инвесторами.

Пример расчета капитализации (на примере грузовика и кофе)

Допустим, что у нас есть кофе, который пьют сотрудники в офисе. Мы предполагаем, что весь кофе будет использован в отчетном периоде. К капитализации компании эти расходы мы не сможем отнести.

При этом мы смело записываем новый грузовик в качестве основных средств. Мы начисляем амортизацию на грузовик в течение длительного периода.

Другими словами, мы знаем, что будем потреблять кофе в комнате персонала полностью гораздо быстрее, чем грузовик.

Капитализация происходит, когда компания покупает грузовики, но не тогда, когда она покупает мешки кофе. В текущем отчетном периоде мы не ожидаем полного потребления грузовых автомобилей. Тем не менее мы будем потреблять весь кофе. Мы сразу же записываем грузовики в актив. Тем не менее записываем кофе как расходы.

Заключение о роли оценки капитализации компании на рынке

Капитализация — это показатель общей стоимости компании. Это не единственная мера, но та, которую финансовые инвесторы используют для оценки и оценки компании. Капитализация не является мерой того, сколько капитала принадлежит компании. Напротив, финансовые бухгалтеры используют размер капитала, находящегося в собственности предприятия, для своих собственных методов оценки компании. Проблемы с неправильной оценкой капитализации, как правило, возникают в случае использования только одного метода расчета.

Источник

Метод капитализации доходов для оценки бизнеса + пример расчета в Excel

Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

| Преимущества | Недостатки |

| Позволяет сравнить на основе доходов инвестиционную привлекательность бизнеса или инвестиционного проекта |

Простота проведения расчета

Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста

Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов

Объекты оценки находятся на модернизации и реконструкции

Не походит для оценки бизнеса с убытками

Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

V (англ. value) – стоимость бизнеса (проекта);

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

| Показывает рыночную стоимость имущества компании | |||

| Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов: · Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) | |||

| Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет. Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности. Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия. Используются и как ретроспективные данные, так и прогнозные. |

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

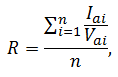

Коэффициент капитализации рассчитывается по следующей формуле:

R – ставка капитализации;

V – стоимость компании;

Iai – размер дохода созданный i-й компанией аналогом;

Vai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

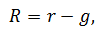

Расчетный метод определения коэффициента капитализации

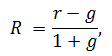

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → «10 современных способов расчета ставки дисконтирования». Формулы расчета следующие:

R – ставка капитализации ;

r – ставка дисконтирования (норма прибыли);

g – прогнозируемые средние темпы рота доходов компании (на основе прогнозируемой доходности);

R – ставка капитализации ;

r – ставка дисконтирования (норма прибыли);

g – прогнозируемые средние темпы рота доходов компании (на основе ретроспективных данных дохода).

Наиболее часто применимы следующие методы оценки ставки дисконтирования:

Какое отличия ставки капитализации и ставки дисконтирования?

В таблице ниже представлены различия между понятиями ставки дисконтирования и ставки капитализации ↓.

| Ставка дисконтирования | Ставка капитализации |

| Оценивает и показывает будущую норму прибыли (доходность) капитала компании | Оценивает текущую норму прибыли (доходности) капитала компании без учета темпа роста компании |

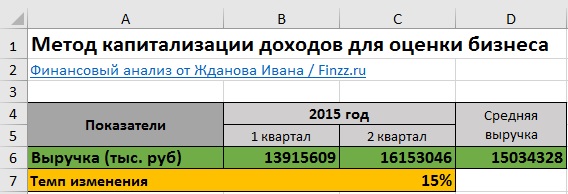

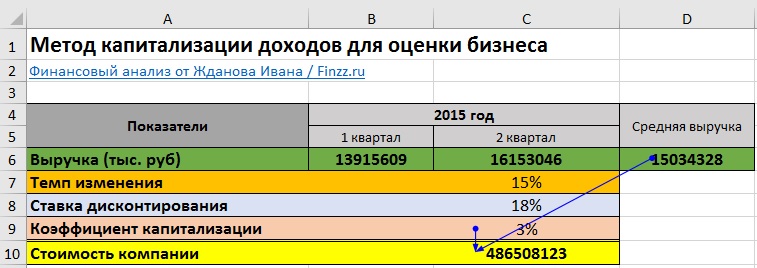

Пример расчета стоимости компании в Excel для ПАО “КАМАЗ”

Для практики рассмотрим оценку стоимости компании ПАО «КАМАЗ» в Excel. Для этого необходимо получить финансовую отчетность функционирования предприятия за последние несколько лет. Для этого можно зайти на официальный сайт компании. Возьмем 2015 год 1 и 2 квартал. Из-за того что чистая прибыль имеет высокую волатильность, то возьмем изменение выручки предприятия и определим средний темп ее роста.

Темп изменения выручки (g) = LN(C6/B6)

Средний размер выручки =СРЗНАЧ(B6:C6)

На следующем этапе необходимо рассчитать ставку дисконтирования. Так как ПАО “КАМАЗ” не имеет достаточно волатильных акций на фондовом рынке, то для расчета нормы дисконта можно применить кумулятивный метод оценки. Для этого необходимо оценить риски по следующим направлениям ⇓.

Вид риска

Пояснение к оценке

∑ Итого ставка дисконтирования:

*безрисковая процентная ставка берется как доходность государственных облигаций ОФЗ (см. → изменение доходности) или доходность высоконадежных вкладов в ПАО “Сбербанк” с кредитным рейтингом А3.

Коэффициент капитализации = ставка дисконтирования – средний темп роста

Коэффициент капитализации = 18-15 = 3%

Стоимость компании = D6/C8

Стоимость компании составила 486508123 тыс. руб.

На рисунке ниже рассчитаны основные показатели для оценки стоимости компании ⇓.

Выводы

Метод капитализации дохода применяется для оценки компаний с устойчивыми денежными поступлениям за период 5 и более лет. В ситуации высокой конкуренции прибыли компаний имеют сильную волатильность, что затрудняет адекватное применение данного метода. Также подход имеет множество корректировок дохода и экспертных решений в оценке рисков, что делает его субъективным в принятии решений. Наибольшую точность метод имеет при рыночной оценке коэффициента капитализации и стоимости компании в сопоставлении с аналогичными.

Источник