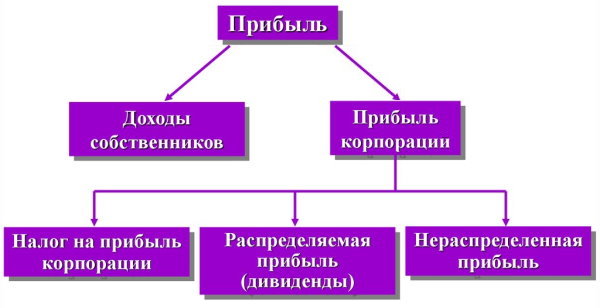

- Понятие нераспределенной прибыли предприятия

- Что делать с нераспределенной прибылью

- От чего зависит размер нераспределенной прибыли

- Нераспределенная прибыль. Счет

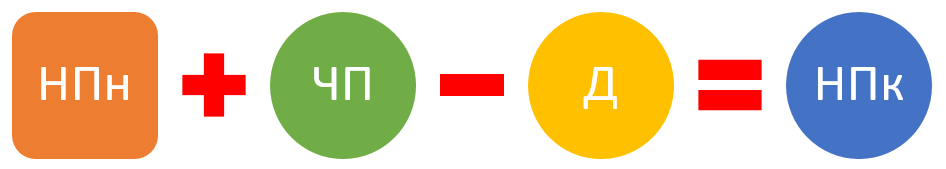

- Расчет нераспределенной прибыли. Подробная формула

- Держи баланс. Рациональное направление средств НП

- Нераспределенная прибыль: что это, формула расчета

- Что такое нераспределенная прибыль?

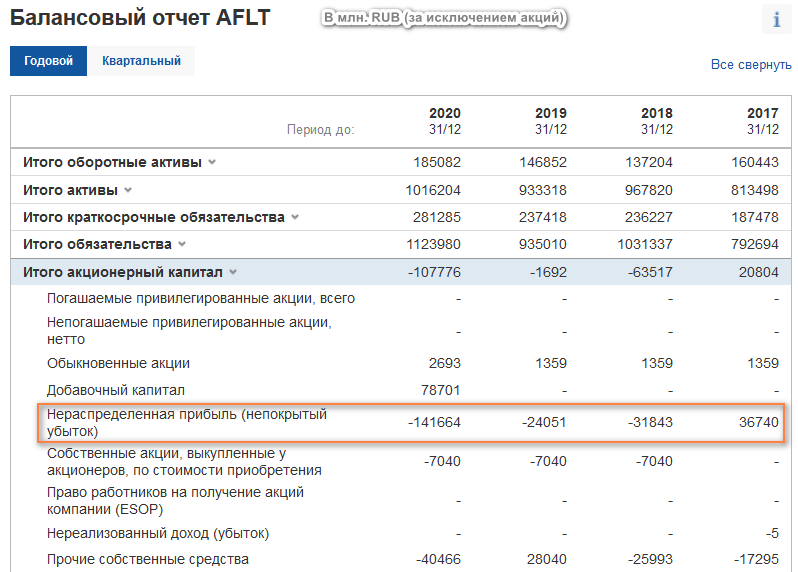

- От чего зависит размер нераспределенной прибыли?

- Как распределяют накопленную прибыль?

- Налог на нераспределенную прибыль: особенности уплаты

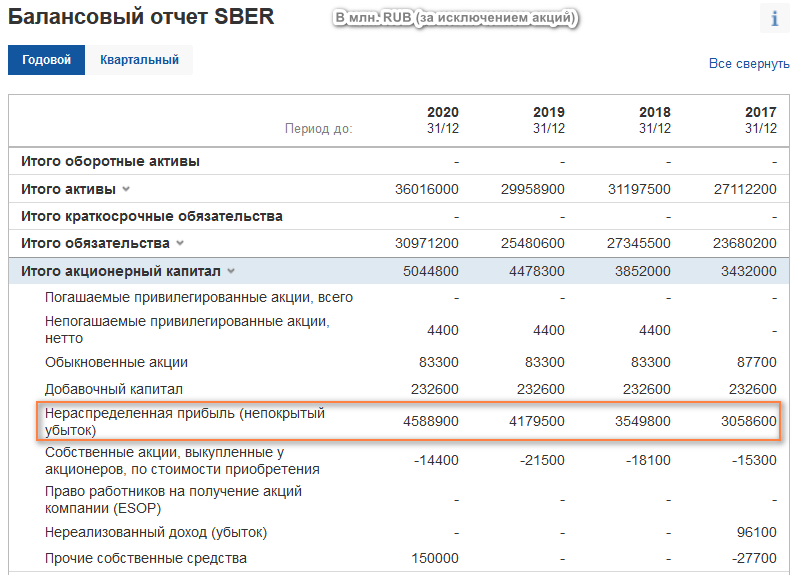

- Где искать НП в отчетности?

- На что должны обратить внимание инвесторы?

- Нераспределенная прибыль в балансе (нюансы)

- Верно ли, что нераспределенная прибыль — это чистая прибыль?

- Нераспределенная прибыль — это актив или пассив?

- Нераспределенная прибыль и непокрытый убыток — что это?

- Как отображается нераспределенная прибыль прошлых лет

- Нераспределенная прибыль отчетного года

- Нераспределенная прибыль: формула вычисления

- Показатели для инвесторов

- Итоги

Понятие нераспределенной прибыли предприятия

Нераспределенная прибыль (НП) – распространенное бухгалтерское понятие, с которым сталкиваются многие предприятия. Данный термин расшифровывается как средства, полученные за счет хозяйственной деятельности фирмы и имеющиеся в ее распоряжении после выплаты налоговых отчислений, дивидендов, штрафов и т.п. Проще говоря, всех обязательных платежей.

Альтернативное название нераспределённой прибыли – сохраненный профицит средств. В отдельных случаях используется понятие «коэффициент удержания прибыли».

Главное отличие нераспределенной прибыли от прибыли чистой в том, что она всегда рассчитывается не только за конкретный период, но и за общий срок существования предприятия. Тогда как чистая прибыль определяется лишь за отчетный период. Но по итогам года, что логично, оба показателя могут быть одинаковыми.

Нераспределенная прибыль в балансе относится к пассивной части средств. По умолчанию считается, что ее необходимо распределять между собственниками и использовать для оптимизации бизнес-модели компании. До этого момента такую прибыль можно назвать не иначе, как долг компании по отношению к ее владельцам. Относится к долгосрочным источникам финансирования, поэтому целью финансовой стратегии компании должно быть ее обязательное накопление.

Что делать с нераспределенной прибылью

Существует несколько основных способов, куда направить НП. Среди них:

- выплаты дивидендов владельцам/акционерам;

- компенсация более ранних убытков;

- накопление средств резервного фонда;

- иные согласованные руководителями цели.

ВАЖНО! Насчёт последнего пункта стоит сделать небольшое уточнение. Под руководителями в данном случае подразумеваются не номинальные должностные лица, а собственники бизнеса. Как правило, такие вопросы они решают в ходе итоговой годовой встречи, на которой оформляется соответствующий протокол.

От чего зависит размер нераспределенной прибыли

В разные отчетные периоды показатель может отличаться. На него влияют такие моменты, как:

- сумма дивидендов, выплаченных собственникам компании;

- изменение чистой прибыли;

- увеличение либо снижение стоимости товарных активов;

- изменение накладных расходов;

- пересмотр налоговых ставок;

- изменение деловой стратегии фирмы.

Нераспределенная прибыль. Счет

Вся НП за минувшие годы суммируется на бухгалтерском счете 84, сальдовый кредитный остаток помешается в строке 1370 баланса. Эта же строка содержит величину непокрытого убытка (если таковой имеется), которая указывается в скобках. Под непокрытым убытком подразумевают разницу между расходами и доходами компании в течение года, согласно которой первый пункт превышает второй.

Счет содержит информацию о номинале и изменении суммы за отчетный год. В конце года сумма поступает в кредит счета 84, убыток же списывается в дебет. Главная задача этого счета – хранение информации о целевых предназначениях, для которых использовались средства.

Непокрытый убыток иногда называют дефицитной прибылью. Компенсировать убыток полностью или частично можно при помощи средств резервного капитала. В случае компенсации данные об изначальном убытке не заполняются (при частичной компенсации в скобках указывается лишь оставшаяся сумма убытка).

ВАЖНО! По желанию бухгалтерии для разграничения цифр за отчетный и прошлые года в балансе могут быть прописаны дополнительные строки – 1371 и 1372.

Расчет нераспределенной прибыли. Подробная формула

Итак, мы выяснили, что нераспределенная прибыль – это объем средств, оставшийся в распоряжении владельцев компании после всех налоговых и иных обязательных отчислений. Рассчитать этот показатель можно по формуле:

HПк = HПн + ЧП – Д

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧП – чистая прибыль с вычетом налога на прибыль;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Примечание: В качестве отчетного периода стандартно используется год.

Если за текущий период фирма получила чистый убыток вместо прибыли, формула приобретает несколько иной вид:

НПк = НПн – ЧУ – Д

- HПк – профицит средств на конец отчетного периода;

- HПн – тот же показатель на начало периода;

- ЧУ – чистый убыток;

- Д – распределенные за отчетный период дивиденды, исходя из НП периодов предыдущих.

Остальные показатели аналогичны предыдущей формуле.

Вопрос: Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы?

Посмотреть ответ

Держи баланс. Рациональное направление средств НП

Считается, что масштабирование бизнеса должно быть приоритетной целью при определении того, куда пойдет нераспределенная прибыль. Грамотное реинвестирование способно повысить общую доходность бизнеса и биржевую стоимость ее акций. Что, в свою очередь, станет основным преимуществом для инвесторов. Банальная выплата дивидендов хороша лишь в короткой перспективе, тогда как поступательное развитие создает потенциал для стабильного долгосрочного заработка. Если компания не будет расти, инвесторы не увидят этого потенциала и захотят повышения дивидендов уже сейчас, что нежелательно с финансовой точки зрения для самой компании.

С другой стороны, даже с учетом логичности вышесказанного, между дирекцией и управленческим отделом предприятия часто возникают дискуссии относительно того, куда направить нераспределенную прибыль.

Если менеджмент противостоит тому, чтобы выделять средства на выплату дивидендов, а хочет использовать их исключительно для реализации новых проектов, акционеры могут принять решение о продаже акций.

В результате биржевые котировки предприятия снизятся, равно как и ее рыночная капитализация.

Поэтому для финансового руководства важно придерживаться так называемой золотой середины, обеспечивая инвесторам ту доходность, на которую они рассчитывают, и параллельно с этим направляя средства на развитие компании.

Инвестиции из суммы нераспределенной прибыли зачастую направляются на приобретение нового оборудования, маркетинговые исследования, совершенствование технологий и другие пункты, от которых во многом зависит дальнейшая конкурентоспособность и финансовый успех бизнеса.

Вопрос: Как отразить в учете организации (участника ООО) увеличение номинальной стоимости ее доли в связи с увеличением уставного капитала ООО за счет имущества общества (средств нераспределенной прибыли)?

Посмотреть ответ

Источник

Нераспределенная прибыль: что это, формула расчета

Термин «нераспределенная прибыль» говорит сам за себя. Это действительно прибыль, которую пока еще не распределили. Как она возникает и для чего используется? На что должен обратить внимание потенциальный инвестор? Давайте разберемся.

Что такое нераспределенная прибыль?

В конце отчетного периода в результате хозяйственной деятельности предприятие имеет на счетах определенный доход, полученный в результате торговых и внеторговых операций. Из этой суммы вычитаются удержания – налоги, амортизация, взносы в фонды компании, штрафы и дивиденды. То, что останется после проведения выплат, и называется нераспределенной прибылью (НП).

А вот как выглядит формула для расчета нераспределенной прибыли за год:

- НПн – НП, имеющаяся в начале года;

- ЧП – чистая прибыль компании;

- Д – дивиденды (и прочие удержания);

- НПк – НП, оставшаяся на конец года.

Посмотрим, как менялась нераспределенная прибыль на примере Сбербанка ( investing.com ):

Таким образом, накопленная прибыль Сбербанка выросла с 3 трлн. рублей в 2017 г. до почти 4.6 трлн. в 2020 году. Интересно, что даже ситуация с коронавирусом не вызвала сокращение нераспределенной прибыли — за 2020 г. она немного увеличилась по сравнению с прошлым.

От чего зависит размер нераспределенной прибыли?

На объем нераспределенной прибыли влияют:

- увеличение или снижение чистой прибыли;

- изменение стоимости товаров и предоставляемых услуг;

- объем дивидендов, выплаченных вкладчикам;

- изменение налоговой политики;

- деловая стратегия компании

В случае, когда НП приобретает отрицательные значение, возникают непокрытые убытки. Что, понятно, не очень хорошо для компании и ее инвесторов. Они погашаются из резервных фондов или за счет увеличения прибыли в отчетном периоде.

Однако на практике выйти из такой ситуации сложнее. Пример ПАО Аэрофлот:

Если в 2017 году компания компания имела НП в размере почти 37 млрд. рублей, то в последующие 3 года были зафиксированы непокрытые убытки. И если их резкий рост в 2020 г. объясним локдауном с запретом на перелеты, то убытки 2018 и 2019 годов связаны только с рыночной политикой компании. В похожей ситуации многолетних убытков находится Мечел, Объединенная авиастроительная корпорация и некоторые другие крупные российские компании.

Как распределяют накопленную прибыль?

В бухгалтерском учете прибыль, которая не распределена, является не активом, а пассивом предприятия. Звучит странно, но это так. Эти деньги не используются, а лежат «мертвым грузом».

Но потенциально нераспределенная прибыль – источник финансирования любых программ развития компании. НП используют для:

- увеличения уставного капитала акционерного общества;

- финансирования перспективных бизнес-моделей;

- приобретения необходимых активов: зданий, оборудования, лицензий;

- погашения убытков прошлых лет.

Кроме того, компания может разделить аккумулированную прибыль между акционерами в виде дивидендов в следующем отчетном периоде.

Налог на нераспределенную прибыль: особенности уплаты

Фискальная политика РФ предполагает, что на момент формирования нераспределенной прибыли корпорация уплатила налоговый долг по пропорциональной (фиксированной) ставке и закрыла обязательства перед государством. Но в некоторых зарубежных странах ситуация другая и выплаты нередко проводится в три этапа:

- Акционерное общество уплачивает налог на прибыль корпораций в стандартном режиме.

- Часть НП, которая будет направлена на выплату дивидендов, еще раз облагается налогом на прибыль.

- Выплаченные акционерам дивиденды снова облагаются налогом – теперь уже подоходным, для физических лиц.

Это не «грабеж среди бела дня», а «эффективный метод снижения фискальной нагрузки».

В странах, практикующих такую систему налогообложения, подоходный налог начисляется по прогрессивной шкале, когда государство увеличивает процент налоговых выплат в зависимости от роста доходов юридического и физического лица. Подобные системы последовательного налогообложения используют Италия, Бразилия, Франция, Германия, США, Новая Зеландия и некоторые другие страны. В США в разных штатах могут действовать свои ставки.

Где искать НП в отчетности?

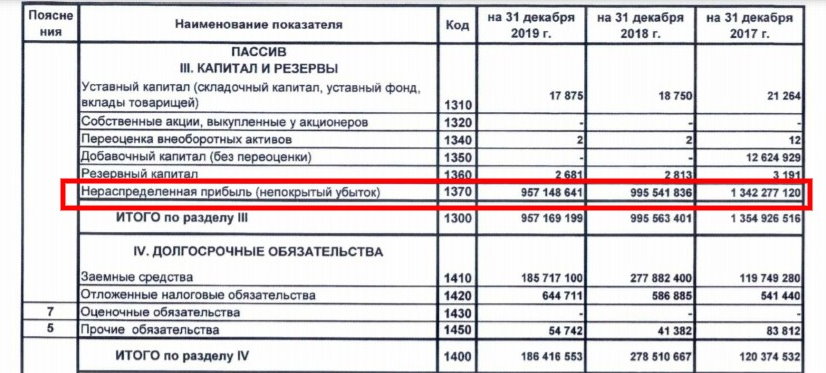

Чтобы оценить размер нераспределенной прибыли акционерного общества, нужно воспользоваться финансовой отчетностью. В российской практике она существует двух видов: РСБУ и МСФО, о разнице читайте здесь. Обе находятся в открытом доступе на сайтах компаний. В первом случае нужные данные находятся в разделе «Пассив», в строке 1370.

Вот так выглядит отчет «Лукойла» по РСБУ за последние годы. НП компании на 31 декабря 2019 г. составила 957 млрд. руб.

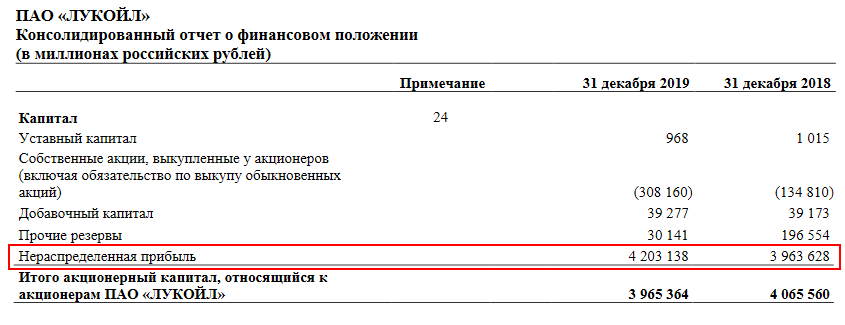

Стандарт МСФО рассчитан на инвесторов и предполагает другой метод подсчета:

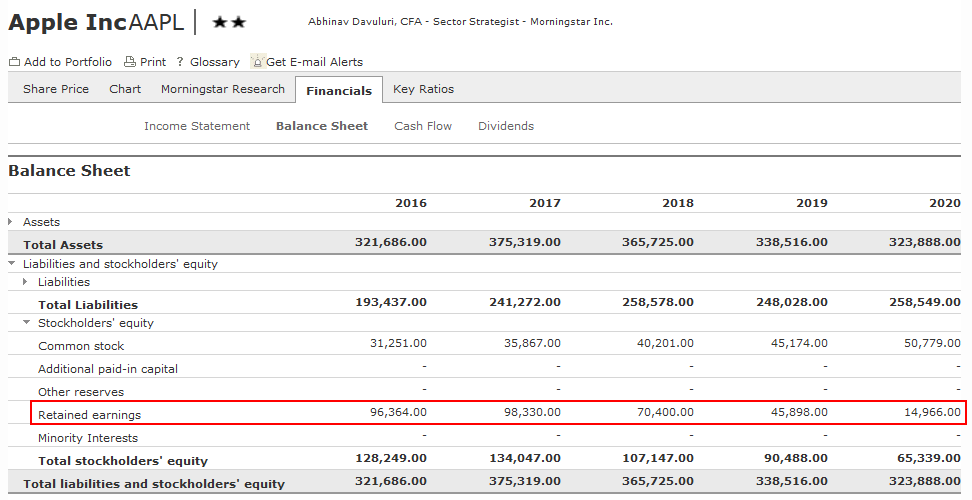

Как видно, значения различаются более, чем в 4 раза. У иностранных компаний НП называется «retained earnings» и может быть найдена, например, на ресурсе morningstar:

На что должны обратить внимание инвесторы?

Встречаются два полярных мнения:

- Выбирайте фирмы, которые используют НП для выплаты высоких дивидендов. Это выгодно.

- Выбирайте фирмы, которые используют НП для саморазвития. Это перспективно.

На самом деле универсальных правил нет. Корпорации действуют по правилам, которые диктует рынок.

Такая фирма будет направлять накопленную прибыль в резервный фонд, который обеспечит предприятию устойчивость во время кризиса. Инвестируя в такую фирму, вы скорее всего получите небольшой, но стабильный доход.

Бывают и обратные ситуации. Компании, работающие в сфере IT, постоянно требуют значительных вложений. Рынок быстро меняется, а значит, нужно разрабатывать новые продукты, чтобы не уступать нишу конкурентам. Следовательно, перспективный стартап может предложить акционерам очень невысокие и даже нулевые дивиденды, зато в будущем принесет огромную выгоду. Или не принесет, как повезет: риск вложений в данном случае очень высок.

Оценивая перспективность инвестиций, обращайте внимание на специфику компаний и на состояние рынка. Только так вы получите объективный результат.

Источник

Нераспределенная прибыль в балансе (нюансы)

Верно ли, что нераспределенная прибыль — это чистая прибыль?

Нераспределенная прибыль — это действительно чистая прибыль, которая (как следует из названия) не была распределена (поделена) между участниками/акционерами общества. Чистой прибылью считается та часть дохода от реализации и внереализационных операций, которая осталась после уплаты налогов.

Решение о том, как распределять этот доход, принимается исключительно собственниками. Традиционно вопрос о нераспределенной прибыли выносится на повестку годового собрания владельцев компании. Принятое решение оформляется протоколом, который составляется по итогам общего собрания участников/акционеров.

О том, как оформляется такой документ, читайте в статье «Решение о выплате дивидендов ООО — образец и приказ».

Основными путями расходования нераспределенной прибыли считается ее направление:

- на выплату участникам/акционерам дивидендов;

- погашение прошлых убытков;

- пополнение (создание) резервного капитала;

- иные сформулированные собственниками цели.

О бухгалтерских записях, сопровождающих начисление, выплату и получение дивидендов, читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Нераспределенную прибыль обязательно нужно отразить в балансе. Как правильно это сделать, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель по налогам. Это бесплатно.

Нераспределенная прибыль и непокрытый убыток — что это?

Как уже говорилось выше, нераспределенная прибыль — это итоговый доход, полученный компанией от своей хоздеятельности, оставшийся после перечисления налога на прибыль и еще не поделенный (не направленный на иные цели) ее собственниками.

ООО «Восход» в 20ХХ году получило прибыль в размере 800 000 руб., уплатило налог на прибыль в размере 160 000 руб. В строке 1370 в пассиве баланса по итогам 20ХХ года ООО «Восход» должно отразить 640 000 руб. Это и есть нераспределенная прибыль.

Значение в строке 1370 баланса может быть равно тому, которое указано в строке 2400 отчета о финрезультатах, если у компании не было прибыли, не распределенной владельцами на начало года, и на протяжении года не производилась выплата промежуточных дивидендов.

На что может быть направлена нераспределенная прибыль прошлых лет? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что касается непокрытого убытка, то это превышение расходов компании над доходами по итогам года.

ООО «Парус-Трейд» в 20ХХ году получило выручку от оказания услуг и иные внереализационные доходы. Их общая сумма составила 400 000 руб.

Издержки, связанные с ведением основного вида деятельности (транспортными перевозками), равны 380 000 руб. Прочие расходы компании (не учитываемые в целях обложения налогом) составили еще 58 000 руб. Начислен налог на прибыль в размере 4 000 руб. Резервного капитала у ООО «Парус-Трейд» нет.

Значит, по итогам 20ХХ года после реформации баланса в строке 1370 в круглых скобках появится запись 42 000 руб. (400 000 – 380 000 – 4 000 – 58 000).

Непокрытый убыток появляется при получении компанией фактического убытка и отсутствии резервов финансирования. Вписанное в пассиве баланса значение в круглых скобках уменьшит итог по разделу 3 баланса.

Среди основных причин получения непокрытого убытка можно назвать:

- получение фактического отрицательного финрезультата от деятельности компании из-за превышения затрат над доходами;

- оказавшие влияние на финсостояние компании изменения в учетной политике (об этом непосредственно сказано в п. 16 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н);

- найденные в текущем году ошибки, допущенные в прошлые годы, которые повлияли на финрезультат (подп. 1 п. 9 ПБУ 22/2010, утвержденного приказом Минфина России от 28.06.2010 № 63н).

О ПБУ 1/2008 подробнее читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Как отображается нераспределенная прибыль прошлых лет

Нераспределенная прибыль прошлых лет аккумулируется на бухсчете 84. Сальдовый остаток по кредиту этого счета переносится в балансовую строку 1370.

Обычно в течение года движения по дебету счета быть не должно, поскольку распределение прибыли традиционно происходит по итогам года после ежегодного собрания собственников компании. Но есть и особый случай, когда дебет 84 нужно задействовать и в течение года. Чтобы удостовериться, что вы не пропустили эту самую проводку, получите бесплатный доступ к КонсультантПлюс и переходите в Типовую ситуацию.

О том, как для отражения в балансе (окончательном и промежуточном) формируются данные по нераспределенной прибыли, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Нераспределенная прибыль отчетного года

Кредитовое сальдо на конец года по бухсчету 99 — это чистая прибыль. Но помимо финансового результата на этом счете отражают и некоторые другие показатели. Какие именно и как не ошибиться, делая проводки, вы можете узнать из Типовой ситуации от К+, получив пробный доступ к системе.

При реформации баланса оно списывается на бухсчет 84 (Дт 99 Кт 84) и составляет нераспределенную прибыль по итогам данного отчетного года.

Чтобы отделить показатели нераспределенной прибыли текущего (отчетного) года от прошлогодних, некоторые бухгалтеры выделяют в балансе отдельные строки 1372 и 1372, в которых соответственно отражается нераспределенная прибыль отчетного периода и прошлых лет.

Использование нераспределенной прибыли — это прерогатива собственников компании. И выделение в балансе данного финпоказателя за разные годы в первую очередь удобно им. Но стоит иметь в виду, что нераспределенная прибыль минувшего года не может быть целиком распределена без учета предыдущих результатов деятельности компании.

ВАЖНО! Нельзя допускать, чтобы стоимость чистых активов общества после передачи на выплату дивидендов нераспределенной прибыли отчетного года стала меньше размера уставного капитала общества и при наличии резервного фонда. Предостережение касается случаев, когда в прошлые годы в отчетности были зафиксированы непокрытые убытки. Решение о покрытии прошлогодних убытков за счет нераспределенной прибыли отчетного года принимается исключительно владельцами компании.

А вот нераспределенная прибыль за прошлые годы может быть распределена участниками/акционерами общества не только по итогам года, а в любое время. Главное — провести тематическое собрание всех владельцев компании и утвердить соответствующее решение.

Вправе ли ООО осуществлять поощрительные выплаты работникам из нераспределенной прибыли и как это оформить, а также учитываются ли они при расчете средней заработной платы? Ответ на этот вопрос подготовил инспектор по труду в Нижегородской области В.И. Неклюдов. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Нераспределенная прибыль: формула вычисления

В соответствии с обобщенными данными бухучета нераспределенная прибыль — это чистая прибыль компании после уплаты налогов, которую могут распределить владельцы компании.

Исходя из мировой финансовой практики, нераспределенная прибыль (далее — НП) рассчитывается по следующей формуле:

НПк = НПн + ЧП – Див,

НПк — НП на конец отчетного года;

НПн — НП на начало отчетного периода;

ЧП — чистая прибыль, оставшаяся после начисления налога на прибыль;

Див — выплаченные в отчетном году дивиденды из расчета НП прошлых лет.

Если значения ЧП у вас нет, то для расчета НП можно воспользоваться следующей схемой:

- сначала вычислить прибыль до выплаты налога (для ее определения рассчитать операционную прибыль, которая определяется как разность между операционным доходом и операционными расходами);

- затем из операционной прибыли вычесть амортизацию, затраты на выплату процентов;

- из полученного значения прибыли вычесть налог.

О том, можно ли увидеть величину операционной прибыли в бухотчетности, читайте в статье «По какой строке отражается операционная прибыль в балансе?».

Показатели для инвесторов

Анализируя финсостояние компании, инвесторы обращают внимание на использование нераспределенной прибыли. Если НП накапливается и не пускается в оборот, такое положение дел вроде бы должно инвесторов устраивать, т. к. они могут рассчитывать на существенные дивиденды.

Однако без инвестиций в деятельность компания перестает расти, и ее доходы не только не увеличиваются, но и могут сократиться (из-за падения конкурентоспособности, большого износа оборудования и по другим, связанным с отсутствием инвестиций причинам). Так что накапливающая прибыль, но не инвестирующая в свою деятельность компания не может быть привлекательной.

В то же время не получающая прибыль и не выплачивающая дивиденды компания вообще не может заинтересовать инвесторов.

Идеальным вариантом для инвесторов является компания, которая инвестирует оставшиеся после выплаты дивидендов средства в свое развитие. Хотя владельцы могут принять решение о невыплате дивидендов и направлении всего объема НП в оборот.

Итоги

Для отражения нераспределенной прибыли (прибыли, остающейся после изъятия из нее суммы налога на прибыль, или чистой прибыли) в бухбалансе существует отдельная строка. Цифра, вносимая в нее, соответствует величине всей накопленной за годы деятельности компании чистой прибыли. В течение отчетного года относящееся к этому году значение нераспределенной прибыли в бухучете можно видеть на отдельном счете бухучета. За счет чистой прибыли осуществляют выплату дивидендов.

Источник