- Фондовый индекс МосБиржи — что это такое и как работает

- Немного истории

- Состав индекса

- Российские «голубые фишки»

- Динамика и доходность индекса

- Расчет индекса

- Заключение

- Доходность инвестиций в Индекс ММВБ

- Как считать доходность

- Статистика доходности

- Дивидендная доходность

- Выводы

- Доходность индекса ММВБ. Совершеннолетие.

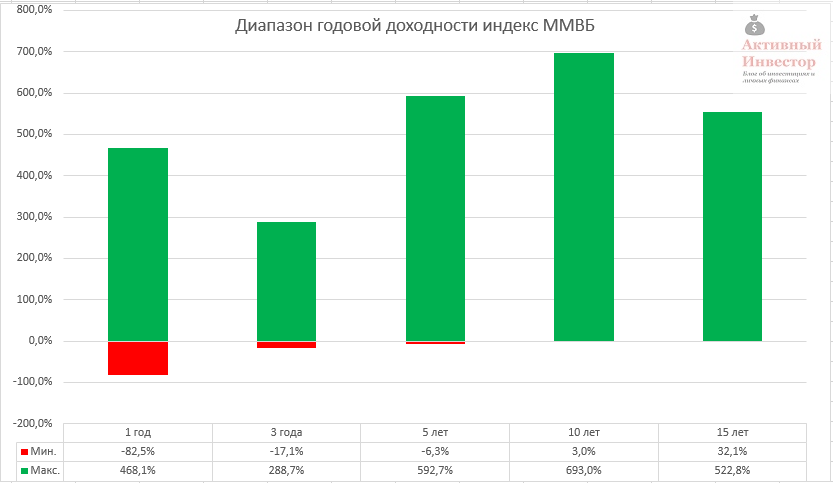

- Диапазон годовой доходности индекса ММВБ

Фондовый индекс МосБиржи — что это такое и как работает

Биржевые или фондовые индексы – это показатели ценовой динамики группы активов, показывающие, на какую величину поднялся или упал рынок за некоторый промежуток времени. В зависимости от состава индекса, он может характеризовать состояние того или иного сектора экономики или государства в целом. Индексы хорошо отражают текущие настроения рынка вне зависимости от направления движения входящих в состав инструментов. Существуют индексы, характеризующие и российский рынок ценных бумаг. Одним из них является индекс МосБиржи (бывший ММВБ) – основной индекс Московской биржи, наиболее точно характеризующий состояние отечественного фондового рынка. На Московской бирже индекс имеет обозначение IMOEX.

Информация об индексе может стать полезной для начинающих инвесторов и трейдеров. В этой статье я расскажу о следующих моментах:

Немного истории

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Если история основных мировых биржевых индексов, в частности самого известного и популярного Dow Jones (DJIA) насчитывает более 100 лет, то история индекса МосБиржи (ММВБ) ограничивается последними 20-ю годами. Индекс выступает в роли бенчмарка (от англ. benchmark — эталон, ориентир) состояния российской экономики. На момент создания в 1997 году в состав листинга МосБиржи входили акции РАО «ЕЭС России», ОАО «Мосэнерго», ОАО «Ростелеком», РАО «Норильский Никель» и НК «ЛУКойл». По этим акциям и был рассчитан первый индекс, базисное значение которого было принято за 100 пунктов.

Сегодня индекс МосБиржи используется в различных финансово-экономических сферах деятельности. По нему можно определить перспективность активов для инвестиций и их доходность, прогнозировать стоимость акций (а также облигаций) или курс национальной валюты.

Как найти недооценённые акции

Недооценённые акции: составляем портфель по заветам Баффета

Состав индекса

Индекс МосБиржи в настоящее время включает в себя наиболее ликвидные акции 38 крупных российских компаний, имеющих самую высокую динамику развития и представляющих основные сектора экономики. Состав и удельная доля компаний рассматривается ежеквартально. Сегодняшние эмитенты индекса — это Сбербанк, Лукойл, Газпром, Норникель, ВТБ, Ростелеком, Аэрофлот, Роснефть и другие компании-представители (см. скрин ниже) различных экономических секторов.

Как видно из таблицы наибольший вес в индексе имеют такие крупные компании, как «Газпром», «Сбербанк» и «Лукойл», составляющие почти 40% от общего объема. Как правило, вес акций определяется их размером, в частности, рыночной капитализацией компании. Следовательно, отслеживание финансового состояния этих компаний позволит прогнозировать динамику индекса в целом.

Российские «голубые фишки»

Рассматривая индекс МосБиржи, нельзя не коснуться так называемых «голубых фишек», характеризующих акции и другие ценные бумаги наиболее стабильных и надежных компаний с максимальной капитализацией. Как правило, эти бумаги обладают высокой ликвидностью, а компании стабильно выплачивают дивиденды.

«Голубые фишки» являются наиболее привлекательным рыночным инструментом для трейдеров и инвесторов, в том числе начинающих, благодаря своей способности приносить прибыль в долгосрочной перспективе, их эффективности при хеджировании торговых рисков, а так же возможности прогнозирования динамики «второго эшелона» акций. Высокая ликвидность позволяет быстро продать их в экстренных случаях.

На московской бирже индекс «голубых фишек» называется «индекс МосБиржи 10» и формируется из акций 16 эмитентов. Этот список, как правило, почти содержит крупнейшие компании из индекса МосБиржи. Оставшиеся акции относят к акциям «второго эшелона».

Динамика и доходность индекса

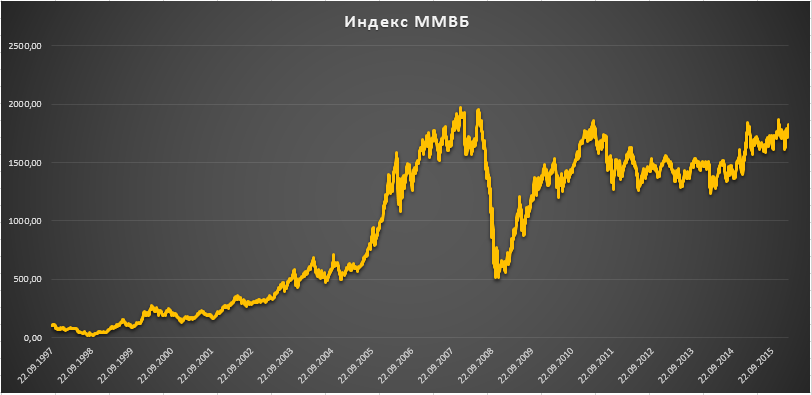

Рост индекса означает и совокупный рост акций, повышение их инвестиционной привлекательности. Падение, соответственно, показывает снижение рейтинга компаний, входящих в состав индекса. За время своего существования динамика индекса в целом менялась в положительную сторону, но на его графике существуют и моменты значительного падения.

Иностранные брокеры – их плюсы и минусы

Инвестирую через иностранного брокера: за и против

Как видно из графика, исторического максимума индекс достиг в начале 2020 года и составил 3079 пунктов. Мировой экономический кризис отразился и на финансовом состоянии российских компаний, что вызвало падение индекса до отметки 513 пунктов. Правда здесь необходимо учесть тот фактор, что весь год проходила серьезная девальвация рубля, что возможно удержало индекс от еще большего падения.

Наиболее значимым показателем при инвестиционном планировании является реальная доходность, рассчитанная с учетом годовой инфляции. Для этого следует из величины номинальной годовой доходности вычесть величину инфляции.

Доходность индекса не является величиной стабильной и полностью отражает экономическую ситуацию последних лет. Но среднегодовые показатели доходности, имеющие значение при долгосрочном инвестировании, составили 31%.

Расчет индекса

Для расчета индекса используется несложная формула, представляющая собой отношение капитализации акций, входящих в его состав, к величине их капитализации на момент первого расчета.

Котировки индекса МосБиржи обновляются один раз в секунду. Индексом открытия и закрытия считается первое и последнее значение за торговую сессию. Для лучшего понимания методики расчета приведу элементарный пример. Допустим, сумма акций, приобретенных за первоначальную стоимость 100 рублей, в течение месяца выросла до 110 рублей. Таким образом, стоимость инвестиционного портфеля увеличилась на 10%. Причем это происходило в ситуации, когда одни акции из его состава теряли в цене, а другие росли. Наибольший интерес для инвесторов представляет не абсолютное, а именно относительное изменение индекса. В этом случае легко сделать анализ (см. технический анализ) динамики индекса в различные временные периоды, а так же его динамику относительно других аналогичных инструментов. Расчет индекса производится в рублевом эквиваленте и публикуется на бирже ежесекундно.

Заключение

Инвестирование в индекс МосБиржи можно посоветовать как начинающим инвесторам, имеющим небольшой опыт торговли на фондовых рынках, так и опытным ленивым инвесторам. Учитывая состав эмитентов и их достаточно стабильную динамику, можно ожидать доходность на уровне банковского депозита при весьма умеренных рисках. Технология покупки индекса аналогична покупке акций (см. как покупать акции через интернет).

Обзор и независимый отзыв о брокере Score Priority

Just2Trade переименовался в Score Priority, причина и последствия

Я предпочитаю работать точечно покупая просевшие акции, а не весь индекс целиком. Прошу читателей поделиться собственным опытом работы с данным инструментом в комментариях.

Источник

Доходность инвестиций в Индекс ММВБ

Среди инвесторов в последние годы складывается мнение, что инвестиции в российские акции – дело бесперспективное. Вывод это скорее интуитивный, чем основанный на реальных цифрах.

Как считать доходность

Статистику доходности инвестиций в индекс ММВБ удобно смотреть через Индекс полной доходности ММВБ (MICEX Total Return) с тикером MCFTR. Индекс полной доходности отражает доходность с учетом полученных дивидендов (ценовая доходность плюс дивидендная).

Конечно, напрямую купить индекс не получится. Технически проще всего это сделать через один из индексных ПИФов . В этом году появился индексный биржевой фонд (ETF) под управлением УК Сбербанка ( SBMX ).

С нашей последней публикации Дивидендная доходность Индекса МосБиржи (ММВБ) в 2017 году ситуация с информацией по MCFTR значительно улучшилась. Московская биржа опубликовала статистику индекса с февраля 2003 года (раньше они были доступны только с 2009 года).

Статистика доходности

среднегодовая

доходность

Средняя инфляция

реальная

доходность

Нетрудно заметить, что на всех промежутках времени индекс ММВБ показывал довольно неплохую доходность и опережал инфляцию. Накопленная доходность с февраля 2003 года (15 с небольшим лет) составила 967%.

Сравним, с рублевой доходностью инвестиций в аналогичный индекс полной доходности американских акций S&P 500 TR.

MCFTR

SP 500 TR

На большинстве промежутков времени доходность S&P 500 TR выше. Что немаловажно на максимальном 15 летнем промежутке российские акции показали доходность лишь на 0,19% годовых, уступающую американскому индексу, пересчитанному в рублях. При этом на промежутках времени до девальвации 2014-2015 гг. индекс МосБиржи лидировал по доходности.

С февраля 2003 года (начало расчетов) за 15 лет и 11 месяцев индекс МосБиржи полной доходности принес 967% дохода. Индекс S&P 500 полной доходности — 913% (из которых 116% — рост курса доллара).

Дивидендная доходность

Одной из причин, по которой инвесторы недооценивают индекс ММВБ, возможно, является дивидендная доходность.

Дело в том, что данные по доходности индекса ММВБ, которые у всех «на слуху» учитывают только ценовую доходность индекса. Данные MCFTR появились относительно недавно и все еще малоизвестны.

Между тем дивидендную доходность индекса ММВБ явно не стоит исключать из расчетов.

За последние 5 лет дивидендная доходность составила 5,3% в год. Это лишь немногим уступает инфляции. За неполный 2018 год индекс уже принес 5,63%, и есть основания полагать, что текущий год может стать рекордным.

Выводы

Индекс МосБиржи может занимать достойное место в инвестиционных портфелях. Но остается открытым вопрос о способе инвестиций в индекс. Чтобы пояснить сложность проблемы, достаточно привести статистику доходности индексного ПИФа УК Открытие, отслеживающего индекс МосБиржи с 2007 года.

Источник

Доходность индекса ММВБ. Совершеннолетие.

Автор: Алексей Мартынов · Опубликовано 25.02.2016 · Обновлено 02.02.2019

Индекс ММВБ начал свою жизнь в сентябре 1997 года. Это очень небольшой срок по сравнению с индексами других стран. Например, американский индекс S&P 500 рассчитывается с 1957 года, Dow Jones с 1896 года, британский FTSE 100 с 1984 года, немецкий DAX с 1988, французский CAC 40 с 1987.

Поэтому можно сказать, что российский индекс ММВБ только недавно стал «совершеннолетним». Родился он 22 сентября 1997 года, и весил при рождении всего-то 100 пунктов. К сожалению, вскоре новорожденный индекс сильно заболел. Лихорадка южно-азиатского кризиса и падение цен на энергоносители заразили российский рынок акций и в 1998 году ММВБ упал со 100 до крошечных 18 пунктов. Состояние было критическим, но болезнь миновала и индекс продолжил свой путь к новым высотам, о которых я подробнее поговорю в этой статье.

Я часто вижу, как новички спрашивают, какую доходность можно получить на фондовом рынке? Возможно, эта статья частично ответит на их вопрос. Доходность инвестора, который вкладывается в тот или иной индекс, зависит от срока инвестирования и момента, в который был куплен индекс.

Например, если бы вы купили индекс ММВБ на дне в 1998 году, когда его значение было 18 пунктов, а продали бы на пике в 2007 году на 1970 пунктах, то ваша доходность составила бы 10 531% или 1146% годовых. С другой стороны, купив вы индекс на пике перед его самым сильным падением в 1998 году, то ваш убыток составил бы -83% или -95% в годовых. Но это крайние значения, а какую доходность можно было получить в среднем?

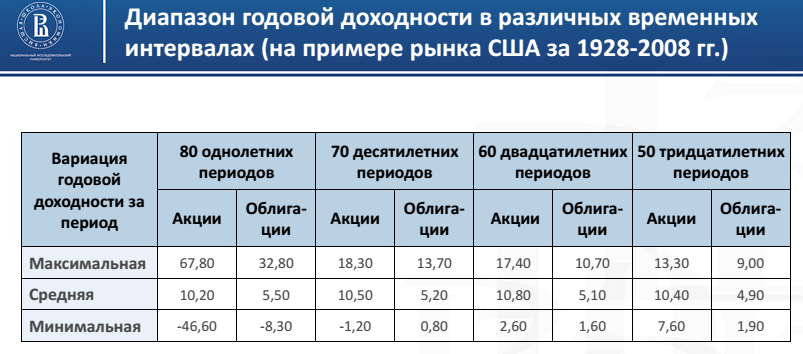

Для американского рынка акций примерная статистика уже посчитана. Для российского я такой еще не встречал, но сегодня исправлю это.

Диапазон годовой доходности индекса ММВБ

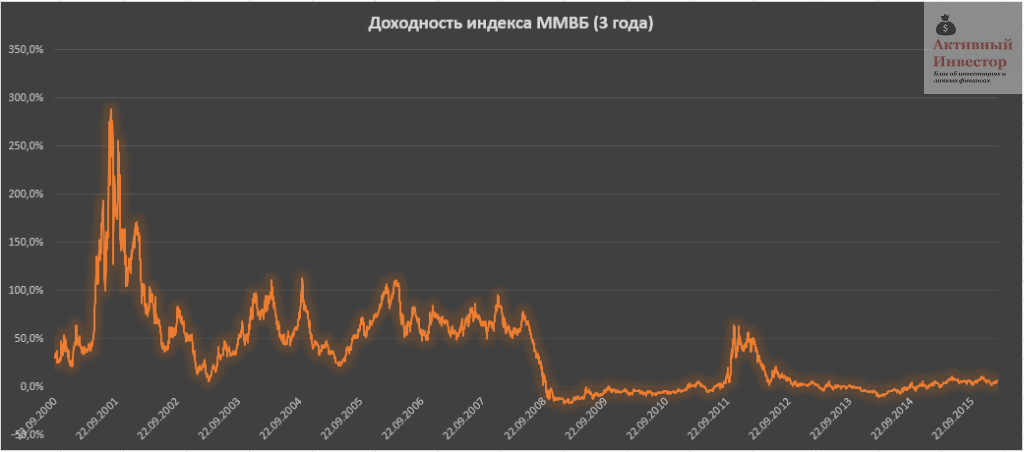

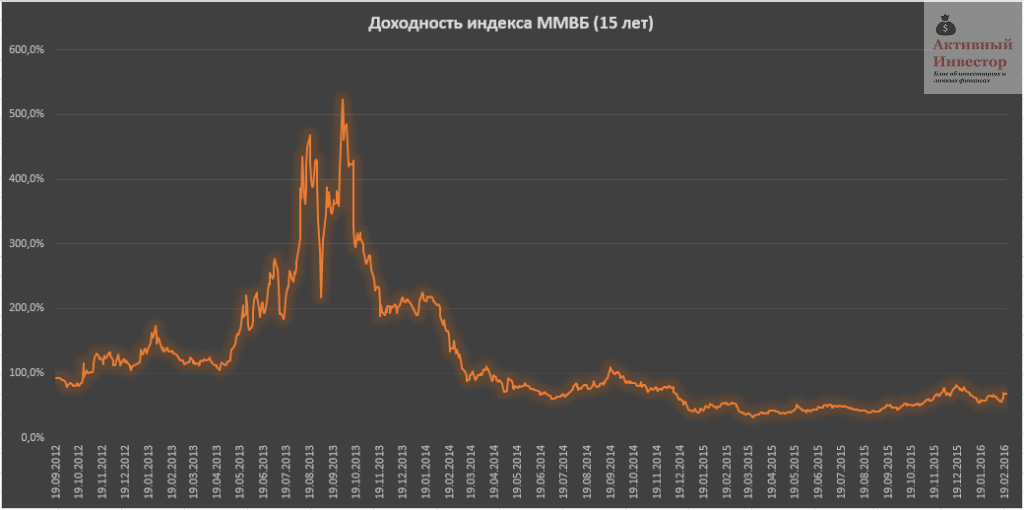

Ниже я приведу цифры и графики, показывающие, какую доходность можно было бы получить, инвестируя в индекс ММВБ на сроке 1 год, 3 года, 5, 10 и 15 лет. Доходность скользящая, день ко дню: например 1 декабря 2015 к 1 декабря 2014, 2 декабря 2015 к 2 декабря 2014 и так далее. Таким образом можно охватить весь возможный диапазон доходности на определенном сроке инвестирования. Например, за почти 19 лет число годовых периодов составило 4347.

Это график годовой скользящей доходности индекса ММВБ. Инвестируя в индекс на промежутке в 1 год, вы могли получить доходность от -82,5% до 468,1%. Как видно из графика, результат очень сильно зависит от времени. Больше всего можно было увеличить свои средства после кризиса 1998 года, в 2005 году и после 2008 года. Но это крайние случаи, дно можно угадать только случайно. В среднем арифметическая годовая доходность 34,6%.

3 года

Инвестируя в индекс ММВБ на 3 года, можно было бы получить доходность от -17% до 288% (в процентах годовых). На графике четко видно разделение до 2008 года и после. ММВБ бурно рос до кризиса 2008 года, после чего лег в «дрейф». До сих пор максимум индекса 1968 пунктов не превышен, хотя прошло уже 8 лет. Вложившись в индекс ММВБ после 2009 года, вы вряд ли бы получили больше 10% годовых.

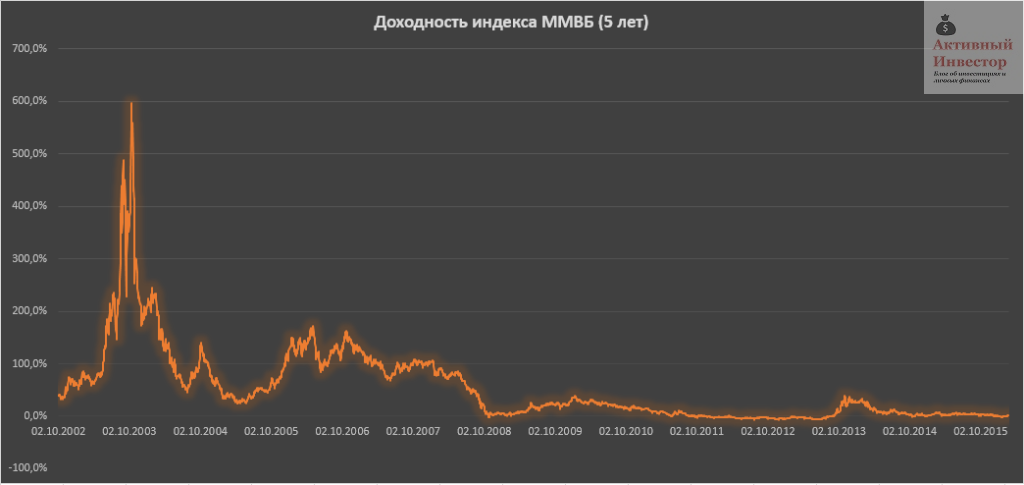

5 лет

Вложившись в индекс ММВБ на 5 лет, можно было получить доходность от -6% до 592% годовых. Средняя арифметическая доходность за год составляет 52%.

10 лет

Диапазон годовой доходности ММВБ за 10 лет от 3% до 693%. На графике видно, что максимум доходности получили те, кто вкладывался в акции после кризиса 1998 года. Они купили индекс на дне и через 10 лет могли продать его на максимуме в 2008 году, получив сотни процентов годовых. Однако те, кто инвестировал в 2005-2006 годах, сейчас имеют доходность на уровне депозита или даже меньше.

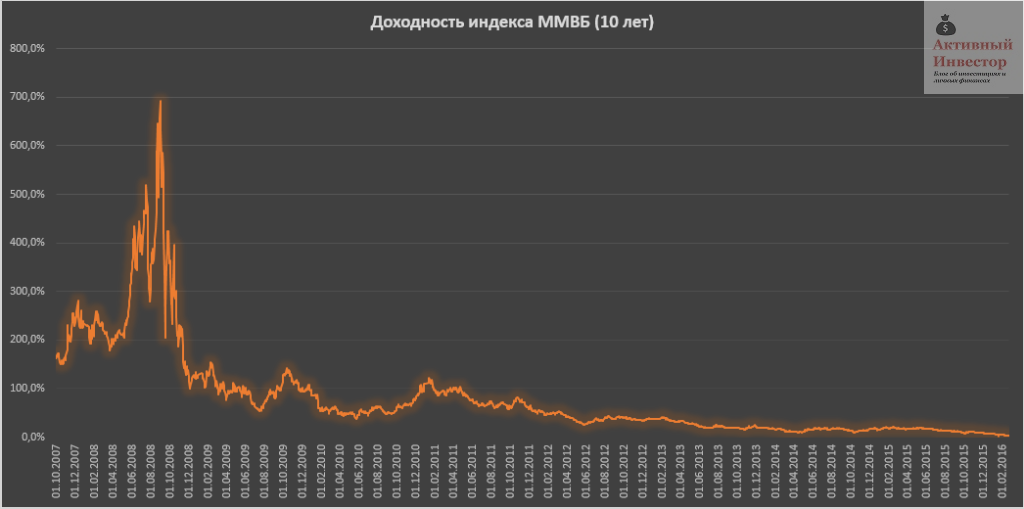

15 лет

Отсчет 15-ти летних периодов начинается в то время, когда индекс ММВБ переживал кризис или только начинал после него восстанавливаться. Поэтому возник эффект низкого старта. 15-ти летние доходности очень высокие: минимум 32%, максимум 522%, в среднем 120%.

Если объединить данные в единую таблицу, то получится следующее:

К сожалению, прошедших 19 лет недостаточно, чтобы сделать выводы о долгосрочной доходности индекса ММВБ. График индекса условно можно разделить на две части: до 2007 года (сильный бычий рынок) и после (длительный боковик). Низкий старт в начале нулевых приводит к высокой доходности даже спустя 10 и 15 лет. Совсем не факт, что следующие 10 или 15 лет будут такими же доходными.

Так же замечу, что все эти доходности не учитывают кое-каких вещей. Например, здесь не учтены дивиденды. Кроме того, инвестор долгое время мог купить индекс только сформировав его вручную, потому что первый индексный фонд появился только в 2004 году.

Источник