- Нетто-инвестиции

- Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

- Индексы Мосбиржи, полной доходности нетто и брутто

- IMOEX — индекс Мосбиржи

- MCFTR — Индекс МосБиржи полной доходности «брутто»

- MCFTRR — Индекс МосБиржи полной доходности «нетто»

- ПИФЫ и ETF

- Резюмируя

- Определение и пример нетто-инвестиций — 2021 — Финансовый словарь

- 1001364

- Table of Contents:

- Что это такое:

- Как это работает (пример):

- Почему это имеет значение:

- Третий способ расчета финансового рычага

Нетто-инвестиции

Эти инвестиции могут использоваться для приобретения основы предприятия или при существовании уже производства на его расширение или модернизацию.

Таким образом, нетто-инвестиции выступают первым вложением в воплощение проекта в жизнь.

Участника процесса вложения средств выступают: инвестор — человек, который вкладывает свой капитал в дело, и владелец или создатель объект, который инвестируется. В роли субъекта может выступать любой вид бизнеса, например, производства, сельское хозяйство, научная деятельность и т. д.

Среди классификации инвестиций по направленности использования нетто-инвестиции занимают первое место среди экстенсивных инвестиций ( вклады, направленные на расширение или увеличение производственного потенциала предприятия), реинвестиций (повторное использование средств за счет полученной прибыли от первичного вложения капитала) и брутто—инвестиций. Нетто-инвестиции и реинвестиции являются составными частями брутто-инвестиций.

Таким образом, самую главную роль играют нетто инвестиции. Они представляют собой определенную сумму денежных средств, которые необходимы для запуска проекта в действие.

Инвестиции могут быть использованы для сооружения здания, если такого не имеется, на приобретение нужного оборудования или доукомплектация уже имеющегося, на начальные расходы по закупке материалов, средств для обеспечения пробного или первого запуска производства.

Инвестор, который решил инвестировать в проект, имеет риск потери вложенных средств. Так как данные инвестиции по каким-либо причинам может не хватить или выполнится нецелесообразное их использование, и процесс производства может быть не запущен в установленные сроки. В результате такой ситуации потребуются новые вложения или коррективы. На решение таких проблем может уйти определенное время, что приведет к нарушению разработанного проекта.

Таким образом, к вложению нетто-инвестиций стоит подойти очень ответственно: необходимо учесть все за и против, оценить вероятность успешности проекта, детально изучить документацию, проанализировать состояние рынка, учесть возможные будущие изменения и т. д.

Вложенные нетто-инвестиции могут и не принести прибыли за первое время существования предприятия, это значение может быть как нулевым, так и отрицательным. Но в последующий период ситуация может измениться: производство наладится и результаты начнут приносить плоды. Поэтому следует осуществлять нетто-инвестиции как за счет собственно капитала, так и позаимствованного для развития бизнесса.

Источник

Индексы Мосбиржи полной доходности нетто и брутто. Как оценить эффективность инвестиций?

Чем могут быть полезны индексы долгосрочным инвесторам?

С помощью индекса можно оценить будущую потенциальную доходность, на основании исторических данных прошлых лет. Иными словами, на какую среднегодовую доходность рынка можно рассчитывать. Это помогает строить планы (расчеты) по накоплению необходимого капитала.

Буду инвестировать по 10 тысяч рублей в месяц. При средней годовой доходности рынка в 15%, мне потребуется 25 лет для достижения цели. После этого я смогу бросить работу и жить на проценты с капитала.

Второй вариант, сравнение индекса с результатом своих инвестиций. Когда вы покупаете отдельные акции, какую главную цель вы преследуете?

- Получать прибыль.

- Получать прибыль выше рынка.

Если вы получаете доходность выше индекса, то можно сказать, что вы успешный инвестор. Если ниже, наверное есть смысл перестать тратить время (и упускать прибыль). Уйти от активного в пассивное (индексное) инвестирование. И получать доходность на уровне рынка.

Какие индексы нужно использовать для оценки эффективности инвестиций? И правильно ли это?

Индексы Мосбиржи, полной доходности нетто и брутто

Если вы инвестируете в российские акции, то это индекс Мосбиржи. Но он не один, а несколько. С разными методиками расчета.

IMOEX — индекс Мосбиржи

Именно его транслируют все СМИ. Как срез всего российского фондового рынка. Показывая (рассказывая) на сколько упал (вырос) индекс за день (неделю, месяц, год).

Главный недостаток индекса — показывает только изменение котировок акций. И НЕ УЧИТЫВАЕТ ДИВИДЕНДЫ.

Российский рынок является самым щедрым на дивиденды. Ориентируясь только на динамику IMOEX, за год мы не будем видеть несколько процентов дополнительной прибыли. За последние 3 года средняя дивидендная доходность индекса Мосбиржи 7-8% в год. Сравнивая свои результаты с индексом IMOEX — мы очень сильно занижаем планку доходности.

MCFTR — Индекс МосБиржи полной доходности «брутто»

Индекс учитывает дивиденды. В итоге получает более реальная картина доходности индекса. Но расчет MCFTR идет без учета налогообложения.

По факту, рядовой инвестор всегда попадает на налоги с дивидендов (ставка 13%). Плюс возможные налоги на прибыль при продаже акций. В индексе брутто все эти дополнительные расходы, связанные с налогами не учитываются.

MCFTRR — Индекс МосБиржи полной доходности «нетто»

Индекс учитывает дивиденды. И показывает доходность с учетом налогообложения, по ставкам, применяемым к российским организациям. Ставка налога на дивиденды для юридических лиц — 13%.

Частные инвесторы тоже платят 13% с дивов.

И как вариант, именно индекс MCFTRR полной доходности «нетто» можно использовать для оценки.

Состав и веса индекса пересматриваются раз в квартал. Какие-то компании покидают индекс, либо снижается их доля веса. То есть по факту происходит продажа, с которой возможно нужно будет заплатить налоги на прибыль.

При продажи акций, ставка налога на прибыль для организаций составляет — 20%. Частные инвесторы платят 13%.

Получается, что для сравнения индекс MCFTRR тоже не очень походит.

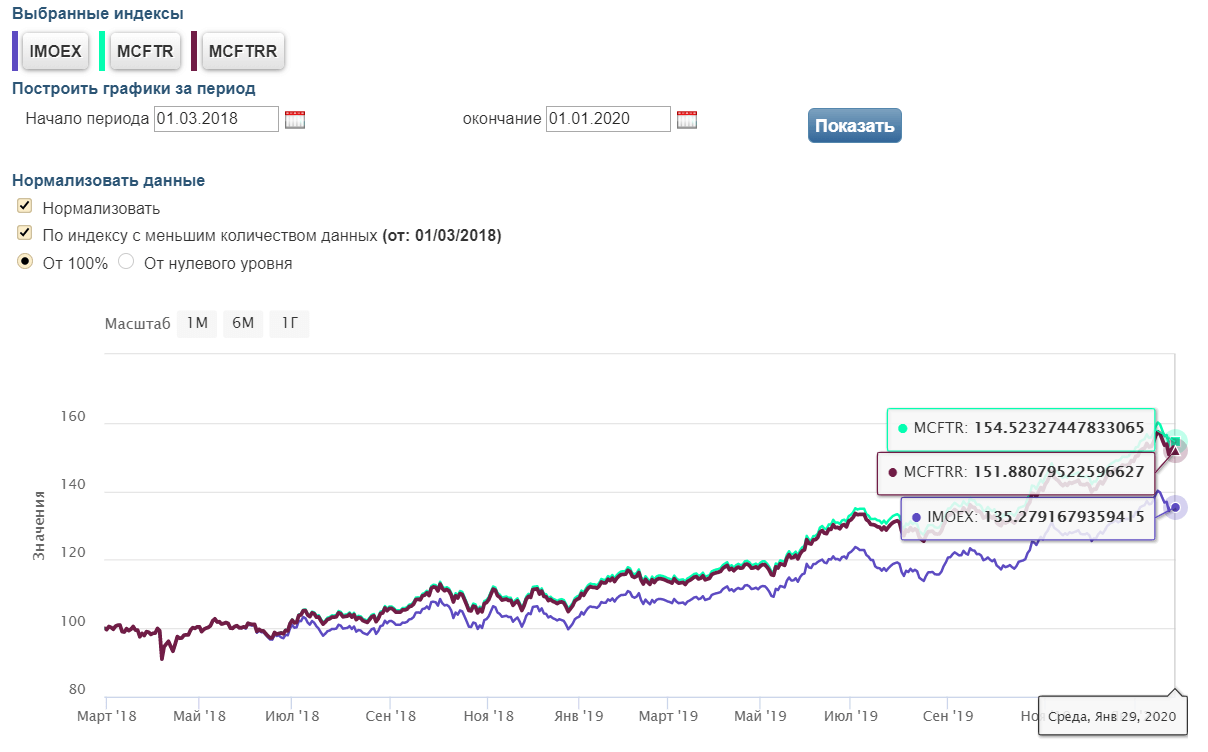

Для наглядности как это выглядит на графиках. И разница в конечном результате.

За чуть менее 2-х лет (с марта 2018 по конец 2019) индекс IMOEX вырос на 35%. С учетом дивидендов (доходность нетто, с налогами) на 51,8%. Полная доходность брутто (с льготой на налоги) — 54,5%.

Инфа по текущим индексам Мосбиржи по ссылке.

ПИФЫ и ETF

На самом деле, сравнивать результаты инвестиций с индексами вообще неправильно. Как и рассчитывать на подобную будущую доходность. Ну сравните вы. И поймете например, что индексы вас переигрывают в доходности (даже с учетом разницы в налогообложении). Захотите уйти от покупки отдельных акций и переложиться в индекс. А как это сделать? Голый индекс вы купить точно не сможете.

Остается только покупка биржевого фонда, отслеживающего аналогичные индексы. А главная засада — это комиссии фондов.

И получается, что нужно сравнивать инвестиции не с индексами, а с доступными инвестиционными инструментами, в лице биржевых фондов. С сопутствующими расходами за управление.

Если смотреть на российских рынок акций, то у нас есть 3 основных игрока:

- ETF FXRL от провайдера Finex, имеет ставку в 10% на дивиденды, как иностранное юр. лицо;

- БПИФ SBMX от Сбербанка, отслеживает индекс полной доходности брутто;

- БПИФ VTBX от ВТБ, отслеживает индекс полной доходности нетто.

Фонды с разными комиссиями, налоговыми ставками и качеством управления. Какой из них выбрать? Главный показатель — это сравнение изменения котировок фондов за одинаковый интервал (последний год, два-три). Какой фонд больше всего вырос, тот по совокупности факторов и будет лучшим.

Резюмируя

Российские индексы не совсем подходят для оценки доходности инвестиций. Причина — разница в налогообложении (нетто и брутто). Второй фактор — вложиться в голый индекс невозможно.

Сравнивать свои результаты или оценивать потенциальную доходность (и строить планы на будущее) нужно только по доступных биржевым инструментам. В виде фондов (БПИФ или ETF). Естественно с дополнительными расходами в виде комиссий.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Определение и пример нетто-инвестиций — 2021 — Финансовый словарь

1001364

Table of Contents:

Что это такое:

Чистая инвестиция — это показатель инвестиций компании в основные фонды, такие как имущество, заводы, программное обеспечение и оборудование, которые он использует для операций.

Как это работает (пример):

Формула для чистых инвестиций составляет:

Чистые инвестиции = Капитальные затраты — денежные средства)

Чтобы рассчитать чистые инвестиции компании, вы должны сначала знать сумму капитальных затрат и неденежную амортизацию, которые у них есть.

Капитальные затраты включают расчетную стоимость всех активов (т.е. имущество, программное обеспечение , оборудование и т. д.) и сумма дополнительных расходов, вложенных в эти активы (т. е. обслуживание, ремонт, содержание, установка и т. д.).

Капитальные активы теряют ценность в течение срока их полезного использования. Амортизация активов может быть рассчитана с использованием двух контрастных методов: метода прямой линии или метода снижения. Прямой метод предполагает, что актив обесценивается на равную сумму его первоначальной стоимости за каждый год использования. Метод сокращения предполагает, что в более ранние годы его использования активы обесцениваются.

В конце срока полезного использования актива сумма, которую продается актив, представляет собой ее стоимость спасения. Безналичная амортизация актива представлена в качестве его стоимости за вычетом любых налогов, которые компания выплатила на актив в течение всего срока ее полезного использования.

Предположим, что компания XYZ покупает новый виджет-машину за 500 000 долларов и платит кому-то 10 000 долларов за установку машины на заводе. Компания также рассчитывает получить 75 000 долларов США от продажи старой машины виджета. Компания XYZ облагается налогом по ставке 30%.

Используя приведенную выше формулу, чистые инвестиции компании XYZ:

Чистые инвестиции = (500 000 долларов США + 10 000 долларов США) — [75 000 долл. США (0,30) * (75 000 долл. США)] = $ 412 500

Концепция чистых инвестиций аналогична чистой балансовой стоимости, которая представляет собой стоимость актива за вычетом накопленной амортизации.

Почему это имеет значение:

Поскольку необходимо инвестировать в капитальные активы, которые обесцениваются со временем , компании могут использовать формулу чистых инвестиций для отслеживания активов, которые необходимо заменить.

Сравнение чистого инвестирования компаний в доходы будет отличаться между предприятиями и отраслями в зависимости от того, насколько капиталоемкими являются компании или отрасли. Капиталоемкие компании обычно имеют более высокие чистые инвестиции, чем компании, использующие меньшее количество активов.

Сравнение чистых инвестиций, как правило, наиболее значимо для компаний той же отрасли. В этом контексте должно быть сделано определение «высоких» или «низких» чистых инвестиций.

Источник

Третий способ расчета финансового рычага

Финансовый рычаг можно также определить как процентное изменение чистой прибыли на каждую простую акцию в обращении вследствие изменения нетто-результата эксплуатации инвестиций (прибыли до уплаты процентов и налогов).

Сила воздействия финансового рычага = процентное изменение чистой прибыли на одну простую акцию в обращении /процентное изменение нетто-результата эксплуатации инвестиций.

Рассмотрим показатели, входящие в формулу финансового рычага.

Понятие прибыли на одну простую акцию в обращении.

Коэффициент чистой прибыли на одну акцию в обращении = чистая прибыль — сумма дивидендов по привилегированным акциям/ количество простых акций в обращении.

Количество простых акции в обращении = общее количество выпущенных в обращение простых акций — собственные простые акции в портфеле предприятия.

Напомним, что коэффициент прибыли на одну акцию является одним из наиболее важных показателей, влияющих на рыночную стоимость акций предприятия. Однако при этом необходимо помнить о том, что:

1) прибыль является объектом манипулирования и в зависимости от применяемых методов бухгалтерского учета может быть искусственно завышена (метод ФИФО) или занижена (метод ЛИФО);

2) непосредственным источником выплаты дивидендов является не прибыль, а денежные средства;

3) скупая собственные акции, предприятие уменьшает их количество в обращении, а следовательно, увеличивает величину прибыли на одну акцию.

Понятие нетто-результата эксплуатации инвестиции. В западном финансовом менеджменте используются четыре основных показателя, характеризующих финансовые результаты деятельности предприятия:

1) добавленная стоимость;

2) брутто-результат эксплуатации инвестиций;

3) нетто-результат эксплуатации инвестиций;

4) рентабельность активов.

1. Добавленная стоимость (НД) представляет собой разницу между стоимостью произведенной продукции и стоимостью потребленных сырья, материалов и услуг.

Добавленная стоимость = стоимость произведенной продукции — стоимость потребленных сырья, материалов и услуг.

По своей экономической сущности добавленная стоимость представляет ту часть стоимости общественного продукта, которая вновь создается в процессе производства. Другая часть стоимости общественного продукта — стоимость использованного сырья, материала, электроэнергии, рабочей силы и т.д.

2. Брутто-результат эксплуатации инвестиций (БРЭИ) представляет собой разницу между добавленной стоимостью и расходами (прямыми и косвенными) по оплате труда. Из брутто-результата может также вычитаться налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций = добавленная стоимость — расходы (прямые и косвенные) по оплате труда — налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций (БРЭИ) является промежуточным показателем финансовых результатов деятельности предприятия, а именно, показателем достаточности средств на покрытие учтенных при его расчете расходов.

3. Нетто -результат эксплуатации инвестиций (НРЭИ) представляет собой разницу между брутто-результатом эксплуатации инвестиций и затратами на восстановление основных средств. По своей экономической сущности брутто-результат эксплуатации инвестиций не что иное, как прибыль до уплаты процентов и налогов. На практике за нетто-результат эксплуатации инвестиций часто принимают балансовую прибыль, что неправильно, так как балансовая прибыль (прибыль, перенесенная в баланс) представляет собой прибыль после уплаты не только процентов и налогов, но и дивидендов.

Нетто-результат эксплуатации инвестиций = брутто-результат эксплуатации инвестиций — затраты на восстановление основных средств (амортизация).

4. Рентабельность активов (РА). Рентабельность представляет собой отношение результата к затраченным средствам. Под рентабельностью активов понимается отношение прибыли до уплаты процентов и налогов к активам — средствам, затраченным на производство продукции.

Рентабельность активов = (нетто-результат эксплуатации инвестиций / активы) • 100%

Преобразование формулы рентабельности активов позволит получить формулы рентабельности реализации и оборачиваемости активов. Для этого воспользуемся простым математическим правилом: умножение числителя и знаменателя дроби на одно и то же число не изменит величины дроби. Умножим числитель и знаменатель дроби (коэффициента рентабельности активов) на объем реализации и разделим полученный показатель на две дроби:

Рентабельность активов = (нетто-результат эксплуатации инвестиций • объем реализации/ активы • объем реализации) • 100% = (нетто-результат эксплуатации инвестиций/объем реализации) • (объем реализации/активы) • 100%.

Полученная формула рентабельности активов в целом называется формулой Дюпона. Показатели, входящие в состав этой формулы, имеют свои названия и свое значение. Отношение нетто-результата эксплуатации инвестиций к объему реализации называется коммерческой маржей. По существу, данный коэффициент не что иное, как коэффициент рентабельности реализации. Показатель «объем реализации / активы» называется коэффициентом трансформации, по существу, данный коэффициент не что иное, как коэффициент оборачиваемости активов. Таким образом, регулирование рентабельности активов сводится к регулированию коммерческой маржи (рентабельности реализации) и коэффициента трансформации (оборачиваемости активов). Но вернемся к финансовому рычагу. Подставим формулы чистой прибыли на одну простую акцию в обращении и нетто-результата эксплуатации инвестиций в формулу силы воздействия финансового рычага:

Сила воздействия финансового рычага — процентное изменение чистой прибыли на одну простую акцию в обращении / процентное изменение нетто-результата эксплуатации инвестиций = (чистая прибыль — сумма дивидендов по привилегированным акциям/количество простых акций в обращении) / (нетто-результат эксплуатации инвестиций / активы) • 100%.

Данная формула позволяет оценить, на сколько процентов изменится чистая прибыль на одну простую акцию в обращении при. изменении на один процент нетто-результата эксплуатации инвестиций.

Источник