- Доходность облигаций — расчет и формулы

- Доходность дисконтных облигаций

- Доходность купонных облигаций

- Доходность облигаций

- Как посчитать реальную доходность облигации: инструкция

- Введение в корпоративные облигации российских компаний

- Что это такое?

- Для чего их выпускают?

- С точки зрения инвестора

- Полезное видео

- Рынок долговых бумаг компаний в России

- Доходность

- Еврооблигации российских корпораций

- Риски

- По каким параметрам выбирать?

- Где смотреть список?

- Заключение

Доходность облигаций — расчет и формулы

Автор: Алексей Мартынов · Опубликовано 15.09.2014 · Обновлено 20.05.2017

Доходность облигаций рассчитывается на основе купонных платежей, цены погашения, сроков владения и цены облигации. Расчет доходности купонных и дисконтных облигаций различается.

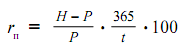

Доходность дисконтных облигаций

Доход по дисконтной облигации инвестор получает за счет разницы между ценой покупки облигации и ценой погашения или продажи. Доходность дисконтных облигаций рассчитывается по формуле:

r — доходность облигации

H — цена погашения облигации или цена продажи

P — цена покупки облигации

t — количество дней владения облигацией

365 — число дней в году

Доходность выражается в процентах годовых.

Условный пример: номинал 1000 рублей, цена покупки 94% , время владения — год. r=(1000-940)/940 * 1* 100% = 6,38%

Доходность купонных облигаций

Доходность купонных облигаций бывает двух видов — текущая и доходность к погашению.

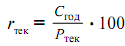

Текущая доходность облигации

Показывает отношение купонных выплат за год к текущей цене облигации.

С — сумма купонных выплат за год

Р — текущая цена облигации

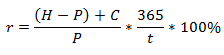

Доходность облигации к погашению

Показывает, какую доходность получит инвестор, продержав облигацию до погашения. Ориентировочно доходность облигации рассчитывается по формуле

r — доходность облигации

H — цена погашения облигации, в случае продажи облигации до погашения H = цена продажи + полученный НКД.

P — цена покупки облигации + уплаченный НКД.

С — сумма купонных выплат за период владения облигацией

t — количество дней владения облигацией

Реальный пример: выпуск Банк ВТБ-21-боб

Статус: в обращении

Дата размещения:22.01.2013

Номинал 1000,

Текущая цена предложения 98,5%,

НКД — 9,82 рубля,

Ставка купона, годовых, 8,15%

Денежная величина купона 20,32 рублей

Текущий купон — 7 из 12, то есть еще осталось 6 купонов.

Дата погашения — 19.01.2016

Дней до погашения — 502

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*(365/502)*100% = 9,28% — доходность облигации в процентах годовых. Выражение доходности в процентах годовых позволяет сравнить доходность облигаций с разным сроком владения.

Фактическая доходность рассчитывается так:

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*100% = 12,77% — это фактическая доходность за все время владения до погашения (502 дня).

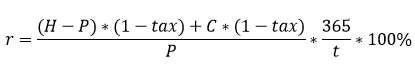

Учтите, что подоходный налог для физических лиц 13% и комиссии брокеру снижают доходность. C учетом налога формула будет такая:

где tax — текущая ставка налога на доходы физических лиц 0,13 (13%). Для ОФЗ, субфедеральных и муниципальных облигаций налог с купонного дохода не взимается.

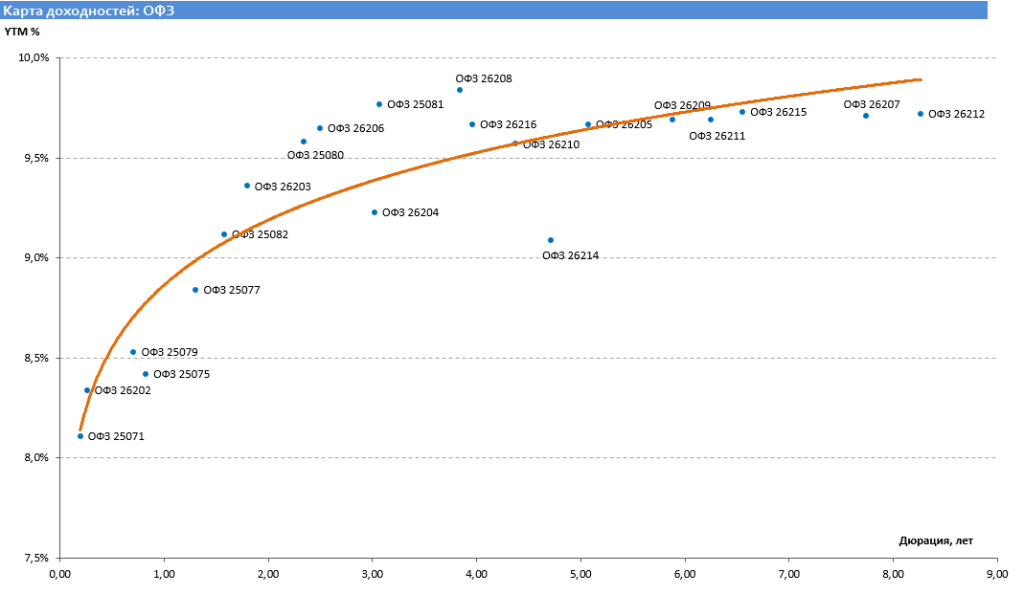

Доходность облигаций

Доходность облигаций меняется со временем и зависит от процентных ставок в экономике, рыночной ситуации и эмитента. Самые низкодоходные облигации — государственные, самые доходные — корпоративные. Текущая доходность государственных облигаций федерального займа от 8 до 10% в зависимости от выпуска и дюрации. Доходность российских еврооблигаций, номинированных в иностранной валюте, от 1,5% до 6%.

Доходность облигаций федерального займа (сентябрь 2014)

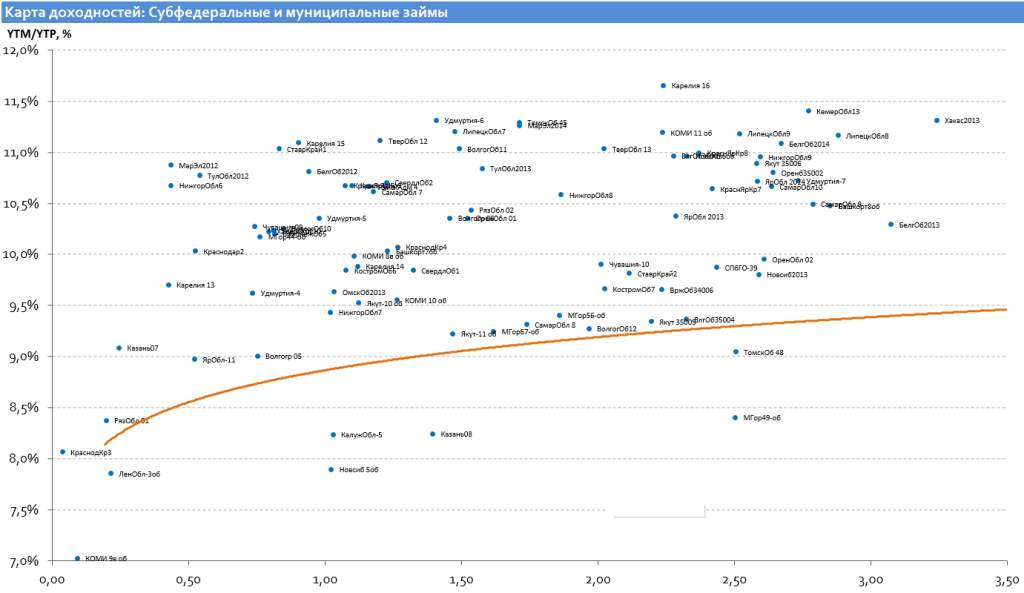

Доходность муниципальных облигаций чуть побольше.

Доходность муниципальных облигаций (сентябрь 2014)

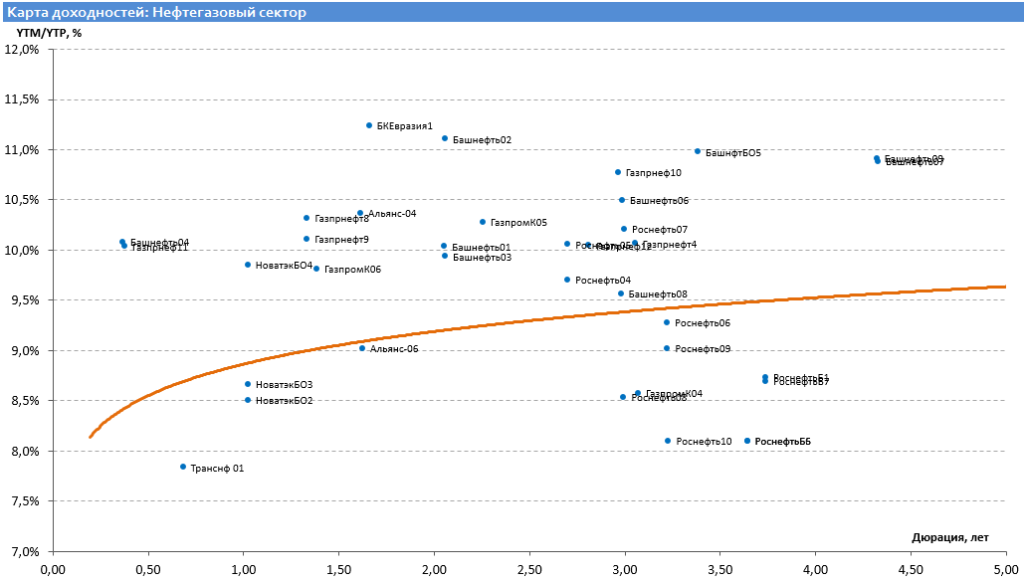

Доходность корпоративных облигаций колеблется в диапазоне от 7 до 15% в зависимости от сектора экономики и рейтинга надежности эмитента. Облигации отдельных эмитентов могут давать доходность больше 15%. Корпоративные еврооблигации, номинированные в долларах, дают доходность от 3 до 10%.

Доходность корпоративных облигаций, нефтегазовый сектор (сентябрь 2014)

Еще раз повторюсь, что это текущие ставки доходности, в текущих рыночных условиях и экономических реалиях, приведены исключительно в качестве примера, и через год они могут быть совсем другие.

Источник

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Источник

Введение в корпоративные облигации российских компаний

Основная цель инвестора, особенно начинающего, состоит не столько в том, чтобы получить единовременный выигрыш на рынке, за счет удачного вложения капитала в те или иные активы. Как правило, главный мотив инвестирования — это создание такой системы работы капитала, при которой возможно получение некоторого постоянного или пассивного дохода. Российские корпоративные облигации являются одним из популярнейших инструментов фондового рынка, используемых инвесторами в РФ.

Что это такое?

Корпоративные облигации — это финансовые инструменты, выпускаемые под контролем юридических лиц (крупных корпораций) для обеспечения финансами своей экономической деятельности.

Обычно такого рода облигации долгосрочны, срок их погашения составляет больше одного года, а бывают и более 10 лет.

Для чего их выпускают?

Корпорация может получить деньги и из внутренних источников, но для этого нужно выпустить акции, что перераспределит акционерный капитал между их владельцами. Это приведет к потере контроля за управлением фирмой, поэтому внешнее финансирование является наиболее выгодным.

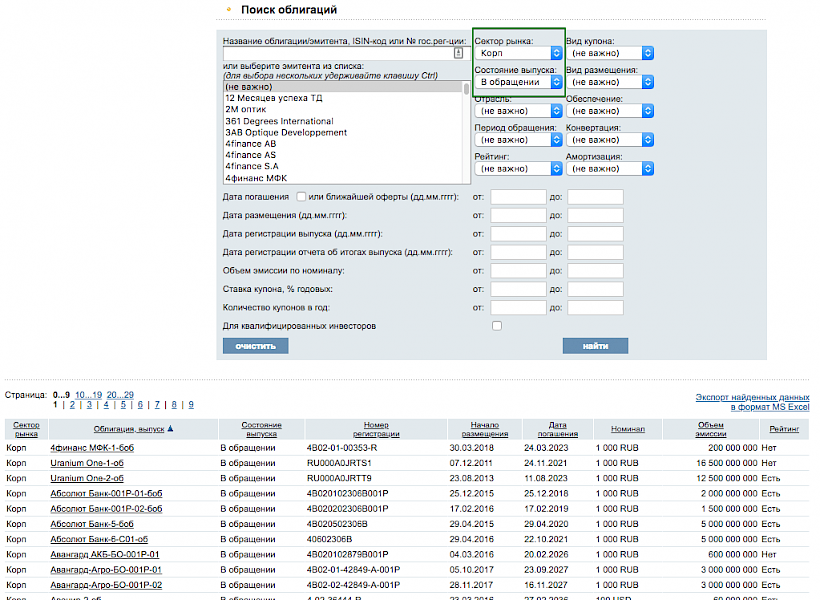

Новые выпуски корпоративных долговых бумаг можно посмотреть на сайте rusbonds.ru в разделе «Корпоративные облигации».

С точки зрения инвестора

Преимущества данного инструмента финансирования для инвестора следующие:

- Высокая надежность;

- Купонные выплаты и дисконт приносят высокую доходность, выше доходности по банковским вкладам;

- Высокая ликвидность (корпоративные облигации можно реализовать через вторичный рынок, а некоторые преобразовать в акции);

- Предсказуемые сроки погашения и известный размер купонного дохода.

В сравнении с ОФЗ (облигациями федерального займа), вложение финансов в корпоративные ценные бумаги приносит больший доход, однако, риски такого вложения выше. Поэтому, перед вложением средств, нужно изучить ситуацию на рынке и выбрать надежные эмитенты.

СПРАВКА! Номинальная стоимость одной корпоративной облигации у подавляющего большинства эмитентов составляет 1000 рублей. Но в редких случаях бывают бумаги стоимостью 10 000, 100 000 или даже несколько миллионов рублей.

Если рассуждать о разнице между облигациями и банковским депозитом, то первые фиксируют гарантийный доход на достаточно долгое время, а ставки по депозитам постоянно изменяются. Для получения выгодной ставки, в банк придется положить крупную сумму (в среднем, от миллиона рублей) на довольно длительный срок, заморозив вложенные финансы.

Полезное видео

Высшая школа экономики выпускает лекции об инвестициях в облигации. В этой части, речь как раз пойдёт о рынке корпоративных облигаций и чем они привлекательны для инвестора.

Рынок долговых бумаг компаний в России

На московской бирже корпоративных облигаций можно найти как бумаги от крупных компаний (Лукойл, Сбербанк и др.), так и более мелких. Большой выбор позволяет собрать выгодный инвестиционный портфель с высоким уровнем прибыли и низкими рисками.

Корпорации первого эшелона отличаются высокой ликвидностью, минимальным спредом между стоимостью продажи и покупки и относительно минимальным риском. К компаниям первого эшелона относятся: Газпром, Сбербанк, ВТБ, Лукойл, Транснефть, Россельхозбанк и др.

Интересные облигации есть и у крупных IT-компаний: Ростелеком, МТС, Мегафон.

Во второй эшелон входят компании, представляющие региональных или отраслевых лидеров. Данные корпорации уступают по качеству фирмам первого эшелона. Риски для владельцев облигаций компаний второго эшелона уже выше.

В третий эшелон входят фирмы, имеющие неоднозначные перспективы и сомнительное кредитное качество. К ним относятся небольшие компании, задающие высокие темпы роста на рынке. Риски невыполнения долговых обязательств для компаний третьего эшелона довольно высоки. Спред по облигациям обычно составляет всего несколько процентов от номинала в силу того, что сделки в этих фирмах заключаются редко и обороты по ним очень малы.

Доходность

Трудно привести какие-то средние цифры. Все зависит от множества факторов, начиная с целей и сроков инвестиций, и заканчивая параметрами облигаций, и ситуацией на рынке в целом. Но если мы не рассматриваем рискованные высокодоходные облигации, а собираемся кредитовать только самые надежные компании из первого эшелона, то если всё правильно делать, можно рассчитывать на доход от 8% до 15% годовых.

Например, корпоративные облигации компании «Газпромнефть» БО-02, при погашении в 2021 году, способны принести доходность в 9,73% годовых. Такая доходность значительно превышает среднерыночный уровень по государственным бумагам.

Еврооблигации российских корпораций

Российские компании успешно занимаются выпуском валютных облигаций. Доходность облигаций компаний первого эшелона (Сбербанк, Роснефть, Газпром, ВТБ, Россельхозбанк) ниже, чем у организаций второго и третьего эшелонов, но она выше ставок по валютным вкладам в банках и может дорастать до 11% годовых.

Минимальный номинал корпоративных евробондов также – 1000$. Почти все из них обладают стандартной структурой купонного платежа. При этом, вложение средств в эти компании-гиганты более безопасно, так как гарантии возврата средств очень высоки. Доход от облигаций данных компаний выше, чем от валютного банковского депозита.

Возможно, вам будет интересно подробнее почитать инструкцию о том, как купить и выбрать еврооблигации.

Риски

Итак, основными рисками являются:

- Риск дефолта. В зависимости от ситуации на рынке, рейтинга компании и индивидуальных особенностей корпорации, существует большая или меньшая степень риска попадания компании в ситуацию дефолта.

- Риск, зависящий от кредитного спреда (дополнительная доходность, компенсирующая риск дефолта). Если положение фирмы на рынке значительно ухудшится, спред может стать недостаточным.

- Риск изменения ликвидности. При изменении ситуации на рынке не в пользу компании, выпускающей ценные бумаги, их продажа может стать доступной лишь по цене, далекой от желаемой. Такой риск особенно высок в государствах с нестабильной экономикой, таких как Индия, Вьетнам и др.

- Риск инфляции. Влияние инфляции на рыночную стоимость облигаций в сторону ее понижения неоспоримо. Ожидание инфляции, как и ее текущее наличие, может вызвать снижение стоимости ценных бумаг.

- Риски изменения процентных ставок. На рынке облигаций всегда есть вероятность изменений, которые могут повлиять на стоимость фиксированных купонов. Падение стоимости купонов приводит к падению доходности облигаций.

Перед покупкой облигаций необходимо собрать информацию о компании по всем перечисленным параметрам, проанализировать ситуацию и выгоду приобретения, и только затем решаться на покупку.

По каким параметрам выбирать?

Одним из главных преимуществ корпоративных облигаций является их большое разнообразие. Каждое предприятие выбирает для себя удобный ему вид облигации, они могут быть дисконтными (продаваться со скидкой) или с переменным купоном. Инвестор же для себя выбирает удобные ему бумаги, и обращает внимание на следующие параметры:

- Характер выплат. Дисконтные и купонные.

- Степень обеспеченности. Бумаги могут быть закладными и обеспечиваться иными ценными бумагами, недвижимостью и движимым имуществом. Так, например, в облигации от банков закладывается пул от ипотечных кредитов.

- Срок и способ погашения. Бумаги с фиксированной датой погашения делятся на обычные – с номиналом, погашаемым в конце срока обращения, и амортизационные, – номинал по которым выплачивается по частям.

- Возможность обмена. Существует возможность обмена ценных бумаг на имущество компании, движимое и недвижимое, на ее акции, товар и прочие активы. Так называемые облигации с ордером позволяют купить другие ценные бумаги компании или её акции по фиксированной цене.

- Эшелон. В зависимости от того, в каком эшелоне находится компания, можно судить о рисках, доходности и выгоде покупки, выпущенных ей бумаг.

Где смотреть список?

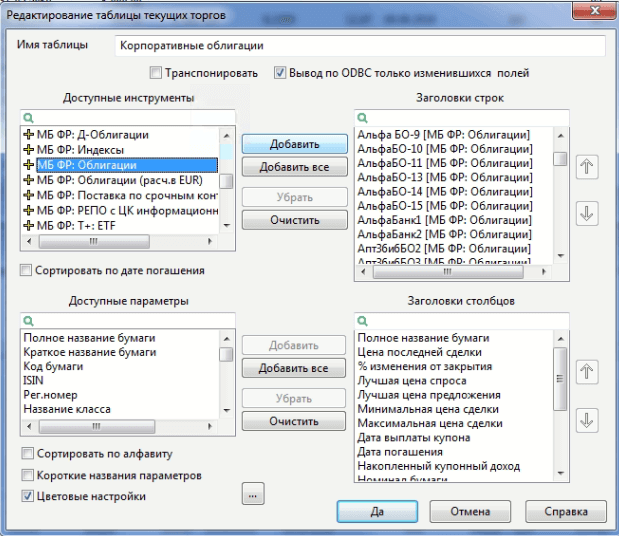

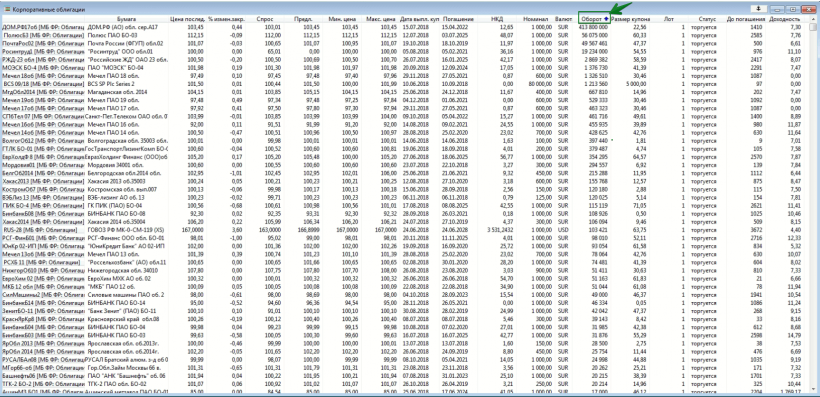

Найти список всех обращающихся на текущий момент облигаций можно несколькими способами. Если у инвестора уже оформлен брокерский счет, то все операции можно проводить самостоятельно через торговый терминал QUIK. Там же удобней всего смотреть и весь список бумаг, для этого нужно создать новую таблицу и настроить её.

В качестве источника данных для таблицы нужно выбрать пункт «МБ ФР: Облигации», именно там находятся все корпоративные бумаги. Примерные настройки видно на картинке:

После этого вам будет доступен список всех бумаг, отсортируйте их по колонке «Оборот», тогда в самом верху будут наиболее ликвидные бумаги.

Но бывает такое, что под рукой нет терминала или хочется узнать больше информации об эмитенте. Для анализа всех бумаг также используют специальные сайты с базой данных всех долговых бумаг. Рассмотрим самые известные из них:

- www.rusbonds.ru — бесплатный сервис, но требует регистрации для просмотра дополнительных сведений об облигациях. Есть хорошая функция поиска облигаций с фильтрами.

Заключение

Стоит отметить, что экономика России полна возможностей для вложения и зарабатывания финансов. Корпорации, обеспечивающие население услугами и продукцией, всегда будут актуальны для вложения средств, так как с ними непрерывно заключают сделки. Поэтому инвестирование в данный сектор всегда будет приносить постоянный доход через инвестиционный инструмент в виде корпоративных облигаций.

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Источник