- Как правильно инвестировать в акции

- Стоит ли инвестировать в акции

- Почему нужно инвестировать:

- Выгодно ли инвестировать в акции

- Сколько инвестировать в акции

- Как правильно инвестировать в акции

- 1. Определите свою терпимость к риску

- 2. Установите цель и срок её достижения

- 3. Распределяйте вложения по акциям разных компаний

- 4. Покупайте не только акции, но и облигации

- 5. Инвестируйте долгосрочно

- 6. Присмотритесь к акциям «голубых фишек»

- 7. Не играйте на бирже

- 8. Ребалансируйте портфель

- 9. Относитесь к акциям как к источнику пассивного дохода

- Где инвестировать в акции

- Как купить акции дистанционно

- Фондовый рынок для начинающих. Как инвестировать в акции и не прогореть?

- Статья будет дополнятся по мере набора опыта. Следите за обновлениями!

- ПОСЛЕДНИЙ АПДЕЙТ СТАТЬИ – 15.11.2018

- Фондовый рынок для начинающих. Без чего лучше не начинать:

- Фондовый рынок изменчив

- Инвестирование в акции крупных и известных кампаний вовсе не обозначают 100% успех в плане вложений и прибыли

- Комиссия брокера и стоимость ведения счета

- Колебания валют на фондовой бирже

- Комиссия за операцию по переводу из рублей в доллары

- Налог на доходы физических лиц для инвестора

- Время работы биржи

- Время работы брокера

- Аналитика – лучший друг начинающего инвестора

- Полезные сайты для начинающих инвесторов и новичков фондового рынка (список будет пополняться):

Как правильно инвестировать в акции

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая акции, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

- Акции – источник пассивного дохода. Получать прибыль можно двумя способами. Первый – купить акции, подождать, когда они вырастут в цене, и продать. Второй – купить акции, не продавать их и получать дивиденды (часть прибыли компании, которую она периодически распределяет между держателями своих бумаг).

- Акции помогают достичь финансовых целей. При регулярных инвестициях в ценные бумаги можно накопить на покупку квартиры или машины, вложиться в образование для детей и даже обеспечить себя пенсией.

- Отказ от инвестиций – риск. Он лишает возможности увеличить свой капитал и уменьшает ценность накоплений из-за влияния инфляции. Например, у вас было 100 тысяч рублей, которые вы хранили дома. Каждый год часть этих денег съедала инфляция. За пять лет инфляция в России составила 28% – это значит, что большинство цен выросло на это значение. Теперь на 100 тысяч рублей можно купить меньше товаров, чем пять лет назад.

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

Сколько инвестировать в акции

Чтобы начать инвестировать деньги в акции, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если доля акций в портфеле занимает 50% – портфель сократится на 25%. Если акций только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Инвестируйте в акции российских и зарубежных компаний из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из акций 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

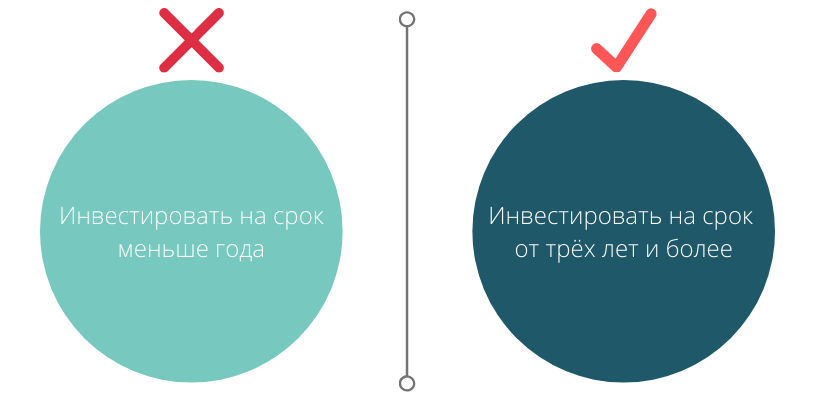

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

Например, индекс МосБиржи , который включает в себя около 50 самых крупных российских компаний, после мирового кризиса в 2008 году уже через три года отыграл падение в 3,6 раза (с 513 до 1859 пунктов). А в 2020 году достиг значения в 2900 пунктов.

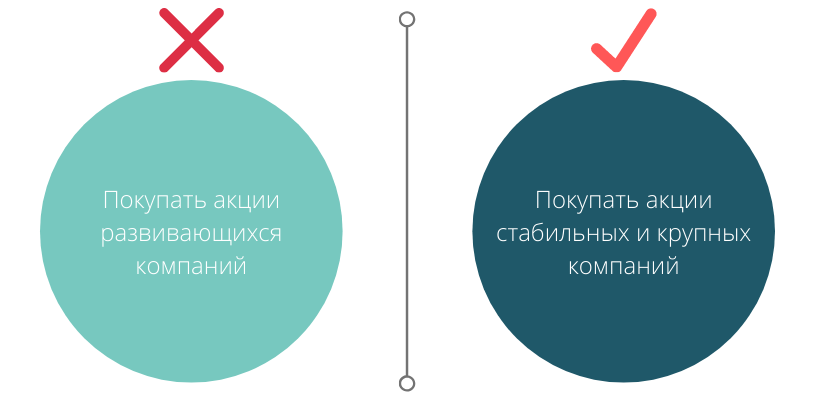

6. Присмотритесь к акциям «голубых фишек»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

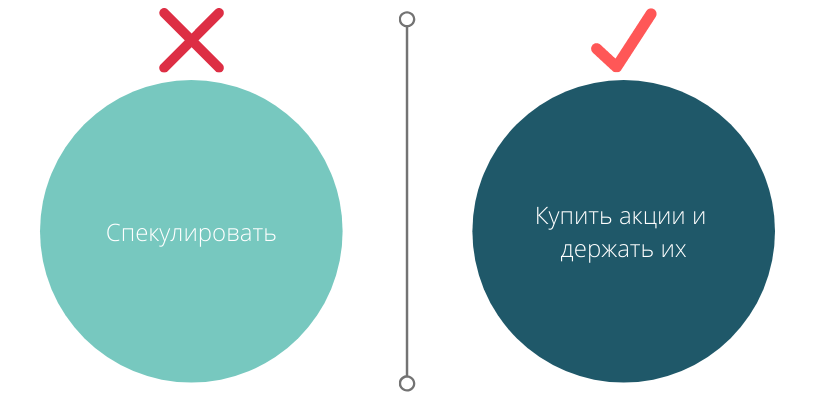

7. Не играйте на бирже

Не играйте на курсе роста или падения цены акций. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

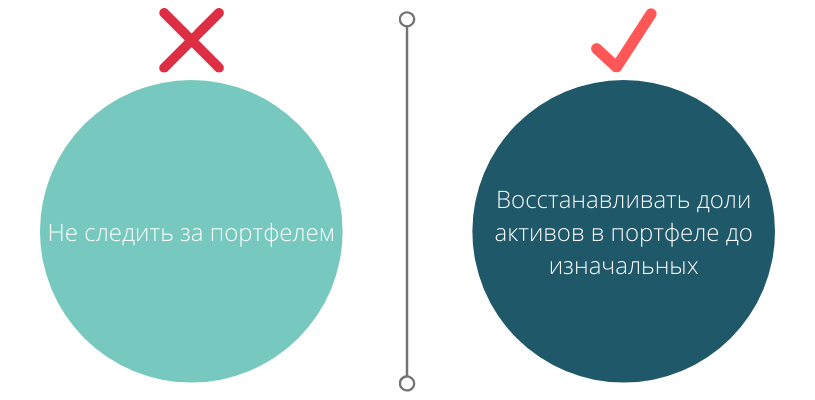

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

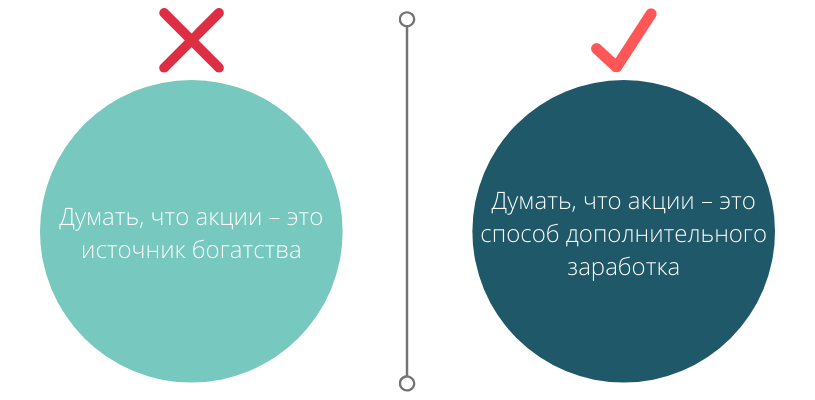

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

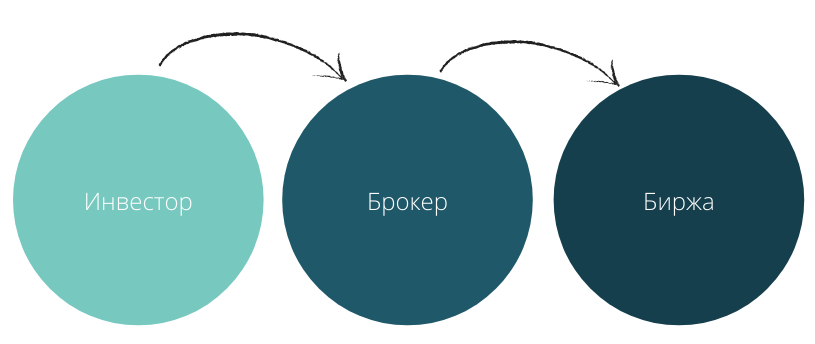

Где инвестировать в акции

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить акции можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

- Заполните заявку на брокерский счёт – он оформляется бесплатно. Для этого нужен паспорт.

- Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать покупать акции. Перед этим пополните счёт с банковской карты.

- За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

Источник

Фондовый рынок для начинающих. Как инвестировать в акции и не прогореть?

Отбросим пафосное название статьи и сразу уточним, что мое мнение не претендует на экспертность, ведь как и все статьи про ведение бизнеса , я пишу честно и описываю свой реальный опыт. И здесь точно не получится обойти все грабли, о которых написано много материала в этих ваших интернетах, здесь без опыта и набитых шишек не получится вообще ничего.

Статья будет дополнятся по мере набора опыта. Следите за обновлениями!

ПОСЛЕДНИЙ АПДЕЙТ СТАТЬИ – 15.11.2018

Скажу честно, что моя инициатива по инвестированию в фондовый рынок была самой долгоиграющей и обдуманной из всех авантюр, которые я когда-либо задумывал. Даже когда я делал предложение своей супруге, я действовал более спонтанно. Я долго не решался даже открыть счёт, хотя в тех же Тинькофф Инвестициях его ведение бесплатно. Я не люблю брать на себя лишних обязательств, тем более что в до сих пор жива память о том, как я просрал порядка 40 000 рублей на открытии ООО, которое так и не начало свою работу. Все таки ИП для малого бизнеса пока рулят во многих отношениях.

Я пытался найти адекватную литературу по этому вопросу, но так и не наткнулся на те книжки, которые быстренько смогут мне объяснить все ключевые моменты, связанные с заработком на фондовом рынке. Больше всего мне понравилась фраза Александра Эллера: фондовый рынок работает за счёт того, что кто-то проигрывает (моя свободная формулировка). В большей мере это касается конечно же спекулятивной торговли и агрессивных инвесторов, но в общем и целом касается всего фондового рынка. Заработать здесь нахрапом точно не получится, это важно понимать.

Фондовый рынок для начинающих. Без чего лучше не начинать:

Прежде, чем совершать вообще какие-либо действия на фондовой бирже, следует знать что такое фондовый рынок, как он работает и за что вы будете платить:

Фондовый рынок изменчив

Собственно говоря, что бы вы ни вычитали в книжках всяких умных японо-американских бизнес-тренеров (о богатых родственниках), инвестирование – это далеко не так легко и безоблачно. Да, и я бы не рекомендовал верить красивым картинкам, типа вот таких:

Выглядит здорово, а самое интересное – это же реальные данные о том, что рост акций произошел на 61%, НО (. ) имейте в виду, что зачастую красивые цифры обозначают не годовой рост и итоговую вашу прибыль, а рост в течение промежутка времени, когда акция была максимально удачно куплена и максимально удачно продана.

Фондовый рынок постоянно меняется и у новичка могут разбежаться глаза от всех этих данных, индексов, буквенных и цифровых шифров и прочей атрибутики акционной биржи.

Одна новость о какой-либо проблеме в компании вполне может опустить значительно опустить стоимость ее акций, а одна успешная новость может возвысить компанию на ранее невиданные высоты. Кроме того, то или иное событие в мире компании, в которую вы сделали свои инвестиции, может отразиться на ней совершенно по-разному, за примерами идем в следующий пункт.

Инвестирование в акции крупных и известных кампаний вовсе не обозначают 100% успех в плане вложений и прибыли

Давайте посмотрим на реальные примеры. Итак, газпром:

В 2008 году акции компании стоили в высшей точке 360 рублей за 1 штуку. С января 2017 года акции ушли в пике и недавно пробили отметку в 140 рублей за штуку, продолжая падение. Газпром в 2016 году выплачивал почти 8% дивиденды всем держателям акций, но этот показатель смотрится ни о чем, если посмотреть, что в апреле 2016 года акции стоили 160 рублей, а сейчас 140:

Опять же, смотрим график и видим, что если бы мы купили акции в октябре по 135 рублей и продали бы их в январе за 155, то могли бы немного навариться.

И такая картина может быть с абсолютно любой компанией, поэтому так важно следить за новостями.

Еще один пример: компания Apple:

Это график динамики стоимости акций Apple с февраля 2016 по февраль 2017 года. Точка 1 – 13 мая 2016 года, максимальная просадка по цене, смотрим что было в этот день с компанией Apple:

Совершенно иные события отмечены в точке 2. В этот период времени компания отчиталась о максимальной квартальной прибыли за всю историю компании, акции взлетели резко вверх, а цифра, которой исчисляется капитализация компании, заметно увеличилась. Самое веселое в том, что все это продолжалось на фоне того, что якобы часть инвесторов была недовольна управленцем компании Apple и акции (в теории) должны были пойти вниз под угрозой продажи своих долей частью акционеров, но этого не случилось.

Вообще рекомендую всем тем, кто желает начать (пытаться) зарабатывать на фондовой бирже подержать руку на пульсе в течение некоторого времени без каких-либо телодвижений, посмотреть как все это работает, на что реагирует рынок, акции конкретных интересных вам компаний и почитать ряд тематических ресурсов, которые я укажу в конце этой статьи.

Комиссия брокера и стоимость ведения счета

В основном идёт на каждое действие. И покупку, и продажу. Если вы покупаете Акции компании “рога и педали” за 10$ за штуку в количестве 10 штук, а потом они резко падают в цене до 2$ за штуку и вы решите их продать от греха подальше, то вы потеряете не только те 8$ с каждой акции, но и комиссию и с покупки, и с продажи. Комиссия у каждого брокера своя, обращайте на это пристальное внимание и не забывайте учитывать эти факторы при прогнозировании своей прибыли или убытка.

Стоимость ведения счета – зачастую не столь значительная расходная часть бюджета инвестора, но ее тоже нельзя сбрасывать со счетов.

Колебания валют на фондовой бирже

Независимо от того, в какие компании вы собираетесь инвестировать, начинающему инвестору однозначно нужно учитывать колебания валют. Иностранные компании (доступные для инвестирования) принимают доллары, это значит, что если сегодня вы покупаете акции с курсом в 30 рублей за $, а завтра курс выстреливает до 35 рублей при той же цене самой акции, то при ее продаже вы уже будете в плюсе.

Те же правила должны использоваться для российских компаний, ведь те компании, что выводят свои активы на биржу, в основном являются крупными игроками своего сектора экономики, часть которого часто ориентирована и на экспорт. Соответственно, при колебании курса валют те или иные финансовые показатели могут корректироваться.

Дополнение от 7 марта 2017 года

Комиссия за операцию по переводу из рублей в доллары

Мой брокер – Тинькофф Инвестиции учитывает эту операцию как действие, облагаемое комиссией брокера. Когда я считал прибыль, мне никто об этом не сказал, отныне и впредь буду знать и вам рекомендую иметь в виду, что многие брокеры переводят рубли в доллары при введении средств на брокерский счет с комиссией, аналогичное мероприятие будет проводится при выводе денежных средств в рублях.

Налог на доходы физических лиц для инвестора

Брокеры в основном сами считают эти данные и удерживают с вас 13% от вашего дохода для передачи в налоговые органы. Обмануть кого-либо (ни брокера, ни инвестора) здесь не получится – налог высчитывается при выводе денежных средств и, по идее, должны проводится расчеты на ваши потери-доходы, из которых и будет выплачен налог. Если же вы ничего не заработали, то и платить по-моему ничего не нужно.

Кстати, если вы рассчитываете на дивиденды от акций зарубежных компаний, то имейте в виду, что вы должны еще и оплатить налоги в соответствии со ставками страны, в которой покупали акции (а соответственно, получили доход)

Время работы биржи

В зависимости от площадок, где размещаются ваши акции, рассчитывайте время покупки-продажи. Если вы испытываете непреодолимое желание купить или продать часть своего инвестиционного портфеля прямо сейчас, то следите за тем, чтобы действия производились строго в рабочее время биржи. Есть такие чудесные вещи, как премаркет и постмаркет. Там люди (и я в том числе) просаживали и просаживают огромные средства…

Чего стоит мой недавний пример с инвестициями в Nvidia, когда на премаркете была цена 205, на открытии биржи она стартанула на 206.5, на 206 я купил, через 20 минут акции упали до 200, потом и вовсе до 196. Премаркет – опасная вещь, как и спонтанная торговля на бирже…

Время работы брокера

Была ситуация – акции рухнули в 22.00, деньги были на карте, хотел перевести на брокерский счет – облом. Брокер работает до 21.00, поэтому пополнение возможно лишь на следующий рабочий день, а деньги подвисли в воздухе. На следующий день примерно в 9.30 операция завершилась, и деньги были у меня, но та биржа, где торговались нужные мне акции, была закрыта, а открытие было сопровождено поднятием стоимости тех самых акций ровно на 2$. Тоска-печаль….

Аналитика – лучший друг начинающего инвестора

Те начинающие инвесторы (я тоже таким был, не переживайте), кто дочитал до этого момента, уже заслуживают уважения в том плане, что не бросили эту дурную затею к чертям собачьим. Продолжим. Для того, чтобы зарабатывать хоть что-то на фондовом рынке, нужно уметь быстро и много шевелить мозгом, потому что на рынке игроков более, чем достаточно, а для того, чтобы разбогатеть на инвестициях, нужно быть как минимум не глупее вот этих чуваков:

В идеале нужно быть умнее их, а еще лучше умнее их всех (что по сути невозможно) и иметь большой опыт. Не рекомендую бросаться с головой в попытки заработать на фондовом рынке целое состояние за короткий промежуток времени и вкладывать свои последние гроши или всю зарплату охранника в магазине “пятерочка” разом (если вы и есть тот самый охранник конечно), такие маневры могут закончиться для вас плачевно, дураков не любит ни бизнес, ни фондовый рынок.

А как анализировать рынок акций? Все очень просто (на самом деле нет). Есть несколько штук, которые вам в этом помогут:

- Фундаментальный анализ. Здесь вы анализируете саму компанию, ее поведение на рынке, финансовые показатели, производственные моменты и многое другое. Это огромный труд, ведь неподготовленному человеку очень сложно раскопать столько информации, да еще и в открытом доступе. Кстати, вы должны постоянно отслеживать финансовые показатели компании, если собираетесь вкладываться в нее всерьез и надолго.

- Технический анализ. Основан на изучении поведения котировок и прогнозировании их дальнейшего движения. Честно сказать, бред полный. Все эти “плечи”, “кривые” и прочие пиписьки, которые рисует график – определенно какая-то ерунда. Важнее понимать движения на основе психологии рынка и фундаментальных показателей компании.

- Психология инвестора. Самое главное, с чем проблемы есть, в том числе у меня. Рынок паникует? Не паникуйте вместе с ним. Не стоит покупать бумагу на хаях, ведь богатые дядьки вполне могут слить акцию после фиксации большой прибыли. Еще классная штука – panic sale. Это когда бумага падает в виду того, что ее все начинают массово сливать. Такое постоянно происходит с компанией Tesla. То Илон Маск косячок покурит в прямом эфире, то кто-нибудь на машине их расшибется. В общем дичь… На мой взгляд самая удачная инвестиция заключается в покупке в момент панической продажи и продаже на верхах. Вот только это с опытом приходит…

Полезные сайты для начинающих инвесторов и новичков фондового рынка (список будет пополняться):

https://ru.investing.com/ – здесь можно найти множество полезной информации по каждой из компаний, которые размещают свои ресурсы на фондовом рынке, аналитику и данные общетематического характера. Только пожалуйста не торгуйте там по комментариям… Они просаживают там лютые суммы, слушая экспертные мнения друг друга…

Мой чат в Телеграме: @freeman_invest – там я публикую свои инвестиционные движения онлайн

Источник