- Главная страница » Информация » Финансы в бизнесе » Статьи по финансам » Как научить отдел продаж управлять доходностью контрактов

- Как научить отдел продаж управлять доходностью контрактов

- Как рассчитать рентабельность предприятия: 6 формул расчета с подробными комментариями

- Что дает расчет общей рентабельности предприятия

- Как правильно рассчитать рентабельность предприятия по себестоимости

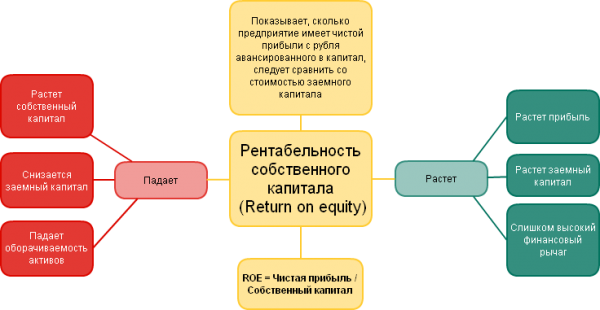

- Как рассчитать рентабельность предприятия по балансу

- О чем говорит бизнесу рентабельность продаж и как ее рассчитать

- Что такое рентабельность продаж и зачем ее считать

- Виды рентабельности продаж

- Формулы и примеры расчета рентабельности продаж

- Что такое порог рентабельности

- Анализ результатов расчета

- Нормы рентабельности продаж

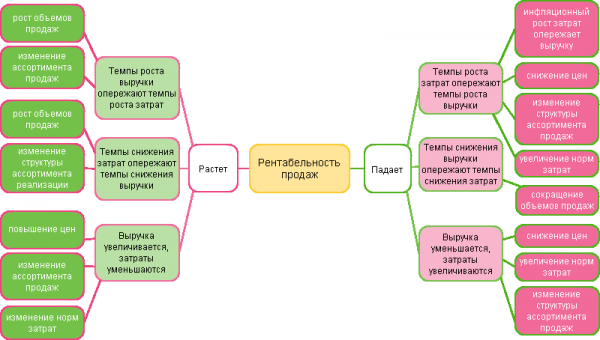

- Почему рентабельность может быть низкой

- Как повысить рентабельность

- Бухгалтерское обслуживание от Тинькофф

Главная страница » Информация » Финансы в бизнесе » Статьи по финансам » Как научить отдел продаж управлять доходностью контрактов

Как научить отдел продаж управлять доходностью контрактов

Наша компания занимается дистрибуцией продуктов питания, которые поставляются в крупнейшие федеральные сети, более ста региональных сетей, а также продаются через традиционную розницу. За последние пять лет реализация в федеральные сети удвоилась. Поэтому с началом экономического кризиса контроль финансовых результатов работы с этим каналом сбыта потребовал особенно пристального внимания.

Привычным показателем эффективности контракта, заключенного сотрудником отдела продаж, в большинстве компаний является размер совокупных коммерческих условий (как правило в процентах от товарооборота), о которых сейлз-менеджер договорился с клиентом в ходе переговорной кампании, а также промобюджет (в процентах либо в абсолютных цифрах). Оценка того, насколько успешными были переговоры, делается на основе сопоставления:

- либо сравнивается совокупный размер коммерческих условий контракта со «стандартными» условиями работы, установленными для такого типа клиентов внутренним регламентом компании (коммерческой политикой);

- либо делается прецедентное сопоставление (с торговой сетью «А» удалось договориться о коммерческих условиях на 20% дешевле, чем с сетью «Б» при сопоставимом товарообороте).

После того, как в 2015 году многие рынки вошли в крутое пике и стало понятно, что их волатильность высокая, мы пришли к выводу, что прежние подходы к оценке эффективности контрактов нужно менять. Для этого потребовалось наладить более тесное взаимодействие между финансовыми службами и отделом продаж.

Условия поставок в каждую сеть зачастую вырабатываются индивидуально. Было очевидно, что необходимо привязать ключевые показатели эффективности менеджеров, отвечающих за работу с сетевыми клиентами, к доходности контракта, который заключает и которым управляет такой сотрудник отдела продаж. И как раз в этот момент появилась самая интересная проблема, которая заключалась в том, чтобы разъяснить сейлз-менеджерам все особенности расчета показателя доходности контракта через призму управленческого учета компании по МСФО. Многие сотрудники отдела продаж, естественно, не понимали, как в компании определяются такие показатели, как себестоимость продукции, прямые расходы, общепроизводственные расходы, расходы на доставку, расходы на персонал.

По сути показатель «Доходность контракта», которым продавцам нужно было теперь управлять, чтобы повысить часть своей заработной платы, был для них чем-то абстрактным и неизмеримым. Финансовому департаменту понадобился не один час совещаний, консультаций и презентаций, чтобы научить отдел продаж требуемому пониманию финансовых терминов.

Например, мы долго обсуждали с коллегами подход к учету выручки согласно МСФО, который гласит о том, что факт продажи учитывается только после перехода права собственности на отгруженную продукцию покупателю. А так как сотрудники отдела продаж учитывали выручку в момент отгрузки товара со склада компании, то их понимание о выполнении плана и реальная картина в фактическом отчете могли сильно отличаться. Такое происходило, например, когда продукция отправлялась в последние два-три дня календарного месяца и не успевала попасть к клиенту и стать его собственностью до начала следующего месяца.

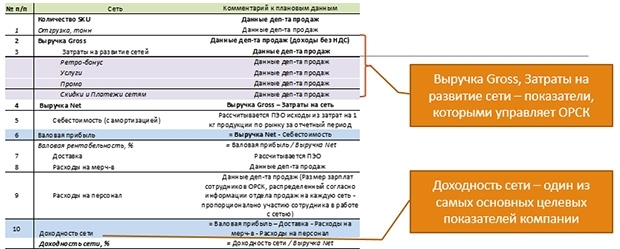

Что касается расходов по контракту, то понимание об их учете началось с обсуждения разницы между расходами и платежами. Приходилось пояснять коллегам то, что деньги, которые мы платим клиенту не равны нашим затратам как минимум на сумму НДС (рисунок 1).

Рисунок 1. Различие между отчетами P&L и Cash Flow

Рисунок 2. Принцип начисления затрат на промоуслуги в отчете P&L

Увеличить рисунок: NDS-big.jpg

Но самое интересное началось тогда, когда мы совместными усилиями двух служб попытались структурировать все многообразие форм расходов по контрактам по их сути. Так как у каждого сетевого клиента свой подход к договорам и предоставлению услуг, то начиная от названия таких услуг и заканчивая подходом к расчету расходов и платежей, они сильно отличались в разных сетях. Благодаря совместной работе мы смогли упорядочить все расходы в четыре простые группы и договорились о подходе к их разнесению.

Рассмотренные выше показатели выручки и расходов по контракту полностью управляются отделом продаж. Двигаясь по отчету P&L далее вниз, мы пришли к показателю себестоимости, который зависит от многих факторов, которыми отдел продаж управляет только косвенно путем ротации ассортимента в сетях на более высокомаржинальные SKU.

Следующими показателями, влияющими на целевую доходность контракта, являются расходы на персонал, на доставку продукцию клиентам, на мерчандайзинг. Так как считать свою зарплату и другие компенсации все продавцы уже умели давно, то с этими показателями трудностей не возникло.

Эффективностью транспортных расходов также может управлять сотрудник отдела продаж путем более полной загрузки машин и оптимизации графика или географии поставок.

Что мы имеем на выходе после проделанной работы?

Мотивированную команду отдела продаж, которая понимает, как влиять на доходность контракта по каждому из своих клиентов, которая наравне с финансовыми контролерами может анализировать все тонкости заключаемых контрактов и при этом на одном понятном языке может общаться с финансовой службой компании.

Понятный и прозрачный финансовый инструмент для измерения эффективности работы как службы продаж компании, так и для понимания результатов работы с каждым клиентом (отчет P&L на рисунке 3).

Рисунок 3. Структура традиционной формы P&L

Увеличить рисунок: PL-big.jpg

Для достижения такого результата было сделано три простых шага:

- Переменная часть ФОТ сотрудников отдела продаж была привязана к доходности контракта.

- В финансовом департаменте был выделен сотрудник, являющегося связующим и координирующим звеном, своеобразным переводчиком с языка сотрудников отдела продаж на язык финансистов (и обратно). Это позволило добиться адекватного понимания цифр, понятий и методологии постатейной сегментации, которыми оперируют оба подразделения.

- Сотрудники отдела продаж были вовлечены в процесс планирования и контроля фактических доходов и выставляемых клиентами расходов за услуги.

Источник: E-xecutive

Источник

Как рассчитать рентабельность предприятия: 6 формул расчета с подробными комментариями

Вопросы, рассмотренные в материале:

- Что даст расчет рентабельности предприятия

- Как рассчитать рентабельность предприятия по балансу

- По каким еще показателям можно рассчитать рентабельность предприятия

- Где взять актуальные данные для расчета рентабельности предприятия

Зачастую прибыль становится главным критерием оценки экономической эффективности бизнеса. Но на самом деле этот показатель не отражает степень продуктивности использования организацией имеющихся у неё ресурсов. Для анализа результативности бизнеса следует применять специальные коэффициенты. В этой статье мы подробно расскажем о том, как рассчитать рентабельность предприятия.

Что дает расчет общей рентабельности предприятия

В экономике «рентабельностью» (RO – return on) называют общий показатель эффективности использования компанией имеющихся у неё ресурсов (финансовых, материальных и пр.) или капитала. Он применяется для того, чтобы проанализировать хозяйственную деятельность одной организации и сравнить её с деятельностью других организаций. Этот показатель относительный. А значит, его можно использовать для сравнения эффективности производства разных компаний.

Объем продаж, выручка и прибыль – это абсолютные показатели (экономический эффект). Проводить сравнение организаций по этим критериям некорректно, ведь они не отражают истинное положение дел.

Например, компания, у которой меньший объем продаж, в действительности может оказаться более устойчивой и эффективной. Получается, что по относительным показателям она обходит своих конкурентов. А это намного важнее. Некоторые сравнивают такие показатели с коэффициентом полезного действия (КПД). Они позволяют рассчитать точный доход с каждого рубля, вложенного в ресурсы или активы. Переведя в проценты долю прибыли в вырученной от отдельной продажи сумме, вы получите показатель эффективности деятельности организации.

Рентабельность бывает нескольких видов:

Данный показатель позволяет определить затраты на персонал (начисления заработной платы, соцпакет, повышение квалификации и т.д.). Его можно рассчитать как для отдельного сотрудника – отношение затрат на сотрудника к доле принесенной им прибыли, так и для всего штата – отношение затрат на весь персонал к чистой прибыли. Трудности может вызвать расчет затрат или прибыли одного сотрудника. Решить данную задачу позволяет использование индивидуального KPI сотрудника и осуществление корреляционного расчета индивидуальной прибыли.

- продаж/продукции (ROS/ROTR – sale/totalrevenue).

Рентабельность продаж отражает, насколько эффективно работает предприятие. Коэффициент рентабельности продаж показывает, долю денежных средств от проданной продукции в чистой прибыли предприятия. Рентабельность продукции – это отношение прибыли к затратам на себестоимость продукции. Показатель может рассчитываться как по всей компании, так и по отдельным направлениям или видам продукции.

- вложений (ROI – invested capital).

Этот показатель характеризует доходность инвестиционных вложений. Наблюдение за данным коэффициентом позволяет проанализировать эффективность продаж и предприятия в целом и научить грамотно распределять бюджетные средства.

- себестоимости (ROTC – total cost).

Данный показатель отражает отношение чистой прибыли к затратам на производство и реализацию продукции.

Финансовый показатель, который характеризует эффективность использования активов предприятия и позволяет оценить качество работы финансовых менеджеров. То есть определяет, сколько прибыли приходится на каждую денежную единицу, вложенную в имущество организации. С помощью данного коэффициента финансовый аналитик может проанализировать состав активов предприятия и оценить их вклад в генерацию общего дохода.

Топ-3 статей, которые будут полезны каждому руководителю:

Как правильно рассчитать рентабельность предприятия по себестоимости

Одним из основных критериев, необходимых для анализа эффективности компании, является рентабельность себестоимости (ROTC – return on total cost). Этот показатель отражает продуктивность производственного процесса, поэтому его также иногда называют «рентабельностью производства».

Как рассчитать рентабельность предприятия по себестоимости? Для этого воспользуйтесь следующей формулой:

ROTC = (ПР / TC) * 100%

Как мы видим, в числителе находится «ПР» – прибыль от реализации/продаж. Она представляет собой разницу доходов (выручка/TR – total revenue) и расходов (полная себестоимость/TC – total cost). То есть рассчитывается по формуле: ПР=TR-TC.

Знаменатель представлен «ТС» – полной себестоимостью, эффективность которой нужно определить. ТС включает в себя все расходы компании: обеспечение безопасности, маркетинг, заводские и цеховые, услуги ЖКХ, зарплата сотрудников, полуфабрикаты, материалы и пр.

Основные производства называют «материалоемкими», потому что большую долю в полной себестоимости занимают именно материалы.

Выгодность ТС определяется количеством копеек прибыли от продажи, которое приносит 1 рубль, вложенный в себестоимость товара. Переведя эти данные в проценты, вы получите показатель эффективности использования ресурсов производства. Причем вы можете рассчитать его как относительно всей организации, так и по отдельно взятым типам продукции и цехам.

Как рассчитать рентабельность предприятия по балансу

В бухгалтерском балансе содержатся сведения о капитале компании, её обязательствах и активах. Основываясь на этих данных, можно рассчитать некоторые виды рентабельности.

Бухгалтерский баланс составляют дважды в год, чтобы проанализировать показатели в начале и в конце определенного периода.

Как рассчитать рентабельности предприятия по балансу? Для этого вам понадобится следующая информация:

- объем вложений;

- размер собственного капитала;

- активы (оборотные и внеоборотные), и пр.

Разумеется, вы не сможете верно рассчитать эффективность компании, просто используя любой из этих показателей. Для корректного подсчета сначала необходимо вычислить среднее арифметическое число от суммы показателей на начало и конец текущего периода либо конец предыдущего и конец текущего периодов.

Как рассчитать рентабельность предприятия по активам? Для определения эффективности внеоборотных активов следует использовать указанную в балансе сумму величин этих активов на начало и конец конкретного периода, а затем разделить её на 2.

Размер внеоборотных активов в бухгалтерском балансе малых компаний – это сумма строк 1150 (Основные средства) и 1170 (Финансовые вложения), а для средних предприятий – строка 190 (итого по разделу I).

Рассчитать продуктивность таких активов можно по следующей формуле:

где ВнАнп означает стоимость внеоборотных активов на начало текущего или конец предыдущего периода, а ВнАкп – их стоимость на конец текущего периода.

Если правильно рассчитать эффективность этих активов, то можно узнать, сколько 1 рубль, вложенный в них, принесет копеек прибыли от продаж.

Пример расчета рентабельности предприятия по балансу. Чтобы выполнить вычисления, вам понадобятся данные о прибыли от реализации (ПР) и полной себестоимости (TC). Информация по этому примеру указана в таблице.

Источник

О чем говорит бизнесу рентабельность продаж и как ее рассчитать

Бывает, что цифры в отчетах бизнеса растут, но предприниматель чувствует, что компания развивается медленно. Чтобы понимать, где именно компания теряет прибыль, стоит следить за показателем рентабельности продаж.

Что такое рентабельность продаж и зачем ее считать

Рентабельность продаж — это отношение прибыли к выручке. Она показывает, сколько прибыли получает компания с каждого рубля выручки. Если рентабельность за месяц равна 30%, то в одном рубле выручки 30 копеек прибыли.

Коэффициент рентабельности продаж помогает контролировать развитие бизнеса и вовремя принимать меры, если эффективность снижается. Рассмотрим на примере, как это работает.

Представим компанию, у которой показатели выручки и чистой прибыли растут от месяца к месяцу.

| Январь | Февраль | Март | |

|---|---|---|---|

| Выручка | 454 545 ₽ | 714 285 ₽ | 1 250 000 ₽ |

| Чистая прибыль | 100 000 ₽ | 50 000 ₽ | 200 000 ₽ |

Кажется, что все хорошо. Добавим данные о рентабельности.

| Январь | Февраль | Март | |

|---|---|---|---|

| Выручка | 454 545 ₽ | 714 285 ₽ | 1 250 000 ₽ |

| Чистая прибыль | 100 000 ₽ | 150 000 ₽ | 200 000 ₽ |

| Рентабельность по чистой прибыли | 22% | 21% | 16% |

Из таблицы видно, что рентабельность продаж падает. Получается, с каждым месяцем компания работает менее эффективно и теряет часть прибыли. Если бы в марте компания работала с такой же рентабельностью, как и в январе, то при той же выручке получила бы 275 000 ₽ чистой прибыли вместо 200 000 ₽.

Расчет рентабельности продаж помог обнаружить проблему. Теперь бизнес может понять, в каком направлении стоит работать.

Виды рентабельности продаж

Существует несколько видов прибыли, поэтому рентабельность можно отслеживать по нескольким показателям:

- по маржинальной прибыли;

- по валовой прибыли;

- по операционной прибыли;

- по чистой прибыли.

Рассмотрим на примерах, о чем говорит каждый из показателей и как их рассчитать.

Формулы и примеры расчета рентабельности продаж

Рентабельность по чистой прибыли. Помогает оценить эффективность бизнеса в целом. Чистая прибыль — это те деньги, которые в конечном счете заработал бизнес, после вычета всех расходов, в том числе налогов, амортизации, процентов по кредитам.

Например, компания заработала в январе 550 000 ₽, из них 100 000 ₽ — чистая прибыль.

100 000 ₽ / 550 000 ₽ × 100% = 18,2% — рентабельность продаж в январе.

Следовательно, компания получает 18,2 копейки чистой прибыли с каждого рубля выручки.

Рентабельность по валовой прибыли. Помогает оценить эффективность направления бизнеса или, например, отдельного магазина в сети.

Валовая прибыль — это разница между выручкой и расходами на производство. К примеру, цветочная лавка продала букетов на 250 000 ₽, а на закупку цветов, упаковку и зарплату флористу ушло 160 000 ₽. Валовая прибыль — 90 000 ₽.

Этот же цветочный магазин начал продавать декор для свадеб. Расходы и выручка при изготовлении букетов и продаже декора разные. Нужно рассчитать рентабельность продаж по каждому направлению.

| Букеты | Декор | |

|---|---|---|

| Выручка | 250 000 ₽ | 340 000 ₽ |

| Валовая прибыль | 90 000 ₽ | 110 000 ₽ |

| Рентабельность по валовой прибыли | 36% | 2,3% |

Выручка и прибыль от продажи декора выше. Кажется, что это направление более выгодное. Но рентабельность при продаже букетов выше. Изготовление букетов более эффективно, а значит требует меньше ресурсов для генерации выручки.

Рентабельность по маржинальной прибыли. Помогает оценить эффективность переменных расходов.

К примеру, в сентябре рентабельность по маржинальной прибыли в кафе была 18%, а в октябре упала до 17%. Значит, у кафе выросли переменные расходы. Допустим, поставщик увеличил цену на овощи. Как выход, владелец кафе может поднять цены на блюда или покупать овощи у другого поставщика.

Рентабельность по операционной прибыли. Помогает оценить, насколько эффективно компания тратит ресурсы для получения прибыли.

Операционная прибыль — это разница между выручкой и суммой переменных и постоянных расходов. Если за месяц рентабельность по операционной прибыли снизилась, то на получение каждого рубля прибыли уходит больше материальных затрат, усилий сотрудников.

Что такое порог рентабельности

Порог рентабельности — это выручка, при которой бизнес полностью покрывает свои расходы за период. Чаще этот показатель называют точкой безубыточности.

Если компания достигла точки безубыточности, значит, она как минимум покрыла свои расходы, сработала в ноль. Выручка сверх порога формирует прибыль.

Зная порог рентабельности, компания может правильно ставить планы продаж и отслеживать, с какого дня она получает прибыль. Хороший показатель — преодолевать точку безубыточности на 10—11-й день месяца.

Формула порога рентабельности:

Постоянные расходы. Это те расходы бизнеса, которые не зависят от объема продаж. Компания может вообще ничего не продать за месяц, но постоянные расходы будут всегда одинаковыми, например аренда, имущественный налог, земельный налог, выплаты по кредитам, амортизация.

Маржинальность. Показывает, сколько процентов от выручки остается после вычета переменных расходов.

Маржинальность считается по формуле:

Посмотрим пример расчета порога рентабельности.

(750 000 ₽ – 637 500 ₽) / 750 000 ₽ × 100% = 15% — маржинальность компании.

80 000 ₽ — зарплата директора и бухгалтера.

5000 ₽ — интернет и коммунальные расходы.

10 000 ₽ + 80 000 + 5000 ₽ = 95 000 ₽ — постоянные расходы.

95 000 ₽ / 15% × 100% = 633 333 ₽ — порог рентабельности.

Получается, чтобы компания смогла покрыть расходы в этом месяце и вышла в ноль, ей нужно получить выручку 633 333 ₽.

Анализ результатов расчета

Рентабельность продаж нужно отслеживать в динамике, сам по себе показатель ни о чем не скажет. Для этого нужно сравнивать рентабельность продаж компании за одинаковые периоды, например за месяц или год. Лучше всего рассчитывать рентабельность сразу по всем видам прибыли: так проще найти проблемные места в бизнесе или, наоборот, обнаружить точки роста.

Для примера возьмем компанию из начала статьи, у которой растет выручка и чистая прибыль, но рентабельность продаж по чистой прибыли падает.

| Январь | Февраль | Март | |

|---|---|---|---|

| Выручка | 454 545 ₽ | 714 285 ₽ | 1 250 000 ₽ |

| Чистая прибыль | 100 000 ₽ | 150 000 ₽ | 200 000 ₽ |

| Рентабельность по чистой прибыли | 22% | 21% | 16% |

Чтобы понять, в чем проблема, рассчитаем рентабельность продаж по другим видам прибыли: маржинальной, валовой и операционной.

| Январь | Февраль | Март | |

|---|---|---|---|

| Выручка | 454 545 ₽ | 714 285 ₽ | 1 250 000 ₽ |

| Маржинальная прибыль | 227 273 ₽ | 350 000 ₽ | 612 500 ₽ |

| Рентабельность по маржинальной прибыли | 50% | 49% | 49% |

| Валовая прибыль | 204 273 ₽ | 314 286 ₽ | 550 000 ₽ |

| Рентабельность по валовой прибыли | 45% | 44% | 44% |

| Операционная прибыль | 124 273 ₽ | 188 572 ₽ | 267 500 ₽ |

| Рентабельность по операционной прибыли | 27% | 26% | 21,4% |

Из таблицы видно, что в феврале у компании упала рентабельность по маржинальной прибыли. Это означает, что у бизнеса выросли переменные расходы и нужно проанализировать, в чем дело. К примеру, вы выяснили, что у поставщика выросли цены на материалы. Тогда стоит поискать других поставщиков или договориться о скидке.

В марте маржинальность осталась на том же уровне, что и в феврале, но сократилась рентабельность по операционной прибыли. Это значит, что у компании выросли постоянные расходы. К примеру, увеличилась стоимость аренды помещения.

Анализ рентабельности на примере помог найти этапы в работе, где бизнес теряет прибыль.

Нормы рентабельности продаж

Универсальных норм рентабельности нет.

Возьмем две кофейни: одна в спальном районе Москвы, другая в центре Казани. Обе открылись год назад. У каждой кофейни разные постоянные и переменные расходы, разная валовая, маржинальная и операционная прибыль, а значит и рентабельность разная. К примеру, рентабельность 30% может быть нормальной для первой кофейни, но низкой для второй.

Рекомендуем не ориентироваться на усредненные показатели по отрасли. Стоит смотреть на рентабельность своей компании, сравнивать и анализировать свои показатели.

Почему рентабельность может быть низкой

Низкая рентабельность может быть вызвана регулярным снижением цен или резким ростом компании.

Снижение цен. Представим бизнес, который работает в условиях высокой конкуренции. Чтобы привлечь клиентов, конкуренты постоянно снижают цены. Компания тоже вынуждена продавать товары со скидками, иначе покупатели уходят в другие магазины. низких цен компания меньше зарабатывает, при этом расходы остаются на том же уровне. Значит, доля прибыли в общей выручке падает, а рентабельность продаж снижается.

Резкий рост. Второй пример: у компании произошел резкий рост, а бизнес-процессы остались прежними. В этой ситуации компания становится менее управляемой и поглощает больше ресурсов. Например, при том же объеме выручки или ее незначительном росте резко возросли расходы на администрирование бизнеса.

Мы привели два примера, но ситуаций, когда бизнес работает с низкой рентабельностью, гораздо больше. Низкий показатель не должен становиться нормой. Если компания видит, что за последнее время рентабельность падает или держится на одинаково низком уровне, нужно принимать меры.

Как повысить рентабельность

Общий принцип такой: чтобы повысить рентабельность, нужно привлекать больше клиентов и оптимизировать расходы. Для этого есть несколько способов.

Контролировать воронку продаж. Нужно изучить путь, по которому проходит клиент от момента знакомства с компанией до покупки. Например, путь может быть таким:

Если на каждом этапе будет проходить больше клиентов, то получится продавать больше при тех же расходах на рекламу. А значит, рентабельность продаж вырастет.

Для этого можно, например, обновить вывеску магазина, улучшить карточки товара на маркетплейсах, сделать для сотрудников новый скрипт общения с клиентами, найти более эффективные площадки для рекламы.

Пересмотреть политику скидок. Скидка — это расходы компании, она напрямую влияет на рентабельность продаж. В среднем 1% скидки снижает прибыль на 11%. Нужно следить за уровнем скидок и применять их осознанно, устанавливая цели: для чего компания дает скидку и какого результата хочет достичь. Например, компания может выдать временную скидку, чтобы привлечь больше новых клиентов. По итогам акции она оценивает, достигла ли цели. Если акция оказалась успешной, ее можно повторить.

Повышать средний чек. Лучше продать много одному покупателю, чем тратить ресурсы на привлечение большого числа клиентов. К примеру, можно предложить бесплатную доставку при определенной сумме покупки или сформировать комплекты из товаров, которые часто покупают вместе.

Пересмотреть бизнес-процессы. Проблема может быть комплексной и затрагивать несколько направлений компании. Если падение рентабельности связано с работой сразу нескольких подразделений, стоит изучить бизнес-процессы и найти те, что съедают неоправданно много ресурсов. К примеру, менеджеры каждый раз заполняют типовые документы для сделки. Это время они могли бы использовать для консультации клиентов, чтобы помочь им с выбором товара. Для решения проблемы компания может купить систему, которая автоматизирует оформление документов.

Контролировать расходы. Пересмотреть, на чем может сэкономить компания без потери качества, установить допустимый лимит по расходам. Скажем, отказаться от неэффективной рекламы, сменить поставщиков, закупать в офис более дешевый кофе. Бывает, что расходы появляются ошибок в бухгалтерии: например, выбора неоптимальной системы налогообложения.

Бухгалтерское обслуживание от Тинькофф

Если вы не хотите разбираться с налогами и отчетностью самостоятельно, можете подключить бухгалтерское обслуживание:

- расчет налогов для ИП на УСН или патенте;

- подготовка документов и отчетности по сотрудникам;

- проверенные бухгалтеры с опытом от пяти лет.

Источник