- Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

- Как рассчитать DPP

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

- Дисконтирование инвестиционного проекта

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

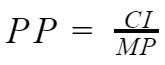

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

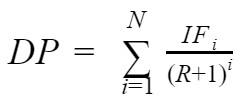

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

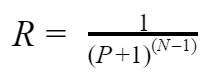

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

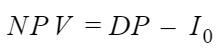

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

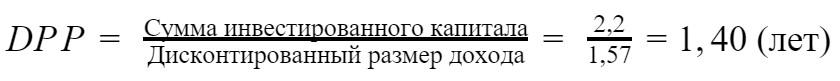

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

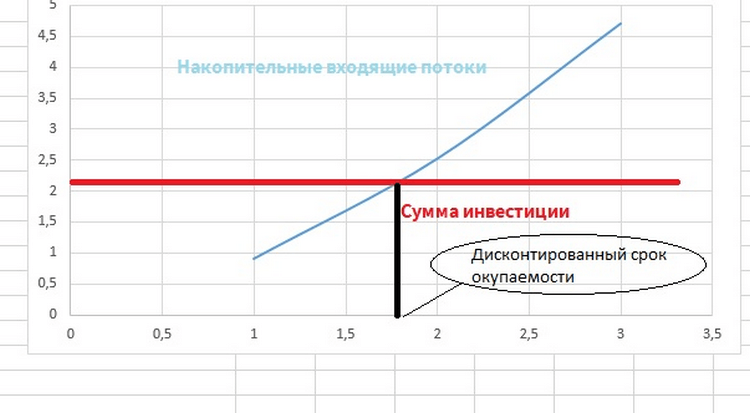

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Источник

Дисконтирование инвестиционного проекта

Пример.

| Расчет эффекта заемных средств | |||

| № п/п | Показатели | ИП №1 | ИП № 2 |

| Объем инвестированных средств, млн руб. | 5,0 | 5,0 | |

| Собственные средства, млн руб. | 5,0 | 2,5 | |

| Заемные средства, млн руб. | — | 2,5 | |

| Норма налоговой прибыли на инвес- тиционный капитал, % | 20,0 | 20,0 | |

| Ставка процента за кредит, % | — | 12,0 | |

| Ставка налога на прибыль, % | 30,0 | 30,0 | |

| Валовая прибыль (стр. 1 х стр. 4) / 100, млн руб. | 3,0 | 3,0 | |

| Налог на прибыль (стр. 7 х стр. 6) / 100, млн руб. | 0,9 | 0,9 | |

| Выплата за кредит (стр. 3 х стр. 5) / 100, млн руб. | — | 0,9 | |

| Чистая прибыль [гр. 7 — (гр. 8 + гр. 9)], млн руб. | 2,1 | 1,2 | |

| 1 1 | Норма чистой прибыли на собствен- ный капитал (гр. 10 / гр. 1) • 100, % |

Данные примера показывают, что норма чистой прибылина собственный капитал с привлечением заемных средств составляет 48% (стр. 11) и значительно превышает ставку на кредит 12% (стр. 5). Эффект заемных средств составляет 36% = 48% — 12%.

Таким образом, привлечение заемных средств экономически оправданно.

Инвестиционный проект оценивается в трех направлениях:

• инвестиционные потери (риски).

Дисконтирование — это процесс приведения разновременных затрат при оценке эффективности инвестиционного проекта к затратам начального или конечного периода на основе использования сложных процентов.

Необходимость дисконтирования объясняется тем, что инвестиционные затраты удалены от получения результата определенным промежутком времени (лаг). Этот временной интервал обосновывается в экономической теории как условие, которое предполагает, что результаты сегодняшнего дня выше результатов будущего, так как при замораживании денежных средств возникнут временные потери. Поэтому инвестор не заинтересован в авансировании денежного капитала без соответствующей компенсации от потерь. Эти потери учитываются с помощью дисконтирования затрат и результатов. Сопоставление дохода от использования инвестиционных средств с суммой возврата кредита — условие обоснования эффективности инвестиционных проектов.

Наиболее широко используется метод приведения затрат и результатов, осуществленных в различные временные периоды, к настоящему времени.

Пример.В производство новой продукции авансируется 100 единиц денежных средств. Через год они принесут прибыль в размере установленного процента дохода (норма дисконта). Так, при норме дисконта 5 — 4% сумма дохода за первый год составит КВ S = 100 • 0,004 = 4 ед. За второй год сумма дохода возрастает до ПРПР = КВ (1 + S) 2 -КВ = КВ [(1 + S) 2 — 1] = 100 (1 + 0,04) 2 — 100 = 8,16 ед. = 100 [(1 + 0,02) 2 — 1].

За ряд лет (Т) доход выразится как

ПРt=5 = КВ(1 + S) T — КВ = 100[(1 + 0,04) 5 — 1] = 21,67 ед.

С точки зрения заемщика, норма дисконта — это минимальный прирост прибыли, который он должен получить в процессе использования полученного кредита, для обеспечения своевременности возврата только той части кредита, которая предусматривает выплату по установленной норме дисконта. С позиции кредитора (инвестора) — это процентная ставка (ссудный процент), которая обеспечивает доход на каждую единицу выплаченного кредита. Целесообразность инвестиции в определенный товар обеспечивается при условии, когда использование приобретенного товара позволяет в течение определенного периода времени создать сумму не менее вложенных денежных средств (инвестиций). Для сравнения этих затрат и результатов используется метод дисконтирования.

Товаропроизводитель оплачивает потребные для его производства товары (машины, оборудование и прочие орудия труда) сразу по установленной цене. Отдача же от использования этих орудий труда создается в течение ряда лет. Метод дисконтирования позволяет оценить будущий суммарный доход (прибыль, экономия) с начала осуществления инвестиций. Так, дисконтированная стоимость (ДС) любого дохода (ПР) через промежуток времени (Т) при процентной ставке (S) будет равна:

где 1,2. t — годы, в течение которых ожидаются доходы в

к — количество фактических лет получения прибыли.

Из формулы следует, что дисконтированная стоимость (ДС), т.е. скорректированная суммарная величина прибыли, полученной за период времени Т, будет ежегодно тем меньше, чем больше период, за который инвестор может получить потребную прибыль, и чем выше процентная ставка (S). Так, при величине годовой прибыли ПР = 100 ед. и процентной ставке S = 0,04 в первый год прибыль составит: ПР1 = 100 / 1,04 = 96,1 ед ПР2= 100 /(1 + 0,04) 5 = 92,6 ед.; ПР3 = 100 / (1 + 0.04) 5 = 82,2 ед. Аналогичная картина наблюдается и при увеличении процентной ставки. Экономическая целесообразность осуществления инвестиции достигается на основе сопоставления цены товара и дохода от его использования. Доход, который должен получить заемщик от использования в производстве купленного орудия труда, — это максимальная цена, которую он мог заплатить. Она равна дисконтированной стоимости (ДС) от авансированных и материализованных в орудиях труда денежных средств. Будущий потребитель приобретенного орудия труда не будет платить больше той стоимости (суммы, которая определятся величиной ДС), ибо в другом случае ему (заемщику) выгоднее получить ренту в банке.

Цена товара — это отпускная цена, по которой приобретает его покупатель.

Таким образом, при дисконтированной стоимости (ДС), превышающей отпускную цену товара, т.е. при условии ДС > Цотп, приобретение товара целесообразно. При ДС = Цотп условия равновыгодные, и потери у потребителя исключены. Если ДС

Рассмотренные расчеты показателей эффективности инвестиционных проектов приемлемы для условий стабильности внутренней и внешней среды. При изменении условий по вариантам инвестиционных проектов оценивается их чувствительность, т.е. изменение чистого дисконтированного дохода, который отражает разницу между суммой прибыли или денежных потоков, дисконтированных с помощью соответствующей ссудной ставки (ДС), и стоимостью инвестиционных затрат (КВпр). Предпочтение отдается тому варианту, где разница (ДС — КВпр) будет больше. При отрицательном значении этой разницы инвестиционный проект не должен быть реализован.

Дисконтированная стоимость может рассчитываться также с учетом годовых амортизационных отчислений (Аг):

где t — продолжительность действия инвестиционного проекта.

Правда, данная рекомендация официально не утверждена.Однако для российской экономики инфляция стала реальностью,и поэтому она должна быть учтена при определении суммы возврата авансируемого кредита:

где КВез — сумма возврата полученной ссуды с учетом кредитной ставки, темпов инфляции и

КВ — сумма авансированного кредита;

S — годовая ставка кредита, в долях единицы;

I — годовая величина инфляции, в долях единицы;

t — продолжительность ссуды, годы.

Другой подход к оценке чувствительности основывается на использовании внутренней нормы доходности или чистого приведенного дохода.

Внутренняя норма доходности (ВНД) отражает норму дисконта (S), которая обеспечивает равенство приведенных результатов (ДС) и приведенных капитальных вложений (КВпр). Норма дисконта определяется решением следующего уравнения:

где Ri — выручка, достигаемая на i-м шаге расчета;

Зі — затраты, осуществляемые на том же шаге;

t — расчетный период;

КВі — капитальные вложения, авансированные на осуществление проекта на i-м шаге расчета.

Инвестиционный проект считается эффективным, когда при заданной норме дисконта (S) соблюдается следующее условие:

Выбранный показатель рассчитывается с учетом суммы выручки (дохода), уровня инфляции и ссудной ставки.

Результаты расчета позволяют оценить финансовое положение для каждого шага расчетного периода и в целом за весь расчетный период, а также показатель эффективности проекта. Затем определяется точка безубыточности, т.е. условие, когда при минимальном объеме реализации проект не признается убыточным или прибыльным, т.е. выручка от объема продаж тождественна затратам на производство и реализацию продукции. На основе оценки безубыточности определяется экономическое состояние предприятия и разрабатывается стратегия развития производства. Анализ безубыточности позволяет установить границу безопасности (ГБ), которая определяется как отношение выручки прогнозируемого объема реализации (ВРпр) за вычетом выручки, рассчитанной для точки безубыточности (ВРбз), к выручке прогнозируемого объема:

Риск возникновения потерь в результате использования инвестиционного проекта будет тем ниже, чем больше величина границы безубыточности.

Расчет предстоящих затрат и результатов при оценке эффективности проекта осуществляется в пределах расчетного периода, продолжительности создания, эксплуатации и ликвидации объекта инвестиции с учетом нормативного срока службы объекта (машин, оборудования и прочих орудий труда). Обязательным условием является обеспечение запланированной нормы прибыли, приходящейся на 1 руб. авансированных средств в процессе использования соответствующих орудий труда.

Пример. Расширение производства с целью удовлетворения возрастающего спроса потребовало привлечения денежных средств в размере КВ— 30 млн руб. Доходы по наращиванию производственной мощности распределились следующим образом: Д1 — 10 млн руб.; Д2 — 20 млн руб.; Д3 — 34 млн руб.; Д4 — 50 млн руб.; Д5 — 64 млн руб.

Нормативный срок службы Тн — 5 лет, норма дисконта S— 15%.

Определить эффективность проекта по расширению производства.

Текущая дисконтированная стоимость (ДС) составит:

Чистый дисконтированный доход (ЧДД)

ЧДД = ДС- КВ= 106,63 — 30 = 70,63.

Реконструкция экономически оправдана, так как ЧДД — положительная величина, а уровень рентабельности (доходности) проекта Rкр = ДС / КС = 106,63 / 30 = 3,55 и превышает нормативную или плановую величину рентабельности, т.е. 3,55 > Rпл. В случае если капитальные вложения авансируются за счет кредита, сумма возврата долга составит КВвз=Кв (1 + S) T =30 (1+0,15) 5 -3• 2,01 = 60,3 млн руб.

ЧДД= 106,63 — 60,3 = 46,6 млн руб.

Проект также эффективен: Rпр = 106,63 / 60,3 = 1,76. Для определения верхней границы процентной ставки (S), при которой проект будет эффективен, используется метод переработки ставки для установления минимального разрыва между ДС и КВпр. Иными словами, при какой максимальной процентной ставке экономически оправдано расширение производства. Так, при S=0,3 ЧДД+ 53,75 млн руб.; S=0,5 ЧДД + 36,5; S=0,65 ЧДД + 1,65; S = 0,7 ЧДД = 5,6 млн руб.

Следовательно, расширение производства экономически оправданно даже при S— 0,65, а при S— 0,7 проект неэффективен.

Фактически чистый дисконтированный доход значительно превышает потребные капитальные вложения и может заинтересовать инвестора.

С помощью дисконтирования рассчитывается чистая текущая стоимость (ЧТС), которая используется для обобщения характеристики результатов инвестирования.

Чистая текущая стоимость — это прибыль от инвестиционного проекта, приведенная к настоящему времени. При ЧТС > 0 обеспечивается норма прибыли, превышающая среднюю цену капитала (Цср). Рассчитывается ЧТС как разница между приведенными к настоящему времени текущей стоимостью (путем дисконтирования) и объемом инвестиционных средств, т.е. между суммой денежных потоков за период эксплуатации инвестиционного проекта (ДС) и суммой денежных средств, инвестированных в его реализацию (ИС), или ЧТС = ДС-ИС.

Пример. Для инвестирования проекта кредитор получил два варианта исходных данных.

| № п/п | Показатели | Обо- значе- ния | ИП№1 | ИП № 2 |

| Объем инвестиционных средств, млн руб. | ИС | 42,0 | 40,0 | |

| Период эксплуатации, лет | t | |||

| Сумма денежных потоков (доход от проекта), млн руб. | Д | 60,0 | 65,7 | |

| В том числе по годам эксплуатации: | ||||

| 1-й | Д1 | 36,0 | 10,0 | |

| 2-й | Д2 | 18,0 | 20,0 | |

| 3-й | Д3 | 60, | 20,0 | |

| 4-й | Д4 | — | 15,7 | |

| Дисконтная ставка, % | S | 10,0 | 12,0 |

Расчет настоящей стоимости <ДС ) по вариантам

| Годы эксплуатации ИП | ИП № 1 | ИП № 2 | ||||

| Доходы (Д). млн руб. | Дис- конт*, (а) | Настоя- щая стои- мость (ДС), млн руб. | Доходы (Д), млн руб. | Дис- конт*, (а) | Настоя- щая стои- мость (ДС), млн руб. | |

| 1-й | 36,0 | 0,909 | 32,724 | 10,0 | 0,893 | 8,93 |

| 2-й | 18,0 | 0,826 | 14,868 | 20,0 | 0,797 | 15,94 |

| 3-й | 6,0 | 0,752 | 4,512 | 20,0 | 0,712 | 14,24 |

| 4-й | — | — | — | 15,7 | 0,636 | 9,98 |

| Итого | SД1=60 | — | SДС1= =52,104 | SД2=65,7 | — | SДС2= =49,09 |

Примечание: для ИП№1 a, = 1 / (1 + 0,1) = 0,909; a2= 1 / (1 + 0,1) 2 = 0,826; a3 = 1 / (1 + 0,1) 3 = 0,752;

для ИП№2 a, = 1 / (1 + 0,12) = 0,893; a2= 1 / (1 + 0,12) 2 = = 0,797; a3 = 1 / (1 + 0,12) 3 = 0,712; a4 = 1 / (1 + 0,12) 4 = = 0,636.

Инвестиционный проект ИП № 1 более выгодный, так как ЧТС1 > ЧТС2, т.е. 10,104 > 9,09 млн руб., несмотря на то, что сумма дохода по варианту ИП № 2 больше на 5,7 млн руб. (65,7 — 60,0).

Другим подтверждением эффективности ИП № 1 служат следующие показатели.

Доход, приходящийся на 1 руб. инвестиции по ИД <> ИД2.

При ИД >12,27 млн руб.

Срок окупаемости инвестиционных средств

Внутренняя норма прибыли ВНП = (ЧТС/ ИС) • 100 = (ИД-1,0)×100:

ВНП1 = (10,104 / 42) • 100 — 24% или (1,24 — 1,0) 100 = 24%;

ВНП2 = (9,09 / 40) • 100 = 22,7 или (1,227 — 1,0) 100 = 22,7%.

Прогнозирование экономических показателей — задача весьма сложная, поскольку возникают различные экономические ситуации, связанные с изменением деловой активности, т.е. нестабильностью. Поэтому при прогнозировании экономических показателей необходимо учитывать те особенности, которые связаны с неустойчивостью экономики. Например, цена денежного капитала определяется с помощью процентной ставки, которая формируется из трех составляющих: 1) нормы прибыли; 2) уровня (процента) инфляции; 3) оплачиваемого риска (ставки страховой премии за риск).

Различают номинальную и реальную процентные ставки.Номиналъная учитывает инфляцию и риск. Реальная — это нормаприбыли на капитал или рента. В России процентная ставка наиболее высокая (около 30%). Между тем промышленно развитые страны не стремятся авансировать денежный капитал в российскую экономику, так как очень велика степень риска. Поэтому наибольший поток инвестиций направляется в страны со стабильной экономикой, но более низкой процентной ставкой (в пределах 10—15%). Подтверждением таких опасений явился финансовый кризис в РФ (1998).

Инвестиционные риски (потери) связаны с наличием неопределенности в экономической ситуации, т.е. непредусмотренных, непредвиденных отклонений в результатах и затратах, т.е. потерь.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник