- Выбор компании для инвестирования. Как оценить ее бизнес?

- Как я анализирую акции перед покупкой

- Личный опыт одного инвестора

- Общие принципы моего портфеля

- Макроанализ

- Как оценивать стоимость компании

- И принимать разумные инвестиционные решения

- Что от вас потребуется

- Как инвестировать в акции и не прогореть

- Спекуляции — не наш путь

- Кто такой разумный инвестор

- Оценка реальной стоимости компаний

- Оцениваем стоимость готового бизнеса

- Оцениваем стоимость акций

- Анализ финансовой отчетности компаний

- Как устроена капитализация

- Оценка на основе мультипликаторов

- Мультипликаторы ПАО «Шаурма»

- Какую компанию выберете?

- Мультипликаторы — не панацея

- Сервисы для поиска недооцененных компаний

- Вестись ли на бренды?

Выбор компании для инвестирования. Как оценить ее бизнес?

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Как не было бы странно, но начнем мы не с выбора финансового инструмента, а с вашего возраста. Да – да. Вы правильно прочитали. С возраста.

Лично я придерживаюсь такой философии, что инструменты, находящиеся в вашем портфеле должны напрямую зависеть от вашего возраста.

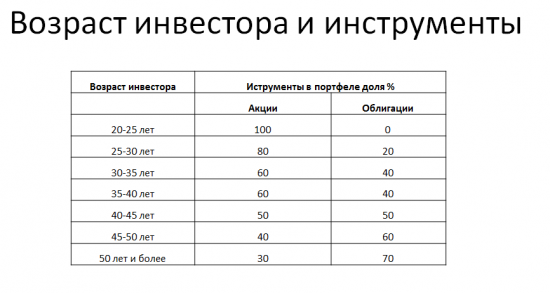

Посмотрим на картинку ниже:

Данная таблица содержит в себе общий смысл риска и доходностей инструментов.

Нужно понимать, что чем больше акций у вас в портфеле, тем выше потенциальная доходность такого портфеля, также высок и риск. Доли выбраны не случайно. Чем вы моложе, тем больше вы склонны к риску, а также больше времени на то, чтобы восстановить портфель.

После того, как мы определились с % инструментов в портфеле… переходим к выбору инструментов.

Я рекомендую приобретать бумаги, которые входят в индекс Московской Биржи. Они более надежные в долгосрочной перспективе.

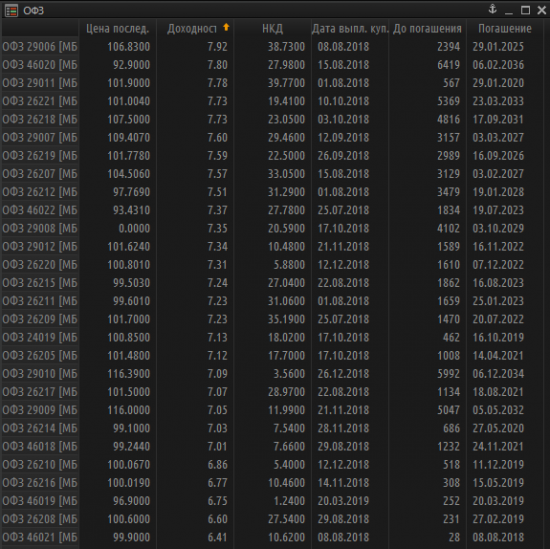

Мы будем рассматривать вариант инвестирования, где у нас в портфеле акции, так как с облигациями определиться легче. Можно в портфель добавить ОФЗ, на текущий день они в среднем дают порядка 7%.

Корпоративные облигации дают чуть больше %, но и нужно понимать, что ОФЗ будут надежнее (если их сравнивать с коммерческими облигациями).

Перейдем к акциям..

Безусловно, всего в статье я не смогу передать, но постараюсь..

Что нужно знать о компании, чьи акции обращаются на бирже? Ну во-первых это надежность компании, а именно на сколько ее бизнес стабилен.

Тут перед нами встает огромный выбор акций. Их правда очень много. Я бы рекомендовал иметь в портфеле несколько секторов экономики для лучше устойчивости вашего портфеля. Это нужно для того, чтобы снизить риск потери стоимости портфеля. Одно дело, когда у вас в портфеле только одна акция и другое, когда их 7-10, а то и больше..

Ниже я подготовил наглядную информацию по секторам, из которых уже можно выбрать несколько инструментов для инвестирования. В действительности их гораздо больше..

Хорошим показателем сбалансированного портфеля будет служить ориентир на индекс ММВБ. Что это означает? Например, индекс ММВБ вырос на 1%, а ваш портфель, например, из 7 акций вырос на 1,3%. Это очень хороший показатель. Работает и обратное… Если индекс ММВБ падает на 0.5%, а ваш портфель на 0.3% значит ваш портфель эффективен. Но бывает и обратное. Зацикливаться на этом нет необходимости. Просто можете понаблюдать за этим. Но нужно понимать, что чем больше у вас бумаг из индекса ММВБ, тем больше вероятность, что портфель будет повторять колебания самого индекса.

Какие показатели нам говорят о стабильности бизнеса? Ниже пойдут показатели бизнеса, о которых в дальнейшем пойдет речь (постараюсь описать их простыми словами):

Первое и самое приятное… Чистая прибыль компании – Это все те деньги, которые остались у компании после уплаты налогов, сборов, отчислений и обязательных отчислений в бюджет. Именно из чистой прибыли выплачиваются дивиденды акционерам компаний, а также происходит реинвестирование денег на дальнейшее развитие бизнеса компании.

Далее поговорим о Выручке – это та денежная масса, которую получила компания от реализации товаров, услуг, работ и материальных ценностей.

Не самый приятный для инвестора показатель..)) Долги или иногда их называют Обязательства – это та сумма денежных средств, которая компания должна оплатить кому-то за что-то. Есть долгосрочные обязательства – долговые обязательства компании, которые превышают один год. Также есть краткосрочные обязательства – те долги, которая компания обязана погасить в течении одного года (до одного года).

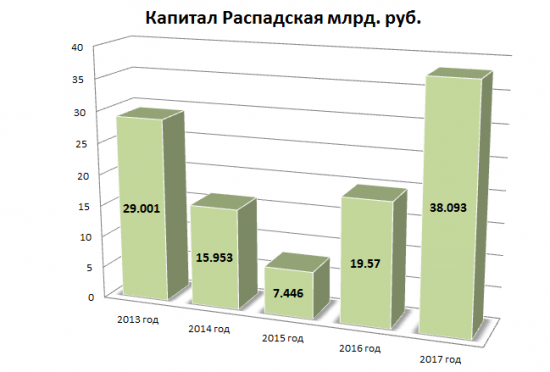

Далее… Капитал – простыми словами это деньги и имущество, которые принадлежат компании. Собственный капитал компании рассчитывается как Активы – Обязательства.

Появилось новое слово. Активы – это совокупность имущества и денежных средств, которые принадлежат компании, иначе это сумма собственного капитала и обязательств компании.

Когда мы познакомились с основными определениями, можно потихоньку переходить к выбору компаний.

В данной статье я покажу, как по основным показателям оценить компанию, в которую вы планируете инвестировать. Ранее я делал подобную статью на примере Распадской. Она многим понравилась. В этой статье я где-то повторюсь с обзором Распадской, но будут более точные разъяснения каждого пункта.

Необходимо отметить, что фундаментальный анализ компании на основании отчета МСФО, описанный ниже лучше применять к компаниям одного сектора. Точнее… вы оцениваете Распадскую, например, с Алросой или Полюсом. Да, компании добывают разные продукты, но это будет вернее, нежели сравнивать Распадскую и Сбербанк.

Также необходимо понимать, что полученные результаты – это не сигнал к покупке. Помимо сухих цифр нужно оценивать историю бизнеса (показатели за последние 3-5 лет), стабильность, а также перспективы развития, так как мы покупаем компанию не на 1 день.

Итак, перейдем к Распадской.

Для начала давайте посмотрим динамику основных показателей бизнеса компании:

Источник

Как я анализирую акции перед покупкой

Личный опыт одного инвестора

Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

- Макроанализ, цикличность компании относительно бизнес-цикла.

- Фундаментальный разбор — основные показатели бизнеса, эффективность, финансовое здоровье.

- Глубокий внутренний анализ компании и ее отчетности.

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

- Всегда имею хеджирующую часть: золото, валюту, короткие облигации, чтобы компенсировать возможный обвал котировок. А также свободную наличность для дозакупки.

- Диверсифицирую по странам — Россия, США, Китай — и по секторам, причем доля каждого зависит от текущей экономической конъюнктуры. В каждом секторе разбиваю долю по нескольким эмитентам.

- Каждому эмитенту выделяю не более 5% от массы всего портфеля.

- Не беру переоцененные бумаги и компании с плохими фундаментальными показателями: падающей выручкой, низкой маржинальностью, высокой закредитованностью и т. п .

- Не беру плечо и шорты, торгую на свои. Так меньше риск.

- Стоп-лосс на акции не ставлю. Если предвижу коррекцию, частично могу закрыть позиции, но в просадку уходить не боюсь, если показатели бизнеса меня устраивают.

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Все 11 секторов индекса S&P 500 я подробно рассматривал в другой статье Т—Ж . Чаще всего принадлежность к сектору очевидна из описания компании, но также ее напрямую выдают скринеры и сервисы для анализа акций. Например, Yahoo finance — там можно фильтровать по секторам и по отраслям, Finviz — только иностранные биржи, Tradingview.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

- Динамика валового внутреннего продукта. ВВП рассчитывается как совокупная стоимость всех конечных товаров и услуг, произведенных в стране, и является главным индикатором темпов развития экономики. Данные публикуются статистическим бюро ежеквартально, поэтому маркер запаздывает.

- Состояние рынка труда, а именно текущий уровень безработицы и ее опережающий показатель — количество первичных заявок по безработице.

- Производство. Индекс деловой активности PMI отражает производственную активность за предыдущий месяц. Значение индекса ниже 50 указывает на снижение деловой активности и экономический спад, особенно если тенденция сохраняется в течение нескольких месяцев. Значение существенно выше 50 — индикатор роста экономики.

- Спрос на кредитование.

- Корпоративные прибыли.

- Регулирование со стороны центральных банков: изменение процентных ставок, программы количественного смягчения.

- Уровни продаж и запасов на складах предприятий.

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Источник

Как оценивать стоимость компании

И принимать разумные инвестиционные решения

Начинающие инвесторы вкладывают так: «Ой, это же твиттер! Классный сервис! Надо прикупить акций!»

Это эмоциональные решения, которые не имеют ничего общего с разумом. В этой статье — как быть разумным, а не эмоциональным инвестором.

Что от вас потребуется

Вы уже должны уметь выбирать выгодные вклады, перечислять на них деньги, читать условия и не терять проценты.

У вас должен быть брокерский счет. Как вариант — Тинькофф-инвестиции.

У вас должно быть не менее 100 тысяч рублей, которые вы готовы инвестировать на срок от года и которые вам не придется вдруг срочно снимать, чтобы купить еду в магазине. 100 тысяч — это минимальный порог, какие-то видимые доходы начинаются на полумиллионе.

Вы рассматриваете фондовый рынок не как решение финансовых проблем, а как источник пассивного дохода. У вас есть источники заработка помимо биржи, поэтому доход от ценных бумаг для вас не вопрос жизни и смерти.

Как инвестировать в акции и не прогореть

Спекуляции — не наш путь

Спекуляции — это когда инвестор зарабатывает на сиюминутных колебаниях цен. Это опасная работа: спекулянт вынужден постоянно следить за рынком, работать с кредитным плечом и сильно рисковать.

Большая часть форексов, бинарных опционов и прочих разрекламированных сервисов подталкивает инвесторов к рискованным спекуляциям: клиент стремительно теряет деньги и выходит из игры, а на его место приходят новые неопытные спекулянты. Если спекулянт не знает матчасть, он гарантированно потеряет деньги.

Это не наш путь. Мы хотим вкладывать разумно и не проводить жизнь у биржевого терминала.

Правила разумного инвестора:

- Не гнаться за быстрой прибылью — слишком высокий риск потерять деньги.

- Не торговать на новостях или ценах на нефть — слишком трудоемко и рискованно.

- Не доверять чужим советам — всё проверять лично.

- Не торговать с кредитным плечом — это лишь умножает риск. Торгуйте только собственными деньгам.

- Не пытаться заработать на падении акций — часто это кончается еще большим падением.

- Не покупать акции одной компании более чем на 15% от портфеля — риск должен быть распределен. Мой личный стандарт для портфеля акций — 10 компаний разных отраслей, плюс должен быть портфель фондов и облигаций.

Кто такой разумный инвестор

Разумный инвестор — термин из книги инвестора Бенджамина Грэма, учителя Уоррена Баффетта. Вот что он пишет:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании».

Оценка стоимости — это и есть основа разумного инвестирования.

Оценка реальной стоимости компаний

Представьте, что у вас есть миллион рублей и вы хотите купить готовый бизнес с максимальной выгодой. Вы не хотите лично заниматься этим бизнесом — пусть он работает сам, а вы будете получать прибыль. Ваши варианты:

Оцениваем стоимость готового бизнеса

| Автомойка | Шаурма | ИТ-стартап | |

|---|---|---|---|

| Стоимость | 500 000 Р | 500 000 Р | 500 000 Р |

| Годовая прибыль | 38 000 Р | 200 000 Р | −22 000 Р |

Попробуем другой вопрос: акции какой компании выгоднее купить: « М-видео », ФСК ЕЭС или «Твиттер»?

Ответ разумного инвестора: «Сперва мне нужно оценить реальную стоимость этих компаний».

После оценки станет очевидно, что «М-видео» по выгодности похож на автомойку, ФСК ЕЭС — на шаурму, а «Твиттер» — на ИТ -стартап. Именно так соотносятся прибыли компаний с их рыночной стоимостью:

Оцениваем стоимость акций

| «М-видео» | ФСК ЕЭС | «Твиттер» | |

|---|---|---|---|

| Стоимость | 69 282 674 686 Р | 248 559 737 997 Р | 13 670 000 000 $ |

| Годовая прибыль | 5 546 000 000 Р | 68 382 000 000 Р | −438 700 000$ |

Поскольку капитализация меняется с изменением рыночной цены, P/E тоже немного меняется. В таблице капитализация приведена на 13.05.2017

Анализ финансовой отчетности компаний

Все публичные компании, которые торгуются на фондовой бирже, обязаны ежеквартально публиковать финансовые результаты. Найти и скачать такой отчет может каждый: либо на одном из специальных сайтов раскрытия информации, как e-disclosure.ru , либо на официальном сайте самой компании в разделе «Информация для инвесторов».

Есть два типа отчетов: РСБУ (Российские стандарты бухгалтерского учета) и МСФО (Международные стандарты финансовой отчетности). Форматы отчетов схожи, но МСФО предназначен для инвесторов, а РСБУ — для налоговиков.

Финансовый отчет компании может содержать более 100 страниц — не пугайтесь этого. Вас интересуют только две его формы, по которым вы сможете произвести все необходимые расчеты:

- Отчет о финансовом положении компании.

- Отчет о прибылях и убытках.

В финансовых отчетах данные формы всегда находятся по соседству. Глядя на основные цифры — общий долг, собственный капитал, выручку и прибыль — вы поймете реальную оценку компании.

Уже сейчас, глядя на скриншоты отчетности «М-видео», вы можете сказать, есть ли у компании прибыль и каково ее отношение к собственным средствам; какой долг у компании и растет ли он. Вы уже можете сказать, нравится вам бизнес этой компании или нет.

Но данные МСФО — это только половина уравнения. Вторая половина — цена, по которой вы можете купить этот бизнес. Эта цена определяется рыночной капитализацией компании на бирже. Капитализация — это стоимость компании на бирже, то есть цена акции умноженная на их количество.

Как устроена капитализация

Вот как это может выглядеть:

| ПАО «Шаурма» | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 Р | 200 000 Р | 200 000 Р |

| Стоимость акции | 100 Р | 300 Р | 1000 Р |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 Р | 1 500 000 Р | 5 000 000 Р |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

Поскольку капитализация меняется с изменением рыночной цены, P/E тоже немного меняется. В таблице капитализация приведена на 13.05.2017

Вы опубликовали данные своего финансового отчета, и все инвесторы увидели, какая у вас классная компания, которая окупает себя за каких-то 2,5 года . Все начали покупать акции вашей шаурмы, и те начали расти в цене. Через год акции стоят уже 300 рублей. При этом палатка с шаурмой приносит всё те же 200 000 рублей в год.

Хотя прибыль не изменилась, капитализация выросла в 3 раза. Теперь она 300 × 5000 = 1,5 млн рублей. Получается, что бизнес окупает себя уже за 7,5 лет. Стоит ли покупать акции?

Проходит 5 лет, вы делаете презентации новой «Ай-шаурмы», и акции шаурмы взлетают до 1000 рублей за штуку. Но прибыль по-прежнему 200 000 в год , хотя капитализация уже 5 млн рублей. Хотели бы вы теперь купить бизнес ценой в 5 000 000 рублей и прибылью 200 000 рублей в год ?

Разумный инвестор ищет и покупает только те компании, чьи акции недооценены рынком.

Капитализацию всех российских публичных компаний вы можете найти на сайте Московской биржи.

Всё логично и понятно, однако, изучая одну компанию, мы потратили много времени, а их на Московской бирже более 250. В США — еще десять тысяч. Еще непонятно, как сравнивать компании между собой, если у них капитализация может отличаться на несколько порядков. Тут нам помогут мультипликаторы.

Оценка на основе мультипликаторов

Мультипликаторы — производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, активы) и ее капитализацией.

Вы уже видели мультипликаторы нашей шаурмы.

Мультипликаторы ПАО «Шаурма»

| Показатели | Выход на IPO | Через 1 год | Через 5 лет |

|---|---|---|---|

| Годовая прибыль | 200 000 Р | 200 000 Р | 200 000 Р |

| Стоимость акции | 100 Р | 300 Р | 1000 Р |

| Число акций | 5000 шт. | 5000 шт. | 5000 шт. |

| Капитализация | 500 000 Р | 1 500 000 Р | 5 000 000 Р |

| Капитализация / прибыль | 2,5 | 7,5 | 25 |

Теперь, сравнивая другие компании, мы можем легко выбрать лучшую, ориентируясь только на отношение капитализации к прибыли.

Какую компанию выберете?

| Компания | Капитализация / прибыль |

|---|---|

| «М-видео» | 12,49 |

| Автосалон | 12 |

| ФСК ЕЭС | 3,63 |

| Шаурма | 2,5 |

| ИТ-стартап | −22 |

| «Твиттер» | −31,16 |

Отрицательный показатель P/E говорит об убытках за отчетный период

Лучший мультипликатор — у шаурмы.

Сейчас мы оцениваем бизнес по мультипликатору P/E (price / earnings). Это самый популярный мультипликатор, хотя он и не отражает всей информации о здоровье компании. Существует всего около 10 основных мультипликаторов, просмотрев которые вы фактически сможете не просто сравнить десятки компаний, но и принять грамотные решения. Обо всех этих мультипликаторах поговорим отдельно.

Если мы не рассчитываем мультипликаторы самостоятельно, их нужно где-то брать. Для этого боги финансов послали нам специальные сервисы.

Мультипликаторы — не панацея

Строго говоря, некорректно сравнивать мультипликаторы принципиально разных компаний — той же шаурмы и «Твиттера». Компании могут переживать разные этапы жизненного цикла, находиться в разных экономических условиях, испытывать разные политические риски или вообще иметь принципиально разную экономику. Поэтому нельзя огульно обобщать, что шаурма как бизнес лучше «Твиттера».

Например, есть две компании — «Роснефть» и «Транснефть». Обе компании вроде про нефть, но одна нефть добывает, другая транспортирует. Это принципиально разные бизнесы с разной экономикой. Политические риски в каждом случае тоже принципиально разные. Поэтому просто отсортировать компании по P/E и выбрать что-то снизу — по меньшей мере слишком упрощенно.

Но для начала — уже неплохо.

Сервисы для поиска недооцененных компаний

Есть много платных и бесплатных сервисов для поиска недооцененных компаний. Вот по каким критериям их выбирать:

Какие представлены компании. Торгуя на Московской бирже акциями российских компаний, ищите те сервисы, которые дадут вам мультипликаторы по всем компаниям, а не только по самым ликвидным и популярным.

Мультипликаторы. Одного P/E недостаточно. Ищите сервисы, где будут мультипликаторы P/E, P/BV, P/S EV/S, EV/EBITDA, Долг/EBITDA, рост EPS, ROE. Подробно про каждый мультипликатор можно узнать в нашей статье. Дополнительным преимуществом будут рассчитанные мультипликаторы за предыдущие периоды.

Удобство поиска недооцененных акций. Важно, чтобы у сервиса были инструменты фильтрации компаний по мультипликаторам.

Самый доступный сервис — «Гугл-финанс». Он охватывает огромный объем данных, однако в этом же и его недостаток: данные поверхностные, особенно для российских компаний.

Дело в том, что нет какой-то единой электронной базы с финансовыми показателями российских компаний. Чтобы рассчитать мультипликаторы, владельцам платных сервисов приходится нанимать людей, которые ходят по отчетности, вручную собирают данные и забивают их в базу данных сервиса. Гугл не работает по такому пути, а поэтому количество и качество данных у сервиса ограничены.

Для разумного инвестора в этой карточке не очень много информации. В основном тут представлены рыночные данные: количество акций (shares), цена открытия (open), капитализация (Mkt. cap). Нам же в первую очередь интересен показатель P/E, который мы уже рассмотрели. Однако одного его недостаточно для анализа.

Специализированные платные сервисы в этом плане далеко впереди. Они могут позволить себе рассчитывать все данные. Главный игрок на этом рынке — компания finviz.com, которая дает огромный набор данных платно и бесплатно. К сожалению, данных по акциям российских компаний сервис не дает.

На российском рынке среди платных сервисов есть financemarker.ru — это аналог «Финвиза». Еще есть сервис финансовой энциклопедии conomy.ru.

Какой бы сервис для инвестиций вы ни выбрали, теперь ваша задача — найти с помощью него 8—12 недооцененных акций и купить их равными долями в свой портфель. Корректировки портфеля достаточно проводить один раз в квартал или даже раз в полгода — после публикаций новых финансовых отчетов.

Как конкретно искать недооцененные компании, расскажу в следующей статье. А пока небольшое упражнение.

Вестись ли на бренды?

Для таблицы ниже я взял по две публичные компании из разных отраслей бизнеса. Разница между ними в том, что про первые вы наверняка слышали, а про вторые нет. «Роснефть», «Русгидро» и другие — одни из крупнейших компаний в России, самые торгуемые и популярные компании на бирже среди инвесторов. Вторыми в списке идут компании с гораздо меньшей капитализацией, но тоже крупные, а главное, прибыльные.

По всем компаниям я рассчитал P/E на основе их годовых отчетов за 2016 год. Посмотрите, всегда ли стоит вестись на бренды.

Источник