- Как ставка ЦБ влияет на доходность облигаций?

- Что происходит при изменении ключевой ставки

- Почему российские облигации дорожали до 2018 года

- Как обезопасить себя от изменения ключевой ставки

- Как ключевая ставка ЦБ влияет на облигации

- Как меняется стоимость облигаций и доходность

- Если ставка ЦБ растет, старые облигации дешевеют, чтобы текущая купонная доходность в процентах была эквивалентной свежим выпускам

- Когда и какие облигации покупать

- Ключевая ставка и доходность облигаций

- Влияние процентной ставки на облигации

- Влияние ставки ЦБ на доходность облигаций

- Взаимосвязь ключевой ставки и рынка

- Как изменение ставки влияет на доходность и стоимость облигаций

- Когда и какие ценные бумаги покупать?

- Можно ли защитить вложения от изменения ставки?

Как ставка ЦБ влияет на доходность облигаций?

Объясните подробно, пожалуйста, как влияет процентная ставка ФРС, ЦБ на доходность по облигациям и почему?

И второй вопрос: чем обусловлен рост облигаций российских компаний в последние годы?

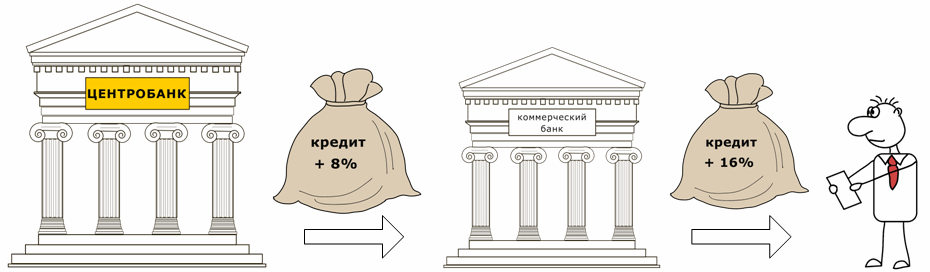

Ключевая ставка определяет процент, под который коммерческие банки могут получить деньги в кредит от ЦБ. Разберем, как это влияет на ставки по вкладам и доходность облигаций.

Если упрощенно: коммерческий банк берет деньги под низкий процент, а выдает в качестве кредитов под более высокий — он зарабатывает на этом. Взять деньги банк может у ЦБ или вкладчиков. За кредит от ЦБ банку нужно заплатить только проценты. А вот деньги вкладчиков требуют уплаты процентов, страховки и расходов на обслуживание клиентов. Поэтому ставка по вкладам ниже ключевой: банк закладывает дополнительные расходы — иначе ему будет невыгодно привлекать деньги частных лиц.

Чтобы привлечь инвесторов, эмитенты облигаций устанавливают купонную доходность выше ставок по вкладам: чтобы инвестировать в облигации клиенту было выгодней, чем открывать вклад. Когда банки меняют ставки по вкладам, доходность облигаций тоже меняется.

Что происходит при изменении ключевой ставки

ЦБ регулярно пересматривает ключевую ставку. Сейчас ключевая ставка в России — 7,25%. Средняя ставка по вкладам немного ниже — 7,05%. Средняя доходность ОФЗ — около 7,25%.

Представим, что ЦБ повысит ключевую ставку до 10% — банкам будет дороже брать кредиты у ЦБ. Тогда банки смогут поднять проценты по вкладам, чтобы привлечь больше вкладчиков. Средняя ставка по депозитам приблизится к ключевой. Эмитентам облигаций придется повысить купоны по новым бумагам, чтобы выдерживать конкуренцию с вкладами. В итоге доходность новых облигаций будет в районе ключевой ставки.

Но в действующих облигациях сумму купонов изменить не получится. Есть другой способ повысить доходность: снизить стоимость самих облигаций. Тогда при меньших вложениях инвесторы будут получать такой же купон. Поэтому цена уже выпущенных облигаций падает — а их доходность растет.

И наоборот: если ключевая ставка снизится, то доходность облигаций уменьшится. То есть доходность облигаций напрямую зависит от ставки ЦБ. Это одинаково справедливо для всех стран.

Почему российские облигации дорожали до 2018 года

С 2015 года ЦБ снижал ключевую ставку после повышения в декабре 2014 года. Эмитенты уменьшали купоны по новым облигациям. Инвесторам было выгоднее покупать уже выпущенные бумаги с высоким купоном, чем новые с пониженным. Поэтому облигации дорожали в это время — их реальная доходность снижалась до уровня новых. Как только ЦБ перестал снижать ключевую ставку, рост цен прекратился.

Как обезопасить себя от изменения ключевой ставки

Никто не знает, что будет с ключевой ставкой дальше. Для защиты от ее изменения подходят ОФЗ-ПК — облигации с плавающим купоном. Их доходность привязана к ставке ЦБ. Еще можно добавить в портфель акции. Они не так сильно зависят от ставок в экономике.

Как работает диверсификация, можно почитать в наших статьях:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Цитата

«Поэтому ставка по вкладам ниже ключевой: банк закладывает дополнительные расходы — иначе ему будет невыгодно привлекать деньги частных лиц.»

Факты доказывают обратное, в 2013 году ставка ЦБ 5,5%, а банковские вклады были около 10%. В 2015 ставка ЦБ 17%, а банковские вклады были около 20%. Очевидно, что причина делать ставку по депозиту ниже ключевой в другом.

Oxana, соглашусь с Вами.

Совершенно верно, ставка по вкладам физических лиц зависит не только от ключевой ставки, но и от спроса на деньги, от потребности банков в деньгах.

В 2013-м году был высокий спрос со стороны заёмщиков на кредитование. Банкам нужно было привлекать средства для выдачи кредитов. Доступ к финансированию был не такой широкий, как сейчас.

Одним из основных средств финансирования банков были деньги вкладчиков. Банки конкурировали между собою и боролись за деньги физических лиц. Поэтому повышали ставки.

Да и на кредиты был высокий спрос — заёмщики были готовы брать деньги под высокий процент.

В 2015-м многие клиенты (в том числе юридические лица) выводили (забирали) свои средства со счетов, чтобы успеть купить товары из старых партий, оборудование и прочее по ещё не возросшим ценам (по закупочной цене докризисного курса валюты).

Многим банкам нужны были деньги, чтобы закрыть «дыры» в балансе.

Некоторые банки откровенно мошеннически собирали деньги, чтобы вывести их в карман банкира (бенефициарного владельца).

На фоне этого остальные банки были вынуждены поднимать ставки, чтобы их клиенты не забирали уже существующие вклады из своего банка и не несли в другой.

Массовым явлением стало, когда вкладчик закрывал старый вклад с низкой ставкой и в этом же банке открывал новый влад.

Доступ к иным способам финансирования в это время был ограничен — в связи с санкциями многие иные способы стали высокорискованными.

К 2020-му (сейчас) экономика в стране подстроилась, Банк России (ЦБ РФ) научился контролировать доступ банков к финансированию. C банковского рынка ушли многие проблемные банки. Средства физических лиц в финансировании банков занимают уже не столь существенную долю. Спрос на банковское кредитование не так велик, ставки кредитования тоже снижаются. Получили широкое распространение иные формы заимствования и инструменты финансирования. Поэтому ставки по депозитам стремятся к ключевой ставке.

Источник

Как ключевая ставка ЦБ влияет на облигации

И какие бумаги в какой момент будут ценными

Ключевая ставка — это минимальный процент, под который ЦБ РФ кредитует коммерческие банки. Изменение ключевой ставки — один из рычагов денежно-кредитной политики и управления инфляционными рисками. Как только они повышаются, ЦБ РФ повышает ставку, и наоборот.

Изменение ключевой ставки влияет на финансовый рынок. С ее ростом кредитование для бизнеса и населения становится дороже. Также параллельно растут ставки по депозитам. И наоборот, если ставка ЦБ снижается, деньги привлекать становится дешевле.

Поскольку облигации — это тоже одна из форм привлечения денег, изменение ключевой ставки влияет на каждый следующий выпуск бумаг. Изучаем, как.

Как меняется стоимость облигаций и доходность

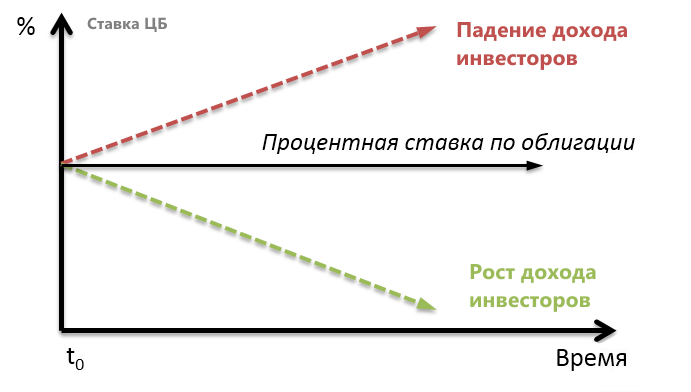

Запомните главное: когда ставка ЦБ растет, старые выпуски облигаций с фиксированным купоном падают в цене. И наоборот, стоимость бумаг растет, если ставка ЦБ падает.

Если не вдаваться в детали, объяснение простое. В любой момент времени на рынке обращается огромное множество облигаций, выпущенных с разной процентной доходностью. И естественно, при прочих равных, любому инвестору будет выгоднее дать в долг под более высокий процент.

Повышение ставки. Если облигация выпускалась в период низких ставок с небольшим процентом купонного дохода, то в период повышения ставок для инвестора она будет выглядеть менее конкурентно. Говоря о конкуренции, речь идет о более «свежих» выпусках с равным сроком погашения. Если есть возможность дать в долг под 5 или 6% годовых при прочих равных, инвесторы выберут последний вариант.

Если ставка ЦБ растет, старые облигации дешевеют, чтобы текущая купонная доходность в процентах была эквивалентной свежим выпускам

Но поскольку купонный процент закреплен и не подлежит изменению, то меняется стоимость облигации. Это та сумма, за которую вы покупаете ценную бумагу.

В таких случаях стоимость старых выпусков изменяется относительно увеличения ставки ЦБ. Например, если номинальная стоимость облигации 1000 рублей, она может стоить на рынке 980 или 950. Точная стоимость определяется ставкой купона облигации и обновленной процентной ставкой ЦБ. То есть бумага становится дешевле на такую сумму, чтобы ее эффективная доходность стала эквивалентной текущим, более свежим выпускам.

Снижение ставки. Если облигация выпускалась в период высокой ключевой ставки, она будет более выгодной относительно свежих выпусков. Ведь теперь ситуация на рынке такова, что деньги стали дешевле.

Соответственно, стоимость облигаций с высокими ставками пропорционально дорожает. Удорожание происходит на такую сумму, чтобы в соответствии с процентной ставкой давать аналогичную другим выпускам доходность к погашению.

Когда и какие облигации покупать

Если ставка ЦБ растет, можно рассмотреть короткие облигации, срок погашения которых до двух лет. Или выбрать бумаги с переменным купоном, который формируется на основании ключевой ставки. Если ставка ЦБ падает, можно обратить внимание на длинные облигации и получить бОльшую премию.

В остальных случаях, если инвестор планирует долгосрочные вложения, особо следить за изменением ставки нет смысла. Ведь в конечном итоге эпизоды роста и падения компенсируют друг друга, а в долгосрочной стратегии на первый план выходят процентные платежи.

Гораздо важнее провести анализ эмитента. Почитайте новости и финансовую отчетность по компании. Уточните кредитный рейтинг эмитента. Или обратитесь к финансовому советнику, чтобы он сделал все за вас и помог собрать инвестиционный портфель.

Источник

Ключевая ставка и доходность облигаций

Поговорим о влиянии ключевой ставки на облигации. Что такое ключевая ставка вообще, я уже писал здесь. В США функции Центробанка выполняет ФРС (федеральная резервная система), которая, как и у нас, в том числе принимает решение о величине ключевой (процентной) ставки раз в квартал.

Цель этой статьи — подробнее остановится на вопросе, как уровень процентных ставок влияет на стоимость долговых ценных бумаг. Например, что происходит с облигациями, когда процентные ставки падают? Можно сказать, что доходность государственной среднесрочной облигации соответствует ключевой ставке ЦБ. Если ключевая ставка растет, это значит, что коммерческие банки вынуждены занимать у ЦБ деньги под более высокий процент. Эту разницу они в свою очередь перекладывают на кредиторов (начинают выдавать кредиты под повышенный процент). Но вместе с этим вырастает и доход по банковским депозитам — а значит, должна вырасти и выгода от облигаций, иначе все будут предпочитать возросшую ставку банка. Если ставка падает, то происходит обратный процесс.

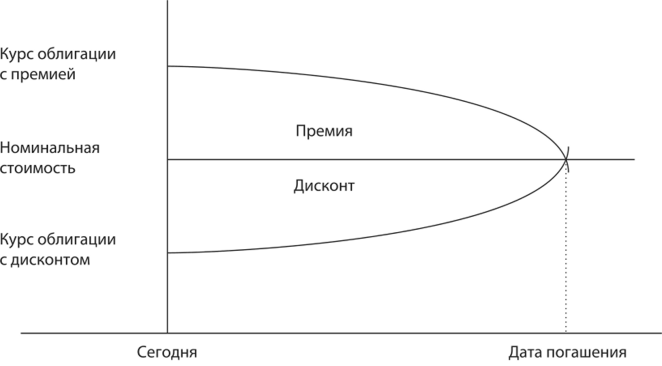

Влияние процентной ставки на облигации

Выравнивание цен при повышении ставки достигается падением рыночной стоимости облигации (что дает больший доход при покупке). Т.е. если облигация стоила 100% от номинала, то теперь котируется на уровне 99% или 97%. Если номинал был 1000 рублей, то вы купите облигацию по 970 — но купонный доход будете получать в расчете от 1000 рублей. И если додержите бумагу до погашения, то тоже получите 1000. Двойная выгода.

При снижении ключевой ставки наблюдается противоположенная картина: падают ставки банков, облигации становятся более выгодным, чем депозит, инструментом — а значит, для компенсации этого преимущества цены на них растут. Стоимость становится выше номинальной — в этом случае говорят об облигации с премией. Например, при премии 105% вы купите бумагу за 1050 рублей. Купон, однако, платится в расчете от 1000 рублей и при погашении вы получаете 1000. Для держателя облигации выгодная ситуация (он может зафиксировать прибыль), но новый покупатель получит примерно столько же, сколько по сниженной ставке депозита в банке.

Наконец, если ставка не изменяется, то с ценой облигации тоже ничего не происходит:

Как использовать ожидание того или иного решения по ставке? Существует следующее правило:

При прогнозе увеличения процентных ставок выгодно инвестировать в «короткие» облигации (от одного до двух лет). При ожидании изменения ставок в сторону снижения более выгодными становятся «длинные» облигации

Почему так, а не иначе? Как говорилось выше, рост ставки должен обеспечить понижение курса облигации, чтобы та стала приносить больше дохода новым покупателям. Однако у коротких (краткосрочных) бумаг цена быстрее вернется к номиналу, тогда как у длинных выпусков снижение может оказаться затяжным (возможно, что ставку продолжат поднимать). Иными словами — на короткие облигации повышение ставок влияет меньше, чем на длинные. Короткая бумага выгоднее.

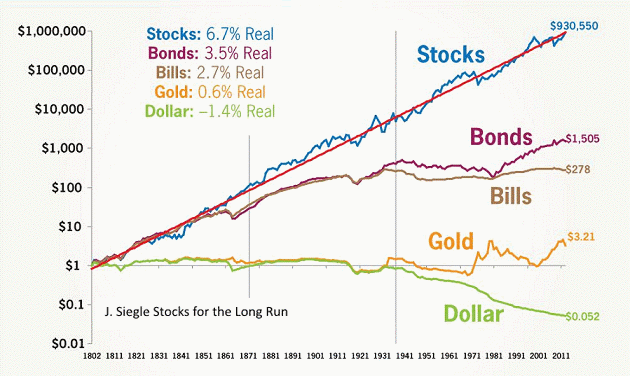

Другой вариант объяснения: короткие облигации гасятся быстрее, после чего можно будет купить бумагу нового выпуска с более высоким купонным доходом (соответствующим новой повышенной ставке). Например, в США период с конца 1940-х до начала 1980-х годов в целом характеризовался ростом ключевой ставки, в результате чего долгосрочные облигации длительное время находились в просадке — это можно видеть на исторических графиках доходности:

В ситуации предполагаемого понижения ставки все ровно наоборот. В этом случае ожидается повышение курса как краткосрочных, так и долгосрочных действующих облигаций. Однако у краткосрочных бумаг повышение курса будет быстро сведено к номиналу, покупать их невыгодно — для долгосрочной же облигации сохраняется больше шансов продать ее с выгодой для себя (возможно, что ставку продолжат опускать, а облигация расти в цене — и тогда текущая ситуация более выгодна для покупки, чем будущая).

Другой вариант объяснения: долгосрочные облигации будут приносить больший купонный доход по сравнению с бумагами нового выпуска. Так, в США начала 1980-х годов процентная ставка доходила до 14%, после чего стала резко падать. Купившие долгосрочные облигации в то время много лет получали отличную доходность, которая до начала 1990-х оказывалась даже выше, чем у держателей акций.

Источник

Влияние ставки ЦБ на доходность облигаций

Ключевая ставка — это процент, под который Центральный Банк России выдает кредиты коммерческим банкам и принимает от них денежные средства на депозиты. Изменение этого показателя влияет на денежно-кредитную политику страны. Поскольку облигации наравне с другими экономическими инструментами участвуют в формировании финансового рынка, рост и снижение ключевой ставки ЦБ отражается на каждом следующем выпуске бумаг.

Взаимосвязь ключевой ставки и рынка

В РФ базовая ставка Центробанка пересматривается восемь раз в год: на 4 опорных собраниях, проводящихся один раз в квартал, и на 4 промежуточных, организуемых между опорными. Обновленная информация и дата очередного рассмотрения опубликована на официальном портале ЦБ РФ.

Уровень ключевой ставки тесно взаимосвязан с двумя рынками:

- Финансовым рынком с его составной частью — рынком долговых обязательств (облигаций).

Любое изменение ключевой ставки ЦБ РФ отражается на финансовом состоянии рынка ценных бумаг. Рассмотрим их взаимосвязь:

- Рост. Повышение ставки ведет к негативной реакции со стороны рынка акций. Преимущественно это связано с повышением процентов по кредитным ссудам, что прибавляет финансовых расходов организации и сокращает объем прибыли. Повышение ключевой ставки заставляет коммерческие банки устанавливать более высокие проценты по кредитам, выдаваемых населению. Это ведет к снижению обращений и сокращению инвестиций. Рост процентов по занятым средствам заставляет инвесторов меньше вкладываться в акции и обратить внимание на долговые бумаги, так как рост ставок увеличивает их доходность.

- Снижение. Понижение основного финансового коэффициента положительно сказывается на привлекательности акций. В таких условиях появляется больше предложений оформить кредитную ссуду, поскольку кредиторы могут позволить снизить процент по займам. Это сокращает денежные расходы компании и приумножает размер чистой прибыли. Такое изменение мотивирует организации реализовывать инвестиционные программы по развитию бизнеса. Процветающее дело всегда вызывает доверие, соответственно, акции такой компании пользуются спросом. Инвесторы начинают вкладываться в акции. Покупка облигаций переходит на второй план, так как понижение базовой ставки снижает доходность облигаций, а также депозитов.

Как изменение ставки влияет на доходность и стоимость облигаций

На рынке ценных бумаг в любой период присутствует большое количество облигаций, имеющих разную процентную доходность. Каждый инвестор хочет получить выгоду, предоставляя заем на условиях более высокого процента. Рассмотрим влияние ключевой ставки на доходность и стоимость облигаций.

При повышении ключевой ставки все облигации с маленьким процентом купонной доходности, выпущенные ранее, будут для инвестора менее выгодны. Конкуренцию в данных обстоятельствах составляют новые выпуски. Логично, что при возможности предоставить деньги в долг под 4 (для старых бумаг) или 5% (для новых выпусков) годовых при остальных равных условиях инвестор выберет последнее предложение. Если процент по купону фиксированный и не может быть изменен, то ценные бумаги уравниваются в стоимости.

В такой ситуации цена на старые выпуски устанавливается с учетом увеличения ключевого значения. К примеру, если номинал облигации 1 500 р., она снижается до 1 420 р. или 1 400 р. Более точную стоимость обуславливает купон облигации и обновленный уровень процента Центробанка РФ. По-простому, ценная бумага дешевеет на ту сумму, которая позволит ей встать в один ряд с действующим, новым выпуском.

При снижении ключевой ставки все ранее выпущенные облигации будут для инвестора более выгодны, нежели свежие выпуски. В результате происходит рост стоимости старых выпусков, их курс растет пока их доходность не сравняется с доходностью новых выпусков.

Когда и какие ценные бумаги покупать?

В условиях роста ключевой ставки ЦБ РФ следует присмотреться к коротким облигациям со сроком покрытия до 2 лет. Дополнительную выгоду приносит покупка ценных бумаг с плавающим купоном, размер которого формируется в соответствии с уровнем ключевой ставки.

При падении главного показателя Центробанка страны более интересными становятся длинные облигации, которые предоставляют возможность получить наибольшую премию в сложившихся условиях.

Изначально при планировании долгосрочных вложений необходимость в постоянном контроле за изменением уровня ставки отсутствует. На завершающем этапе все текущие моменты повышения и снижения компенсируются друг другом, а важную роль играют процентные выплаты.

Более значимый пункт занимает оценка эмитента, заключающаяся в нескольких моментах:

- ознакомление с новостями и финансовой отчетностью по предприятию;

- уточнение кредитного рейтинга эмитента;

- получение информации об опыте сотрудничества с инвесторами и их результатах.

Если по каким-либо причинам отсутствует желание или возможность проанализировать репутацию эмитента самостоятельно, можно обратиться к финансовому консультанту, который поможет разобраться со всеми нюансами и соберет подходящий инвестору инвестиционный портфель.

Можно ли защитить вложения от изменения ставки?

Для защиты вложений от изменения ключевой ставки долговой рынок предусматривает ряд облигаций, имеющих плавающий купон (ОФЗ-ПК). Функция этих ценных бумаг заключается в компенсации рисков при условиях изменения рыночных показателей, в том числе ключевого значения Центробанка РФ.

Чтобы обезопасить собственный инвестиционный портфель от отрицательного воздействия базового показателя Центробанка, важно дополнить его облигациями, размер купона которых прикреплен к изменениям ставки. В этом случае при повышении главного коэффициента ставка прибыльности инвестиционного портфеля будет расти в автоматическом режиме.

Аналогично при прогнозах падения базового показателя разумно пополнить собственный инвестиционный комплект облигациями со стабильным или постоянным купоном. Эти ценные бумаги позволяют уберечь постоянные выплаты по купонам, вызывая увеличение доходности облигаций вне зависимости от снижения ключевого коэффициента.

Ключевая ставка Центрального Банка Российской Федерации служит основным инструментом регулирования финансовых циклов в стране, а также является показателем ее экономического состояния. Инвестиционное сообщество на регулярной основе отслеживает динамику изменения базового коэффициента, чтобы вовремя предпринять соответствующие меры в выпуске ценных бумаг. Изначально грамотный баланс предполагает уравновешивание возможных рисков, в том числе рисков внезапных изменений в денежно-кредитной политике государства.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник