Что такое инвестиционные расходы

Инвестиции — это расходы на ведение деятельности. И инвестиции — это вложения. Такая путаница в терминах может вызвать некоторое недоумение. Как инвестиции могут быть расходами и вложениями одновременно?

Все зависит от направления оценки. Если рассматривать инвестирование, как средства, которые вкладчик планирует потратить, — это расходы. Если инвестиции — то, что принесет доходы, — это вложения. Суть явления от этого не меняется.

Инвестиционные расходы это издержки, которые несёт частное либо юридическое лицо в процессе инвестиций. Эти издержки направлены на покупку инвестиционных активов и формирование на их основе инвестиционного портфеля с требуемыми показателями доходности к риску. Цель обладания такими активами увеличение собственного капитала и иные блага.

Но инвестиции — это не синоним расходов, а лишь часть общих затрат на инвестиционную деятельность.

Например, инвестор приобретает ценную бумагу. Помимо оплаты ее номинальной стоимости он оплачивает услуги брокера (комиссию банка за открытие счета, затраты на оформление сделки). Если мы говорим о предприятии, то помимо инвестиций владельцы тратят деньги на выплату заработной платы, транспортные расходы, оргмероприятия и так далее. Не все эти расходы связаны напрямую с инвестициями, но это возможно.

Инвестиционные расходы могут быть постоянными и переменными. К первым можно отнести аренду, платежи административного характера, налоги. К переменным относятся транспортные расходы, оплату коммунальных услуг, услуг сторонних организаций.

Сами инвестиции относят к прямым расходам, как и все затраты, имеющие отношение к ведению бизнеса напрямую (транспортные расходы, зарплату и так далее).

Косвенные расходы включают затраты на обслуживание бизнеса, но не имеющие отношения к сути деятельности напрямую. Это расходы на корпоративные мероприятия, рекламу, уборку офиса и пр. Есть и другие классификации расходов, но мы привели самые главные, которые включают инвестиционные расходы.

Определим общий перечень затрат, присущих всем типам инвестиционной деятельности.

- обязательные (все начальные затраты, связанные с запуском проекта. Приобретение оборудования, установка, отладка, логистические издержки, закуп сырья, аренда/покупка недвижимости и т.п.)

- косвенные (затраты на сопровождение проекта. Консультации, юридическое сопровождение, ведение бухгалтерской отчетности, разработка методологий производства и т.д.)

- скрытые (сложно прогнозируемые издержки, которые формируются при форс мажорных обстоятельствах)

- не возмещённые (все затраты, образующиеся в результате сверх выработки на предприятии).

Любая производственная деятельность обязательно включает две основные строки расходов, а именно чистые и валовые инвестиционные расходы.

Чистыми инвестиционными расходами признают затраты, направленные на строительство новых производственных мощностей, закуп нового оборудования. Другими словами на расширение и развитие текущего проекта.

Валовые инвестиционные расходы это издержки напрямую связанные с поддержанием текущей деятельности. Это покупка сырья и материалов для производства, повседневного инструментария, части готовой продукции.

При осуществлении финансовых инвестиций главная строка расхода связана с обращением денежных средств и покупкой финансового актива.

Если это представить в виде списка, то расходы финансовых инвесторов включают в себя:

- затраты на покупку ценных бумаг и других финансовых инструментов

- транзакционные расходы (комиссии связанные с операциями на инвестиционном счете – перевод средств и т.п.)

- в случае передачи средств в доверительное управление инвестор несёт расходы, связанные с поощрением/вознаграждением управляющего его личным счетом (комиссия)

- траты за получение профессиональной консультации, инвестиционной аналитики

- налоговые платежи и другие мелкие расходы.

Во время реального инвестирования состав инвестиционных расходов состоит из следующих статей:

- затраты на анализ и предпроектные исследования

- расходы на сбор и подготовку пакета необходимой документации для начала реализации проекта

- издержки, связанные с согласованием инвестиционного проекта/расходы на лицензирование

- расходы на приобретение и обустройство земельного участка

- инвестиции в основной капитал предприятия (строительство либо модернизация объектов, покупка оборудования)

- расходы на установку и ввод в эксплуатацию производственных мощностей

- инвестиции в запасы, необходимые для осуществления деятельности (покупка сырья, материалов, готовой продукции и т.п.)

- социальные и экологические затраты

- налоговые отчисления, таможенные пошлины при необходимости.

Расходы предприятия

Инвестиционные расходы предприятия это сумма всех средств направленных на создание и стабильное функционирование инвестиционного проекта. Зная величину таких расходов можно определить его стоимость.

Инвестиционные издержки, а точнее их объём, напрямую влияет на уровень извлекаемой прибыли из проекта. Чем меньше расходы, тем выше доход.

Состав инвестиционных расходов предприятия состоит из:

- основного капитала (траты на создание производственной инфраструктуры, основных фондов предприятия)

- чистого оборотного капитал (затраты, связанные с поддержанием стабильного функционирования производства, так называемые эксплуатационные расходы)

- организационные расходы (регистрация товарного знака, получение необходимых разрешений, процедуры лицензирования деятельности)

- расходы на развитие проекта (речь идет об инвестициях в инновации)

- расходы на увеличение запасов.

Бюджет расходов

Бюджет инвестиционных расходов это инструмент оценки эффективности и анализа использования всех вложенных средств. В данном документе подробно описаны все строки затрат и четко показан объём и период их расходования. В бюджете отображается информация о том сколько, на что и когда были потрачены средства.

- выявление необходимости привлечения внешних источников финансирования/разработка стратегии привлечения инвестиций в проект

- оценка инвестиционных рисков

- анализ рентабельности инвестиций и экономической эффективности проекта

- сопоставление факторов, влияющих на издержки/обоснование их дальнейшего использования

- прогнозирование денежных потоков.

Мультипликатор инвестиционных расходов

В своей сути расходы включают основной и чистый оборотный капитал. К основному относятся базовые инвестиции, неизменные, осуществляемые в начале создания проекта, а к чистым — регулярные затраты, необходимые для поддержания стабильного функционирования проекта.

Инвестиции, как следствие, разделяют на чистые и валовые, где чистыми считаются те, которые ежегодно увеличивают общий капитал на определенную стоимость.

Прирост инвестиций и следующий за ним прирост дохода характеризуется эффектом мультипликации.

Коэффициент, который демонстрирует зависимость роста дохода от прироста инвестиций, называется мультипликатором.

Термин впервые ввел в глоссарий экономических терминов американец Джон Кейнс, в связи с чем мультипликатор называется в том числе множителем Кейнса.

Формула Кейнса в упрощенном виде выглядит следующим образом.

M = Y/I

Где M — значение мультипликатора, Y — изменение дохода, а I — изменение инвестиций.

Мультипликатор отображает, во сколько раз рост дохода превышает рост чистых инвестиционных расходов.

Если рассматривать показатель в глобальном смысле, то он отображает, как влияет объем национальных инвестиций на валовой продукт.

Инвестиции приводят к повышению прибыли, расширению производства, созданию новых рабочих мест, что влияет как на рост чистого дохода, так и на объем реинвестиций и создание сбережений. В итоге значение мультипликатора тесно связано с показателем склонности к сбережению: между ними существует обратно пропорциональная зависимость. Чем выше мультипликатор, тем больший доход получен от инвестиций и тем ниже склонность к сбережениям и наоборот.

Источник

Об издержках в инвестировании

На конечный результат инвестирования могут оказывать влияние несколько факторов. Например, неверная диверсификация по классам активов, в результате чего даже портфель из 19 стран может давать на длинной дистанции сильный убыток. Или инвестор не выдерживает затянувшуюся просадку и начинает активную торговлю купленными ценными бумагами.

В другом варианте дела идут относительно неплохо, но информационный шум призывает к каким-то действиям, предсказывая процентную ставку и т.д. Если инвестор успешно избегает всех этих ловушек, то против него остается один фактор, полное устранение которого невозможно: инвестиционные издержки.

Этот фактор зачастую недооценивается инвесторами – и зря. В то время, как сложный процент на дистанции катапультирует ваш капитал вверх, возрастает и та разница, которую инвестор недополучает после вычета комиссий. Очень подробно об издержках рассказывает в своей книге Джон Богл. Я попробую поговорить об этом в том числе с точки зрения российского инвестора.

Виды издержек инвестора

Если вы решаете открыть брокерский счет у зарубежного брокера, то очевидно, первой вашей издержкой станут комиссии банка при пополнении счета банковским валютным переводом. Они зависят от российского банка, но редко будут меньше 15 долларов. Если перевод был совершен в рублях или другой валюте, отличной от долларов, то вам скорее всего потребуется сконвертировать переведенную сумму в торговом терминале. Следовательно, возникает вторая издержка, хотя она может быть включена в первую.

Далее, вы должны купить определенное количество фондов. В среднем у американских брокеров издержки составляют 5 долларов за сделку (у Interactive Brokers только 1$, однако есть комиссия за неактивность). На 10 фондов потенциально придется около полусотни долларов.

Затем идет комиссия управляющих компаний инвестиционных фондов. Если фонд следует какому-то индексу, то при добавлении или убытии компаний из индекса УК должна реально выходить на рынок и покупать/продавать акции, чтобы максимально точно отразить перемены в инвестиционном пае. За эту работу и берутся комиссии, которые выше в случае активного управления.

Думаете, на этом все? Нет, ведь еще рекомендуется ребалансировка портфеля, которая позволит поддерживать его риск в установленных рамках. Т.е. вы периодически продаете выросшие фонды и покупаете просевшие, причем за каждое действие вы снова платите в среднем 5 долларов брокеру. И если я ничего не забыл, то возможна шестая издержка за вывод на ваш банковский счет (конвертацию в рубли).

Оценка издержек: влияние на результат

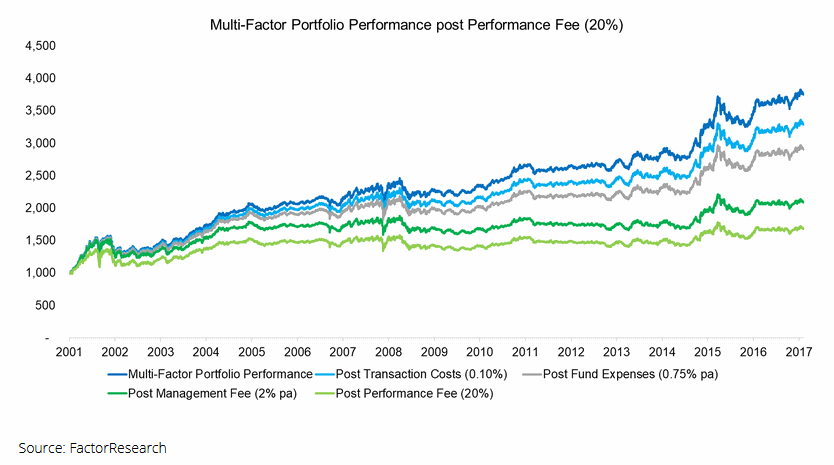

Представленная ниже диаграмма за разумный инвестиционный период (около 16 лет) показывает, как дорого могут обойтись незначительная на первый взгляд разница в комиссиях:

Верхняя синяя линия показывает валовый доход рынка (Gross return). «Transaction Costs» голубой линии ниже – это фактически все издержки, кроме платы за управление фондами, т.е. брокерские комиссии, ввод и вывод средств, ребалансировка, конвертация валюты. И приняты они только 0.1%, хотя на практике для российского инвестора это зачастую будет главная комиссия.

Далее (серая линия) указаны комиссии УК в размере 0.75%. Ложка меда здесь в том, что в реальности большинство крупных биржевых фондов берет меньше и вполне возможно составить портфель со средней комиссией 0.2-0.4%. Комиссия в 0.75% встречается редко, хотя например она может быть у фондов китайских акций. Маржинальные ETF могут брать около 1% и более, поскольку используют заемные средства.

Комиссия за управление в 2% относится к другому типу фондов, которые в России называют взаимными. В отличие от биржевых, они часто взимают надбавки и скидки при вводе и выводе средств. Порог входа у этих фондов тоже достаточно высокий, в среднем несколько тысяч долларов. Хотя исторически они все еще занимают лидирующее положение по капитализации и числу вариантов, российскому инвестору вполне можно ограничиться только биржевыми фондами.

Наконец, последний вид комиссии в 20% относится к хедж-фондам, поскольку они в среднем берут 2% комиссии за управление плюс 20% от прибыли, если она возникла. Думаю, лучше всего об эффективности хеджевых фондов расскажет моя статья здесь. Какой же результат получается в процентах годовых?

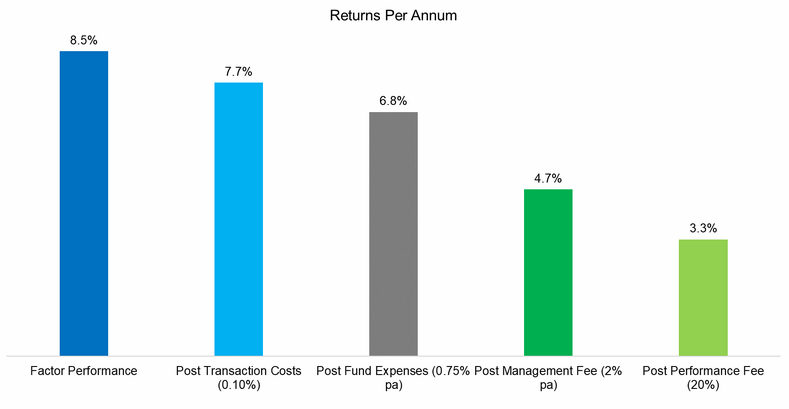

Итого, чистая прибыль в зависимости от издержек изменяется от 7.7% до 3.3% годовых! Разница почти в 2.5 раза, т.е. в реальном выражении из 1000$ мы получили бы либо около 1700$, либо 4000$. И все это только из-за различных оболочек инвестиционных фондов, выполняющих в вашем портфеле одни и те же функции по распределению активов. Похожие результаты получаются и здесь:

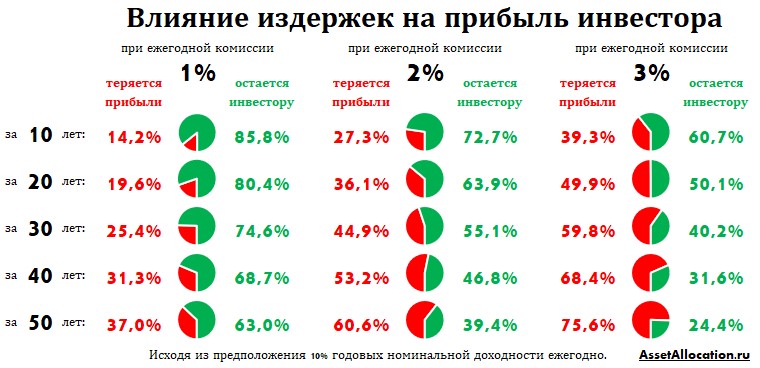

Возьмем, например, 3% комиссии за срок 20 лет. Как видно, при этом теряется ровно 50% прибыли – и «благодаря» сложному проценту потери продолжают нарастать. Однако при общей доходности выше уровня комиссий абсолютный результат увеличивается, что делает потери для неискушенного инвестора незаметными…

Выводы

Комиссии могут сократить вашу доходность не на несколько процентов, а на несколько десятков. Отдельные российские паевые фонды с комиссией 10% оставляют вкладчиков в минусе спустя долгие годы при хорошем росте. Графики выше можно использовать для примерной оценки, сколько вы потеряете в случае той или иной комиссии.

Нет ничего идеального и комиссии не будут равны нулю. Если у вас крупные суммы в десятки и сотни тысяч долларов, то издержки на биржевые операции будут невелики – но как минимум в остальных случаях стоит предпринимать действия по их уменьшению.

Как? Выбирать фонды с низкими комиссиями и широким спектром ценных бумаг. Не пополняться на маленькие суммы и не покупать избыточное число фондов. Рассмотреть вариант проведения ребалансировки лишь для ограниченного числа активов с наиболее изменившейся долей. Изначально выбрать достойного брокера с небольшими комиссиями за сделку и вывод средств.

Источник