История инвестиций

Если попытаться упорядочить знания об инвестициях, прибегнув к имеющимся в литературе данным, то при желании можно получить довольно интересную картину. Начнем с такого интересного графика:

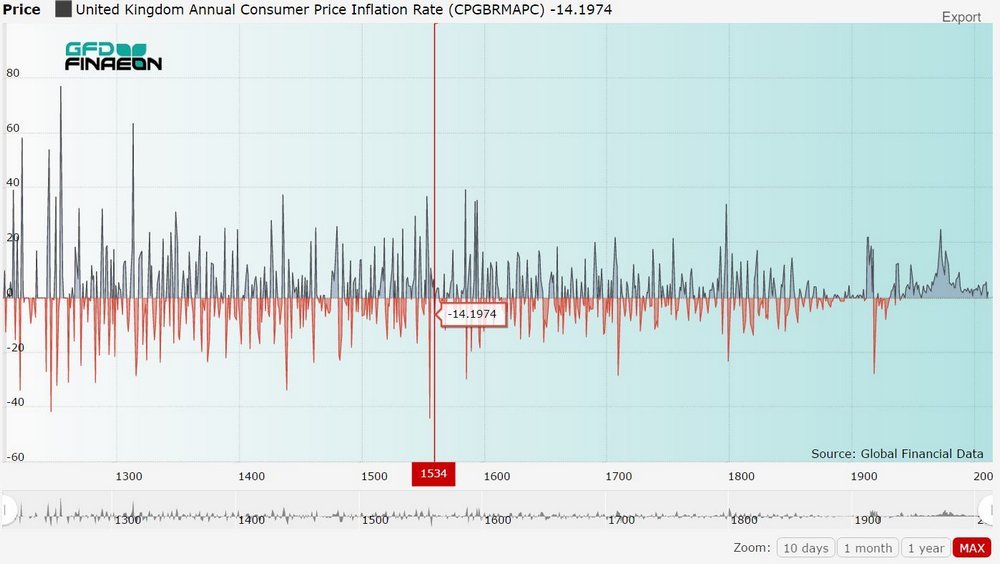

На рисунке показана инфляция в Англии, начиная с середины 13 века. Пики вверх, соответствующие высокой инфляции, характеризуют период войн, тогда как отрицательные значения (дефляция) показывает время возвращения к мирной жизни и укрепления валюты. Инфляционные пики сильнее дефляционных; однако примерно с середины 1930-х дефляция как в Англии, так и в мире в целом прекращается — начинается эпоха постоянной инфляции. Деньги теперь обесцениваются непрерывно — и для инвестора задача сохранить покупательную способность денег становится еще более актуальной.

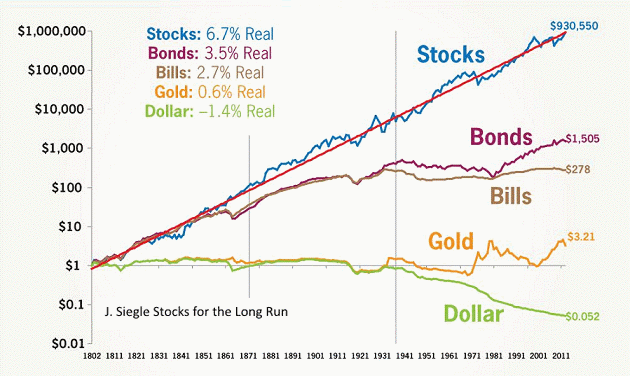

Каким же образом это можно сделать? Взглянем на картину с начала 19 века (данные за два столетия после предыдущей картинки уже не так впечатляют, однако являются заметно более точными):

Доходность указана с учетом реинвестирования и вычетом инфляции, т.е. представляет чистую прибыль (без вычета инфляции доходность американского рынка составила бы около 10% годовых). Видно, что эпоха постоянной инфляции полностью уничтожила доллар: с 1801 до 1931 года его стоимость менялась мало, однако на 1990 год от доллара осталось лишь около 10 центов.

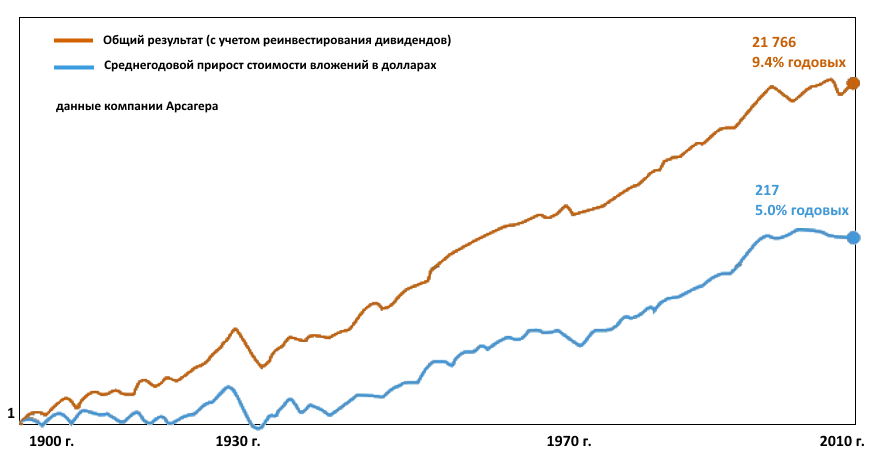

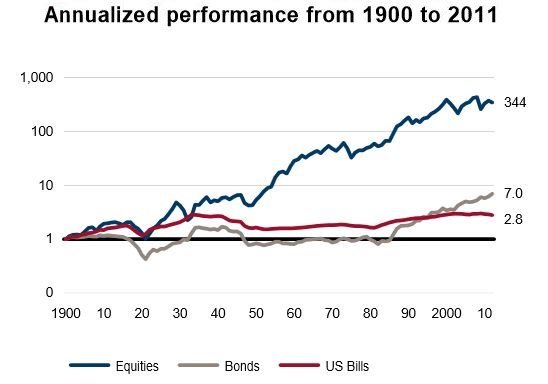

Интересно посмотреть, как вело себя золото: как видно, до 2000 года за 200 лет стоимость оказалась неизменной и только резкий рост 2000-х годов позволил желтому металлу показать небольшую доходность. Таким образом, четкое выраженное (и к тому же наиболее сильное) направление к росту имели только акции. С 1900 года по американскому рынку можно найти еще более точные данные:

На графике выше видно, что 1 доллар, вложенный в акции в США в 1900 году, в 2010 году превратился бы в 217 долларов без реинвестирования дивидендов и в 21 766 долларов с реинвестированием. За вычетом инфляции (по данным Global Investment Returns Yearbook 2011) чистая доходность в последнем случае составила бы около 850 долларов.

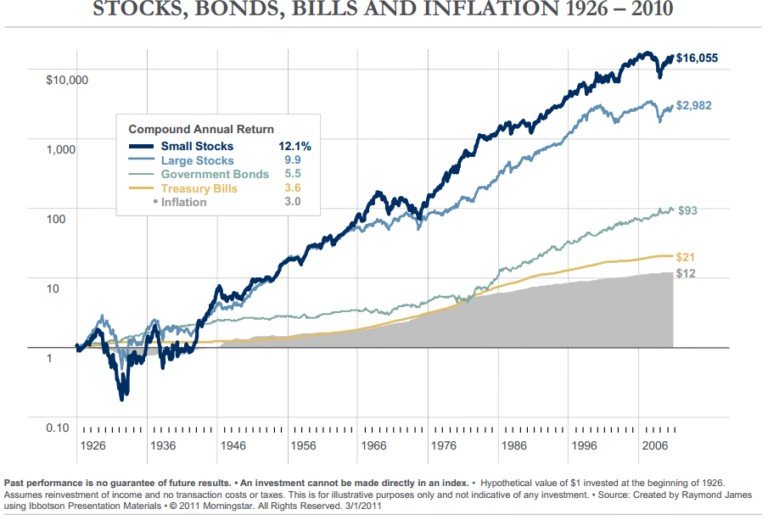

Можно также рассмотреть доходность за чуть более короткий период, разделив акции США на акции крупной и малой капитализации (с реинвестированием и без учета комиссий), добавив доходность государственных американских облигаций и краткосрочных векселей:

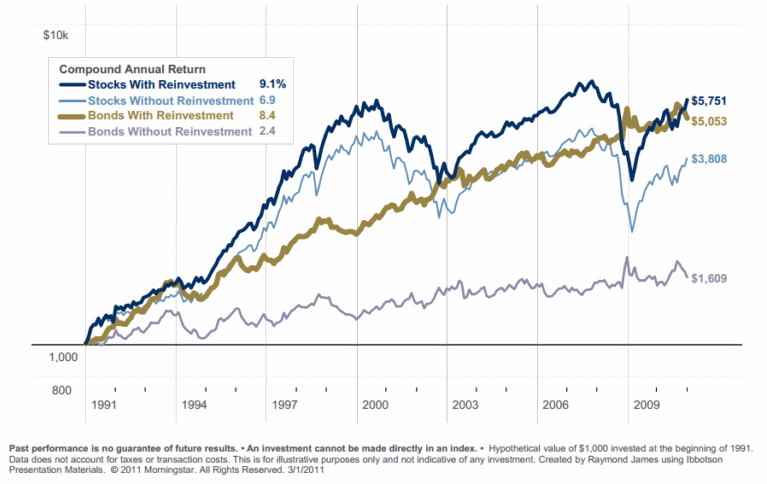

Приближаясь к реальным срокам инвестирования в рамках трудоспособности отдельного человека, рассмотрим доходность за 20 лет в период 1990 по 2010 год. Этот период включал два масштабных кризиса американской экономики, однако доходность на выходе оказалась для инвестора более чем оптимистичной:

Хорошо видно, что американские акции при условии реинвестирования дали почти в шесть раз больше капитала, чем было в момент вклада. Не сильно отстала и доходность облигаций, поскольку половину дистанции (2000-2010) индекс акций провел без обновления максимумов — хотя при сравнении промежутка 1990-2000 годов акции показали бы явное преимущество перед облигациями. Уровень инфляции за это время соответствовал доходности облигаций без реинвестирования, т.е. нижней кривой. Посмотрим теперь, как менялся мировой фондовый рынок за последние 115 лет:

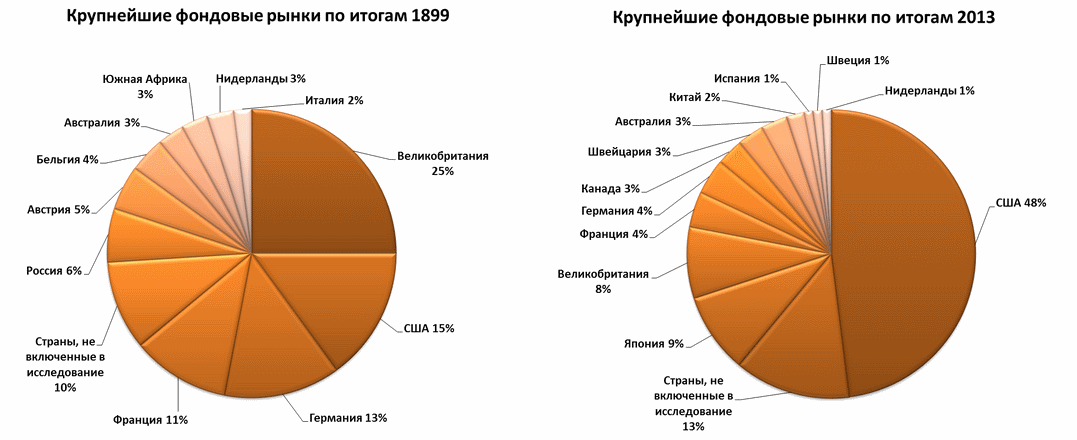

Нетрудно заметить, что наибольшего прогресса за это время добились США, увеличив долю своего рынка более чем в 3 раза — на сегодня движение мира наполовину определяется экономикой США. В конце 80-х годов почти 40% рынка занимала Япония, но после сдувания пузыря ее доля уменьшилась до нынешних 9%.

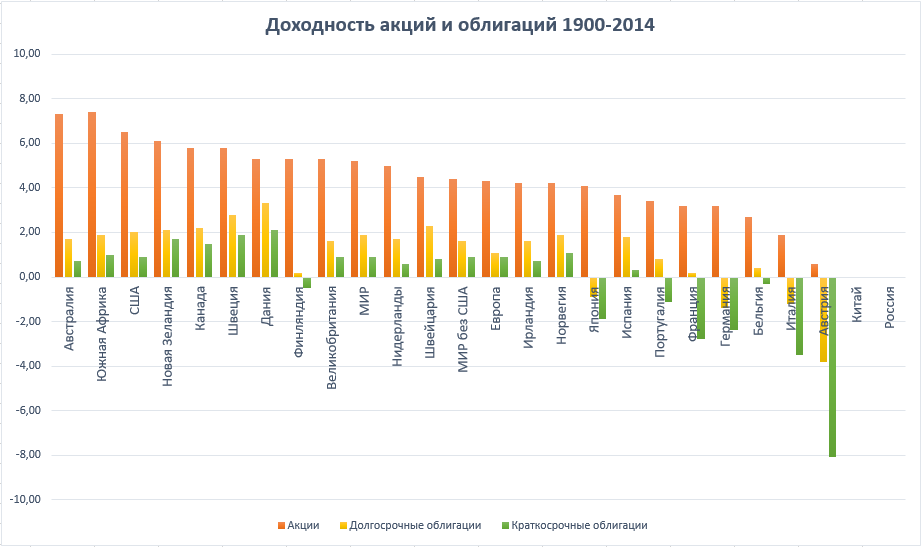

Американский рынок хорош для исследователя наибольшей продолжительностью существования с достаточно аккуратно собранными данными; но он совсем не уникален. Возьмем крупные мировые и европейские страны с 1900 года, когда появляется достаточно надежная статистика по странам (Global Investment Returns Yearbook 2015):

Здесь доходность указана с учетом реинвестирования и уже за вычетом инфляции, т.е. представляет чистую прибыль. Реальная средняя доходность рынка акций составила 5,2%, долгосрочных облигаций — 1,8%, краткосрочных облигаций — 0,9%. В Европе данный показатель несколько ниже.

Видно, что наиболее высокие значения получились у стран, которые не вели войн на своей территории — как в первую, так и вторую мировую. Эти же войны оказались причиной того, что государства, потерпевшие поражения — Германия, Италия, Япония — имеют отрицательный доход по облигациям, представляющим по сути долговые обязательства стран.

А вот лидером является ЮАР. 7,4% годовой реальной доходности в ЮАР означают, что покупательная способность 1 доллара, вложенного в 1900 году, к 2014 году выросла бы в 3 372 раза. В среднем по миру покупательная способность вложений в акции выросла в 314 раз, в долгосрочные облигации — в 7,6 раза, а в краткосрочные — в 2,7 раза. Вот эта картинка отображает средний рост 1 доллара при вложении в мировые акции с 1900 года (чистая прибыль с учетом инфляции):

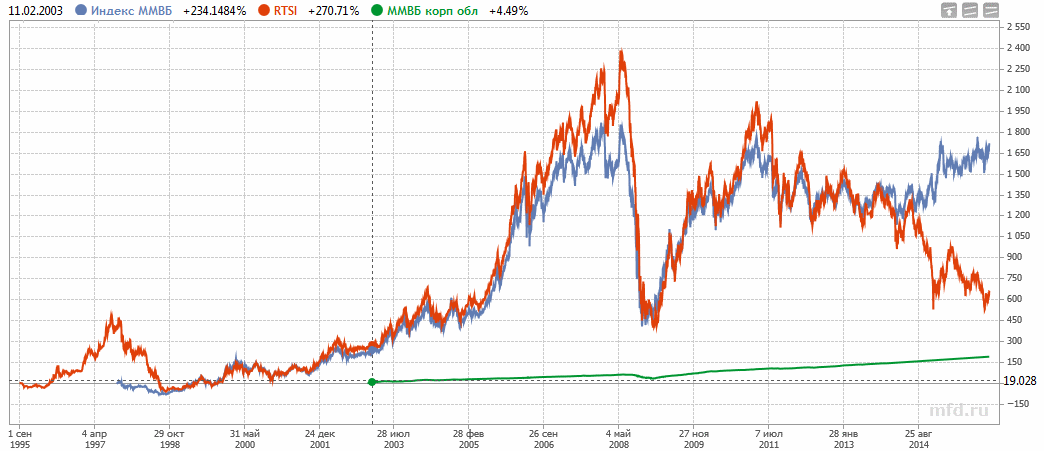

Теперь потихоньку перейдем к российским реалиям. Возобновление российского фондового рынка произошло 1 сентября 1995 года с появлением индекса РТС (российские торговые системы), которому через несколько дней исполнится 20 лет. Еще через два года появился индекс ММВБ (московской межбанковской валютной биржи); вот их динамика за 20 лет с учетом индекса корпоративных облигаций:

Для понимания графиков нужно иметь в виду, что индекс ММВБ номинирован в рублях, а РТС — в долларах. Индекс ММВБ был запущен осенью 1997 года и к концу 2014 года вырос примерно в 17 раз, дав доходность около 18% годовых. Падение индекса РТС не впечатляет, но если сравнить индекс РТС с американским аналогом, то все будет совсем не так плохо:

На графике видно, что индексу все еще удается опережать американский аналог. Инфляция доллара в несколько раз ниже рублевой и составляет около 2.5% в год — а значит, ее график представлял бы здесь практически прямую линию. Следовательно, оба индекса заметно обошли инфляцию доллара. За последние 16 лет (июль 1998 — июль 2014) регулярные вложения в акции с учетом дивидендов в 3,3 раза превзошли вложения в депозит.

Несмотря на кризисы, в короткой истории российского рынка акций пока не было ни одного периода свыше 10 лет с отрицательной фактической доходностью .

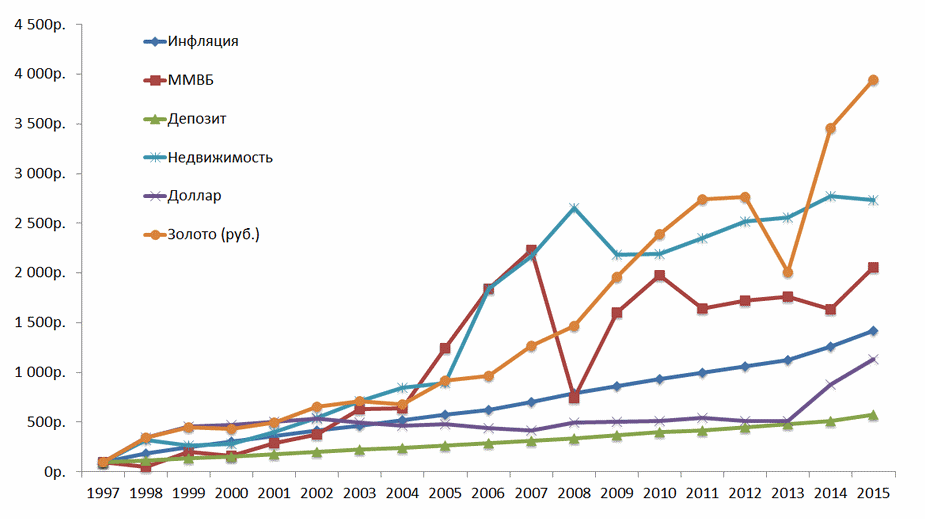

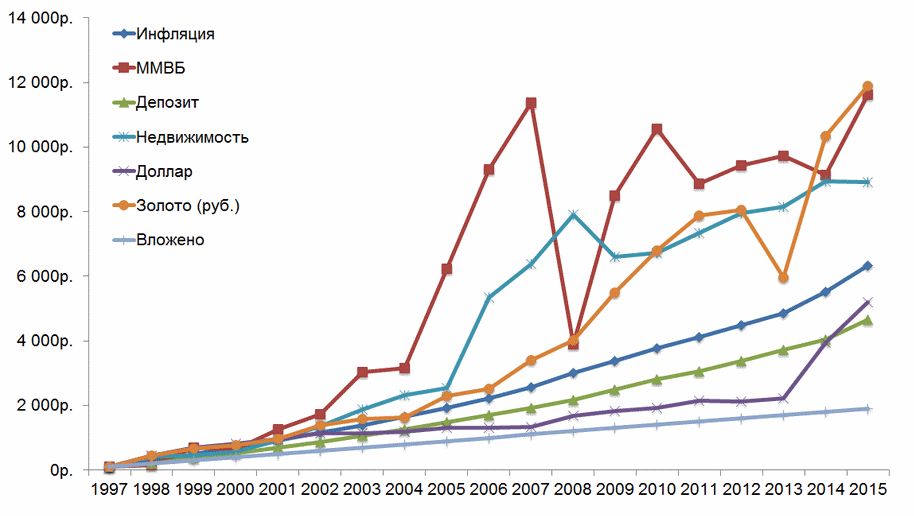

Ниже показано изменение вклада (100 рублей), вложенного в различные активы в конце 1997 года:

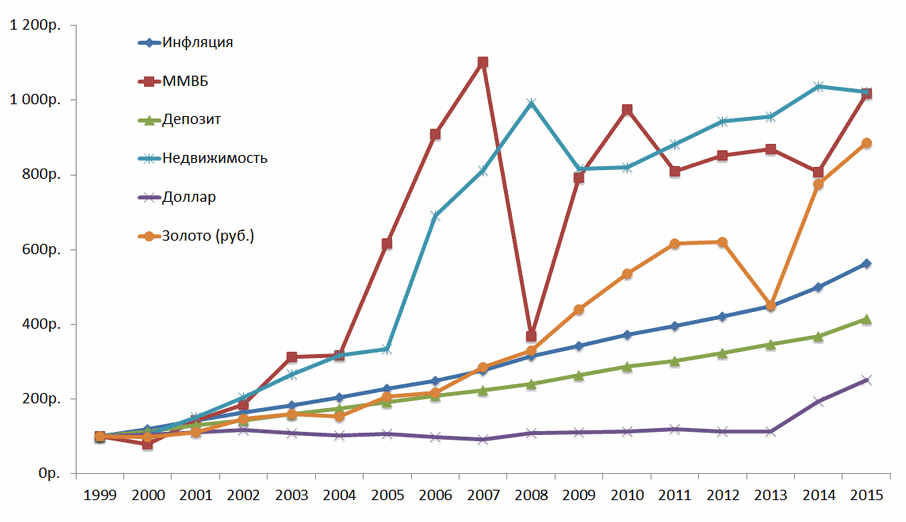

А вот тот же график при вложении с конца 1999 года, на котором еще более заметен разрыв доллара и инфляции — причем рублевый депозит уже имеет преимущество над долларом (вполне логично, поскольку оказывается не учтен период сильнейшей девальвации рубля с лета 1998 по лето 1999 года). Таким образом, в этот период доллар оказался самым плохим активом:

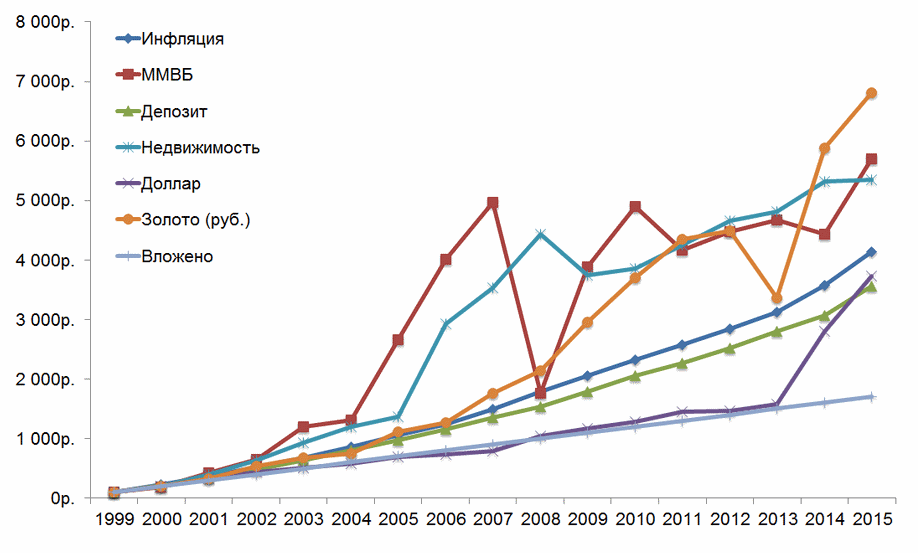

А теперь посмотрим на те же данные при условии ежегодного добавления исходных 100 рублей (за 20 лет — 2000 рублей). Сначала с конца 1997 года:

Итого, ежегодное добавление 100 рублей увеличило конечный результат по всем активам примерно на порядок! А теперь с конца 1999 года:

Здесь мы видим увеличение доходности примерно в 6 раз, что наглядно демонстрирует силу сложного процента — только два года на длинной дистанции позволили умножить капитал не в шесть, а в десять раз. И этот разрыв при условии роста активов будет только увеличиваться.

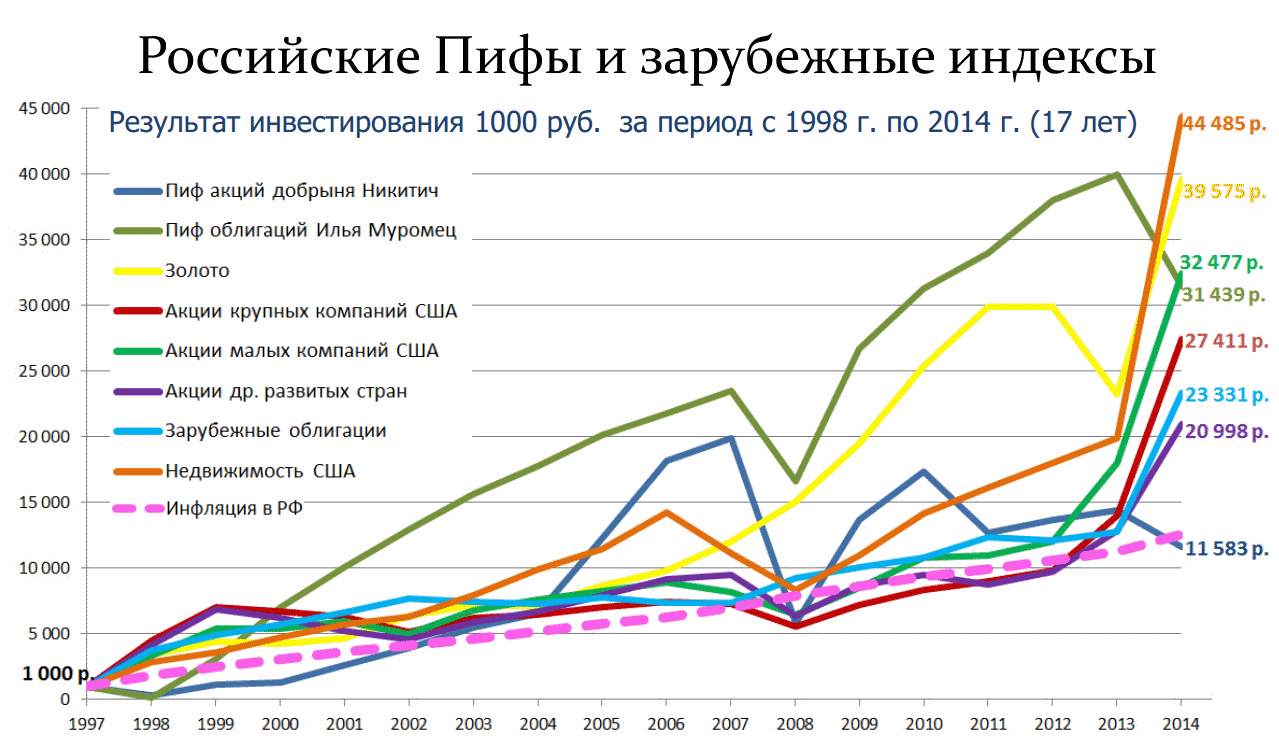

При этом если посмотреть на данные последнего года, то из-за девальвации конца 2014 года зарубежные активы дали почти двукратную рублевую доходность, а ПИФ акций Добрыня Никитич и вовсе оказался в этот момент ниже уровня инфляции (т.е. по результатам управления дал результат хуже чистого рынка):

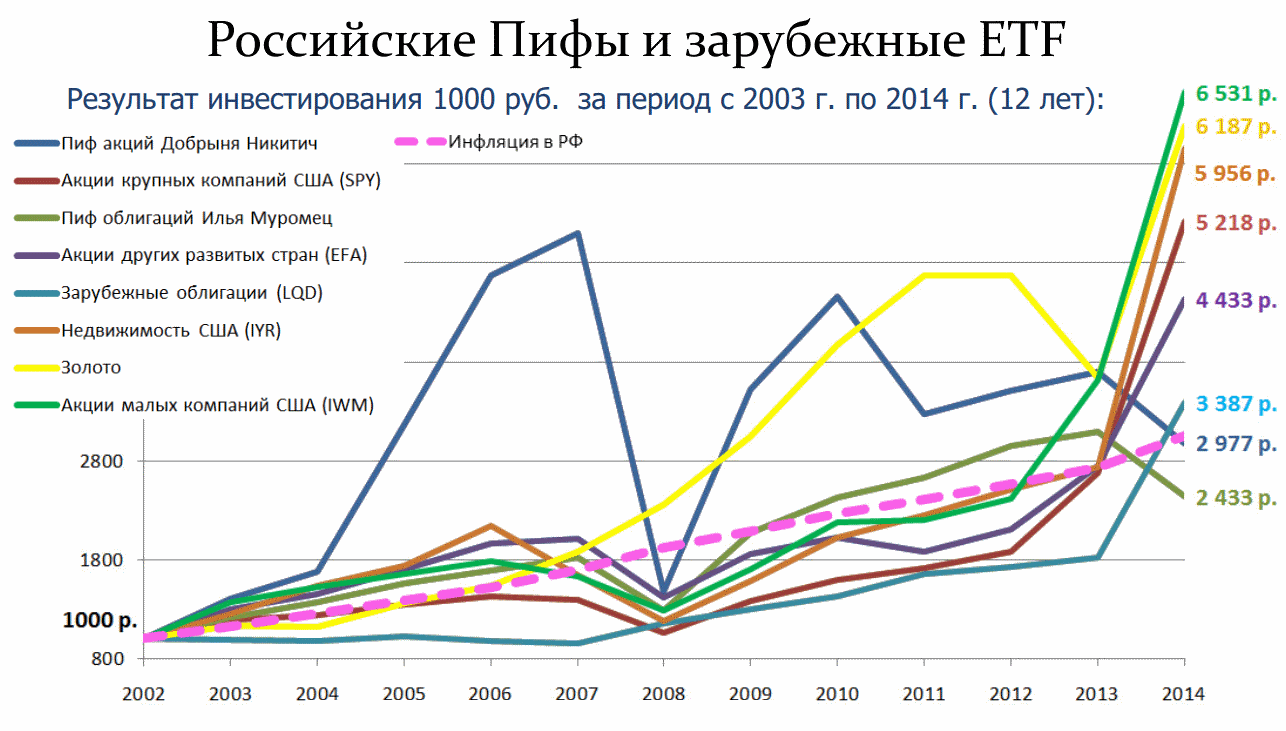

При этом считая с 1998 года российские облигации показали волатильность (риск) на уровне 440%, что примерно в 8 раз больше акций малых компаний США и даже золота — хотя российские акции по уровню риска оказались как раз между акциями малых и крупных американских компаний. Вот так выглядит тот же график с 2003 года:

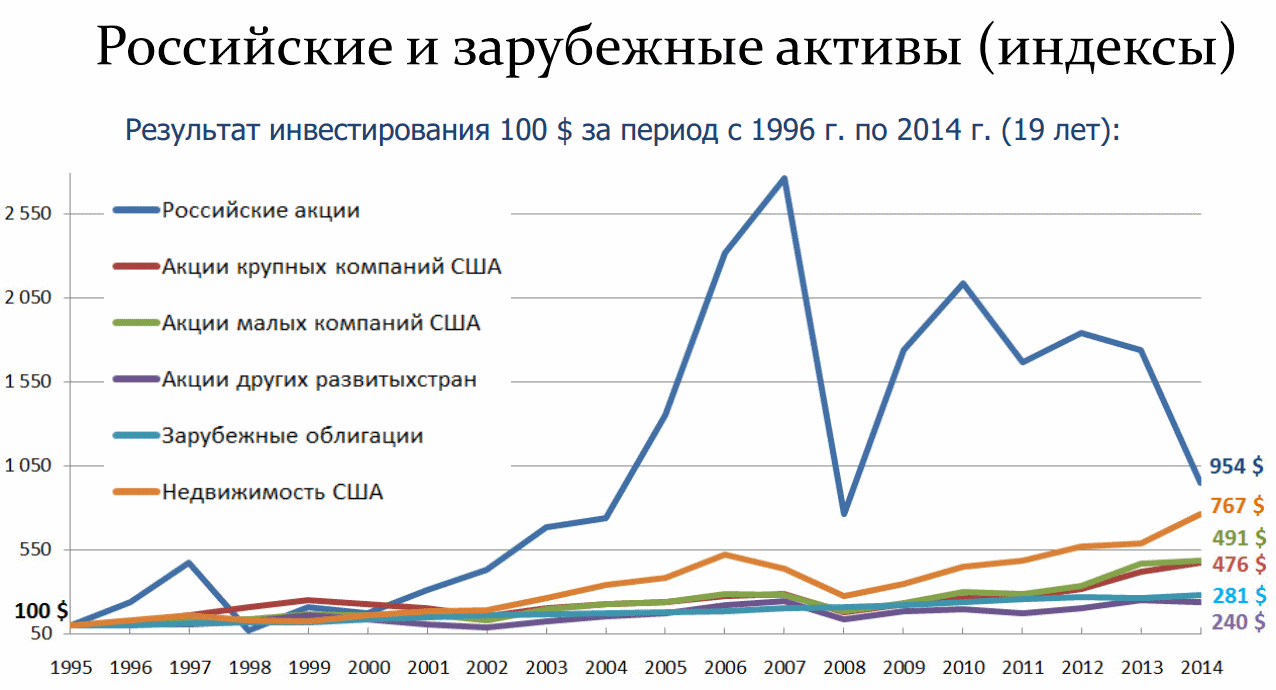

Такую доходность можно было получить при инвестициях в долларах:

В статье использованы:

- графики из блога Сергея Наумова

- графики компании Арсагера

Источник

История возникновения инвестиций

Инвестирование в Древности

Первое инвестирование появилось с возникновением товарно-денежных отношений.

О грамотном обращении с деньгами свидетельствуют первые упоминания из Древнего Вавилона. Те, кто уже знаком с книгой «Самый богатый человек в Вавилоне» Дж.Клейсона помнят, что правила финансовой грамотности и обращения с деньгами могут помочь в создании своих накоплений.

В Древнем Вавилоне народ быстро понял важность правильного владения финансами, распределения доходов и расходов. Грамотное распоряжение финансовыми потоками давало вавилонянам возможность улучшить благосостояние своих семей и построить первый мегаполис в мире.

В Древней Греции была распространена система кредитования. Интересно, что изначально финансовая грамотность преподавалась только знатным гражданам. Для остальных слоев населения наука о финансах была недоступна.

Ипотека, различные займы под проценты, морская торговля, объекты недвижимости уже тогда давали возможности для инвестирования.

Средние века

Латинское слово «in vest» означает «в жилетку, одеваю, надевать», предполагая долгосрочное вложение капитала. Позже появился новый смысл «вкладывать что-либо». Такое толкование объясняется тем, что в эпоху раннего Средневековья было много инвесторов, которыми выступали вассалы феодалов.

Феодалы ставили вместо себя вассалов для того, чтобы те управляли и распоряжались землями хозяина. Так феодал становился распорядителем, который кормил и одевал владения феодала-хозяина. Основную часть прибыли от работы получал феодал, а вассалу платили только зарплату.

Инвестиции применялись в разных сферах жизни того времени. Их стали использовать везде с главной целью — получение прибыли.

Инвестиции в России

Инвестирование в России появилось во времена царского правления. Тогда основным источником денег были заемы у частных лиц и монастырей.

Известно, что в 1762 году императрица Екатерина II приобрела акции компании, которая занималась торговлей на Средиземноморье. К 1830 году все высшие сословия империи и особенно помещики занимались инвестированием.

Всеобщую известность инвестирование получило с открытием первых сберегательных банков в 1842 году. Люди повсеместно начали открывать вклады, сохраняя свои накопления.

Источник

История инвестирования. Когда впервые стали вкладывать деньги?

Современный человек ставит за цель стать финансово независимым. Поэтому постоянно пребывает в поиске оптимального источника дополнительного заработка. Грамотные инвесторы осознают, что важно правильно распоряжаться деньгами для стабильного увеличения капитала.

Сложно представить современное общество, государство и его экономику без инвестирования. Кто углубляется в выбранную им сферу заработка, интересуется началом развития отрасли в целом. Далеко не все знают историю становления инвестирования, когда именно появились первые вкладчики. В данной статье мы рассмотрим развитие сферы капиталовложения от древности до современности.

Период древности и финансовые инвестиции

Письменные упоминания касательно инвестирования встречаются в древнем Вавилоне. Уже тогда общество занималось формулировкой правил обращения с финансами.

В античные времена люди первые начали замечать грамотность обращения с полученной прибылью. На то время было выяснено, что от правильности распоряжения средствами зависит в целом благосостояние семей или личности.

Со временем античные ученые смогли соединить полученные практические и теоретические знания воедино, в результате чего получилась целая наука. Проводились лекции в закрытых сообщества. Первые кто получил доступ к уникальным знаниям – знать.

Нет ничего удивительного в том, что именно богатое сословие получило доступ к нестандартным на тот период занятиям. Поскольку всегда у богатых были привилегии независимо от исторического периода.

Древняя Греция не исключение. На тот период также ученые уделяли внимание финансам. Особого успеха достигли Афины.

Каждый гражданин получал земельный участок, а государство обеспечивало поддержку со своей стороны. В этот период развивается сфера кредитования.

Ипотека известная каждому из нас родом из Древней Греции. На тот период пользовалась необычайной популярностью среди местно населения.

Предоставлялись разные займы под процентную ставку, давалась в аренду земля, объекты недвижимости. Уже тогда обычные граждане имели возможность вкладывать средства и увеличивать капитал.

Морская торговля – это отдельная тема относительно развития инвестирования. Следует понимать, что любая торговля открывает большие перспективы как перед государством, так и перед обществом. Поэтому развитие морской торговли — это уникальное явление, подтолкнувшее людей в древности к развитию товарных отношений, инвестирования и т.д.

Немало зажиточных купцов специально приобретали корабли, нанимая профессиональные команды, специализирующиеся на мореплавание и торговых сделках.

Владелец корабля в свою очередь получал порядка 30% прибыли от полученной выручки от плаванья.

Становление инвестирования за рубежом. Средневековье

Немного о терминологии, «инвестиция» — латинское слово, перевод — как одеваю, надевать. Затем терминология немного изменилась, были внесены корректировки в понятие слова invest. После чего расшифровывается, как инвестировать во что- либо.

Какова причина первоначального непривычного для нас значения? Все просто. Объяснить ситуацию можно тем, что в период раннего Средневековья в виде инвесторов были вассалы. Их назначали феодалы управлять и руководить земельными участками и хозяйством.

Этапы назначения инвеститора представлены в виде целой торжественной церемонии, в момент которой устраивается помпезный праздник. Более того, для вассала создавали специальный наряд. На то время, такого рода шествия считались чем-то особенным.

Что касается прибыли, то полученный доход находился в руках феодала, а вассалу отделялась определенная часть от заработка. Этот процент зависит от размеров владения феодала и конечного результата.

В Средневековье инвеститорами становились после занимания должности настоятеля церковных приходов, мирового судьи, военачальника.

Развитие инвестирования на территории России

Итак, теперь приступаем к рассмотрению более интересного периода истории. Становление инвестирования в России проходило пошагово, можно выделить три этапа:

В этот период главными ресурсами правительства страны являются заемы у частных лиц, кредитных компаний, монастырей.

В 1762 году императрица Екатерина II купила 24 акции акционерной фирмы, занимающейся торговлей на территории Средиземноморья. В 30-х года инвестированием в разные сферы занимались исключительно высшие сословиям империи. В особенности помещики специализировались на таком варианте заработка. Следует отметить, что такого рода инвестиционный инструмент в недвижимость, использовался впервые именно в Царской России. Этот вариант считался самым эффективным в виде пассивного профита.

Монополизацией рынка, открытие банков славится именно этот период истории России. Свободные средства чаще всего направляли в виде долговременных судов дворянам.

Начало ХХ века знаменовалось стремительным развитием промышленности, расширению границ торговой отрасли. Более того, в этот период привлекаются иностранные инвестиции. Именно в эти года открываются заводы, промышленные цехи под воздействие иностранного инвестирования.

Благодаря таким финансовым вложениям развивается не только промышленная отрасль, также это положительно воздействовало на развитие городов, образования, текстильной промышленности т.д.

Но, после того как власть была передана, и во главе страны стояли советские деятели, привлечение иностранного инвестирования остановлено.

- С 1992 года и до сегодня.

Экономика после советских властей снова пришла в норму. Наблюдаются притоки финансов от иностранных вкладчиков и граждан, которые целенаправленно инвестируют в разные отрасли.

Развитие и становление инвестирования достаточно динамично, независимо от эпохи и государства.

Источник