- Источники финансирования инвестиционных проектов

- Источники финансирования инвестиционного проекта – условия выбора

- Основные источники, методы и способы финансирования инвестиционных проектов

- Заключение

- Основные источники финансирования инвестиций

- Что такое источники финансирования

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

Источники финансирования инвестиционных проектов

Предпринимательство как бизнес в своей основе, как известно, содержит стремление достичь того, что стоит за рамками обыденной жизни. Это выражается в формировании и достижении целей, которые не только масштабны по своим материальным и финансовым размерам, но и являются также неким вызовом, где творческое начало стоит на первом месте.

Источники идей инвестиционных проектов по своей многогранности можно назвать без всякого преувеличения двигателями всей мировой экономики, и, в принципе, не важно, сейчас ли эта идея нашла свое воплощение или она будет реализована позже.

Однако, с другой стороны, любая инвестиционная идея лишь тогда стоит чего-то, когда она действительно востребована рынком, реализована на практике и стала новым бизнесом. Но прежде, чем пройти этот путь, эта идея должна быть формализована в конкретных задачах и планах, процессах, которые будут работать над ее воплощением, где немаловажную роль исполняют источники и способы финансирования инвестиционных проектов.

В этой статье будет дан краткий анализ того, что представляют собой финансовые источники инвестиционных проектов, какие имеются их основные типы и виды, и, естественно, будет рассказано о некоторых практических моментах, связанных с их применением в реальном бизнесе.

Источники финансирования инвестиционного проекта – условия выбора

Источники и методы финансирования инвестиционных проектов, как показывает мировая деловая практика, во многом, если не в первую очередь, определяются следующим набором факторов:

- Поставленными целями, которые понятны не только владельцам проекта, бизнеса и его топ — менеджменту, но и непосредственным исполнителям и обществу (социальной среде как потребителю и инвестору)

- Технологическим (отраслевым) циклом бизнеса, его протяженностью во времени, периоды обновления основных средств производства, перспективы инноваций и т.п.

- Периодами (циклами) внутренних и внешних финансовых потоков, которые в целом определяют финансовую устойчивость компании, реализующей проект инвестирования и ее кредитоспособность.

- Общей ситуацией на рынке, перспективами его развития, особенно в части динамики спроса на продукцию (услуги) инвестиционного проекта не только в ближайшем будущем, но и в дальнейшей перспективе (способность видеть будущее бизнеса за горизонтом времени).

- Наличие, состав и характер рисков, допустимые уровни и размеры потерь, методы и способы управления рисками, инструменты защиты (страхование, хеджирование).

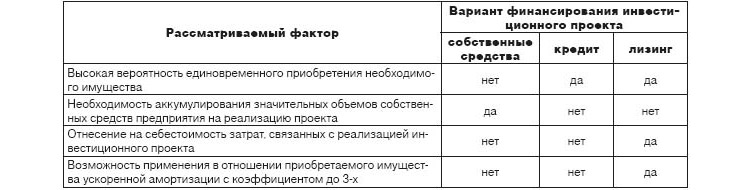

Как видно из этого перечня, прежде, чем выбрать оптимальный источник финансирования инвестиционного проекта, необходимо провести тщательную работу по анализу того, что может компания или инвестор, что ей не под силу и чего следует опасаться.

Кроме этого, эффективность источников финансирования инвестиционных проектов во многом зависит от уровня компетенции самого инвестора либо управляющих (лиц, принимающих решения). Особенно это касается компетенции (знаний и опыта) в вопросах сектора рынка (где применяется проект), технологических особенностей и информированности о свойствах каждого инструмента финансирования инвестиции.

Основные источники, методы и способы финансирования инвестиционных проектов

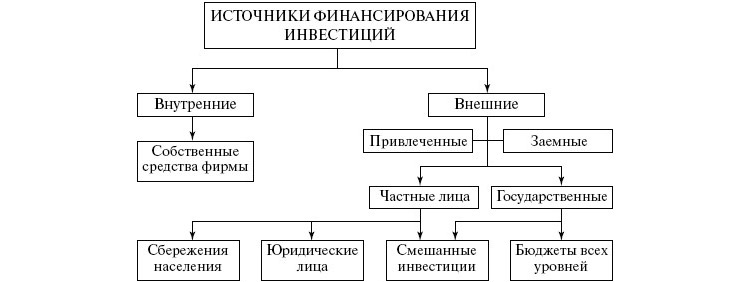

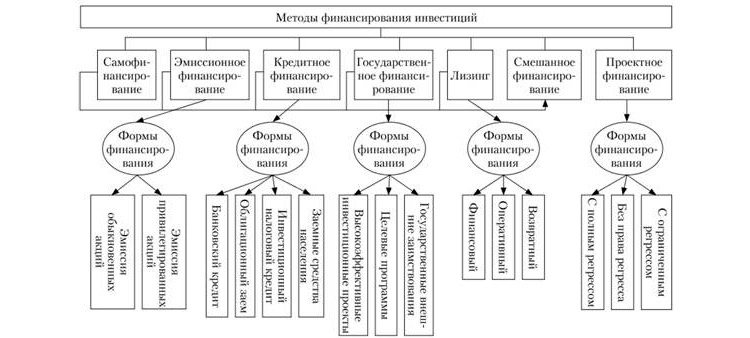

Проектное финансирование за последнюю четверть века во многом стало приобретать новые черты, следуя вместе с инновационными технологиями бизнеса, появлением новых рынков, принципиальной сменой парадигмы потребительского спроса. В общем виде, для чисто познавательной цели, источники инвестиционного финансирования можно разделить на две категории: внешние и внутренние (см. Внутренние источники финансирования инвестиций).

Ниже будет приведен краткий перечень источников финансирования по каждой категории и дана характеристика источников финансирования инвестиционных проектов:

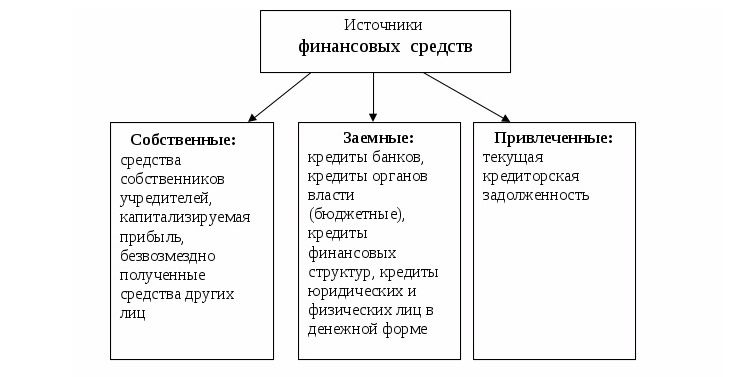

- Внутренние или собственные ресурсы. Собственным источником финансирования инвестиционного проекта являются материальные, финансовые или интеллектуальные ресурсы, принадлежащие компании (организации) инвестору на праве собственности, оперативного управления или хозяйственного ведения. К ним, прежде всего, относятся:

- Финансовые и материальные резервы компании в виде специальных фондов, счетов или активов, находящихся под особым статусом управления. Здесь имеется в виду, что для их использования в инвестиционном процессе необходимы специальные управленческие решения – например, одобрение совета директоров или акционеров.

- Финансовые активы, составляющие амортизационный фонд отчислений на воспроизводство капитальной базы. Этот источник финансирования, собственные средства которого предназначены, в первую очередь, для поддержания текущей конкурентоспособности и активности на рынке компании. Его можно использовать для инвестирования лишь в том в случае, когда проект предусматривает выход на новый качественный уровень технологии производства, и обновлением устаревшей материально (и морально) существующей технологической базы можно пренебречь.

Использование только внутренних средств для инвестирования вряд ли можно назвать оправданным, особенно в современных условиях. Во-первых, часть средств изымается из текущего бизнес-процесса, во-вторых, ограниченность внутренних ресурсов все равно приведет к поиску активов на внешних рынках. В данном случае следует придерживаться разумного баланса и сочетания различных способов инвестирования проекта (диверсификация источников финансирования).

- Внешние инвестиционные ресурсы. К ним относятся, в первую очередь, активы, с помощью которых инвестиционный проект предприятия получает финансирование от компаний, организаций, никак не связанных (аффилированных) с его бизнесом, и эти ресурсы имеют обязательный возвратный характер либо содержат в себе условия определенного обременения:

- Кредитные ресурсы, в том числе и товарные кредиты, например, имеющие форму лизинговых контрактов

- Эмиссионные активы. Это, в первую очередь, получение инвестиционных ресурсов через выпуск (эмиссию) ценных бумаг (акций) либо их производных инструментов (например, реальные или финансовые опционы).

- Уступка части или доли собственности, принятия решений, контроль над определенными бизнес-процессами. Осуществляется через, например, допуск в совет директоров, продажу части доли в уставном капитале.

- Интеллектуальные ресурсы, как то: торговая марка, франшиза (роялти), особые права и патенты на технологии, компьютерные программы, залоговые или имущественные права на материальные активы или нематериальные ресурсы (залоги, дарения, страхования и проч.)

- Налоговые преференции (каникулы), предоставляемые государственными структурами для стимулирования инвестиций в желательных секторах экономики. Сюда можно также отнести и различные правительственные программы субсидирования кредитных процентных ставок, пакеты размещаемых государственных заказов либо совместное финансирование участия в проекте.

- В некоторых случаях внешнее финансирование может иметь форму публичного сбора средств (типа проектов на основе применения системы crowd funding). Однако этот способ имеет довольно ограниченный характер использования на территории стран СНГ.

К тому, что касается внешнего финансирования, следует добавить несколько очень существенных моментов, на которые стоит обратить внимание:

- инвестиционные проекты, источники которых имеют только лишь внешний характер, в большинстве случаев либо заканчиваются потерей контроля над бизнесом (например, скупка контрольного пакета компании внешним инвестором-партнером), либо становятся обременительными для существующих бизнес-процессов.

- для управления финансовыми потоками, пришедшими извне, необходимы тщательный мониторинг условий выплат по долгам, соблюдение прав использования интеллектуальной собственности и создание системы управления рисками

- при всех издержках внешние финансовые ресурсы для реализации инвестиционного проекта являются наиболее предпочтительным вариантом при условии грамотного расчета как самого проекта, так и управления текущим бизнесом.

Заключение

В качестве заключения. В этой статье было кратко рассказано о том, что является источниками финансирования инвестиционного проекта, и какие методы для этого используются, и что необходимо знать о преимуществах и недостатках каждого из них.

Естественно полагать, что способы и методы не ограничиваются только теми, о которых было рассказано. В практике ведения бизнеса используется масса различных сочетаний и комбинаций финансирования инвестиций, начиная от простого кредита в Сбербанке и заканчивая синдицированными инвестиционными портфелями транснациональных корпораций. Но следует сказать, что все они строятся на простых принципах соблюдения разумного баланса и руководства обычным здравым смыслом.

Источник

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

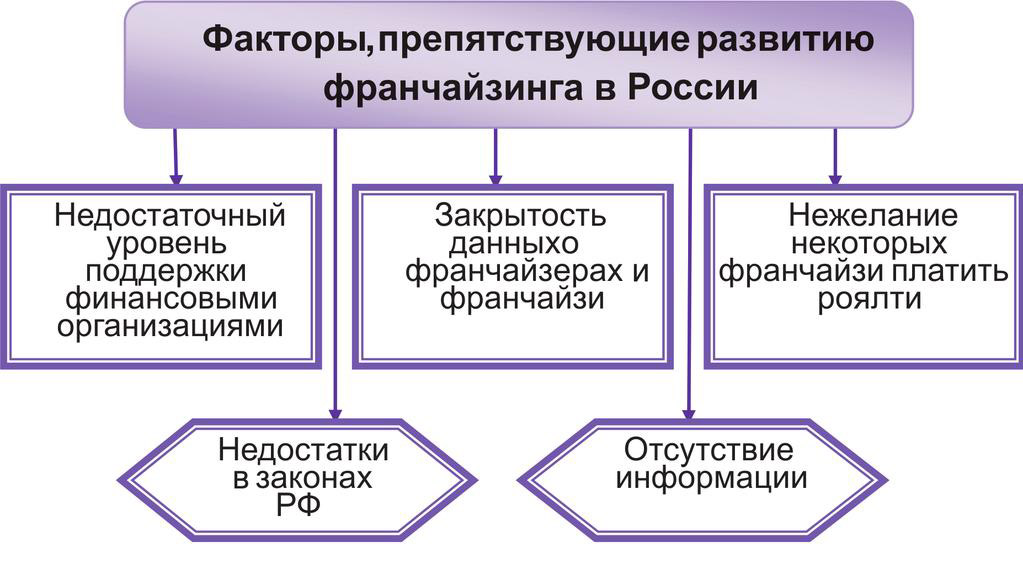

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

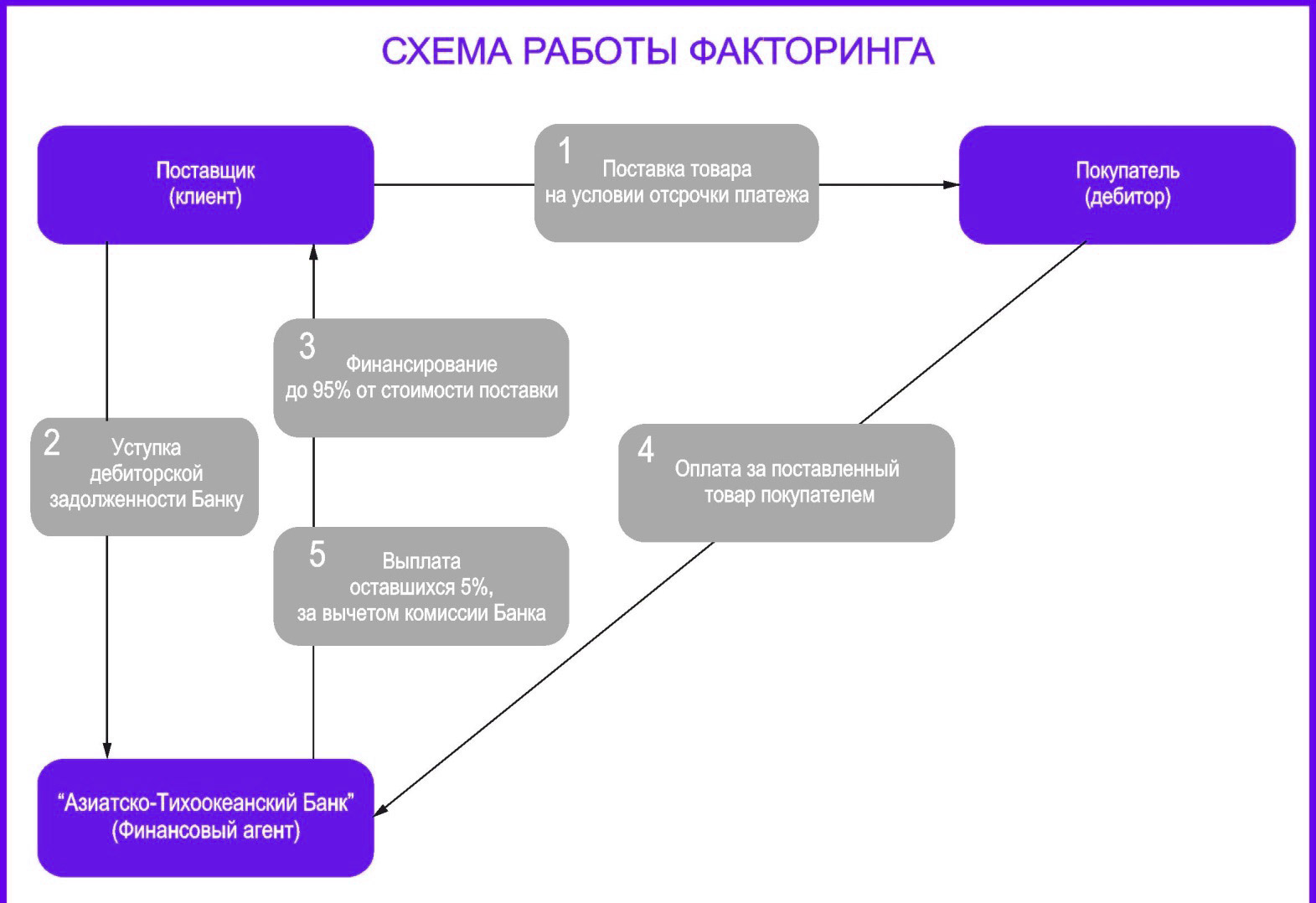

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник