- Основные источники финансирования инвестиций

- Что такое источники финансирования

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

- Научная электронная библиотека

- 2.3. Характеристика источников финансирования инвестиций в условиях модернизации инвестиционных отношений на финансовом рынке

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

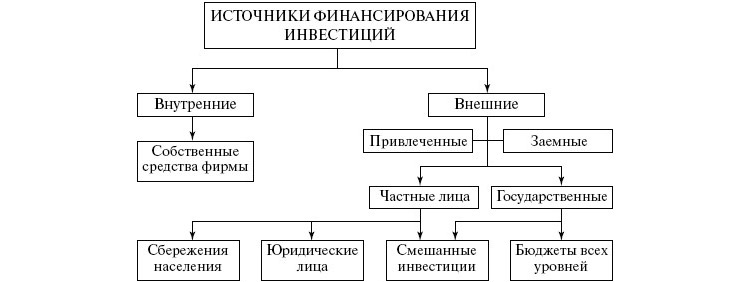

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

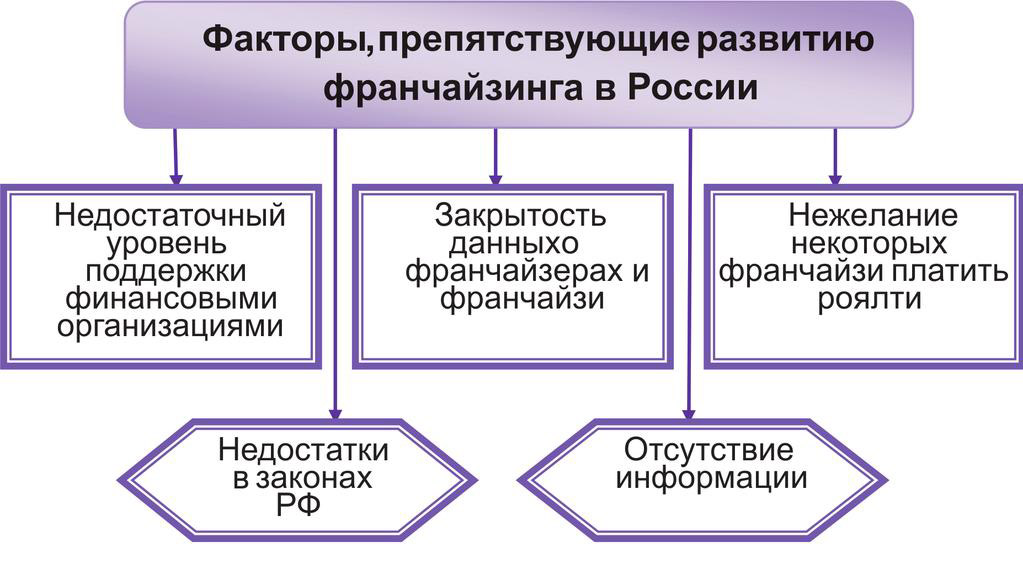

Прямые и косвенные

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

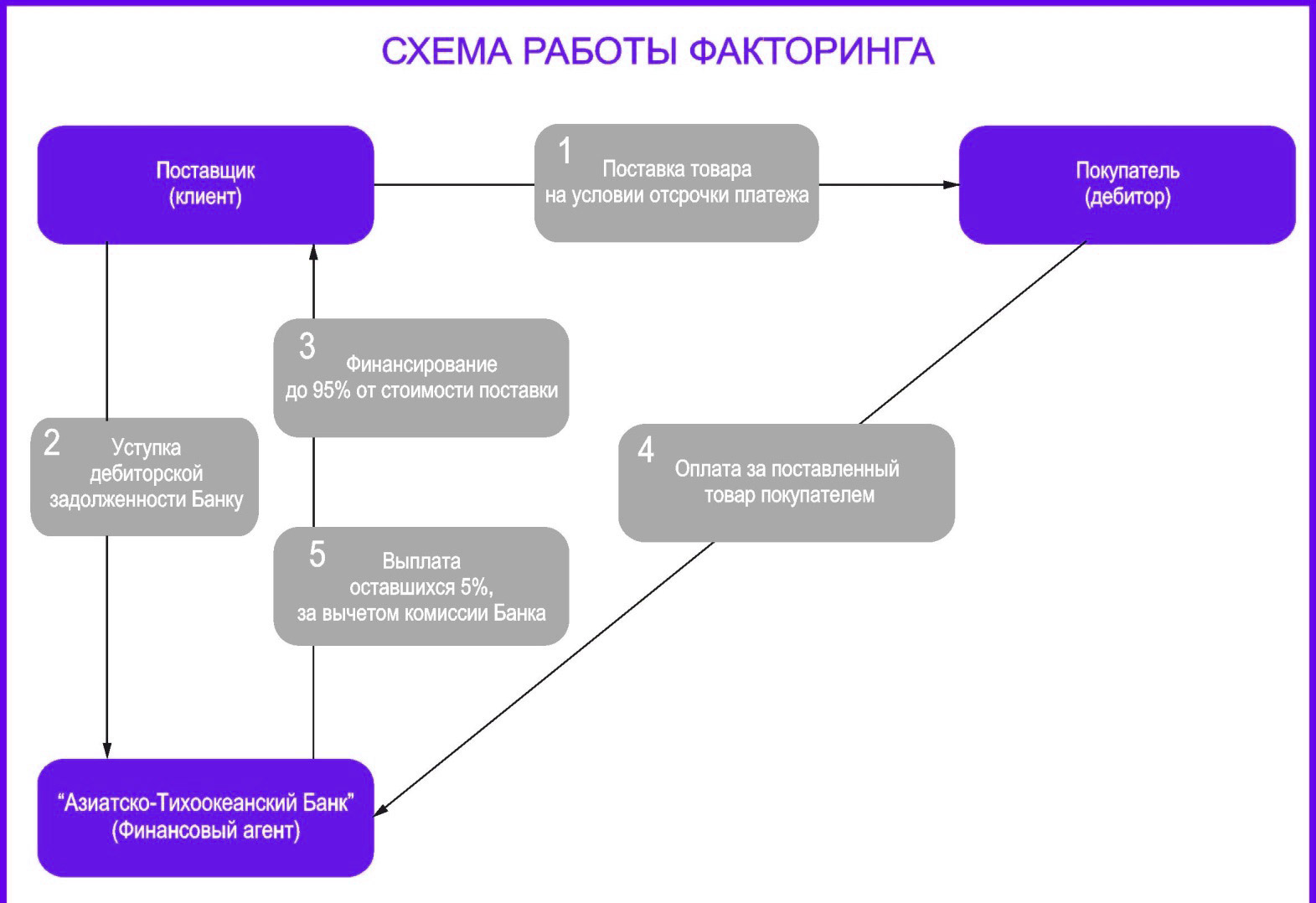

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник

Научная электронная библиотека

Юдина Е. А., Истомина Ю. В., Пятин А. Н., Юзвович Л. И.,

2.3. Характеристика источников финансирования инвестиций в условиях модернизации инвестиционных отношений на финансовом рынке

Российская экономика постепенно эволюционирует в сторону западной модели финансирования роста. Наличие источников финансирования инвестиций в настоящее время является одной из главных проблем в инвестиционной деятельности.

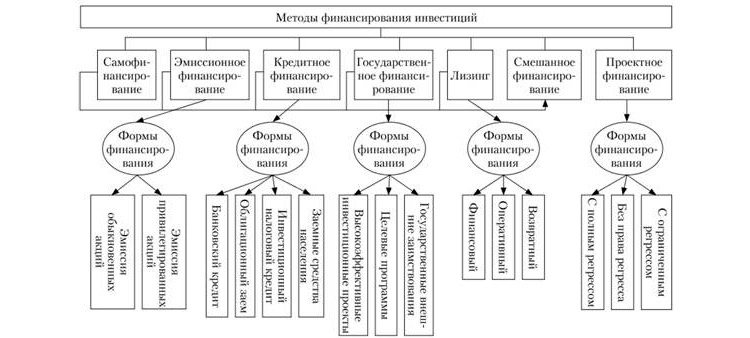

Система финансирования инвестиций складывается из органического единства источников финансирования инвестиционной деятельности и методов инвестирования. К таким источникам относятся бюджетный, кредитный, самофинансирования и комбинированный. В реальной жизни за названиями стоят различные субъекты рынка: фондовые биржи, коммерческие банки, бюджеты всех уровней, предприятия.

В соответствии с российским законодательством определены следующие источники финансирования инвестиционной деятельности:

– Собственные финансовые ресурсы и внутрихозяйственные резервы инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др.).

– Привлеченные финансовые средства инвестора (получаемые от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц).

– Заемные финансовые средства инвесторов или переданные им средства (банковские и бюджетные кредиты, облигационные займы и др.).

– Средства внебюджетных фондов.

– Средства федерального бюджета, предоставляемые на безвозвратной основе, средства бюджетов субъектов Российской Федерации.

– Средства иностранных инвесторов.

Ни одну из социальных проблем страны решить в условиях спада экономики невозможно. В действиях Правительства РФ ставятся две задачи: стабилизация экономики и создание условий для ее роста. В действительности перед Россией стоит одна задача – обеспечить устойчивый рост экономики, а задача стабилизации носит второстепенный характер.

Финансирование инвестиционных проектов может осуществляться как из одного, так и из нескольких источников. В целом все источники финансирования подразделяют на централизованные (бюджетные) и децентрализованные (внебюджетные). К централизованным источникам обычно относят средства федерального бюджета, средства бюджетов субъектов РФ и местных бюджетов. Все остальные относятся к децентрализованным. К внебюджетным средствам относятся собственные средства предприятий и организаций, заемные, привлеченные средства, средства внебюджетных фондов, индивидуальных застройщиков, иностранные инвестиции.

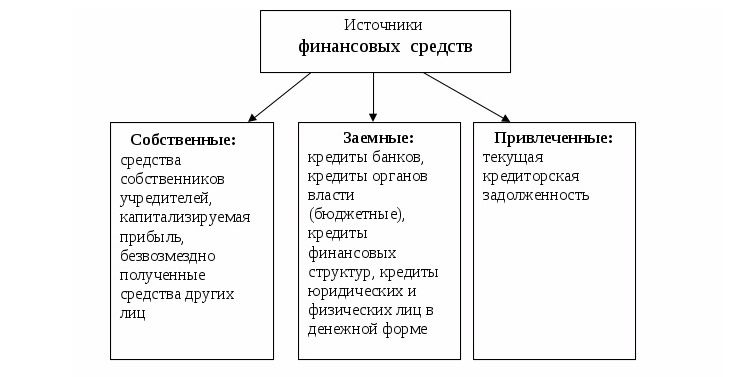

В условиях рыночной экономики поиск источников финансирования становится постоянной задачей функционирующих предприятий. Источники финансирования инвестиций на предприятии подразделяются на собственные, привлеченные и заемные (рис. 6).

Инвестиции – вложение капитала во всех его формах с целью обеспечения его роста в предстоящем периоде, получения текущего дохода или решения определенных социальных задач[6].

В экономической теории выделяется 3 вида ресурсов для финансирования бизнес-планов и бизнес-проектов:

1. Собственные средства.

2. Заемные средства.

3. Привлеченные средства.

Под собственными средствами понимается использование собственного капитала корпорации, руководства компании или инвестора, открывающего новое дело.

Заемные источники финансирования инвестиционных проектов предполагают банковские, коммерческие, бюджетные или целевые кредиты; инвестиционные ресурсы иностранных инвесторов; международные финансовые институты; институциональные инвесторы или предприятия. Долговое финансирование предполагает привлечение финансовых ресурсов на условиях срочности, платности, возвратности. Центральным вопросом для просящего кредит заключается в расчете предельной ставки, при которой кредит становится эффективным.

К привлеченным ресурсам предприятия относятся взносы; пожертвования; продажа и дополнительная эмиссия акций; инвестиционные ресурсы компаний резидентов (в т.ч. паевых инвестиционных фондов); инвестиционные ресурсы страховых компаний-резидентов; инвестиционные ресурсы негосударственных пенсионных фондов-резидентов[7].

Самофинансирование заключается в том, что после исключения из прибыли налогов и других обязательных платежей в бюджет все остальные денежные накопления остаются в распоряжении предприятия (организации).

При самофинансировании за счет собственных источников обеспечивается расширенное воспроизводство, а также решение социальных задач предприятия. Создание системы самофинансирования предполагает увеличение доли собственных источников (прибыли и амортизационных отчислений) в финансировании инвестиционных программ предприятий. При этом собственные накопления инвестора дополняются кредитными источниками и привлеченными средствами (эмиссией ценных бумаг).

В странах с развитой рыночной экономикой уровень самофинансирования считается высоким, если удельный вес собственных источников достигает 60 % и более от общего объема финансирования инвестиционных проектов.

Следует отметить, что увеличение государственного финансирования частных предприятий (фирм) за счет снижения самофинансирования рассматривается в деловых кругах как падение престижа фирмы. Поэтому фирмы стремятся использовать бюджетные средства временно, чтобы впоследствии вновь возвратиться к высокому уровню самофинансирования.

В условиях мирового финансово-экономического кризиса государство располагает достаточно широким спектром средств оказания государственной поддержки стратегическим предприятиям. Сам по себе переход от оценки конкретных инвестиционных проектов к предоставлению финансирования стратегическим предприятиям, находящимся в сложных финансовых условиях, является новым трендом.

При этом вопрос о законности предоставления финансовых средств на основании вхождения предприятий в правительственные перечни, не утвержденные постановлением Правительства РФ, остается дискуссионным.

Источники финансирования инвестиций на предприятии

Рис. 6. Классификация источников финансирования реальных инвестиций на предприятии[8]

Нельзя отрицать тот факт, что вхождение предприятий в Перечень, составленный Комиссией по повышению устойчивости развития российской экономики, может повысить их шансы на получение финансовых средств с использованием традиционных инструментов ГЧП (например, инструментов Внешэкономбанка). Однако по каждой из предусмотренных мер государственной поддержки необходимо разработать транспарантные условия ее предоставления.

Собственные средства финансирования инвестиционных проектов свидетельствуют о хорошем финансовом состоянии предприятия и создают определенные преимущества перед конкурентами. Амортизация основного капитала представляет собой сложное экономическое явление. Она выполняет три важнейшие функции:

– определение текущей оценки изношенной части основных средств;

– распределение на стоимость готовой продукции затрат, основных средств;

– накопление финансовых ресурсов для последующего замещения выбывающих основных средств или вложения капитала в новое производство.

Первые две функции относятся к бухгалтерским, в то время как третья является финансово-экономической, поскольку именно она позволяет оценить достаточность отчислений с позиций восстановления и обновления основного капитала.

Доля каждого источника финансирования инвестиций разнообразна и зависит от конкретных условий организации нового дела, от его масштабов и т.д. О том, какова структура инвестиций в основной капитал по источникам финансирования за период 2011–2013 гг., можно судить по следующим данным (табл. 4).

Особенностью бизнес-плана как стратегического документа является его сбалансированность по постановке задач с учетом реальных финансовых возможностей фирмы. Чтобы бизнес-план был принят, он должен быть обеспечен необходимыми финансовыми ресурсами. Это в значительной степени определяет характер проектов (концепций), которые изучаются при разработке бизнес-плана.

Структура бизнес-плана включает в себя раздел «финансовый план», безусловно, он весьма важен для понимания сути предлагаемой идеи, однако для составителей существует и не менее важный вопрос: какова стратегия финансирования проекта. Первостепенный вопрос при анализе путей получения инвестиций: сколько необходимо средств для реализации данного бизнес-проекта? Так же, встают вопросы: откуда намечается получить эти денежные средства и в какой форме? Когда можно ожидать полного возврата вложенных средств и получения инвесторами дохода на них?

Структура инвестиций в основной капитал по источникам финансирования (в % к итогу)[9]

Инвестиции в основной капитал – всего

в том числе по источникам финансирования:

в том числе кредиты иностранных банков

заемные средства других организаций

из федерального бюджета

из бюджетов субъектов Российской Федерации

из средств местных бюджетов

средства внебюджетных фондов

средства организаций и населения на долевое строительство

из них средства населения

Ответ на первый вопрос получен из раздела «финансовый план бизнес-проекта». Ответ на третий вопрос некоторые авторы так же включают в раздел финансового плана, однако он требует лишь приведения и включения в бизнес-план специальных расчетов, дающих возможность определить соответствующие показатели.

Ответ на второй вопрос – тема для особого разговора. Данный параграф посвящен анализу методов привлечения средств для финансирования бизнес-идеи.

Финансирование бизнес-проектов является инвестиционным решением компании, другими словами, денежные средства, предусматриваемые бизнес-планом, являются реальными инвестициями.

В Российской Федерации, основополагающим документом, в части инвестирования является Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 года. Статья 1 данного закона определяет инвестиции как денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта[10].

Рассматривая предложенную проблему с другой стороны, можно говорить о положительном эффекте от реализации инвестиционных проектов в масштабах страны. Так, инвестиции способны заметно увеличить объемы валового внутреннего продукта, регионального продукта и существенно пополнить местные бюджеты, и для большинства российских территорий – это реальная возможность укрепить конкурентные преимущества, завоевать новые экономические ниши, раскрыть свой инвестиционный потенциал[11].

В связи с этим, как на федеральном уровне, так и на уровне регионов, создаются механизмы привлечения реальных инвестиций в экономику. На территории России действуют такие механизмы, как концессии, в рамках государственно-частного партнерства, совместные предприятия, международный лизинг и создание особых экономических зон.

Возвращаясь к инвестиционной политике предприятия и к его бизнес-проектам, можно сказать, что для его участия в каком-либо из механизмов привлечения инвестиций требуется создание специального (адаптированного) бизнес-плана.

Для регистрации предприятия в качестве резидента особой экономической зоны (ОЭЗ) необходимо заключить соглашение с управляющей компанией ОЭЗ и предоставить бизнес-план, соответствующий критериям Министерства экономического развития Российской Федерации.

Совместное предприятие (не смешанное) организуется путем создания нового юридического лица с участием капиталов двух предприятий – резидента и нерезидента Российской Федерации;

Процедура взятия оборудования или других средств производства в международный лизинг мало отличается от лизинга внутри страны, однако, при всей схожести двух процедур, первая является более дорогостоящей.

Концессионное соглашение заключается путем проведения конкурса на право заключения концессионного соглашения[12].

В рамках данной работы остановимся более подробно на концессиях и концессионных соглашениях.

По концессионному соглашению одна сторона (концессионер) обязуется за свой счет создать и (или) реконструировать определенное этим соглашением имущество (недвижимое имущество или недвижимое имущество и движимое имущество, технологически связанные между собой и предназначенные для осуществления деятельности, предусмотренной концессионным соглашением) (далее – объект концессионного соглашения), право собственности на которое принадлежит или будет принадлежать другой стороне (концеденту), осуществлять деятельность с использованием (эксплуатацией) объекта концессионного соглашения, а концедент обязуется предоставить концессионеру на срок, установленный этим соглашением, права владения и пользования объектом концессионного соглашения для осуществления указанной деятельности[13].

Концессионный договор представляет собой одну из форм привлечения инвестиций в экономику. Концессия как инструмент привлечения частных инвестиций представляет собой систему договоров между государством и частным инвестором в отношении государственной или муниципальной собственности, или монопольных видов деятельности[14].

Концессионные соглашения в Российской Федерации стали возможны с момента принятия Федерального закона «О концессионных соглашениях № 115-ФЗ от 21.07.2005 года. Однако вместе с принятием соответствующего нормативно-правового акта законодатели наложили на концессионные соглашения ряд ограничений:

● четко определен список объектов концессионного соглашения (ст. 4);

● по концессионному соглашению передаются только права владения и пользования объектом концессионного соглашения (ст. 3.1);

● любое соглашение данного типа имеет четко определенный срок (ст. 10.1.3, 10.1.6).

Соотнося действующий федеральный закон с экономической литературой по данной теме, можно видеть, что в России законодательно закреплена традиционная концессия. Или концессия типа строительство, управление, передача (ВОТ). В мировой практике существует 6 организационных типов концессий, которые доказали свою эффективность в разных странах:

● Строительство, управление, передача (Build – Operate – Transfer, BOT) – традиционная концессия. Концессионная компания осуществляет строительство и эксплуатацию объекта в течение концессионного срока, по истечение которого объект возвращается государству. Она имеет право пользования, но не владения концессионным объектом;

● Браунфилд – контракт (Brownfield contract) – традиционная концессия. Предметом ее выступает деятельность по расширению, восстановлению и реконструкции существующего объекта, не включающая нового строительства;

● Строительство, владение, управление (Build – Own – Operate, ВОО) – разновидность традиционной концессии, так называемый гринфилд – проект (Greenfield project). Концессионная компания строит новый объект инфраструктуры и управляет им на правах владения и пользования. Концессионный срок не фиксируется;

● Строительство, владение, управление, передача (Build – Own – Operate – Transfer, ВООТ) – проект типа «гринфилд». Разновидность предыдущего типа концессии с той разницей, что концессионная компания имеет права владения и пользования объектом в период времени оговоренный в контракте, по истечении которого объект возвращается государству;

● Контракт на обслуживание (Service contract). Главная особенность данного контракта, отличающая его от упомянутых выше типов концессии, состоит в том, что концессионер получает от государства в управление и обслуживание уже готовый объект и не осуществляет инвестиций[15].

Существование лишь одного типа концессий на территории России существенно замедляет процесс привлечения инвестиций в экономику страны. Стоит отметить, что в рамках федеральных целевых программ регионам дано право легализовать на своей территории другие типы концессий, однако к настоящему моменту большая часть субъектов федерации не воспользовалась этим правом.

С развитием экономики и укреплением доверия к органам власти и государству в целом, государственно-частные предприятия или партнерства (ГЧП) становятся привлекательны для инвесторов. Кроме того, в России существуют области деятельности, где концессионный механизм – один из единственных методов реабилитации хозяйственной деятельности.

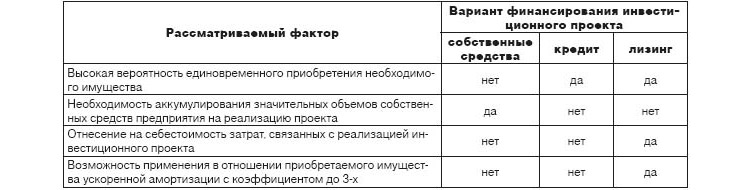

Выбор схемы финансирования нового бизнеса неразрывно связан с учетом особенностей использования как собственного, так и заемного капитала. Авторами были проанализированы преимущества и недостатки основных источников финансирования реальных инвестиций: собственного и заемного капитала (табл. 5).

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал. В свою очередь, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития и возможности прироста его финансовой рентабельности, однако в большей мере генерирует финансовый риск и угрозу банкротства.

В данном исследовании авторы обратились к источникам финансирования реальных инвестиций, поскольку при разработке перспективных планов и программ, при анализе и обосновании намечаемых проектов, прежде всего, возникает вопрос о возможностях их финансирования. Для более детального анализа авторами предлагается, с точки зрения объективных причин, оценить преимущества и недостатки некоторых источников финансирования реальных инвестиций, оказывающих влияние на факторы успеха или экономического роста (табл. 6).

Преимущества и недостатки собственного и заемного капитала при финансировании реальных инвестиций

1. Простота привлечения (т.к. инвестиционные решения связаны с увеличением собственного капитала).

2. Более высокая способность генерирования прибыли во всех сферах деятельности (т.к. при его использовании не требуется уплата ссудного процента в различных его формах).

3. Повышение финансовой устойчивости предприятия, его платежеспособности и снижение риска банкротства

1. Ограниченность объема привлечения, а следовательно, и возможностей существенного расширения инвестиционной деятельности предприятия в период благоприятной конъюнктуры рынка.

2. Высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала.

3. Неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств (т. к. невозможно обеспечить увеличение коэффициента финансовой рентабельности предприятия над экономической)

1. Достаточно широкие возможности привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя.

2. Обеспечение роста финансового потенциала предприятия при необходимости существенного расширения его активов и увеличения темпов роста объема его хозяйственной деятельности.

3. Более низкая стоимость в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат на его обслуживание из налогооблагаемой базы при уплате налога на прибыль)

1. Использование этого капитала генерирует наиболее опасные инвестиционные риски в хозяйственной деятельности предприятия – риск снижения финансовой устойчивости и потери платежеспособности.

2. Активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплаченного процента за кредит.

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней процентной ставки на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (т.к. предоставление кредитных ресурсов зависит от решения кредиторов, требует в ряде случаев соответствующих сторонних гарантий или залога)

Влияние преимуществ и недостатков некоторых видов финансирования реальных инвестиций на факторы успеха или роста

Преимущества финансирования реальных инвестиций

Недостатки финансирования реальных инвестиций

Источник