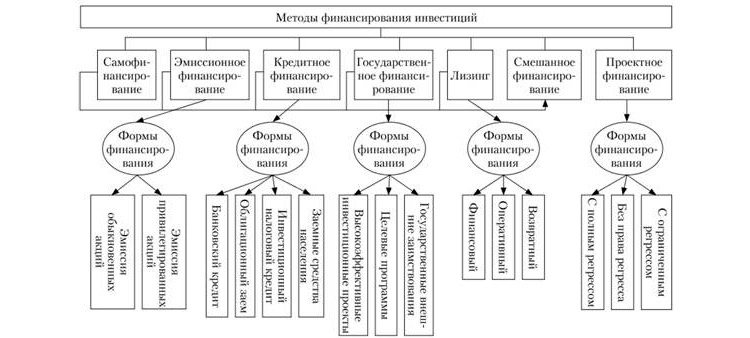

- Источники и методы финансирования

- Источники финансирования инвестиций – что значит этот термин

- Классификация источников для инвестиций

- Внешние источники

- Внутренние источники

- Существует несколько разновидностей внутренних источников инвестирования

- АНАЛИЗ СТРУКТУРЫ ИСТОЧНИКОВ ИНВЕСТИЦИЙ В РЕГИОНЕ

- Основные источники финансирования инвестиций

- Что такое источники финансирования

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

Источники и методы финансирования

В современной России – государстве с рыночной моделью экономики – постепенно набирает обороты инвестиционная деятельность. Люди стремятся вложить свои сбережения для того, чтобы в перспективе получить от этого доход. Чтобы этим заниматься, нужно четко понимать, что такое инвестиции и какие бывают источники и методы инвестирования.

В первую очередь вы должны знать – для того чтобы обеспечить финансами свой проект, необходимо проделать достаточно много работы: найти источники финансирования инвестиционной деятельности, выбрать способ по их мобилизации, подумать, какие предпринять меры, чтобы использовать их эффективнее.

Источники финансирования инвестиций – что значит этот термин

Для того чтобы осуществить инвестирование в какую-то область экономики, нужно иметь денежные средства. Их называют источниками финансирования инвестиций.

По своей структуре источники представляют собой финансовые активы, которые впоследствии будут использоваться для осуществления вложений в интересующей инвестора сфере. Таких источников в экономике достаточно много, поэтому была принята их единая мировая классификация.

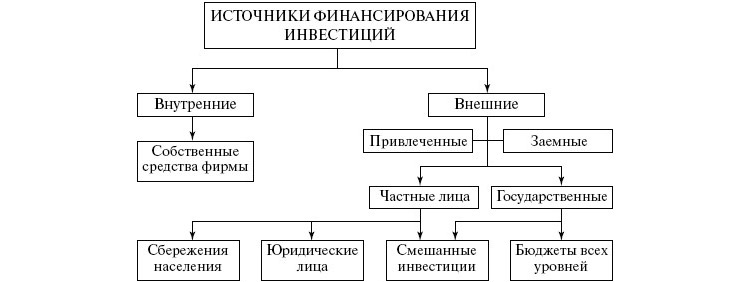

Классификация источников для инвестиций

Ключевое разделение источников денежных средств для проведения вложений происходит по типу их образования и использования на государственном уровне. Это внутренние и внешние источники инвестиций.

В развитых странах разные их виды взаимодополняют друг друга, создавая гармоничные схемы по финансированию вкладов в разнообразные экономические отрасли. В менее развитых странах, где образование внутренних инвестиционных источников налажено хуже, повышается значение и влияние инвестиций со стороны других государств.

Внешние источники

Особенно большую роль он играет в жизни тех государств, которые только развиваются и не могут обеспечить себя материальными благами для инвестиционных вложений. Таким странам необходимо поддерживать свою инвестиционную привлекательность и постоянно искать иностранных инвесторов.

Но важны они не только для развивающихся стран с переходной экономикой. Внешний источник финансирования – прекрасная возможность для государства дополнить менее интересующие его отрасли дополнительными финансовыми вливаниями.

Иностранные инвесторы могут не только быть совладельцами какого-нибудь предприятия, но и даже построить на территории какой-либо страны объект, который будет всецело им принадлежать. Наиболее ярким современным примером будет постройка ведущими компаниями заводов по производству своей продукции в Китае, Индии и Вьетнаме. Дело в том, что таким образом снижаются налоговые выплаты (в странах Евросоюза и в США их объем намного выше, чем в указанных странах), а также затраты по найму рабочих, так как в этих странах средний уровень заработной платы у населения более низкий.

Внутренние источники

Если рассматривать внутренние источники для инвестиций, то нужно отметить, что в масштабе каждого конкретного государства на уровень их развитости влияют:

- уровень сбережений населения как возможных частных инвесторов;

- уровень и объем сбережений юридических организаций и государства в целом.

Естественно, что от этих двух факторов будет зависеть то, сколько частные или юридические лица способны вложить в какой-либо объект. Именно поэтому уровень сбережений оказывает такое заметное влияние на уровень инвестиций в каждой отдельно взятой стране.

Существует несколько разновидностей внутренних источников инвестирования

- Прибыль организации – создателя проекта. В данной ситуации обеспечение денежными средствами ведется по типу самостоятельного финансирования. На деле опыт доказывает, что в чистом виде этот способ финансирования можно использовать только для очень маленьких проектов, а для объемных уже необходимо привлечение капиталовложений извне. Иногда эту проблему пытаются решить без привлечения других инвестиционных источников, за счет повышения цены производимой продукции. Однако, тут стоит помнить, что с ростом цен падает спрос, а это приводит к еще меньшему притоку денежных средств.

- Банковский кредит, выданный на длительный срок. В большинстве стран это наиболее используемый и популярный способ получения финансов на свой проект. Долгосрочный кредит дает возможность для заемщика наладить свое производство и реализацию товара. Тем не менее в государствах с нестабильной экономикой этот способ практически неактивен – есть ситуации, при которых банки не хотят подвергать себя риску и вкладывать деньги в инвестирование или выдавать долгосрочные кредиты.

- Выпуск предприятием ценных бумаг. Данный способ имеет крайне важное значение при финансировании инвестиционных проектов. В России он только развивается, однако в более развитых странах денежные средства, полученные данным способом, занимают более половины от всех источников инвестиций. Для этого предприятие выпускает акции и облигации, приобрести которые могут как частные лица, так и юридические. В данной ситуации единственный критерий – необходимое количество сбережений для их покупки.

- Финансирование из государственного бюджета. Централизованное выделение денежных средств возможно без возврата или в форме государственного кредита. Первый вариант страна может обеспечить для проектов, имеющих национальное значение, а второй для всех проектов с высокой инвестиционной привлекательностью. Для России приоритетами в госфинансировании является развитие промышленного комплекса страны, а также научно-технического прогресса.

- Амортизационные отчисления. Это финансовые средства, которые выделяются для замены изношенной части производства или снижения изношенности фондов. В экономике современной России такие отчисления имеют небольшое значение из-за растущей инфляции.

Источник

АНАЛИЗ СТРУКТУРЫ ИСТОЧНИКОВ ИНВЕСТИЦИЙ В РЕГИОНЕ

Первостепенная задача развития любого региона Российской Федерации — повышение его инвестиционной активности. Актуальность региональной инвестиционной политики вытекает из необходимости интенсивного развития региона, неуклонного роста валового регионального продукта, повышения финансовой устойчивости и финансовой стабильности предприятий.

В Курской области с 2009 г. наблюдалось стабильное увеличение объемов инвестиций в основной капитал.

В 2012 году по сравнению с 2008 годом рост инвестиций в основной капитал составил 22725,4 млн. рублей или 174.2%.(Табл.1)

Таблица 1 Структура инвестиций в основной капитал в Курской области за 2008-2012гг.

Инвестиции в основной капитал

С 2009г. по 2012 г. прослеживается тенденция увеличения удельного веса собственных средств инвестиционных ресурсов (с 19,7% в 2009г. до 35,6% в 2012г.) и уменьшения доли привлеченных средств (с 80,3% в 2009г. до 64,4% в 2012г.).

В 2009г. наблюдается незначительное уменьшение доли собственных средств организаций в финансировании инвестиций в основной капитал по сравнению с уровнем 2008г. на 3,9 %, что отражает влияние финансово-экономического кризиса.

В 2012 году организации области за счет собственных средств профинансировали инвестиционные проекты 19022,7 млн. рублей (Табл.2).

Таблица 2 Структура собственных средств в инвестициях в основной капитал по Курской области за 2008-2012гг.

Основными собственными источниками финансирования инвестиций стали чистая прибыль и амортизационные отчисления.

Структура собственных средств организаций, направленных на инвестиционную деятельность, за пять лет изменилась. Так в 2009 году доля прибыли, в собственном источнике финансирования, составила 41,8%, а в 2012 году — 73,8%. Увеличение доли прибыли можно объяснить тем, что в экономике области за истекший период выросло число прибыльных организаций. Полученная организациями прибыль позволила использовать ее на финансирование инвестиционных проектов, необходимых для успешного развития организаций. Прибыль является основной целью деятельности организации в условиях рынка, формирует важный источник самофинансирования инвестиций. Самостоятельность предприятия в ее распределении предполагает возможность выбора в качестве приоритетного направления использования прибыли в осуществлении реальных инвестиций.

Доля амортизации в инвестиционной деятельности организации снизилась, так в 2009 году она составила – 45,5%, а в 2012 году — 22,4%. Снижение доли амортизационных отчислений, свидетельствует о том, что на большую часть основных фондов уже начислена полная амортизационная стоимость. Амортизационные отчисления предприятия также являются важнейшим источником самофинансирования инвестиционной деятельности. Они призваны обеспечить не только простое, но и расширенное воспроизводство. В развитых странах мира амортизационные отчисления до 70-80% покрывают потребности предприятия в инвестициях.

Несмотря на все достоинства, которыми потенциально обладают собственные источники финансирования инвестиций, важно подчеркнуть особую роль финансовых ресурсов, мобилизуемых предприятиями на финансовом рынке, и прежде всего, банковского кредита, так как именно банковские кредиты формируют устойчивую основу для расширенного воспроизводства (Табл.3).

Таблица 3 Структура привлеченных средств в инвестициях в основной капитал по Курской области за 2008-2012гг.

заемные средства других организаций

бюджета субъекта Российской Федерации

средства внебюджетных фондов

Доля банковской сферы в финансировании реального сектора экономики в 2012 году снизилась на 6,2% по сравнению с 2011 годом, но продолжала играть ведущую роль в финансировании инвестиций в основной капитал. В объеме привлеченных средств она составила 34,4% (в 2011 году – 37,5%).

Кредиты банков в области преимущественно использовались на развитие объектов следующих видов деятельности: сельское хозяйство, охота и лесное хозяйство, добыча металлических руд, обрабатывающие производства, производство и распределение электроэнергии, газа и воды, строительство.

В 2012 году увеличилась доля заемных средств других организаций и составила 16,1% в объеме привлеченных средств ( в 2011 году – 12,0%), что свидетельствует о том, что в регионе появились предприятия с высокой прибылью.

В современной России государство не остается в стороне, а активно инвестирует в региональное развитие, так бюджетные средства в 2012 году использовались в основном на выполнение федеральных и региональных инвестиционных программ, целью которых является поддержка социальной сферы и систем жизнеобеспечения, развития муниципальных образований области. Основным инструментом реализации указанных направлений являются федеральные целевые программы. Анализируя таблицу 2, можно отметить, что в 2012 году наблюдается снижение средств бюджетов всех уровней на 4,1 % по сравнению с 2011 годом.

В структуре инвестиций в основной капитал нашли отражение такие источники финансирования, как средства внебюджетных фондов и прочие средства организаций. Доля средств внебюджетных фондов в инвестициях в основной капитал незначительна и в 2012г. составила 0,1% (в 2011г. – 0,2), а в объеме привлеченных средств соответственно 0,22% и 0,2%.

Согласно исследованиям инвестиционного климата, проведенным рейтинговым агентством «Эксперт», Курская область входит в категорию 3B1 «Пониженный потенциал — умеренный риск».

Международным рейтинговым агентством «Fitch Ratings» Курской области присвоены долгосрочные рейтинги в иностранной и национальной валюте на уровне «BB+», краткосрочный рейтинг в иностранной валюте «B» и национальный долгосрочный рейтинг «AA(rus)». Прогноз по долгосрочным рейтингам – «стабильный». Рейтинги Курской области отражают хорошие показатели исполнения бюджета, низкий прямой риск.

Для инвесторов наиболее перспективными являются следующие сферы: электроэнергетика, черная металлургия, производство строительных материалов, машиностроение и металлообработка, химическая и нефтехимическая промышленность, аграрный сектор экономики и пищевая промышленность.

Таким образом, в Курской области наблюдается увеличение инвестиционной активности организаций, но в тоже время снижается сумма привлеченных инвестиций. Необходимо активнее привлекать иностранные инвестиции с целью модернизации существующих и образования новых производств. В свою очередь государство должно увеличивать объемы инвестиций, как на федеральном, так и на региональном уровне, что будет способствовать реализации большего числа федеральных целевых программ и, как следствие, улучшению социально-экономического положения региона.

1. Булатова Ю.И. Источники инвестиционной деятельности субъекта Российской Федерации [Текст] / Ю.И. Булатова // Известия Санкт – Петербургского университета экономики и финансов. – 2010. — №5. – с. 94-97.

2. Инвестиции в Курской области (2008 – 2012). 2013: Статистический сборник [Текст] / Территориальный орган Федеральной службы государственной статистики по Курской области. – Курск, 2013. – 88 с.

3. Официальный сайт Администрации Курской области [Электронный ресур] // http://adm.rkursk.ru.

4. Райзберг, Л.Ш. Современный экономический словарь [Текст] / Л.Ш. Райзберг, Е.Б. Лозовский. — Москва. ИНФРА-М, 1999. – 479 с.

Источник

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

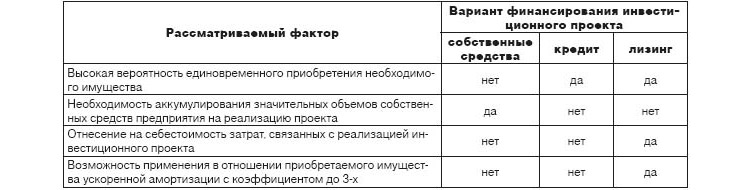

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

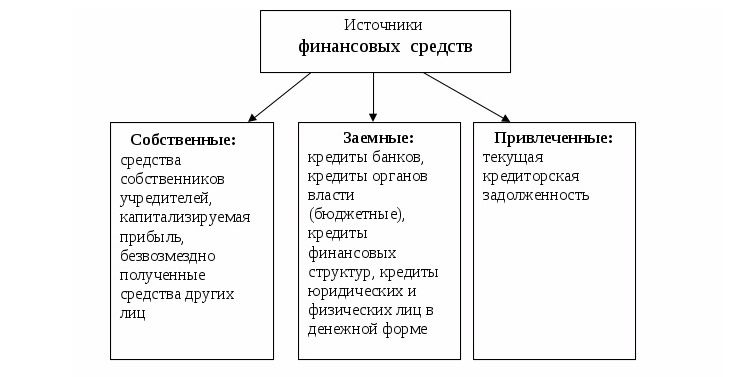

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

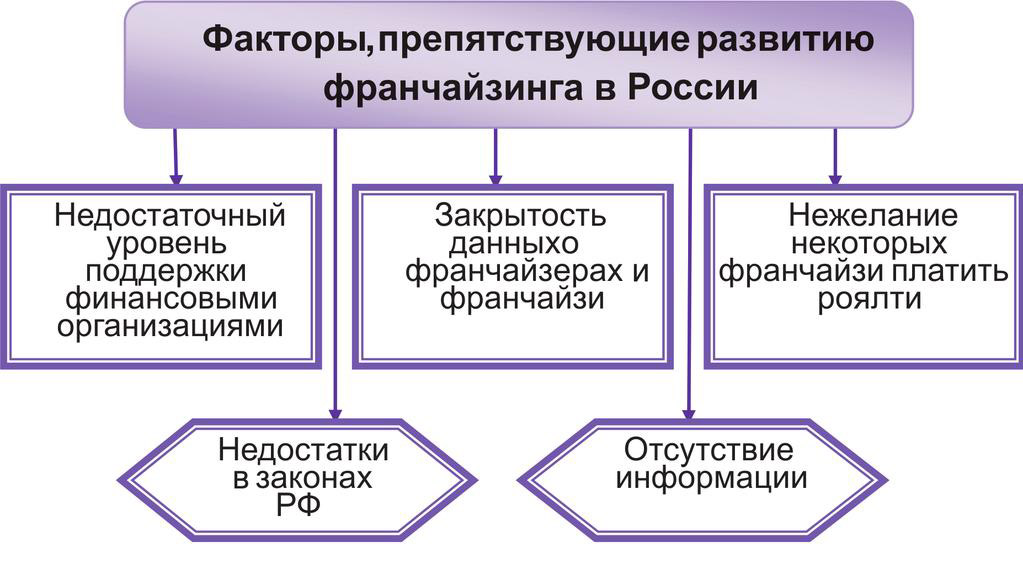

Прямые и косвенные

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

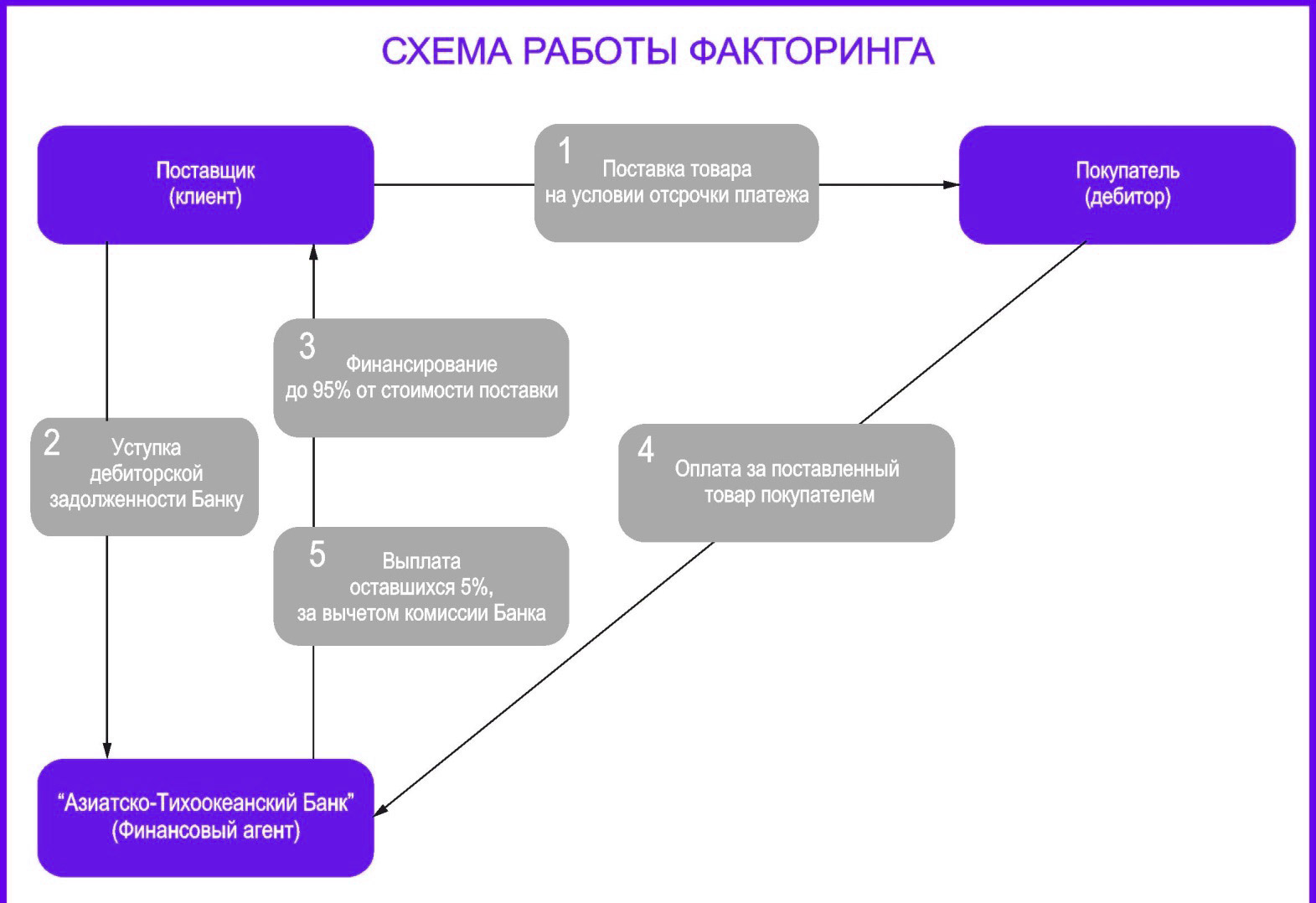

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник