- Ипотечный сертификат участия какие условия и права держателя

- Что такое ипотечный сертификат участия (ИСУ)

- Кто выпускает ипотечные сертификаты участия

- Особенности доверительного управления

- Особенности ипотечных сертификатов участия

- Права и преимущества владельцев ИСУ

- Что такое ипотечный сертификат участия?

- Ипотечный сертификат участия (ИСУ)

- Ипотечные облигации. Что это и как на них заработать

- Последние новости

- Рекомендованные новости

- Прогнозы и комментарии. Повышаем ставки

- Итоги торгов. Российский рынок теряет хватку

- Новый удар по нефтяникам от ESG. Трубопровод Keystone XL похоронен

- Отчет ОПЕК. Прогнозы и тренды на рынке нефти

- Ключевая ставка может вырасти сразу на 0,5%? Что ждать от ЦБ в пятницу

Ипотечный сертификат участия какие условия и права держателя

Ипотечный сертификат участия — это ипотечная ценная бумага, популярность которой только начинает нарастать. Такой относительно новый способ вложения денежных инвестиций в ипотечные ценные бумаги (ИЦБ) имеет определенные достоинства по сравнению с иными способами инвестирования, в частности получения большей гарантированной прибыли. Подробнее о том, кто выпускает ИСУ и особенности его обращения — выясним в данной статье.

Что такое ипотечный сертификат участия (ИСУ)

Согласно определениям, указанным в российских законодательных актах, ипотечный сертификат участия — это именные ИЦБ, не имеющие номинальной стоимости, подтверждающие долю своего держателя от ипотечного покрытия, то есть суммы, равной ипотечному кредиту со всеми процентами. Преимуществом ИСУ является то, что гарантом дохода является реальный объект недвижимости в качестве залога по кредиту. Помимо возврата инвестированных в строительство средств, держатель ИСУ получает прибыль в виде процентов, которые возвращают заемщики по кредиту.

Кроме того, специалисты отмечают, что договор доверительного управления (ДУ), который заключается при определении доли инвестора, может быть заключен на срок до 40 лет, что позволяет ИСУ считаться долгосрочной инвестицией. При этом, договор ДУ может быть заключен и на минимально короткий срок — на календарный год. Таким образом, срок инвестиций в ИСУ может быть абсолютно разным.

Кто выпускает ипотечные сертификаты участия

При покупке ИСУ инвесторами формирования коллективная (общая) долевая собственность на ипотечное покрытие. В результате образования своеобразного фундамента участвуют все владельцы сертификатов и участники, исполняющие процедуры доверительного управления.

Особенности доверительного управления

Для организации доверительного управления основным специфическим документом является договор ДУ. Доверительный управляющий готовит основные пункты и положения данного документа. Именно Доверительный управляющий является ответственным за выдачу ИСУ. На управляющего ложится ответственность перед держателями сертификатов, предусмотренная законодательством. Простыми словами, управляющий на определенных условиях должен возместить инвесторам ущерб, причиненный в результате несоблюдения правил договора, или неверного расчета денежных средств по выплатам.

Договором должны быть оговорены условия и порядок проведения собраний владельцев ИСУ, и выдачи средств по каждому сертификату участия. Кроме того, срок действия данного документа так же должен быть указан. Сроки, порядок и размер получения выплат после завершения погашения ипотечного кредита, а также размер расходов на управленческие услуги тоже являются важной частью договора.

Составленный в соответствии с законодательными нормами документ должен быть утвержден на созыве держателей сертификатов. После завершения процедуры обсуждения и подписания договора его условия не могут изменяться.

Управляющее лицо вправе организовать досрочный сбор держателей ИСУ в исключительных случаях. Такой ситуацией может стать аннулирование лицензии депозитария, так как исполнять условия договора ДУ он будет не вправе. Управляющий должен предоставить новую кандидатуру на утверждение собрания владельцев.

Особенности ипотечных сертификатов участия

Среди прочих ценных бумаг, находящихся в обороте, ИСУ выгодно выделяются целым рядом отличий и особенностей. Основные отличия можно разделить на пункты.

- Ипотечные сертификаты нельзя отнести к долговым документам, в связи с тем, что ими уточняется доля поступлений от ипотечных активов для держателя.

- ИСУ не относится к видам эмиссионных бумаг, что в значительной степени упрощает процедуру его выпуска, которая, по сути, включает в себя только операционные издержки.

- Правовые аспекты, которые обусловлены ипотечным сертификатом участия не имеют документарную форму.

- Все выпущенные и выданные ИСУ, закрепляющие доли своих владельцев в стоимости на ипотечное покрытие, закреплены в положениях договора ДУ.

- ИСУ может находиться в свободном обращении, и это обусловлено отсутствием его номинальной стоимости.

- Ипотечный сертификат свободно может приобрести как государственный фонд, так и физическое лицо.

- Объем инвестиций по ИСУ практически не ограничивается.

Выпускать любые производные ценные бумаги по ИСУ запрещено законодательством.

Права и преимущества владельцев ИСУ

Владелец ипотечного сертификата участия вместе с этой ценной бумагой наделяется рядом закрепленных прав и получает существенные преимущества. Ведь каждым экземпляром сертификата подтверждается равные права и равные доли участников коллективной собственности. Каждый из держателей ИСУ имеет право на полноценное участие в сборах владельцев сертификатов, обсуждения и принятия решений.

На сегодняшний день ИСУ стал для многих инвесторов прибыльным способом инвестирования денежных средств с гарантированным доходом, и связано это главным образом с ростом и усовершенствованием законодательной базы.

Источник

Что такое ипотечный сертификат участия?

Шутки о закабалении ипотекой уже давно гуляют по интернету: тут и «ипотека на полвека», и человек в трусах у дверей банка с подписью «он выплатил ипотеку», и многое другое. Действительно: брать кредит на 20-30 лет, выплачивая довольно приличный ежемесячный взнос и переплачивая в результате весьма существенную сумму (как процент на остаток долга в течение всего срока погашения задолженности) желающих мало, особенно в ситуации, когда внезапный кризис может лишить тебя работы.

Но что, если посмотреть на ситуацию с другой стороны? Банкам, раздающим ипотечные кредиты, необходимы деньги, причем чем больше сумма выданных кредитов, тем меньше у банка ликвидность в текущий момент, несмотря на получение приличного процента со временем.

При этом некоторая ценная бумага, удостоверяющая долю ее владельца в праве собственности на ипотечное покрытие, была бы хорошим активом для сторонних вкладчиков – рисков почти никаких (т.к. если заемщик перестает платить, то как правило лишается квартиры), а процент выше среднего по банковским вкладам. Ибо комфортными ипотечные условия не назовешь.

Ипотечный сертификат участия (ИСУ)

Данная идея и легла в основу выпуска ипотечных сертификатов участия (ИСУ, аналог американских Mortgage backed securities), собственниками которых могут становиться как частные, так и институциональные инвесторы с высокой ликвидностью — вроде негосударственных пенсионных фондов и страховых компаний.

⭐ Хотя закон об ипотечных ценных бумагах был принят еще в 2003 году, развитие этого рынка началось совсем недавно: в 2013 году в России было осуществлено 20 выпусков ипотечных сертификатов на общую сумму более 140 млрд. руб.

Первым эмитентом, организовавшим в России выдачу ИСУ, стала «Управляющая компания ГФТ КАПИТАЛ», входящая в финансовую группу ГФТ. Эти бумаги можно купить и на Московской бирже (брокер ежемесячно зачисляет процент на торговый депозит инвестора; список ИСУ можно найти тут , выбрав в «Тип инструмента» — «Ипотечный сертификат»).

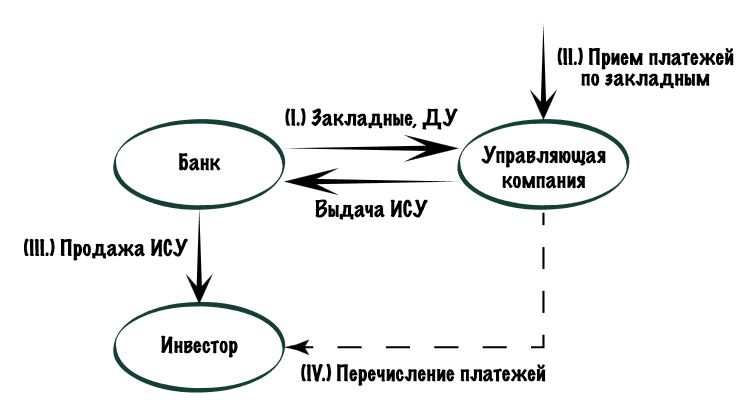

По своей сути ИСУ весьма похожи на паевые фонды, однако отличаются от них гарантированной доходностью. Юридически все выглядит следующим образом. Пул закладных, полученных банком от ипотечных заемщиков, продается управляющей компании (переходит под ее доверительное управление). При этом банк восстанавливает ликвидность. УК под полученные закладные выпускает ИСУ и продает их инвесторам. Весь денежный поток, приходящий по этому пулу, поступает к ним.

Если какой-то заемщик не платит по закладной, то УК обычно обращается в коллекторное агентство – так как залогом является квартира, инвестиции в ипотечные бумаги довольно неплохо защищены. По другой схеме происходит обмен: банк передает закладные УК, а она выпускает под них ИСУ и отдает сертификаты обратно банку, который сам занимается их продажей:

Выпуск ИСУ участия возможен в случае соблюдения следующих условий:

- размер их эмиссии не должен превышать общей стоимости всех ипотечных активов

- срок их обращения не должен превышать срок действия договора об ипотечном кредите

- общая стоимость всех выпущенных сертификатов не должна превышать 50-кратного размера капитала эмитента

- минимальный объем выпуска сертификатов должен быть не менее суммы, эквивалентной ста тысячам евро по курсу Национального Банка

Основным недостатком ИСУ является то, что доходность по ним может оказаться меньше планируемой (т.к. зависит от того, насколько пунктуально погашаются платежи), но риск потери основной суммы инвестиций невелик. Так как пулы нередко составляются из тысяч закладных, хорошая диверсификация снижает риск недополучения дохода. Кроме того, низкая ликвидность сертификатов (возможно временная) и извечный риск экономической нестабильности в России также снижают цену этого долгосрочного инвестиционного инструмента.

Источник

Ипотечные облигации. Что это и как на них заработать

Ипотечная облигация (ипотечная ценная бумага, ИЦБ) — это облигация, выпущенная банком и обеспеченная платежами его клиентов по ипотечным кредитам.

Упрощенно такая облигация формируется следующим образом: банк выдает клиентам ипотечные кредиты, которые объединяются в общий пул (ипотечное покрытие), после чего права на получение платежей из этого пула структурируются, и под них выпускается ценная бумага. Таким образом, держатель данной бумаги получает доходность, обеспеченную ипотечными платежами. Эта ценная бумага называется ипотечной облигацией, а процесс перепродажи долга в виде ценных бумаг получил название секьюритизация.

Для банка выпуск ИЦБ позволяет зафиксировать доход, который формируется за счет разницы между получаемой ставкой по ипотеке и выплачиваемым купоном по облигации. При этом вырученные от продажи облигаций деньги могут быть снова использованы для выдачи новых кредитов. Таким образом, кредитная организация может увеличить оборачиваемость активов и повысить уровень прибыли.

Для инвестора ипотечная облигация представляет долгосрочный инструмент для вложения средств, надежность которого обеспечена недвижимостью. Даже если заемщик перестанет платить ипотеку, банк может реализовать его квартиру на торгах и выполнить свои обязательства перед инвесторами. При этом доходность по таким бумагам, как правило, несколько выше, чем по выпускам с сопоставимым кредитным качеством.

Минусом для инвестора является неопределенность будущих потоков платежей по облигации. Заемщики могут досрочно гасить свою задолженность по ипотеке, что приведет к незапланированному досрочному погашению части номинала ценной бумаги (амортизации). Таким образом, инвестор подвергается риску реинвестирования амортизированной суммы. Это может привести к росту транзакционных издержек, а также уменьшению доходности в случае снижения процентных ставок.

Виды ипотечных облигаций

Ипотечные облигации могут быть однотраншевыми (агентские) и многотраншевыми. В отдельную категорию можно выделить балансовые ИЦБ.

Однотраншевые ИЦБ — один пул кредитов обеспечивает только один выпуск облигаций. Классическая схема размещения ипотечных облигаций.

Многотраншевые (структурированные) ИЦБ — один пул кредитов обеспечивает несколько выпусков облигаций. Бумаги этого вида часто выпускаются в виде нескольких траншей, как правило старшего и младшего. Владельцы старшего транша имеют приоритетное право на получение выплат по сравнению с держателями младших траншей. Это значит, что чем младше транш, тем выше риск и сопутствующая доходность. В случае убытков (дефолтов по ипотечным кредитам) в первую очередь страдают держатели младших траншей.

Балансовые ИЦБ — обычные облигации банка, которые дополнительно обеспечены пулом ипотечных кредитов. При этом ипотечные кредиты остаются на балансе банка, а инвестору стоит учитывать не только кредитный риск пула ипотечных кредитов, но и кредитный риск самого эмитента.

На рынке также существует ипотечный сертификат участия, который не стоит путать с ипотечной облигацией. Этот инструмент похож по сути на пай в ПИФе с тем отличием, что управляющая компания управляет не портфелем ценных бумаг, а портфелем выданных ипотечных кредитов. Получив предложение вложить средства в ипотечный сертификат участия, инвестору следует понимать, что это другой инструмент со своими особенностями.

Ипотечные облигации в России

Несмотря на то, что впервые ипотечные облигации появились в РФ 16 лет назад, российский рынок ИЦБ до сих пор находится в стадии становления. Это связано как с несовершенством регулирования и рыночной инфраструктуры, так и с осторожным отношением инвесторов к специфическому инструменту.

В последние годы рынок ИЦБ значительно ускорил рост, главным образом, за счет выпусков государственного банка ДОМ.РФ (прежде АИЖК —Агентство ипотечного жилищного кредитования). По состоянию на 31.12.2019 г. в обращении (не погашены) находятся 137 выпусков ипотечных облигаций на общую сумму 555,7 млрд руб., из которых 436 млрд руб. (78,5%) — с поручительством ДОМ.РФ. Весь объем первичного размещения в 2019 г. был представлен выпусками ипотечных облигаций, секъюритизированных ДОМ.РФ.

Дочернее подразделение банка ООО «ДОМ.РФ Ипотечный агент» (ИА ДОМ.РФ) является крупнейшим агентом по выпуску ипотечных облигаций. Компания приобретает у коммерческих банков (банков-оригинаторов) права требования по кредитам, обеспеченным ипотекой, и обменивает их на облигации с ипотечным покрытием. Выпущенные облигации банки могут как оставить на своем балансе, так и продать сторонним инвесторам.

Поручителем по ценным бумагам выступает материнская компания АО «ДОМ.РФ», 100% которой принадлежит государству через Росимущество. Это позволяет рассматривать данные облигации в качестве высоконадежных квазигосударственных бумаг. При этом премия по доходности к сопоставимым ОФЗ в среднем составляет 1,1–1,3%.

По выпускам облигаций ИА ДОМ.РФ, представленным на Московской бирже, действуют маркетмейкеры, поддерживающие более-менее приемлемый размер спреда. Это позволяет даже при невысокой ликвидности рассмотреть данные бумаги к покупке частным инвесторам.

Ипотечные бумаги других эмитентов из-за низкой ликвидности пока практически не доступны для частных инвесторов на Московской бирже. Кроме того, если бумаги ДОМ.РФ достаточно стандартизованы, то среди других выпусков встречаются сложные структурированные инструменты, для оценки которых требуется достаточная квалификация.

Поэтому знакомство с рынком ипотечных облигаций можно начинать с выпусков ДОМ.РФ. Список всех выпусков ИА ДОМ.РФ можно увидеть на соответствующей странице официального сайта. На этом же сайте можно найти эмиссионные документы и другую информацию об ипотечных облигациях.

Купон по российским ИЦБ в большинстве случаев выплачивается на ежеквартальной основе. При этом график купонных выплат и амортизации можно отслеживать на специальных ресурсах: например, rusbonds.ru или cbonds.ru.

Срок до погашения по ИЦБ достаточно долгий, что обусловлено длительностью среднего ипотечного кредита. В то же время фактическое погашение ИЦБ обычно происходит раньше за счет досрочного гашения кредитов.

Для оценки дюрации по ИЦБ аналитики часто используют показатель коэффициента досрочных погашений ипотечных кредитов (Conditional Prepayment Rate, CPR). Чем выше коэффициент для конкретного выпуска, тем короче ожидаемая дюрация.

Обычно в условиях снижения ставок по кредитам CPR растет, так как заемщики рефинансируют уже полученные кредиты по более дешевым ставкам. И наоборот, в условиях роста ипотечных ставок CPR может снижаться.

Другим специфическим показателем является скорость выхода закладных в дефолт (Constant Default Rate, CDR) — отношение суммы основной задолженности по закладным, ставшими дефолтными в течение года, к общей сумме задолженности на начало периода. По облигациям ИА ДОМ.РФ ипотечный агент принимает на себя обязательство выкупа просроченных кредитов.

На основании CPR, CDR аналитиками рассчитываются прогнозируемые денежные потоки по амортизации номинала. Учитывая сложности расчета, проще всего оценить доходность и справедливую цену облигации, используя специализированные инструменты. На сайте ИА ДОМ.РФ есть специальный калькулятор ИЦБ, который позволяет инвесторам оценить ожидаемую доходность интересующих выпусков. Также ожидаемая доходность для некоторых выпусков рассчитывается на сайте Московской биржи, где можно увидеть полный список допущенных к торгам ипотечных облигаций.

Ипотечные облигации в РФ представляют хорошую возможность для инвестора получить долгосрочную доходность выше ОФЗ при высокой надежности вложений. При этом минусом будет низкая ликвидность и небольшой перечень бумаг, доступных к покупке. С учетом темпов роста рынка можно предположить, что на горизонте ближайших лет существенно вырастут количество ИЦБ и их ликвидность. Это может поставить рассматриваемые инструменты на один уровень по привлекательности с муниципальными и, возможно, даже корпоративными выпусками.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Повышаем ставки

Итоги торгов. Российский рынок теряет хватку

Новый удар по нефтяникам от ESG. Трубопровод Keystone XL похоронен

Отчет ОПЕК. Прогнозы и тренды на рынке нефти

Ключевая ставка может вырасти сразу на 0,5%? Что ждать от ЦБ в пятницу

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник