- Пошаговое руководство: как инвестировать в IPO раньше толпы и заработать на этом

- Оглавление

- Шаг №1. Учим матчасть

- Шаг №2. Считаем обычную доходность

- Шаг №3. Ищем преимущество

- Как инвестировать в IPO: пошаговая инструкция для частного инвестора

- Алгоритм участия инвестора в IPO

- Выбор брокера и открытие счета

- Выбор компании-эмитента для инвестирования

- Подача заявки на участие

- Исполнение заявки

- Фиксирование прибыли/убытка

- Пример расчета прибыли от участия в IPO

- Риски для частного инвестора

- Заключение

Пошаговое руководство: как инвестировать в IPO раньше толпы и заработать на этом

Лонгрид рассказывает, как защитить инвестиции и получить дополнительную прибыль в pre-IPO сделках. Из материала вы узнаете, как купить акции частных компаний дешевле рынка и продать их по рыночной стоимости. Обычно этот подход применяют крупные фонды, но есть случаи, когда он доступен частным инвесторам. Дальнейшая речь пойдет именно о таких случаях.

Чтобы упростить восприятие метода, я разбил его на шаги. Получилось семь штук. Сначала идет теоретическая часть, затем более прикладные вещи. Лучше читать подряд, но если вы имеете базовое понимание о стадиях развития компании и pre-IPO сделках, то матчасть можете пропустить.

Дисклеймер: данный материал опубликован для ознакомления и не является инвестиционной рекомендацией. И руководством к действию он тоже не является. Любые операции на финансовых рынках опасны, и все читатели понимают и принимают этот факт.

Оглавление

Шаг №1. Учим матчасть

Начнем с начала. Обычная компания имеет пять стадий развития:

1. Основание

2. Выход на прибыль

3. Рост

4. Экспансия

5. Стабильный бизнес

Эти стадии условны. Иногда они могут сливаться или меняться местами. Но это не важно. Принципиальный момент для нас следующий:

1. Есть периоды, когда компания не способна выжить без инвесторов и постоянно нуждается во внешних вливаниях. На этих периодах компания поднимает деньги, чтобы развивать бизнес и привлекать новых клиентов. Так она обеспечивает быстрый рост. Если в эти периоды инвесторские деньги заканчиваются, то компания умирает. Спойлер: в большинстве случаев деньги заканчиваются.

2. Если денег хватило, то начинаются периоды, когда рост останавливается, и бизнес сам себя обслуживает. А излишки реинвестирует в новые направления или отдает акционерам через дивиденды. Компания превращается в самостоятельную боевую единицу и способна выжить без «родительской» помощи. Более того, теперь она кормит своих собственников. Спойлер: обычно это происходит после IPO.

Вообще, существует классический график, который отражает этапы развития и финансирования компании. Выглядит он так:

До синей пунктирной линии компания существует на деньги инвесторов. После публичной продажи акций она живет на свои. Промежуток между ними — переходный период.

Чем ближе к левому краю графика, тем больше шансов провала. Соответственно, чем раньше инвесторы вкладывают деньги, тем больше они рискуют. Взамен они получают высокую долю за небольшую сумму. Например, когда Apple находилась в начале пути, сооснователь Рональд Уэйн продал 10% компании за $800. Сегодня стоимость этой доли превышает $90b.

Меньше всех рискуют инвесторы на IPO. Они покупают стабильный бизнес с прозрачной отчетностью. Кроме того, они имеют ликвидность: акции публичной компании можно продать на бирже в любой момент.

При этом между точками «долина смерти» и «стабильный публичный бизнес» есть много промежуточных стадий. Статья посвящена одной из них: мы говорим об инвестициях в компании, которые готовятся к IPO. Такие компании проверены рынком и временем, они имеют рабочую бизнес-модель, им платят клиенты. Оценка таких компаний превышает $300m. Хорошие примеры в момент написания статьи: Gett, Airbnb, Palantir. Эти компании уже завоевали рыночные позиции и доверие пользователей, но пока не вышли на биржу.

Плохая новость: pre-IPO компании — это все еще рискованный бизнес. Хорошая новость: он находится в шаге от преображения. Фактически, pre-IPO инвесторы последние, кто инвестирует в компанию на венчурной стадии. При этом они на полгода-год опережают широкую публику и за счет этого получают выгодные условия сделки.

Pre-IPO инвесторы вкладываются в частные компании за 6-12 месяцев до выхода на биржу. Они замораживают инвестиции, но получают качественные активы.

Еще одно отличие pre-IPO компаний от публичного бизнеса — формирование оценки. Оценка публичной компании формируется через открытый биржевой рынок. Она отражает объективную стоимость бизнеса в текущий момент времени. Другими словами: это реальная стоимость, за которую компанию можно продать.

Оценка pre-IPO компании (и любой другой частной компании) формируется по принципу «как договорились». То есть инвестор приходит к основателю компании, и они решают, сколько денег и за какую долю вкладывать. Это приводит к более субъективным результатам. Продать компанию по оценочной стоимости можно далеко не всегда.

Шаг №2. Считаем обычную доходность

1. Оценка Uber на последнем раунде — $76b. Оценка на IPO — 82,4b. Апсайд: 8%. Срок: 8 месяцев.

2. Оценка Lyft на последнем раунде — $15b. Оценка на IPO — $24b. Апсайд: 60%. Срок: 9 месяцев.

3. Оценка Pinterest на последнем раунде — $12b. Оценка на IPO — $12,7b. Апсайд: 6%. Срок: 21 месяц.

4. Оценка Slack на последнем раунде — 7,1b. Оценка на IPO — $23b. Апсайд: 224% Срок: 9 месяцев.

5. Оценка Zoom на последнем раунде — $1b. Оценка на IPO — $9,2b. Апсайд: 820%. Срок: 27 месяцев.

Тут важно понимать два момента:

1. Пять сделок для адекватной статистики мало. Это компании, информация по которым есть в открытом доступе, и которую я привел для примера. Компаний вышедших на IPO в 2019 году значительно больше, но точных цифр по ним нет.

2. Мы не всегда можем зайти в сделку на последнем раунде и выйти из нее в момент IPO. Тот же Uber после IPO полетел вниз, и инвесторы, ограниченные lockup-периодом, потеряли деньги.

Короче говоря, реальная доходность будет другой. В целом она колеблется от 30% до 60% годовых, если брать длительный промежуток времени. Большинство брокеров в проспектах подобных сделок указывают аналогичные цифры.

В pre-IPO инвестициях вы можете рассчитывать на доходность 60% годовых. Риски тоже существенные и достигают 30%.

В целом, pre-IPO инвестиции — это агрессивный подход к управлению капиталом, поэтому нельзя грузить все деньги в одну сделку. Адекватный размер инвестиций в отдельную pre-IPO компанию составляет до 5% от общих средств. В противном случае серия неудачных инвестиций сильно ударит по счету.

Шаг №3. Ищем преимущество

К счастью, оно существует. Чтобы разобраться, откуда оно возникает, вернемся к понятию оценки. А чтобы было проще, разберем все на условном примере.

Допустим, Джек управляет венчурным фондом, который инвестировал $10m в компанию на Serious А. Дела компании пошли хорошо: она показала рост, закрыла несколько следующих раундов и задумалась об IPO. Оценка компании выросла многократно.

Предположим, что теперь компания оценивается в $1b, а размер доли Джека составляет 10%. То есть Джек увеличил первоначальную инвестицию в десять раз и превратил $10m в $100m. «Какой я молодец», — подумал Джек, и повесил свои инициалы на доску почета.

Проблема в том, что $100m Джек имеет лишь на бумаге. То есть по весьма своеобразным законам венчурного мира доля Джека в компании оценивается в $100m. Но эта оценка эфемерна. Джек не имеет $100m на банковском счете. И он не имеет вторичного рынка, чтобы продать компанию и получить деньги. Он имеет инвестиционный актив, который в теории дорого стоит. Поэтому де юре Джек очень состоятельный парень, а вот де факто ему нечего есть.

Если говорить в финансовых терминах, то у Джека отсутствует ликвидность. Да, он может дождаться IPO и продать акции на бирже. Из предыдущего шага мы знаем, что так он заработает даже больше, чем $100m. Однако, это случится не раньше, чем через год.

Вопрос: что делать, если ликвидность Джеку нужна сейчас? Что делать, если есть новая перспективная компания, в которую он хочет инвестировать?

В этой ситуации вариантов немного. И самый реальный из них — продать свою текущую долю внебиржевой сделкой и получить кэш. А чтобы быстро найти покупателя, Джеку нужно предложить скидку на акции.

Чтобы получить преимущество и купить акции ниже рынка, нужно найти акционера, которому требуется ликвидность. Он продаст долю с дисконтом к оценке компании.

И здесь на белом коне появляемся мы. Мы помогаем Джеку с проблемой и выкупаем его долю. Но мы делаем это не потому, что мы добрые, белые и пушистые. Мы делаем это потому, что Джек предлагает 20-30% скидку.

В отличие от Джека, мы готовы дождаться IPO и продать акции на фондовой бирже. Поэтому для нас оценка в $100m менее эфемерна, чем для Джека. И хорошая скидка нам пригодится.

Таким образом, каждый участник сделки достигает цели. Джек получает $70m «живых» денег, которые он снова может инвестировать. А мы покупаем $100m будущего денежного потока дешевле, чем он стоит на самом деле. Фактически, мы заходим в pre-IPO сделку с подушкой безопасности. Если IPO пройдет хорошо, то дисконт обеспечит дополнительную прибыль. Если что-то пойдет не так, то дисконт защитит капитал.

Так мы оказываемся в нужное время в нужном месте и получаем нечестное преимущество перед другими участниками. С ним нам не обязательно прогнозировать биржевые курсы. Достаточно зайти в сделку, дождаться IPO и посмотреть, что произойдет дальше.

Это первая часть статьи. Продолжение выложу в виде апдейта (сюда же), если материал выйдет на главную страницу Смартлаба.

Источник

Как инвестировать в IPO: пошаговая инструкция для частного инвестора

Люди, которые попробовали свои силы в инвестициях, делятся на две категории: сожалеющие, что не начали это дело раньше, и ушедшие с рынка как полностью разочаровавшиеся в процессе. Последние, как правило, шли на фондовый рынок в розовых очках и надеялись за пару месяцев удвоить, а то и утроить свои деньги. Для этого они использовали инструменты, по которым имели слабую теоретическую подготовку и большие ожидания. Но в инвестициях это путь в никуда.

В статье рассмотрим, как инвестировать в IPO – один из самых доходных и рискованных способов заработка на фондовом рынке.

Алгоритм участия инвестора в IPO

IPO – это первичное размещение акций на фондовом рынке, публичное появление на нем компании-эмитента с целью повышения своего статуса, доверия клиентов и партнеров, привлечения капитала для дальнейшего развития.

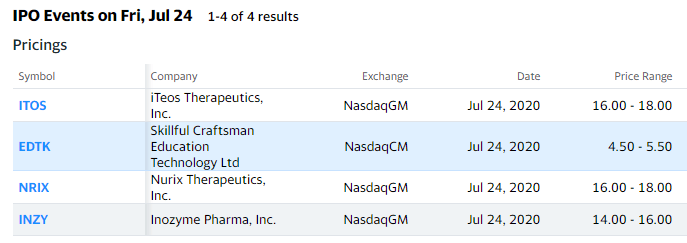

До момента начала торгов никто не может предсказать с точностью 100 %, сколько будет стоить акция компании. Предварительную цену назначают после тщательного анализа рынка, финансовых показателей деятельности компании, перспектив ее развития, спроса на акции и прочих факторов. Работает целая команда экспертов. И даже после такой большой работы указывают лишь диапазон цены.

Цена может меняться до последнего дня перед размещением. А потом все решает рынок, который либо даст инвестору возможность хорошо заработать, либо лишит части вложенных денег.

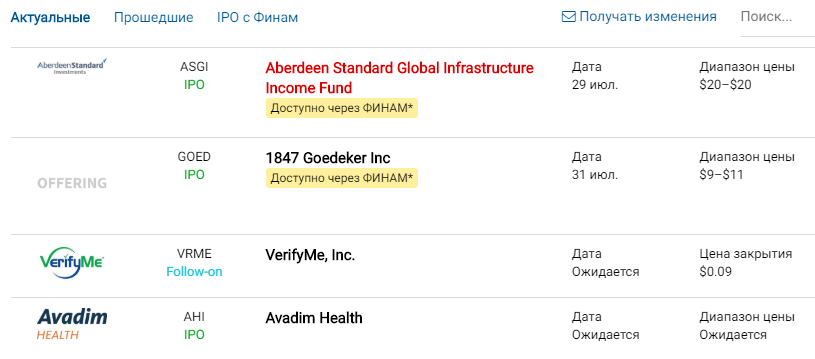

Именно высокая потенциальная доходность сделок привлекает с каждым годом все большее число частных инвесторов, кого не удовлетворяют 10–15% годовых. С другой стороны, без теоретической подготовки шансы слить весь капитал стремятся к 100 %. Риск участия в IPO очень высок – даже одно убыточное размещение способно перекрыть прибыли от других сделок. Многие брокеры, например, Финам и Тинькофф, разрешают работать на рынке первичных размещений только квалифицированным инвесторам.

Рассмотрим пошаговую инструкцию, как инвестировать в IPO частному инвестору.

Выбор брокера и открытие счета

Напрямую поучаствовать в IPO обычному человеку не получится. Это привилегия крупных игроков: банков и фондов с капиталом в миллионы долларов. Основная масса первичных размещений проходит на крупнейших американских биржах NYSE и NASDAQ. В России пока очень мало подобных сделок. Частный инвестор может присоединиться к этому процессу только через посредника. Доступ к IPO дают не все брокеры. Наиболее популярные:

- Фридом Финанс работает независимо от статуса инвестора. Акции самого брокера торгуются на NASDAQ – это говорит о его репутации и надежности. Есть лицензия на ведение брокерской деятельности в России. Высокий порог входа – от 2 000 $.

- United Traders работает со всеми желающими, маленький порог входа (от 10 $), высокие комиссии. Зарегистрирован в офшоре.

- Тинькофф Инвестиции работает только с квалифицированными инвесторами. Есть лицензия на ведение брокерской деятельности в России. Обслуживание счета – 3 000 руб. Без минимального порога.

- Финам и Just2trade. Вторая компания является офшорной дочкой первой. Финам работает только с квалифицированными инвесторами, Just2trade – со всеми желающими. Минимальный порог – 1 000 $.

Чтобы понять, через каких брокеров участвовать в IPO, проанализируйте их по основным критериям:

- страна регистрации (от этого зависит процедура уплаты налогов);

- минимальный порог входа (при небольшой сумме есть возможность охватить большее количество IPO и снизить риски);

- комиссии за сделку, вывод средств, досрочную продажу акций без локап-периода;

- продолжительность локап-периода, в течение которого инвестор не может продать ценные бумаги и зафиксировать прибыль (некоторые брокеры дают такую возможность за дополнительное вознаграждение).

Выбор компании-эмитента для инвестирования

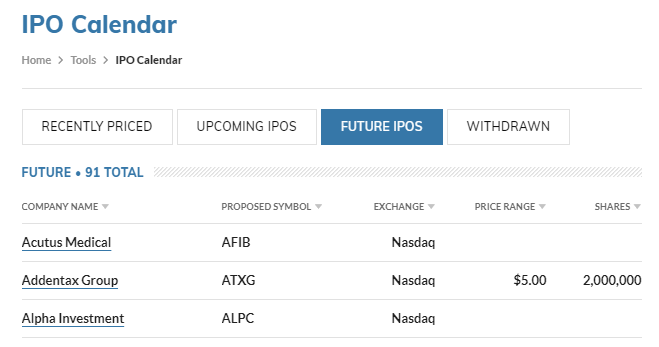

После выбора посредника необходимо определиться, в какие компании инвестировать деньги. Список предстоящих размещений есть в специальных календарях. Их можно найти на сайтах.

- MarketWatch (англоязычная версия)

- Yahoo! Finance (англоязычная версия)

Дальше необходимо проанализировать компанию, чтобы принять решение об участии в первичном размещении ее акций. Это можно сделать самостоятельно, изучив информацию:

- сектор экономики, в котором работает эмитент, перспективы его развития;

- финансовые показатели деятельности компании по форме S-1, которую подают в SEC (организация по надзору и регулированию фондового рынка США);

- андеррайтер размещения: его репутация и опыт;

- руководители компании.

Без финансовых знаний провести такой анализ очень сложно, поэтому можно обратиться к отчетам аналитиков. Брокеры, предоставляющие доступ на IPO, дают оценку и рекомендации по риску участия в размещении той или иной компании. Если времени и желания разбираться в цифрах самостоятельно нет, то остается только прислушаться к мнению экспертов и надеяться на их компетентность.

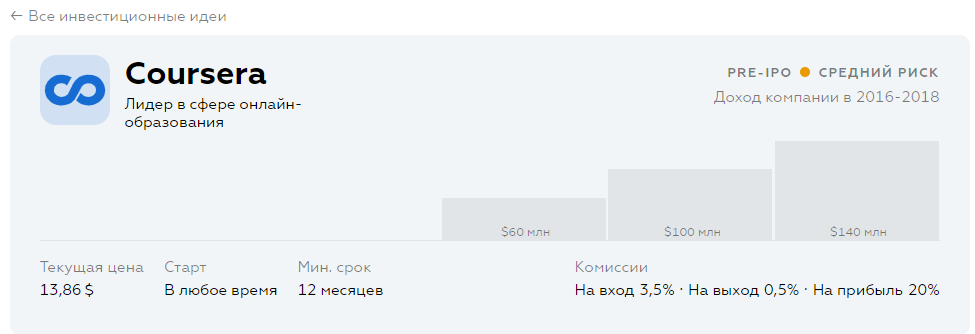

Например, у брокера United Traders есть вкладка “Инвестиционные идеи”, в которой они подробно анализируют компании и обозначают уровень риска: низкий, средний и высокий. У брокера необходимо уточнить, в какие из предстоящих IPO он даст возможность участвовать.

Подача заявки на участие

Подача заявки – чисто техническая процедура, не требует особых знаний и навыков. В поручении необходимо указать тикер компании и сумму участия. Следует помнить следующие моменты:

- Совсем не обязательно участвовать во всех IPO, которые рекомендует брокер. Некоторые эксперты советуют это делать для диверсификации, но вкладывать в компании, которые вам не нравятся по той или иной причине, все же не стоит. Тем более что и капитал для полного охвата потребуется приличный.

- В поручении брокеру не указывается количество акций, которое вы хотите купить. Речь идет только о сумме (не забываем о минимальном пороге). В результате аллокации (процент удовлетворения заявки) она может быть уменьшена – остаток денег просто вернется на счет.

- Окончательная цена, по какой пройдет первичное размещение, неизвестна до начала процедуры. Она может колебаться. В большинстве случаев держится в указанном диапазоне.

- Никто и никогда не может гарантировать вам доходность сделки. Известны случаи, когда в первые дни цена взлетала на десятки процентов, а потом также стремительно падала.

- Инвестор может повлиять на размер аллокации. Например, Фридом Финанс четко прописал критерии его увеличения: частые сделки на крупные суммы, владение активами брокера, наличие разных инвестиционных инструментов в портфеле и пр.

Исполнение заявки

После начала торгов купленные акции появятся на счете инвестора. Туда же поступят не использованные из-за аллокации деньги. С этого момента начинает действовать локап-период – период времени, в течение которого инвестор не может продать ценные бумаги. Он продолжается от 1 до 6 месяцев. Существует для того, чтобы избежать массовой продажи бумаг в первые дни с целью фиксации прибыли. Такой ажиотаж неизбежно привел бы к обвалу котировок.

Но некоторые брокеры позволяют продавать акции до истечения локап-периода. Решение о досрочном избавлении от ценных бумаг имеет последствия. Во-первых, необходимо заплатить посреднику комиссию (например, Just2trade берет 1,75 % от сделки). Во-вторых, например, Финам честно предупреждает о том, что потом может не пригласить инвестора к участию в следующих IPO.

Фиксирование прибыли/убытка

По окончании локап-периода инвестор подсчитывает прибыль/убыток от своего участия в первичном размещении. Естественно, она/он возникает в случае продажи ценных бумаг. Пока активы остаются на счете, результат от сделки может быть только бумажный.

Есть вариант зафиксировать текущую цену акции до окончания локап-периода через форвардный контракт. В этом случае после окончания lock-up акции продаются по указанной инвестором цене и деньги зачисляются на счет. Продажа контракта проводится с дисконтом от текущей стоимости ценных бумаг. В основном это 10–15 %.

Пример расчета прибыли от участия в IPO

На прибыль от участия в IPO влияют следующие параметры:

- Комиссия за вход в сделку.

- Комиссия за продажу активов и вывод денег.

- Комиссия с прибыли.

У разных брокеров цифры отличаются. Рассмотрим условный пример расчета прибыли от участия в IPO.

- комиссия за вход – 3 %;

- комиссия за выход – 1,75 %;

- комиссия с прибыли – 20 %;

- сумма одобренных инвестиций – 5 000 $;

- эмитент разместил акции по цене 50 $ за штуку, т. е. инвестор получил 100 акций;

- к концу локап-периода цена акции возросла до 85 $.

- Комиссия за ввод = 5 000 $ * 3 % = 150 $.

- Комиссия за вывод = 100 акций * 85 $ * 1,75 % = 148,75 $.

- Комиссия с прибыли = (8 500 $ – 5 000 $) * 20 % = 700 $.

- Доходность сделки = (8 500 – 150 – 148,75 – 700) / 5 000 = 1,5.

После локап-периода инвестор получил 50 % прибыли.

Риски для частного инвестора

Высокие доходности = высокие риски. Эту аксиому инвесторы усваивают либо до начала инвестирования, если учили теорию, либо на своих неудачах уже во время процесса.

Рассмотрим риски участия в первичном размещении для частного инвестора.

- Возможное снижение стоимости акций

В марте 2019 г. на IPO вышла компания Lyft – агрегатор такси из Сан-Франциско. Первоначальная стоимость акции была 78,29 $. Сегодня – 30,86 $. Uber опустился с 40,41 $ в мае 2019 г. до 32,17 $ в июле 2020 г. Таких примеров немного, но они есть.

В первые дни цена акции может резко подскочить, но не исключена вероятность, что потом будет снижение и инвестор получит значительно меньше, чем мог бы в начале торгов на бирже. Пример опять с Uber. В течение месяца стоимость акции выросла с 40,41 до 46,38 $, а потом началось резкое снижение. Восстановления не произошло до сих пор.

Акции компаний, от которых ожидают большой прибыли, пользуются популярностью. Все инвесторы хотят ухватить свой кусок пирога. Из-за этого снижается процент одобрения заявок на участие в первичном размещении. Он может составить, например, 5 % от заявленной суммы. Если изначально капитал был небольшой, то успех такой операции слишком мал, чтобы радовать инвестора. Еще больше грусти может возникнуть, если одновременно было участие в убыточной сделке. Она легко может перекрыть прибыльную и привести к потере денег, а не заработку.

Вознаграждения брокеру съедают прибыль инвестора. Например, процент с дохода у United Traders достигает 20 %, плюс комиссии за сделку и продажу активов.

Заключение

Эксперты считают, и я с ними абсолютно согласна, что участие в IPO не для новичков. Надо не только глубоко вникнуть в теорию, но и иметь на счетах солидный капитал, чтобы позволить себе выделить из него 10–15 % на покупку акций при их первичном размещении. Участие, как говорят инвесторы, на всю “котлету” – опрометчивый шаг, который как раз и приводит к разочарованию в инвестициях.

Если вы уже инвестировали в IPO, поделитесь в комментариях своим опытом независимо от результата. Нам, новичкам, еще есть чему учиться.

Источник