- ЗПИФ ФПР – что это такое и стоит ли инвестировать в Фонд первичных размещений

- Описание ЗПИФ “Фонд первичных размещений”

- Почему у фонда такая сильная волатильность

- Как купить ЗПИФ ФПР

- Преимущества и риски

- Заключение

- Фонд IPO от Фридом Финанс стоит ли покупать | Разбор ЗПИФ | Фонд первичных размещений

- Введение

- Повышенная доходность и риски участия в IPO

- Проблемы при инвестировании в IPO

- Недостаток информации

- Асимметричность информации

- Низкая аллокация

- Гарантии получения прибыли

- Наличие локап-периода

- Довольно высокие комиссии

- Размер капитала при участии в IPO

- Биржевые инвестиционные фонды

- Фонд IPO от Фридом Финанс

- Деятельность компании Фридом Финанс

- Что предлагает Фонд первичных размещений?

- Комиссии Фонда первичных размещений

- Доходность Фонда первичных размещений

- Преимущества Фонда первичных размещений

- Выводы

ЗПИФ ФПР – что это такое и стоит ли инвестировать в Фонд первичных размещений

Интерес к рынку IPO с каждым годом только растет. А в особенности среди россиян, когда они видят скромные проценты по банковским депозитам и десятки процентов доходности от первичного размещения компаний на бирже. Только в России почти не осталось вариантов напрямую участвовать в этом аттракционе невиданной щедрости, ведь брокеры требуют статус квалифицированного инвестора. Но летом 2020 г. появился способ и для обычных инвесторов зайти в IPO – ЗПИФ ФПР. Что это такое, как его купить и стоит ли это делать, разберем в статье.

Описание ЗПИФ “Фонд первичных размещений”

В июле 2020 г. управляющая компания “Восток-Запад” по рекомендации известного брокера Фридом Финанс разработала паевой инвестиционный фонд “Фонд первичных размещений” (ФПР). Его главная цель – инвестирование в акции компаний, которые выходят на фондовый рынок в рамках первичного размещения (IPO).

ЗПИФ ФПР – единственный фонд на российском рынке, который позволяет обычному человеку участвовать в IPO. Покупка паев фонда доступна и неквалифицированному инвестору.

Суть работы фонда в следующем. Фридом Финанс анализирует предстоящие IPO и рекомендует некоторые из них УК “Восток-Запад” для вложения денег. УК выполняет рекомендации и инвестирует в первичное размещение перспективных, по мнению Фридом Финанс, компаний.

Рассмотрим условия формирования фонда:

- Участие во всех IPO равными долями.

- УК вкладывает не более 10 % от имеющихся средств в каждое IPO.

- С 1.01.2021 доля одной компании не может превышать 12 %, с 1.07.2021 – 11 %, с 1.01.2022 – 10 % от стоимости активов фонда.

- Через 3 месяца после начала IPO, т. е. после lock-up периода, управляющая компания продает акции компаний и фиксирует результат сделки.

- Вознаграждение УК за управление составляет максимум 1 % от среднегодовой стоимости чистых активов; вознаграждения депозитарию, регистратору и аудитору – до 2 %; прочие расходы – до 1 %. Итого суммарная комиссия – 4 %.

Временно не задействованные в IPO средства инвесторов УК вкладывает в надежные государственные облигации. Например, согласно справке о стоимости чистых активов от 4.03.2021 в еврооблигациях Минфина РФ находится 61,61 % от общей стоимости активов, а в иностранных ценных бумагах находится только 26,67 %. Это объясняется небольшим количеством новых IPO на биржах.

Состав фонда сегодня включает 23 актива.

| № п/п | Эмитент | Сфера деятельности | Биржа |

| 1 | Kinnate Biopharma, Inc. | Биофармацевтика | NASDAQ |

| 2 | Seer, Inc. | Биомедицина | NASDAQ |

| 3 | Certara, Inc. | Программное обеспечение | NASDAQ |

| 4 | C3.ai, Inc. | Программное обеспечение | NYSE |

| 5 | Airbnb, Inc. | Жилищные услуги | NASDAQ |

| 6 | DoorDash, Inc. | Сервис доставки | NYSE |

| 7 | Upstart Holdings, Inc. | Финансовые услуги | NASDAQ |

| 8 | AbCellera Biologics, Inc. | Фармацевтика | NASDAQ |

| 9 | ContextLogic, Inc. | Розничная торговля | NASDAQ |

| 10 | BioAtla, Inc. | Фармацевтика | NASDAQ |

| 11 | Cullinan Management, Inc. | Биотехнологии | NASDAQ |

| 12 | Affirm Holdings, Inc. | Финансовые технологии | NASDAQ |

| 13 | Poshmark, Inc. | Электронная и мобильная коммерция | NASDAQ |

| 14 | Playtika Holding Corp. | Разработка игрового ПО | NASDAQ |

| 15 | Shoals Technologies Group, Inc. | Солнечная энергетика | NASDAQ |

| 16 | Qualtrics International, Inc. | Программное обеспечение | NASDAQ |

| 17 | TELUS International (Cda), Inc. | Программное обеспечение | NYSE |

| 18 | ON24, Inc. | Программное обеспечение | NYSE |

| 19 | Sana Biotechnology, Inc. | Биотехнологии | NASDAQ |

| 20 | Bumble, Inc. | Социальная платформа | NASDAQ |

| 21 | Vor Biopharma, Inc. | Биотехнологии | NASDAQ |

| 22 | Signify Health, Inc. | Здравоохранение | NYSE |

| 23 | Viant Technology, Inc. | Программное обеспечение | NASDAQ |

Почему у фонда такая сильная волатильность

Вложения в IPO – высокорискованные инвестиции. Никто не может предсказать, как поведут себя акции компании, которая решила стать публичной и выйти на биржу. То же самое касается и фонда на IPO. Красивые цифры доходности на сайте Фридом Финанс или в личном кабинете инвестора в прошлом не гарантируют продолжение роста котировок в будущем. Они будут зависеть от:

- качественной аналитики специалистов Фридом Финанс;

- количества IPO в этом и следующих годах;

- экономических факторов, например, ключевой ставки ЦБ, которая влияет на цену облигаций;

- общих рыночных настроений, когда в панике инвесторы могут массово выходить из рискованных активов и переводить деньги в “тихие гавани” (золото, ОФЗ, депозиты).

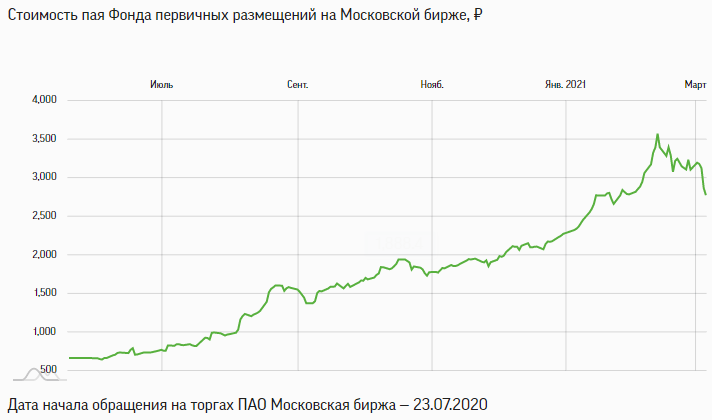

Инвесторы, которые успели купить паи фонда ФПР в момент начала торгов на Московской бирже в июле 2020 г., радуются большой доходности. Котировки по состоянию на март 2021 г. выросли примерно в 3,67 раза. И это всего за 7 месяцев. Фонд уверенно рос. Но те, кто смотрят на график котировок сейчас (9 марта 2021 г.) и принимают решение о покупке, уже не так оптимистично настроены. С 11.02.2021 ФПР потерял около 20 %. Почему это происходит?

Возможные причины падения:

- Последние месяцы очень много средств фонда вложено в облигации (по отчету за март это более 60 %), потому что пока нет подходящих IPO. Но цены на долговые ценные бумаги снижаются, следовательно, снижается и стоимость чистых активов ФПР.

- На 4.03.2021 расчетная стоимость инвестиционного пая равна 34,46 $. В пересчете на рубли по курсу на ту же дату: 34,46 * 73,5187 = 2 533,45 руб. за один пай. Котировки на бирже пока значительно выше этого значения. Поэтому многие инвесторы продают активы и фиксируют прибыль, что приводит к снижению цены и ее приближению к расчетной стоимости.

По прогнозам, 2021 год обещает стать богатым на IPO. Можно ожидать, что скоро график опять устремится вверх.

Как купить ЗПИФ ФПР

Любой инвестор может купить фонд на Московской бирже за рубли (тикер FPR) и Санкт-Петербургской бирже (FIPO) за доллары США. Инвестиционная компания “Фридом Финанс” выступает маркетмейкером.

Алгоритм стандартный для покупки любой ценной бумаги. Сначала необходимо открыть брокерский счет. Далее покажу на примере брокера ВТБ:

- В личном кабинете во вкладках “Биржа” и “Фонды” ищем ЗПИФ ФПР или сразу набираем название в строке поиска.

- Просматриваем очередь заявок (это биржевой стакан у брокера ВТБ) и определяем комфортную для себя цену покупки.

- Заполняем стандартную форму поручения брокеру: количество лотов, цена. Нажимаем кнопку “Купить”. После этого пай ЗПИФ ФПР пополняет ваш портфель.

Аналогично делаем при продаже актива. Не забываем, что если паи находились в собственности менее трех лет, то при получении прибыли после продажи необходимо заплатить налог на доходы 13 %. УК “Восток-Запад” является налоговым агентом, поэтому инвестору не надо самостоятельно подавать декларацию и перечислять НДФЛ.

Оптимальный момент для покупки паев фонда – просадки. Они могут возникнуть:

- Если большая сумма денег сосредоточена в облигациях в ожидании выхода новых компаний на рынок (сейчас как раз такой момент). В этом случае инвестор сможет поучаствовать в большем количестве IPO на самом старте.

- Когда расчетная стоимость пая больше биржевой.

- Когда на рынке царит паника, инвесторы распродают рискованные активы.

Обратите внимание, что пока не все брокеры дают возможность купить паи ЗПИФ ФПР. Например, я не нашла фонд в каталоге Тинькофф Инвестиции.

Преимущества и риски

Рассмотрим плюсы и минусы нового инструмента от УК “Восток-Запад”.

Плюсы инвестирования в ЗПИФ ФПР:

- Хорошая возможность поучаствовать в IPO с небольшой суммой (на 9.03.2021 примерно 3 000 руб. за 1 пай) и без статуса квалифицированного инвестора.

- Не нужно тратить время на самостоятельный анализ компаний. Фридом Финанс почти 10 лет предлагает своим клиентам участие в первичном размещении, что уже стало “фишкой” брокера.

- Диверсификация портфеля, потому что фонд инвестирует сразу в несколько размещений.

- Аллокация в каждом IPO по верхней границе, чего невозможно добиться при прямом участии.

- Высокая доходность по сравнению с традиционными инструментами инвестирования.

- Удобство покупки с обычного брокерского счета на российских биржах.

- Возможность купить активы на ИИС и дополнительно заработать 13 %.

- Базовая валюта фонда – доллары. Поэтому инвестор выигрывает при ослаблении рубля.

Самый главный риск – это высокая волатильность фонда. Он очень быстро растет. Так же быстро может и упасть. Если покупать инструмент для спекулятивных сделок, то нужно постоянно держать руку на пульсе, чтобы заработать. Еще минусы:

- Высокие комиссии по сравнению с другими БПИФами, но они легко отбиваются сверхвысокой доходностью.

- Средства фонда могут долго находиться в облигациях и не показывать ожидаемую доходность.

- При покупке мы полностью полагаемся на экспертность специалистов из Фридом Финанс. И мы не можем повлиять на решение о включении той или иной компании в состав ЗПИФ.

- Через 3 месяца акции компаний распродаются независимо от того, какую динамику они показывают на рынке. Не всех инвесторов это устраивает. Кто-то хочет подождать, когда начнется рост котировок неудачного дебютанта, кто-то хочет получить еще больше прибыли от удачного размещения.

Заключение

Мы разобрали условия пока единственного фонда на рынке IPO в России. Он пользуется бешеной популярностью. Особенно среди новичков, которые видят только большие проценты доходности и не задумываются о таком же большом риске. Считаю, что инвестировать в ЗПИФ ФПР стоит, но точно не на последние и уж тем более не на заемные деньги. Отличный вариант для агрессивной стратегии формирования инвестиционного портфеля.

А вы уже купили паи ФПР? Сколько удалось заработать?

Источник

Фонд IPO от Фридом Финанс стоит ли покупать | Разбор ЗПИФ | Фонд первичных размещений

Что такое Фонд первичных размещений от Фридом Финанс? Стоит ли инвестировать в этот инструмент?

Введение

IPO, то есть первичное размещение ценных бумаг на бирже, в последнее время вызывает какой-то просто фантастический интерес, в том числе и среди розничных инвесторов. Это, конечно, связано с тем, что акции многих компаний в первые дни торгов показывают резкий рост в цене на десятки процентов. Это внушает в инвесторов уверенность, что так будет происходить всегда.

По статистике, за последние 30 лет доходность акций в первый день IPO на рынке США составляет примерно 20%.

Повышенная доходность и риски участия в IPO

Конечно же, практически любой человек, который интересуется инвестициями, смотрит какие-то источники, знает несколько звёздных мотивирующих историй успеха IPO.

Например, самый громкий кейс — это взлёт акций производителей искусственного мяса Beyond Meat. За 2,5 месяца с момента размещения стоимость акций взлетела на 800% — с 25 до 200$. А капитализация компании-производителя мяса резко обогнала капитализацию многих довольно крупных ресторанных сетей. Это, конечно, абсолютно фантастическая история.

К сожалению, так происходит далеко не всегда. Повышенная доходность всегда сопровождается риском.

Есть интересная статистика. Для операций с ликвидными акциями среднестатистический уровень риска составляет 30%, когда мы говорим про акции, например, Apple и Amazon. Для операций с фьючерсами уровень риска — от 50%. А уровень риска при инвестировании в IPO — это 70% от капитала инвестора.

| Уровень риска | |

| Акции | 30% |

| Фьючерсы | 50% |

| IPO | 70% |

Потенциально высокая доходность от IPO стоит рядом с повышенными рисками. Пожалуйста, не забывайте об этом!

Проблемы при инвестировании в IPO

Какие проблемы возникают при инвестировании в IPO?

Недостаток информации

Да, частные инвесторы увидели у какой-то финансовой компании предложение поучаствовать. Но они не могут грамотно проанализировать эту информацию. Компания, которая размещается на бирже, размещает у себя на сайте проспект, и потом эту информацию все пытаются как-то проанализировать. Не факт, что вы при выборе компании для участия в IPO, действительно, найдёте такую информацию, которая вам объективно разложит по полочкам всё, что происходит в компании. Если вы — не профессионал, то самостоятельно вы сделать этого просто не сможете.

Асимметричность информации

Эмитент, то есть компания, которая выходит на IPO, всегда знает про себя чуточку больше, чем вы, как розничный инвестор, о ней знаете.

Здесь есть очень яркий кейс, когда в ноябре 2019 года СЕО Lemonade объявила о годовой выручке в 100 миллионов долларов. Рынок, конечно, обрадовался, подумав, что это чистая выручка. Lemonade прекрасно стартовала на бирже. Но потом, уже в июне 2020 года, раскрылась отчётность, и выяснилось, что чистая выручка — всего лишь 83 миллиона долларов. Это заметно снизило стоимость акций.

Таких ситуаций бывает много.

Низкая аллокация

В последнее время эта проблема, действительно, становится всё более и более актуальной. Есть ажиотажные размещения, в которых все хотят поучаствовать. Это, как правило, такие имена компаний, продукцией которых мы пользуемся в повседневной жизни, с хорошими прогнозами.

Очень часто по таким размещениям аллокация составляет 2-7%. Условно говоря, на ваши вложенные 100$ вы получаете акции только на 2-7$. Остальные вложения будут ждать уже следующих IPO.

При этом по неудачным размещениям аллокация может составить до 100%. Акции, которые никто не хочет, вам раздадут и положат на счёт. Но при этом такие акции при неудачных размещениях и падать могут тоже на десятки процентов. В итоге всего 1 неудачное IPO, действительно, может обнулить всю прибыль по 10 успешным IPO просто из-за высокой разницы в аллокации.

Гарантии получения прибыли

Гарантии получения прибыли по IPO нет и быть не может, потому что проваливаются даже такие успешные размещения, как, скажем, компания Uber. Цена IPO — 45, а через 90 дней акции торговались уже на четверть дешевле.

На российском рынке поучительный кейс — это размещение акций ВТБ в 2007 году. Акции были размещены по 13,6 копеек, а сразу после размещения упали до 8 копеек.

Есть ещё и другая недавняя громкая история — размещение Совкомфлота, которое для инвесторов тоже стало большим разочарованием.

Наличие локап-периода

При участии в конкретных IPO инвестор не может продать акции, купленные на IPO, на протяжении нескольких месяцев. Обычно локап-период длится 3 месяца для частных инвесторов.

Хотя справедливости ради стоит отметить, что локапы есть не у всех брокеров. Иногда предусмотрены какие-то варианты досрочного выхода из IPO. Но при этом вы какую-то часть денег можете потерять.

Довольно высокие комиссии

У кого-то комиссии пониже, у кого-то — повыше. Но так или иначе вы заплатите как комиссию за участие, так и комиссию за успех, так называемую success fee, если IPO получится удачным.

Размер капитала при участии в IPO

Брокеры дают разные условия. Те же United Traders позволяют участвовать от 50$. Фридом Финанс берут за участие от 2000 рублей.

Конечно, это всё хорошо, но для полноценной диверсификации портфеля, чтобы снизить риски, рекомендуется иметь портфель вот именно в IPO, по крайней мере, на 30000$ и выше. Но это такой вот вариант в идеальном мире. Понятно, что очень мало частных инвесторов могут себе позволить такие деньги направить на IPO. Ведь это очень рискованная история.

Я всегда говорю, что направлять на IPO более 5% от портфеля — это достаточно опасно. Я бы так делать не стал.

Это общие риски участия в отдельных конкретных IPO. Это всё тоже имеет право на жизнь. Недостатков достаточно много.

Биржевые инвестиционные фонды

В мире уже достаточно давно существуют биржевые инвестиционные фонды, которые инвестируют в акции компаний, выходящих на биржи. Это ETF-фонды. Какие здесь существуют варианты?

Есть, например, биржевые фонды, которые копируют один из существующих индексов первичных размещений компаний — индекс IPO:

- IPOX-100 Index Fund с тикером FPX. Он ориентируется на одноимённый индекс

- Renaissance IPO ETF с тикером IPO, который копирует, соответственно, индекс Renaissance IPO

Всего на американских биржах есть 5 ETF, которые позволяют вкладываться в акции компаний, выходящих на биржу. Но нужно понимать, что это всё, конечно, не очень доступная история для обычного российского неквалифицированного инвестора, у которого открыт счёт в российском брокере.

График динамики ETF, инвестирующих в IPO

При этом интересно, что динамика вот этих 5 фондов совершенно разная. Некоторые из них за последние 3 года выросли на 98%, а некоторые — всего лишь на 40% за аналогичный период.

Такая высокая разница в доходности ETF на IPO обусловлена различными методиками инвестирования. Например, самый успешный из фондов на американском рынке — это Renaissance IPO ETF. Он показал 3-летнюю доходность в 98%. Фонд покупает акции компаний на биржах США на пятый день после их IPO и исключает после 500 дня.

График динамики Renaissance IPO ETF

За последние 3 года Renaissance IPO ETF заметно обошёл по доходности индекс S&P 500. Но аналогичное сравнение с фондом на индекс NASDAQ уже показывает нам примерно равнозначную 3-летнюю доходность. Инвестиции в этот фонд IPO фактически были такими же успешными, как и просто инвестиции в ETF на индекс NASDAQ.

График динамики Renaissance IPO ETF по отношению к широкому рынку

Если сравнить доходность по этим же инструментам с начала 2020 года, то можно увидеть, что доходность фонда на IPO более чем в 2 раза превысила доходность фонда на технологичный индекс NASDAQ. Это связано с тем самым бумом IPO, который мы наблюдали в последние месяцы. Но долгосрочно оба инструмента генерируют примерно одинаковую доходность.

Мне кажется, это очень важный момент, потому что многие говорят о том, что инвестиции в IPO дают какой-то фантастический доход и позволяют прямо обгонять рынок. Но, на самом деле, это не так. Да, отдельные стреляющие истории вроде Beyond Meat случаются, но в среднем, если мы посмотрим на самый успешный фонд за 3 года, он не очень-то и сумел обогнать индекс NASDAQ. Это интересное наблюдение, как мне кажется.

Фонд IPO от Фридом Финанс

Фонд первичных размещений

Российский фонд IPO был запущен Фридом Финанс в 2020 году. В июле 2020 года паи закрытого паевого инвестиционного фонда от Фридом Финанс Фонд первичных размещений стали доступны на Московской бирже. 4 сентября торги стартовали на Санкт-Петербургской бирже.

На Мосбирже паи торгуются в российских рублях, а на Санкт-Петербургской бирже — в американских долларах. Паи этого фонда доступны в том числе и для самых неопытных, неквалифицированных инвесторов.

Участие в IPO для всех инвесторов

Фонд находится под управлением Управляющей компании «Восток-Запад». Инвестиционная компания Фридом Финанс — это маркетмейкер.

Деятельность компании Фридом Финанс

Фридом Финанс — это в целом компания с довольно большим опытом на рынке IPO. С 2012 года она участвует в IPO. По сути, данная компания во многом популяризировала американские IPO на российском рынке.

На данный момент у фонда от Фридом Финанс других аналогов на российском рынке нет. Это плохо, потому что сравнивать нам абсолютно не с чем.

Что предлагает Фонд первичных размещений?

Фонд первичных размещений позволяет покупкой пая получить сбалансированный портфель бумаг американских компаний, вышедших на IPO. Для сокращения рисков доля каждой компании в портфеле не превышает 10%. При этом позиции фиксируются по истечении 3 месяцев после размещения.

Структура активов Фонда первичных размещений

Фонд равными долями входит во все компании, которые отобраны по рекомендации Фридом Финанс. Это происходит для диверсификации. Если какие-то деньги не вложены в акции компании в ходе IPO, то деньги этого фонда вкладываются в облигации. Фонд получает на эти облигации купонный доход.

Стратегия инвестирования Фонда первичных размещений

При этом стратегия, по заявлению Фридом Финанс, максимально автоматизирована. Это призвано освободить фонд от субъективных оценок управляющего, снизить риски человеческого фактора здесь.

Комиссии Фонда первичных размещений

В портфеле фонда — 36 эмитентов. Комиссия за управление — 1% от стоимости чистых активов в год. Ещё есть комиссия за инфраструктуру — это брокерские, депозитарные услуги. Она составляет не более 2% от стоимости чистых активов в год.

В сумме комиссия составляет 3%. Конечно, это немало. Но, с другой стороны, брокеры, через которых вы будете участвовать непосредственно в IPO каждой компании, тоже возьмут с вас комиссии. Поэтому в целом это позволяет минимизировать издержки.

Доходность Фонда первичных размещений

График динамики рублёвой доходности Фонда первичных размещений

Доходность, конечно, впечатляет. Рублёвая доходность со старта торгов на Московской бирже 23 июля по 23 октября составляет почти 91,5%. Это, конечно, намного больше, чем доходность по ETF на NASDAQ QQQ. Там было около 7% с 23 июля. Также это больше, чем доходность по ETF на S&P 500 (5,4%). Доходность различается в разы. IPO, конечно, хорошо летали в последние месяцы.

График динамики долларовой доходности Фонда первичных размещений

В этом случае Фонд первичных размещений также прилично выигрывает. Долларовая доходность за этот период составила более 75% по сравнению с долларовой доходностью по ETF на NASDAQ (более 10%) и SPY (7%).

Фонд первичных размещений, конечно, прилично опережает по доходности другие фонды. Но не факт, что такой разрыв в доходностях будет сохраняться всегда. Сейчас мы, действительно, находимся в фазе бума на IPO. Это отображается в котировках.

Преимущества Фонда первичных размещений

Фонд от Фридом Финанс — это довольно инновационный продукт на рынке на данный момент. У него нет аналогов, нет конкурентов, которые были бы доступны для неквалифицированного инвестора через российского брокера. Я надеюсь, что они будут появляться со временем, потому что конкуренция в таких продуктах очень важна. Сама идея продукта хорошая. Хорошо, что он появился.

Какие же преимущества у фонда?

Самые успешные IPO Фонда первичных размещений

- Не нужно тратить время на выбор компаний. Скорее всего, аналитики Фридом Финанс всё-таки немножко больше понимают в рынке, чем обычный розничный инвестор. На американском рынке проходит около 200 IPO в год. Далеко не все они успешны. Понятно, что если человек будет пытаться даже вкладываться в каждое IPO, он потратит на это очень много времени. Далеко не факт, что он останется в плюсе

- Это также позволяет нам экономить на комиссиях. Не нужно подавать заявку на участие в каждом новом IPO. При этом диверсифицированный портфель у нас создаётся автоматом уже. А это снижает риски

- В каждом IPO нам обещана аллокация по верхней границе относительно поданной заявки

- Фонд доступен как в рублях на Московской бирже, так и в долларах — на Санкт-Петербургской. Фонд котируется в долларах, поэтому это некоторый хедж от ослабления рубля

- Мы можем купить такого рода инструмент на индивидуальный инвестиционный счёт. Таким образом, мы получим ещё и налоговые льготы. Либо мы просто можем продержать этот фонд 3 года. Тогда мы будем освобождены от налогов. Это, действительно, важный момент. Про налоги всегда нужно думать. Не стоит пренебрегать этим фактором, потому что он влияет на конечный результат инвестора

- Порог входа в фонд начинается от 2 тысяч рублей. В целом, это довольно демократичная история

Выводы

Я рад, что такой инструмент появился на российском рынке. Так или иначе, несмотря на преимущества инструмента, который предлагает Фридом Финанс относительно участия в каждом конкретном IPO, нужно всегда помнить о рисках. Та высокая доходность, которая есть сейчас по этому фонду, конечно, магнетизирует. Но доходность в прошлом не является гарантией доходности в будущем.

Поэтому будьте осторожны. Принимайте решения по финансовым инструментам, исходя из своей готовности к рискам. Если вы — консервативный инвестор, то такой инструмент вам совершенно точно не подойдёт на большую долю в портфеле.

Акции, облигации и ETF мы покупаем через брокера Тинькофф Инвестиции. Можете с нами, сейчас там крутой обучающий мини-курс, после прохождения которого вам дарят акции на сумму до 25 тысяч рублей. Получить бонус просто так можно по нашей партнёрской ссылке

Ещё мы инвестируем в IPO через платформу United Traders. Если не знаете, что это такое — читайте наш подробный обзор в этой статье и инвестируйте вместе с нами.

Ещё смотрите наше свежее видео на YouTube:

Источник