- Лучшие брокеры для участия в IPO американских стартапов

- Брокеры

- Российские

- Зарубежные

- 1. Выбор компании для инвестирования

- 2. Выбрать брокера

- Брокеры с лицензией ЦБ РФ:

- Зарубежные брокеры

- 3. Подать заявку и внести депозит на счет брокера

- Можно участвовать в IPO через других российских брокеров?

- Участие в IPO через InteractiveBrokers

- Полезная информация

- Отзывы и мнения о брокерах

- Как инвестировать в IPO: пошаговая инструкция для частного инвестора

- Алгоритм участия инвестора в IPO

- Выбор брокера и открытие счета

- Выбор компании-эмитента для инвестирования

- Подача заявки на участие

- Исполнение заявки

- Фиксирование прибыли/убытка

- Пример расчета прибыли от участия в IPO

- Риски для частного инвестора

- Заключение

Лучшие брокеры для участия в IPO американских стартапов

Брокеры

Российские

Имеют лицензию на брокерскую деятельность от Центрального Банка РФ

| Обзор | Сайт | |

| Обзор | Сайт | |

| Обзор | Сайт |

Зарубежные

Лицензии на брокерскую деятельность Кипр (J2T), Мальта (EXANTE), Британские острова (United Traders)

| Обзор | Сайт | |

| Обзор | Сайт | |

| Обзор | Сайт |

Мы рекомендуем данных брокеров для участия в IPO и pre-IPO. Эти брокерские компании имеют у себя на сайте открытую и достоверную информацию о возможности участия в IPO.

Зарубежные брокеры подтверждают свою надёжность длительным периодом обслуживания и высоким качеством сервисов. Они принимают клиентов из России, стран СНГ и других стран.

Иностранные брокеры работают через юрисдикции со льготным налогообложением, то уведомление налоговых органов осуществляют сами инвесторы в IPO. Об особенностях владения иностранными брокерскими счетами читайте в разделе рейтинг иностранных брокеров.

1. Выбор компании для инвестирования

- Инвестиции в IPO — полный каталог полезных ресурсов с информацией для анализа IPO

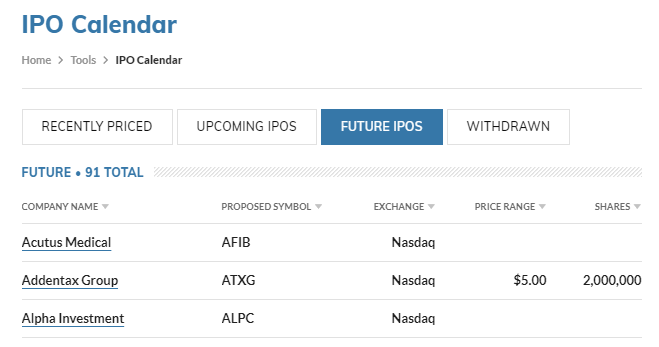

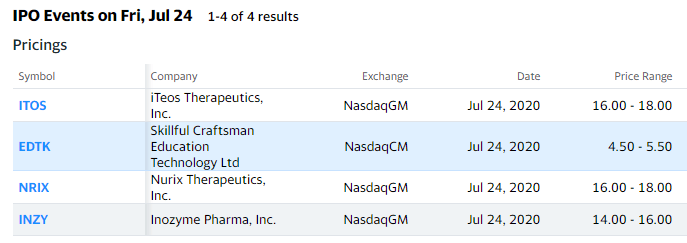

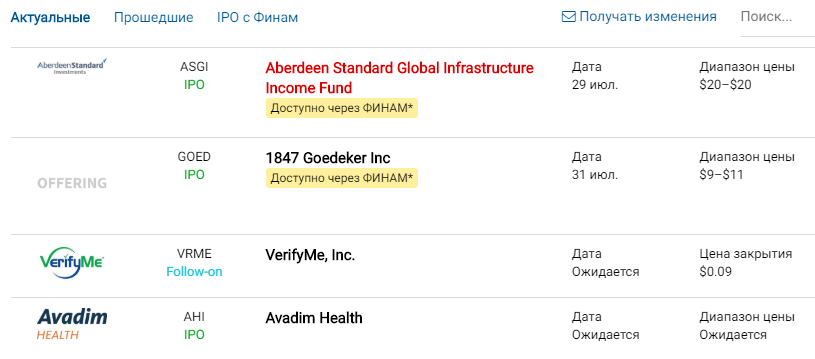

Календари предстоящих IPO

2. Выбрать брокера

Брокеры с лицензией ЦБ РФ:

| Брокер | Минимальная сумма | Комиссии | Lock-up период (ограничение продажи) |

| От 1000$* * Только для квалифицированных инвесторов | 5% за участие | Без lock-up (за исключением требований эмитента, биржи или регулятора) | |

| От 100000$* * Только для квалифицированных инвесторов | от 3% до 5% за участие | 93 дня (иногда от 90 до 180 дней) + Есть услуга: досрочный выход из lock-up за 10-15% | |

| Услуга доступна на тарифе Премиум (3000 руб. в мес.)* * Только для квалифицированных инвесторов, статус можно получить при переходе на тариф | от 2% за участие | от 14 до 180 дней, выход во время Lock-up 0,25% | |

| От 100 000$* * Только для квалифицированных инвесторов | от 4% до 5% | нет информации |

| От 50 000$* * Только для квалифицированных инвесторов | 0,03% | нет информации | |

| От 100 000$* * Только для квалифицированных инвесторов | от 4% до 5% | нет информации |

Зарубежные брокеры

Имеют лицензии США, Британские острова, Кипр, Мальта.

| Брокер | Минимальная сумма | Комиссии | Lock-up период (ограничение продажи) |

| от 1000$ | 4% за участие 1.75% ранний выход в lock-up период | длительность lock-up от 30 дней | |

| от 50$ | 4% за участие комиссия на прибыль 20% | длительность lock-up до 180 дней Есть услуга досрочный выход из lock-up от 15% С ноября 2020 досрочный выход 0%! *** | |

| от 10000$ | Аллокация: 2.5% (от суммы одобрения) Продажа акций: 0.02$ за акцию Заявки на продажу принимаются только по email и телефону Продажа акций может производиться не в первый день запуска торгов. Как правило, 2-3 дня после запуска (режим торгов Т+2) | без периода lock-up, за исключением: требование эмитента, биржи или регулятора | |

| Только для резидентов Гонконга, IPO китайских акций | от 10000$ * * рекомендуемый минимальный депозит | 1% за аллокацию Общая комиссия выходит 1-2%* * Данные взяты из статей инвесторов, в открытом доступе комиссии для IPO InteractiveBrokers не дает | без периода lock-up, за исключением: требование эмитента, биржи или регулятора* *Данные взяты из статей инвесторов |

- Отзывы и мнения Ваши отзывы и мнения будут доведены до брокеров с целью повышения качества услуг и сервисов

3. Подать заявку и внести депозит на счет брокера

Через личный кабинет брокера внести денежные средства на депозит для подачи заявки на участие в IPO выбранной вами компании.

Далее после завершения lock-up периода или досрочно вы можете продать акции.

3 Шага для участия в IPO

— регистрация

— пополнение счета

— выбор компании

Можно участвовать в IPO через других российских брокеров?

Да, большинство брокерских компаний дают возможность участия в IPO на американском и азиатских рынках. Эта услуга, как правило, доступна только для квалифицированных инвесторов и по запросу к личному менеджеру.

Статус квалифицированного инвестора можно получить, если соответствовать хотя бы одному из условий:

- Размер вашего имущества в виде ценных бумаг, производных инструментов, средств на счетах или на депозитах — не менее 6 млн рублей.

- Вы проработали не менее 2 лет в организации, у которой есть статус профессионального участника рынка ценных бумаг, или не менее 3 лет — в организации, не имеющей этого статуса, но торговавшей ценными бумагами или производными. Работа должна быть непосредственно связана с ценными бумагами.

- В течение последнего года вы совершали не менее 1 сделки в месяц и не менее 10 — в квартал. Оборот по сделкам должен быть не менее 6 млн рублей в совокупности.

- У вас есть высшее экономическое образование или аттестат специалиста финансового рынка (ФСФР), аудитора, страхового актуария; сертификат Chartered Financial Analyst (CFA), Certified International Investment Analyst (CIIA) или Financial Risk Manager (FRM).

Крупные российские брокеры БКС, Открытие, Сбербанк, ВТБ и другие могут предоставлять услугу для квалифицированных инвесторов или привелигированных клиентов.

Участие в IPO через InteractiveBrokers

Крупный и самый популярный зарубежный брокер InteractiveBrokers предоставляет услугу по доступу к IPO.

К сожалению, заявки на участие в IPO брокер принимает только от резидентов Гонконга и только по китайским акциям.

Полезная информация

Отзывы и мнения о брокерах

Оставляйте ваше мнение о брокерских компаниях. Делитесь вашим опытом. Мы будем доводить ваше мнение до брокеров и помогать вам решать проблемы. Вместе с вами мы улучшим качество предоставляемых брокерами услуг и сервисов.

Источник

Как инвестировать в IPO: пошаговая инструкция для частного инвестора

Люди, которые попробовали свои силы в инвестициях, делятся на две категории: сожалеющие, что не начали это дело раньше, и ушедшие с рынка как полностью разочаровавшиеся в процессе. Последние, как правило, шли на фондовый рынок в розовых очках и надеялись за пару месяцев удвоить, а то и утроить свои деньги. Для этого они использовали инструменты, по которым имели слабую теоретическую подготовку и большие ожидания. Но в инвестициях это путь в никуда.

В статье рассмотрим, как инвестировать в IPO – один из самых доходных и рискованных способов заработка на фондовом рынке.

Алгоритм участия инвестора в IPO

IPO – это первичное размещение акций на фондовом рынке, публичное появление на нем компании-эмитента с целью повышения своего статуса, доверия клиентов и партнеров, привлечения капитала для дальнейшего развития.

До момента начала торгов никто не может предсказать с точностью 100 %, сколько будет стоить акция компании. Предварительную цену назначают после тщательного анализа рынка, финансовых показателей деятельности компании, перспектив ее развития, спроса на акции и прочих факторов. Работает целая команда экспертов. И даже после такой большой работы указывают лишь диапазон цены.

Цена может меняться до последнего дня перед размещением. А потом все решает рынок, который либо даст инвестору возможность хорошо заработать, либо лишит части вложенных денег.

Именно высокая потенциальная доходность сделок привлекает с каждым годом все большее число частных инвесторов, кого не удовлетворяют 10–15% годовых. С другой стороны, без теоретической подготовки шансы слить весь капитал стремятся к 100 %. Риск участия в IPO очень высок – даже одно убыточное размещение способно перекрыть прибыли от других сделок. Многие брокеры, например, Финам и Тинькофф, разрешают работать на рынке первичных размещений только квалифицированным инвесторам.

Рассмотрим пошаговую инструкцию, как инвестировать в IPO частному инвестору.

Выбор брокера и открытие счета

Напрямую поучаствовать в IPO обычному человеку не получится. Это привилегия крупных игроков: банков и фондов с капиталом в миллионы долларов. Основная масса первичных размещений проходит на крупнейших американских биржах NYSE и NASDAQ. В России пока очень мало подобных сделок. Частный инвестор может присоединиться к этому процессу только через посредника. Доступ к IPO дают не все брокеры. Наиболее популярные:

- Фридом Финанс работает независимо от статуса инвестора. Акции самого брокера торгуются на NASDAQ – это говорит о его репутации и надежности. Есть лицензия на ведение брокерской деятельности в России. Высокий порог входа – от 2 000 $.

- United Traders работает со всеми желающими, маленький порог входа (от 10 $), высокие комиссии. Зарегистрирован в офшоре.

- Тинькофф Инвестиции работает только с квалифицированными инвесторами. Есть лицензия на ведение брокерской деятельности в России. Обслуживание счета – 3 000 руб. Без минимального порога.

- Финам и Just2trade. Вторая компания является офшорной дочкой первой. Финам работает только с квалифицированными инвесторами, Just2trade – со всеми желающими. Минимальный порог – 1 000 $.

Чтобы понять, через каких брокеров участвовать в IPO, проанализируйте их по основным критериям:

- страна регистрации (от этого зависит процедура уплаты налогов);

- минимальный порог входа (при небольшой сумме есть возможность охватить большее количество IPO и снизить риски);

- комиссии за сделку, вывод средств, досрочную продажу акций без локап-периода;

- продолжительность локап-периода, в течение которого инвестор не может продать ценные бумаги и зафиксировать прибыль (некоторые брокеры дают такую возможность за дополнительное вознаграждение).

Выбор компании-эмитента для инвестирования

После выбора посредника необходимо определиться, в какие компании инвестировать деньги. Список предстоящих размещений есть в специальных календарях. Их можно найти на сайтах.

- MarketWatch (англоязычная версия)

- Yahoo! Finance (англоязычная версия)

Дальше необходимо проанализировать компанию, чтобы принять решение об участии в первичном размещении ее акций. Это можно сделать самостоятельно, изучив информацию:

- сектор экономики, в котором работает эмитент, перспективы его развития;

- финансовые показатели деятельности компании по форме S-1, которую подают в SEC (организация по надзору и регулированию фондового рынка США);

- андеррайтер размещения: его репутация и опыт;

- руководители компании.

Без финансовых знаний провести такой анализ очень сложно, поэтому можно обратиться к отчетам аналитиков. Брокеры, предоставляющие доступ на IPO, дают оценку и рекомендации по риску участия в размещении той или иной компании. Если времени и желания разбираться в цифрах самостоятельно нет, то остается только прислушаться к мнению экспертов и надеяться на их компетентность.

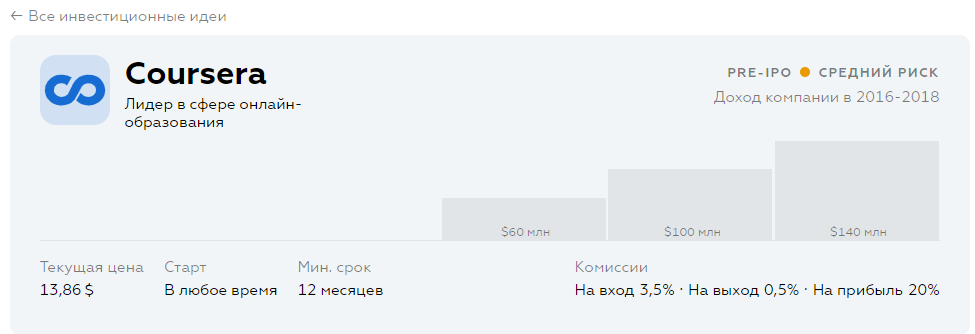

Например, у брокера United Traders есть вкладка “Инвестиционные идеи”, в которой они подробно анализируют компании и обозначают уровень риска: низкий, средний и высокий. У брокера необходимо уточнить, в какие из предстоящих IPO он даст возможность участвовать.

Подача заявки на участие

Подача заявки – чисто техническая процедура, не требует особых знаний и навыков. В поручении необходимо указать тикер компании и сумму участия. Следует помнить следующие моменты:

- Совсем не обязательно участвовать во всех IPO, которые рекомендует брокер. Некоторые эксперты советуют это делать для диверсификации, но вкладывать в компании, которые вам не нравятся по той или иной причине, все же не стоит. Тем более что и капитал для полного охвата потребуется приличный.

- В поручении брокеру не указывается количество акций, которое вы хотите купить. Речь идет только о сумме (не забываем о минимальном пороге). В результате аллокации (процент удовлетворения заявки) она может быть уменьшена – остаток денег просто вернется на счет.

- Окончательная цена, по какой пройдет первичное размещение, неизвестна до начала процедуры. Она может колебаться. В большинстве случаев держится в указанном диапазоне.

- Никто и никогда не может гарантировать вам доходность сделки. Известны случаи, когда в первые дни цена взлетала на десятки процентов, а потом также стремительно падала.

- Инвестор может повлиять на размер аллокации. Например, Фридом Финанс четко прописал критерии его увеличения: частые сделки на крупные суммы, владение активами брокера, наличие разных инвестиционных инструментов в портфеле и пр.

Исполнение заявки

После начала торгов купленные акции появятся на счете инвестора. Туда же поступят не использованные из-за аллокации деньги. С этого момента начинает действовать локап-период – период времени, в течение которого инвестор не может продать ценные бумаги. Он продолжается от 1 до 6 месяцев. Существует для того, чтобы избежать массовой продажи бумаг в первые дни с целью фиксации прибыли. Такой ажиотаж неизбежно привел бы к обвалу котировок.

Но некоторые брокеры позволяют продавать акции до истечения локап-периода. Решение о досрочном избавлении от ценных бумаг имеет последствия. Во-первых, необходимо заплатить посреднику комиссию (например, Just2trade берет 1,75 % от сделки). Во-вторых, например, Финам честно предупреждает о том, что потом может не пригласить инвестора к участию в следующих IPO.

Фиксирование прибыли/убытка

По окончании локап-периода инвестор подсчитывает прибыль/убыток от своего участия в первичном размещении. Естественно, она/он возникает в случае продажи ценных бумаг. Пока активы остаются на счете, результат от сделки может быть только бумажный.

Есть вариант зафиксировать текущую цену акции до окончания локап-периода через форвардный контракт. В этом случае после окончания lock-up акции продаются по указанной инвестором цене и деньги зачисляются на счет. Продажа контракта проводится с дисконтом от текущей стоимости ценных бумаг. В основном это 10–15 %.

Пример расчета прибыли от участия в IPO

На прибыль от участия в IPO влияют следующие параметры:

- Комиссия за вход в сделку.

- Комиссия за продажу активов и вывод денег.

- Комиссия с прибыли.

У разных брокеров цифры отличаются. Рассмотрим условный пример расчета прибыли от участия в IPO.

- комиссия за вход – 3 %;

- комиссия за выход – 1,75 %;

- комиссия с прибыли – 20 %;

- сумма одобренных инвестиций – 5 000 $;

- эмитент разместил акции по цене 50 $ за штуку, т. е. инвестор получил 100 акций;

- к концу локап-периода цена акции возросла до 85 $.

- Комиссия за ввод = 5 000 $ * 3 % = 150 $.

- Комиссия за вывод = 100 акций * 85 $ * 1,75 % = 148,75 $.

- Комиссия с прибыли = (8 500 $ – 5 000 $) * 20 % = 700 $.

- Доходность сделки = (8 500 – 150 – 148,75 – 700) / 5 000 = 1,5.

После локап-периода инвестор получил 50 % прибыли.

Риски для частного инвестора

Высокие доходности = высокие риски. Эту аксиому инвесторы усваивают либо до начала инвестирования, если учили теорию, либо на своих неудачах уже во время процесса.

Рассмотрим риски участия в первичном размещении для частного инвестора.

- Возможное снижение стоимости акций

В марте 2019 г. на IPO вышла компания Lyft – агрегатор такси из Сан-Франциско. Первоначальная стоимость акции была 78,29 $. Сегодня – 30,86 $. Uber опустился с 40,41 $ в мае 2019 г. до 32,17 $ в июле 2020 г. Таких примеров немного, но они есть.

В первые дни цена акции может резко подскочить, но не исключена вероятность, что потом будет снижение и инвестор получит значительно меньше, чем мог бы в начале торгов на бирже. Пример опять с Uber. В течение месяца стоимость акции выросла с 40,41 до 46,38 $, а потом началось резкое снижение. Восстановления не произошло до сих пор.

Акции компаний, от которых ожидают большой прибыли, пользуются популярностью. Все инвесторы хотят ухватить свой кусок пирога. Из-за этого снижается процент одобрения заявок на участие в первичном размещении. Он может составить, например, 5 % от заявленной суммы. Если изначально капитал был небольшой, то успех такой операции слишком мал, чтобы радовать инвестора. Еще больше грусти может возникнуть, если одновременно было участие в убыточной сделке. Она легко может перекрыть прибыльную и привести к потере денег, а не заработку.

Вознаграждения брокеру съедают прибыль инвестора. Например, процент с дохода у United Traders достигает 20 %, плюс комиссии за сделку и продажу активов.

Заключение

Эксперты считают, и я с ними абсолютно согласна, что участие в IPO не для новичков. Надо не только глубоко вникнуть в теорию, но и иметь на счетах солидный капитал, чтобы позволить себе выделить из него 10–15 % на покупку акций при их первичном размещении. Участие, как говорят инвесторы, на всю “котлету” – опрометчивый шаг, который как раз и приводит к разочарованию в инвестициях.

Если вы уже инвестировали в IPO, поделитесь в комментариях своим опытом независимо от результата. Нам, новичкам, еще есть чему учиться.

Источник