- Долгосрочные инвестиции

- Классификация долгосрочных инвестиций

- Учет на балансе компании

- Финансовые долгосрочные инвестиции

- Долгосрочные инвестиции для физических лиц

- Плюсы долгосрочных инвестиций

- Риски долгосрочных инвестиций

- Выводы

- Что такое долгосрочные инвестиции: примеры, плюсы и минусы, виды, как инвестировать

- Что это такое

- Пример

- Какие вложения не являются долгосрочными

- Плюсы и минусы

- Какие существуют источники финансирования долгосрочных инвестиций

- Расчет эффективности инвестиций

- Пошаговая инструкция: как инвестировать в долгосрочные активы

- Выбор инвестиционных объектов

- Сбор информации по объектам инвестирования

- Приобретение активов

- Мониторинг рынка и просмотр портфеля инвестиций

- Топ брокерских компаний

- Бухгалтерская отчетность

- Советы, как заработать на долгосрочных вложениях

- Заключение

Долгосрочные инвестиции

Инвестиции делятся по разным критериям. Например, по способу вложения в бизнес выделяют прямые и портфельные инвестиции. Можно группировать инвестиции и по сроку вложения капитала: краткосрочные, среднесрочные и долгосрочные. О каких конкретно сроках идет речь?

К первой группе относятся вложения, срок которых составляет не более трех лет. Инструментами могут быть банковские депозиты, краткосрочные займы компаниям, покупка федеральных или муниципальных облигаций. Иначе говоря, это консервативные инструменты с малой доходностью и малым изменением цены. На рынке США главным инструментом для краткосрочных займов выступают казначейские векселя.

Вторую группу составляют вложения сроком не более пяти лет. Это как правило снова депозиты, а также среднесрочные облигации надежных эмитентов с высоким кредитным рейтингом. Например, корпоративные облигации крупных американских и российских компаний. Возможно включение небольшого количества акций таких эмитентов.

К третьей группе долгосрочных инвестиций принадлежат вложения сроком выше пяти лет. Долгосрочное инвестирование наиболее подходит для получения высокого дохода, который приносят акции: длительный горизонт позволяет пересидеть неблагоприятные периоды рыночной стагнации и дает акциям реализовать свой потенциал. Поговорим об этих инвестициях подробнее.

Классификация долгосрочных инвестиций

Долгосрочные инвестиции классифицируются по ряду признаков. По виду вложений выделяют :

- портфельные – покупка акций, облигаций, паев и других ценных бумаг предприятий;

- прямые – приобретение доли в бизнесе компании в обмен на финансирование;

- реальные – например, направленные на приобретение физического объекта (недвижимости и др.)

Примером реальной инвестиции с точки зрения частного инвестора может являться участие в договоре долевого строительства жилплощади на ранней стадии с целью последующей реализации жилья. С позиции компании реальной инвестицией может быть лизинг : в этом случае фирма может передать купленное оборудование или транспорт другому предприятию в аренду с правом последующего выкупа или без него.

По целям вложения :

- доходные – направленные на приумножение и сохранение денег;

- стратегические – главная задача состоит в реализации определенных целей

Например, стратегической инвестицией будет являться постепенная покупка голосующих акций с целью получения блокирующего пакета для дальнейшего влияния на деятельность компании. Подробнее смотрите здесь.

По способу отдачи капиталовложения :

- с регулярными выплатами – ежегодное получение дивидендов или погашение купонов;

- с разовым доходом – прибыль поступает инвестору по завершении проекта

Примером разового дохода является участие в долевом строительстве, когда инвестор получает прибыль только после ввода дома в эксплуатацию и реализации построенного объекта.

Учет на балансе компании

С точки зрения предприятия долгосрочными являются инвестиции во внеоборотные активы, а также приобретение объектов с целью последующей перепродажи. Для целей бухучета долгосрочными признаются вложения, срок которых превышает 1 год. К ним относится:

- строительство зданий, сооружений;

- приобретение объектов капитального строительства;

- покупка земельных участков;

- создание или покупка объектов интеллектуальной собственности

Например, компания приобрела земельный участок 400 гектар. Из них 100 гектар предприятие использовало для строительства собственного цеха, а оставшиеся земли фирма держит для перепродажи в будущем другому бизнесу. Именно этот участок считается долгосрочным вложением капитала, а земля под застройкой – долгосрочными активами.

Таким образом, учет долгосрочных инвестиций в компании подразделяется на :

- долгосрочные вложения;

- основные средства;

- нематериальные активы (патенты, лицензии)

Все эти позиции отражаются в активах компании. Они показывают суммарный объем средств, вложенных в собственное развитие.

Финансовые долгосрочные инвестиции

Помимо этого, выделяют финансовые долгосрочные вложения, которые выражаются в форме:

- предоставления займов другим компаниям;

- покупки долей в уставных капиталах иных организаций;

- приобретения ценных бумаг с длительным сроком погашения

Анализируя вложения в долгосрочные финансовые и нефинансовые инструменты, а также иные денежные потоки, инвестор может попытаться спрогнозировать дальнейшее развитие предприятия и оценить его инвестиционную привлекательность.

Когда фирма приобретает долевые или долговые инструменты (акции и облигации), решение о том, следует ли классифицировать эти инвестиции как краткосрочные или долгосрочные вложения имеет довольно важные последствия для оценки компании. Краткосрочные инвестиции отражаются в оборотных активах, и любое снижение их стоимости признается как убыток.

Но : одновременно с этим увеличение цены не признается прибылью, пока ценная бумага не реализована. Поэтому балансовая классификация инвестиций — будь то долгосрочные или краткосрочные вложения — оказывает непосредственное влияние на чистую прибыль предприятия, которая отражается в отчете о прибылях и убытках.

Практический вывод в том , что в случае каждой компании необходимо разбираться, к какой категории она относит свои вложения, так как у нее существует определенный простор для манипуляций с отчетностью.

Долгосрочные инвестиции для физических лиц

Для частного инвестора наилучшим местом для долгосрочного вложения капитала является фондовый рынок. У него много преимуществ: невысокий порог входа через брокерские компании, ликвидность ценных бумаг, которые легко купить и продать, возможность инвестировать в разных валютах в активы разных стран и др. Ценные бумаги надежно хранятся в депозитарии — в отличие от реального склада, пользование им может быть бесплатным.

Общее правило: чем больше времени инвестор планирует провести в рынке, тем больше акций он может себе позволить и тем выше оценивается его потенциальная доходность. Пенсионные счета молодых американцев, только начавших работать в 20-летнем возрасте, могут включать до 90% акций, несмотря на их риск. Анализ котировок акций говорит о том, что риск владения ими уменьшается со временем и только тень Великой Депрессии 1929 года висит над этим утверждением.

В рамках долгосрочного вложения средств у частного инвестора существует активная и пассивная стратегия. Наиболее известным адептом активных инвестиций является У. Баффет, сделавший на них громадное состояние.

Суть активной стратегии: при подборе ценных бумаг используются фундаментальные показатели компании, говорящие о том, что их реальная стоимость выше той цены, которую сейчас дает рынок. Была популярна в 1940-80 годы. Многие акции Баффет удерживал долгие годы, сделки в его портфеле редки. Менее известно то, что покупал он и облигации кризисных компаний, если мог делать это по выгодной с его точки зрения цене.

Пассивная стратегия инвестиций появилась позднее (в 1990-е годы) и сегодня даже считается синонимом долгосрочного вложения и распределения капитала. Другое название стратегии: портфельная. Это не полные синонимы, но не будем усложнять. Причиной ее появления стало широкое распространение активной стратегии — а то, что известно всем, перестает работать.

Эту стратегию также упрощенно называют «купил-держи» и она делает акцент не на показателях ценных бумаг, а на конкретном инвесторе. Суть ее в следующем:

- Инвестиции не в локальные ценные бумаги, а в их фонды, что убирает риск банкротства отдельной компании

- Фонды отслеживают рыночные индексы, а не пытаются обыграть их трейдингом

- Минимальные комиссии. Чем меньше берет управляющая компания за отслеживание индекса, тем лучше

- Инвестиции в разные классы активов — акции, облигации, недвижимость и пр.

- Проведение ребалансировки для возврата к выбранному уровню риска

- Необязательное, но желательное условие: пополнение портфеля с целью усреднения цены

В результате последователь такой стратегии не пытается обыграть доходность рынка, как активный инвестор, а лишь следует за ней в той доле, в каком индексные фонды находятся в его портфеле. Например, если у инвестора 20% индексного фонда на акции США крупной капитализации, то пятая часть такого портфеля отразит состояние американского фондового рынка. Состав каждого инвестиционного портфеля уникален и зависит от конкретного человека, его целей, возраста, рыночных взглядов и склонности к риску.

Отличительной чертой долгосрочных вложений, как говорилось выше, будет большой процент доходных инструментов в портфеле, в первую очередь акций. Есть специальные фонды, привязанные к возрасту инвестора, которые постепенно сокращают долю акций со временем — читайте здесь.

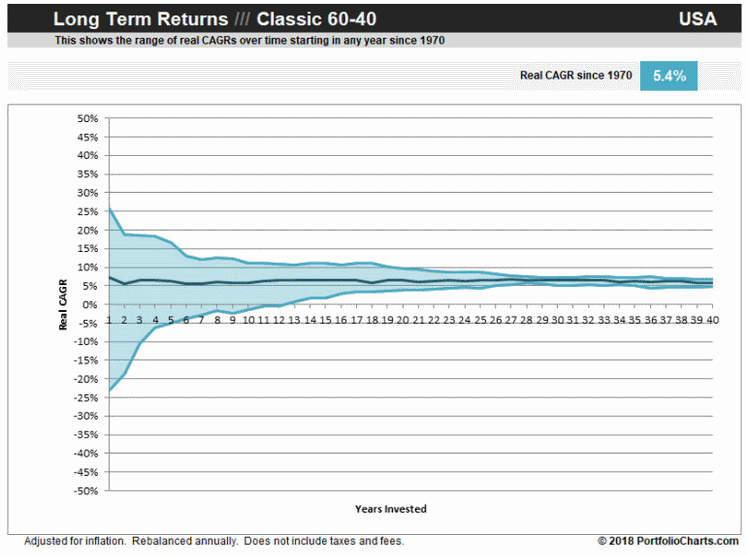

Характеристики долгосрочного размещения капитала (с 1970 по 2010 год) представлены на графике выше, где изображен классический портфель из американских акций и облигаций в соотношении 60/40. Рассмотрены наилучший, наихудший и средний варианты. Видно, что в первые годы имеется сильный разброс доходностей, который однако уменьшается со временем и к концу срока составляет 5.4% в год сверх инфляции. Абсолютная величина при этом даст многократное увеличение капитала.

Плюсы долгосрочных инвестиций

Уоррен Баффет говорил: «Если вы не думаете о владении акцией в течение 10 лет, даже не думайте о том, чтобы владеть ею в течение 10 минут». Исторически доказано, что долгосрочные инвестиции приносят больше доходности, чем краткосрочные.

Вложения финансов на длительный срок имеют следующие преимущества :

- долгосрочные вложения средств в акции делают доходность более предсказуемой и инвестору не стоит переживать из-за падений цен на фондовом рынке. Удержание акций длительное время дает шанс на восстановление и прибыль;

- налоговые льготы – прибыль, достигнутая в краткосрочные периоды, облагается налогом как регулярный доход, тогда как доходность длинных инвестиций освобождается от уплаты подоходного налога. Проще говоря — пока прибыльные акции не проданы, налог не платится, что позволяет делать накопления по принципу сложного процента;

- снижение издержек – долгосрочный инвестор не проводит много операций на фондовом рынке, что приводит к минимизации расходов на брокерские комиссии;

- достижение финансовых целей – инвестор может сохранить свои деньги от инфляции и одновременно с этим сделать накопления, например, на образование детей или безбедную старость. Краткосрочные инвестиции при разумном риске дают лишь спасение от инфляции.

Риски долгосрочных инвестиций

Основные риски долгосрочного инвестирования следующие. Во-первых, при покупке отдельных ценных бумаг существует риск банкротства эмитента и потери средств — однако наличие диверсифицированных фондов решает эту проблему. При использовании одной валюты с связанной с ними активами (например, только рублей и российских акций или только долларов и американских акций) возникает валютный риск ослабления одной валюты к другой.

Для его решения можно использовать как разные валюты, так и активы из разных стран. Высокая доходность требует принять заметный уровень просадки — рынок акций даже развитых стран может падать на 50% и более. Но точно будущую доходность рассчитать нельзя. И наконец, само понятие долгосрочных инвестиций предполагает вложения на длительный срок и потерю ликвидности капитала.

Выводы

Вкладывать ли средства на длительный срок для роста своего благосостояния каждый решает сам. В настоящий момент такие вложения капитала доступны россиянам в том числе на зарубежном брокерском счете со страховкой до 500 тысяч долларов. Для начала достаточно 4-5 тысяч $. Кроме брокерского счета можно также использовать зарубежные страховые компании инвестиционного типа, которые имеют свои особенности, но тоже достаточно надежны.

Для активной стратегии нужно выбирать и отслеживать отдельные ценные бумаги, для пассивных портфельных инвестиций достаточно составить свой портфель из индексных фондов и держаться выбранного соотношения. В российской юрисдикции это в основном паевые и с недавнего времени биржевые паевые инвестиционные фонды (БПИФ), в зарубежной наиболее популярны и доступны биржевые фонды. Некоторые такие фонды с иностранными активами обращаются и на Московской бирже.

Долгосрочное портфельное инвестирование требует убежденности, настойчивости и способности ничего не делать, когда другие активно совершают сделки на текущих новостях. Важно не поддаваться панике в те периоды, когда стоимость портфеля заметно снижается — например после кризиса доткомов рынок США падал более двух лет с лета 2000 по конец 2002 года. Но при должном терпении такой подход почти наверняка принесет высокую относительно консервативных вложений доходность.

Источник

Что такое долгосрочные инвестиции: примеры, плюсы и минусы, виды, как инвестировать

Приветствую постоянных читателей!

Долгосрочные инвестиции, даже для людей, занятых с финансами, – непознанная территория. Выбирают привлекательные объекты среди различных видов капиталовложений, но останавливает страх потерять деньги. Стоит ли вкладывать, каковы риски, как правильно выбрать объект инвестиций, чтобы не понести убытки?

Что это такое

Я придерживаюсь буквы закона. Поскольку в Бюджетном кодексе РФ государственные обязательства от 3 до 5 лет названы среднесрочными, значит, Россия к развивающимся странам не относится, а все вложения со сроком свыше 5 лет можно отнести к долгосрочным.

Пример

Эмиссионные ценные бумаги (к примеру, облигации) со сроком погашения свыше 5 лет.

Какие вложения не являются долгосрочными

Все, что по времени инвестиций меньше 5 лет, к долгосрочным инвестициям в РФ не относится. Если инвестор рассматривает объект, например, в республике Конго (развивающаяся страна), долгосрочной станет инвестиция сроком свыше 3 лет.

Плюсы и минусы

Даже если есть лишние средства, расставаться на долгий срок с финансами находится мало желающих. Ведь минусы долгосрочных инвестиций:

- Высокий риск. За это время предприятие обанкротится, поменяется политика государства, сменится власть со всеми вытекающими. Печальный пример – долгосрочные инвестиции на Украине.

- Инвестиционный портфель формируют, не зная об уровне инфляции и цен в будущем. Прибыль не поместится в чемодан, но купить за эти фантики нечего – типичная ситуация в африканских республиках.

- В зависимости от объекта инвестиций приходится дополнительно платить за страховку, оптимальные условия хранения и безопасность (антиквариат, коллекционные вина, золото, драгоценные камни).

- Инвестиции в жилую и коммерческую недвижимость требуют средств на ежегодный ремонт.

- Инвестиции в золотые слитки при продаже часто привязаны к тому же банку, в котором купил. Иначе потребуются дополнительные средства на заключение эксперта.

- Долгосрочные инвестиции – оптимальный вариант для тех, кто не любит спекуляции. Вложил – получил высокую прибыль.

- При вложении финансов в коммерческую недвижимость инвестор получает (в некоторых случаях) право управления предприятием, налоговые льготы, заключение сделок на льготных условиях с должником.

- Долгосрочные инвестиции в предметы старины становятся увлечением, превращают инвестора в коллекционера. Это шанс стать экспертом, знаменитостью в своей сфере.

- Антикварные украшения, драгоценные камни дарят страсть, чувство наслаждения, делая жизнь эмоционально насыщеннее. Иногда настолько сильное, что инвестор не в силах расстаться со своей игрушкой.

Финансисты надувают губы от осознания собственной важности – это сколько нужно времени потратить, чтобы запомнить сверхзапутанные классификации.

Я предлагаю забыть учебные категории, поскольку все сводится к 2 направлениям: в долгосрочной перспективе инвестор может стать либо собственником (покупая, например, антиквариат, землю или квартиру), либо кредитором (вкладывая средства в банковские депозиты, покупая облигации, т.е. кредитуя предприятие).

Когда инвестиции, по сути, – займ, выплачиваются проценты за пользование средствами, а в конце периода начальная сумма вложенных средств возвращается (погашается). Когда вложенный капитал превращает владельца финансов в собственника, можно рассчитывать на процентный доход или прибыль от хозяйственной деятельности (купили предприятие, сдаете недвижимость в аренду).

Какие существуют источники финансирования долгосрочных инвестиций

Инвестиционная деятельность предприятия финансируется собственными средствами (прибыль, амортизационный фонд). Распространено и рефинансирование (заемные средства):

- банковский кредит на инвестиционную деятельность;

- доходы от финансовой деятельности (продажа собственных акций);

- резервный и дополнительный капитал (не путайте: в бухгалтерском учете это разные вещи);

- гранты и транши сторонних бюджетных и правительственных организаций и т.п.

Физическим лицам найти свободные средства для долгосрочных инвестиций непросто. Потребуется месяц записывать все (!) расходы, затем проанализировать: какие траты лишние (приготовьте валерьянку). Самое сложное – уговорить половинку, если финансы общие, сохранять чеки. 5 или 20 % сначала откладываются на депозит, а уже затем накопленный капитал используют для вложений.

Второй безумный вариант – использовать кредит (но не под залог собственной квартиры!). Круто назавтра стать собственником яхты, послезавтра подсчитывать прибыль от оказанных услуг. Но делать это стоит тогда, когда ежемесячные поступления, или доход, превышают платеж в банк. В остальных случаях… ребята, думайте головой.

Расчет эффективности инвестиций

Анализ эффективности долгосрочных инвестиций проводится на основе моделей:

- оценка срока окупаемости;

- оценка доходности вложенного капитала;

- оценка долгосрочной инвестиции на основе сегодняшней стоимости будущего потока платежей;

- оценка на определении внутренней нормы доходности;

- моделирование деятельности в условиях неопределенности и др.

Пошаговая инструкция: как инвестировать в долгосрочные активы

Инвестирование – процесс рискованный, однако ничего общего не имеющий с азартными играми. Если советуют:

- Купить акции предприятия на грани банкротства – всегда есть желающие прихватить производство даром.

- Вкладывать в недвижимость на окраине – посмотрите сначала на район.

- Инвестировать в производство гиперпупа, полета на Марс, разведение особо ценных амеб, – возьмите паузу.

Лучше инвестировать капитал в менее яркое и на первый взгляд не столь прибыльное, чем подарить деньги проходимцу.

Выбор инвестиционных объектов

Первый шаг – определите сумму для долгосрочного инвестирования. Если средства малы, выбор прост:

- депозиты, акции, облигации;

- паевые, акционные и др. инвестиционные фонды;

- недвижимость;

- драгоценные металлы;

- предметы искусства, вина и другая экзотика.

Прежде чем купить (вложить), определите, какую сумму готовы потерять:

- 5 % – подойдут фонды государственных ценных бумаг;

- 10 % – фонды облигаций;

- 20 % – фонды смешанных инвестиций;

- 30 % – интервальные, отраслевые, индексные фонды;

- Более 30 % – открытые фонды акций.

Сбор информации по объектам инвестирования

Когда выясните направление долгосрочных инвестиций, придется собрать максимально полное досье. Если это акции предприятия – публичная отчетность, репутация руководства, история предприятия. Любая мелочь, вплоть до оборудования начала XVIII в. и поломанных душевых для рабочих.

Важна также инсайдерская информация: кто в руководстве чей сын, у кого «мохнатая» лапа в правительстве. Все это даст максимально полную картину: предприятие готовят к банкротству (собираются оставить заемщиков ни с чем) или есть развитие.

Приобретение активов

Ценные бумаги, размещенные на фондовых биржах, сегодня доступны любому через брокера, торгующего на этой бирже. Заключаете договор, перечисляете средства на покупку и комиссионные.

Нет возможности – свои услуги по приобретению предлагают посредники (субброкеры). Есть и интернет-брокеры, когда компьютерное приложение помогает прикупить ценные бумаги.

Более простой вариант – обратиться в инвестиционные фонды (открытые, закрытые, интервальные).

Мониторинг рынка и просмотр портфеля инвестиций

Самое волнительное после приобретения – мониторинг ситуации. Ведь инвестиция долгосрочная, если инфляция рванет вверх – придется принимать фундаментальное решение (закапывать в голову в песок и надеяться или бегом продавать себе в убыток).

Правило то же: спокойствие и анализ. Когда регулярно просматриваешь отчетность, приходит понимание искусственности паники.

Топ брокерских компаний

Друзья мои, зная всеобщую лень, привожу список работающих брокерских компаний. Но мой совет остается в силе: «собираетесь расстаться с деньгами – самостоятельно перепроверяйте информацию».

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.

Бухгалтерская отчетность

Частное лицо, купившее несколько акций, бухгалтерской отчетностью не занимается. Но это правило не освобождает от уплаты налогов. Фонды, банки удерживают необходимую сумму автоматически.

Если долгосрочная инвестиция – жилая или коммерческая недвижимость, лучше перед сдачей в аренду проконсультироваться с юристом и заключить официальный договор.

Предприятия, занимающиеся кроме основной деятельности инвестициями, ведут учет и отображают движение денежных средств на основе бухгалтерских стандартов.

Советы, как заработать на долгосрочных вложениях

Если решите всерьез заняться долгосрочными инвестициями, полистайте книгу Б. Грэхема «Разумный инвестор». Рынок непредсказуем, но можно научиться извлекать прибыль из любого форсажа:

- Разумно приобретать акции предприятий, темпы производства и продаж которых выше, чем средние по отрасли. Обращайте внимание на положительный денежный поток и резерв оборотного капитала.

- Выбирая объект инвестиций, остановитесь на 2–3. Так проще контролировать ситуацию.

- Цена покупки выгодна, если стоимость акций ниже рыночной стоимости компании (концепция маржи безопасности).

- Напишите обоснование: почему это вложение привлекательно. Если не хватает слов – эмоции взяли вверх, а значит, это инвестиции с повышенным риском.

- Недвижимость стоит приобретать в том районе (города, страны), который хорошо знаете.

- Драгоценные металлы, реализуемые одним банком, могут быть не приняты другим. Перед покупкой уточните этот момент.

- Драгоценные камни выгодно покупать на вторичном рынке (только со специалистом!).

Заключение

Вот такая получилась аннотация по долгосрочным инвестициям. Я планирую рассмотреть в деталях все объекты (от антиквариата до векселя и отеля на берегу моря), поэтому подписывайтесь на статьи, делитесь полезностями в соцсетях и становитесь богаче, инвестируя правильно.

Источник