- Как снизить налог на инвестиции?

- Какая прибыль подлежит налогообложению?

- Льгота за долгосрочное владение

- Хитрости снижения налогооблагаемой базы

- Способ первый: грамотная ребалансировка

- Способ второй: фиксация убытков с откупом

- Налоги на дивиденды

- Налоги на ИИС

- Тип «А»

- Тип «Б»

- Налоги с продажи ценных бумаг

- Налоги на дивиденды

- Налоги на купоны облигаций

- 5 лайфхаков снизить налоги от инвестиций

- Бумажная прибыль

- Время продажи

- Продажа с убытком

- Убыточные периоды прошлых лет

- Налоговые льготы

Как снизить налог на инвестиции?

С прибыли от инвестирования в ценные бумаги приходится платить налоги. С заработанными деньгами расставаться не хочется никому, но о способах снизить налоговые отчисления с инвестиций почему-то знают далеко не все. Хотя в долгосрочной перспективе прибыль инвестора, знающего об особенностях уплаты налогов и получения вычетов, будет значительно выше.

В этой статье представлен список нескольких хитростей, с помощью которых инвестор сможет использовать налоговое законодательство в свою пользу. Более старую, но еще актуальную статью о налогах инвестора читайте здесь.

Какая прибыль подлежит налогообложению?

Инвестор может получить прибыль двумя способами:

- при продаже ценной бумаги/товара

- при получении дивидендов/купонов

С обоих типов прибыли резиденты РФ уплачивают налог на доходы физических лиц, равный 13%. Однако дивиденды приходят на брокерский счет уже очищенными от налогов (исключениями являются депозитарные расписки и акции /паи иностранных эмитентов).

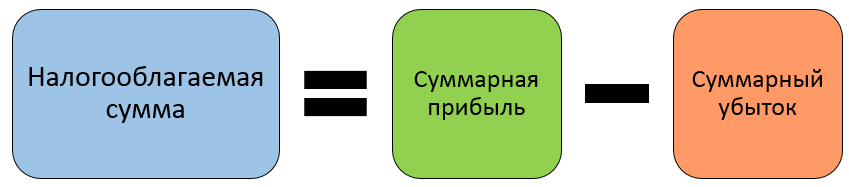

А вот с прибыли от продажи ценных бумаг налог российские брокеры взимают либо в конце налогового периода, либо при выводе средств с брокерского счета (в этом случае брокер выступает налоговым агентом). Сумма налогооблагаемой базы рассчитывается как разница между суммарной прибылью и суммарным убытком по всем активам.

Основное, что необходимо знать про удержание налога с прибыли от продажи ценных бумаг: пока актив не продан, прибыль по нему считается «виртуальной» и с нее налог платить не требуется. Облагается налогом только зафиксированная прибыль .

Льгота за долгосрочное владение

Согласно статье 219.1 Налогового кодекса РФ прибыль от продажи ценных бумаг, которые находились во владении инвестора более 3 лет, налогом не облагается. Эта статья распространяется на все ценные бумаги, обращающиеся на Московской и Санкт-Петербургской биржах, в том числе на иностранные акции. Однако есть несколько нюансов:

- воспользоваться льготой могут только граждане России;

- льгота не распространяется на активы, приобретенные до 2014 года;

- за каждый год владения можно освободить от налога до 3 млн руб. за каждое наименование ценной бумаги;

- на ИИС это правило не действует – там предусмотрены иные льготы.

Для бумаг инновационного сектора РИИ, включенных в соответствующий перечень, срок «долгосрочного владения» составляет 1 год. Но и приобретены они должны быть не ранее 2015 года и не ранее даты включения в перечень ценных бумаг инновационного сектора.

Если инвестор покупал и продавал акции постепенно, то срок владения устанавливается таким образом: первой будет продана акция, которая и приобретена была первой. Раньше купил — раньше продал.

Например, инвестор купил 10 акций «Лукойла» 1 января 2016 года, и еще 10 акций – 1 июня 2016 года. Продав 15 акций в феврале 2019 года, на 10 из них будет распространятся льгота, так как в первую очередь будут проданы акции, купленные в январе 2016

Хитрости снижения налогооблагаемой базы

Часто используемым способом снижения налогов является учет убытков предыдущих лет. Как было сказано выше, сумма налогооблагаемой базы вычисляется по формуле: суммарная прибыль за прошедший год минус суммарный убыток за прошедший год.

Но если в предыдущем году убыток оказался больше прибыли, то и налог платить не требовалось. Более того, в таком случае разницу между убытком и прибылью прошлого года можно учесть при расчете налогооблагаемой базы следующего года. Для этого требуется подать в Федеральную налоговую службу декларацию за убыточные периоды или сделать соответствующее поручение через брокера / депозитарий. Операция называется сальдированием убытков.

В 2019 году инвестор заработал на акциях «Сбербанка» 70 000 руб., а на акциях «Газпрома» потерял 100 000 руб. Убыток превышает прибыль на 30 000 руб. – налоговых отчислений делать не пришлось.

В 2020 году инвестор заработал 150 000 руб. на акциях «Яндекса». Если в 2021 году он предоставит декларацию за убыточный 2019 год, то налогооблагаемая база за 2020 год снизится на 30 000 руб. и будет равна 120 000 руб. (150 000 – 30 000). Таким образом удастся сократить налоговые отчисления на 3 900 руб.

Однако данным способом можно воспользоваться, только если хотя бы за один из предыдущих годов был зафиксирован убыток . Если же это условие не выполнено, то придется воспользоваться одной из следующих хитростей:

Способ первый: грамотная ребалансировка

Многие инвесторы проводят ребалансировку портфелей в декабре, подводя итоги года. По методу портфельного инвестирования выросшие активы продаются, а просевшие фонды покупаются, возвращая первоначальный баланс. Однако с точки зрения налогов в конце года лучше закрывать убыточные позиции, а прибыль фиксировать в начале следующего.

Это позволит целый год пользоваться теми деньгами, которые были бы переведены в бюджет, если бы инвестор зафиксировал прибыль в декабре. Таким образом, за еще один год использования денег инвестор может получить дополнительную прибыль.

Возьмем для примера простейший портфель из двух фондов в равных долях: акций и облигаций. Пусть за год просадка по акциям составила 15%, а фонд облигаций вырос на ту же величину. Если вы портфельный инвестор, то фиксируете по облигациям прибыль 15% и покупаете на нее фонд акций, восстанавливая баланс и уплачивая налог.

Но если вы сначала фиксируете убыток по акциям, а потом продаете облигации, то общий баланс равен нулю. Таким образом, у вас в портфеле наличные, на которые можно докупить фонды акций и облигаций в соотношении 50/50.

Способ второй: фиксация убытков с откупом

Второй метод заключается в специальной фиксации убыточных позиций в конце года. Проданные активы, в отличие от случая выше, можно сразу откупить по тем же ценам, заплатив лишь небольшую брокерскую комиссию. Таким образом, вы остаетесь с теми же активами, но с искусственно вызванным убытком без необходимости платить налог.

Данная схема является полностью законным способом снижением налогооблагаемой базы текущего года, так как не освобождает от налога, а лишь переносит его на следующий год (точнее – на год продажи актива с прибылью), позволяя работать сохраненным деньгам. Эта стратегия особенно хорошо показывает себя в сильный кризис: читайте здесь.

Налоги на дивиденды

Налог на дивиденды по российским акциям для резидентов РФ равен 13%. Хотя если вы владеете акциями или паями фондов иностранных эмитентов, то в этом случае налог на дивиденды может быть выше, причем незаметно для вас. Так, общий дивидендный налог люксембургского фонда RUSE составляет 15% + 13%.

Тем не менее со многими государствами, в том числе с США, у России подписаны договоренности об избежании двойного налогообложения. Это позволяет снизить налог до привычных 13%. Чтобы воспользоваться возможностями, которые дает данный договор, инвестор должен заполнить у своего брокера форму W-8BEN – во многих компаниях это можно сделать удаленно.

В случае открытия зарубежного брокерского счета россиянами эта форма как правило уже присутствует в договоре, причем в сокращенном виде — поскольку многие данные инвестор уже заполняет выше.

После подписания W-8BEN как российский, так и зарубежный брокер будет автоматически удерживать с дивидендов 10% в бюджет США, а оставшиеся 3% инвестор должен будет сам внести в бюджет РФ, подав налоговую декларацию.

Важно! Некоторые брокеры предоставляют форму W-8BEN на платной основе, срок ее принятия может составить более 1 месяца. Второй минус: инвестору придется самостоятельно разбираться с подачей декларации. Если сумма инвестиций в иностранные дивидендные акции довольно мала, то овчинка может не стоить выделки.

Если же вы не хотите иметь дело с налоговой, то стоит учитывать следующий факт. Хотя все американские ETF дивиденды выплачивают, но ряд европейских фондов их реинвестирует. В том числе и фонды от компании FinEX, которые доступны на Московской бирже. Реинвестирование освобождает инвестора от уплаты налога до продажи фонда.

Налоги на ИИС

ИИС или индивидуальный инвестиционный счет – это специальный брокерский счет, на который распространяются специальные налоговые льготы и некоторые ограничения. Существует с 2015 года в двух вариантах:

Тип «А»

Первый тип позволяет получить на счет налоговый вычет в размере 13% от суммы счета, но не более 52 000 р. и не более суммы НДФЛ, уплаченной в бюджет РФ в предыдущем году. Т.е. если вы инвестировали 400 тысяч рублей и за год получили в виде белой зарплаты не меньше, то вы имеете право на вычет в 52 тыс. руб.

Важно , что этот вычет можно получить лишь за последние 3 года. Т.е. можно одновременно получить вычет за три года с закрытием ИИС, но вот уже срок в четыре года приведет к частичной потере денег:

Тип «Б»

Второй тип позволяет не платить налог с продажи ценных бумаг и купонов по облигациям. От налога на прибыль с продажи освобождаются все ценные бумаги, независимо от времени владения.

Однако воспользоваться этими льготами могут не все. Законом предусмотрен ряд ограничений:

- льгота распространяется только на граждан-резидентов РФ;

- максимальная сумма льготы на вычет равна сумме выплаченного ранее НДФЛ (лица, не выплачивающие НДФЛ – например, индивидуальные предприниматели в рамках спец. режимов или пенсионеры не могут ей воспользоваться);

- минимальный срок владения счетом – 3 года, досрочное закрытие приведет к потере права на льготу и обязанности уплатить налоги;

- вывод денег возможен только при закрытии счета;

- нельзя воспользоваться льготой за долгосрочное владение ценными бумагами.

Однако если с ИИС первого типа все довольно понятно: пополнил счет на 400 000 р., на следующий год подал заявление в налоговую и получил вычет – то с налогообложением на ИИС типа «Б» могут возникнуть вопросы.

Налоги с продажи ценных бумаг

Неважно, сколько инвестор владел акцией, облигацией или другой ценной бумагой. Если он не воспользовался налоговым вычетом по ИИС типа «А», то налоги с прибыли от продажи ценных бумаг с него не взимаются. То же самое распространяется на досрочное погашение облигаций эмитентом и на выкуп акций.

Налоги на дивиденды

ИИС типа «Б» никак не снижает налог на дивиденды. Но при покупке иностранных акций инвестор может подать форму W-8BEN и избежать двойного налогообложения.

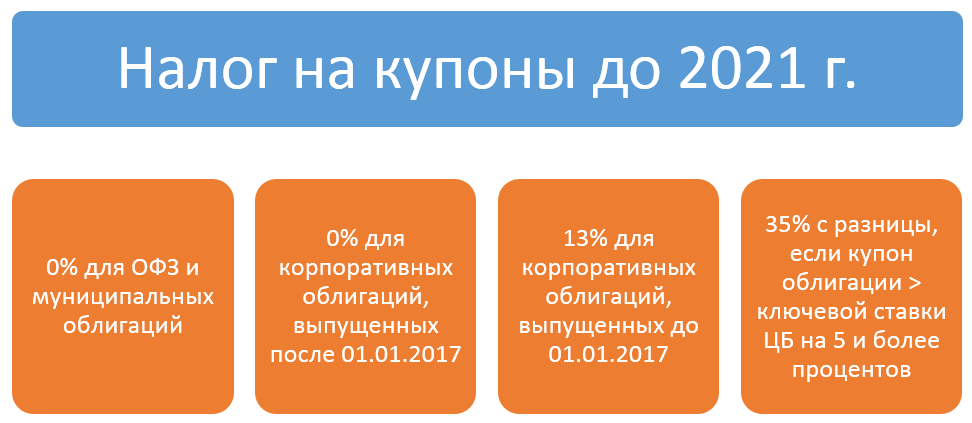

Налоги на купоны облигаций

Правила налогообложения купонного дохода немного сложнее:

С 2021 года налогом будут облагаться купоны всех видов облигаций по ставке 13%.

По ИИС второго типа эти налоги можно вернуть. Однако у депозитариев нет сведений о виде ИИС владельцев облигаций, поэтому налог с купонов списывается автоматически перед зачислением на брокерский счет.

Вернуть деньги можно только при закрытии счета , даже если ему больше трех лет. Для этого требуется предоставить в Федеральную налоговую службу копию договора об открытии счета, 2-НДФЛ (заказывается у брокера), справку о том, что инвестор не получал вычетов по ИИС типа «А», и заявление о возврате излишков уплаченного НДФЛ. После проверки предоставленных документов ФНС возвращает часть налоговых отчислений на указанный в заявлении счет.

Важно! Вернуть налоги с купонного дохода можно лишь за последние 3 года владения счетом. Если ИИС был открыт более 3 лет, удержанный в первые годы налог возврату не подлежит.

Источник

5 лайфхаков снизить налоги от инвестиций

Хуже налогов может быть только отсутствие прибыли!

У вас есть прибыль от инвестиций? Готовьтесь поделиться с государством. Отслюнявить часть дохода в виде налогов.

Налоги уменьшают финансовый результат (прибыль). Больше налогов — меньше чистая прибыль.

Можно ли как то законными способами уменьшить налогооблагаемую базу? А по простому, заплатить меньше налогов. Тем самым увеличить прибыль.

Представляю 5 лайфхаков, с помощью которых, вы можете снизить размер налоговых платежей. А в некоторых случаях полностью уйти от налогообложения.

Бумажная прибыль

Вы купили акции. Со временем цена на них возросла. И хотеться продать бумаги подороже.

Для долгосрочных инвесторов — это будет не очень гуд. После продажи с прибылью, придется выложить 13% налог.

Пока вы не продали акции, весь показанный бумагами рост, будет считаться бумажной прибылью. А она не подлежит налогообложению.

Можете держать бумаги десятилетиями. И не заплатить ни копейки налогов. Даже есть цена увеличится в сотни раз. Единственный налог, который придется платить — с получаемых дивидендов.

Особенно это актуально при долгосрочном накоплении капитала (например, на пенсию). Постоянно пополняете счет, покупаете например ETF. Капитал на счете со временем увеличивается. За счет пополнений и роста стоимости купленных бумаг. Накопили к пенсии несколько миллионов рублей.

Сколько налогов вы заплатили за все это время? Ноль рублей ноль копеек.

Время продажи

Вы планируете продать активы в конце года. Например в декабре.

Многие инвесторы, часто делают ребалансировку портфеля именно в конце года. Продают подорожавшие бумаги, покупают подешевевшие.

Если нет острой необходимости — отложите все действия до начала следующего года.

Продав бумаги в конце года, вам сразу будет необходимо заплатить 13% в виде налога. Вернее брокер удержит с вас необходимую сумму.

Перенеся продажу с декабря на январь, налог будет удержан только через год. И целых 12 месяцев вы можете пользоваться этими деньгами. И «срубить» с них дополнительную прибыль.

Продажа с убытком

В некоторых случаях можно сознательно продавать убыточные бумаги. Это уменьшает налогооблагаемую базу. И как следствие, вы заплатите меньше налогов.

Здесь нужно подходить к каждому случаю индивидуально. Рассчитать всю выгоду заранее перед планируемой убыточной продажей.

Все действия лучше производить в конце года. Когда уже не ожидается сильных изменений по стоимости портфеля.

Запрашивает у брокера налоговый отчет. Обычно в личном кабинете есть у большинства. И смотрим, какая у меня прибыль на текущий момент и какая сумма налогов начислена.

Пример. У вас образовалась прибыль в 100 тысяч рублей. С нее нужно отдать 13 тысяч. Жалко.

Смотрим, есть ли у нас какие-то позиции по бумагам в минусе. Допустим есть. Продав их, мы получим убыток, например, -50 тысяч рублей .

В итоге, суммарно прибыль составит уже не 100, а 50 тысяч рублей. И мы заплатим налогов в 2 раза меньше (сэкономили 6,5 тысяч).

Если у вас в портфеле будут активы с бумажным убытком от 100 тысяч и выше, можете смело продажей зафиксировать убыток в 100 тысяч рублей (равный текущей прибыли).

В этом случае налогов вообще платить не придется.

У многих возникнет резонный вопрос. А где выгода? По такой схеме налогов мы заплатим меньше. Но . получим (зафиксируем) убыток. И реальный финансовый результат (прибыль по итогам года) будет намного меньше. Вплоть до отрицательного.

Действительно! Но мы не учли несколько вариантов.

- Вы и так планировали избавляться от убыточной позиции. А здесь сделаете это с минимальными потерями. Компенсируете часть убытков налоговой оптимизацией.

- Можно провернуть двойную сделку. Продаете бумаги на определенную сумму. И сразу выкупаете обратно. В итоге налогооблагаемая база снижена. Полученный от продажи убыток фиксируется по счету. Количество бумаг в портфеле у вас не изменилось.

Единственные дополнительные расходы — двойная комиссия брокеру за операцию покупки-продажи. А это копейки (сотые доли процента от оборота). Со ста тысяч потеряете рублей 50-100. И сэкономите на налогах несколько тысяч.

Небольшой бонус. Все понесенные расходы на брокерские операции (комиссии) учитываются в общей прибыли. Вернее вычитаются из нее. И опять получаем маленькую оптимизацию на налогах.

У этого способа есть ряд нюансов, не зная которые, можно получить не то что изначально планировал. Подробный алгоритм действий по правильному снижению налога описан в этой статье.

Убыточные периоды прошлых лет

Получили вы убыток по брокерскому счету в прошлом году. Печально. Но из этого тоже можно извлечь выгоду.

Прибыль по текущему году можно уменьшить зачетом убытка прошлых лет. Это снизит налогооблагаемую базу (налог на прибыль).

Пример. Зафиксированный убыток за прошлый год — 50 тысяч рублей. В следующем году показана прибыль 80 тысяч. С которой придется заплатить 13% или 10 400 рублей. Но нам можно зачесть убыток с прошлого года. И тогда наша скорректированная прибыль составит всего 30 тысяч. Экономия на налогах 6,5 тысячи.

Главное не забывать вовремя подавать декларацию в налоговую за убыточные периоды.

Налоговые льготы

Обязательно нужно знать про все налоговые льготы и пользоваться ими по полной.

Индивидуальный инвестиционный счет.

Используя ИИС, можно получить одну из 2-х налоговых плюшек на выбор:

- Возврат 13% от суммы внесенных на счет средств. До 52 тысяч в год.

- Полное освобождение прибыли (полученной на ИИС) от налогообложения. Окромя дивидендов.

Льгота на долгосрочное владение.

Держите бумаги более 3-х лет и при продаже налоги не платите. Почти. За каждый год владения, получаете льготу на 3 миллиона. То есть, за минимальные 3 года — выходит 9 миллионов в виде освобождения от налогов.

Полезно знать!

На инвестиционном счете, при выборе ИИС типа А (возврат 13%) — льгота на 3-х летнее владение бумагами не действует.

Правильные облигации.

Выбирая облигации, обращаем внимание не только на текущую доходность. Еще нужно учитывать вид, дату выпуска и размер купона по облигациям.

Может получится, что из двух бумаг, выгоднее будет облигация с меньшим размером купона или доходностью.

Снова налоговые льготы. Есть бумаги не облагаемые налогом на купонный доход. А есть облагаемые (по ставке 13%).

Рынок конечно сам корректирует рыночные цены котировок.

Новички, при выборе бумаг, могут увидеть примерно такую картину.

2 облигации одного известного банка. По одной доходность 8% годовых. По другой — 8,5%. Срок до погашения примерно одинаковый. Что они предпочтут купить?

Конечно же вторые бумаги: 8,5 > 8%.

Только более «доходная бумага» вышла в обращение до 2017 года.

По ней взимается налог с купонного дохода. И реальная доходность (за вычетом налога 13%) составит 7,4%.

Налог на дивиденды. 13% или 30%?

Собрались покупать американские акции? Обязательно перед началом подписывайте форму W-8ben.

Нерезиденты, владельцы акций при получении дивидендов облагаются 30% налогом.

Форма W-8ben позволит снизить налоговую ставку до 13%.

10% с вас удержит американский брокер. Оставшиеся 3% нужно будет заплатить в России. Как и когда это сделать и на какие штрафы можно нарваться, если не платить налоги, писал в этой статье.

Где взять форму?

Запрашивайте у российских брокеров, предоставляющих доступ к Санкт-Петербургской бирже (СПБ).

Некоторые «молчат как партизаны» и никак не уведомляют клиентов о возможности снизить налог с дивидендов.

Другие брокеры, не дают вам доступ к торгам на СПБ, пока не будет подписаны форма W-8ben (респект им).

Удачных инвестиций с низкими налогами!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник