- Что такое инвестиционный процесс

- Основные показатели

- Структура процесса

- Участники

- Этапы и стадии

- Инвестиционные процессы в России

- Инвестиционный процесс и его участники

- Основное понятие инвестиционного процесса

- Участники процесса

- Основные этапы

- Подготовительный

- Инвестиционный

- Эксплуатационный

- В чем заключается структура инвестиционного процесса

Что такое инвестиционный процесс

Инвестиционный процесс это взаимосвязь участников, способов привлечения и размещения инвестиционных средств.

Можно сказать, что это отношения особого, возникающие между субъектами, объединёнными общей целью. Целью выступает увеличение и приумножение инвестиционного капитала, расширение производства, достижение других выгод и благ.

- анализ проектов, направлений инвестиций, планирование и реализация задач.

- сбор и предоставление информации для всех участников процесса.

- исследование правового поля и финансовой ситуации.

- осуществление проектов, управление ими.

Инвестиционные процессы как самостоятельная структура существовать не способны. Их жизнедеятельность целиком и полностью зависит от наличия определенных факторов. Такими факторами выступают:

- наличие инвесторов и инвестиционного капитала

- наличие активов, проектов и других объектов, подходящих для инвестирования

- сформированная инвестиционная среда

- технические и юридические возможности для взаимодействия инвесторов и проектов.

Основные показатели

Сделать вывод о том, насколько эффективно идут инвестиционные процессы на предприятии или у отдельно взятого инвестора можно исходя из анализа следующей группы показателей:

- темп роста капитальных инвестиций

- коэффициент реализации капитальных вложений

- размер вложений на один рубль расходов

- коэффициент инвестиций

- коэффициент воспроизводства основного капитала.

Сущность инвестиционного процесса заключена в поэтапном приобщении инвестора к объекту его вложений, а также в достижении конечного результата.

Для того, чтобы реализуемые процессы инвестиционной деятельности были эффективными их организацию необходимо проводить, основываясь на следующих принципах:

- установить максимальный объём вложений, при котором дальнейшее инвестировании нецелесообразно

- принцип системности

- учёт дополнительных расходов по мере модернизации предприятия в процессе осуществления инвестиционной деятельности

- принцип мультипликатора

- поддержание баланса между достаточной доходностью и приемлемым уровнем рискованности вложений.

При реализации инвестиционных процессов возможны:

- смена формы вложенных средств из активов в инвестиционные расходы

- увеличение размера вложенных средств путём получения прибыли либо необходимого экономического эффекта.

Структура процесса

Структура инвестиционного процесса для всех видов деятельности будет выглядеть следующим образом:

- сбор информации и анализ инвестиционной сферы, её правовой составляющей. Исследование инвестиционных рынков и конкуренции на них

- предоставление необходимой информации для разработки инвестиционной стратегии

- анализ необходимости в источниках инвестиций и поиск путей их привлечения

- осуществление выборки приоритетных инвестиционных проектов, их планирование и управление ими. Анализ процесса реализации проектов, ведение по ним отчетности и т.п.

Если составлять структуру процесса инвестирования применительно к наиболее распространённому виду вложений, а именно к финансовому инвестированию, то его вид принимает следующую форму:

- анализ существующих вариантов и выбор оптимально подходящей инвестиционной политики под цели инвестора

- анализ и оценка текущей ситуации на рынке ценных бумаг, выбор подходящих ценных бумаг под выбранную стратегию инвестирования

- формирование портфеля инвестора

- корректировка количества и вида ценных бумаг, входящих в портфель (когда ситуация на рынке меняется, зачастую требуется изменить наличие тех или иных ценных бумаг дабы не повысить текущие инвестиционные риски)

- оценка уровня доходности и текущих рисков инвестиционного портфеля.

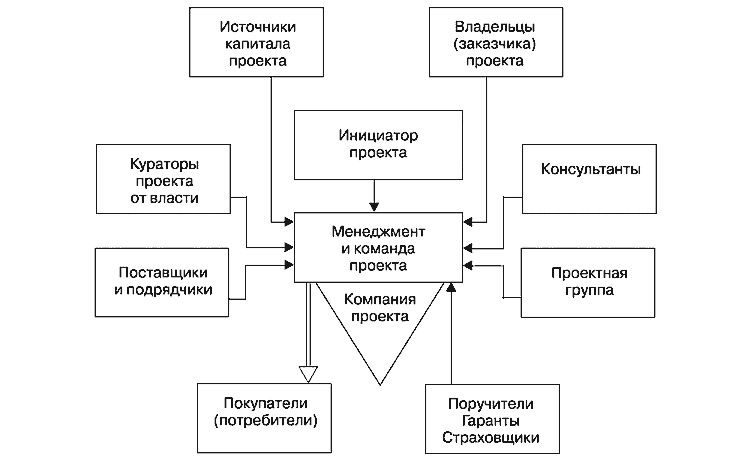

Участники

Участниками инвестиционного процесса могут выступать физические и юридические лица, которые привлекают средства для вложений, а также все институты, организации, влияющие на его конечный результат.

Основными участниками (субъектами) инвестиционных процессов считаются:

- заказчики (те, кто реализует проект)

- инвесторы (те, кто предоставляет средства на реализацию)

- всевозможные посредники (поставщики, банковские учреждения, страховые организации и т.д.)

- пользователи объектами и результатами инвестиционной деятельности.

Этапы и стадии

- На первом этапе необходимо определится с целями инвестирования, выбрать направление и способы их реализации и подобрать объекты инвестиций, которые способны реализовать поставленные задачи и цели. Определение объёмов инвестирования, сроков вложения, ответственности и обязанностей обеих сторон, распределение прибыли и т.п.

- Второй этап подразумевает осуществление всех необходимых практических действий по воплощению инвестиционного проекта в жизнь. Устранение всех правовых барьеров, заключение необходимых договоров, получение лицензий и выполнение всего, что может понадобиться на данном этапе

- Заключительный этап это контроль и управление ходом инвестиционной деятельности. Соблюдение всех необходимых норм и устранение возникших проблем, мешающих реализации инвестиционной идеи. Результатом данного этапа является компенсирование инвестиционных издержек и получение прибыли.

Основные стадии инвестиционных процессов:

- постановка цели и выявление необходимости её осуществления

- разработка инвестиционной стратегии/экономическое обоснование инвестиций/создание бизнес-плана по привлечению средств

- поиск и привлечение источников финансирования/участников

- обеспечение финансовыми, материальными и другими необходимыми ресурсами

- страхование инвестиций

- документальное обоснование

- управление и контроль

- оценка результатов.

Инвестиционные процессы в России

В России за глобальными инвестиционными проектами ведется контроль. Объем инвестиций не должен превышать 20% по отношению к ВВП в целях сохранения стабильности российского рынка. При этом основным источником экономического роста становятся прямые иностранные инвестиции и зарубежные займы.

Растет вовлеченность частного капитала и падает уровень государственных инвестиций в развитие масштабных проектов. Роль государства остается весомой, поскольку, как участник национального инвестиционного процесса, оно обеспечивает контроль и осуществляет правовое воздействие на инвесторов.

Основными регуляторами инвестиционных процессов в стране являются Центробанк и правительство РФ. Правительство регулирует правовые основы ведения инвестиционной деятельности, предоставляет бюджетные субсидии и кредиты, а регулятор воздействует на экономические условия, определяет процентные ставки, курирует деятельность банков и страховщиков, что в итоге непосредственно влияет на реальный сектор экономики.

Источник

Инвестиционный процесс и его участники

Деятельность компании, связанная с инвестициями, является наиболее сложным направлением сферы управления. Это связано с предстоящей ситуацией на предприятии, которую необходимо предусмотреть или спрогнозировать. В этой области главным финансовым инструментом являются инвестиции, представляющие собой особую форму материальных ресурсов. По своей сути реализация инвестиций является длительным процессом, требующим определенного времени.

Чтобы рационально и эффективно распределить финансовые средства задача компании заключается в организации индивидуальной инвестиционной политики. Она представляет собой своего рода руководство по принятию решений и действиям, способным упростить путь предприятия к достижению цели. В свою очередь управление инвестиционным процессом основывается на стабилизации показателя привлекательности сферы экономики, так как именно он отвечает за поступление и убывание капитала.

Содержание статьи

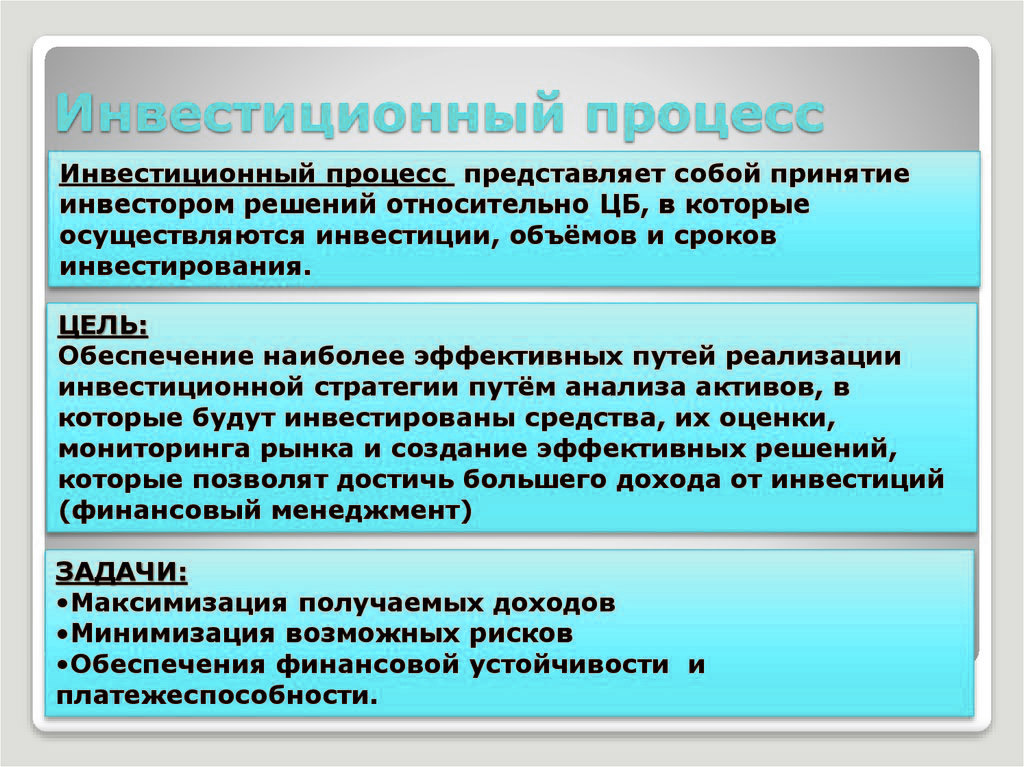

Основное понятие инвестиционного процесса

Прежде чем определиться со структурой и управлением капиталовложения необходимо остановить внимание на определении всей операции. Инвестиционный процесс – это комплекс последовательных действий и четко определенных этапов, которые связаны одной целью – ведение инвестиционной деятельности. Суть и течение мероприятия финансирования могут модифицироваться в зависимости от конкретного случая и предмета инвестирования. К примеру, действия вкладчика могут отличаться при реальных и финансовых капиталовложениях.

По мнению специалистов, процесс инвестирования имеет неразрывную связь между финансированием выбранного проекта и извлечением из этой операции прибыли. В этом случае работа инвестора заключается в приобретении эффективных активов, которые в дальнейшем будут перепроданы по новой и более высокой цене. Инвестиционные процессы не способны существовать как отдельное структурное подразделение, поэтому их функционирование в большей мере зависит от ряда аспектов, среди которых стоит отметить:

- привлечение инвесторов и свободного капитала для вложения;

- наличие финансовых ресурсов и проектов;

- фактически разработанный инвестиционный климат;

- юридическая и техническая помощь для благоприятного согласования действий вкладчиков и объектов инвестирования.

Одним из основополагающих параметров последовательных действий является показатель рассматриваемого процесса. Он может быть представлен в разных формах и зависеть от качественных характеристик объекта капиталовложения. Чтобы провести оценку эффективности проведения инвестиционного процесса в конкретной компании или физического лица следует использовать следующие категории значений:

- скорость роста капиталовложений;

- коэффициент инвестиций на 1 рубль расходов;

- индекс реализации вкладов;

- показатель инвестиций;

- процент возобновления основного имущества.

Основа процесса реализации деятельности капиталовложения состоит в последовательном ознакомлении вкладчика с объектом его финансирования. Для обеспечения эффективности ведения деятельности в данном направлении каждое действие необходимо осуществлять, полагаясь на следующие принципы:

- рассчитать объем денежных средств, которые делают нецелесообразным капиталовложение;

- освоить правило системности;

- вести учет дополнительных затрат, возникающих при совершенствовании компании;

- использовать метод мультипликатора инвестиций;

- сбалансировать показатели доходности и приемлемым риском.

Кроме того, инвестор должен учитывать, что при осуществлении инвестиционной деятельности объем его вложений может измениться благодаря получению прибыли или сменить форму из активов в инвестиционные затраты.

Участники процесса

К числу покупателей относятся физические и юридические лица, задача которых заключается в реализации определенного проекта инвестирования. Вкладчики дают таким субъектам полномочия, предоставляющие возможность распоряжаться капиталовложениями в конкретно установленных рамках. В обязанности заказчиков может входить разработка проекта или его документации, осуществление реорганизационных работ или комплекса технических мероприятий по вводу в эксплуатацию необходимого оборудования. Кроме того, в качестве дополнительной компетенции возможно заключение договоров о сотрудничестве с подрядчиками, поиск надежных поставщиков и изучение производительности будущего предприятия.

В инвестиционном процессе роль исполнителей выполняют строительные фирмы, производственные компании, а также конструктивные бюро и инжиниринговые учреждения. По условиям договора в их обязанности входит проектирование и строительство зданий, проведение исследований инженерно-коммуникационных сетей, модернизация оборудования и выполнение подготовки персонала к ведению деятельности на рабочих местах.

Не менее важными и ответственными участниками процесса являются поставщики, которые на предприятии задействованы в мероприятиях по закупке. К их обязанностям относится поставка строительных материалов, сырья, транспортных средств, конструкций, инструментов и оборудования. Отсутствие поставщиков может привести к отмене старта инвестиционного процесса.

Также предлагать свои услуги на рынке инвестиций могут институционные капиталовкладчики, среди которых могут быть всевозможные страховые фирмы и фонды, вложившие денежные средства в акции определенной компании. С помощью таких вливания предприятия чаще всего проводят модернизацию производственных мощностей и диверсификацию оборудования. Участники инвестиционного процесса в независимости от обязанностей могут выполнять одновременно несколько функций и использовать в интересах финансовой деятельности результаты осуществляемых проектов. Однако не стоит забывать, что работа в инвестиционной сфере любых специалистов должна соответствовать действующему регламенту и нормативным актам.

Основные этапы

Последовательность действий, связанных с осуществлением капиталовложения, включает в себя три этапа.

Подготовительный

Судя по названию можно понять, что на данной стадии осуществляются все манипуляции по приготовлению к началу инвестиционной деятельности. В это время проводится разработка плана ведения бизнеса, сбор необходимого пакета документов и выполнение других заданий. В завершении подготовительного этапа подписывается договор о капиталовложении.

Инвестиционный

Соответственно эта стадия выражает финансирование выбранного проекта и его реализацию. В конечном результате участники процесса получают готовый объект инвестиционной деятельности.

Эксплуатационный

На этом этапе непосредственно осуществляется введение предприятия в использование. Значимость данного шага нельзя переоценить, так как именно на нем вкладчик получает свои первые дивиденды.

При глубоком анализе стадий инвестиционного процесса можно прийти к выводу, что для каждого объекта перечень этапов может существенно отличаться.

В чем заключается структура инвестиционного процесса

В основу инвестиционного подхода любого вида деятельности входят следующие аспекты:

- получение данных об инвестиционном рынке;

- проведение анализа сферы капиталовложений и существующей на ней конкуренции;

- сбор показаний для формирования стратегического подхода;

- оценка состояния компании и принятие решения в необходимости привлечения денежных средств;

- выбор эффективных инвестиционных проектов с последующим составлением плана их реализации и управления;

- анализ осуществления замысла и формирование по нему отчета.

При разработке структуры плана финансового инвестирования следует придерживаться определенных рекомендаций. Для этого могут понадобиться следующие данные:

- оценка предоставляемых стратегий и выбор наиболее эффективной инвестиционной политики, удовлетворяющей пожелания вкладчика;

- проведение анализа актуальной рыночной ситуации финансовых инструментов;

- выбор ценных бумаг в соответствии с разработанной стратегией инвестирования;

- создание инвестиционного портфеля;

- осуществление уровня прибыльности и существующих рисков для инвестиционного портфеля;

- регулирование числа и видов активов, которые входят в состав портфеля.

Устройство финансовой биржи представлено краткосрочным (денежным рынком) или долгосрочным (рынком капитала) сектором. На сегодняшний день большинство сделок по ценным бумагам заключается в долгосрочном секторе рынка, точно также как активное движение фондовых бирж.

Источник