- «Золотое правило» накопления

- 9. Инвестиции и их роль в макроэкономике. «Золотое правило накопления».

- 10. Финансовая политика государства. Фискальная политика

- 6. Инвестиции в национальной экономике. «Золотое правило накопления».

- Золотые правила накопления богатства

- Деньги должны делать деньги.

- Инвестируйте деньги, которые можете потерять.

- Диверсификация рисков

- Не принимайте решения в спешке

- Инвестируйте часто и постоянно, забирайте редко

- Правило трех «Р»

«Золотое правило» накопления

«Золотое правило» накопления было сформулировано американским экономистом Э. Фелпсом в 1961 г. Согласно правилу, потребление на душу населения в условиях растущей экономики достигает максимума в тот момент, когда предельный продукт капитала становится равным темпу экономического роста.

При оптимальной норме накопления капитала (&**), соответствующей «золотому правилу», должно выполняться условие: предельный продукт капитала равен амортизации (выбытию капитала), т. е.:

а если учитывать темп роста населения и технического прогресса, то:

Теперь предположим, что экономика находится в состоянии равновесия, но не соответствует «золотому правилу» и правительству предстоит определить политику роста, разработать программу достижения максимального душевого потребления.

В таком случае возможны два варианта состояния экономики.

1. Экономика располагает запасом капитала большим, чем это необходимо, чтобы соответствовать «золотому правилу».

2. Запас капитала не достигает соответствующего «золотому правилу».

Определить запас капитала, соответствующий «золотому правилу», — это значит решить проблему выбора оптимальной нормы накопления.

Рассмотрим первый вариант развития экономики. Снижение нормы накопления приводит к увеличению уровня потребления и сокращению объема инвестиций. При этом экономика выходит из состояния равновесия.

Новое состояние равновесия будет соответствовать «золотому правилу» с более высоким уровнем потребления, поскольку исходный запас капитала чрезмерно высок, при сокращении дохода и уровня инвестиций.

Второй вариант развития экономики требует ответственного выбора политиков, поскольку принимаемое ими решение затрагивает жизненные интересы разных поколений.

Лауреатами Нобелевской премии по экономике в 2004 г. стали американец Эдвард Прескотт и проживающий в США норвежец Финн Кидланд. Награда ученым

присуждена за «их вклад в динамическую макроэкономику: временная составляющая экономической политики и движущие силы внутри бизнес-циклов». В прессрелизе, опубликованном на сайте Нобелевской премии, говорится: «. Движущие силы и колебания внутри бизнес-циклов и выстраивание экономической политики — ключевые сферы макроэкономических исследований. Финн Кидланд и Эдвард Прескотт сделали фундаментальный вклад в эти важные области не только со стороны макроэкономического анализа, но также с точки зрения практики в денежной и налоговой политике во многих странах».

Исследование, проведенное учеными, позволило объединить анализ долгосрочного экономического роста и краткосрочных экономических колебаний. Ученые используют модель экономического роста Р. Солоу. Вклад важнейшего фактора долгосрочного экономического роста — технический прогресс — определяется по так называемому «остатку Солоу». Технический прогресс может вызвать краткосрочные циклические колебания, так как под воздействием технологического шока возрастает совокупная производительность факторов производства. Лауреаты создали целое научное направление «реальные экономические циклы», согласно которому источником циклических колебаний являются шоки со стороны предложения. Эта теория использует следующие положения: а) гибкость цен в краткосрочном периоде; б) изменения реальных показателей зависят от реальных сдвигов в экономике: технологических сдвигов и изменений в фискальной политике.

В результате роста производительности труда увеличивается заработная плата, что вызывает увеличение предложения труда в данный период времени и капиталоотдачи. Кидланд и Прескотт последовательно развивают идею неоклассиков о способности рыночной экономики к саморегулированию без вмешательства государства. По их мнению, падение выпуска — лишь результат временных отклонений темпов экономического роста.

Источник

9. Инвестиции и их роль в макроэкономике. «Золотое правило накопления».

Инвестиции – расходы предпринимателей, направленные на расширение производства и повышение качества продукции. Предприятия, как правило, осуществляют инвестиции по следующим направлениям:

– строительство новых производственных зданий и сооружений;

– закупки нового оборудования, техники и технологий;

– дополнительные закупки сырья, материалов и других предметов труда;

– строительство жилья и ряда объектов строительного назначения и т. д.

Во-первых, они выступают важнейшим элементом совокупных расходов, а потому их колебания существенно воздействуют на совокупный спрос. Так, небольшие инвестиции, например, в сферу услуг, влияют на низкую занятость в этой сфере, незначительный ее удельный вес в общей массе конечных товаров и услуг.

Во-вторых, инвестиции ведут к накоплению фондов предприятий, что создает базу для экономического роста в будущем. Конечно, это происходит в том случае, если средства инвестируются в новейшие технологии, а не приводят к расширению поля деятельности традиционных структур.

В-третьих, нерациональное использование инвестиций ведет к замораживанию производственных ресурсов, а следовательно, к сокращению объема национального производства. Так, незавершенное строительство в нашей экономике приводит к омертвлению материальных ресурсов, сокращению эффективности производства.

Источниками инвестиций являются либо собственные средства предприятий (прибыль, амортизационные отчисления), либо заемные средства (кредит, лизинг, селенг и т. д.). Инвестиции следует ожидать, пока ставка реального процента равна ожидаемой норме чистой прибыли.

ежду приростом инвестиций и приростом объема национального производства (дохода) существует определенное устойчивое соотношение. Оно основано на том, что каждый расход на инвестиции превращается в первичные, затем вторичные и т. д. доходы. Это было названо мультипликационным (множительным) эффектом. Сам мультипликатор представляет собой числовой коэффициент, который показывает размеры роста национального производства (ВНП) при увеличении объема инвестиций. Величина мультипликатора (М) равна:

Таким образом, чем больше дополнительные расходы населения на потребление, тем больше будет величина мультипликатора, а следовательно, приращение ВНП при данном объеме приращения инвестиций. Чем больше объем дополнительных сбережений населения, тем меньше величина мультипликатора, а значит, и приращение ВНП при данном объеме приращения инвестиций.

Вследствие мультипликационного воздействия на национальный объем производства именно инвестиции считаются в макроэкономике наиболее активным элементом совокупного спроса, воздействующим на сбалансированность экономики.

10. Финансовая политика государства. Фискальная политика

Финансовая система государства воспроизводит процессы по распределению ВНП. Поэтому политика государства в отношении финансовой системы является одним из важнейших регуляторов развития национальной экономики.

Финансовая политика складывается из двух взаимосвязанных направлений деятельности государства: в области налогообложения и регулирования структуры государственных расходов и доходов с целью воздействия на экономику (фискальная политика) и в области регулирования бюджета (бюджетная политика). Фискальная политика используется главным образом для борьбы с экономическими спадами.

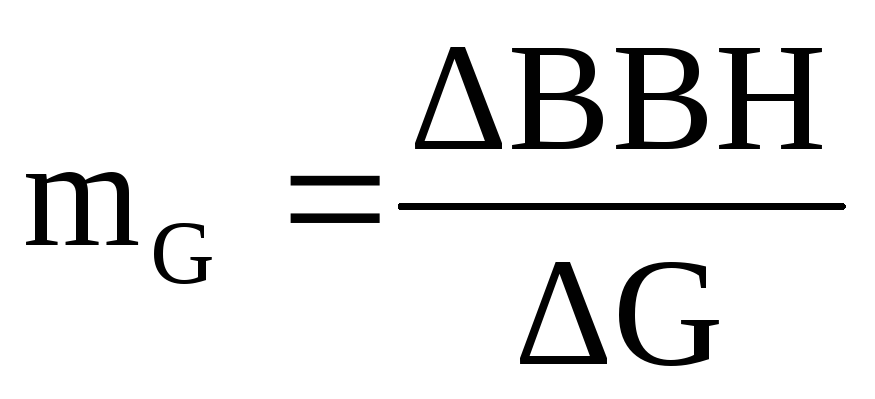

В условиях сравнительной устойчивости потребления и резкого сокращения инвестиций правительство, коль скоро оно хочет победить экономический спад, должно либо увеличить государственные расходы, либо ослабить налоговое бремя и тем самым способствовать росту потребительского и инвестиционного спроса в частном секторе экономики. Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и подобно последним обладают мультипликационным эффектом. Мультипликатор государственных расходов (mG) показывает, насколько возрастает ВНП в результате роста государственных расходов на закупку товаров и услуг (G):

Следовательно, ∆ВНП = ∆G • mG.

Еще одним направлением фискальной политики в период спада может быть сокращение государственных доходов, т. е. уменьшение налогов с населения и фирм в расчете на то, что сэкономленные налогоплательщиками деньги будут направлены на потребительские расходы и инвестиции.

В период спада стимулирующая фискальная политика складывается из увеличения государственных расходов, снижения налогов или сочетания роста государственных расходов со снижением налогов (с учетом того, что мультипликационный эффект увеличения государственных расходов больше, чем мультипликационный эффект снижения налогов, т. е. ∆G > MPS · ∆Т). Такая политика приводит фактически к дефицитному бюджетному финансированию, но обеспечивает сокращение падения производства.

В условиях инфляции, вызванной избыточным спросом (инфляционный рост), проводится сдерживающая фискальная политика, которая складывается из уменьшения государственных расходов, увеличения налогов или сочетания сокращения государственных расходов с растущим налогообложением (∆G 7 / 42 7 8 9 10 11 12 13 14 15 16 17 18 > Следующая > >>

Тут вы можете оставить комментарий к выбранному абзацу или сообщить об ошибке.

Источник

6. Инвестиции в национальной экономике. «Золотое правило накопления».

Основное значение в определении уровня национального производства и занятости в макроэкономике отводится инвестициям, призванным поглощать все более расширяющийся объем сбережений.

Инвестиции – расходы предпринимателей, направленные на расширение производства и повышение качества продукции. Предприятия, как правило, осуществляют инвестиции по следующим направлениям:

— строительство новых производственных зданий и сооружений;

— закупки нового оборудования, техники и технологий;

— дополнительные закупки сырья, материалов и других предметов труда;

— строительство жилья и ряда объектов строительного назначения и т.д.

Роль инвестиций в макроэкономике неоднозначна. Во-первых, они выступают важнейшим элементом совокупных расходов, а потому их колебания существенно воздействуют на совокупный спрос. Так, небольшие инвестиции, например, в сферу услуг, влияют на низкую занятость в этой сфере, незначительный ее удельный вес в общей массе конечных товаров и услуг. Во-вторых, инвестиции ведут к накоплению фондов предприятий, что создает базу для экономического роста в будущем. Конечно, это происходит в том случае, если средства инвестируются в новейшие технологии, а не приводят к расширению поля деятельности традиционных структур. В-третьих, нерациональное использование инвестиций ведет к замораживанию производственных ресурсов, а, следовательно, к сокращению объема национального производства.

Источниками инвестиций являются либо собственные средства предприятий (прибыль, амортизационные отчисления), либо заемные средства (кредит, лизинг, селенг и т. д.). Инвестиции следует ожидать, пока ставка реального процента равна ожидаемой норме чистой прибыли.

Между приростом инвестиций и приростом объема национального производства (дохода) существует определенное устойчивое соотношение. Оно основано на том, что каждый расход на инвестиции превращается в первичные, затем вторичные и т. д. доходы. Это было названо мультипликационным (множительным) эффектом. Сам мультипликатор представляет собой числовой коэффициент, который показывает размеры роста национального производства (ВНП) при увеличении объема инвестиций. Величина мультипликатора (М) равна:M = 1/MPS = 1/ (1 — MPS).

Вследствие мультипликационного воздействия на национальный объем производства именно инвестиции считаются в макроэкономике наиболее активным элементом совокупного спроса, воздействующим на сбалансированность экономики.

В заключение следует особо остановиться на так называемом «золотом правиле накопления». Поскольку равновесный экономический рост совместим с различными нормами сбережения, возникает проблема выбора оптимальной ее нормы (условия образования инвестиций). Оптимальная норма накопления, соответствующая «золотому правилу» Э. Фелпса, обеспечивает равновесный экономический рост с максимальным уровнем потребления. При уровне фондовооруженности, соответствующем «золотому правилу», должно выполняться условие: предельный продукт капитала равен норме выбытия.

Если экономика в исходном состоянии имеет запас капитала больший, чем следует по «золотому правилу», необходима программа по снижению нормы накопления. Эта программа обусловливает увеличение потребления и снижение инвестиций.

Если экономика в исходном состоянии имеет запас капитала меньше, чем следует по «золотому правилу», необходима программа, направленная на повышение нормы сбережений. Эта программа первоначально приводит к росту инвестиций и падению потребления, но по мере накопления капитала с определенного момента потребление вновь начинает расти. В результате в экономике достигается экономический рост нового качества, где потребление превышает исходный уровень. Данная программа обычно считается непопулярной в связи с наличием переходного периода, поэтому ее принятие зависит от межвременных предпочтений политиков, их ориентации на краткосрочный или долгосрочный результат.

К факторам, определяющим инвестиции относятся:

а) ожидаемая норма чистой прибыли; б) реальная ставка процента.

Источник

Золотые правила накопления богатства

Правила просты и доступны каждому. Не зависимо от вида финансовой активности и вида инвестиционной деятельности. И хотя в них ничего сложного нет, и на первый взгляд все это естественно и лежит на поверхности понимания – не все используют их и как правило теряют (или не дополучают) прибыль.

Деньги должны делать деньги.

Вкладывайте деньги в активы, а не пассивы. Ведь именно активы приносят деньги, пассивы же их забирают. К активам можно отнести покупку акций, вклады в банке, покупку недвижимости для сдачи в аренду. С другой стороны – покупка квартиры — это пассив – ремонт, оплаты коммунальных платежей. Или же покупка машины (если она не приносит прибыль) – вообще насос для денег, она засасывает их в себя с неимоверной скоростью (бензин, ремонт, запчасти, страховка и т.д.).

Инвестируйте деньги, которые можете потерять.

Любое инвестирование это риск, каким бы надежным оно не было. Перед вложением средств нужно предугадать вероятность потери, а не сколько вы сможете заработать. И если потеря этих денег может снизить ваше текущее финансовое положение, лучше откажитесь. Тем более нельзя использовать заемные средства для инвестирования.

Диверсификация рисков

Здесь все просто – не держите яйца в одной корзине. Что это значит?

Разделите свои средства, которые хотите инвестировать на несколько частей и вкладывайте в различные финансовые учреждения. Действительно, глупо держать все в одном месте. За один день вы можете потерять все накопленное или по крайней мере значительную часть. Как пример: кризис 2008 года. Тогда российские акции всего лишь за 3 месяца упали в цене в 4 раза.

Не принимайте решения в спешке

Когда вам предлагают заманчивый проект, сулящий сумасшедшую прибыль, не принимайте решение сразу. Прибыль, маячившая на горизонте, затмевает ваш разум, и вы не замечаете мелких нюансов и рисков. Возьмите паузу в 2-3 дня. И только спустя это время, взвесив все за и против, принимайте решение.

Инвестируйте часто и постоянно, забирайте редко

Что тут сказать? Это правило напрямую пересекается с правилом №1. Чем больше вы вложите денег, тем больший доход они вам будут приносить. Возьмите за правило, ежемесячно вкладывать определенную сумму. Полученную, от вложения ваших средств, прибыль, также инвестируйте. Соответственно, чем дольше ваши деньги работают, тем более высокую прибыль они будут приносить.

Правило трех «Р»

Здесь речь идет не об инвестирование, а скорее всего о личном капитале и его распределения с целью обеспечения собственной безопасности от различных рисков. Разделите ваш капитал на 3 группы: Рабочий, Резервный, Расходный.

Рабочий – это то, что мы вкладываем (инвестируем), с целью получения прибыли.

Резервный – т.н. подушка финансовой безопасности, на случай непредвиденных обстоятельств (потеря работы, болезнь). В идеале вы должны на нем прожить несколько месяцев (3-6 месяца) пока ситуация не стабилизируется.

Здесь можно совместить Резервный и Рабочий капитал с некоторым условием. Положите Резервный капитал в банк под проценты. Если он понадобится, вы легко его снимите, потеряв только начисленные проценты. Если не понадобится – получите дополнительный доход.

Расходный – деньги, которые вы можете тратить на повседневные нужды (питание, одежда, развлечения и т.д.)

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник