Функции инвестиций

Начнем с того, что функции инвестиций разнообразны и зависят от сферы их применения.

Широко известно, что деньги инвестируются для достижения определенных результатов и целей. Это может быть обеспечение финансовой независимости или исполнение социального долга, не подразумевающее коммерческой выгоды. На основе конечных целей инвестиционного процесса выделяют различные виды функций.

В широком смысле инвестиции выполняют функцию, позволяющую развиваться экономике, создавать необходимые условия для производства товаров и услуг, повышать их качество и конкурентоспособность, развивать целые отрасли хозяйства, промышленности, двигаться в сторону инноваций. Всё это позитивно влияет на макроэкономические показатели путем создания все новых и новых рабочих мест.

Особняком стоит социальная функция инвестиций. Она позволяет повысить общий уровень жизни населения за счёт развития институтов здравоохранения, образования, культуры, спорта и многого другого.

Ключевая функция инвестиций в современной экономике это их способность к побуждению научно-технического прогресса, созданию наукоемких и инновационных производств, что позитивно сказывается на динамике развития экономики.

Рассматривая вложения в глобальном масштабе, становится понятно, что инвестиции побуждают к интеграции и кооперации между странами, путем запуска процессов сближения и создания совместных производств самых разнообразных групп товаров и услуг.

Совместные производства имеют ряд преимуществ перед классическими:

- дешёвая рабочая сила

- новые рынки сбыта

- упрощённая процедура привлечения новых инвесторов.

С экономической точки зрения основными функциями вложения средств, активов, знаний, кадров — это:

- развитие, модернизация и расширение производств

- повышение уровня конкурентоспособности производимых товаров и услуг

- укрепление экономическим субъектом собственных позиций на рынке и завоевании новых рынков

- создание инновационных моделей производства и сбыта продукции.

Также приток инвестиций способен существенно снизить риск банкротства предприятия и повысить его экономическую эффективность и инвестиционную привлекательность.

Если взглянуть на инвестирование средств в более узком смысле, то основными функциями принято считать:

- сохранение сбережений от обесценивания (инфляции) (функция сбережения)

- приумножение средств или обогащение (функция потребления).

Подведем итоги всему вышесказанному.

- создание рабочих мест/снижение безработицы

- развитие существующих отраслей хозяйства/создание новых

- поддержание и развитие социальных программ (образование, здравоохранение, культура и т.п.)

- формирование базы сырьевых ресурсов для промышленности

- решение проблемы трудоустройства граждан

- развитие военно-промышленного комплекса/модернизация и кооперация таких производств в гражданских целях (создание на базе ВПК продуктов гражданского предназначения)

- обеспечение национальной безопасности и обороноспособности

- развитие науки, побуждение к научно-техническому прогрессу, создание инновационных моделей производства

- поддержание стабильной экологической ситуации.

Функции, которые выполняют инвестиции в разрезе отдельной компании:

- защита сбережений от инфляции и их приумножение

- модернизация производственных фондов (оборудование, техника, технологии и т.д.)

- общий рост стоимости производства, повышение конкурентоспособности и общее укрепление позиций на рынке

- повышение количества и качества производимой продукции/создание наиболее эффективных способов её реализации

- возможность поглощения либо слияния с другими экономическими субъектами.

Функции инвестиционной деятельности с точки зрения экономической теории:

- регулирующая функция отвечает за ровный, планомерный рост экономической эффективности субъекта/поэтапное развитие и расширение деятельности

- стимулирующая функция отвечает за постоянное обновление всех производственных фондов/внедрение новых технологий и инноваций в производственный процесс

- индикативная функция инвестиций направлена на создание механизмов и полного перечня инструментаров для достижения намеченных целей

- распределительная функция служит равномерному распределению экономических активов между всеми сферами, отраслями, участниками экономики.

Источник

Тема 6. МАКРОЭКОНОМИЧЕСКОЕ РАВНОВЕСИЕ НА ТОВАРНОМ РЫНКЕ

1. Функции потребления, сбережения и инвестиций

В 30-х гг. 20 в. английский экономист Джон Мейнард Кейнс (1883 – 1946) предложил свою модель равновесия. Он исходил из приоритета совокупного спроса (AD), поэтому его теорию называют теорией эффективного спроса.

Кейнсианская теория оперирует такими показателями, как функции потребления, сбережения и инвестиций.

Под потреблением (С) в экономической науке понимается общее количество товаров, купленных и потребленных в течение какого-то периода. Иными словами, потребление – это выражение общего потребительского или платежеспособного спроса.

Потребление – процесс использования товаров и услуг.

Это показатель реальной покупательной способности страны. Различают конечное потребление и промежуточное потребление.

Конечное потребление – процесс конечного использования, когда товары и услуги исчезают в потреблении.

Промежуточное потребление – использование продуктов труда одной стадии производства в качестве предметов труда другой стадии производства.

Человек не только потребляет, но и сберегает часть своего дохода.

Под сбережением (S) экономическая наука понимает ту часть дохода, которая не потребляется. Иными словами, сбережение означает сокращение потребления. Экономическое значение сбережения заключается в его отношении к инвестициям, т.е. производству реального капитала. Сбережения составляют основу для инвестиций.

Под склонностью к сбережению понимается один из психологических факторов, означающий желание человека сберегать.

Зависимость потребления от величины текущего располагаемого дохода Кейнс сформулировал в виде основного психологического закона, согласно которому люди склонны увеличивать свое потребление с ростом дохода, но в меньшей степени, чем растут доходы.

Различают сбережения частные (личные), государственные и сбережения иностранного сектора. Аналитические значения этих показателей описываются в Системе Национальных Счетов.

а) Средняя склонность к потреблению (АРС) – это доля общего дохода, которая идет на потребление:

б) Средняя склонность к сбережению (АРS) – это доля общего дохода, которая идет на сбережения:

Чем выше доход, тем больше склонность к сбережению.

в) Предельная склонность к потреблению (МРС) – отношение изменения в потреблении к тому изменению в величине дохода, которое привело к изменению потребления:

Предельная склонность к потреблению по доходу выражает, насколько возрастет потребление при росте дохода на единицу. Предельная склонность к потреблению и есть параметр, выражающий субъективные предпочтения относительно распределения дохода на потребление и сбережение. В краткосрочном периоде этот параметр есть константа.

г) Предельная склонность к сбережению (МРS) – доля любого прироста дохода, которая идет на сбережения:

Функция потребления выглядит следующим образом:

где С0 – автономное потребление (не зависит от дохода);

Yv – располагаемый доход.

Функция сбережения выглядит следующим образом:

где S0 – автономное сбережение.

На рис. 6.1 на осях координат отложены величины потребления (по вертикали) и дохода после уплаты налогов (по горизонтали). Прямая, проведенная из начала координат под углом 45 o , показывает, что в каждой точке доход после уплаты налогов равен потреблению.

Фактически кривая потребления редко совпадает с биссектрисой и проходит под углом менее 45 o . В точке ее пере сечения с биссектрисой доход будет равен потреблению. В той части, где потребление превышает доход, начинается жизнь в долг. Если доход превышает уровень потребления, то разница образует величину сбережения.

На рис. 6.2 изображена кривая сбережений, каждая точка которой равна вертикальной разнице между биссектрисой и кривой потребления.

Рис. 6.1. Функция потребления

Рис. 6.2. Функция сбережения

Современная экономическая наука рассматривает сбережения как основу инвестиций.

Инвестиции – долгосрочные вложения капитала частным сектором и государством внутри страны и за границей в разные отрасли экономики и ценные бумаги.

Инвестиции складываются из затрат на увеличение средств производства, увеличение вкладов, затрат на покупку акций населением. Политика инвестиций отражается на смене фаз экономических циклов.

Различают совокупные и чистые инвестиции.

Чистые инвестиции – это разница между совокупными инвестициями и амортизацией. Экономический рост возможен только за счет чистых инвестиций. Для растущей экономики совокупные инвестиции больше амортизации. Для статичной экономики совокупные инвестиции равны амортизации. Для экономики со сниженной деловой активностью амортизационные отчисления превышают совокупные инвестиции.

Кроме того, инвестиции делятся на:

1. Продуктивные – это капитальные затраты на здания, сооружения, оборудование.

2. Непродуктивные – это финансовые инвестиции (покупка акций).

Автономные инвестиции не связаны с ростом совокупного спроса, а осуществляются фирмами с целью улучшить свое положение на рынке.

Экономика находится в равновесии в точке, где сбережения равны объему инвестиций. Для простоты предположим, что независимо от уровня дохода общества возможности инвестирования из года в год постоянны. Тогда график инвестиций будет представлен горизонтальной прямой (рис. 6.3).

Рис. 6.3. График инвестиций

В точке Е – точке пересечения кривых сбережений и инвестиций – система находится в равновесии и имеет тенденцию к устойчивости.

Факторами, определяющими инвестиции, являются ожидаемая норма чистой прибыли, которую предприниматели ожидают получить в результате расходов на инвестиции (это побудительный мотив инвестирования) и реальная ставка процента.

Функция инвестиций: I = I0 + MPI*Y,

где I0 – автономные инвестиции, не зависящие от дохода.

MPI – предельная склонность к инвестированию.

Функция инвестиционного спроса отражает обратную зависимость между ставкой процента и уровнем совокупных инвестиций (I):

где е – максимальное значение инвестиций,

d – коэффициент, определяющий угол наклона функции инвестиционного спроса,

R – реальная величина ставки процента.

Графический вид функции показан на рис. 6.4.

Рис. 6.4. Функция инвестиционного спроса

Инвестиции выгодны до тех пор, пока ожидаемая норма чистой прибыли больше или равна реальной величине ставки процента.

Сдвиги кривой спроса на инвестиции могут происходить за счет факторов, не связанных с процентной ставкой. Рассмотрим факторы, увеличивающие доходность инвестиций (ожидаемую) и смещающие кривую вправо или влево:

а) издержки на приобретение, эксплуатацию оборудования – при их увеличении нормативно чистая прибыль (НЧП) уменьшается и, следовательно, сдвигает кривую влево;

б) налоги на предпринимателя – при возрастании налогов нормативно чистая прибыль уменьшается, что приводит к сдвигу кривой влево;

в) технологические изменения – передовые технологические изменения смещают кривую спроса вправо;

г) наличный основной капитал (производственные мощности) – излишние производственные мощности смещают кривую инвестиций влево, если уже есть достаточное оснащение основными производственными фондами (ОПФ).

На практике инвестиции зависят также и от ВНП. Эта зависимость определяется двумя причинами:

а) при возрастании ВНП возрастает прибыль, а крупные инвестиции финансируются из предпринимательской прибыли;

б) если ВНП мало, следовательно, мало производство, оборудование простаивает, нет стимула для закупки нового оборудования.

Инвестиции – самый нестабильный компонент в общих расходах. Анализируя динамику инвестиций и ВНП, можно сказать, что инвестиции намного более нестабильны, чем ВНП. Это определяется следующими причинами:

1. Продолжительные сроки службы. Морально и физически устаревшее оборудование можно:

— заменить, т.е. модернизировать, что увеличит инвестиции;

— отремонтировать и еще пользоваться, что не увеличит совокупные инвестиции.

2. Нерегулярность крупных инноваций. НТП – главный стимул к инвестированию, но крупные нововведения бывают нечасто. Когда это бывает – инновации резко растут, а потом стабилизируются.

3. Изменчивость прибылей. Прибыль предпринимателей – основной источник для инвестиций. Кроме того, источниками инвестиций являются внешняя задолженность и выпуск акций. Изменчивость прибыли приводит к изменениям инвестиций.

4. Изменчивость ожиданий. На уверенность предпринимателей (оптимизм, пессимизм) вкладывать инвестиции влияют:

— политические события, новое законодательство;

— демографические факторы (рост населения, увеличение спроса на рынке);

— климат на фондовой бирже (например, повышение курса акций приводит к росту оптимистических ожиданий будущего).

Источник

Инвестиции являются функцией потребления

Важной функцией финансов домашних хозяйств в системе общественного воспроизводства выступает также инвестиционная. Она заключается в том, что домашние хозяйства являются одними из основных поставщиков финансовых ресурсов для экономики. Рост доходов домашних хозяйств является материальной основой для выполнения данной функции. Часто инвестиционную функцию домашних хозяйств связывают только с долей капитализируемых дохо- [c.480]

Определите содержание следующих ключевых понятий финансы домашнего хозяйства, распределительная функция финансов домашнего хозяйства, контрольная функция финансов домашнего хозяйства инвестиционная функция домашних хозяйств финансовые и инвестиционные решения домашнего хозяйства. [c.485]

Инвестиционная функция такова [c.279]

Рассмотрим такие структурные элементы национальной кредитной системы как коммерческие банки и специализированные кредитно-финансовые институты. Распределение функций между ними зависит от выбора модели построения банковской системы. Различают германскую (континентальную) и американскую (англо-саксонскую) модели. В первой модели в деятельности отдельного банка объединяются как коммерческие, так и инвестиционные функции, хотя могут существовать и специализированные финансовые учреждения. Принцип универсальности банковской деятельности характерен для Франции, Италии, скандинавских стран, в том числе и для России. Вторая модель возникла в Америке, когда под впечатлением банковской паники периода великой депрессии коммерческие банки и инвестиционные компании были разведены по функциональному назначению. Эту модель восприняли Великобритания, Швейцария, Япония. [c.138]

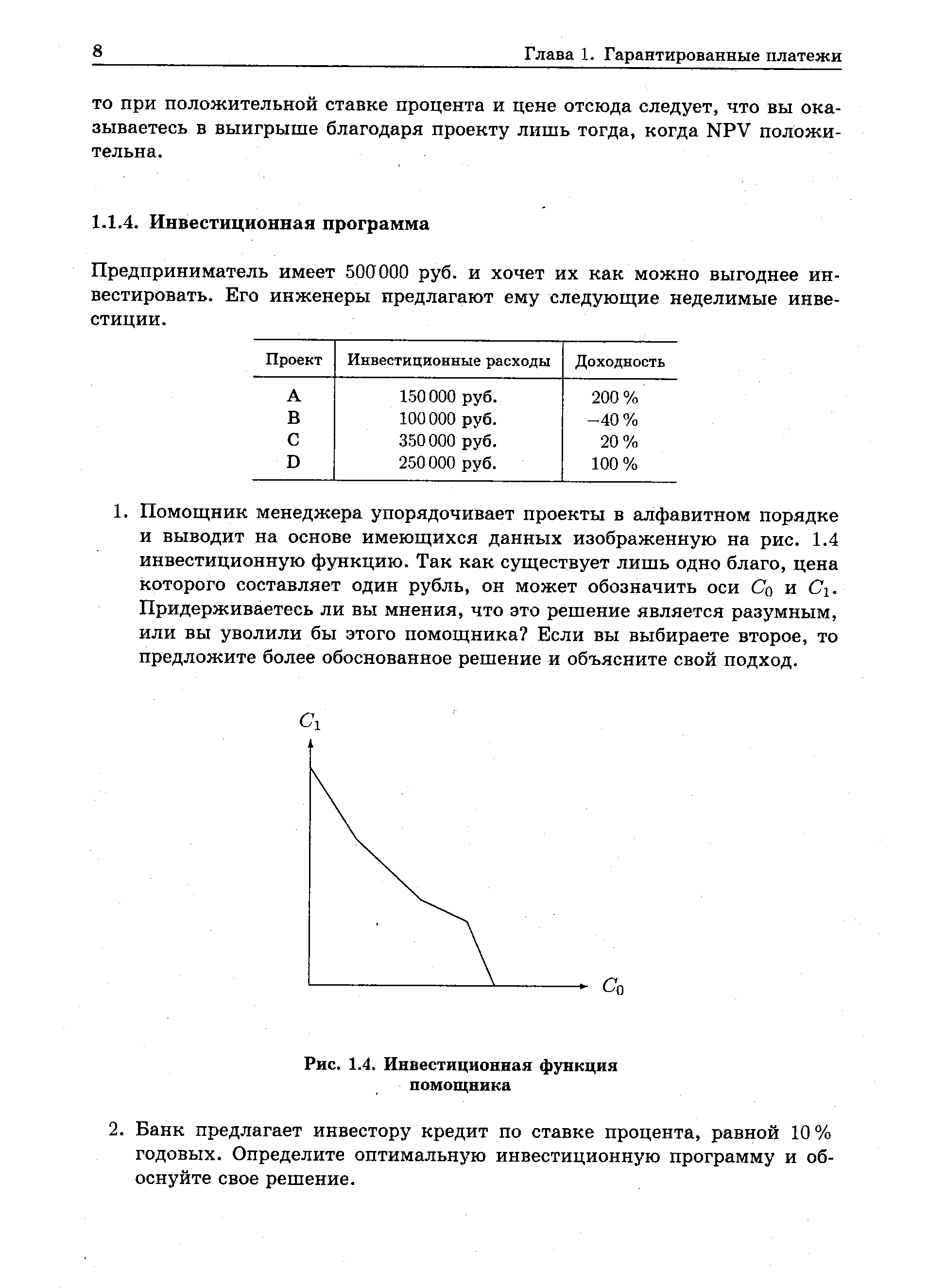

Помощник менеджера упорядочивает проекты в алфавитном порядке и выводит на основе имеющихся данных изображенную на рис. 1.4 инвестиционную функцию. Так как существует лишь одно благо, цена которого составляет один рубль, он может обозначить оси Со и С. Придерживаетесь ли вы мнения, что это решение является разумным, или вы уволили бы этого помощника Если вы выбираете второе, то предложите более обоснованное решение и объясните свой подход. [c.8]

| Рис. 1.4. Инвестиционная функция помощника |  |

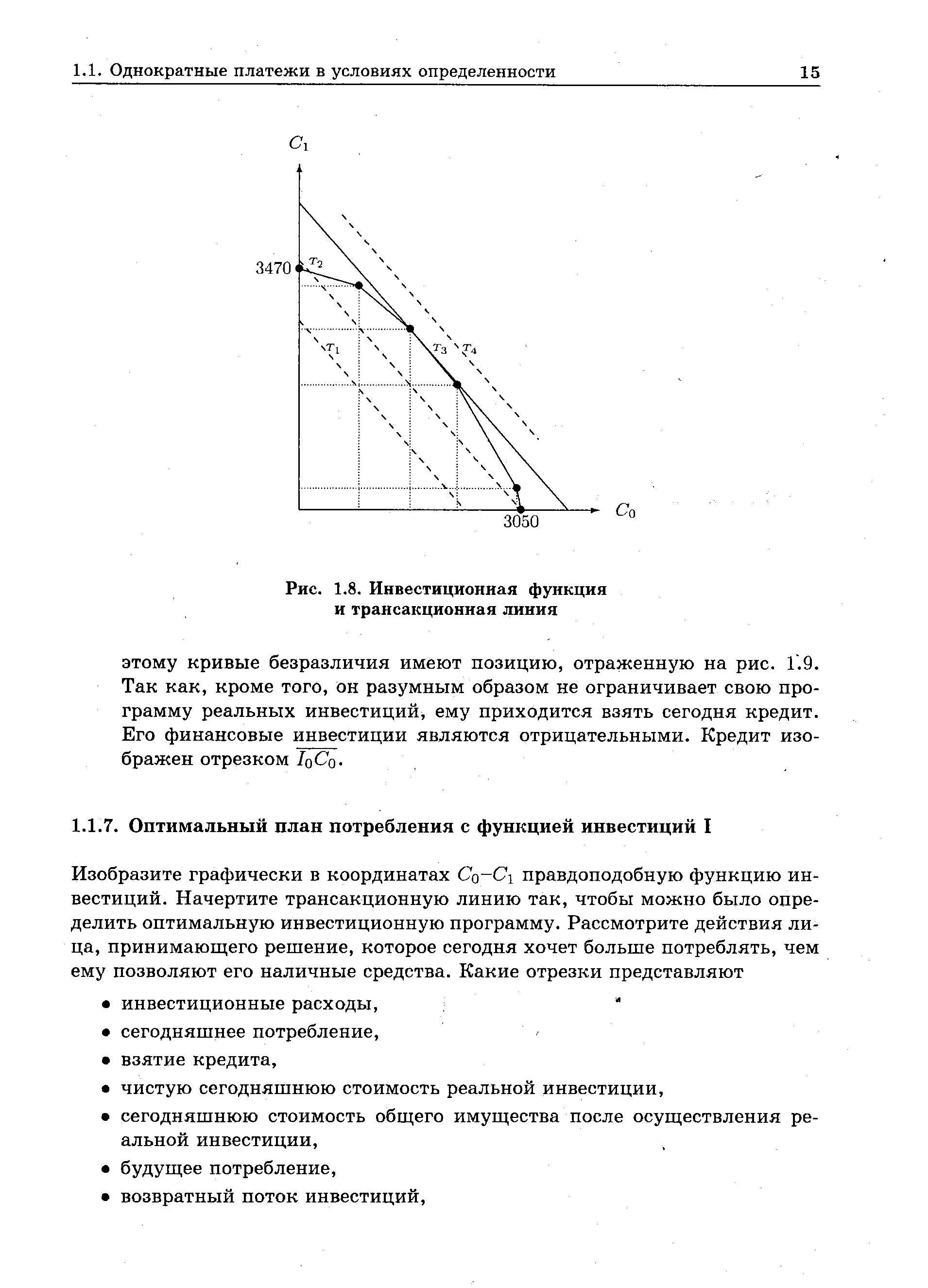

Если вы перенесете это упорядочение на оси С0-С, то получите выпуклую вверх инвестиционную функцию, показанную на рис. 1.8. При этом мы действуем следующим образом исходной точкой является начальный запас величиной в 3050 руб. Первой реализуется инвестиция D. Она стоит 200 руб., так что возникает остаточный бюджет величиной в 2850 руб. Инвестиционный доход составляет 250 руб. Имея эти данные, мы можем начертить первый отрезок инвестиционной функции им является отрезок (2850,250)(3050,0) с наклоном -(1 + гд) = —1.25. Если мы произведем аналогичные операции с другими проектами, то для инвестиционной функции создастся следующая картина [c.14]

Отрезок инвестиционной функции [c.14]

| Рис. 1.8. Инвестиционная функция и трансакционная линия |  |

Чем выше г, тем ниже объем инвестиций, так как пользователю капитала при высокой процентной ставке невыгодно брать кредиты. Зависимость инвестиций от г называется инвестиционной функцией 1(г) (рис. 2.1.2). [c.23]

В частности, широко используются функции выпуска в сельском хозяйстве, где с их помощью изучается влияние на урожайность таких факторов, как, напр., разные виды и составы удобрений, методы обработки почвы. Наряду с подобными ПФ используются обратные к ним функции производственных затрат. Они характеризуют зависимость затрат ресурсов от объемов выпуска продукции (строго говоря, они обрат-ны только к ПФ с взаимозаменяемыми ресурсами). Частными случаями ПФ можно считать функцию издержек (связь объема продукции и издержек производства), инвестиционную функцию (зависимость потребных капиталовложений от производственной мощности будущего предприятия) и др. [c.288]

ЭКОНОМЕТРИЯ, ЭКОНОМЕТРИКА — наука, изучающая количественную сторону экономических явлений средствами математического и статистического анализа. Эконометрические методы заключаются в построении эконометрических моделей, в качестве составных элементов которых используются понятия производственная функция инвестиционная функция уравнения взаимосвязи занятости, доходов, цен, процентных ставок спроса и потребления. Эконометрия как наука возникли в начале XX в. [c.589]

Кейнсианская теория цикла содержит в себе 4 компонента во-первых, представление о факторах, определяющих инвестиционный спрос (инвестиционная функция) во-вторых, представление о факторах, определяющих потребительский спрос (функция потребления) в-третьих, концепция мультипликатора в-четвертых, теория акселератора. [c.80]

Инвестиционные функции, вводимые в кейнсианской модели, исходят из деления всех инвестиций на производные (индуцированные) и автономные. Такой подход обусловливается различием факторов, определяющих движение каждой из них. Динамика индуцированных инвестиций связывается с внутренними, эндогенными факторами системы импульсом для производных инвестиций служат изменения в размере национального дохода или потребительского спроса. Движение автономных инвестиций определяют факторы внешнего, экзогенного характера. Толчком для них могут служить технический прогресс и перевороты, рост населения, политика государства. Кроме того, к автономным инвестициям относят те, что вызваны выбытием основного капитала. [c.80]

Экзогенное введение инвестиционной функции и использование основного психологического закона позволяет упрощенной модели Кейнса показать, как определяется уровень национального дохода [c.41]

Однако ставить здесь точку было еще рано. Следовало, во-первых, перенести инвестиционную функцию из экзогенных в эндогенные параметры и, во-вторых, объединить исследование реального сектора с анализом денежного рынка. Решить обе задачи удалось с помощью схемы Хикса— Хансена. [c.43]

Инвестиционная функция страховщика. Выше уже отмечалось, что страховые компании занимаются и такой, казалось бы, побочной, но на самом деле напрямую вытекающей из их основной функции деятельностью, как инвестирование временно свободных средств (страховых резервов или фондов) с целью не только их сохранения, но и получения инвестиционного дохода. Эти средства являются временно свободными, поскольку существует промежуток времени между заключением договора страхования, оплатой страховых взносов и возможной выплатой страхового возмещения после (и при условии) материализации застрахованного риска. [c.589]

Три сектора по-прежнему радикально отличаются друг от друга характером рынков, масштабами и устойчивостью доходов. Мировые рынки сырьевых товаров менее конкурентны по качеству, но подвержены колебаниям, а рынки вооружений слишком зависят от политической ситуации в мире. У них разные инвестиционные функции, разные целевые функции владельцев и менеджеров, разная степень зависимости от государства. Соответственно гражданский сектор и, по мере демобилизации , оборонный комплекс в большей степени заинтересованы в нормализации внутреннего финансового рынка, налогового режима. Поскольку капитальная база экономики сосредоточены в экспортных отраслях, то споры вокруг налогового режима, системы финансирования науки и прочее означают борьбу за ренту сырьевых отраслей и попытки перераспределить ее через государство, раз она не поступает в экономику как инвестиционный финансовый ресурс (по доступным ставкам) через финансовую систему. Список различий интересов секторов в отношении экономической политики можно продолжать долго. Например, экспортный сырьевой сектор достаточно безразличен к вступлению в ВТО, что, наоборот, представляет критический интерес для обрабатывающих отраслей. [c.11]

Она решила следующие задачи а) перевод инвестиционной функции из экзогенной величины (какой она была в упрощенной модели Кейнса) в эндогенные б) объединение исследования реального сектора с исследованием денежного рынка. Это позволило представить теорию Кейнса в качестве частного случая концепции общего равновесия и благодаря этому схема доходы-расходы считается квинтэссенцией неоклассического синтеза . Сама схема представляет собой график, системой координат которого служат уровень национального дохода и процентная ставка. Он одновременно демонстрирует возможные условия равновесия на товарном рынке (модель IS) и денежном рынке (модель LM ). При их совмещении на одном графике точка пересечения кривых IS-LM является точкой равновесия одновременно товарного и денежного рынков. [c.20]

Инвестиционная функция — рынок недвижимости, это привлекательный способ сохранения и увеличения стоимости капитала. Он способствует переводу сбережений и накоплений населения из пассивной формы запасов в реальный производительный капитал, приносящий доход владельцу недвижимого имущества. При этом само недвижимое имущество служит своеобразной страховой гарантией инвестиционных рисков. [c.18]

В целях преодоления банковского кризиса и повышения роли банков Правительством РФ и Банком России в начале 2002 г. была принята рассчитанная на 5 лет «Стратегия развития банковского сектора в РФ». В программе определены основные цели дальнейшего развития банковского сектора восстановление утраченного и реструктуризация существующего капитала, усиление инвестиционной функции банков, восстановление доверия к банкам и привлечение на этой основе сбережений населения с последующей их трансформацией в инвестиции в реальный сектор экономики. [c.296]

Одной из основных инвестиционных функций федеральных и региональных органов власти является формирование прогрессивного инвестиционного законодательства. При этом в федеральном законодательстве должны формулироваться наиболее общие и фундаментальные принципы правового регулирования инвестиционно-финансовой деятельности. А в региональном законодательстве отражаться основные подходы, формы и методы реализации этих подходов и положений на территориальном и хозрасчетном уровнях. Положения современного хозяйственного законодательства весьма слабо отвечают этим рыночным требованиям. [c.30]

Эконометрические методы применяются для построения крупных экономет-рических систем моделей, описывающих экономику той или иной страны и включающих в качестве составных элементов производственную функцию, инвестиционную функцию, а также уравнения, характеризующие движение занятости, доходов, цен и процентных ставок и другие блоки. Среди наиболее известных эконо-метрических систем подобного рода, по которым ведутся расчеты на ЭВМ, — т.н. Брукингская модель (США), Голландская модель, используемая для прогнозирования и разработки экономической политики, Уортонская модель (США). Приемы и методы Э. применяются также в анализе спроса и потребления. [c.399]

Другая причина необходимости переработки Общей теории состояла в том, что основное произведение Кейнса принадлежало к тому разряду работ, которые в силу своей сложности и противоречивости допускают возможность самых различных, подчас взаимоисключающих, интерпретаций. Общая теория , — замечает М. Блауг, — просто небрежно написанная книга —подобно Принципам Рикардо, Капиталу Маркса и Позитивной теории Бем-Баверка —она содержит не одну, не две, а три или четыре модели функционирования современной экономики 2. Одни идеи Кейнса достаточно легко встраиваются в неоклассическую модель, тогда как другие — разрушают всю ее логику. Скажем, воспитанный вдокейнси-анских традициях неоклассик без труда согласится с тем, что инвестиционная функция зависит от предельной эффективности капитала и нормы процента но как быть с ролью неопределенности, ожиданий и жизнедеятельного начала, которое, по Кейнсу, заставляет предпринимателя действовать вопреки всяким расчета г [c.38]

Задаваемая извне инвестиционная функция принимает вид прямой //. параллельной оси абсцисс, что означает ее независимость от дохода. Потребительская функция — С = а + Yвыражается прямой СС, как и т рис. 2. Коль скоро совокупный спрос состоит из потребления и инвестиций, путем сложения // и СС мы можем получить прямую /)/), характеризующую его. Она параллельна СС, от которой отстоит на расстояние Of. Точка Z, в которой DD пересекает 45-градусную прямую, представляет собой точку равновесия на товарном рынке. Спроецировав ее на ось абсцисс мы получаем равновесный уровень национального дохода Yz. Если заданы агрегатная производственная функция Y= Y(N), где /V — уровень занятости, то мы знаем и его. [c.42]

Вторым важнейшим банковским законом стал закон о банковской деятельности, принятый 16 июня 1933 г., по которому разделялись депозитные и инвестиционные функции банков, была создана Федеральная корпорация страхования депозитов. К началу 1934 г. около 80% всех банков США застраховали свои депозиты, учитывая желание большинства вкладчи- [c.25]

Дж. М. Кейнс показывает процесс вытеснения предпринимателей, с их инвестиционной функцией, во-первых, потребителями лил домашними хозяйствами, воплощающими теперь все три функции потребление, сбережение, инвестиции и, во-вторых, государством, направляющим реали- [c.56]

В теории Кейнса имеется много понятий, рассуждений, допущений, которые не вписываются в неоклассическую систему. Например, в полном согласии с неоклассикой находится предпосылка о зависимости инвестиционной функции от предельной эффективности капитала и нормы процента, однако в неоклассическую систему никак не вписываются неопределенность, ожидания, психологический закон Кейнса, которые заставляют предпринимателей действовать вопреки всяким расчетам. К тому же в кейнсианской теории существует множество непривычных терминов, неявно принятых допущений, путаницы. Эти несоответствия были отброшены и в результате сложилась специфическая версия теории Кейнса, которую называют неокейнсианством, или ортодоксальным кейнсианством, или хиксианством и др. Она и стала основой неоклассического синтеза. Ее составляющие [c.19]

Затем совокупный экономический капитал банка (который, как мы предпо ложили выше, в точности равен имеющемуся капиталу), должен быть условие распределен между источниками его возникновения, т. е. по направлениям де ятельности. В практике крупных зарубежных банков капитал, резервируемы против основных видов риска, обычно размещается по направлениям деятель ности пропорционально их внутренним коэффициентам бета, учитывающи№ как их собственный уровень риска, так и корреляцию с общим риском банка Вторую составляющую экономического капитала— средства, резервируемые t целях фондирования операций и покрытия балансовых рисков (8.17), — можнс не распределять по направлениям деятельности, если это затруднительно с методической точки зрения. Вместо этого рекомендуется пропорционально уве личить требуемую доходность на распределенный капитал, с тем чтобы оку пить стоимость резервов, выполняющих инвестиционные функции [62]. [c.568]

Источник