- Управление инвестиционными рисками: методы и стратегии

- Виды рисков

- Система управления рисками

- Управляем рисками при инвестировании. Риск-менеджмент — успех трейдера в биржевой торговле

- Собрать в свой инвестиционный портфель финансовые инструменты и распределить, сколько купить, условно говоря, Новатэка, а сколько золота — это еще полдела. Чтобы этот портфель работал на вас и приносил прибыль, нужно умело им управлять.

- Управление финансовыми рисками на предприятии. Методы и модели

- Управление финансовыми рисками. Определение и экономический смысл

- Система управления финансовыми рисками

- Цели управления рисками на предприятии

- Классификация рисков в системе управления рисками

- Методы управления финансовыми рисками

- Модели оценки финансовых рисков предприятия

- Этапы создания собственной системы управления риском

- Пример механизмов учета и контроля в системе управления рисками

- Влияние системы управления рисками на инвестиционную привлекательность

Управление инвестиционными рисками: методы и стратегии

Целью инвестиционной деятельности является получение максимального дохода при минимально возможном уровне риска потери инвестиционных вложений. Управление инвестиционными рисками включает в себя поиск наилучшего сочетания доходности и риска предпринимательской деятельности с учетом большого числа факторов, которые предопределяют сложность выполнения этой задачи.

Виды рисков

Инвестиционный риск связан с вероятностью возникновения финансовых убытков в виде неполученной прибыли или утраты капитала, вследствие неопределенности условий инвестиционной деятельности и, соответственно, невозможности предотвратить эти потери.

Взаимосвязь между риском и доходностью достаточно условна и предполагает, что:

- чем выше риск вложения, тем, как правило, выше доходность;

- чем ниже риск, тем ниже и доходность финансового инструмента.

Инвестиционная деятельность связана с большим количеством рисков, к основным из которых относятся:

- общие или систематические риски;

- специфические риски;

- риски проектного финансирования.

К общим относятся риски, одинаковые для всех форм инвестирования и участников инвестиционного процесса. Обычно инвестор не может повлиять на возникновение общих или систематических рисков.

К таким рискам относятся:

- внешнеэкономические риски;

- внутриэкономические риски.

Эти риски также выступают как синтез более частных разновидностей рисков.

К их числу относят:

- социально-политические риски, которые включают риски, возникающие в связи с изменениями политической системы;

- риски изменения государственного регулирования в отдельных отраслях связаны с изменением административных ограничений, налогообложения и др.;

- инфляционный риск;

- конъюнктурный риск;

- финансовый риск и др.

В отличие от общих рисков, специфические риски индивидуальны для каждого инвестора. Они включают в себя все виды рисков, связанных с инвестиционной деятельностью конкретного инвестора.

Эти риски могут быть связаны с:

- непрофессиональной инвестиционной политикой;

- нерациональной структурой инвестируемых средств и др.

Риски проектного финансирования связаны с:

- непроработанностью проектной документации;

- производственно технологическими проблемами;

- изменением приоритетов развития организаций участников проекта;

- несоответствием существующих требований к сбыту продукции и требованиями рынка;

- неполнотой или неточностью финансовой информации о состоянии проекта;

- несвоевременной реализацией проекта и выхода на расчетную эффективность и др.

Совет! Риски поджидают инвесторов повсюду, поэтому стоит не только самостоятельно оценить ситуацию, но и посоветоваться с профессиональными риск-менеджерами, специализирующимися на определенных видах инвестирования.

Система управления рисками

Управление рисками инвестиционного проекта позволяет избежать многих рисков, перечисленных выше.

Управление инвестиционными и финансовыми рисками предполагает использование большого числа инструментов, так как спектр этих рисков достаточно велик.

В целях оптимизации целесообразно применять систему риск-менеджмента, основывающуюся на следующих правилах:

- не стоит рисковать суммой превышающей свой капитал;

- необходимо постоянно думать о последствиях риска;

- не стоит рисковать большим ради маленькой прибыли;

- стоит помнить, что всегда существует несколько вариантов решения проблемы и др.

Управление инвестиционными и инновационными рисками необходимо в том случае, когда в целях экономии рассматривается вопрос замены дорогостоящего производства более дешевым, и закупка, соответственно, менее технологичного оборудования.

Стратегии управления инвестиционными рисками позволяют минимизировать возможные потери. Совершенствование управления инвестиционными рисками является одной из важнейших задач для любой организации. Необходимо постоянно сопоставлять максимальные убытки по каждому виду рисков с объемами требуемых финансовых вложений и определять вероятность банкротства .

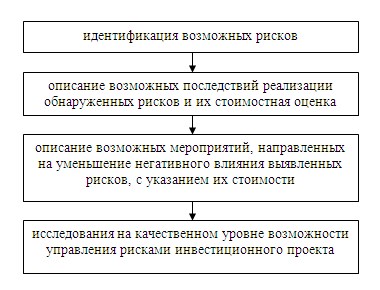

Система управления инвестиционными рисками представляет собой сложную совокупность взаимозависимых и взаимосвязанных элементов, целью объединения которых является минимизация негативного влияния рисков. Механизмы управления инвестиционными рисками строятся на основе следующего алгоритма, представленного на рисунке.

На первом этапе необходимо рассмотреть все возможные риски и, чем полнее будет их список, тем лучше.

Анализ воздействия каждого из установленных рисков следует провести на втором этапе. Здесь же стоит оценить величину финансовых потерь в случае. если ситуация будет развиваться по негативному сценарию.

Совет! На этом этапе стоит воспользоваться существующими методами оценки риска, как статическими так и динамическими.

На третьем этапе разрабатывается система мероприятий, способствующая минимизации рисков. Четвертый этап связан с необходимостью постоянного совершенствования риск-менеджмента в постоянно изменяющемся мире.

Формирование управления инвестиционными рисками предполагает постоянную работу риск-менеджера, который занимается разработкой и решением следующих задач:

- реализацией и сопровождением рисковых вложений в соответствии с уставом хозяйствующего субъекта и действующим законодательством;

- разработкой программ минимизации рисков инвестиционной деятельности;

- осуществлением сбора, анализа и хранения информации о внешней и внутренней среде организации;

- определением степени и цены рисков, разработкой стратегии и приемов управления;

- организацией страхового обеспечения инвестиционной деятельности;

- ведение статистической, бухгалтерской и оперативной отчетности по операциям, связанным с риском.

Совет! Не пренебрегайте системой минимизации рисков. Используйте страхование и перестрахование как способ сократить негативное влияние на деятельность организации.

Источник

Управляем рисками при инвестировании. Риск-менеджмент — успех трейдера в биржевой торговле

Собрать в свой инвестиционный портфель финансовые инструменты и распределить, сколько купить, условно говоря, Новатэка, а сколько золота — это еще полдела. Чтобы этот портфель работал на вас и приносил прибыль, нужно умело им управлять.

Портфельные стратегии

Активные стратегии предполагают поиск недооцененных перспективных инструментов и частую реструктуризацию портфеля. Правда, в этом случае придется постоянно анализировать и мониторить рынок, следить за фундаментальными показателями компаний, проводить операции купли/продажи при реструктуризации портфеля.

Зато пассивные стратегии требуют минимума информации и, соответственно, невысоких затрат. Самый простой способ — «купил и держи» до погашения или определенного срока и цели.

Смешанные стратегии, соответственно, сочетают в себе элементы активного и пассивного управления. Пассивные стратегии используются для управления основной частью портфеля, а активные — оставшейся частью, которую можно подвергнуть большему риску.

Управляем рисками

Каждый день, выезжая на работу на машине, мы сталкиваемся с риском опоздать — из-за пробок или непредвиденных обстоятельств. Но мы научились управлять этими рисками: используем пути объезда, выбираем подходящее время, выезжаем заранее. Так и в случае с инвестициями: риски есть, но ими нужно учиться управлять.

Зачастую люди выходят на биржу с расчетом быстро обогатиться. Фондовый рынок — это, конечно, возможность получить хороший доход, но нужно понимать и то, что несут в себе все эти возможности. Каждый день на рынке повторяются одни и те же ошибки, теряются деньги просто потому, что люди уделяют недостаточное внимание риску. Его нельзя избежать, но им можно и нужно управлять. Процесс управления, направленный на снижение возможных потерь от той или иной деятельности, называется риск-менеджментом. В этом определении заложено само понятие риска. Его вероятностный характер подразумевает неопределённость, то есть возможность нескольких исходов события. Список рисков, которые могут влиять на работу той или иной компании, обширен. Но частного инвестора на фондовом рынке, как правило, волнуют общеэкономический, страновой, инфраструктурный, селективный и риск эмитента.

К страновому риску, в частности, можно отнести изменение законодательства, в том числе налогового. И хотя рейтинговые агентства занимаются анализом таких рисков для суверенных стран, сами действия агентств, как показала практика, являются существенным риском. Например, есть такой фактор, как «суверенный потолок», поэтому рейтинг компании не может быть выше рейтинга государства, резидентом которого она является. А ситуация с платежеспособностью некоторых стран сейчас оставляет желать лучшего. Неприятие странового риска является больным вопросом для западных инвесторов по отношению к российским активам. В 2014 году этот риск в полной мере реализовался. Общеэкономический риск включает в себя вероятное неблагоприятное изменение базовых экономических показателей: темпы роста ВВП, ставка банковского процента, уровень инфляции, безработица. Наиболее знакомый для граждан риск из этой группы — обесценивание национальной валюты. Когда частный инвестор формирует свой портфель, он также должен учитывать риск той конкретной компании, акции которой он намерен купить. Очевидно, что коммерческая деятельность неизбежно связана с возможным ухудшением балансовых, операционных показателей, смены менеджмента и т.д. Примеров масса. Многие из вышеперечисленных рисков в значительной степени можно нивелировать путем диверсификации и хеджирования. Известная истина: не клади все яйца в одну корзину. Сейчас глобализация, высокая конкуренция и развитие технологий позволяют инвестору вкладываться в различные инструменты разных секторов и стран, выбирать контрагентов и технические решения. Инвестору, вкладывающемуся в актив на долгий срок, безусловно, важно контролировать селективные риски, то есть риски ошибочного выбора объекта для инвестиций, вида ценных бумаг. В зависимости от ожидаемой доходности личный инвестпортфель может быть укомплектован акциями, облигациями, позициями по деривативам и другими ценными бумагами. При этом комбинация данных инструментов позволяет создать такой портфель и или структурный продукт, при котором появляется возможность получения дохода существенно превышающего депозитные банковские ставки без риска потерь первоначального капитала.

Определите для себя допустимый уровень просадки. Для любого новичка и большинства профессионалов обязательным условием успешной торговли является выставление стоп-заявок по каждой открытой позиции. Стоп-заявка (или стоп-лосс) ограничивает вероятные потери инвестора по тому или иному инструменту. Допустим, вы покупаете акции Газпрома, но рынок может не продолжить рост, а развернуться и на какое-то время пойти вниз. Поэтому вы должны сразу определить, сколько вы готовы потерять с каждой акции, прежде чем их продать. Это особенно актуально при маржинальной торговле, то есть работе с «плечом», в том числе на фьючерсных рынках. Что касается величины допустимых просадок, можно воспользоваться старым правилом — не более 2% от депозита в рамках одной сделки. Основываясь на этом допущении, рассчитывается величина капитала, участвующего в сделке, с учетом выделенных лимитов по портфелю и технической ситуации. Однако стоп-лосс — это лишь частность в процессе выработки финансовой дисциплины и, соответственно, контроля рисков и непрерывного улучшения результатов работы трейдера. Скелетом формирования этой дисциплины является торговый план, который должен неукоснительно соблюдаться. Торговый план предполагает проведение анализа рыночной ситуации, наличие определенности с рабочим таймфреймом, критериями входа/выхода, определения используемых инструментов и др.

Помимо выставления стоп-заявок, есть и другие способы минимизировать риски. Например, хеджирование на срочном рынке. Такие операции позволяют зафиксировать результат по отдельной акции, например по Газпрому, путем продажи фьючерсного контракта на будущую стоимость этой же акции Газпрома. Таким образом, в моменте вы обезопасите себя от нежелательных колебаний в выбранном инструменте, не распродавая свой портфель. Доступ к этим инструментам предоставляет площадка FORTS. В последнее время очень популярны акции российских экспортеров, которые частично защищают инвестора от девальвации рубля. Так вот в моменты, когда рубль становится чересчур перепроданным, при помощи срочного рынка можно открывать короткие позиции по паре USD/RUB, фиксируя тем самым локальные валютные риски. В целом же, разобраться в такого рода стратегиях достаточно просто даже совсем новичку.

Оцениваем эффективность

Работа с портфелем предполагает и то, что периодически нужно оценивать его эффективность. То есть каждую неделю/месяц/квартал надо отслеживать динамику всех инструментов и соответствие портфеля первоначально заявленному риску.

Важно! Если рассматривать каждый инструмент отдельно и в сочетании с другими инструментами, то в каждом случае его степень риска будет совершенно иной, то есть в портфеле каждая бумага проявляется иначе. Поэтому надо понимать, что риск любого инструмента — величина не постоянная и ей можно управлять. Чтобы управлять рисками, нужно получать базовые финансовые знания.

Источник

Управление финансовыми рисками на предприятии. Методы и модели

Раскроем какие методы управления финансовыми рисками существуют в практике менеджмента, как построить систему управления рисками и разберем на примере поэтапный анализ эффективности внедрения системы управления.

Управление финансовыми рисками. Определение и экономический смысл

Финансовый риск – это возможные финансовые потери, выраженные в убытках или не до получения возможной прибыли. Цель функционирования любого предприятия – получение доходов и минимизация затрат. Возникновение финансового риска приводит к увеличению доли непредвиденных издержек.

Экономический смысл риска заключается в вероятности возникновения неблагоприятного события. В современном менеджменте экономическая категория риска перестала иметь только негативный оттенок. Инвестиционные проекты предприятия, имеющие высокий уровень риска, также имеют и высокий уровень возможной прибыли. Такие понятия как риск и доходность являются взаимозависимыми, и полное исключение из деятельности предприятия риска приведет к полному отсутствию прибыли. Экономист У. Шарп (1964) в своей формуле однозначно показал взаимосвязь финансового риска на фондовом рынке и будущей доходностью.

Управление финансовыми рисками – предполагает собой совокупность различных методов, моделей и подходов для уменьшения вероятности возникновения угрозы и размера убытков. Ключевым этапом управления финансовыми рисками является оценка вероятности возникновения угрозы и размер абсолютных потерь.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

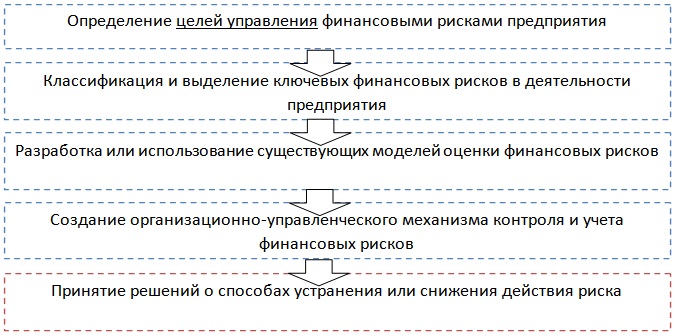

Система управления финансовыми рисками

Система управления финансовыми рисками позволяет предприятию повысить свою стоимость для акционеров и инвесторов. Проведенный анализ американскими учеными Э. Метриком и П. Гомперсом 1500 компаний показал существенную разницу в темпах роста их стоимости. Так у компаний, которые имели высокие стандарты управления финансовыми рисками, наблюдался ежегодный темп роста стоимости на 10% выше. Система управления рисками состоит из следующей типовой схемы, которая может быть расширена и дополнена в соответствии с условиями функционирования предприятия.

Система управления затрагивает все организационные уровни предприятия, начиная от высшего руководства и заканчивая линейными менеджерами и производственным персоналом. Рассмотрим более подробно каждый блоки системы управления рисками.

Цели управления рисками на предприятии

Можно выделить следующие цели управления рисками и в частности финансовыми рисками предприятия:

- Увеличение инвестиционной привлекательности, конкурентоспособности, стоимости предприятия и платежеспособности;

- Создание финансовой и производственно-хозяйственной устойчивости развития предприятия;

- Реализация новых высокорискованных, инновационных, венчурных проектов;

- Снижение возможных финансовых потерь и не до получения прибыли.

Пользователями системы управления риском являются различные отделы и должностные лица предприятия:

- финансовый отдел (финансовый менеджер и аналитик);

- собственники и владельцы компании (акционеры);

- служба внутреннего аудита (аудиторы, финансисты, экономисты).

Классификация рисков в системе управления рисками

Для анализа любого экономического объекта необходимо выделить его составные части и произвести классификацию. Это позволит раскрыть изучаемую проблему для дальнейшего анализа. Рассмотрим различные официальные классификации финансовых рисков, представленные в таблице ниже.

| Источник классификации | Виды финансовых рисков |

| Федеральный закон «О Центральном банке РФ» | Валютные, процентные и иные финансовые риски |

| Письмо ЦБ РФ «О методических рекомендациях «О порядке составления и представления кредитными организациями финансовой отчетности» от 10.02.2006 г. No 19-т | Кредитный, рыночный, географический, валютный, риск ликвидности и риск процентной ставки |

| Приказ Федеральной службы по финансовым рынкам РФ (ФСФР РФ) от 16.03.2005 г. о финансовых рисках эмитента | Риск процентной ставки, риск изменения курса валют, риск деятельности эмитента, риск хеджирования |

Как мы видим, классификации довольно различаются по выделенным видам риска, поэтому каждое предприятие/компания должна разработать и выделить свои наиболее значимые риски, оказывающие влияние на финансовый результат. Более подробно о финансовых рисках и методах их оценки читайте в статье: “Финансовый риск предприятия. Классификация. Методы и формулы оценки“.

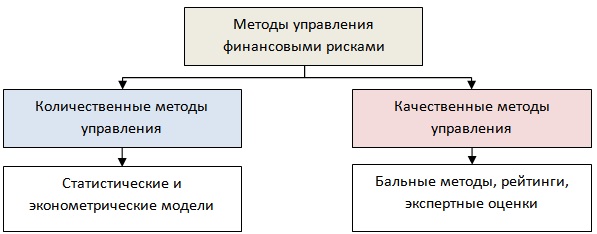

Методы управления финансовыми рисками

Все методы оценки риска можно разделить на две группы: количественные и качественные. К количественным методам относят объективную, численную оценку вероятности потери капитала/денег и используют для этого статистические методы анализа. Качественные же методы дают субъективную оценку возможности возникновения риска на основании мнений экспертов. Преимущества использования количественных методов заключается в возможности быстрого расчета и диагностики текущего уровня финансового риска. К преимуществам качественных методов можно отнести возможность оценки качественных факторов, влияющих на возникновение риска.

Модели оценки финансовых рисков предприятия

В зависимости от конкретного типа финансового риска выделяют различные количественные и качественные модели оценки, представленные в таблице ниже. Данные модели были построены на анализе бухгалтерских балансов, денежных потоков, макроэкономической статистике и т.д.

| Виды риска | Существующие модели оценки |

| Кредитный риск | Модели оценки вероятности банкротства предприятия: Э.Альтмана, Р. Таффлера, Р. Лиса, У. Бивер. Бальные методы оценки слабоформализуемых рисков А.Д. Шеремет. Методы оценки рейтинговых агентств НРА, Эксперт-РА, Moody’s, Standard&Poor’s, Fitch. ⊕ смотрите 4 иностранные модели оценки риска с формулами расчета ⊕ смотрите отечественные модели оценки риска с формулами расчета |

| Валютный риск | Метод VaR, фундаментальный, технический анализ. ⊕ пошаговая оценка по методу VaR |

| Рыночный риск | Модель Value at Risk, Shortfall, Модель У. Шарпа, Е. Фамы и К. Френча, С. Росса, Ф.Блека и М.Шоулза. ⊕ модель оценки капитальных активов по У. Шарпу в Excel |

| Риск ликвидности | Анализ коэффициентов ликвидности и платежеспособности ⊕ статья как провести анализ ликвидности и платежеспособности |

| Процентный риск | Модели оценки макроэкономических факторов |

Этапы создания собственной системы управления риском

Если на предприятии необходимо оценить большое количество специфических рисков, то использование существующих методов оценки будет недостаточно. Для каждого конкретного предприятия или инвестиционного проекта необходимо создать свою систему. Рассмотрим на практике этапы создания системы управления риском.

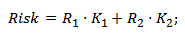

Этап №1. Общая формула оценки риска

Все финансовые риски предприятия представляют собой сумму систематических и несистематических рисков, которые будут рассчитываться по интегральной формуле:

R1, R2 – несистематические и несистематические риски предприятия/проекта;

К1, К2 – весовые коэффициенты рисков для предприятия/проекта.

Важной задачей перед экспертами и финансовыми аналитиками стоит выделение всех систематических и несистиматических рисков предприятия. для того чтобы выделить факторы поддающиеся управлению. Систематические риски формируются за счет внешней среды, которую невозможно контролировать и воздействовать на нее. К систематическим рискам можно отнести изменения процентных ставок ЦБ РФ, инфляции, безработицы, размера отчислений в органы местной власти и т.д. Выделение несистематических рисков дает возможность внедрения новых инструментов по их снижению.

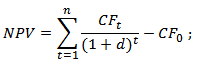

Этап №2. Критерий сравнения эффективности использования систему управления риском

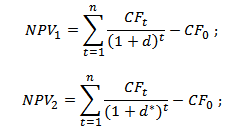

Одним из возможных критериев оценки эффективности управления финансовыми рисками может выступать критерий стоимости, который может оцениваться по показателю текущей (дисконтированной) стоимости предприятия/инвестиционного проекта (NPV, Net Present Value). Формула расчета текущей стоимости будет следующая:

NPV – чистая текущая стоимость;

CFt – денежный поток создаваемый предприятием/инвестиционным проектом в период времени t;

CF0 – объем первоначальных инвестиций (затрат) в проект/предприятие;

d –ставка дисконтирования.

В данной модели неизвестным параметром является ставка дисконтирования, которая рассчитывается на следующем этапе анализа.

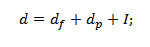

Этап №3. Расчет различных ставок дисконтирования

Ставка дисконтирования показывает возможную доходность затраченного капитала приведенную к текущему моменту времени. На этом этапе необходимо рассчитать две ставки дисконтирования: для предприятия/проекта с системой управления финансовыми рисками и без системы. Существует множество различных способов оценки ставки дисконтирования как: средневзвешенная стоимость капитала, рентабельность капитала, ожидаемая доходность в модели оценки капитальных активов и т.д. Различные современные методы расчета ставки дисконтирования были подробно рассмотрены в моей статье: “Ставка дисконтирования. 10 современных методов расчета“.

Для расчета ставки дисконтирования воспользуемся кумулятивной формулой оценки финансового риска:

df – безрисковая процентная ставка;

I – процент инфляции;

dp – премия за риск.

В результате мы получим две ставки дисконтирования d и d * , отражающих различную отдачу от капитала предприятия.

Этап №4. Сравнение стоимости предприятия

Итоговый расчет чистой текущей стоимости предприятия/проекта с использованием системы управления финансовым риском и без нее представлен формулами ниже:

Пример механизмов учета и контроля в системе управления рисками

Рассмотрим некоторые организационно-управленческие решения в системе управления рисками на предприятии.

- Внедрение регламентных постановлений о постоянном мониторинге и выявлении рисков, которые оказывают негативное влияние на достижение предприятия своих целей.

- Назначение ответственного лица (риск-менеджер) за управление системой.

- Разработка механизма регистрирования и учета рисков в базах данных предприятия.

- Создание документальных отчетов о текущих финансовых рисках руководству предприятия и ответственным сотрудникам организации. Проектирование системы формирование системы мотивации персонала.

- Разработка комплексных инструментов хеджирования и страхования финансово-хозяйственной деятельности предприятия.

Влияние системы управления рисками на инвестиционную привлекательность

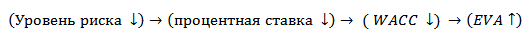

Внедрение на всех уровнях управление финансовыми рисками позволяет повысить инвестиционную привлекательность предприятия. Рост привлекательности для стратегических инвесторов, кредиторов, акционеров позволяет привлекать дополнительный заемный капитал для создания дополнительных мощностей производства и развития инновационного потенциала. Одним из показателей, отражающих инвестиционную привлекательность является экономическая добавленная стоимость (Economic Value Added, EVA). Данный показатель применяется многими финансистами для оценки эффективность создания предприятием стоимости. На рисунке ниже показана взаимосвязь уровня риска и показателя EVA.

Управление рисками позволяет снизить стоимость привлекаемого заемного капитала (процентные ставки), что уменьшит средневзвешенную стоимость капитала и увеличит экономическую добавленную стоимость.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Управления финансовыми рисками на предприятии является важнейшей задачей стратегического менеджмента для создания долгосрочного устойчивого развития. Разработка системы начинается с классификации риск-менеджером существующих рисков, составление их иерархии и структурной взаимосвязи. На следующем этапе происходит выбор из существующих количественных или качественных моделей оценки риска, и разрабатывается комплекс мер по снижению возможных угроз. Как правило, на практике существующие модели отражают только часть финансовых рисков, поэтому одной из задач руководства предприятия является разработка собственной системы управления рисками. Для оценки эффективности внедрения системы управления рисками используется показатель чистой текущей стоимости предприятия, который сравнивается с чистой текущей стоимостью без использования систему управления. Система управления рисками требует постоянного мониторинга, корректировки и адаптации к внешним экономическим изменениям, особенно это актуально для современной экономики. На этом данная статья закончена, спасибо за внимание, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Источник