Понятие и расчет мультипликатора инвестиций

Мультипликатор инвестиций – это коэффициент, который показывает взаимосвязь между изменением инвестиций и величиной получаемых доходов. Данный показатель значительно усиливает уровень спроса, как результат действия вложений на повышение дохода.

Инвестиционный мультипликатор тесно связан с именем американского экономиста Джона Кейнса. Именно этот ученый ввел этот коэффициент в инвестиционную теорию. Именно из-за этого данный показатель также известен, как множитель Кейнса.

Сущность явления

В экономических источниках давно обосновано существование зависимости капиталовложений и получаемого с них дохода. Этот коэффициент принято обозначать литерой k. В то же самое время изменяющиеся инвестиции влекут за собой гораздо более значимые изменения, которые затрагивают экономику в целом. Прежде всего меняется занятость и уровень доходов населения.

Сам Джон Кейнс присвоил открытому показателю название мультипликатор накопления. Впоследствии он также выявил существование зависимости между национальным доходом государства и фактическими инвестициями в экономическую систему.

Формула вычисления мультипликатора инвестиций довольно проста.

Кейнс считал, что показатель мультипликатора инвестиций находится в прямой зависимости от склонности жителей государств к потреблению. Это явления он также выразил математически.

Когда мы обозначаем фактический уровень потребления литерой C, склонность к потреблению a, в этом случае взаимосвязь национального дохода и инвестиций с мультипликатором вычисляется по следующей формуле.

Даже незначительное увеличение уровня вложений, равно как и их уменьшение, влекут за собой существенные перемены в темпах роста или падения национального дохода.

Первоначальное инвестирование никогда не проходит бесследно. Возникает своеобразная цепная реакция. Следом за инвестициями растет заработная плата. Затем повышается уровень потребления. В свою очередь, это автоматически приводит к новым вложениям в производство. Совокупность всех перечисленных факторов и приводит к непропорциональному увеличению доходов государства.

Таким образом, первые инвестиции представляют из себя своеобразный экономический спусковой механизм, который запускает инвестиционные процессы в стране. На уровень же склонности к потреблению всегда будет влиять текущая экономическая ситуация.

Когда экономика функционирует нормально склонность к потреблению у граждан государства проявляется гораздо сильнее, чем в период кризиса. В сложной экономической ситуации, напротив, будет увеличиваться склонность к сбережению. Это приводит к отрицательной динамике вложений. Отчего кризис только будет усиливаться. Национальный доход государства будет непропорционально снижаться.

Практический пример

Мультипликатор инвестиций в равной мере работает в любой сфере экономики. В качестве примера предлагаю рассмотреть отрасль жилищного строительства. Тем более что жилищный вопрос для нашей страны всегда является невероятно актуальным и злободневным.

Итак, при строительстве жилых домов происходит повышение уровня инвестиций в сопутствующие отрасли. Увеличивается потребление в сферах, которые обеспечивают новые жилые массивы необходимыми товарами и услугами. Теперь давайте наполним наш пример конкретикой и цифрами.

Предположим, что в Домодедовском районе Московской области был построен частный дом. Затраты на строительство составили 60 миллионов рублей. Эта сумма сформирована из стоимости земельного участка, строительных материалов и денег, перечисленных подрядной организации. Все это является первичными инвестициями.

Существует классическая структура сбережения и потребления: 30% на 70% соответственно. Таким образом, потраченные денежные средства будут распределяться следующим образом. Лица, участвовавшие в строительстве дома, истратят 42 миллиона рублей на покупку разнообразных товаров, а 18 миллионов отложат в качестве сбережений.

Соответственно производители купленной продукции получают свои 42 миллиона в качестве доходов. Из них они пустят на покупку товаров и услуг 29,4 миллиона. На сбережение пойдет 12,6 миллиона. Данный цикл будет воспроизводиться еще много раз. Пока, в конце концов, 60 миллионов рублей изначально потраченные на строительство частного дома не превратятся в 180 миллионов. Далее совсем несложно вычислить показатель мультипликатора инвестиций. В нашем случае данный коэффициент будет равняться 3.

Источник

Инвестиции. Функция инвестиций. Мультипликатор и акселератор инвестиций

В общем смысле инвестиции представляют собой средства, вкладываемые в объекты предпринимательской деятельности в целях получения дохода или иного положительного с точки зрения экономического агента эффекта.

В рамках исследования товарного рынка анализ инвестиций ограничивается анализом инвестиционного спроса (инвестиционных расходов).

Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне.

Таким образом, инвестиционный спрос (I – investment) – это планируемые бизнесом на определенный период времени вложения средств в расширение производства, техническую реконструкцию и замену оборудования, а также прирост товарно-материальных запасов.

Несмотря на то, что инвестиционные расходы составляют примерно 20% от общего объема совокупного спроса, именно от их размера и изменения зависят колебания деловой активности и экономический рост в стране.

Основными факторами, влияющими на инвестиционный спрос, выступают:

— ожидаемый спрос на продукцию;

— изменения в технологии производства;

— динамика совокупного дохода;

Источниками инвестиций могут быть:

1) Собственные сбережения бизнеса (к примеру, прибыль, амортизация);

Недостающие финансовые средства бизнес заимствует у финансовой системы – совокупности экономических институтов, помогающих направить ресурсы лиц, желающих сделать сбережения, к субъектам экономики, нуждающимся в заемных средствах для инвестиций.

В зависимости от того, какая структура финансовой системы предоставляет аккумулированные сбережения бизнесу, источниками инвестиций также могут быть:

2) Заемные средства (бюджетные и банковские кредиты);

3) Привлеченные средства (средства от продажи собственных ценных бумаг);

4) Внешние средства (безвозвратные инвестиционные ассигнования из государственного бюджета, иностранные инвестиции).

Из этих источников бизнес может финансировать как автономные (Ia), так и индуцированные (стимулируемые, производные) инвестиции.

Индуцированные инвестиции (I) функционально зависят от прироста дохода или совокупного спроса, т.е. I=f(Y).

Автономные инвестиции (Ia) — это инвестиции на образование нового капитала, не зависящие от дохода, то есть Ia ≠ f(Y).

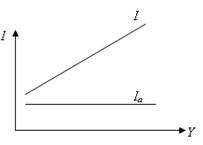

Зависимость двух видов инвестиций от совокупного дохода можно представить в виде графика на рисунке

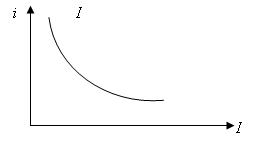

Функция инвестиционного спроса отражает зависимость объема инвестиций от ставки процента, которую инвестор сопоставляет с ожидаемой нормой прибыли. Ставка процента i представляет собой затраты на получение кредитов для финансирования инвестиционных проектов, т.е. ее величина во многом будет определять инвестиционную привлекательность проекта для инвестора.

Рисунок. Индуцированные и автономные инвестиции

При этом инвестиционный спрос является убывающей функцией от процентной ставки i (рис. 3.7):

Рис. 3.7. Функция спроса на инвестиции

То есть, чем выше ставка процента, тем ниже уровень инвестиционных расходов и наоборот.

В соответствии с вышесказанным общую функцию инвестиций можно представить следующим образом:

Однако основу кейнсианской модели составляет анализ автономных инвестиций, то есть в модели «доходы-расходы» функция инвестиций будет постоянной величиной, изменение которой будет происходить без влияния дохода.

Мультипликатор инвестиций — это отношение изменения равновесного выпуска реального ВВП, вызванного изменением инвестиционных расходов, к величине изменения последних. Следует отметить, что в случае с мультипликатором речь идет об автономных инвестициях — инвестициях, связанных с техническим прогрессом, ростом населения и предельной склонностью к потреблению. Наряду с автономными существуют индуцированные инвестиции — капитальные вложения, направленные на расширение производства на основе существующей технической базы в целях удовлетворения возросшего в результате роста доходов, совокупного спроса. Воздействие роста доходов на величину индуцированных капиталовложений в сторону их повышения выражает акселератор инвестиций.

Источник

Инвестиции: типы, функции и факторы, определяющие объем инвестиций. Мультипликатор и акселератор инвестиций.

Вторым элементом совокупных расходов являются инвестиционные расходы. Инвестиции — это вложения государственного или частного капитала в различные отрасли экономики с целью извлечения прибыли. Выделяют три типа инвестиций: производственные инвестиции (в здания, сооружения, оборудование); инвестиции в товарно-материальные запасы (сырье, материалы, незавершенное производство, готовые изделия);

инвестиции в жилищное строительство (приобретение домов для проживания или сдачи в аренду).

Различают валовые и чистые инвестиции. Валовые инвестиции вкладывают с целью замещения старого оборудования (амортизация), а также расширения производства. Чистые инвестиции — это валовые инвестиции за вычетом суммы амортизации основного капитала. Соответственно, инвестиционный спрос состоит из двух частей: а)спрос на восстановление изношенного капитала; б)спрос на увеличение чистого реального капитала.

Инвестиционный спрос — самая динамичная составляющая совокупных расходов. Он зависит от таких факторов, как ожидаемая норма чистой прибыли, реальная ставка процента, уровень налогообложения, изменения в технологии производства, наличный основной капитал. Планируемые инвестиции представляют собой планы фирм по увеличению своего физического капитала и товарных запасов.

Фактические инвестиции — это сумма запланированных и незапланированных инвестиций. Последние возникают по причине непредусмотренных изменений в товарных запасах.

В зависимости от факторов, определяющих объем спроса на инвестиции, различают автономные (не зависящие от совокупного дохода) и индуцированные (вызванные изменением совокупного дохода) инвестиции.

Простейшая функция автономных инвестиций имеет следующий вид:Ia = Io-dr где Iа — автономные инвестиционные расходы; Io — автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых, например);d-эмпирический коэфф. чувствительности инвестиций к динамике ставки процента; r-реальная ставка процента.

Мультипликатор инвестиций — это числовой коэффициент, показывающий, во сколько раз прирост дохода больше, чем вызвавший его прирост инвестиций. m1=ДY/ДI ДI – прирост инвест., m1- мульт. С ростом инв. Увел. Занытость – доход – потребление – вновь доход. Если произойдёт прирост объёма инвст., то доход увел. На велечину большую в m1 арз,чем прирост инв. Следует отметить, что мультипликационный эффект проявляет себя только в обществе с неполной занятостью, где существует резерв рабочей силы, вовлечение которой в производственный процесс принесет увеличение уровня дохода. Кроме эффекта мультипликации в экономике существует и эффект акселерации, согласно которому прирост или сокращение дохода отзывается приростом или сокращением индуцированных (зависящих от уровня дохода) инвестиций.

Акселератор (ускоритель) — это коэффициент, рассчитывавши как отношение прироста инвестиций к вызвавшему его приросту дохода. Принцип акселерации отражает более резкую динамику прироста (сокращения) инвестиций по сравнению с вызывающей их динамикой дохода, поэтому акселератор обычно больше единицы.

Мульт. и аксел. связаны между собой:рост инвестиций увеличивает доход, рост дохода –развитие производства и потребления, это подталкивает рост инвестиций в произ-во (акселер.), в результате повышается доход.

16.Равновесие на рынке товаров и услуг. Кривая «инвестиции–сбережения» (IS). Интерпретация наклона и сдвигов кривой IS.Для более глубокого постижения механизмов действия фискальной и денежно-кредитной политики используется модель IS—LM, разработанная английским экономистом Дж. Хиксом Ее также называют моделью двойного равновесия, ибо она определяет условия, при которых наступает одновременное равновесие на товарном и денежном рынках. Данная модель дает возможность понять, как фискальная и денежно-кредитная политика влияют на экономику, каким образом они взаимосвязаны, какова их эффективность. Как и в модели кейнсианского креста, в ней рассматривается экономическое равновесие при следующих условиях: экономика страны замкнута; объем выпуска равен совокупному доходу; уровень цен фиксирован, т.е. реальные и номинальные величины совпадают. Кривая IS выводится из условия равновесия товарного рынка, согласно которому реальные совокупные расходы равны совокупному доходу (выпуску).

Если непрерывно изменять значения процентной ставки и для каждого находить соответствующие значения дохода, то получим кривую IS (инвестиции—сбережения).Дж. Хикс дал этой кривой такое обозначение потому, что в простейшей кейнсианской модели, в которой отсутствует государственный сектор, равновесие на товарном рынке достигается при равенстве инвестиций I и сбережений S. Каждая точка кривой IS выражает такое сочетание г и У, при котором на товарном рынке наступает равновесие. Следовательно, кривая IS представляет собой геометрическое место точек всех возможных комбинаций процентной ставки и совокупного дохода (выпуска)соответетвующих равновесному состоянию товарного рынка. Кривая IS имеет нисходящий вид, так как между уровнем процентной ставки и величиной совокупных расходов существует обратная зависимость. Все точки, лежащие вне кривой показывают неравновесное состояние товарного рынка.

Крутизна кривой зависит от: чувствительности планируемых инвестиций к изменениям процентной ставки( увилечение планируемый инвестиций обуславливает рост совокупных расходов, это приводит к увеличению реального равновесного дохода – кривая будет пологой); от велечины предельной склонности к потреблению( при большом значении предельной склонности к потреблению приведёт под влиянием мультипликатора к более значительному увеличению равновесного дохода – IS будет пологой).

На сдвиг влияет: автономные потребительские расходы(увеличение авт. Приведёт к росту совок.расходов, росту уровня равновесного дохода и сдвигу кривой вправо и наоборот); также изменение инвестиционного спроса, гос.расходов, налогов, не связанный с изменениями процентной ставки. Несмотря на все вышеизложенное, график IS не позволяет найти единственный равновесный уровень совокупного дохода (выпуска), так как неизвестно конкретное значение процентной ставки.

Равновесный объем национального выпуска в кейнсианской модели. Определение равновесного объема выпуска методами сопоставления «совокупных расходов и доходов» и «инвестиций и сбережений». Парадокс бережливости.

Равновесный объем национального выпуска можно определить двумя методами: методом сопоставления совокупных доходов и совокупных расходов и методом сравнения инвестиций («инъекций») и сбережений («утечек»). Для их лучшего усвоения целесообразно сделать два упрощения. Во-первых, предположить, что налоги и амортизация равны нулю, т.е. объем национального выпуска и личный располагаемый доход количественно равны. Во-вторых, уровни цен и заработной платы постоянны.

Рынок товаров находится в состоянии равновесия, если величина дохода (выпуска) равна величине планируемых совокупных расходов и величине фактических совокупных расходов. Планируемые совокупные расходы — это количество средств, которое домашние хозяйства и фирмы готовы истратить на товары и услуги. Фактические совокупные расходы графически иллюстрируются биссектрисой, в каждой точке которой фактические совокупные расходы равны доходу (У = АЕ эффект)

Точка D характеризует равновесие на товарном рынке, в ней планируемые расходы домашних хозяйств и фирм соответствуют уровню произведенного выпуска (дохода); количество предлагаемых товаров равно величине спроса при текущем уровне цен. Бели планируемые расходы превышают объем выпуска (например, равный У1), то происходит незапланированное сокращение запасов готовой продукции с последующим увеличением объема выпуска до уровня Уо. В случае, когда объем выпуска (дохода) радев Y2. фирмы накапливают нереализованную продукцию л сокращают объем производства. В результате высвобождается рабочая сила, происходит снижение доходов до уровня Уо. При этом незапланированные товарно-материальные запасы равны нулю, у фирм нет стимула изменять объем производства. Следовательно, Уо — равновесный уровень дохода (выпуска).

Приведенный метод определения равновесного объема производства имеет название модели «совокупные доходы—совокупные расходы» или креста К-са—Самуэльсона.

Равновесный уровень выпуска У0 может изменяться в соответствии с изменением величины компонентов совокупных расходов — потребления и инвестиций. Увеличение любого из них сдвинет кривую планируемых расходов вверх и будет способствовать росту равновесного уровня выпуска, а снижение любого из компонентов совокупного спроса отразится спадом занятости и равновесного выпуска.

Объектами анализа, на котором основан второй способ определения равновесного уровня дохода, являются сбережения и инвестиции. Макроэкономическое тождество S=I показывает, что в экономике, в которой незначительна роль государства и отсутствует внешняя торговля, сбережения тождественны фактическим инвестициям (включающим в том числе и незапланированные изменения запасов готовой продукции).

В современной экономике сбережения осуществляю домашние хозяйства, инвестирование — бизнес. Если сбережения способствуют сокращению совокупив спроса, то инвестиции, наоборот, увеличивают втек этому сбережения можно назвать «утечкой» из потребления, а инвестиции — «инъекциями» в развитие экономики.

Модель «сбережения—инвестиции» или альтернативный способ определения равновесного объема национального производства. Домашние хоз-ва сберегают больше, чем фирмы готовы инвестировать – идёт сокращение производство. Дом. хоз-ва сберегают меньше – у фирмы появляются мотивы для наращивания производства.

Модель «сбережения—инвестиции» можно использовать для анализа ситуаций, когда общество изменяет отношение к сбережениям.

В ответ на решение домашних хозяйств больше сберегать объем сбережений сокращается или остается на прежнем уровне. Если прирост сбережений не сопровождается приростом инвестиций, то любая попытка больше сберегать оказывается тщетной из-за значительного снижения равновесного ВВП, обусловленного эффектом мультипликации. Данная ситуация получила название парадокса бережливости.

Источник