- Инвестиции в РФ в 2020 году снизились на 1,4% — Росстат

- Приток иностранных инвестиций в Россию остановился

- Экспорт нефти и газа в марте упал на 40%

- Импорт услуг рухнул

- Спад физического экспорта составит 7–10% в этом году

- Инвестиции населения на фондовом рынке за год почти удвоились

- Аналитики назвали самые доходные вложения 2020 года

Инвестиции в РФ в 2020 году снизились на 1,4% — Росстат

Данные Росстата оказалось намного лучше как официальных прогнозов и оценок, так и экспертных ожиданий: консенсус-прогноз (согласно опросу «Интерфакса», сделанному в конце декабря) предполагал падение на 5,7%, а официальный прогноз Минэкономразвития (от сентября) — спад инвестиций на 6,6% (в июньском прогнозе Минэкономразвития падение инвестиций в 2020 году вообще ожидалось на уровне 10,4%).

Даже в феврале 2021 года глава Минэкономразвития Максим Решетников оценивал падение инвестиций по итогам 2020 года на 4,3%, что казалось логичным на фоне предыдущей публикации данных Росстата, который за январь-сентябрь раньше оценивал падение инвестиций на 4,1% (сейчас динамика за 9 месяцев улучшена до спада на 3,1%).

Теперь Росстат значительно пересмотрел поквартальный ряд инвестиций и падение во 2-м квартале 2020 года оказалось не столь значительным, как предполагалось изначально, а в 4-м квартале годовая динамика инвестиций вообще неожиданно вышла в плюс. При этом Росстат немного поднял оценку роста инвестиций в 2019 году — до 2,1% с 1,7%.

Согласно новым данным Росстата, рост инвестиций в годовом выражении в 1-м квартале 2020 года составил 3,5% (предыдущая оценка — рост на 1,2%), падение во 2-м квартале 2020 года — 5,3% (улучшена с 7,6%), падение в 3-м квартале 2020 года — 5,0% (ухудшена с 4,3%), рост в 4-м квартале — 1,2%.

В 2021 году аналитики, опрошенные «Интерфаксом» в конце февраля, ожидают рост инвестиций на 3,7%, Минэкономразвития (прогноз от сентября 2020 года) — на 3,9%.

Источник

Приток иностранных инвестиций в Россию остановился

Банк России опубликовал первую оценку платежного баланса России за первый квартал 2020 года. Статистика показала практически остановку притока зарубежных инвестиций. Экспорт сырья сократился почти на четверть.

- Прямые иностранные инвестиции в небанковском секторе составили $0,2 млрд по сравнению с $10,3 млрд в первом квартале прошлого года, следует из данных ЦБ.

- Значение портфельных инвестиций составило минус $1,2 млрд. В первом квартале прошлого года наблюдался приток — $6,8 млрд.

Портфельные инвесторы начали забирать капитал с российского рынка. Традиционно в любой кризис происходит отток капитала из формирующихся рынков в развитые экономики с сильными финансовыми системами, отмечал ранее руководитель Экономической экспертной группы Евсей Гурвич.

Экспорт нефти и газа в марте упал на 40%

- Общий экспорт из России сократился на 14% по сравнению с первым кварталом предыдущего года.

- Несырьевой экспорт остался стабильным — $40,1 млрд против $39,4 млрд год назад.

- Сырьевой экспорт (нефть, газ трубопроводный и СПГ, нефтепродукты) упал на 24,5%, до $47,7 млрд, на фоне резкого падения цен на нефть и внешнего спроса.

- В частности, почти вдвое сократились поставки трубопроводного газа — с $14,1 млрд до $7,1 млрд.

Экспорт газа упал из-за теплой зимы в Европе и увеличенных закупок газа в конце 2019 года — еще до того, как «Газпром» договорился о продлении контракта на транзит через Украину.

В марте поставки углеводородов за рубеж упали на 40%, до $12,9 млрд, следует из данных Банка России и Федеральной таможенной службы (ФТС). Оценка ЦБ за март получена на основе оперативных данных ЦДУ ТЭК (учреждение Минэнерго) и рыночных котировок нефти марки Urals.

Импорт услуг рухнул

Импорт в Россию остался на неизменном уровне в первом квартале 2020 года — $55,7 млрд. Но в предстоящие кварталы падение может достигнуть 25% на фоне ослабления рубля и снижения инвестиционной активности, как это происходило в предыдущие кризисы, прогнозируют экономисты Nordea Bank.

Импорт транспортных услуг в Россию упал в марте 2020 года, по оценке ЦБ, на 30% (до $825 млн) — это оказание иностранными фирмами услуг по транспортировке импортных товаров до таможенной границы России. Импорт услуг типа «поездки» (поездки российских граждан за рубеж) — на 53% (до $1,08 млрд).

Спад физического экспорта составит 7–10% в этом году

От объемов валютной выручки от экспорта сырья и котировок Urals зависят нефтегазовые доходы федерального бюджета. В марте они сократились в годовом выражении на 10% (до 424 млрд руб.) от поступлений по НДПИ и на 36% (до 114 млрд руб.) от поступлений по экспортной пошлине на сырье.

В рамках сделки ОПЕК+ Россия согласилась урезать свою нефтедобычу на 23% (2,5 млн барр. в день), до 8,5 млн барр. в день. Это самый низкий уровень добычи в России с 2004 года.

При двойном шоке (глубокое сокращение добычи при сохранении относительно низких цен на нефть) по итогам 2020 года российский экспорт в реальном выражении упадет примерно на 7%, заявила ранее РБК старший экономист Oxford Economics Евгения Слепцова. Экономист Nordea Bank Татьяна Евдокимова прогнозирует еще большее падение экспорта — на 10% в реальном выражении.

Источник

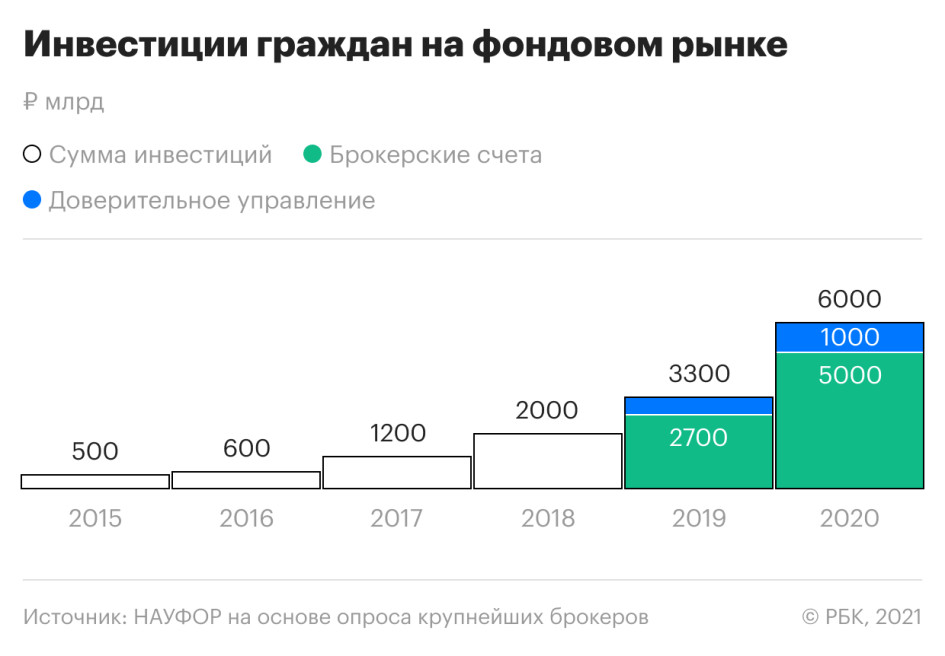

Инвестиции населения на фондовом рынке за год почти удвоились

Сумма инвестиций россиян на фондовом рынке по итогам 2020 года достигла 6 трлн руб., показав практически двукратный рост, свидетельствуют данные Национальной ассоциации участников фондового рынка (НАУФОР). По итогам 2019 года НАУФОР оценивала вложения российских частных лиц на фондовом рынке в 3,2 трлн руб.

Выводы сделаны на основе результатов опроса крупнейших участников рынка ценных бумаг об активности физических лиц на фондовом рынке в 2020 году, представленных ассоциацией 24 февраля. Как следует из данных опроса, основную часть средств россияне держат на брокерских счетах — 5 трлн руб. (год назад показатель составлял 2,7 трлн руб., рост на 85%). Из них на индивидуальных инвестиционных счетах (ИИС) россияне разместили 270 млрд руб. (150 млрд руб. годом ранее, +80%). Еще 1 трлн руб. находится на счетах доверительного управления (ДУ), что на 430 млрд руб. больше, чем годом ранее (в эту сумму входят 105 млрд руб., размещенных на ИИС, находящихся в доверительном управлении). Общая сумма инвестиций на ИИС оценивается НАУФОР в 375 млрд руб. против 220 млрд руб. годом ранее.

Общее количество россиян, открывших брокерские счета, по подсчетам НАУФОР, составляет 9,8 млн человек. Такую оценку количества инвесторов ассоциация получила, сложив данные брокерских компаний об уникальных клиентах. Эта оценка несколько разнится с данными Московской биржи: площадка за январь 2021 года зафиксировала появление 626 тыс. новых инвесторов, а количество физлиц с брокерскими счетами достигло 9,4 млн. Не все из этих счетов являются активными. Общая доля зафондированных (с ненулевым остатком) брокерских счетов, без учета ИИС, на конец 2020 года даже сократилась с 33 до 27% годом ранее. Доля зафондированных брокерских ИИС несколько больше и составляет 33%.

О том, что в России активна примерно треть брокерских счетов, ранее косвенно сообщал и Центральный банк. По его данным, объем активов на брокерском обслуживании по состоянию на 30 сентября составлял 12,7 трлн руб. Но ЦБ свою оценку делал на основе информации от семи крупнейших брокерских компаний и ее экстраполяции на остальных участников рынка.

«Мы опросили компании, в которых открыты почти 100% брокерских счетов и счетов доверительного управления. С учетом этого нам не пришлось делать экстраполяцию, при этом полученные данные подтвердили правильность экстраполяций, которые мы делали до этого, когда получали меньше данных», — сказал глава НАУФОР Алексей Тимофеев.

Во что инвестировали россияне

Россиян в 2020 году все больше интересовали иностранные акции. К концу года вложения в них составили 13,3% от инвестированных средств против 3,5% годом ранее. Рост произошел преимущественно за счет снижения доли вложений в российские акции (с 23,4 до 18,3%) и облигации федерального займа (ОФЗ) (с 9 до 3,9%). Выросла также и доля инвестиций в денежные средства — с 13,9 до 16,3%. По остальным типам активов НАУФОР не зафиксировала значимых изменений: 17% инвестиций приходится на облигации в иностранной валюте, 9,7% — на банковские рублевые облигации (не структурные), 4,8% инвестированы в корпоративные рублевые облигации, 4,6 и 5,9% — в структурные рублевые и валютные облигации.

Интерес россиян к иностранным активам подтверждается и данными депозитарного учета, раскрытыми ЦБ. За 2020 год приток средств физических лиц в акции иностранных компаний составил 415 млрд руб., писал регулятор в «Обзоре рисков финансовых рынков». Иностранные акции доступны для покупки через российских брокеров на Московской (с августа 2020 года) и Санкт-Петербургской биржах. На Санкт-Петербургской бирже объем чистой покупки акций нерезидентов населением вырос более чем в 30 раз: с 8 млрд руб. в 2019 году до 242 млрд руб. в 2020 году, писал ЦБ (.pdf).

В структуре активов на брокерских ИИС наблюдается схожая динамика: вложения в иностранные акции выросли практически на 10%, до 13,7%, вдвое снизилась доля инвестиций в ОФЗ (до 6,8%). Больше всего владельцы ИИС вкладывают в акции российских компаний (30%) и в денежные средства (21,2%). На счетах доверительного управления более консервативная картина вложений: доля облигаций в иностранной валюте составляет 43%, в паи паевых инвестиционных фондов инвестировано 11% и еще 8% — в российские акции.

Почему россияне вложились в зарубежные компании

Иностранные акции оказались популярны у россиян в прошлом году благодаря хорошим результатам американского рынка, который рос быстрее крупных мировых рынков, объясняет портфельный управляющий стратегиями акций УК «Альфа-Капитал» Эдуард Харин. «На американском рынке достаточно большой выбор инструментов для инвестирования с точки зрения отдельных бумаг и секторов. Вторая причина заключается в том, что после роста курса доллара многие клиенты пытались сохранить свои сбережения, инвестируя через твердые валюты — через доллар», — считает Харин.

На американском рынке «колоссальное количество инструментов» в сравнении с российским, где ликвидных бумаг не так много, замечает и аналитик брокера «Атон» Михаил Ганелин, добавляя, что важная причина роста иностранных акций в портфелях розничных инвесторов в том, что российские брокеры дают легкий доступ к иностранным бумагам и технически, и с точки зрения аналитики.

«Я думаю, что в этом году у российского рынка есть шансы перехватить пальму первенства в портфелях розничных инвесторов, поскольку, по нашему мнению, такой же динамики на американском рынке, как в прошлом году, скорее всего, уже не будет», — ожидает Харин. Существенный приток в акции российских компаний может быть, по его мнению, перед дивидендным сезоном — в апреле—июле.

Практика показывает, что физлица покупают и инвестируют в те инструменты, которые показали наибольший прирост, а не на основании ожидаемых доходностей, обращает внимание управляющий активами «БКС Мир инвестиций» Андрей Русецкий: «Так что инвестиции в выросшие акции вполне объяснимы. Тем более рост на американском рынке продолжается уже 12 лет, а коррекции, как показал 2020 год, достаточно кратковременные и неглубокие. Тренд будет продолжаться, так как не произошло слома».

Когда закончится переток средств на фондовый рынок

Население увеличивало вложения на фондовом рынке на фоне снижения доходностей депозитов из-за понижения ключевой ставки ЦБ: сейчас находится на историческом минимуме 4,25%. «Возможно, рост числа инвесторов и объема их средств перестанет быть кратным, но останется значительным, — считает Тимофеев из НАУФОР. — Думаю, что в течение двух-трех лет активы розничных инвесторов будут как минимум равны трети суммы средств, находящихся сегодня на депозитах». На счетах и вкладах в банках население держит более 30 трлн руб.

«Понятно, что люди ищут наибольшую доходность, поэтому темпы роста будут зависеть от движения ставок в экономике. Не исключено, что прирост средств на фондовом рынке начнет замедляться уже в этом году», — прогнозирует Ганелин.

Даже в случае некоторого повышения ставок по вкладам тренд на прирост средств на фондовый рынок сильно не изменится, уверен Русецкий: «В России приток на фондовый рынок идет далеко не только из банковской системы, что подтверждается данными: на фоне огромного интереса к инвестициям средства граждан в банках все равно выросли на 10% год к году». Например, приток средств физических лиц в акции и облигации иностранных компаний (630 млрд руб.) более чем в два раза превысил отток валюты со счетов и вкладов в банках, признавал ЦБ в «Обзоре рисков финансовых рынков».

Источник

Аналитики назвали самые доходные вложения 2020 года

Самую высокую доходность в 2020 году могли получить инвесторы, вложившиеся в акции российских и американских компаний из технологического сектора, а также в золото, рассказали опрошенные РБК аналитики. 2020 год ознаменовался резким ростом интереса россиян к фондовому рынку на фоне падения доходности по вкладам: Банк России в пандемийный кризис начал проводить контрциклическую политику и снизил ключевую ставку с 6,25% в январе до исторического минимума в 4,25%. «В этом году на рынок пришло 4,7 млн физических лиц. Это суммарно больше, чем за все предыдущие годы», — отмечал в конце декабря глава Мосбиржи Юрий Денисов. 1,3 млн человек проводят на бирже не менее одной сделки в месяц.

Контекст

На фоне распространения коронавируса в 2020 году финансовые рынки во всем мире пережили повышенную волатильность — в начале года по всему миру начали вводиться карантинные ограничительные меры, в том числе в сфере транспортного сообщения, что вылилось в снижение спроса на сырьевые товары, в частности нефти. Обвалу котировок способствовал и развал в марте сделки стран-нефтеэкспортеров ОПЕК+ по сокращению добычи, лишь через месяц стороны смогли договориться о рекордном сокращении поставок. Зависимый от нефти рубль весной был одной из наиболее волатильных валют мира.

С другой стороны, правительства развитых стран в условиях пандемии оказали значительную поддержку своим экономикам (крупнейший пакет мер в США превысил $2 трлн), а центральные банки ответили на кризис снижением ставок, в частности ставка ФРС ушла практически до нулевого уровня. В результате на американском фондовом рынке спад сменился резким ростом на фоне притока новых денег. Такого ралли, как в США, на российском рынке акций не было, но котировки после мартовского обвала последовательно отрастали: в декабре индекс Мосбиржи, номинированный в рублях, смог выйти на допандемийные уровни, а долларовый индекс РТС по-прежнему значительно отстает от пиковых значений — 1400 пунктов против свыше 1600 пунктов в конце января.

Валюта и вклады

Для тех, кто решил инвестировать в начале года рублевые накопления в валюту, 2020-й оказался выигрышным: рубль подешевел к доллару примерно на 20%, к евро — на 30%. «Даже распределение своих активов хотя бы в разных валютах разумно, и этот год еще раз это подчеркивает, — уверен директор по инвестициям и финансовому консультированию ИК «Ренессанс Капитал» Николай Шакаров. — Доллар ослаб к евро на 8%, если у людей были сбережения в евро, они неплохо себя показали. Про рост евро к рублю я даже не говорю, рубль сам очень сильно ослаб».

Доходность по рублевым вкладам в уходящем году лишь немногим перекрыла инфляцию, которая, по прогнозу Минэкономразвития, составит 4,6–4,8%. Максимальная процентная ставка в десяти крупнейших банках в начале января составляла порядка 5,9%, следует из статистики ЦБ. В долларах доходности по вкладам на срок больше года приближались к 2%, в евро они составляли всего около 0,2%, следует из данных ЦБ. К концу 2020 года доходности по рублевым вкладам держатся на уровне около 5%, по вкладам в долларах на срок больше года — около 1%. В евро доходность практически нулевая.

При покупке долларов в конце 2019 года и продаже в конце 2020 года реальная доходность составила бы 14,47% (за вычетом инфляции). «Вложения в евро принесли бы вам значительно больше, чем в доллар, доходность евро в реальном выражении — 25,27%», — отмечает аналитик ГК «Финам» Андрей Маслов. Если сравнивать эти результаты с тем, что можно было бы получить, положив рубли на депозит, то все равно безоговорочным «победителем» остаются вложения в евро, продолжает он: «Реальная доходность рублевого депозита, открытого в начале 2020 года, составит около 1,3%».

Несмотря на то что в среднем российский рынок акций вырос за год примерно на 6,5% по рублевому индексу Мосбиржи, отдельные компании показали двузначный рост.

В этом году россияне стали больше инвестировать в акции, отмечает глава «ВТБ Капитал Инвестиции» Владимир Потапов. «Многие инвесторы воспользовались возможностью в марте—апреле увеличить долю риска в портфелях, приобретая акции по привлекательным уровням цен. В результате доля акций [в портфеле клиентов ВТБ] выросла с 21,8% на начало января почти до 30% к настоящему моменту. Совокупный объем вложений в консервативные инструменты (облигации всех видов и денежные средства на брокерских счетах, в том числе валюта) соответственно снизился с 77 до 67%», — говорит он.

Наибольший рост в период с начала пандемии до середины осени показали компании из технологического сектора, отмечает аналитик Газпромбанка Илья Фролов. «Пандемия поменяла расстановку сил: если в начале 2020 года многие концентрировались на ресурсных историях — нефтегазовом секторе, металлургии, то после падения цен на нефть, в марте, начался процесс селекции активов на рынке акций по степени подверженности рискам», — говорит он.

- Акции «Яндекса» выросли на 87% с начала года, по данным на 29 декабря.

- Крупнейшие ретейлеры смогли извлечь выгоду из пандемии за счет ажиотажного спроса и адаптации своих бизнес-моделей. X5 Retail Group показала рост на 29%, «Магнит» — на 64,7%.

- Бумаги компаний из золотодобывающего сектора и производителей драгоценных металлов показали взрывной рост в ответ на подъем цен на золото и серебро: по состоянию на 28 декабря «Полюс» вырос на 109,6%, Polymetal — на 75,6%.

- Акции «Норникеля» с начала года прибавили 21,6% (хотя они и падали на 10% из-за аварии на ТЭЦ в Норильске, затем котировки восстановились), НЛМК — 44,7%, ММК — 34%. «Мы проходим нижнюю точку экономического цикла, и это подстегивает интерес к сырьевым рынкам, сейчас он особенно сильно затрагивает рынки металлургического сырья — стали, руды — на ожиданиях того, что следующий год будет позитивным с точки зрения восстановления», — говорит Фролов.

АФК «Система» после IPO своих «дочерних» компаний в этом году показала, как может раскрыться стоимость и так недешевой компании, отмечает инвестиционный менеджер «Открытие Брокер» Тимур Нигматуллин. Ее акции выросли с примерно 15 руб. в январе до 28,98 руб. на 29 декабря. А TCS Group, владеющая Тинькофф Банком, в марте дешевела с $22 до примерно $10 за расписку на Лондонской бирже, а сейчас торгуется на уровне $32.

Иностранные ценные бумаги

Однозначными лидерами года по доходности с учетом роста курса доллара стали акции технологических компаний США, считает Потапов. Кибербезопасность, альтернативная энергетика, облачные технологии, e-commerce — ключевые сферы интереса инвесторов, перечислил он, указав на акции Amazon (показали рост в долларах на 75% год к году по состоянию на конец декабря), Apple (+80%), Zoom (+500%), Plug Power (+1100%). В целом «ВТБ Капитал Инвестиции» зафиксировал рост доли вложений клиентов в иностранные акции с 2,5 до 11%, добавил Потапов.

Исторически иностранными ценными бумагами в России торгует Санкт-Петербургская биржа. На фоне повышенного интереса розничных инвесторов Мосбиржа в августе тоже запустила торговлю иностранными акциями.

«Очень многие крупные инвесторы не решились купить акции, когда рынки стали падать, ожидая, что падение будет более глубоким или продолжительным. Никто не ожидал такой сильной и быстрой поддержки со стороны центральных банков», — рассказывает Шакаров. Квалифицированные инвесторы от четверти до трети вложений держали в наличных, на депозитах или счетах брокеров, объясняет он: «В итоге они получили небольшую доходность». Но некоторые розничные инвесторы в России, наоборот, покупали «хайповые» бумаги, не входящие в индекс S&P500, — Zoom, Tesla, Moderna, — отмечает аналитик.

«Даже профессиональные отраслевые аналитики вне крупных команд, включающих в себя макроэкономистов, юристов, политологов, из-за ограничения ресурсов не могут полноценно разобраться, во что рационально инвестировать», — констатирует Нигматуллин. В этом году многие инвесторы действительно получили пониженные доходности, говорит он: «Выиграли либо очень профессиональные управляющие с опытными командами за плечами, либо непрофессиональные участники рынка, которые пришли на рынок и купили акции практически наугад, просто по причине снизившихся котировок».

Летом цена на золото превысила $1900 впервые с 2011 года, с начала года рост цен превысил 25%. Несмотря на временное снижение стоимости золота осенью, к 25 декабря она вновь вернулась к отметке $1900. В 2020 году для драгоценных металлов сложились ультраблагоприятные условия для роста стоимости — это и общий уход от рисков, и меры стимулирования правительствами и центральными банками, объясняет Фролов.

Но в России покупка золотых слитков облагается НДС в 20%, что снижает доходность инвестиций в актив. «Есть три базовых варианта захождения в золото», — отмечает руководитель отдела аналитических исследований Альфа-банка Борис Красноженов. «Наиболее защитным является физическое золото — слитки либо монеты. На монеты НДС в 20% не распространяется. Есть золотые ETF (биржевые фонды с торгуемыми акциями), которые закупают физическое золото, цена на них коррелирует с ценой на золото, и это ликвидный актив. Наконец, в золото заходить можно через акции компаний, но, если мы говорим о ценных бумагах, в их стоимости содержатся различные корпоративные, страновые, ESG (экология, социальная ответственность, управление) и другие риски», — объясняет он.

Наиболее популярный ETF на золото на Московской бирже FinEx Gold ETF вырос на 35,2% с начала года. Иностранный ETF SPDR Gold Shares, доступный для квалифицированных инвесторов на Санкт-Петербургской бирже, вырос на 18% с начала года.

По словам аналитика Промсвязьбанка Дмитрия Монастыршина, в 2020 году инвесторы в длинные облигации федерального займа (ОФЗ срочностью от пяти до десяти лет) могли заработать 9–9,5% на купонном доходе и переоценке номинала, инвесторы в короткие бумаги (срочностью от одного до трех лет) могли получить более скромную доходность — 5,5–8%. «Основным драйвером стало снижение ключевой ставки и снижение доходностей облигаций развитых и развивающихся стран», — отмечает аналитик.

Среди корпоративных эмитентов наибольший рост показали длинные бумаги со срочностью от трех до пяти лет, потому что там положительная переоценка существенно влияет на совокупную доходность, объясняет Монастыршин. Выпуски облигаций ВЭБ.РФ и ГТЛК срочностью от четырех до шести лет показали доходность на уровне 9,5–10%, бумаги РЖД, Evraz, «Норникеля», МТС — 10–12%. Также аналитик привел в пример несколько бумаг второго и третьего эшелона, в том числе облигации девелопера «Самолет», доходность по которым составила 15,8%.

Наиболее высокую доходность для инвестора в рублях показали облигации с повышенным купоном, совокупная доходность по ним достигала 13–15% в зависимости от выпуска, отмечает управляющий активами «БКС Мир инвестиций» Андрей Русецкий. К примеру, облигации застройщика ГК «Пионер» выросли в цене на 2% с начала года, купон по ним составляет 12%, говорит он.

«В долларовых облигациях наилучшую доходность показали длинные суверенные выпуски инвестиционного уровня. Например, хитом этого года стали облигации «Румыния-2048», которые продемонстрировали рост на 13% с начала года (купон по ним составляет 5,125%)», — добавляет Русецкий.

Среди суверенных евробондов совокупная доходность по выпуску «Россия-29» составила 8,7%, отмечает Монастыршин. «Если учесть девальвацию рубля, то евробонды серьезно выигрывают по сравнению с рублевыми инструментами, демонстрируя доход на уровне 30–35%», — заключает он.

Высокую доходность в 2020 году показала и первая криптовалюта — биткоин. Но его курс все так же волатилен: в начале января он стоил порядка $7,3 тыс., в марте подешевел до многолетнего минимума $5,5 тыс. Затем биткоин начал постепенно дорожать, пока не перешел к практически вертикальному росту в декабре, достигнув исторической рекордной стоимости $28 тыс. К исходу 29 декабря криптовалюта торговалась по $26,9 тыс.

Источник