- Зачем инвестору знать про биржевой стакан

- Что такое биржевой стакан: особенности и структура

- Виды биржевых заявок в стакане и их особенности

- Анализ биржевого стакана: на что обращать внимание трейдеру

- Заключение

- Что такое стакан на бирже и как торговать активами на основе анализа таблицы заявок

- Понятие и назначение

- Ключевые элементы стакана

- Как с ним работать

- Заключение

Зачем инвестору знать про биржевой стакан

Биржевой стакан – один из самых недооцененных инструментов для торговли на фондовом рынке. Однако русскоязычные ресурсы для трейдеров ограничиваются, в основном, только разъяснением понятий «бид» и «аск». Между тем для получения стабильной прибыли инвестору необходимо понимать весь механизм ценообразования. Решил исправить это и доступным языком объяснить, что такое биржевой стакан и как использовать его для минимизации потерь и улучшения торгового результата.

Что такое биржевой стакан: особенности и структура

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Котировки на бирже меняются каждую секунду. На это оказывает влияние множество факторов, но главным является баланс между спросом и предложением. Объемы торгов настолько огромны, что начинающему инвестору будет сложно анализировать их без вспомогательных инструментов. Как раз для этого и был придуман биржевой стакан или, по-другому, стакан цен.

Биржевой стакан – это список заявок на покупку и продажу в режиме онлайн по конкретному торговому активу. В нем содержатся цены, которые участники рынка предлагают, что является своего рода индикатором настроения фондового рынка. Сверху красным цветом отображаются заявки на продажу (цены ask), ниже зеленым – на покупку (bid). В сети можно найти множество определений этого инструмента – книга приказов, Level2 и т. д. Кстати, именно второе название используют на американском фондовом рынке.

В отличие от графика котировок, биржевой стакан не предоставляет визуально отображение цены на актив. Он показывает количество заявок на покупку и продажу, что и будет в дальнейшем оказывать влияние на ценообразование.

Любой рынок представляет собой аукцион, где участвуют две стороны – покупатель и продавец. К примеру, вы хотите продать 5 единиц товара по определенной цене, которые сами устанавливаете. Чтобы сделка совершилась, нужен покупатель, который согласится приобрести эти товары по вашей цене. Если она не будет устраивать, то он станет искать другое предложение. Но если не найдет, то будет вынужден приобрести товар по вашей стоимости. Так и происходят сделки на рынке, их заключается множество каждую секунду.

Как влияет на котировки допэмиссия акций

Дополнительный выпуск акций: чего ожидать?

Визуализация биржевого стакана может отличаться в зависимости от торгового терминала брокера. Иными словами, каждый волен рисовать такую таблицу по-своему, добавляя в нее свои элементы и инструменты для анализа рынка. К примеру, существует разреженный биржевой стакан, который включает в себя гистограмму. Она наглядно отображает объемы торгов, что упрощает рыночный анализ и восприятие для начинающих трейдеров и инвесторов. Но общая структура остается неизменной.

В классическом представлении биржевой стакан имеет два столбика. В первом указана цена покупки/продажи на актив, а во втором — количество лотов (единиц), которые готовы купить/продать участники рынка. Ни один из стаканов, которые предлагают брокеры, не может отобразить все заявки, выставленные в режиме онлайн. Указываются только те, что ближе всего отображают реальную стоимость товара. Это называется глубиной рынка. Если она обозначается как 20Х20, то в окне будут указаны 20 лучших цен на покупку и 20 на продажу. Большая часть брокеров предлагают биржевой стакан именно с этими параметрами. Но их можно изменить в индивидуальном порядке в настройках терминала.

Виды биржевых заявок в стакане и их особенности

Все биржевые заявки делятся на три категории:

- Рыночные – формируются по самой низкой и выгодной стоимости за единицу товара;

- Лимитные – включают в себя не только стоимость, но и объем заявок;

- Условные – требуют исполнения условий помимо тех, что установлены в лимитных заявках.

В биржевом стакане видны лишь лимитные заявки. Совершённые сделки здесь не видны, ведь они исполняются мгновенно, как только цена устроит покупателя. Условные здесь не отображаются, поскольку необходимо выполнение установленных условий, после чего они станут либо рыночными, либо лимитными. Последние и попадут в биржевой стакан.

Как ведут себя акции нефтяных компаний во время кризиса

Акции нефтяных компаний: уже можно покупать?

Все заявки в таблице делятся на три категории исходя из объема контрактов по конкретному активу:

- мелкие (до 100 контрактов) – такие заявки не представляют интереса для инвесторов и прочих участников рынка, так как они не способны оказать влияние на рынок;

- средние (до 1000 контактов) – могут повлиять на цену, но только в том случае, если плотность таких ордеров находится в узком диапазоне;

- крупные (до 10 000 контактов) – именно такие заявки интересуют трейдеров, так как они являются ценообразующими.

Есть еще одна классификация заявок:

- агрессивные – ордера, которые служат «двигателем» рынка. Они возникают внезапно и способны подталкивать цены к определенному тренду;

- пассивные – являются некоторой защитой цены на актив. Они не двигаются и не меняются, представляя собой определенную базу ценообразования.

Цены по пассивным заявкам трейдеры, в основном, используют для выставления отложенных ордеров стоп-лосс. А вот активные уже применяют для получения профита.

Анализ биржевого стакана: на что обращать внимание трейдеру

Понимание стакана цен является хорошим инструментом не только для анализа рынка и его настроения, но и для получения прибыли. Трейдер сможет понять, когда лучше открывать сделку, чтобы извлечь максимум выгоды от рынка и изменения цены.

В отличие от классических инструментов технического анализа, которые изучают рынок на основании истории цены и по этой причине являются запаздывающими, биржевой стакан – опережающий инструмент.

Опытные трейдеры и биржевые спекулянты рекомендуют использовать его как вспомогательный инструмент. К примеру, определив на графике ключевые уровни поддержки и сопротивления, стакан поможет выяснить вероятность пробоя и отскока цены от них. Для этого нужно просто посмотреть на количество ордеров в таблице по цене, приближенной к целевому уровню.

Что означает FAANG и стоит ли инвестировать в эти акции

Почему все так хотят вложиться в FAANG?

При анализе глубины биржевого стакана нужно обращать внимание на следующие факторы:

- завершение спокойного состояния рынка, которое принято называть «флэт» (плоский) обычно характеризуется появлением крупной заявки;

- самые большие объемы по заявкам в стакане формируют уровни поддержки или сопротивления. Трейдеры используют их для определения уровня стоп-лосса;

- цены в стакане иногда четко отражают границы канала. Сопротивление сверху характеризуется большим количеством ордеров на продажу возле конкретного уровня. Это означает, что трейдеры будут стараться активно выкупать актив по ценам ниже сопротивления. Коснувшись этого уровня, цена, скорее всего, отскочит вниз, спровоцировав разворот тренда в сторону понижения;

- биржевой стакан помогает определить коррекцию против основного тренда. К примеру, на графике наблюдается восходящий тренд, но в таблице количество продавцов гораздо больше. Это означает завершение коррекции, после которой цена снова начнет двигаться в сторону своего тренда. Трейдеры используют эту возможность, чтобы учесть тренд и получить максимум профита.

Заключение

Биржевой стакан является полезным инструментом для инвесторов и трейдеров. Он помогает лучше понять настроение рынка и назревающие на нём тенденции. Существует множество комбинаций и вариантов развития событий, которые демонстрирует таблица цен. Освоив анализ стакана цен, можно избежать потерь от неожиданных разворотов и увеличить свою прибыль от торговли на фондовом рынке.

Источник

Что такое стакан на бирже и как торговать активами на основе анализа таблицы заявок

Активные инвесторы в трейдинге используют много инструментов, которые помогают им анализировать сделки, выбрать лучшие точки входа и выхода, прогнозировать котировки и пр. Пассивным инвесторам тоже не лишним будет воспользоваться некоторыми из них. В статье рассмотрим, что такое стакан на бирже, как он устроен и чем может помочь.

Понятие и назначение

Биржевой стакан – это таблица с цифрами, которая отражает спрос и предложение на конкретный актив в текущий момент времени на финансовых рынках.

Найти его можно в торговых терминалах. Почти все брокеры включили этот удобный для торговли функционал в свои приложения для торговли. Но называют его по-разному: стакан или таблица цен, котировок, таблица ордеров, глубина рынка. А у брокера ВТБ это “очередь”.

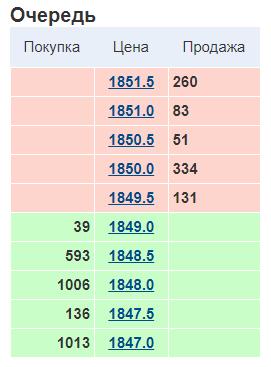

Внешний вид стакана тоже отличается. Например, в ВТБ он выглядит так:

У брокера Тинькофф вид другой:

Но принципы формирования таблицы одинаковые. В ней располагаются заявки или ордера на покупку и продажу активов в порядке поступления. Цифры в течение дня меняются, по ликвидным активам движение идет каждую секунду.

Часто рядом с биржевым стаканом располагается график котировок. Это не одно и то же. В таблице показаны потенциальные сделки, которые могут и не совершиться, если не произойдет встречи продавца и покупателя. А на графике – текущая ситуация по завершенным сделкам.

Оговорюсь, что статья рассчитана на новичков, кто делает первые шаги на фондовом рынке. Таких инвесторов я предостерегаю от активного трейдерства, поэтому рассматривать все возможности биржевого стакана мы не будем. Большинству они никогда в жизни не пригодятся. Разберем, что можно использовать человеку, который совершает 1-2 сделки в месяц, инвестирует регулярно и рассчитывает это делать долгие годы.

Инвестор использует таблицу ордеров для:

- анализа объемов торгов;

- определения лучших цен спроса и предложения;

- анализа ликвидности актива;

- принятия решения о цене лимитной заявки.

Для покупки или продажи ценных бумаг на бирже инвестор выбирает, какую заявку выставить:

- Рыночная – находится в промежутке между максимальной ценой покупки и минимальной ценой продажи. Она не отражается в биржевом стакане, потому что исполняется мгновенно.

- Лимитная – заявка по стоимости продавца или покупателя. Они дают поручение своему брокеру выставить цену, которая отличается от рыночной. Если ордера продавца и покупателя встретились друг с другом, то сделка совершается. Если нет, то в конце торгового дня поручение ликвидируется. На следующий день надо подавать его заново. В биржевом стакане находятся именно лимитные заявки, которые ждут своей очереди исполнения.

Инвесторы, которые не хотят тратить время на выставление лимитных поручений и отслеживание, ставят “галочку” в окошке “по рыночной цене” в своем торговом терминале и мгновенно совершают сделку. Им вообще можно не заглядывать в “очередь”.

Остальные инвесторы, кого не устраивает рыночная стоимость, должны понимать, как можно ее уменьшить в случае покупки и увеличить в случае продажи ценных бумаг.

Ключевые элементы стакана

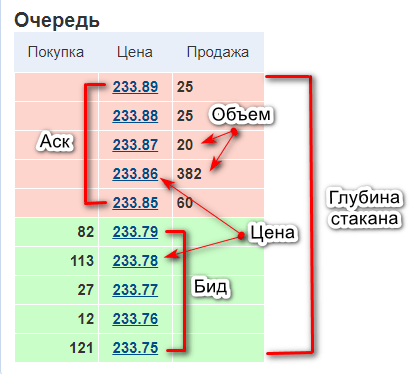

Чтобы торговать по лимитным заявкам, надо научиться читать стакан цен на бирже. Рассмотрим, из каких элементов он состоит.

Бид (Bid). Подсвечивается, как правило, зеленым цветом. Характеризует величину спроса. Показывает количество заявок и цену покупателя. Эти цифры должен анализировать инвестор, если хочет продать свои активы дороже. Чем ниже строки в таблице, тем хуже (ниже) цена для продавца.

Аск (Ask). Характеризует величину предложения. Подсвечивается красным цветом. Показывает количество заявок и цену продавца. Если вы собираетесь купить активы, то должны проанализировать красную зону. Чем выше строки в таблице, тем хуже (выше) цена для покупателя.

Лучшие значения спроса и предложения находятся в середине таблицы. На границе красной и зеленой зон расположен спред. Это разница между Ask и Bid. На нашем скрине спред равен 233,85 – 233,79 = 0,06 руб.

Глубина стакана показывает количество строк в зеленой и красной зонах. Ее можно регулировать. Стандартная глубина – 20 строк вверх и 20 строк вниз. Например, у брокера ВТБ можно установить 1, 3, 5, 10 и 20 строк.

Таблица может показывать, например, только зеленую зону. Это означает, что на рынке присутствуют ордера покупателей, но ордеров продавцов нет. Обратная ситуация с красной зоной – продавцы есть, а покупателей нет.

Как с ним работать

Разберемся, как работает торговля по стакану.

Через торговую платформу, которая установлена у инвестора, он подает поручение своему брокеру на покупку или продажу актива. В ордере указываются параметры сделки: что купить, в каком объеме и за какую стоимость.

Напомню, что может быть выставлена рыночная или лимитная заявка. Объем – какой угодно инвестору. По рыночной сделка совершается мгновенно, запись об этом появляется в личном кабинете.

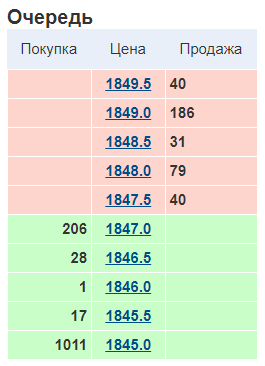

Рассмотрим, как подать лимитную заявку на основе анализа таблицы ордеров на примере покупки привилегированных акций Башнефти.

Спред равен 0,5 руб. Это очень маленькая величина для стоимости лота более 1 800 руб. Объемы предложений достаточные, если вам надо купить всего несколько акций. Можно сделать вывод, что ликвидность актива высокая, проблем с покупкой не будет.

Если понаблюдать за цифрами в течение 5–10 минут, можно увидеть, что они меняются. Торговля идет довольно активно.

Допустим, нам надо купить 5 акций Башнефти. Смотрим на красную зону – зону предложения. Самое лучшее – 1 847,5 руб. за акцию. Если мы выставим поручение по ней, то сразу же купим нужное количество.

Но мы хотим сэкономить и купить дешевле. Если дадим поручение на покупку по 1 847 руб., оно окажется среди 206 имеющихся. Принципы исполнения ордеров:

- учитывается выставленная цена;

- учитывается время появления ордера на бирже.

То есть наши 5 лотов попадут в очередь и в таблице вместо объема 206 появится цифра 211. Сначала исполнятся 206 заявок, которые появились раньше, только потом – наша. И это при условии, что найдется продавец, готовый реализовать акции за 1 847 руб.

Можно выставить сумму еще ниже. Например, 1 845,5 руб. Кроме нас, там еще 17 ордеров. С нашим станет 22. Допустим, что продавец нашелся и поручение исполнилось. Экономия составит всего 2 руб. с акции, т. е. с 5 лотов – 10 руб. Если суммы инвестирования незначительные, то не стоит тратить время на анализ таблицы ордеров. Покупайте по рыночной стоимости. Например, в нашем примере брокер выставил мне ее в размере 1 847 руб. При покупке нескольких сотен лотов можно поиграть цифрами.

Обратите внимание на нюанс торговли в мобильном приложении “Сбербанк Инвестор”. Во-первых, Сбербанк автоматически ставит галочку в окошке “по рыночной цене”. Во-вторых, увеличивает цену на 2 %. В нашем примере, если бы торговали через брокера Сбербанк, то заявка по рынку составила бы 1 883,94 руб. Это надо учитывать и никогда не выставлять рыночные ордера у Сбербанка.

Заключение

Кто-то скажет, что профит от анализа биржевого стакана и подачи лимитных заявок небольшой. Соглашусь. Для небольших объемов и редких операций это так. Но при более частых сделках на крупные суммы экономия будет более значительная. А мне всегда приятно думать, что я купила чуть дешевле, а продала чуть дороже. А кто-то из читателей пользуется биржевым стаканом?

Источник