- Обратный выкуп (buy-back) будь готов!

- Обратный выкуп акций — что это, и чем грозит инвестору

- Что такое buyback?

- Причины для обратного выкупа акций

- Процедура обратного выкупа акций

- Обратный выкуп акций на открытом рынке

- Тендерный выкуп акций по фиксированной цене

- Тендерный выкуп по типу «голландского» аукциона

- Последствия для акционеров

- Что происходит с котировками после проведения buyback?

- Что такое buy-back? Почему компании выкупают свои акции c биржи

Обратный выкуп (buy-back) будь готов!

Обратный выкуп или Бай-бэк, buyback (от англ. buy back — обратный выкуп) — выкуп эмитентом собственных акций.

Подробней об этом найти сейчас можно везде, на нашем рынке это явление не частое, но довольно таки интересное и на нём можно заработать. Вспомним Beluga Group:

Решение о погашении акций было одобрено внеочередным общим собранием акционеров в марте 2020 года. Уставный капитал компании до погашения состоял из 19,4 млн акций. Beluga Group выкупила 3,6 млн акций, то есть 19% текущего уставного капитала.

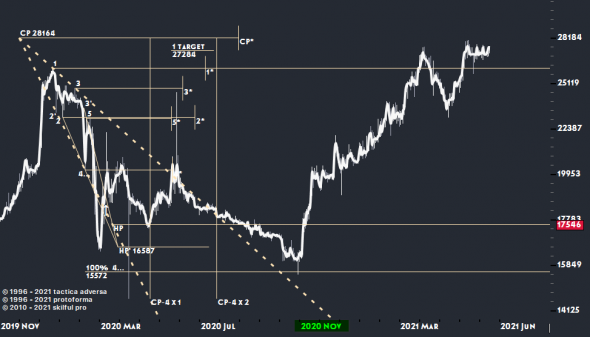

Бумага улетела параболой вверх (месячный план):

Кроме выкупа Белугой причиной роста является сравнительно невысокая ликвидность бумаги и низкий free-float (21).

Согласно российскому законодательству, сделка buyback может осуществляться в следующих случаях:

— выкуп обществом по решению общего собрания или совета директоров,

— выкуп обществом в случае уменьшения уставного капитала,

— выкуп по требованию акционера в случае реорганизации общества, совершения крупной сделки, внесения изменения в устав (при условии нарушения прав акционера этими актами, или при его голосовании против принятия этих актов),

— выкуп владельцем, обладающим более чем 95,0 % акций общества, акций у миноритарных акционеров по их требованию,

— предъявление требования выкупа владельцем более чем 95,0 % акций общества акций миноритарным акционерам,

— текущая купля-продажа акций на фондовом рынке.

Движение на рынке может вызывает новость (может и краткосрочно) и заявленный объём выкупа. При объёме все зависит как будет происходить процесс выкупа.

В краткосрочный поезд можно не успеть, а над объёмами стоит подумать.

Ещё один пример ВСМПО- АВИСМА, цель — 2.3% капитала, до 31.12.2021.

Совет директоров ПАО «Корпорация ВСМПО- АВИСМА» в ноябре 2020 г. принял решение об одобрении параметров выкупа дочерним обществом — ООО «Авитранс» обыкновенных акций Корпорации на открытом рынке.

Срок выкупа – с даты одобрения Советом директоров по 31 декабря 2021 г. включительно. Общий объем денежных средств, направленных на выкуп акций, составит не более 5 млрд. рублей. Молодцы, практически дно поймали! Дневной план:

Основная идея в том что акционеры или совет директоров компании, как никто другой лучше знают ситуацию на предприятии. И в моменты падения стоимости акций, как это было с ВСМПО- АВИСМА принятие таких решения с таким объёмом плюс ваша аналитика (в данном случае достижение уровня 100% 4 модели расширения) с большой вероятностью принесёт прибыль.

Источник

Обратный выкуп акций — что это, и чем грозит инвестору

Держателям акций нужно следить не только за котировками, но и выявлять заявления компаний об обратном выкупе акций, поскольку это может существенно повлиять на их котировки. В России такие финансовые операции пока редкость. Зачем они проводятся и к каким последствиям могут привести? Пробуем разобраться.

Что такое buyback?

Buyback – это обратный выкуп ценных бумаг компанией-эмитентом у их нынешних владельцев. Обратный выкуп акций давно и часто практикуется на мировом фондовом рынке. Объявив buyback, акционерная компания выкупает у инвесторов определенную долю ценных бумаг, фактически забирая из обращения определенную часть своих акций.

О том, как происходят эмиссия акций и допэмиссия акций, мы уже писали.

Причины для обратного выкупа акций

Причины для выкупа на фондовой бирже собственных акций могут быть самые разные. Разберем наиболее вероятные:

- В подавляющем большинстве случаев, обратный выкуп объявляется при появлении у компаний большого объема свободных денег, которые не применяются для запуска новых проектов и развития. В данном случае руководители финансовой организации могут поделиться этими средствами с инвесторами путем обратной скупки акций с обязательным последующим их погашением.

- Устранение угрозы для бизнеса в виде враждебного поглощения более крупной компанией. Часто эта операция является вынужденной мерой. Ведь в условиях жесткой конкуренции отсутствие развития воспринимается как начало стагнации. Это заставляет инвесторов избавляться от ненадежных акций, которые в результате начинают быстро падать в цене. Такое развитие событий представляет непосредственную угрозу для самой компании и ее крупнейших акционеров. Ведь чем ниже стоимость ценной бумаги, тем легче ее перекупить, что создает риски смены собственника или даже полного поглощения компании более крупной корпорацией. Чтобы этого не произошло, руководство компании срочно скупает свои же акции у мелких акционеров. Этот шаг позволит увеличить акционные пакеты крупнейших акционеров и усилить их влияние в компании.

- Стремление компании к поддержке рыночных котировок и повышению стоимости ценных бумаг. Объявленные buyback могут существенно повысить спрос на ценные бумаги, что приведет к заметному росту их стоимости, а заодно и рейтинга фирмы.

- По мнению руководства компании, стоимость бумаг занижена, и ее следует «подвинуть» к реальным значениям, чтобы в будущем получить определенную выгоду.

- Стимулирование собственного менеджмента, который хочет владеть ценными бумагами и получать прибыль. Чтобы отдать акции своим сотрудникам, компания производит обратный выкуп с фондового рынка.

- Выкупы могут применяться для лоббирования и «проталкивания» руководством определенных решений.

- По законодательству большинства стран акционерные компании время от времени должны давать возможность своим инвесторам продать свои акции. В некоторых случаях выкуп может быть принудительным, например, при концентрации более 95 % в одних руках.

ВАЖНО! В большинстве случаев обратный выкуп стимулирует повышение спроса на акции, а значит, и рост их цены, что позитивно влияет на рейтинг компании и ее дальнейшее развитие.

Процедура обратного выкупа акций

Провести buyback можно тремя разными способами.

Обратный выкуп акций на открытом рынке

Это наиболее популярный способ, так как он – самый простой и открытый. Акционерная компания должна заблаговременно объявить о намерении проведения программы buyback и о дате начала ее проведения.

На бирже эмитентом выносится заявка на покупку ценных бумаг. Их скупка может происходить на всех финансовых биржах, где они продаются, либо на одной из них, в зависимости от желания эмитента.

ВНИМАНИЕ! Заранее указывать в заявке объем и стоимость выкупаемых акций эмитент не обязан.

Продолжительность проведения процедуры выкупа на открытом рынке может продолжаться от нескольких месяцев до нескольких лет.

Обратный выкуп на открытом рынке – самая простая форма buyback. Именно ее чаще всего выбирают акционерные общества на фондовых рынках Европы и Америки. В последнее время стали использовать этот способ и российские эмитенты.

Тендерный выкуп акций по фиксированной цене

Акционерное общество может выкупить свои ценные бумаги непосредственно у акционеров, объявив о проведении тендера на выкуп акций по заранее определенной фиксированной цене.

Такой выкуп отличается от предыдущего тем, что происходит изъятие из оборота значительного объема акций за более короткий срок. Предложение эмитента о покупке действует в течение нескольких недель, стоимость ценной бумаги фиксированная и зачастую выше ее текущей рыночной стоимости.

Владельцы акций, которые намерены их продать, подают заявку. Если общий объем заявок превысит предполагаемый изначально, эмитенту придется выкупить больше акций, чем планировалось.

Тендерный выкуп по типу «голландского» аукциона

Самый непредсказуемый из выкупов, когда цена заранее неизвестна.

При выкупе ценных бумаг по схеме «голландского аукциона» эмитент должен указать минимальную и максимальную цены, которые он готов выложить за скупаемые акции. Затем продавцы ценных бумаг подают свои заявки, указывая приемлемые для них цены в указанном диапазоне. Затем все поданные на продажу заявки сортируются по возрастанию цены и выкупаются впоследствии по наименьшей из них, которая гарантирует выкуп всего предложения.

Последствия для акционеров

В подавляющем большинстве случаев buyback выгоден для акционеров компании по следующим причинам:

- Бумаги выкупаются по цене, превышающей рыночную стоимость. Это означает, что акционер имеет возможность продать их по более высокой цене либо оставить у себя по повышенной котировке.

- Если после проведения обратного выкупа выкупленные ценные бумаги аннулируются, то их в обращении станет меньше, а доход на каждую – выше, что опять же выгодно для акционеров.

Что происходит с котировками после проведения buyback?

Согласно статистике, обратный выкуп влияет на котировки в основном позитивно. Для этого есть несколько причин:

- После проведения выкупа заметно увеличивается спрос на ценные бумаги, что приводит к повышению цены.

- Часто выкупленные акции передаются сотрудникам компании. Желание получить наибольшую прибыль заставляет их работать более эффективно.

- Погашение выкупленных акций приводит к сокращению общего числа ценных бумаг в обращении. Оставшиеся пропорционально возрастают в цене. Соответственно, возрастают прибыль и дивиденд на одну акцию.

Однако иногда происходит так, что проводимая скупка несет для владельцев ценных бумаг негативные последствия.

- Это происходит, если компания-эмитент после объявления buyback старается различными способами искусственно снизить стоимость ценных бумаг, чтобы выкупить по заниженной цене, то есть сэкономить за счет инвесторов.

- Есть риск, что здесь и сейчас акционеры получат повышенные дивиденды и повышение стоимости ценных бумаг, но развитие компании будет стоять на месте, а рейтинг – падать.

- Иногда корпорации проводят обратный выкуп с целью поднятия котировок своих акций, и им это удается на короткий срок. В последующем котировки снова падают. И денежные средства, которые пригодились бы в «черный день», оказываются потрачены впустую. Еще хуже ситуация, когда на buyback оказываются истрачены заемные средства.

- Бывает, что подобные финансовые операции проводятся с целью повышения вознаграждения топ-менеджеров компании, и это делается за счет интересов всех остальных инвесторов.

Таким образом, можно сделать вывод о том, что в большинстве случаев buyback влияет на размер доходов положительно, повышая котировку акций. Однако потенциальным инвесторам, только начинающим свою деятельность на рынке ценных бумаг, всегда надо быть готовыми к тому, что он может принести не только прибыли, но и потери.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Что такое buy-back? Почему компании выкупают свои акции c биржи

Обратный выкуп акций, или buy-back, довольно распространен на мировом фондовом рынке. Объявив buy-back, компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций.

Свободные деньги — возможность обратного выкупа

Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

Тем более что в условиях сильной конкуренции, если крупная компания имеет достаточно свободных средств, но у нее сейчас нет новых направлений для развития и для вложения своего капитала, инвесторы могут расценивать это как признак стагнации бизнеса и начинают продавать ее акции.

Чем дешевле акции, тем легче можно перекупить значительные доли акций компании. Это создает риски смены собственника или поглощения. Чтобы не допустить этого, менеджмент компании прибегает к обратному выкупу своих акций у акционеров, используя те самые накопленные свободные средства.

Есть несколько задач, которые решает компания, когда объявляет buy-back:

- снизить риск враждебных поглощений;

- избавиться от избыточной ликвидности;

- изменить структуру капитала;

- улучшить соотношение прибыли на цену акции;

- получить льготы при начислении налога на дивиденды;

- передать выкупленные акции служащим компании.

«Компании зачастую объявляют buy-back в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buy-back является возвратом денег акционерам, альтернативным дивидендным выплатам». — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как компании выкупают акции

Объявив buy-back, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы buy-back и о сроках ее проведения.

Компания выставляет на бирже заявку на покупку акций — заранее оповещать об объеме акций в каждой заявке и о цене покупки она не обязана. Выкупать эмитент свои акции может как на всех биржах, на которых котируются бумаги, так и на одной из них. Это решает сам эмитент .

Обратный выкуп акций на открытом рынке — самый простой тип buy-back. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского» аукциона.

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются дивиденды и компания не обязана их продавать. Такие акции называются квазиказначейскими.

Что buy-back дает акционерам

Во-первых, компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

Во-вторых, если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buy-back, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buy-back, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buy-back повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

«Яндекс» объявил выкуп на провале котировок ценных бумаг в прошлом году, когда обсуждался законопроект, ограничивающий зарубежное владение в российских IT-компаниях. Сейчас котировки «Яндекса» уже обновили исторические максимумы», — говорит Константин Бушуев из компании «Открытие Брокер».

«Выкуп акций «Магнитом» оказал существенную поддержку росту их котировок в непростой для компании период, однако не смог переломить общеотраслевую ситуацию того периода и перекрыть трудности, с которым столкнулся сам эмитент», — считает директор аналитического департамента «Велес Капитала» Иван Манаенко. По его мнению, также хорошим примером того, как новости о buy-back влияют на не самые ликвидные бумаги, служит обратный выкуп бумаг «Лентой». За короткий промежуток времени ее акции подорожали на 10%.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник