- Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

- Как жить на дивиденды

- Сколько нужно, чтобы жить на дивиденды

- Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- 1. Инвестируйте регулярно

- 2. Докупайте акции на полученные дивиденды

- 3. Вкладывайте деньги в разные компании

- 4. Рассмотрите для покупки «дивидендных аристократов» США

- 5. Не гонитесь за высокими дивидендами

- Как купить акции и получать дивиденды

- 8 лучших дивидендных компаний с ежемесячными выплатами

- Топ-7 акций компаний с большими шансами удвоиться в цене второй год подряд

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

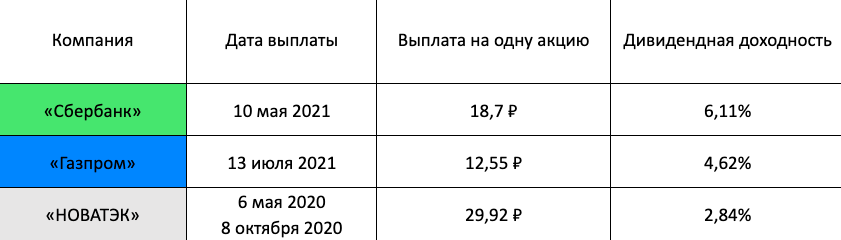

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

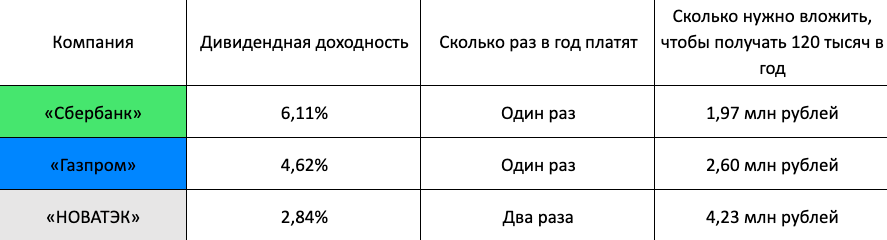

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

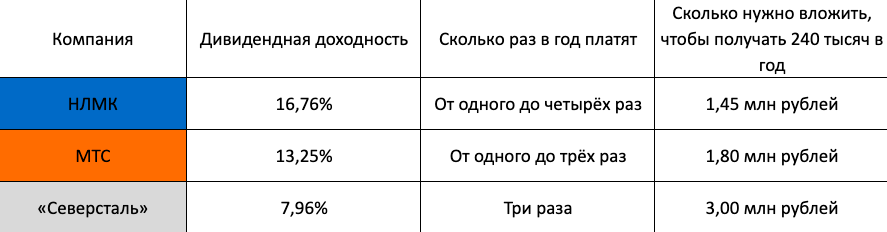

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

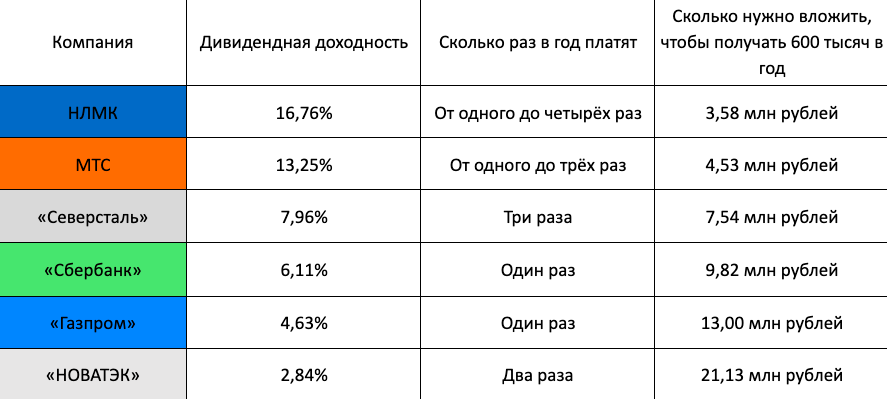

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Источник

8 лучших дивидендных компаний с ежемесячными выплатами

Многих инвесторов привлекают дивидендные компании, потому что они предлагают регулярные денежные выплаты, которые никак не зависят от динамики рынка.

Скорее всего, компания с богатой историей выплат будет продолжать приносить своим акционерам регулярные дивиденды. Еще более привлекательными являются ежемесячные выплаты, когда компании распределяют дивиденды среди акционеров каждые 30 дней вместо более типичных квартальных выплат.

Если вы стремитесь обеспечить себе стабильный доход на пенсии или хотите просто увеличить прибыльность своего портфеля, инвестирование в дивидендные компании как раз для вас.

Далее расскажем про 8 дивидендных компаний, обеспечивающих своим акционерам стабильные растущие выплаты.

1. Realty Income

Текущая дивидендная доходность: 3,8%

Компания считается самой известной из тех, которые предлагают акционерам ежемесячные дивидендные выплаты. Даже слоган фирмы гласит: «Ежемесячная дивидендная компания».

И это вовсе не просто заманчивая реклама – компания может похвастаться примерно 600 последовательных ежемесячных дивидендных выплат. Ведущая риэлторская компания финансирует свои постоянные выплаты за счет долгосрочной аренды коммерческой недвижимости. В число главных арендаторов Realty Income входят аптеки, мини-маркеты и фитнес-центры.

2. Apple Hospitality REIT

Текущая дивидендная доходность: 7,4%

Apple Hospitality REIT – это инвестиционный траст в сфере недвижимости в США. Он инвестирует главным образом в гостиничные объекты с целью получения дохода, который будет передан его инвесторам. Компания владеет 241 гостиницей в США (115 отелей работают под флагом Marriott, а остальные 126 – под флагом Hilton).

В портфель Apple входит большое количество востребованных и высококлассных объектов недвижимости в таких регионах, как Нью-Йорк, Сиэтл и Бока-Ратон, штат Флорида. Хотя рост акций данной компании был несколько более медленным, чем у других похожих предприятий, ежемесячные выплаты и щедрая доходность делают ее достойной внимания инвесторов, которые хотят получать стабильные выплаты.

3. Main Street Capital

Текущая дивидендная доходность: 5,7%

Main Street Capital – компания по развитию бизнеса. Это означает, что фирма действует как своего рода инвестиционный фонд, предлагающий долговые обязательства и акционерный капитал. Его клиентами, как правило, являются достаточно крупные компании, которые не способны финансировать свой бизнес самостоятельно или обратиться в местный банк, но в то же время слишком маленькие, чтобы получить доступ к фондовому рынку посредством IPO или попросить крупный инвестиционный банк подписать предложение о выпуске облигаций.

Такой класс компаний, как Main Street Capital, обязан выплачивать львиную долю прибыли своим акционерам. Это отличная новость для инвесторов, ориентированных на получение стабильного дохода. Важно также отметить, что дивиденды данной компании постоянно растут, поэтому ее акции непременно стоит рассмотреть как часть своего инвестиционного портфеля на 2020 год.

4. AGNC Investment

Текущая дивидендная доходность: 10,8%

Если вы достаточно быстро произнесете название AGNC, то получите подсказку о том, как компания зарабатывает деньги. AGNC Investment Corp инвестирует средства в жилищные ипотечные ценные бумаги и обеспеченные ипотечные облигации, выпущенные правительственными ипотечными агентствами, такими как Fannie Mae и Freddie Mac.

Конечно, финансовый кризис 2008 года дал ясно понять, что ипотечные кредиты нельзя назвать устойчивыми к любым невзгодам. Тем не менее акционеры AGNC могут быть в определенной степени уверены в том, что даже если в условиях кризиса кредиты будут не полностью погашены, то хотя бы частично защищены. А с рыночной капитализацией около $10 млрд и дивидендной доходностью более 10% AGNC является крупнейшей и, возможно, самой щедрой компанией, бизнес которой связан с ипотечными кредитами.

5. Shaw Communications

Текущая дивидендная доходность: 4,5%

Если название данной компании кажется вам незнакомым, это вовсе не потому, она занимает незначительную долю рынка США и ничего особенного из себя не представляет. Все дело в том, что Shaw – канадская телекоммуникационная компания, которая в основном предоставляет свои услуги абонентам к северу от границы.

Клиентская база компании пока что небольшая, но ее недавние инвестиции в технологии 5G дают надежду на то, что дальнейший рост не заставит себя ждать. Что еще более важно, Shaw способна обеспечивать регулярные ежемесячные выплаты дивидендов, на которые могут рассчитывать инвесторы.

6. Sabine Royalty Trust

Текущая дивидендная доходность: 7,4%

Sabine Royalty Trust владеет акциями нефтегазовых компаний в США, от Флориды до Техаса и до Нью-Мексико. Если вы хотите лучше понять бизнес этой фирмы, вместо обычной корпорации с наемными работниками представьте себе гигантский резервуар ископаемого топлива.

Проще говоря, когда Sabine Royalty Trust выводит нефть и газ на рынок, она передает часть дохода инвесторам. К сожалению, компания сильно зависит от колебаний цен на электроэнергию. На даже несмотря на это Sabine Royalty Trust удалось доказать свою надежность и умение генерировать последовательные и при этом высокие дивидендные выплаты.

7. Pembina Pipeline

Текущая дивидендная доходность: 5%

Pembina – еще одна компания, работающая в сфере электроэнергетики и выплачивающая дивиденды каждый месяц. Корпорация владеет интегрированной системой трубопроводов стоимостью $19 млрд, общая пропускная способность которой составляет около 3 млн баррелей нефти. Можно с уверенностью сказать, что с такими масштабами Pembina сумеет найти множество клиентов, даже если поток ископаемого топлива несколько замедлится в 2020 году. В 2017 году компания заплатила $7 млрд за покупку другого оператора трубопровода и до сих пор пытается погасить часть этого долга. Но свободных денег у нее денег более чем достаточно, чтобы продолжать обеспечивать стабильные ежемесячные выплаты.

8. Stag Industrial

Текущая дивидендная доходность: 4,6%

Несмотря на то, что технически бизнес компании связан с сектором недвижимости, на самом деле она играет большую роль в промышленном секторе. Stag Industrial владеет промышленными зданиями и сдает их в аренду производителям, компаниям по транспортировке грузов и всем, кто нуждается в складских помещениях.

Бизнес данной фирмы очень надежен, поскольку она устанавливает долгосрочные отношения с несколькими арендаторами в отличие от операторов торговых центров, вынужденных иметь дело с десятками различных розничных продавцов.

Средняя продолжительность аренды недвижимости Stag Industrial составляет почти пять лет, поэтому инвесторы могут быть уверены, что количество свободных денег компании окажется достаточным для поддержания дивидендных выплат на стабильном уровне как в 2020 году, так и в последующий период.

Топ-7 акций компаний с большими шансами удвоиться в цене второй год подряд

Никто не спорит, что результаты индекса за прошедший год стали одними из лучших за десятки лет, – рост составил колоссальные 28,9%. Тем не менее бумаги только нескольких компаний S&P 500 за 2019 год удвоились в стоимости. Но если вы расширите поиск, включив в него все американские корпорации с рыночным капиталом более $2 млрд, акции которых торгуются на бирже, количество резко возрастет до как минимум 70.

Если говорить о каждом секторе рынка конкретно, лучшие результаты в 2019 году показали компании из сектора здравоохранения и высоких технологий – в два раза выросла стоимость акций 29 и 38 фирм соответственно. В оставшихся семи секторах насчитывается от трех до восьми компаний, бумаги которых удвоились в стоимости.

Источник