Мосбиржа назвала самые популярные у российских инвесторов акции

Число частных инвесторов (физлиц с брокерскими счетами) на Мосбирже в 2020 году выросло до 8,8 млн — на 5 млн человек за год. Они вложили в акции 301 млрд руб., сообщает торговая площадка. Общий объем торгов акциями достиг исторического максимума — 23,9 трлн руб., доля частных инвесторов в нем составила 40,6%. В долговые инструменты вложения частных инвесторов составили ₽617 млрд, в ETF и биржевые паевые инвестиционные фонды — ₽90 млрд.

Мосбиржа проанализировала на основе агрегированных данных по открытым позициям в наиболее ликвидных акциях фондового рынка, какие акции пользуются наибольшей популярностью у российских частных инвесторов. «Портфель частного инвестора» в 2020 году выглядит так:

В 2020 году Мосбиржа запустила торги акциями иностранных компаний, стоимость которых выражена в рублях. Представитель площадки не уточнил «РБК Инвестициям» суммарный объем инвестиций в эти инструменты. В «портфеле инвестора» из иностранных бумаг оказались бумаги:

В структуре вложений в долговые инструменты большая часть пришлась на корпоративные облигации — 88,5%, доля инвестиций в государственные облигации составила 7,5% (6,5% ОФЗ и 1% — региональные облигации ), еще 4% — в еврооблигации.

По итогам 2020 года количество индивидуальных инвестиционных счетов (ИИС) выросло на 1,8 млн, до 3,5 млн, оборот по ним превысил ₽1,4 трлн. Сделки с акциями в структуре оборота составили 85,6%, с облигациями — 10,1%, с биржевыми фондами — 4%.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!».

Источник

20 лучших иностранных акций 2020 года. Рейтинг РБК

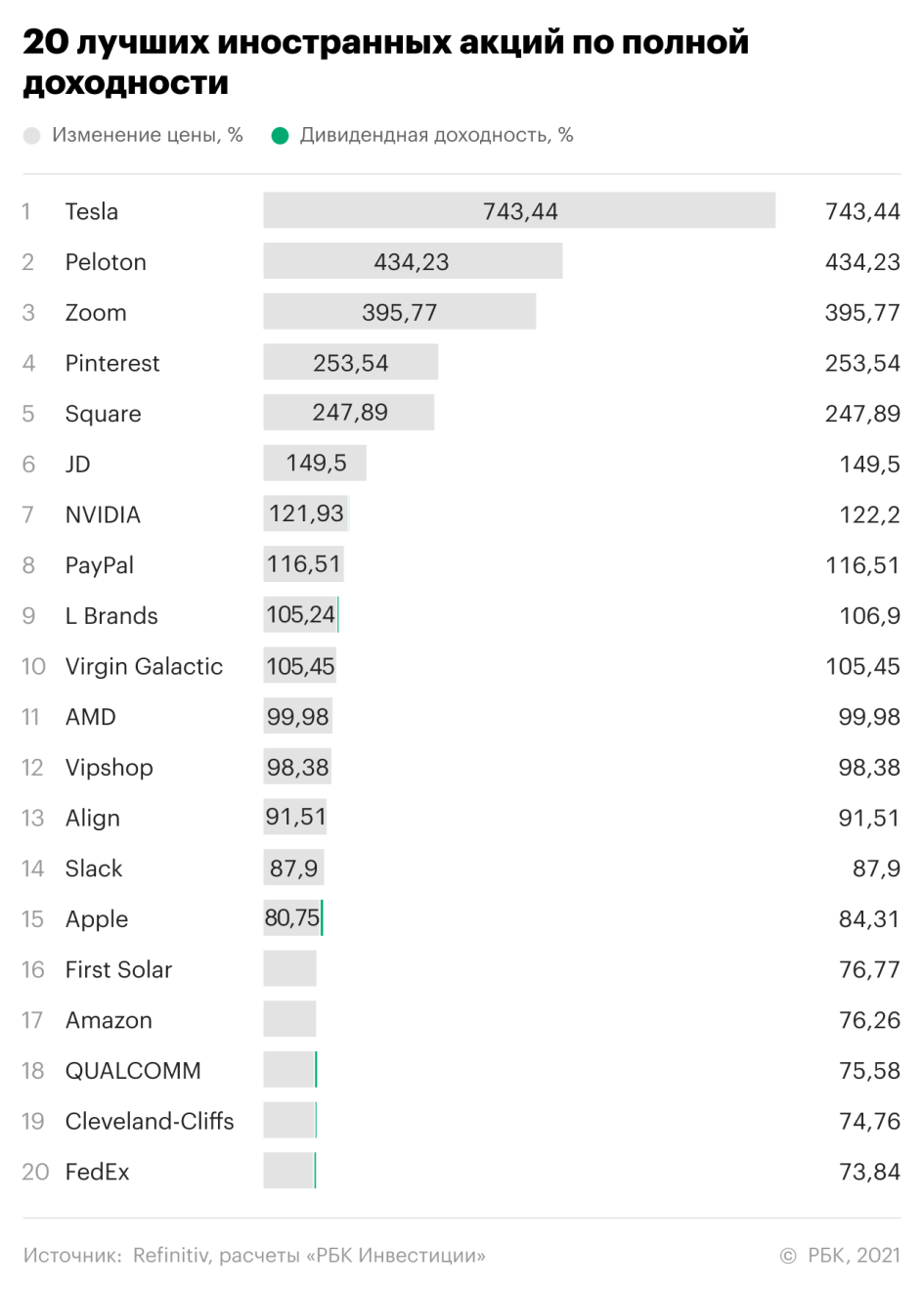

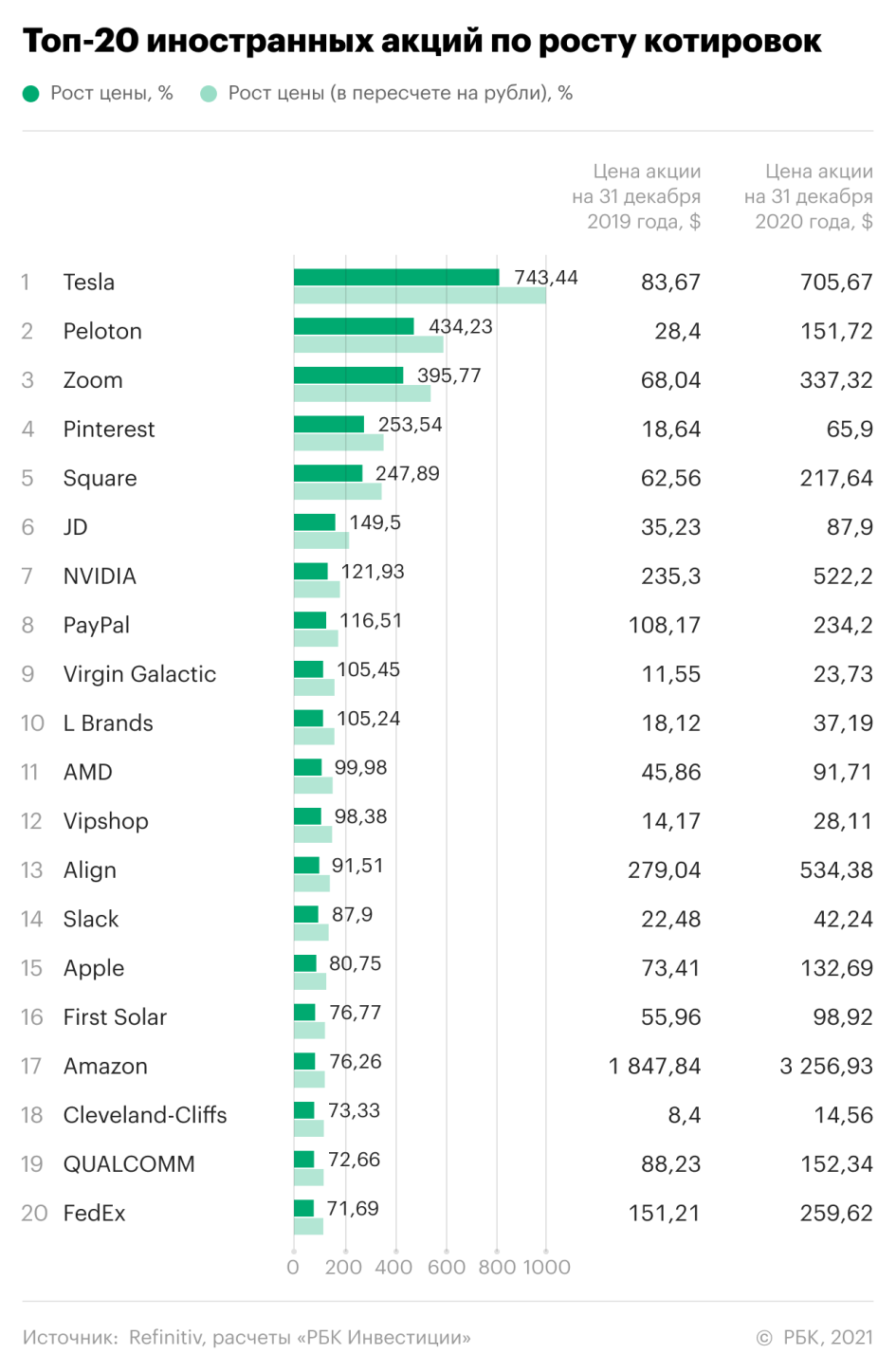

Мы определили самые прибыльные иностранные акции 2020 года. Для этого мы сравнили их стоимость по состоянию на конец 2020 года с ценами на конец 2019 года. Кроме этого, оценка доходности учитывала сумму дивидендов, полученных в течение 2020 года.

Мы сравнивали акции, которые торгуются на Санкт-Петербургской бирже и которые можно купить в каталоге «РБК Инвестиции» в американских долларах.

Как показало наше недавнее исследование, вложения в иностранные акции оказалось самым выгодным для российских инвесторов. При этом оценка производилась по усредненному показателю — рост индекса полной доходности S&P 500. За 2020 год индекс крупнейших американских компаний, учитывающий, как стоимость бумаг, так и сумму выплаченных дивидендов, вырос на 18,4%, с 6 553,57 пункта до 7 759,35 пункта.

Доходность лучших 20 акций значительно больше. Акции топ-20 в среднем принесли за год 175,7% прибыли.

При этом акции FedEx, занимающие 20 позицию дали инвестору доходность 73,8%. Лидеры рейтинга — акции Tesla, принесли прибыль на уровне 743,4%, то есть увеличив инвестиции за год почти в 8,5 раз.

В составе лучших иностранных акций заметно выделяются бумаги компаний, связанных с удаленной работой и коммуникациями (например, Zoom, Pinterest, Slack, FedEx), онлайн торговлей и электронными платежами (Square, PayPal, Vipshop, Amazon), домашними тренировками (Peloton) или просто представители IT-сектора (NVIDIA, AMD, Apple, QUALCOMM, JD.com). В разгар пандемии услуги и продукты этих компаний пользовались наибольшим спросом.

Основной составляющий элемент доходности — рост котировок. Дивиденды добавляли незначительную долю успеха. При этом из топ-20 дивиденды выплачивали только шесть компаний. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

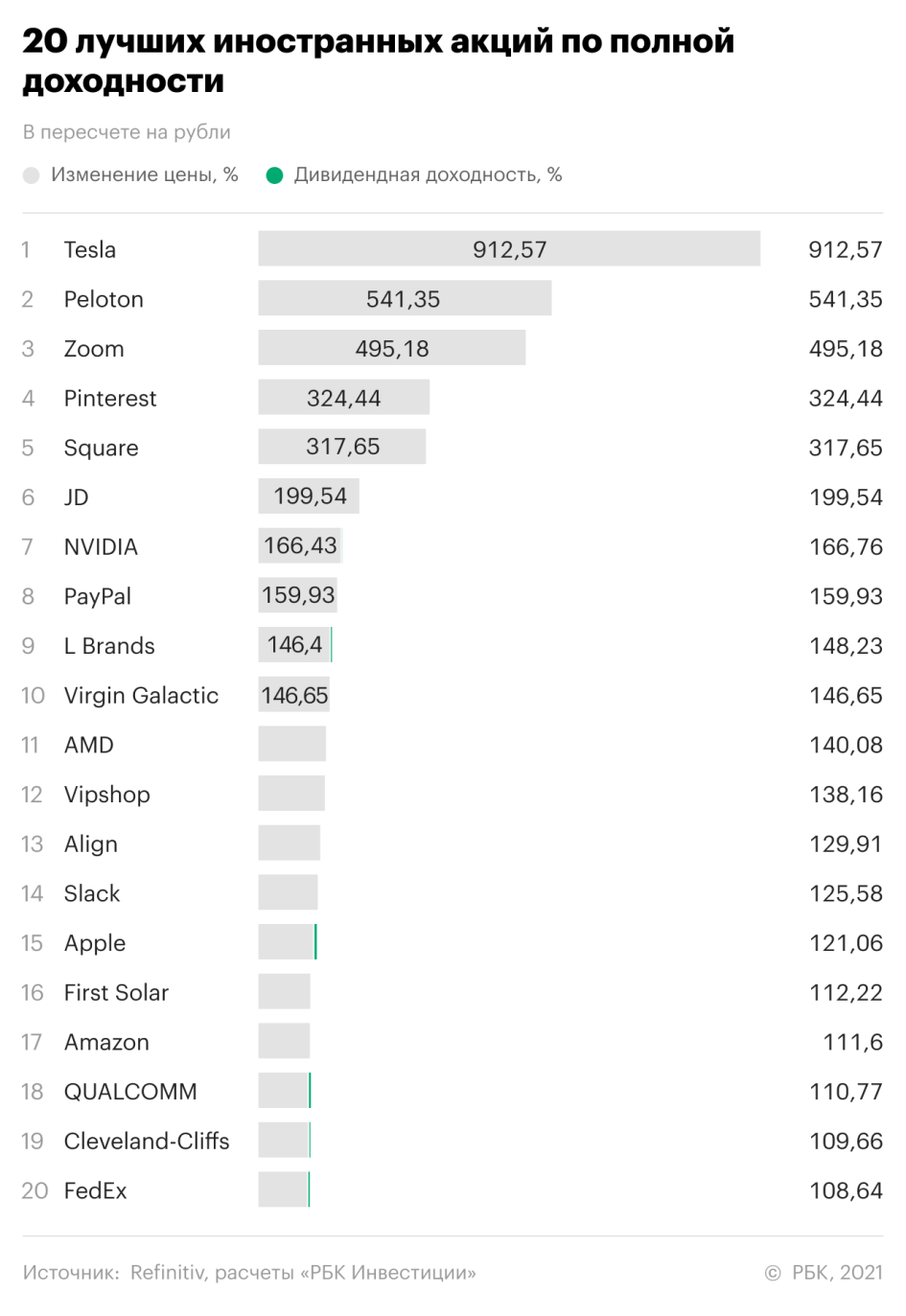

Ослабление рубля в 2020 году, сделало вложения в валютные активы более выгодными. За год курс доллара поднялся на 20%, с ₽61,985 до ₽74,415 (по итогам торгов на Московской бирже).

С учетом этого, средняя доходность топ-20 иностранных акций в рублях составила 231%. Рост индекса полной доходности S&P 500 с учетом изменений валютного курса составил в рублях 42,1%.

Разброс доходности в пересчете на рубли составил от 912,6% у лидера до 108,6% у замыкающей рейтинг акции.

Рост котировок стал основой прибыли инвесторов. Дивидендные выплаты сыграли незначительную роль. Это проявилось даже в том, что списки топ-20 по полной доходности и по росту котировок совпадают по составу участников.

Поскольку за год доллар вырос по отношению к рублю на 20%, рост котировок в пересчете на российский рубль, принес инвесторам 20% дополнительного дохода, что можно наблюдать на приведенном выше графике. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Несмотря на совпадение участников списков лучших акций по полной доходности и по росту котировок, в этих двух рейтингах есть некоторые различия в порядке позиций. За счет дивидендов L Brands показала более высокую доходность чем Virgin Galactic. Хотя по росту котировок они стоят в другом порядке. Также дивиденды позволили QUALCOMM обойти акции Cleveland-Cliffs по общей доходности вложений, несмотря на то что котировки Cleveland-Cliffs выросли сильнее.

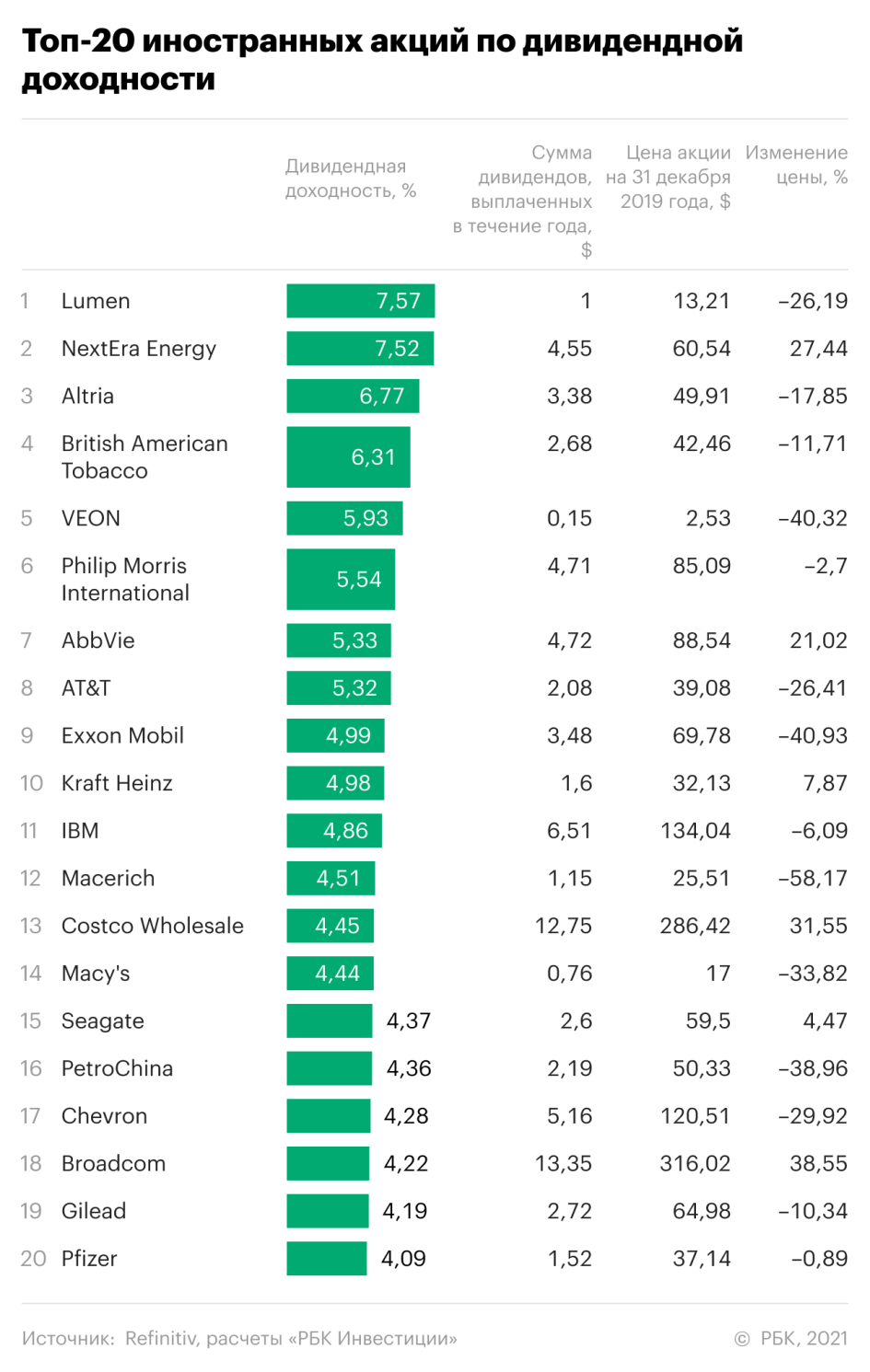

Но любопытно другое. Топ-20 иностранных акций по дивидендной доходности вообще не имеет совпадений с лучшими бумагами по росту котировок и по полной доходности

Более того, хорошие дивиденды для иностранных бумаг не являются гарантией эффективности вложений. 12 из 20 акций с лучшей дивидендной доходностью, принесли инвесторам убыток по итогам года. Даже включая лидера топ-20 по дивидендной доходности акций Lumen (ранее CenturyLink). Годовая дивидендная доходность Lumen — 7,6% — была обесценена снижением котировок на 26,2%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

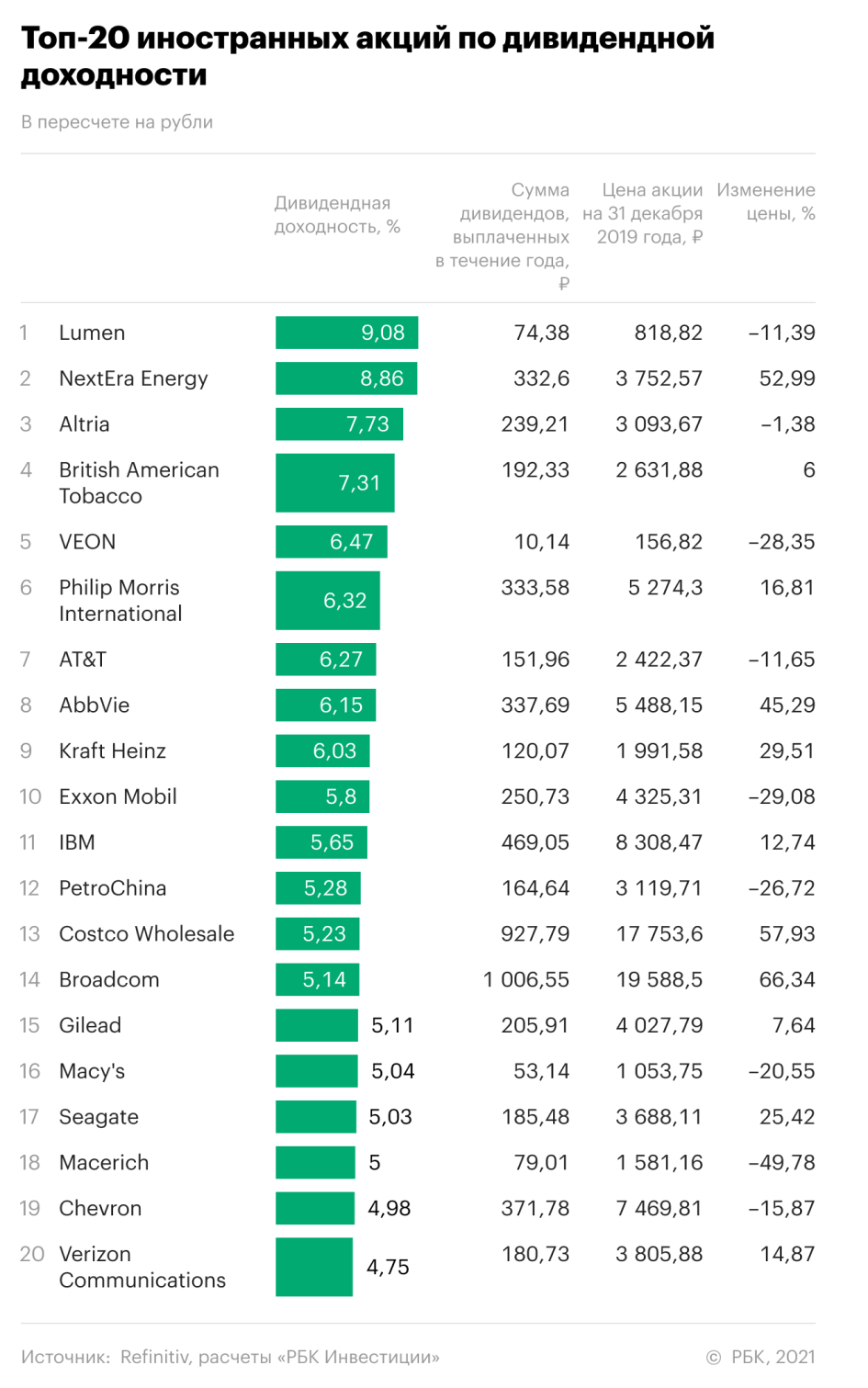

Примечательно, что если вести учет своих инвестиций в иностранные бумаги в рублях, то это отразится на картине топ-20 по дивидендной доходности. В рейтинге лучших дивидендных иностранных бумаг в пересчете на рубли мы видим другой состав и другой порядок участников.

Это объясняется тремя факторами. Во-первых, рост курса доллара уменьшает падение и увеличивает рост котировок иностранных бумаг в пересчете на рубли. Во-вторых, рост курса доллара увеличивает саму дивидендную доходность. В-третьих, дивидендные выплаты происходили для разных бумаг в разные даты, когда были разные валютные курсы. Это тоже повлияло на изменение рублевой доходности дивидендных выплат по разным бумагам. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник

Топ-50 самых ликвидных российских акций по категориям

Представляю вам технический обзор российских акций из топ-50 по ликвидности за последние 12 месяцев. В обзоре использован классический технический анализ дневных и недельных срезов акций. По традиции, бумаги разделены на группы в соответствии с технической картинкой. Группировка бумаг по техническому анализу помогает расставлять приоритеты и ждать наиболее интересные акции, а не бегать бессистемно по всему рынку. Рекомендую всем придумать систематизацию для своих акций, не обязательно по техническому анализу, можно по отраслям, по ожиданию дивидендов, да хоть по алфавиту. Это упростит ваши «трейдерские будни». Возможно, вам понравится мой подход.

Силачи: акции с глобальными восходящими трендами и вообще без нисходящих трендов. К таким акциям относятся: Сбербанк (ао и ап), «Россети», «ФСК», «МТС», «Северсталь», «ПИК», «Яндекс», «Система», «ОГК-2», «Интер РАО», «ТГК-1», «Татнефть» (ао и ап), «НЛМК», «РусГидро», «Акрон», «Ростелеком», ТСS-гдр, «Полюс».

Инвесторам: на мой взгляд, это акции, в которых приоритетнее всего искать идеи на средний и долгий срок инвестирования. Многие со мной не согласятся, сейчас большинство трейдеров в РФ и США стараются купить что-нибудь дешевое, что на фоне пандемии просело ниже плинтуса, мотивируя это ожиданием V-образного восстановления этих бумаг. Может быть, они и окажутся правы, и заработают сотни процентов. Но я выбираю акции, которые с точки зрения технического анализа не пострадали от коронавируса. Мне не нужны сотни процентов прибыли, ибо где они, там есть опасность и огромные убытки.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты только на пробоях поддержек.

В моем среднесрочном инвестиционном портфеле уже куплены сильные, с точки зрения технического анализа, акции «Ростелекома». Покажу для примера их график. «Ростелеком», не самый красивый «силач» — но кто первый попался, тому и рада.

График 1. Представитель «силачей». Акции «Ростелекома» (недельный срез).

Юниоры: Акции с крошечными нисходящими трендами на фоне глобальных восходящих. К этой категории относятся: Polymetal, «Сургутнефтегаз», ГМК «Норильский никель», «ФосАгро».

Инвесторам: если вам не подошли бумаги из списка «силачей», то можно поискать идеи здесь. Возможно, они скоро перейдут в высшую лигу.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на побоях поддержек, также можно предусмотреть шорт у нисходящего тренда, но с осторожностью.

Из списка «юниоров» самые близкие к покупке — акции «ФосАгро».

Посмотрим их график для примера, чтобы вы тоже могли идентифицировать представителей этой группы.

График 2. Представитель «юниоров». Акции «ФосАгро» (недельный срез).

Жертвы пандемии: акции с нисходящими трендами имени коронавируса (появившимися в феврале 2020 года) на фоне глобальных восходящих трендов. К жертвам я отношу «Газпром нефть», «МКБ» и «Лукойл».

Инвесторам: если вам не подошли бумаги из списка «силачей» и «юниоров», можно поискать идеи здесь.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на пробоях поддержек, также можно предусмотреть шорт у нисходящего тренда.

Среди «жертв пандемии» у меня тоже есть интерес, это акции «Газпром нефти».

График 3. Представитель «жертв пандемии». Акции «Газпром нефти» (недельный срез).

Симулянты со стажем: акции с долгосрочными нисходящими трендами на фоне глобальных восходящих трендов. В этот список входят: «Новатэк», «Сургутнефтегаз» (ап), «Газпром», «М.Видео», «Транснефть» и «Аэрофлот».

Инвесторам: если вам не подошли бумаги из списка «силачей», «юниоров» или «жертв пандемии», можно поискать идеи здесь. Покупать такие акции стоит у надежных восходящих трендов или когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, но особые предосторожности по шортам не нужны.

И в этом списке для среднесрочных инвестиций у меня стоит ловушка на покупку акций «Новатэка».

График 4. Представитель «симулянтов со стажем». Акции «Новатэка» (недельный срез).

Дохлики: акции, у которых основные нисходящие тренды, и вообще нет восходящих трендов. Сюда входят такие бумаги, как «ВТБ», «Башнефть» (ап), «Мечел», «Роснефть», «МосЭнерго», «Алроса», Rusal.

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам шорт, лонги только на побоях сопротивлений.

Среди «дохликов» у меня инвестиционного интереса нет! Но я покажу вам «дохлика» с самым долгосрочным нисходящим трендом.

График 5. Представитель «дохликов». Акции «ВТБ» (недельный срез).

Задорные дохлики. Акции с крошечными восходящими трендами на фоне глобальных нисходящих трендов. Яркими представителями категории являются бумаги «Ленты», «ЛСР», «Магнита», «Мечела (ап) и «Распадской».

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать коротким позициям, лонги делайте только на побоях сопротивлений или в случае появления разворотных фигур и/или дивергенций.

Как осторожного инвестора, «задорные дохлики» меня тоже не интересуют. Но покажу вам ярчайшего их представителя — «Магнит». Захватывающая борьба «быков» и «медведей» тут идет за определение того небольшого восходящего тренда, благодаря которому бумаги пребывают в этой категории.

График 6. Представитель «задорных дохликов». Акции «Магнита» (недельный срез).

Неопределеныши: бумаги без трендов или без технического анализа. Здесь фаворитами выступают: «Москоская Биржа», «Детский Мир», «Юнипро», «ТМК», FIVE.

Инвесторам и спекулянтам: вне позиции.

Мне немного не повезло, и по иронии судьбы после отсечки технически сильные акции «Московской Биржи» были приобретены по неплохой цене, но зачем-то по пути потеряли все тренды. Срочно избавляться от них в среднесрочном портфеле я пока не собираюсь. Но «стопы» стараюсь быстрее перенести в безубыток!

График 7. Представитель «неопределенышей». Акции «Московской Биржи» (недельный срез).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник