- Инвестиции в развитие технологий

- Что представляют собой подобные инвестиции, и при каких условиях капитализируются затраты?

- Как инвестирование в область технологий способствует развитию экономики?

- Каковы особенности инвестирования в развитие технологий?

- Об инвестициях в высокие технологии

- Отрасли высоких технологий

- Что относится к современным высоким технологиям (ключевые отрасли)

- Высокие технологии в мире

- Технологии в массы: на какие тренды смотрят инвесторы в 2021 году

- Глобальный венчурный рынок

- Венчурный рынок США

- Европейский венчурный рынок

- Российский венчурный рынок

- Как венчур стал мейнстримом

- Проверка на точность: прогнозам каких аналитиков можно верить

Инвестиции в развитие технологий

Все сферы приложения человеческой деятельности постоянно развиваются, усовершенствуются, отвечая появляющимся запросам современного общества.

Развитие, прогресс, улучшение технологий производства, сферы научных исследований, способствуют процветанию стран, их экономического развития, поднятию уровня жизни. Без постоянного усовершенствования не возможна научная и производственная деятельность. Новейшие компьютеры и оборудование улучшают условия труда, развивают производство, отвечают запросам общества в появлении современной продукции, предметов и электронных устройств.

Вложение денежных средств в сферу высоких технологий, безусловно, способствуют прогрессу. Многие усовершенствования облегчают и улучшают процессы повседневной жизни.

В разработках участвуют ученые, инженеры и другие специалисты, занимающиеся развитием и усовершенствованием технологий. Для осуществления такой деятельности требуются определенные ресурсы. Инвестирование вложений в человеческий капитал приносит свои дивиденды в виде разработок в сфере технического прогресса, IT-технологий и других важных сфер.

Человеческий капитал представляет собой систему знаний, навыков и умений, соответствующих запросу общества и каждого отдельного человека. На протяжении истории термин претерпевал изменения. Первоначально под ним понималась лишь совокупность инвестиций в сотрудников, повышающая их эффективность их работы (затраты на образование и профессиональные навыки). Впоследствии понятие было дополнено. В него вошли затраты на питание, жилье, здравоохранение, культурный компонент и социальная компетентность и расходы на эти цели.

Человеческий капитал является двигателем производственного развития, улучшения экономической ситуации, важным фактором развития общества.

Что представляют собой подобные инвестиции, и при каких условиях капитализируются затраты?

К подобным вложениям относятся:

- затраты денежных средств на повышение уровня образования (обучение в ВУЗе, повышение квалификации, получение дополнительной специальности);

- охрана и улучшение здоровья (затраты на медицинское обслуживание, профилактика заболеваний и переутомления, защита умственного и психического здоровья);

- затраты на питание сотрудников;

- улучшение жилищных условий.

Все указанные факторы создают необходимые условия для продуктивной работы и генерирования идей и разработок, использующихся для развития науки, производства, самих компаний и общества в целом и контролируются при помощи логистической системы управления.

Затраты капитализируются, когда происходит:

- накопление знаний и умений, выражающееся в улучшении производительности или появлении инновационных разработок;

- происходит рост производительности труда, появляется больше продукции и вложения окупаются притоком капитала и увеличения зарплаты сотрудников;

- возрастающий доход мотивируют компании вкладывать дополнительные средства в развитие сотрудников для получения еще большей прибыли от их деятельности.

Любые перспективные исследования спонсируются за счет инвестиционных фондов, производственных фирм и других коммерческих или государственных организаций. Так в августе 2017 года Промышленная Группа «Гарант» произвела вложение денежных инвестиций в деятельность Компании «Оптогард Нанотех», занимающейся разработками в сфере лазерно-плазменные промышленных технологий, поиском улучшения износостойкости и ударопрочности деталей механизмов и производственных объектов. Подобная инфраструктура – наглядный пример вложения денежных средств бизнесом для развития технологий.

Как инвестирование в область технологий способствует развитию экономики?

Инвестирование в промышленные проекты способствует развитию новых технологий, в том числе цифровых, и улучшает производственные процессы, что приводит к насыщению рынка новым востребованным продуктом. Это в свою очередь ведет к появлению спроса на подобные предметы и услуги не только внутри страны, но и за рубежом.

Важно! Возрастающий спрос помогает реализовывать продукцию, получая выгоду от продаж, создавая такие условия, какие определяют улучшение экономической ситуации страны в целом.

Многие компании Москвы, Санкт-Петербурга и других городов производят вложение денежных средств в основном в развитие высоких технологий (ПАО «НК «Роснефть», Компания «СтартКом», Германская компания SAP, Татарская Технологическо-Инвестиционная Компания и другие фирмы). Информация об эффективности такого взаимодействия представлена на сайтах подобных организаций.

Каковы особенности инвестирования в развитие технологий?

- Дороговизна проектов. Не все организации могут получить ощутимую прибыль от подобных вложений. Компании со скромным бюджетом не смогут приобрести ценные активы. Наука – дорогая сфера вложения, особенна сфера hi-tech;

- Высокий риск. Опасность того, что компания, занимающаяся новыми научными разработками, может разориться достаточно велика;

- Сложность оценки перспектив развития выбранного направления инвестирования;

- Трудности в прогнозировании степени окупаемости инвестиционных проектов.

- Вложение средств в инвестиционные фонды;

- Покупка акций и облигаций;

- Венчурный фонд

Подробнее об инвестициях вы можете узнать в этом видео:

Источник

Об инвестициях в высокие технологии

Тема высоких технологий всегда интересна. Поэтому, я решил соединить приятное с полезным. В этой статье мы рассмотрим как вкладывать и какие бывают инвестиции в высокие технологии.

Вообще высокие технологии, или «хай тек», как их называют на английский лад, лично мне были всегда близки. Всегда с интересом наблюдаю за новыми открытиями и презентациями различных прототипов, будь то автомобили, электроника или даже оружейные образцы.

Самое главное, что мы все ощущаем эффект от инноваций. В начале двухтысячных мало кто мог подумать о наличии собственного мобильного телефона. А сейчас сотовые есть у каждого. Более того, мы меняем их как перчатки, а то и чаще. И это уже не просто телефоны, а многофункциональные компьютеры с мощными видеокамерами и рядом других полезных функций вроде навигации.

То же самое и в других отраслях. Посмотрите как увеличилась производительность и экологичность транспортных средств. Да что двигатели? Одно только массовое внедрение светодиодов ежегодно экономит до 5% от общего энергопотребления нашей планеты.

Коротко скажу и об оружии. Многие считают, что, создавая новейшие вооружения, политики и страны просто «меряются писульками» и добиваются контрактов. В реальности всё гораздо глубже. Взять хотя-бы защиту солдат.

За последние пять лет, кардинально меняются подходы к защите. Благодаря высокотехнологичным исследованиям, инженерам удалось создать принципиально новое обмундирование. Так, к примеру, отечественный комплект «Ратник» спасает бойцов от большинства видов огнестрельного оружия, в некоторых случаях, даже от выстрела в упор. При этом, он буквально напичкан различными электронными системами, но весит без вооружения всего девять килограмм.

Кстати, высокие технологии неразрывно связаны и со спортом. Ежегодные чемпионаты «Формулы-1» тому отличное доказательство. Команды там находятся в равных условиях и имеют жёсткие ограничения по бюджету. Побеждают те, кто разработает нечто новое и эффективное. А затем удачные разработки используются и в обычных «дорожных» машинах. Что конкретно? Например, использование элементов аэродинамики, дисковые тормоза, литые диски и даже турбонаддув.

Рассуждать на эту тему можно долго. Но вернёмся к инвестициям. Наука и высокие технологии всегда востребованы, это понятно. Но исследования требуют затрат. А значит, в этой сфере найдётся место и для инвесторов.

Отрасли высоких технологий

Бывает и так, что исследования или новые открытия не находят применения и не приносят отдачи. К примеру, в 2015-м, австрийские исследователя применили современные математические методы для того, чтобы определить, мог ли султан Марокко Исмаил Кровожадный зачать 888 детей в период 1697—1727 годов. Очень полезно, не правда ли? 😉

К высоким технологиям принято относить именно те исследования и разработки, которые имеют потенциал для применения и распространения. Как правило, это все наукоёмкие отрасли промышленности.

Что относится к современным высоким технологиям (ключевые отрасли)

| Нанотехнологии | Полупроводниковые технологии | Военные технологии и безопасность | Экотехнологии |

|---|---|---|---|

| Наночастицы | Квантовая и оптическая электроника | Ракетостроение | Рециклинг (переработка) |

| Нано-материалы | Беспроводные технологии | Атомная энергетика | |

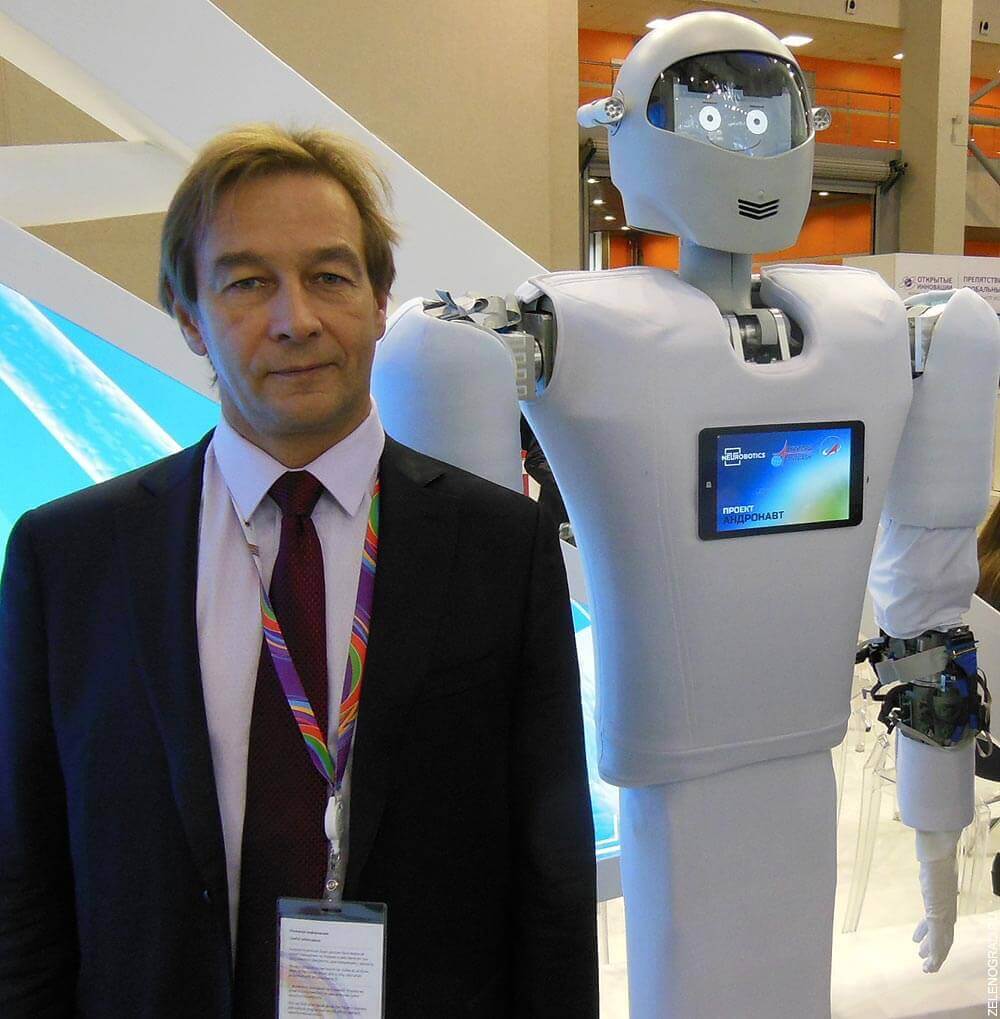

| Робототехника | Технологии энергосбережения | ||

| Микро и нано-электроника | Экотехнологии | Солнечная энергетика | |

| Нано-механика | Программирование и искусственный интеллект | Космические техника | Водородная энергетика |

Все указанные технологии востребованы. К примеру, роботы делают за нас работу и даже спасают людей. Беспроводной интернет есть уже почти в каждом доме и в общественных местах.

Атомная энергия обеспечивает электричеством миллионы предприятий и домохозяйств. Бесспорным лидером в этой сфере является Франция, где более 75% электроэнергии вырабатывается на АЭС. Кстати, Украина тоже является одним из мировых лидеров по производству такой энергии.

В то же время в Голландии, более 80% электричества производится «ветряками» и солнечными электростанциями. В этой стране, экотехнологии очень развиты. Как следствие, экологическая обстановка и уровень загрязнения воздуха там самый низкий в Европе.

Особо хочу отметить нанотехнологии. Последние несколько лет учёные очень продвинулись в исследовании и использовании наночастиц. Сейчас уже даже тряпки делают с нанопокрытием. А значит, отрасль имеет огромный коммерческий потенциал.

Кроме указанных в таблице областей есть и другие. К примеру, бионика или генная инженерия. Они тоже могут принести неоценимую пользу человечеству. Однако, по моей оценке, пока эти сферы не достаточно развиты и перспективны.

Высокие технологии в мире

Как известно, лидерами по разработке и внедрению инновационных решений являются Германия и Япония. Уже сейчас, в этих странах более двух третей предприятий являются высокотехнологичными.

При этом, доля государства в финансировании исследований, в среднем, составляет не более 30%. Оставшиеся 70% средств составляет венчурный капитал. Проще говоря — это деньги частных инвесторов.

В русскоговорящих странах ситуация ещё интереснее. Вопреки мнению скептиков, у нас много инициативных новаторов с перспективными идеями. В то же время, они остро нуждаются в финансировании.

Финансовая поддержка от государства, в текущих условиях, весьма ограничена. Поэтому, вся надежда современной перспективной науки связана именно с частными инвесторами.

И такие инвестиции становятся всё более популярными. Несмотря на кризис в экономике, только по итогам 2015 года, инвестиции в высокие технологии в России превысили $9 миллиардов. Хорошо. А какая от этих вложений отдача? Зачем инвестировать?

У меня есть довольно свежая статистика, поэтому отвечу коротко. По итогам 2015 года, средняя доходность от вложений в высокие технологии составила 76%. Это в мире.

В России показатель чуть ниже. Каждый вложенный рубль принес инвесторам 64 копейки за год. Но и такая доходность очень радует. Таким образом, окупаемость инвестиций составляет менее двух лет. А дальше — только прибыль.

Этими цифрами буду заканчивать статью. Скажу откровенно, статистика заработка на вложениях в «хай тек» очень порадовала. Сам не ожидал таких высоких показателей. Поэтому, в одной из следующих статей решил отдельно разбирать инвестиции в высокие технологии уже на практике: что, где, как и сколько.

Буду благодарен любым Вашим вопросам или Вашему мнению в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Источник

Технологии в массы: на какие тренды смотрят инвесторы в 2021 году

Войны и эпидемии всегда кардинально меняли многие аспекты жизни людей. Текущая пандемия оказалась значительным глобальным потрясением с большим количеством пострадавших индустрий, рецессией экономик многих стран и более чем двумя миллионами погибших от вируса. Все эти факторы сильно повлияли на технологические стартапы и связанную с ними индустрию венчурного капитала.

Технологии, которые мы за последний год стали все больше использовать ежедневно, не являются чем-то новым. Ничего за такой короткий срок, даже под натиском потребностей новой реальности, появиться не могло. Скорее вынужденно изменившееся поведение людей заставило взглянуть на многие вещи по-другому — использовать уже существующие инструменты и технологии более активно. Как индустрия венчурного капитала поддержала текущие технологические тренды и какие новые инструменты, технологии и стартапы венчурные инвесторы будут финансировать в ближайшем будущем?

Профессиональные венчурные инвесторы после короткого снижения активности в начале пандемии решили не повторять ошибок рецессии 2007-2009 годов и увеличили финансирование стартапов, показав к концу года рекордные объемы. К ним активно присоединились нетрадиционные венчурные инвесторы: бизнес-ангелы, семейные офисы, институциональные инвесторы, так называемые туристы венчурного рынка, что говорит о том, что технологические стартапы и быстрорастущие компании перестают быть альтернативными инвестициями, а занимают все больше места в портфелях всех инвесторов. Очередь в ближайшее время за активным развитием новых инструментов, технологий, которые занимают теперь умы не только визионеров и футуристов, но и вполне прагматичных инвесторов.

Глобальный венчурный рынок

По результатам 2020 года мы увидели существенный рост объема финансирования стартапов во всем мире. В Северной Америке, Азии и Европе объем финансирования стартапов год к году вырос на 15% и составил, по данным CB Insights, $259 млрд, при этом в Азии объем финансирования увеличился на 28% год к году, в США — на 12% и в Европе — на 1%.

Однако видно, что, несмотря на увеличение объема денег, общее количество сделок снизилось в прошлом году на 7% — до 16 773. Это говорит о том, что лучшие стартапы получают значительно больше денег, а венчурные инвесторы не хотят повторять ошибки рецессии конца 2000-х и упускать текущий тренд. По данным KPMG, которые также отражают рост по всем параметрам, кроме количества сделок, вырос даже средний чек одной сделки на всех стадиях. Также выросла по всему миру средняя оценка компаний на раундах, кроме посевного, где средняя оценка все-таки упала.

По данным Crunchbase, в 2020-м по всему миру более 1500 компаний на общую сумму $149 млрд были поглощены более чем 1300 корпорациями. При этом 41 поглощенная компания имела оценку выше $1 млрд, то есть была «единорогом», что побило рекорд всех времен с общей цифрой $104 млрд.

Венчурный рынок США

Данные Pitchbook по рынку США еще выше и показывают не $132 млрд, как в CB Insights, а $156 млрд венчурного финансирования в 2020 году. Здесь мы видим новые рекорды — и по общей стоимости сделок, и по суммам выходов, и по привлеченному капиталу для венчурных фондов. Инвесторы вложили $156,2 млрд в стартапы, получили $290,1 млрд в стоимости через выходы и привлекли $73,6 млрд в следующие фонды венчурного капитала. Именно пандемия сделала технологический сектор основным бенефициаром, причем долгосрочным, так как возвращение к нормальной жизни не отменит изменившееся поведение как бизнесов, так и конечных потребителей.

В 2020 году было закрыто рекордное количество мегараундов — 321, из которых 256 — поздние стадии. Для сравнения: в 2019-м закрыто всего 242 мегараунда. А десять лет назад — только 46. По данным Pitchbook, закрытые мегараунды были на общую сумму $70,9 млрд, что выше предыдущего рекорда в $64,6 млрд в 2018 году и составило 45,4% всех сделок в США. CB Insights показывает примерно такое же количество мегараундов — 318, и это тоже исторический рекорд.

В 2020 году увеличилось количество выходов через старый инструмент SPAC, который вдруг на фоне больших денег на публичных рынках обрел рекордную популярность и вырос на 579,6% (по данным Pitchbook), собрав в общей сложности на сделках $75,1 млрд. Всего было 250 таких случаев прямого размещения, из которых Palantir и Asana были самыми заметными.

В США бизнес-ангельское и посевное финансирование сначала было наиболее пострадавшим, так как отсутствие нормальных метрик делает личные встречи с основателями неотъемлемой частью комплексной экспертизы проектов. Однако очень быстро все процессы адаптировались, перенеслись на видеовстречи, и инвесторы в 2020-м закрыли примерно такое же количество сделок, как и в 2019 году. Что является стартом увеличения активности на ангельских и посевных стадиях, как и во время рецессии 2007-2009 годов, когда количество именно бизнес-ангельских и посевных сделок выросло в три раза. Интернет-стартапы по-прежнему лидируют в сделках, а на втором месте — сильно выигравший от пандемии сектор здравоохранения.

В IV квартале в США появилось 28 новых «единорогов» — рекорд за три месяца, общее количество «единорогов» в США тоже на уровне исторического рекорда — 225 компаний с оценкой более $1 млрд. Общая оценка американских «единорогов» в IV квартале 2020 года составила $659 млрд. По данным CB Insights, квартал показал рекорд не только по количеству «единорогов», но и по количеству выходов за счет поглощений — 210.

Прошлый год также был рекордным по количеству IPO, и текущим трендом является уменьшение времени выхода из инвестиций за счет размещения на IPO и увеличение времени, необходимого для выхода через поглощение компании. Несмотря на ожидания многих участников рынка в начале пандемии и снижение количества выходов в 2020 году, за время пандемии произошло больше выходов, чем когда-либо, — 271 (за счет слияний и поглощений и IPO).

Европейский венчурный рынок

Данные по европейскому рынку от Pitchbook показывают рекорд в €42,8 млрд, что значительно больше данных CB Insights и соответствует не 1% прироста год к году, а 14,8% роста к 2019 году. Большая часть прироста — сделки с суммами более €25 млн, они составляют 61,8% всех сделок (или €26,5 млрд). Это как раз те самые процветающие и выигрывающие от пандемии стартапы. Но и новая технологическая волна — стартапы, которые привлекали инвестиции от фондов впервые, — получили €3,1 млрд в 2020 году. Активность американских инвесторов на европейском рынке стартапов заметно усилилась и составила €23 млрд, что на 19,4% выше, чем в 2019-м. Количество выходов в Европе увеличилось на 13,9% — до €18,6 млрд. Кстати, Pitchbook считает и Россию в разделе Центральная и Восточная Европа, которая показала рекордные цифры €4,1 млрд за счет выхода на IPO российского OZON по pre-money оценке €3,7 млрд, отмечая, что за последние пять лет большие выходы уже стали нормой для Европы, и в 2021 году число таких мегавыходов будет продолжать расти. Европейские венчурные фонды привлекли €19,6 млрд, что является рекордом и, согласно данным Pitchbook, дают 35,2%-й рост к 2019 году. Количество фондов, которые привлекли новый капитал для инвестиций, составило 172, что выше, чем ранее, и сломало тренд на снижение, который наблюдался в последние два года. У управляющих фондами в Европе есть в наличии рекордный уровень привлеченного капитала, чтобы инвестировать это в стартапы в 2021 году.

Российский венчурный рынок

Количество сделок слияний и поглощений в технологическом секторе выросло на 9% (согласно последнему отчету KPMG). Лидерами оказались доставка на дом еды и продуктов питания («Самокат», Elementaree, «Кухня на районе») и платформы онлайн-обучения («Учи.ру», MEL Science, AllRight.io, MyProduce, «Смотри.Учись», Skillbox, «Препреп.ру», MyBuddy.ai, BestDoctor, Dostavista).

Число и объем венчурных инвестиций в России, согласно Российской ассоциации венчурного инвестирования, отчет которой выйдет в марте, снизились. При этом тенденции схожи с американскими и глобальным рынками, то есть серьезный провал был в первом квартале, начиная со второго пошел рост и числа, и объемов, и уже в IV квартале объем почти достиг рекордного III квартала 2018 года. При этого в IV квартале 2020 года с меньшим количеством сделок инвестировались большие суммы в самые успешные компании. На российском рынке доминируют сделки с участием госфондов и фондов с государственным участием. А согласно отчету Агентства инноваций города Москвы, большая часть российского венчурного рынка сконцентрирована в столице (75% общего объема инвестиций и 57% общего количества сделок в России).

Как венчур стал мейнстримом

Инвестиции в стартапы из альтернативных все больше становятся распространенным классом активов. И у самых успешных институциональных инвесторов венчур уже превысил классические 5-10% портфеля. В последнем финансовом отчете эндаумент фонда Университета Йеля за 2020 год именно венчурные инвестиции в стартапы показывают один из лучших результатов по доходности среди других классов активов, что позволяет быть одним из самых успешных эндаумент-фондом по доходности в целом.

Изначально, как и у всех эндаумент-фондов, семейных офисов и прочих институциональных инвесторов, портфель Йеля состоял в основном из акций и облигаций, пока они не начали путь к диверсификации и повышению доходности. С 2013 года, когда венчур занимал в портфеле уже 10%, доля инвестиций Йеля в стартапы последовательно увеличивалась. В 2019 году доля венчура составляла уже 27% портфеля, а в 2020-м рекордные $7,7 млрд и 30% от всех активов эндаумент-фонд Йельского университета размещал в стартапах, инвестируя в венчурные фонды и вместе с ними. Текущая доходность Йеля на 2020 год в венчурных инвестициях составляет 23,5% (уже за вычетом комиссий венчурных фондов), что достаточно много, учитывая сумму $7,7 млрд.

Является ли такая доходность этого большого институционального инвестора в последнее время чем-то особенным? В длинном периоде венчурные инвестиции существенно обогнали по доходности все остальные активы Йеля и за двадцатилетний период принесли еще больше — 24,6% годовых. Необычные последние 20 лет? А что если взять больший период, например 40 лет? Доходность на венчурных инвестициях Йеля с 1976 года составила 33,8% годовых. Впечатляет! Неудивительно, что все больше управляющих большим капиталом смотрят в сторону увеличения своих размещений в венчуре, используя лучшие практики. Да, Йель — один из лучших по перфомансу и по сравнению со средним по всему рынку чуть больше 15% годовых в венчуре, это все равно больше по сравнению с бенчмарком в компании на фондовом рынке в 12%.

Смотрят на венчурные инвестиции и другие институциональные инвесторы, такие как пенсионные фонды. В США 20%, а в Европе даже треть капитала в венчурных и прямых инвестициях приходит из пенсионных фондов. Пенсионные деньги идут в венчур, потому что он дает определенную премию к обычным активам на фондовых рынках. Венчурные фонды привлекают капитал у пенсионных фондов, покупают на эти средства доли в стартапах и получают прибыль после продажи этих активов стратегам в лице корпораций или выхода уже быстрорастущей компании на фондовый рынок. Самое веское основание для пенсионных фондов инвестировать в венчур — это его способность обеспечивать хорошую доходность и в абсолютных, и в относительных цифрах. Это дает адекватное соотношение риска и доходности.

Уже несколько лет венчурная индустрия испытывает интерес нетрадиционных инвесторов, так называемых туристов венчурной индустрии. Pitchbook проанализировал сделки нетрадиционных венчурных инвесторов в США, которые составили 1300 в 2018-м году, в 2019-м выросли до 1500, а в 2021-м побили рекорд, так как венчурные инвестиции в стартапы становятся обычным делом даже для непрофессионалов и вписываются в их инвестиционные стратегии. Только в США количество таких сделок в 2021 году должно быть не меньше 1600 как на ранних, так и на поздних стадиях развития компаний. Однако поздние стадии все-таки превалируют.

Это конфликтует с трендом профессиональных венчурных инвесторов, которые в 2020 году тоже активно начали работать на поздних стадиях и закрывать многомиллионные мегараунды. И, возможно, количество доступных предложений для нетрадиционных инвесторов в 2021 году снизится, что приведет к необходимости нетрадиционным инвесторам сотрудничать с венчурными фондами и управляющими даже на поздних стадиях, чтобы попадать в интересные сделки, как это делают LP, физические лица и бизнес-ангелы. Так, например, эндаумент-фонд Йеля делает это с помощью профессиональных венчурных фондов Andreessen Horowitz, Benchmark Capital и Greylock Partners. Также венчурные капиталисты уже несколько лет активно участвуют в инвестициях на очень ранних стадиях, включая посевные, собирая сливки даже там, где раньше стартапы получали деньги в основном у бизнес-ангелов. Это заставляет таких непрофессиональных инвесторов, как бизнес-ангелы, сотрудничать с венчурными фондами в поисках лучшего пайплайна и интересных сделок.

Как технологические тренды, еще недавно интересные лишь визионерам и футуристам, становятся практическим руководством к действию инвесторов и стартапов?

Пандемия запустила спрос на огромное количество прорывов в области технологий, затрагивающих все аспекты жизни и бизнеса. Несмотря на возвращение к нормальной жизни, тотальное вакцинирование и ближайший сильный спрос на различные активности «вживую», тренд на удаленное взаимодействие и процессы будут продолжаться, и физическое взаимодействие больше не будет единственной нормой. Гибридные форматы будут частью и личной, и деловой жизни. А виртуальная и дополненная реальности, глубокое и машинное обучение, обработка естественного языка сделают виртуальные пространства и взаимодействие более реальными, личными и более эффективными.

Новые решения в области телемедицины принесут огромную пользу и повсеместное внедрение — уже сейчас многие существующие решения опережают существующие законодательные акты в области медицины, но так происходит практически со всеми инновациями, и регуляторы будут догонять прогресс.

Онлайн-образование и образовательная система будут быстро адаптироваться к вновь появившимся запросам, и инвесторы от финансирования уже существующих решений активно смотрят на инновации в этом секторе. Многие образовательные методы подвергнутся дальнейшим значительным изменениям благодаря толчку, который получили во время пандемии. И опять же, существующие технологии AI, AR и VR, применяемые в новых решениях, помогут достичь кардинально нового уровня. Искусственный интеллект поможет подстраиваться под конкретного слушателя, дополненная и виртуальная реальность — сделать образовательный процесс более реалистичным, но при этом более эффективным для двух сторон. Рынок онлайн-образования будет расти не только за счет замещения офлайна онлайном, но и за счет тренда на Life Long Learning — обучение в течение всей жизни, который будет сильно расти без необходимости жертвовать существенным временем и становиться более достижимым.

Новые виртуальные сообщества и социальные сети идут в ответ на новые запросы, которые сформировались во время пандемии. Например, Clubhouse — ответ на запрос не только на форму общения, но и на эксклюзивность, за счет которого был подогрет интерес (войти в комнату, где общаются между собой известные венчурные инвесторы). Подогретая инвайтами и контакт-листом, за счет которого в комнате «почти все свои», новая социальная сеть получила популярность именно во время пандемии. Сам Clubhouse может и потерять эту эксклюзивность, закрывая запрос только на формат общения, но активно будут финансироваться новые социальные сети и виртуальные сообщества, предлагающие новые форматы и закрывающие возникшие потребности.

Электронная коммерция, которая получила десятилетний скачок вперед во время пандемии, будет сильно меняться в ближайшее время. Удаленное потребление будет процветать и дальше, давая сильный рост стартапам в области роботизации (для обслуживания заказов и доставки), искусственного интеллекта (для обеспечения правильной логистики и управления запасами), виртуальной и дополненной реальности (для лучшего клиентского опыта).

Несмотря на пандемию, в 2020 году количество стартапов, появившихся в ведущих экономиках мира, увеличилось, так как предприниматели создают компании, отвечающие на новые запросы людей и бизнесов. В США рост количества новых стартапов достиг своего пика в июле 2020-го и составил 95% к 2019 году. Похожая тенденция к росту наблюдается во Франции, Великобритании, Германии и Японии. Каким именно станет 2021 год — покажет время, но даже возможные новые потрясения на финансовых рынках могут лишь ненадолго отсрочить заданные пандемией тренды на новые технологические решения, которые уже не остановить.

Мнение автора может не совпадать с точкой зрения редакции

Проверка на точность: прогнозам каких аналитиков можно верить

Источник