- Оптимизация налогов при инвестировании

- Налоговые льготы для инвесторов

- Понятие индивидуального инвестиционного счета

- вычет на взносы

- вычет на инвестиционный доход

- Налоговый вычет со взносов на ИИС (тип А)

- Вычет на доход с ИИС (тип Б)

- Учет убытков при налогообложении доходов от сделок с ценными бумаг ами

- Налоговый вычет при долгосрочном владении ценными бумагами

- Имущественные налоговые вычеты

- Профессиональные налоговые вычеты

- Социальные налоговые вычеты

- Штрафы, связанные с налогами (зарубежный брокер)

- Сводная таблица по налоговым ставкам в России:

- Налогообложение инвестиций: виды облагаемых налогом доходов и льготы для инвесторов

- За что платит инвестор

- Льготы по налогообложению инвестиций

- Льгота на долгосрочное владение ценными бумагами (ЛДВ)

- ЛДВ на бумаги инновационного сектора

- Купоны облигаций

- Курсовая разница еврооблигаций

- Заключение

Оптимизация налогов при инвестировании

Российский фондовый рынок с момента своего запуска сумел предложить инвесторам отличную доходность, превышающую доходность американского рынка. Для многих это покажется удивительным, ведь российский рубль за 20 лет ослабел к доллару примерно в 10 раз.

При этом у россиян, в отличие от иностранных инвесторов, появляется возможность не только рассчитывать на хороший доход, но и заметно сэкономить путем получения налоговых вычетов по НДФЛ: инвестиционных, имущественных, профессиональных, социальных. Цель этой статьи в более подробном рассмотрении инвестиционного вычета, как наиболее близкого тематике блога. Но кратко будут описаны и другие.

Налоговые льготы для инвесторов

Инвестиционный налоговый вычет может быть реализован при открытии индивидуального инвестиционного счета, о котором я подробно писал здесь. После этого средства нужно инвестировать в российские ценные бумаги или, например, фонды компании FinEX, предлагающие доступ к зарубежным активам (поскольку они также обращаются на российских фондовых биржах). Ниже я кратко повторю основные ее положения, касающиеся ИИС.

Понятие индивидуального инвестиционного счета

Индивидуальный инвестиционный счет (ИИС) — это введенный с 2015 года тип счета, открываемый в управляющей или брокерской компании для приобретения ценных бумаг и получения с них инвестиционного дохода. Владелец ИИС при этом может выбрать один из двух видов налоговых вычетов:

вычет на взносы

вычет на инвестиционный доход

Но этот счет имеет и ряд ограничений, влияющих на получение вычетов:

Один гражданин может открыть на себя только один ИИС

На средства ИИС приобретается только валюта и ценные бумаги, обращающиеся на Санкт-Петербургской и Московской бирже. Покупать финансовые инструменты, торгующиеся на зарубежных биржах, запрещено

Налоговый вычет со взносов на ИИС (тип А)

Подходит для владельцев счета, имеющих иной, чем с купленных бумаг, легальный доход (например, с зарплаты) и перечисляющих с него НДФЛ. Размер налоговой льготы для инвесторов равен 13% от суммы пополнения счета. Этот вычет ограничен двумя величинами:

Максимальным размером взносов в год (400 тыс. рублей). Величина налоговой экономии равна 13% от этой суммы или 52 тыс. рублей.

Суммой НДФЛ, перечисленной в бюджет с трудового дохода (налоговая экономия не может быть выше уплаченного налога). Разница между уплаченным НДФЛ и 52 тыс. рублей на следующий год не переносится.

Кроме ограничений суммы, существуют лимиты по времени получения вычета:

Его можно оформить только за тот отчетный год, в котором имело место перечисление НДФЛ и зачисление взноса

Возврат налога осуществляется в год, следующий за отчетным

Например, в 2015 году владелец счета пополнил его на 400 тыс. рублей, но не перечислял в бюджет НДФЛ. В 2016 году он внес 100 тыс. рублей на счет и заплатил 60 тыс. рублей налога с зарплаты или другого источника дохода. В результате по итогам 2015 года владелец ИИС не имеет права на вычет (не с чего осуществлять возврат).

По итогам 2016 года он может вернуть 13 тыс. рублей (100 тыс. × 13%), но фактически получит их в 2017 году после подачи налоговой декларации. Декларацию на возврат подоходного налога можно подавать в течение трех лет после того, как налог был уплачен, т.е. необязательно подавать ее именно 30 апреля (в отличие от ситуации, когда декларируется доход за прошедший год).

При этом, однако, важно учитывать следующее: если возврат получен, а счет будет закрыт до истечения трехлетнего срока, то сумму налога вместе с пенями и штрафами полагается вернуть государству!

Вычет на доход с ИИС (тип Б)

Эта налоговая льгота для инвесторов предоставляется однократно при закрытии счета. Она подходит для владельцев ИИС, не имеющих других источников прибыли (не платящих НДФЛ, например пенсионерам) или для получающих высокий доход от операций по данному счету (т.е. может быть вариантом для удачливого трейдера).

Суть вычета заключается в освобождении от налогообложения прибыли, т.е. размер налоговой экономии составляет 13% от инвестиционного дохода. Если при вычетах на взнос инвестор ограничен возвратом в 52 тысячи рублей в год, то в случае вычета на доход чем успешнее будет инвестор, тем больше дополнительного дохода получит.

Вывод хотя бы части введенных средств (не считая купонного или дивидендного дохода, который иногда можно выводить прямо на банковский счет) влечет за собой закрытие счета с возвратом полученных льгот. Пополнение счета в самом конце года позволяет получить до 52 000 уже через несколько месяцев, тогда как пополнение в январе отодвигает этот срок еще примерно на год. С другой стороны, пополнить счет можно и в самый последний месяц перед его закрытием.

Однако ИИС не позволяет вернуть налог с полученных на счет дивидендов , поскольку они поступают на инвестиционный счет уже с учетом удержанного государством налога. Т.е. НДФЛ с дивидендов придется заплатить во всех случаях, причем этот налог нельзя уменьшить и на сумму комиссий брокера или иных расходов, что возможно при операциях с ценными бумагами. Правда, ПИФ и БПИФ с российскими ценными бумагами освобождены от налога на дивиденды, которые реинвестируются. В этом случае налог возникнет только при продаже фонда.

⚡ Стоит понимать, что сам по себе ИИС не является инвестиционным инструментом, а лишь оптимизирует издержки того, что вы покупаете в качестве основного актива, приносящего доход. И здесь уже речь идет о вашей квалификации инвестора, в частности умения избегать сомнительных и рискованных инвестиционных предложений. К примеру, в очень неприятной ситуации оказались вкладчики инвестиционной компании «ТФБ Финанс», связанной с проблемным Татфондбанком:

Учет убытков при налогообложении доходов от сделок с ценными бумаг ами

В отличие от доходов, полученных с использованием ИИС, прибыль от купли-продажи ценных бумаг можно сократить на величину убытков прошлых лет (получить налоговый вычет), возвращая уплаченный НДФЛ. Эта операция называется сальдированием.

Общий доход определяет брокер, сальдируя полученные прибыли и убытки от конкретных операций. Инвестор лишь запрашивает у него справку о доходах по форме 2-НДФЛ и подает декларацию на nalog.ru для получения вычета.

Если накопленные убытки прошлых лет больше прибыли отчетного года, они переносятся на будущее (в течение 10 лет). Допустим, в 2016 году налогоплательщик получил прибыль от сделок с ценными бумагами в объеме 200 тыс. рублей и уплатил в бюджет 13% с этой суммы — 26 тыс. рублей. В 2015 году был зафиксирован убыток 600 тыс. рублей. Его можно перенести на 2016 и будущие годы

в сумме 200 тыс. рублей на 2016 год и вернуть 26 тыс. рублей

в размере 400 тыс. рублей на 2017 и, при необходимости, на следующие годы

Если в 2017 году будет получен убыток, он суммируется с убытком 2015 года, оставшимся после сальдирования, и переносится на будущее.

Практически учет убытков осуществляется с помощью декларации по форме 3-НДФЛ, которую подает налогоплательщик. В ней указывается сумма убытков, на которую в декларации уменьшается полученная прибыль и рассчитывается сумма налога, подлежащая возврату. Налоговая инспекция эти расчеты налогоплательщика проверяет и соглашается с возвратом (если все правильно — если неправильно, указывает на ошибки).

Может возникнуть вопрос, возможно ли сальдирование при открытии счета у зарубежного брокера. В Налоговом кодексе в статье про сальдирование убытков от операций по ценным бумагам (ст. 220.1., глава по НДФЛ) про резидентство брокера ничего не сказано, поэтому операция представляется возможной — однако осложнена валютной переоценкой и тем, что часть налога может взиматься самим зарубежным брокером. Статью о выборе зарубежного брокера и стандартном налогообложении при его использовании см. здесь.

✅ Кроме того, инвестор может специально создать убыток в отчетном году, чтобы не платить стандартные 13% налога на прибыль. Для этого нужно просто закрыть часть убыточных позиций, создав на счете небольшой минус:

Допустим, по предварительным результатам, запрошенным у российского брокера по итогам года, инвестор получит по совершенным сделкам доход в объеме 100 тыс. рублей. При этом у него еще есть ряд открытых позиций по ценным бумагам, по трем из которых наблюдаются текущие убытки на сумму 103 тыс. рублей (немного больше прибыли).

Инвестор может закрыть эти сделки – общий баланс операций станет немного меньше нуля – и сразу же выкупить актив обратно. Это позволит не платить налог на прибыль со 100 тыс. рублей, т.е. сэкономить 13 тыс. Поскольку Московская биржа работает в режиме T+2, то закрывать сделки нужно не позднее, чем за два рабочих дня до конца года.

Налоговый вычет при долгосрочном владении ценными бумагами

Инвестиционный налоговый вычет на ценные бумаги, обращающиеся на российских биржах, достигается удержанием их более трех лет (это называется долгосрочное владение ценными бумагами). Размер вычета будет равен доходу от их продажи или погашения.

Это же правило распространяется на паи открытых паевых фондов, управляемых российскими компаниями, и приобретенные после 01.01.2014. Но вместе с тем установлена максимальная сумма такого вычета в размере 3 млн. рублей за год владения ценными бумагами или паями.

Например, инвестор держал акции предприятия N в течение 4 лет и продал их с прибылью 15 млн. рублей (из написанного выше, для получения льготы сделать он это сможет не ранее 2018 года). Налоговый вычет составит 12 млн. рублей (4 × 3 млн.), а с дохода в 3 млн. (15 млн. — 12 млн.) он должен будет перечислить НДФЛ в размере 13%.

В отличие от вычета на доход по ИИС, где нет ограничений на операции с ценными бумагами, здесь предусмотрено непрерывное владение ЦБ не менее 3 лет и вычет на сумму не более 3 млн. рублей в год.

Имущественные налоговые вычеты

Налоговые льготы для инвесторов предоставляются и при вложениях в недвижимость на территории России — в строительство и покупку жилья, приобретение земельных участков. Вычет распространяется на стоимость недвижимости и сумму процентов, уплаченных банкам по кредитам, полученным на ее покупку и строительство. Размер налогового вычета зависит от года приобретения жилья и участков.

| Размер вычета на недвижимость | До 2014 года | После 2014 года |

| Из стоимости недвижимости, млн. рублей | 2 | 2 на каждого из супругов |

| Из суммы процентов по кредиту, млн. рублей | Вся сумма уплаченных процентов | 3 |

В пределах этой суммы налогоплательщик получает освобождение от налогообложения своих доходов. Размер экономии на налогах составит 13% от вычета. Неиспользованный вычет на недвижимость переносится на будущие периоды. Если недвижимость находится в собственности не менее 5 лет, то она освобождается от налога с продажи.

Например, холостой налогоплательщик в 2016 году купил дом за 7 млн. рублей с использованием кредита. В этом же году он со своей зарплаты заплатил в бюджет НДФЛ 200 тыс. рублей. По законодательству он имеет право на возврат налога со стоимости дома в размере 260 тыс. рублей (13% от 2 млн.) и с суммы процентов в размере 390 тыс. рублей (13% от 3 млн.).

Но поскольку он перечислил в бюджет только 200 тыс. рублей, то и возврат налога будет равен этой сумме. Оставшаяся часть экономии в размере 450 тыс. рублей переносится на будущие годы.

Профессиональные налоговые вычеты

Налоговые льготы могут получить не только инвесторы, но индивидуальные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой — то есть физические лица, вкладывающие средства в свой бизнес. Размер вычета равен сумме понесенных расходов, необходимых для обеспечения дохода. Если эти расходы не могут быть подтверждены документами, величина вычета составит 20% от полученных доходов.

Профессиональными расходами нотариуса например являются: членские взносы (нотариусы являются членами нотариальных палат); страховые платежи в рамках страхования профессиональной деятельности; оплата труда помощников; материальные расходы (канцтовары, содержание офиса, транспортные траты и т.п.).

Кроме названных, существуют еще стандартные налоговые вычеты разного размера, предоставляемые инвалидам, участникам боевых действий, Великой Отечественной войны, блокадникам, родителям (в том числе приемным) и другим категориям лиц. Но поскольку предоставление этих налоговых вычетов не связано с объектами инвестирования, в рамках этой статьи они описываться не будут.

Социальные налоговые вычеты

Предоставляются при инвестировании в свое будущее (образование, здоровье, пенсионное обеспечение, страхование жизни), а также при перечислении средств на благотворительность.

Размер вычета на благотворительность не может превышать 25% налогооблагаемого дохода. Вычет на остальные цели предоставляется в размере расходов на образование, лечение, негосударственное и/или дополнительное пенсионное обеспечение, добровольное страхование жизни, добровольное пенсионное страхование.

При некоторых ограничениях получить социальный вычет можно также при осуществлении расходов на своих детей (подопечных), супругов, родителей, братьев/сестер.

Ежегодная сумма вычетов по всем видам в совокупности не должна быть выше 120 тыс. рублей. Размер налоговой экономии составит 13% от суммы произведенных расходов.

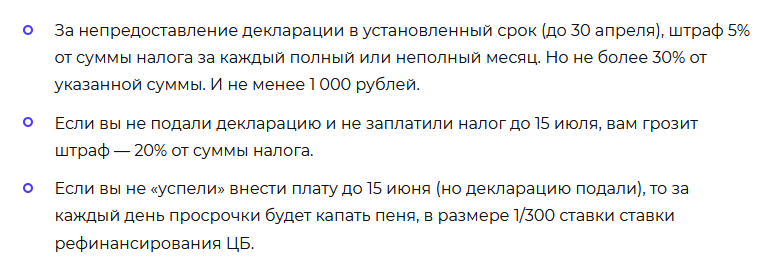

Штрафы, связанные с налогами (зарубежный брокер)

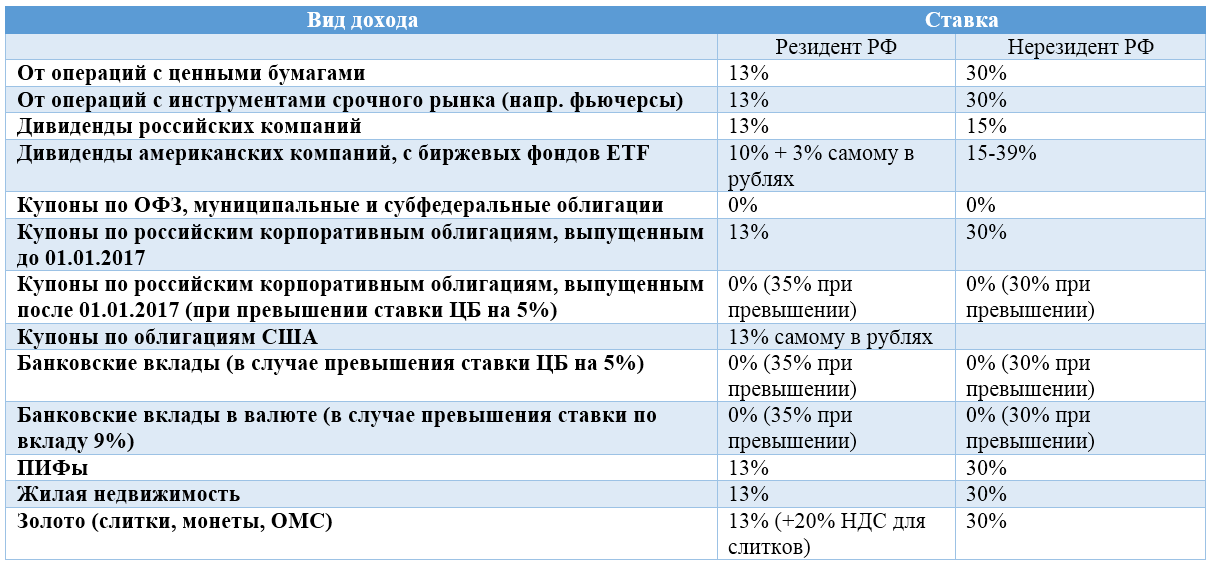

Сводная таблица по налоговым ставкам в России:

Update . С 2021 все российские облигации будут облагаться налогом 13%. Кроме того, им будет облагаться та часть банковского депозита, которая превышает 1 млн. рублей (депозиты до этой суммы по-прежнему свободны от налога).

Источник

Налогообложение инвестиций: виды облагаемых налогом доходов и льготы для инвесторов

Инвесторы платят налог на доходы от инвестиционной деятельности на фондовом рынке. В большинстве случаев налоговым агентом выступает брокер. Он сам рассчитывает и перечисляет налоги в бюджет за клиента. Но брокер не занимается оптимизацией налогообложения, а ведь налоговые платежи могут существенно снизить доходность инвестиций. Поэтому одной из задач инвестора является не только грамотный выбор активов в свой портфель, но и максимальное снижение налогов по операциям. В статье рассмотрим налогообложение инвестиций и существующие налоговые льготы для частного инвестора в РФ.

За что платит инвестор

Налогом на доходы физического лица облагается прибыль, полученная им от:

- дивидендов по акциям;

- купонов по облигациям;

- курсовой разницы при продаже ценных бумаг (купил дешево, продал дорого).

Для налоговых резидентов ставка НДФЛ составит от 0 до 35 %. Обязанность по уплате налогов возникает в момент получения дивидендов или купонов, продажи ценных бумаг по цене дороже, чем при покупке. Если цена акций или облигаций выросла с момента покупки, но инвестор держит их в портфеле и не продает, то и платить ничего не надо.

В обязанности налогового агента (брокера или депозитария) входит:

- Расчет доходов клиента за отчетный период.

- Расчет расходов (комиссии биржи, за сделку, ведение счета, оплата депозитария и пр.).

- Определение прибыли от сделки (Доходы – Расходы).

- Расчет НДФЛ и перечисление его в бюджет.

Пример. Клиент купил 10 лотов (10 акций в одном лоте) Сбербанка в феврале 2019 года по цене 205,8 ₽ за акцию, т. е. на 20 580 ₽. В декабре 2019 г. продал их по 254,75 ₽ за акцию (на 25 475 ₽). За каждую сделку заплатил комиссию брокеру 0,05 % и бирже 0,01 %. Общие расходы составили 27,63 ₽.

НДФЛ = (100 * 254,75 – 100 * 205,8 – 27,63) * 13 % = 632,76 ₽.

При продаже ценных бумаг используется метод FIFO. Он означает, что для расчета налога сначала учитываются бумаги, купленные первыми.

Пример. Используем данные предыдущего примера и дополним его. В августе 2019 г. клиент еще купил 10 лотов по цене 215 ₽ за акцию. В декабре продал 15 лотов. Расходы составят 48,18 ₽.

НДФЛ = (150 * 254,75 – 100 * 205,8 – 50 * 215 – 48,18) * 13 % = 888,46 ₽.

Сроки уплаты НДФЛ:

- Дивиденды на счет инвестора поступают сразу за минусом 13 %.

- В конце года брокер составляет отчет и рассчитывает налог к уплате в бюджет, который перечислит в течение января следующего года. Клиент должен позаботиться, чтобы на брокерском счете были для этого свободные деньги. Пользоваться денежными средствами, которые клиент держит на ИИС, для уплаты НДФЛ за операции с простого брокерского счета нельзя.

- При выводе денег от проданных активов со счета в течение года налог удерживается, не дожидаясь окончания года. Если сумма вывода меньше, чем налогооблагаемая база, то 13 % удерживаются только с выводимых средств. Если клиент выводит больше, чем рассчитанная база, то удерживается полная сумма налога.

Пример. Клиент купил в марте 2019 г. 1 000 лотов Сбербанка по 203 ₽ за акцию. Всего на 2 030 000 ₽. В июне решил зафиксировать прибыль и продал активы по 249 ₽ за акцию (2 490 000 ₽). Прибыль составила 460 000 ₽. Расходы – 2 712 ₽. В этом же месяце вывел со счета 200 000 ₽.

Налогооблагаемая база = 2 490 000 – 2 030 000 – 2 712 = 457 288 ₽. Это больше выводимой со счета суммы 200 000 ₽. Поэтому налог начислят: 200 000 * 13 % = 26 000 ₽.

По облигациям, кроме курсовой разницы, налогом облагается купонный доход. Размер ставки колеблется от 0 до 35 %. Зависит от вида облигации и налоговой льготы, под которую подпадает инвестор.

| № п/п | Вид дохода | ОФЗ, муниципальные облигации | Корпоративные облигации, выпущенные: | |

| до 1.01.2017 | после 1.01.2017 | |||

| 1 | Купонный доход | – | + | – |

| 2 | Доход от разницы между ценой покупки и ценой погашения | + | + | + |

| 3 | Доход от разницы между ценой покупки и ценой продажи | + | + | + |

Пояснения к таблице:

- Купонный доход по корпоративным облигациям, выпущенным до января 2017 г., – 13 %.

- По корпоративным облигациям, выпущенным после 1.01.2017, а также купонная доходность которых выше величины “ключевая ставка ЦБ + 5 %” – 35 %.

- По 2-й и 3-й строкам таблицы могут применяться налоговые льготы, о которых пойдет речь ниже.

Льготы по налогообложению инвестиций

За счет использования налоговых льгот инвестор может существенно повысить доходность своего инвестиционного портфеля.

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

От НДФЛ освобождается прибыль от операций с ценными бумагами (акции, облигации, паи открытых ПИФов) в размере от 9 млн руб. Условия для получения льготы:

- бумаги должны обращаться на биржах;

- быть приобретены после 1.01.2014;

- быть во владении от 3 лет;

- были куплены и проданы с брокерского счета, а не ИИС.

ЛДВ не распространяется на доход, полученный в виде купонов и дивидендов. Только на:

- продажу на вторичном рынке;

- погашение, амортизацию облигаций;

- продажу по добровольной оферте;

- продажу по принудительному выкупу.

Максимальный размер необлагаемого дохода рассчитывается так:

Количество лет владения * 3 000 000 ₽

Эта льгота не распространяется на бумаги, купленные и погашенные с ИИС. Но есть способ, когда можно использовать ЛДВ и налоговую льготу по ИИС типа Б. Для этого надо узнать у брокера, позволяет ли он после закрытия ИИС переводить активы на простой брокерский счет. Если да, то сначала инвестор воспользуется налоговыми льготами по ИИС типа Б, а после перевода – еще и ЛДВ.

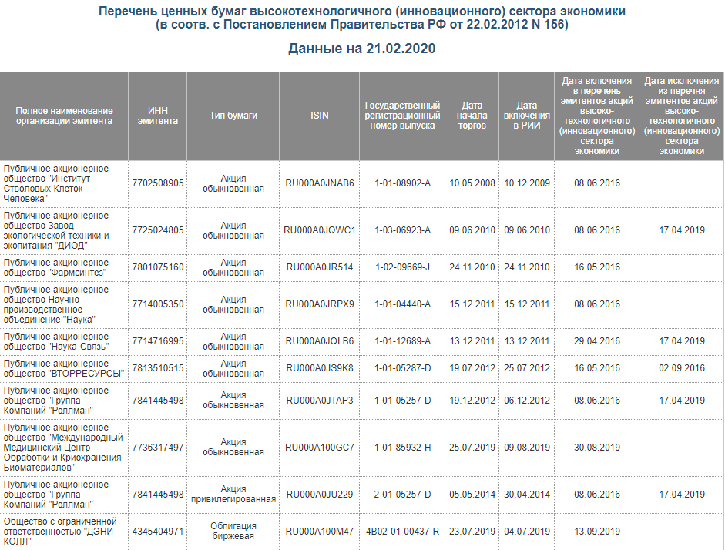

ЛДВ на бумаги инновационного сектора

Освобождается от НДФЛ прибыль по операциям с ценными бумагами, которые относятся к высокотехнологичному сектору экономики. Список таких активов есть на сайте МосБиржи.

Обратите внимание, что в таблице есть дата включения в перечень и дата исключения из него. Для освобождения от НДФЛ бумага должна быть куплена не ранее первой даты и продана не позднее последней.

- бумаги должны входить в перечень;

- должны быть куплены после 1.01.2015;

- необходимо владеть ими не менее 1 полного года.

С 1.01.2023 срок владения для освобождения от НДФЛ будет увеличен до 5 лет.

Купоны облигаций

Освобождаются от уплаты НДФЛ:

- ОФЗ, еврооблигации и муниципальные облигации;

- корпоративные облигации, выпущенные с 1.01.2017, купонная доходность которых не превышает величину “ключевая ставка ЦБ + 5 %”, т. е. по состоянию на февраль 2020 года не выше 11 %.

По облигациям, купонная доходность которых превысит отметку в 11 %, придется заплатить налог по ставке 35 %.

Пример. Инвестор приобрел облигацию “ГрузовичкоФ-Центр” номиналом 1 000 ₽ и с купоном 15 % годовых. Превышение составит 4 %.

Налогооблагаемая база = 1 000 * 15 % – 1 000 * 11 % = 40 ₽.

НДФЛ = 40 * 35 % = 14 ₽.

Курсовая разница еврооблигаций

Освобождаются от уплаты НДФЛ доходы, которые получил инвестор в виде курсовой разницы при продаже или погашении еврооблигаций Минфина. Условия для получения льготы:

- евробонды должны обращаться на организованном рынке;

- должны быть номинированы в иностранной валюте;

- покупка и продажа проводились в иностранной валюте.

Льгота относительно новая, действует с 2019 года.

| Расчет налогооблагаемой базы до 2019 г. | Расчет налогооблагаемой базы после 2019 г. |

| Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2018, курс $ к рублю – 68,8865 Налогооблагаемая база = 1 110 * 68,8865 – 1 100 * 56,6537 = 14 144,95 ₽ | Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2019, курс $ к рублю – 61,7676 Налогооблагаемая база = 1 110 * 61,7676 – 1 100 * 61,7676 = 617,68 ₽ |

ИИС – брокерский счет с особым налоговым режимом. Можно воспользоваться одним из вариантов налоговых льгот.

Тип А. Инвестировать деньги и ежегодно получать налоговый вычет от государства в сумме 52 000 ₽. Это максимально возможная сумма. Рассчитывается, как 13 % от 400 000 ₽. На счет можно завести до 1 млн ₽, но возместить получится только с 400 000 ₽.

Ограничение: нельзя снимать деньги ранее, чем через 3 года. Конечно, никто не запретит этого делать. Но в таком случае инвестор лишается налоговых льгот. А полученные ранее вычеты придется вернуть государству и заплатить пени за пользование чужими деньгами.

Тип Б. Инвестировать деньги и не платить НДФЛ при закрытии счета. Этот вариант можно рассматривать как альтернативу ЛДВ. Ограничение в 3 года действует и здесь.

Заключение

Власти заинтересованы сегодня в развитии фондового рынка, в привлечении россиян к торговле ценными бумагами. Механизмы налоговых льгот как раз направлены на это. Глупо ими не воспользоваться. Налоги на инвестиции в России не выше, чем по любым другим видам доходов. Но при правильной стратегии инвестирования инвестиционный доход может дать намного больше, чем тот, что мы имеем на своем текущем месте работы.

Источник