- Доходность акций и облигаций по странам мира

- Как изменился мировой рынок ценных бумаг за сто лет

- Историческая доходность акций и облигаций по странам

- 1900-2014 (115 лет)

- 1965-2014 (50 лет)

- 2000-2014 (15 лет)

- Реальный рост вложений за 115 лет

- Сравнение реальной доходности акций и облигаций

- Выводы

- Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

- Сравнение доходности инвестиций в России

- Реальная доходность инвестиций в России

- Номинальная и реальная доходность

- Динамика стоимости вложенных средств

- Покупательная способность денег

- Карта доходности активов

Доходность акций и облигаций по странам мира

Автор: Алексей Мартынов · Опубликовано 18.05.2015 · Обновлено 16.08.2015

Для этого я взял ежегодный отчет банка Credit Suisse Global Investment Returns Yearbook 2015. Исследование охватывает 25 стран и 115 лет (1900-2014). Список включает в себя:

- две страны Северной Америки: США и Канада;

- десять европейских государств, входящих в Евросоюз: Австрия, Бельгия, Финляндия, Франция, Германия, Ирландия, Италия, Нидерланды, Португалия и Испания;

- шесть европейских стран, не входящих в состав Евросоюза: Дания, Норвегия, Россия, Швеция, Швейцария и Великобритания;

- четыре страны азиатско-тихоокеанского региона: Австралия, Китай, Япония, Новая Зеландия;

- одна страна Африканского континента: ЮАР.

В отчете содержится много интересной информации, в том числе данные по реальной доходности акций, облигаций и краткосрочных векселей с учетом инфляции. То есть доходность отражает реальное увеличение покупательной способности вложений.

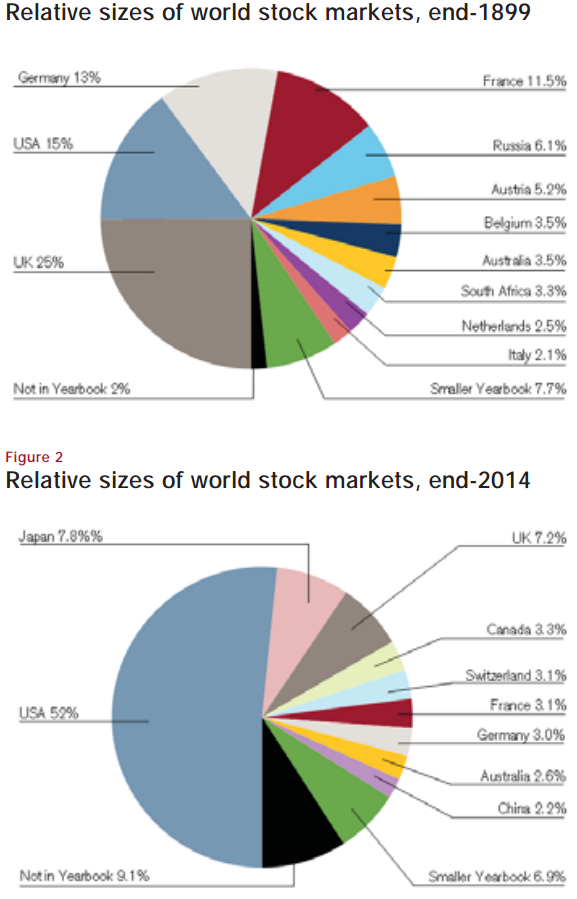

Как изменился мировой рынок ценных бумаг за сто лет

В 1900 году эти 25 стран составляли 98% общей капитализации глобального рынка ценных бумаг. За сто с лишним лет структура мировой экономики поменялась, и в 2014 году их доля уменьшилась до 90%.

В 1900 году крупнейшим фондовым рынком был рынок Великобритании, он занимал четверть мирового рынка ценных бумаг. На втором месте по капитализации шел рынок США, третьим был рынок Германии, четвертым Франции, пятым — России. В Российской Империи торги проходили на Санкт-Петербургской фондовой бирже. Тогда фондовый рынок Российской Империи бурно рос и развивался, а доходность российских акций с 1865 года опередила доходность акций на нью-йоркской фондовой бирже. Доля российского фондового рынка в общей мировой капитализации превышала 6%.

К 2014 году структура мирового рынка ценных бумаг изменилась. Теперь крупнейшую долю в мире по капитализации занимает рынок США с долей 52%, на втором месте рынок Японии, третье место занимает рынок акций Великобритании, четвертое место — Канада, на пятом месте идут Швейцария, Франция и Германия. Сегодня Российский фондовый рынок по капитализации не входит даже в первую десятку. После Октябрьской революции в 1917 году Санкт-Петербургская фондовая биржа закрылась и не открывалась до 90-х годов. Инвесторы, имевшие вложения в ценные бумаги Российской Империи, потеряли все свои вложения.

Историческая доходность акций и облигаций по странам

Отчет содержит данные по среднегодовой реальной доходности инвестиций в акции (equites), долгосрочные облигации (bonds) и краткосрочные векселя (bills). На основе этих данных можно оценить, какую среднюю ежегодную реальную доходность получил бы инвестор, вложив свои деньги в ценные бумаги той или иной страны. Результаты за вычетом инфляции и с учетом реинвестирования доходов. Данные поделены на три периода:

- 115 лет (1900-2014)

- 50 лет (1965-2014)

- 15 лет (2000-2014)

Цифры по всем 25 странам я собрал в единую таблицу, которую предлагаю вашему вниманию.

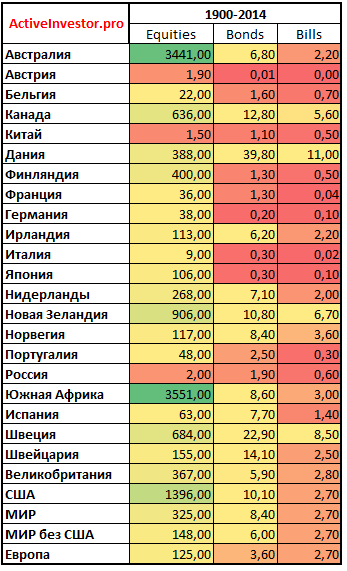

1900-2014 (115 лет)

За 115 лет наибольшую прибыль принесли акции Южной Африки (7,4%), Австралии (7,3%) и США (6,5%). Среди облигаций эффективнее всего были бумаги Дании (3,3%), Швеции (2,8%) и Швейцарии (2,3%). Вложения в краткосрочные векселя принесли наименьшую выгоду, в некоторых государствах они даже не спасли вложения от инфляции. Хуже всего в 20-м веке пришлось ценным бумагам Австрии, России и Китая, где инвесторы потеряли 100% своих вложений.

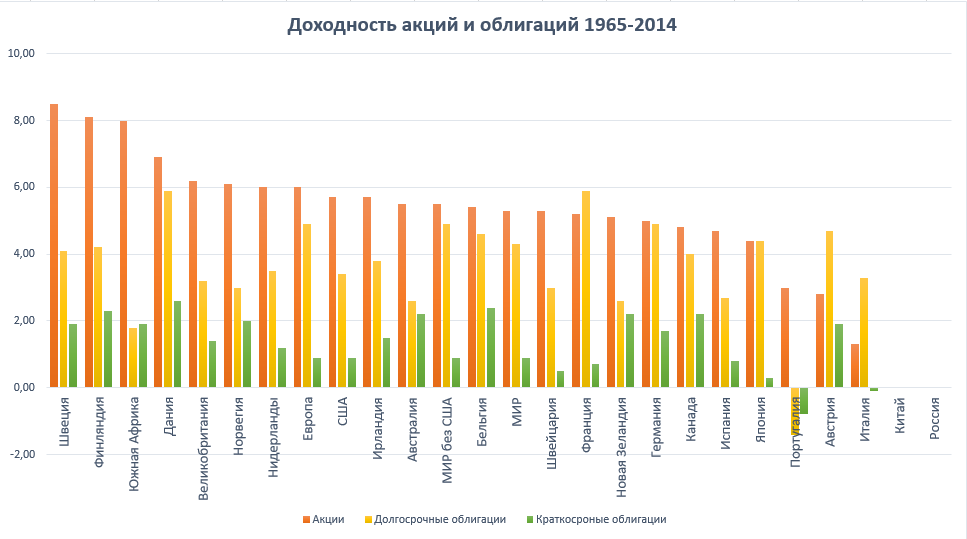

1965-2014 (50 лет)

За 50 лет выгоднее всего оказались акции Швеции (8,5%), Южной Африки (8%) и Финляндии (8,1%). Вложения в долговые бумаги наиболее эффективны были в Дании (5,9%), Франции (5,9%) и Германии (4,9%). Наихудшие результаты показали ценные бумаги Португалии и Италии.

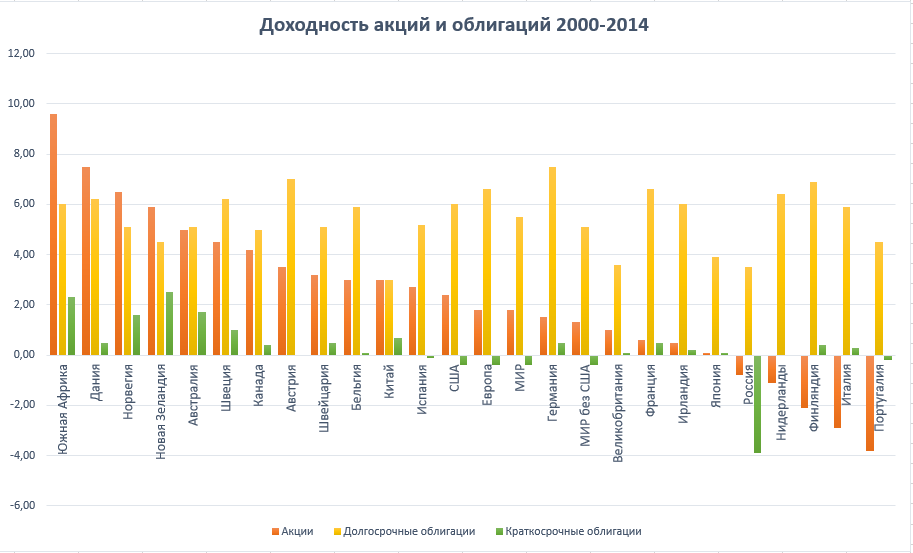

2000-2014 (15 лет)

В 21-м веке за 15 последних лет лучший результат показали акции Южной Африки (9,6%), Дании (7,5%) и Норвегии (6,5%). Среди бондов эффективнее всего оказались бумаги Германии (7,5%), Австрии (7%) и Финляндии (6,9%). Так как в 90-х годах российский фондовый рынок возродился, а Россия получила инвестиционный рейтинг, то исследователи включили ее в отчет за последние 15 лет. Реальная доходность российских ценных бумаг оказалась следующей: акции -0,8%, долгосрочные бонды 3,5%, краткосрочные облигации -3,9%. К сожалению, из отчета не ясно, каким образом был получен данный результат и какова методика расчетов, так как доходность российских акций в рублях с 2000 года опередила рублевую инфляцию, то есть оказалась положительной. Если знаете правильный ответ, напишите в комментариях.

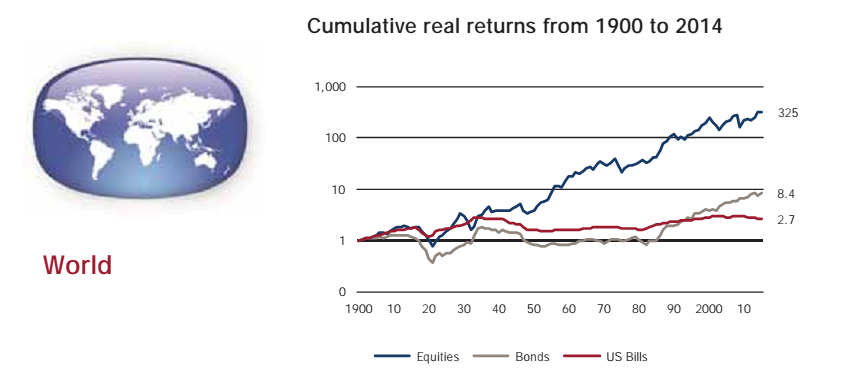

Реальный рост вложений за 115 лет

Важно понимать, что столь небольшие цифры — это проценты сверх инфляции. Если бы инвестор вложил в 1900 году 1 доллар в акции, то к 2014 году его доллар в реальном выражении вырос бы до значений, представленных в этой таблице.

Суммы в этой таблице соответствуют реальной покупательной способности. За 115 лет доллар, вложенный в акции ЮАР в 1900 году, вырос бы до 3551 сегодня. На втором месте акции Австралии, где вложения выросли бы в 3441 раз. Бонды Швеции и Дании увеличили бы 1 доллар в 22,9 и 39,8 раз соответственно. В среднем по миру, акции увеличили покупательную способность вложений в 325 раз, долгосрочные облигации в 8,4 раза, краткосрочные векселя в 2,7 раза.

Сравнение реальной доходности акций и облигаций

Картинки ниже показывают данные из таблицы выше в графическом виде. Результаты упорядочены в порядке убывания.

Если рассматривать период с 1900 по 2014 год, то можно заметить, что во всех странах эффективность акций превзошла остальные инструменты. Наихудшие результаты показали европейские государства, которые в 20-м веке пережили две крупномасштабные войны на своих территориях: Австрия, Бельгия, Франция, Германия. Но что интересно, даже с учетом войн за 115 лет акции показали положительную реальную доходность, то есть обогнали инфляцию. А наибольшую прибыль принесли страны удаленные от военных конфликтов: Австралия, ЮАР, США, Канада, Новая Зеландия. Средняя доходность по миру составила 5,2% — акции, 1,9% — бонды, 0,9% — векселя.

Если взять период с 1965 по 2014 год, то и на этом отрезке акции оказались лучше. На этот раз в лидерах оказались многие европейские государства: Швеция, Финляндия, Дания, Великобритания, Норвегия. Средняя результаты по миру: 5,3% по акциям, 4,3% по облигациям и 0,9% по векселям.

В начале 21-го века тенденция сменилась: в большинстве стран бонды опередили доходность акций. В среднем по миру доходность акций составила 1,8%, долгосрочных бондов 5,5%. Это говорит о том, что акции не всегда превосходят облигации.

Выводы

Выводы

На долгосрочных периодах 100 и 50 лет акции опередили облигации в большинстве государств. В целом по миру годовая эффективность акций за 115 лет составила 5,2%, бондов 1,9%, векселей 0,9%. Но во второй половине 20-го века доходность долговых бумаг сильно приблизилась к доходности акций: за 50 лет она составила 5,3% и 4,3% соответственно. А в начале 21-го века активы поменялись местами: прибыльность долгосрочных облигаций опередила акции.

Вложения в краткосрочные облигации и векселя показали наименьшую эффективность на всех отрезках времени. То есть депозиты, которые служат в этой роли в России, являются наихудшим способом вложения денег на долгий срок.

Наилучшие результаты показали акции тех стран, которые были удалены от военных конфликтов и на территории которых не происходило крупномасштабных боевых действий. То есть удаленность от горячих точек и геополитических конфликтов благоприятно отражается на прибыли ценных бумаг. К примеру деньги, вложенные в европейские акции, пережившие две войны, увеличились бы в 125 раз, а деньги, вложенные в акции всего мира, в 325 раз. Это говорит о необходимости страновой диверсификации вложений.

Источник

Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

Автор: Алексей Мартынов · Опубликовано 08.06.2015 · Обновлено 14.08.2015

Для сравнения я выбрал основные классы активов:

- акции

- облигации

- деньги

- недвижимость

- драгоценные металлы

Акции

- индекс ММВБ — индекс российских акций (без учета дивидендов)

- индекс ММВБ 10 — индекс «голубых фишек», крупнейшие 10 акций, входящих в индекс ММВБ (без учета дивидендов)

- индекс РТС — индекс акций, рассчитываемый в долларах (без учета дивидендов)

Облигации

- государственные облигации — индекс совокупного дохода (total return) государственных облигаций RGBITR

- корпоративные облигации — индекс совокупного дохода корпоративных облигаций IFX-Cbonds

Деньги

- рублевый депозит — средняя процентная ставка на начало года по рублевым депозитам физических лиц сроком до 1 года кроме депозитов до востребования

- долларовый депозит — средняя процентная ставка на начало года по долларовым депозитам физических лиц сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса доллара

- депозит в евро — средняя процентная ставка на начало года по депозитам физических лиц в евро сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса евро

- доллар — курс доллара по отношению к рублю

- евро — курс евро по отношению к рублю

Недвижимость

- стоимость квадратного метра недвижимости в Москве по данным сайта metrinfo.ru (без учета дохода от аренды)

Драгоценные металлы

- золото — курс цен на золото по данным ЦБ РФ

- серебро — курс цен на серебро по данным ЦБ РФ

Инфляция — годовая инфляция в России по данным Росстата.

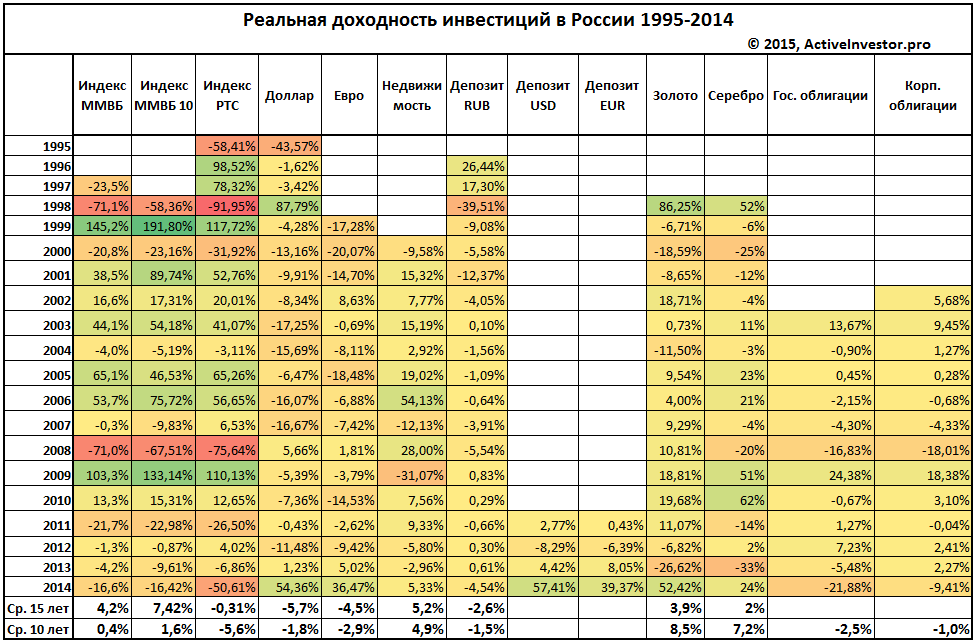

Сравнение доходности инвестиций в России

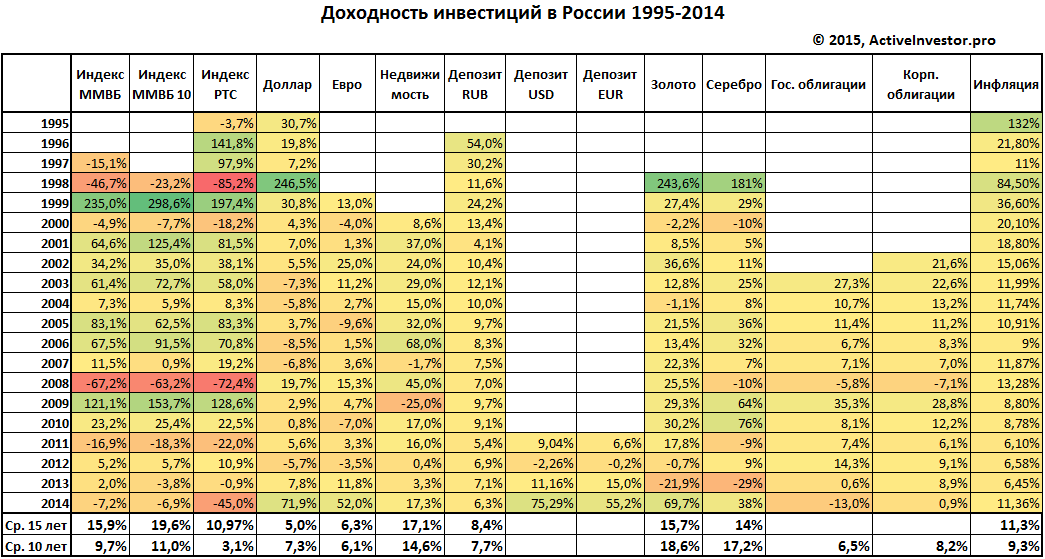

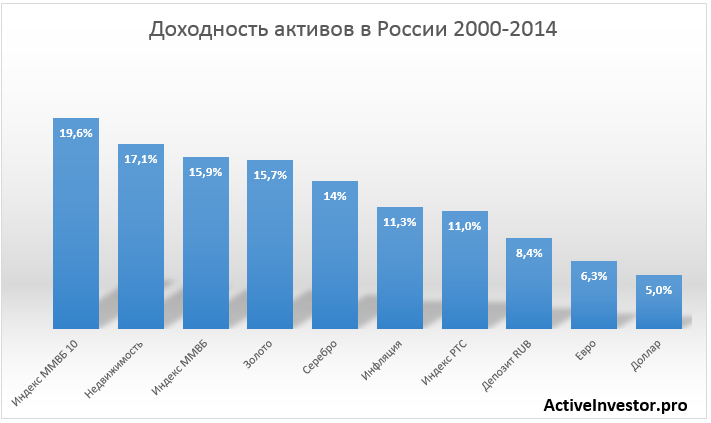

В таблице ниже представлена доходность каждого актива за год. К сожалению, по некоторым инструментам нет данных за все время, поэтому ячейки пустые. В самом низу таблицы показаны средние доходности за 15 и 10 лет.

Из таблицы видно, что за последние 15 лет наибольшую среднюю доходность показали:

- Индекс ММВБ 10 19,6%

- Недвижимость 17,1%

- Индекс ММВБ 15,9%

- Золото 15,7%

- Серебро 14%

За последние 10 лет наибольшую доходность показали:

- Золото 18,6%

- Серебро 17,2%

- Недвижимость 14,6%

- Индекс ММВБ 10 11%

- Индекс ММВБ 9,7%

Реальная доходность инвестиций в России

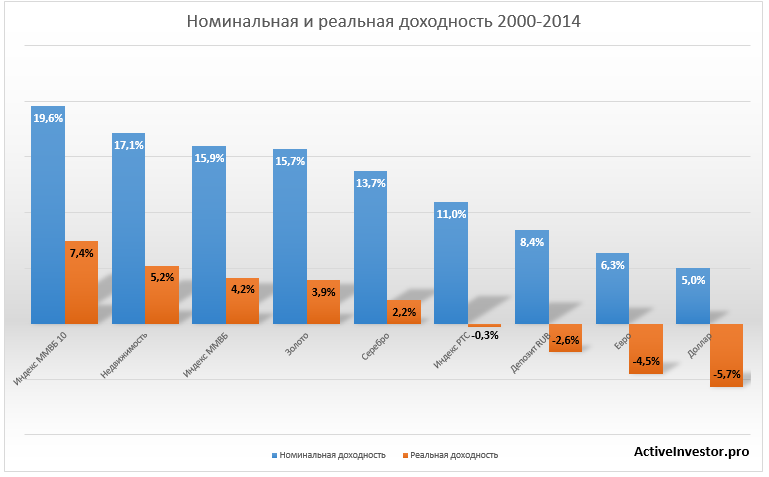

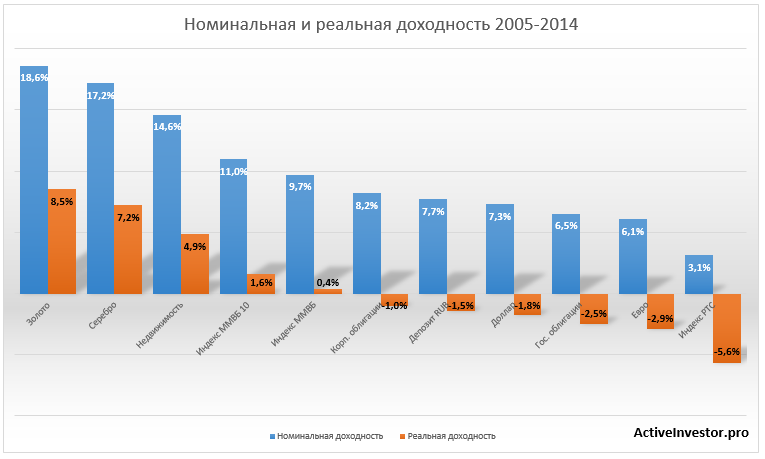

Реальная доходность — это доходность за вычетом инфляции, она показывает опередила доходность инфляцию или нет. Теперь посчитаем и сравним реальную доходность инвестиций.

- Индекс РТС

- Валюта

- Рублевый депозит

- Облигации

Номинальная и реальная доходность

Сравним реальную и номинальную доходность графически.

Несмотря на то, что все инструменты показали положительную номинальную доходность, по некоторыми реальная доходность оказалась отрицательной. Из-за высокой инфляции разница между номинальной и реальной доходностью составляет несколько процентов. Положительную долгосрочную реальную доходность показали акции, недвижимость и драгметаллы. Большая реальная доходность золота и серебра по итогам 10 лет объясняется сильным ростом этих инструментов в 2014 году.

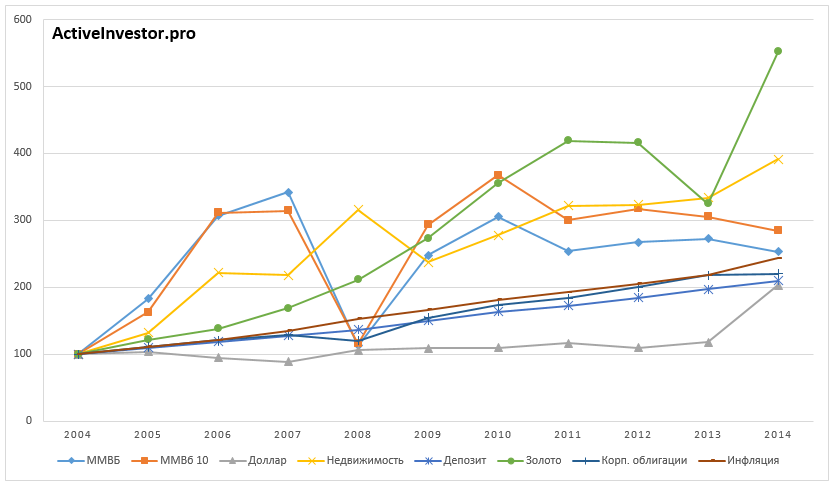

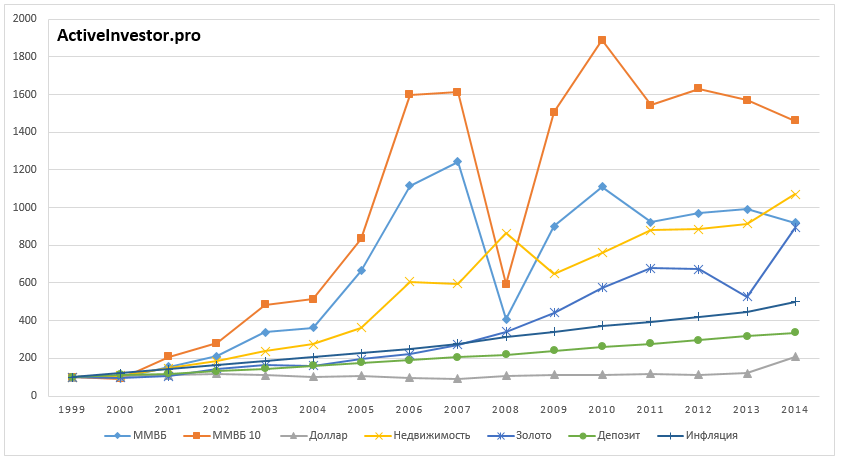

Динамика стоимости вложенных средств

Чтобы все эти цифры доходности и проценты были как-то нагляднее посчитаем рост стоимости вложений в каждый актив. Рассмотрим динамику стоимости вложенных 100 рублей на двух отрезках времени: 2000-2014, 2005-2014.

На отрезке с 2005 по 2014 год 100 рублей больше всего выросли в золоте (551 руб.), недвижимости (391 руб.) и индексе ММВБ 10 (284 руб.).

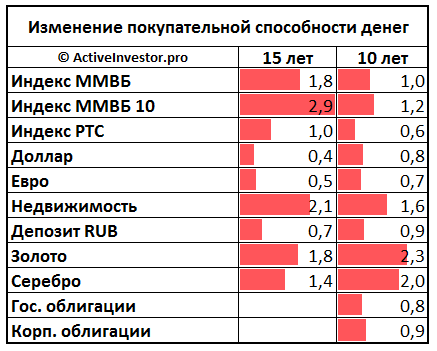

Покупательная способность денег

Деньги со временем обесцениваются. К примеру, несколько лет назад на 100 рублей можно было купить 5 кг яблок, а сейчас на 100 рублей можно купить немного больше 1 кг. За несколько лет цены выросли, поэтому покупательная способность денег уменьшилась. Но если вложить 100 рублей в актив, который обгоняет инфляцию, покупательная способность денег увеличивается. Если доходность будет меньше инфляции, покупательная способность денег будет уменьшаться.

Теперь сравним как изменилась покупательная способность денег за 10 и 15 лет. Средняя реальная доходность индекса ММВБ 10 7,4% в год означает, что покупательная способность вложенных денег за 15 лет увеличилась в 2,9 раза. 1 означает, что покупательная способность сохранилась на прежнем уровне, цифра меньше 1 означает, что покупательная способность денег уменьшилась.

Карта доходности активов

Наверно вы уже заметили, что позиции активов по доходности каждый год меняются местами. Какие-то активы вырывались на первое место, потом падали, снова поднимались и так далее. Нет ни одного актива, который стабильно каждый год приносил бы наибольшую доходность. Я составил карту доходности активов, где активы упорядочены по убыванию доходности. Это очень наглядно демонстрирует краткосрочную нестабильность поведения активов на рынке.

Источник

Выводы

Выводы