Процентная ставка и инвестиции.

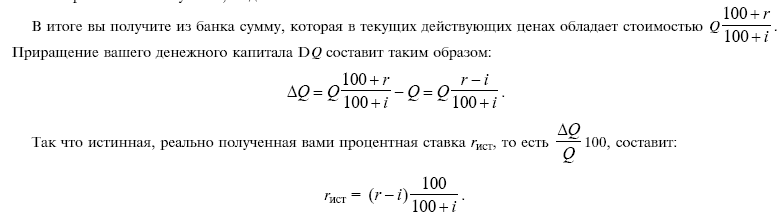

Инфляция приводит к необходимости ее учета в ставках банковского процента, так как объявляемые банком ставки по депозитам, вкладам отличаются от реальных, т.е. очищенных от влияния инфляции. Предположим, что вы помещаете на банковский счет вклад Q под годовой объявленный процент r. Тогда в конце года вы можете получить сумму Q (1 + i/100). Но вследствие наличия годовой инфляции с процентным уровнем i полученная вами сумма будет обладать истинной стоимостью, уменьшенной в (1 + i/100) раз по сравнению с первоначальной суммой, выданной банком.

Этой формулой и должен руководствоваться вкладчик, вносящий вклад в условиях инфляции. При значениях уровня инфляции i, намного меньших 100%, можно считать, что истинная ставка процента rист равна разности между процентной ставкой, объявленной банком, и процентным уровнем инфляции за тот же период.

Если процент инфляции i равен объявленной банком процентной ставке r, то хранение денег в банке вообще не приносит дохода, а если процент инфляции превышает процентную ставку, то реальная процентная ставка отрицательна и вкладчик несет убытки. С другой стороны, банки, объявившие высокие ставки банковского процента в расчете на инфляцию, понесут убытки или вынуждены будут снизить объявленные ставки, если уровень инфляции окажется меньше того, на который они рассчитывали, объявляя высокие ставки.

Инвестиции.

Инвестиции – это долгосрочные вложения государственных или частных средств, направляемые для строительства новых заводов, фабрик, расширение производственных мощностей. К инвестициям не относится купля акций и облигаций, так как такие сделки означают передачу права собственности одного лица другому на существующие капитальные ценности.

Предприятия осуществляют инвестиции по следующим направлениям:

· строительство производственных зданий, сооружений, приобретение нового оборудования, технологий;

· дополнительные закупки сырья для последующего производственного потребления;

· затраты, связанные с повышением производительности труда работников и их квалификации, с улучшением условий труда.

Соответственно этим направлениям различают:

· инвестиции в основной капитал;

· инвестиции в товарно-материальные запасы;

· инвестиции в развитие рабочей силы.

Инвестиции подразделяются на валовые, чистые, автономные, индуцированные.

Валовые инвестиции включат затраты, связанные с возмещением изношенного капитала (амортизация), и прирост капитальных вложений на расширение производства.

Чистые инвестиции раны валовым инвестициям за вычетом расходов на амортизацию основного капитала. Чистые инвестиции могут иметь:

· положительную величину, когда валовые инвестиции превышают размеры амортизации;

· нулевую величину, когда валовые инвестиции равняются размерам амортизации;

· отрицательную величину, когда валовые инвестиции меньше размеров амортизации.

Автономные инвестиции не связаны с ростом национального дохода. Они, как правило, обусловлены нововведениями, вызванными научно-техническим прогрессом. Такие инвестиции чаще всего сами становятся причиной увеличения национального дохода.

Индуцированные инвестиции – это капиталовложения, направленные на образование новых производственных мощностей, причиной создания которых является увеличение спроса на материальные блага и услуги. При повышении спроса дополнительная продукция производится за счет наиболее интенсивной эксплуатации имеющегося оборудования. Если повышенный спрос не удовлетворяется, то для выпуска недостающей продукции сооружаются новые производственные мощности. Для определения объёма инвестиций необходимо знать приростную капиталоемкость продукции, которая характеризуется необходимым количеством единиц дополнительного капитала (инвестиции) для производства дополнительной единицы продукции. Отсюда следует, что приданной приростной капиталоёмкости необходимы индуцированные инвестиции.

В целом потребности в инвестициях выступают в виде инвестиционного спроса.

Инвестиционные спрос представляет собой спрос предпринимателей на средства производства для восстановления изношенного капитала, а также для его увеличения с целью расширения производства. Инвестиционный спрос зависит от нормы прибыли и ставки банковского процента. Отсюда следует, что инвестиционный спрос выступает как функция ставки банковского процента.

Инвестиционный спрос растёт, если средства, вложенные в инвестиции, норма прибыли будет выше, чем процент от вложения этой суммы денежных средств в банк. Инвестиционный спрос падает, если процентная ставка за кредит возрастает и капитальные вложения становятся менее выгодными. Инвестиционный спрос замедляется, когда банковский процент повышается, а курс ценных бумаг понижается. В этом случае ресурсы капитала от продажи акций и облигаций уменьшаются.

В результате можно сделать вывод, что при использовании любого источника финансирования делать инвестиции будет выгодно до тех пор, пока ставка процента не превысит ожидаемой нормы прибыли от вложенных средств в инвестиции, т.е. спрос на инвестиции обратно пропорционален норме банковского процента.

От каких факторов зависят инвестиции?

Прежде всего, инвестиции зависят от ожидаемой нормы прибыли предполагаемых капиталовложений. Чем выше предполагаемая норма прибыли, тем выше должны быть инвестиции.

Второй фактор, определяющий величину инвестиций, — уровень процентной ставки. Чем выше уровень процентной ставки, тем ниже при прочих равных условиях уровень инвестиций, так как процентная ставка может рассматриваться в качестве цены инвестиций.

На величину уровня инвестиций оказывает влияние доход. Если говорить об автономных инвестициях, т.е. инвестициях не зависящих от уровня дохода, то сами инвестиции рассматриваются как фактор роста дохода. Однако по мере роста дохода инвестиционные возможности увеличиваются, и в данном случае имеют место производные инвестиции.

На величину инвестиций оказывают влияние и другие факторы: уровень налогообложения, политика правительства, общий характер инвестиционного климата в стране.

2.Рынок земли. Рента.

Рынок земельных ресурсов, природных богатств, полезных ископаемых в российской экономике находится в стадии формирования, и его становление сопряжено с огромными трудностями. Земля и другие природные ресурсы в советской экономике вообще не рассматривались как объект купли-продажи, товарно-денежных отношений. В связи с этим практически отсутствовал ценовой механизм, не были выработаны способы установления цен на эти виды товаров, которые традиционно считались «бесплатными», не налажен учет затрат, вкладываемых в землю и природные богатства, не составлен полный земельный кадастр, учитывающий относительную ценность разных земель. Кроме того, земля как объект, товар разнородна и делится на сельскохозяйственные угодья, пашню, зоны прокладки коммуникаций, зоны залегания полезных ископаемых, строительные площади под жилье и объекты, зоны отдыха. Для каждого из этих видов земельных ресурсов возможен свой рынок, свои цены, свой механизм ценообразования.

Образование рынка земли и природных богатств связано, как правило, с необходимостью выработки и принятия правовых, законодательных основ, регулирующих деятельность такого рынка. Требуется также установление допустимых масштабов и форм купли-продажи уникальных по ценности и значимости ресурсов и факторов производства. Предмет особой заботы — мера допустимого проникновения на рынок земли и природных богатств иностранного капитала.

Источник

Процентная ставка и инвестиции

Когда предприниматель решает использовать в целях инвестирования капитал, взятый у другого участника инвестиционных отношений, часть полученной прибыли он должен будет передать обратно тому, кто владеет правом на владение вложенными денежными средствами. На рынке капитала передача части прибыли происходит путем начисления ссудного процента. Примеров подобного «обмена» капиталовложениями довольно много, один из самых распространенных — ставки на спорт. Вкладываясь в спортивные ставки, вы должны понимать, что букмекеры заранее закладывают в вашу ставку процент, который они заберут себе с целью получения прибыли. Так, если контора выставила в качестве ссудного процента 0,1% от выигрыша, на руки, вложив в ставку 100 у.е. и выиграв, вы получите не 200, а 190 у.е., остальные 10 уйдут к букмекеру. Тоже самое происходит при вложении в ценные бумаги, где часть прибыли так или иначе уходит к владельцу компании, где они были куплены или в производство.

Процентная ставка и инвестиции имеют тесную взаимосвязь, так как именно эти факторы влияют на полученный инвестором капитал. Инвестиционный спрос, которым определяется желание инвесторов вкладывать свои деньги в проект, имеет обратную связь с процентной ставкой, однако зависит не только от нее, но находится в прямой зависимости от других факторов — инфляции, величины налогов, издержек и рисков. Если инвестиции очень чувствительны к колебаниям этих величин, это может быть сигналом к тому, что нужно поменять стратегию поведения на рынке.

Дополнительную информацию об инвестировании денег под проценты, вы сможете узнать из данной статьи.

Ставка доходности инвестиций

Доходность инвестиций — это способ наращивания или снижения заданной суммы инвестиций за указанный временной отрезок. Доходность выражается в процентах. Именно на этот фактор инвесторы, как правило, обращают внимание в первую очередь, порой забывая об инвестиционных рисках.

При базовом расчете доходность рассчитывается при помощи деления суммы прибыли, полученной в ходе инвестиционной деятельности, на сумму вложенного капитала. Полученный результат умножают на 100% и получают доходность. Под суммой вложений понимают стартовый денежный ресурс, к которому прибавляются дополнительные вливания капитала. Инвестиционная прибыль представляет собой разницу цены покупки и продажи актива. В это же понятие включаются и внеплановые выплаты по счетам.

Важно! Способов расчета доходности выведено немало, мы рассмотрели лишь базовый вариант, который используется основной массой инвесторов. В том случае, если вам необходимо рассчитать доходность за несколько временных периодов, придется использовать второй расчет, позволяющий оценить доходность в нескольких временных промежутках.

Важно понимать, что вложиться и получить доход, не рискуя при этом потерей капитала — практически невозможно. Чем выше риски, тем выше будет полученный доход. Инвестор должен уметь находить баланс между величиной рисков и суммой полученной прибыли.

Для того, чтобы не запутаться в процессе инвестирования, специалисты советуют вкладчикам вести график доходности. Это инструмент, который позволит вам проанализировать все варианты вложения капитала, при этом, с его помощью можно ознакомиться не только с общими результатами капиталовложения, но и понять, что будет происходить во время инвестирования в принципе. Обычно, используется накопительный график доходности, который демонстрирует рост стартового вклада, основываясь на доходах, полученных за определенное количество времени. На оси икс такого графика отмечаются временные периоды инвестирования, на оси игрек — процентные ставки. Для того, чтобы построить график, необходимо отметить соответствующие временным периодам ставки и соединить их линией. Колебания этой линии позволяют понять, насколько равномерно растет прибыль, как сильно «просаживается» капитал, то есть, какие потери могут ожидать инвестора.

О том, что такое процентная ставка и инвестиции, вы узнаете в этом видео:

Источник

Как отрицательные процентные ставки уничтожают экономику

Теперь к абсурду отрицательных процентных ставок призывают и в США. Чем все это кончится?

Расшифровка моего подкаста за прошлое воскресенье, THE WOLF STREET REPORT:

Сейчас везде говорят, что США тоже скатятся к отрицательным процентными ставкам. И на Уолл-стрит и в СМИ есть люди, создающие шумиху вокруг этой абсурдной ситуации, когда доходность государственных и, возможно, даже корпоративных, а затем и мусорных облигаций будет отрицательной. Весь этот абсурд отрицательных процентных ставок уже можно наблюдать в Европе и Японии.

В мире сейчас в общей сложности $17 трлн правительственного и корпоративного долга с отрицательной доходностью.

Все начиналось как экстренный краткосрочный эксперимент. А сейчас этот экстренный краткосрочный эксперимент стал новой нормой. И теперь нужно добавить больше экстренных краткосрочных экспериментов, потому что первые были недостаточно большими и не работали, или перестали работать, или – что более реалистично – настолько все испортили, что больше ничто не работает.

Чем же все это кончится?

Фабрика слухов ЕЦБ последние две недели раздувала возможность шокового пакета стимулирования, дополняющего шоковые пакеты стимулирования, уже реализованные ЕЦБ, такие как отрицательные процентные ставки, искусственное поддержание ликвидности и количественное смягчение.

Весь рынок немецких государственных облигаций, даже 30-летних, имеет отрицательную доходность. А немецкая экономика в последнем квартале просела. Таким образом, немецкая экономика сокращалась в двух из последних четырех кварталов – несмотря на отрицательные процентные ставки ЕЦБ и отрицательную доходность немецких государственных облигаций и многих корпоративных облигаций.

Другими словами, немецкая экономика, четвертая крупнейшая в мире, катится по наклонной несмотря на отрицательную доходность – или из-за нее. И теперь ЕЦБ хочет попробовать сделать доходность еще более отрицательной.

И есть те, кто хочет предписать такое же убийственное приложение, чтобы помочь американской экономике – нормально растущей.

С тех пор как в начале августа появились слухи о шоковом пакете ЕЦБ, фондовый индекс европейских банков – включающий банки всех стран ЕС, а не только использующих евро – упал на 11%.

Отрицательные процентные ставки ужасны для банков. Они разрушают бизнес-модель банков. Они делают будущие банковские крахи более вероятными, потому что банки не могут накопить капитал для поглощения потерь. Но банки – ключевой фактор в современной экономике. Их можно сравнить с энергетическими компаниями. Без электричества можно прожить, но современная экономика без него не сможет преуспевать. То же касается роли коммерческих банков.

И фондовый индекс банков упал на 11% не с какого-то максимума пузыря, а с и так уже чертовски низкого уровня. В общей сложности индекс упал на 78% с пика 2007 г. Он вернулся к уровню 1990 г. То есть, такой уровень наблюдался почти три десятилетия назад.

Европейским банкам нездоровится. И отрицательная доходность дает им прямую противоположность того, что им нужно. Неудивительно, что банковские акции быстро отреагировали на угрозу еще более отрицательных процентных ставок.

То же самое и в Японии. Япония использовала количественное смягчение для подавления процентных ставок задолго до того, как стали использовать этот термин. И процентные ставки в Японии близки к нулю или ниже нуля уже почти 20 лет. Но банковский индекс упал на 8% с 1 августа, когда появились слухи о возобновлении стимулирования, и в пятницу достиг нового многолетнего минимума. Индекс упал с уровня 2006 г. на 73%.

Я не хотел смотреть, каким был банковский индекс во время японского пузыря 1980-х, потому что это был бы мазохизм. Но все же посмотрел. Банковский индекс TOPIX в 1989 г. достиг рекордных 1,500, а сейчас он равен 129. Задумайтесь на минутку. За 30 лет он обвалился на 91%.

Так что нулевые и – еще хуже – отрицательные процентные ставки ужасны для банков в долгосрочной перспективе. И поскольку они плохи для банков, то они плохи и для реальной экономики, полагающейся на банки, предоставляющие финансовую инфраструктуру, необходимую для функционирования экономики.

Коммерческим банкам нужно принимать вклады и выдавать кредиты. Такова их главная функция. Такое кредитное посредничество – это финансовый аналог энергетических компаний. Одному банку можно позволить рухнуть. Но рухнуть целой банковской системе позволить нельзя. Можно сравнить это с отключением электричества. Поэтому нужно специальное регулирование, как и в случае энергетических компаний.

Банки должны зарабатывать деньги со своего основного бизнеса. Мотивация прибыли должна делать их агрессивными в кредитовании, а страх потерь должен делать их благоразумными. Данные две силы должны со временем уравновешивать друг друга: в рамках нормального экономического цикла банки сначала заходят слишком далеко в одну сторону, а потом в другую.

И обычно это работает, с некоторыми заминками, если банки могут делать это прибыльно – то есть, если они зарабатывают достаточно денег и откладывают достаточно капитала в хорошие времена, чтобы поглотить потери в плохие времена без краха.

В такой базовой деятельности банки зарабатывают на разности между процентными ставками по клиентским кредитам и издержками на финансирование этих кредитов. Издержки финансирования в основном зависят от процентов, выплачиваемых банком по вкладам, по выпущенным им облигациям и т. д.

Если процентные ставки становятся отрицательными, разность, нужная банку, чтобы получить прибыль, уменьшается. Но риски возрастают, потому что низкие процентные ставки увеличивают цены активов, используемых в качестве залога. Поначалу это нормально, но по прошествии длительного периода возникают серьезные проблемы.

Отрицательные процентные ставки толкают банки искать доходность, чтобы получить хоть какую-то прибыль. Поэтому они совершают слишком рискованные действия, приносящие неадекватную прибыль. Например, чтобы получить хоть какую-то прибыль, банки покупают залоговые кредитные обязательства, обеспеченные корпоративными мусорными займами с кредитным плечом. Другими словами, они накапливают спекулятивные финансовые риски. И чем дольше это продолжается, тем более шаткими и неустойчивыми становятся банки.

Никакого секрета в этом нет. ЕЦБ, Банк Японии и даже Национальный банк Швейцарии признали, что отрицательные процентные ставки ослабляют банки. ЕЦБ даже говорил о стратегии «смягчения» разрушительного влияния его политики на банки.

Такова проблема отрицательных процентных ставок для банков. Они разрушают банки.

Что касается реальной экономики, то на нее отрицательные процентные ставки оказывают еще более разрушительное влияние: они искажают или устраняют важнейший фактор в принятии экономических решений – оценку риска.

Риск оценивается посредством стоимости капитала. Если капитал инвестируется в рискованное предприятие, инвесторы требуют большего дохода, чтобы компенсировать риски. И стоимость капитала для рискованной компании выше. Если капитал инвестируется в активность с низким риском, доход для инвесторов и стоимость капитала для компании должны быть ниже. И рынок решает, какие результаты это даст.

Но если центральные банки опускают процентные ставки ниже нуля, эта важнейшая функция экономики больше не работает. Теперь риск больше не может быть учтен. Наглядный пример: некоторые мусорные облигации в Европе сейчас торгуются с отрицательной доходностью. Отсюда видно, что система оценки риска в Европе не работает.

Когда риски больше не могут правильно оцениваться, есть целый ряд последствий – исключительно плохих для реальной экономики в долгосрочной перспективе. В их числе непродуктивные инвестиции и плохое принятие решений; чрезмерное производство и избыточные производственные мощности; пузыри активов, перегружающие всю финансовую систему огромными рисками, потому что эти активы используются в качестве залога и их стоимость раздувается из-за отрицательной доходности.

В итоге получаем странные комбинации, такие как, например, огромные жилищные пузыри в Берлине, Мюнхене и других городах, тогда как Германия стоит одной ногой в рецессии.

И чтобы исправить эту ситуацию, отчасти вызванную отрицательными процентными ставками, ЕЦБ хочет применить новый шоковый пакет, в дополнение к предыдущим, загнав процентные ставки еще глубже в отрицательную территорию.

Чем дольше сохраняются отрицательные процентные ставки, тем больше расстраивается экономическая система. И чем глубже укоренилась дисфункция, тем сложнее экономической системе выйти из такого расстроенного состояния без той или иной серьезной перезагрузки.

А серьезная перезагрузка – это, конечно, то, чего больше всего боятся все центральные банки.

Чем все это кончится? Никто не знает, потому что подобного никогда раньше не делали. Но кое о чем можно судить: сейчас результаты уже плохие, и процентные ставки хотят опустить еще ниже, чтобы исправить плохие результаты, вызванные низкими процентными ставками.

Если задуматься, искусственно создавать отрицательные процентные ставки – это все равно что целенаправленно принимать важнейшие экономические решения худшим возможным образом, чтобы подорвать надлежащее функционирование экономики. И когда экономика перестает функционировать надлежащим образом, эти ребята удивляются и опускают процентные ставки еще ниже, чтобы решить проблемы, созданные этими самыми отрицательными процентными ставками.

Мы как будто наблюдаем дешевый фарс, и хочется смеяться со всего этого идиотизма, происходящего в Европе и Японии. Но это не фарс. Такова политика центральных банков, делающих все худшим возможным образом.

Рихтер, Вульф

Предприниматель и венчурный капиталист. Автор блога Wolf Street.

Источник