- Как рассчитать коэффициент дисконтирования

- Понятие коэффициента дисконтирования и его значение

- Способ определения величины показателя

- Примеры вычисления потоков денег с использованием фактора дисконта

- Некоторые особенности практических расчетов фактора приведения

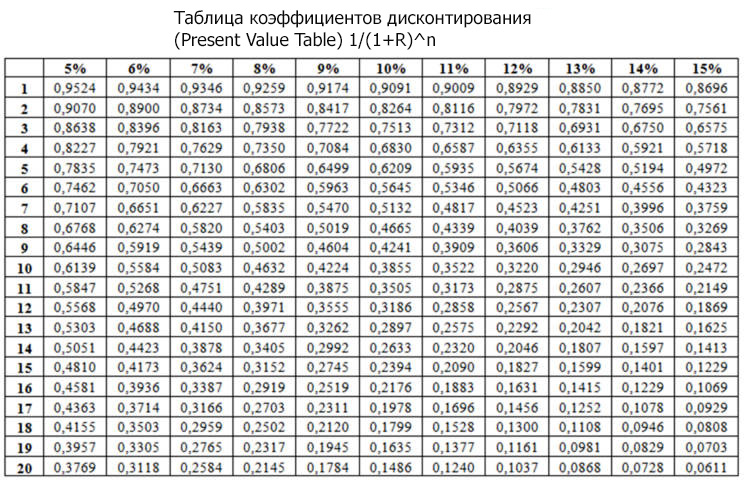

- Финансовые таблицы дисконтирования

- Понятие коэффициента дисконтирования

- От чего зависит ставка дисконтирования

- Применение таблицы коэффициентов дисконтирования

- Другие варианты применения таблиц

Как рассчитать коэффициент дисконтирования

Одним из важнейших критериев оценки инвестиционного проекта является коэффициент дисконтирования. Качественное бизнес-планирование предполагает обязательный учет изменения стоимости денег со временем, поэтому все будущие денежные потоки следует приводить к текущему состоянию. Остановимся подробнее на том, что такое коэффициент дисконта и как определить его величину.

Содержание статьи

Понятие коэффициента дисконтирования и его значение

В бизнес-проектировании «деньги сейчас» всегда предпочтительнее, чем «деньги потом», поскольку их можно вложить в другое дело и получить доход или разместить на банковском депозите и получать фиксированный процент. Следовательно, перед вложением инвестор должен быть уверен, что в течение жизненного цикла проекта он не только не потеряет от удешевления денег, но и сможет получить прибыль.

Интервал времени, на протяжении которого реализуется начинание и приносит прибыль участникам, устанавливается заранее. Он, как правило, определяется по нормативным срокам применения установленного оборудования, после чего технические возможности производства продукции исчерпываются. От правильного определения временных рамок начинания во многом зависит объективность вычислений.

Значение коэффициента дисконтирования используется в разных ситуациях:

- оценка эффективности экономической деятельности какой-либо фирмы;

- расчет эффективности инвестиционного проекта;

- рассмотрение альтернативных вариантов вложения средств как между разными инициативами, так и внутри одного предприятия (выбор наиболее перспективного пути развития);

- многосторонние расчеты и кредитование.

Этот показатель фактически устанавливает некий норматив издержек или поступления капитала при вложении его в другое начинание. Иными словами, коэффициент (или фактор) дает возможность определить размер процента, на который следует множить ожидаемые доходы для того, чтобы выйти на конкретную сумму применительно к сегодняшнему состоянию.

Способ определения величины показателя

Рассмотрим подробнее, как рассчитать коэффициент дисконтирования. Обычно речь идет о многошаговом расчете перспективности и экономической эффективности инвестиционного начинания, поэтому фактор дисконтирования приводит объем потока на n-м шаге к моменту приведения.

Общая формула дисконтирования потока денег имеет такой вид:

PV = FV * 1/(1+R) n

- PV – приведенная стоимость;

- FV – будущая стоимость.

В этой формуле выделяется компонент, определяющий величину фактора приведения. Собственно, формула расчета коэффициента дисконтирования выглядит так:

КД = 1/(1+R) n

- R – установленное значение нормы дисконта;

- n – количество периодов (шагов), представляющее собой число лет (месяцев) от будущего до текущего момента.

Получившийся показатель всегда имеет значение меньше единицы. Он показывает стоимость одной инвестированной денежной единицы (рубля, евро, доллара) через определенное время при соответствии условий тем, которые приняты для вычисления.

Важнейшей составной частью для расчета коэффициента является ставка дисконтирования, которую еще называют нормой дисконта. Для ее определений существует целый ряд методик, основанных на различных принципах:

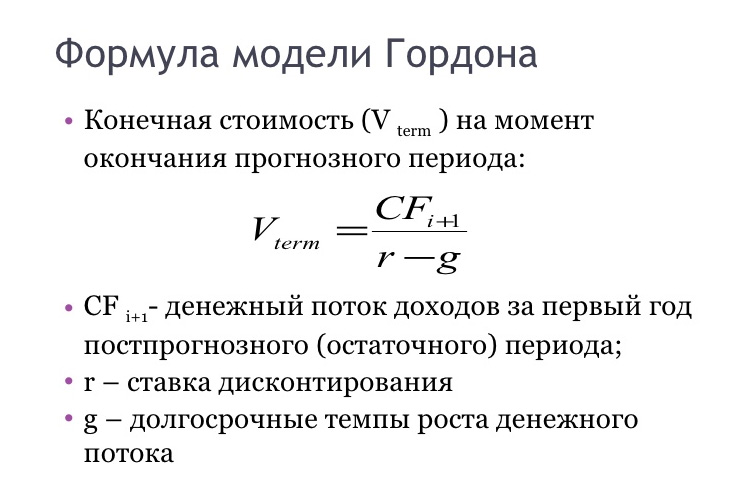

- дивидендный метод (модель Гордона);

- стоимость капитальных активов предприятия (модель CAPM и ее многочисленные модификации);

- наличие заемных и собственных средств (модель WACC);

- метод значений рентабельности капитала (ROE, ROA, ROACE, ROCE);

- метод вычисления рисковых премий (кумулятивный);

- экспертный метод, основанный на субъективных прогнозах специалистов.

Другая составляющая формулы – это жизненный цикл начинания, то есть количество рассматриваемых периодов, в течение которых проект будет генерировать денежные потоки. Чем точнее, установлены эти две вводные, тем более точным будет конечный результат.

Примеры вычисления потоков денег с использованием фактора дисконта

Рассмотрим пример расчета. Бизнесмен вкладывает в новый шестилетний проект 800 тысяч рублей. Согласно с представленным инициатором бизнес-планом, через 6 лет он сможет единоразовым платежом получить 1,5 миллиона рублей. Кумулятивным способом определена ставка дисконтирования 12%, при этом процент нормы дисконта записывается при подсчете в виде части от единицы (0,12). Теперь, используя стандартную формулу, можно посчитать величину фактора:

Kd = 1 / (1 + 0,12) 6

Kd = 1 / 1,9738

Kd = 0,5066

Мы получили коэффициент приведения в размере 0,5066. После этого по формуле дисконтирования рассчитываются показатели стоимости приведенного денежного потока:

PV = FV * 1/(1+R) n .

PV = 1500000 * 0,5066

PV = 759900

Из полученного результата можно сделать неутешительный для инвестора вывод, что при таких стартовых условиях ему не следует ожидать не только прибыли, но и даже простого возврата вложенных денег. Следовательно, от такого предложения нужно отказаться или же предложить изменить основные условия проекта, если это приемлемо (сократить срок реализации или уменьшить норму дисконта).

Предположим, что норма дисконта в нашем примере снижена до 10%. В таком случае значение коэффициента составит 0,5645, а приведенный поток денег возрастет до 846750 рублей, что сделает проект прибыльным. Аналогичная ситуация возникает и в случае сокращения срока внедрения до 5 лет при ставке 12%: фактор будет 0,5674, а поток – 851100 рублей.

Следует отметить, что для того, чтобы определить коэффициент дисконтирования, нет необходимости каждый раз погружаться в математические формулы. Для упрощения этого задания разработана и широко применяется на практике таблица коэффициентов дисконтирования. Она построена по стандартной схеме, как таблицы Пифагора или Брадиса, то есть на одной оси указаны размеры процентных ставок, на другой – временные отрезки. Для нахождения нужного показателя достаточно найти ячейку, где они пересекаются, в ней содержится величина коэффициента с точностью до десятитысячных (до четвертого знака после запятой).

Все приведенные выше значения коэффициентов, взяты из этой таблицы. Это значительно ускоряет расчеты и дает возможность без лишних усилий просчитывать альтернативные варианты развития событий.

Мы рассматривали задачу, в которой предусматривалась выплата денег одним платежом после окончания проекта. На практике, гораздо чаще встречаются ситуации, когда выплаты производятся ежегодно. Тогда для корректности расчетов необходимо находить коэффициент приведения для каждого года отдельно. К примеру, свои полтора миллиона наш инвестор получит за 6 лет жизненного цикла инициативы при норме дисконта 10% равными частями по 250 тысяч рублей в год (т.е. как аннуитет):

Применяя формулу годовых расчетов, можно находить коэффициенты отдельно по каждому периоду, а затем просуммировать их:

| CF1 | CF2 | CFN | |||

| NPV = | —— | + | —— | +. + | —— |

| (1+R) | (1+R) 2 | (1+R) 6 |

PV = 227272 + 206611 + 187828 + 170765 + 155279 + 141083 = 1088838 рублей.

Если же использовать таблицу коэффициентов аннуитетных платежей, то достаточно будет размер среднегодового платежа умножить на фактор, указанный в нужной ячейке таблицы (в данном случае это 4,3553).

PV = 250000 * 4,3553 = 1088825 рублей

Таким образом, мы видим, что показатель, найденный по формуле, практически аналогичен величине, определенной при помощи таблиц (1088838 против 1088825).

Некоторые особенности практических расчетов фактора приведения

В заключение хотелось бы остановиться еще на нескольких моментах, связанных с приведением денежных потоков, о которых спрашивают пользователи Интернета. В частности, возникает вопрос, как вычислять фактор, когда шаг задается в разных единицах, например годах и месяцах, и различаются ли формулы при таких расчетах.

При периоде дисконтирования, равном одному месяцу, коэффициент высчитывается по такой формуле:

1 / (1 + R) в степени (Месяц – 1) / 12,

- R – норма дисконта;

- Месяц – номер порядковый месяца проекта.

При годовом периоде приведения применяется такой механизм расчета:

1 / (1 + R) в степени Год – 1,

- Год – номер порядковый года жизненного цикла начинания.

Если же период считается поквартально, то для каждого месяца квартала принимается во внимание показатель, равный последнему месяцу в квартале, то есть для 1, 2 и 3 месяца берется показатель 3 месяца и т.д.

Также на форумах обсуждают ситуацию, когда контролирующие органы иногда требуют считать коэффициент приведения по формуле КД = 1/(1+R)^(n-0,5) вместо стандартной КД = 1/(1+R)^n.

Такой подход называется моделью среднегодового дисконтирования.Здесь дисконтирование проводится по состоянию на середину календарного года (или периода приведения), а не на его начало или конец.

Среднепериодическое дисконтирование применяется в случаях, когда идет постоянный равномерный приток денег (например, от работы промышленного предприятия). Хотя среди специалистов мнения о целесообразности такого метода расчета расходятся.

Коэффициент дисконта, благодаря своей гибкости широко используется экономистами и финансистами. Он показывает перспективу и потенциальную доходность отдельного проекта во временном отрезке. При этом, у этого финансового инструмента есть серьезный недостаток: он хорошо работает в государствах со стабильными рынками и налаженными рыночными механизмами. Применение его в странах, для которых характерна переходная экономическая модель, грозит существенными неточностями, поскольку адекватно просчитать многие риски для нахождения нормы дисконта в таких условиях очень трудно.

Источник

Финансовые таблицы дисконтирования

При подготовке инвестиционного проекта всегда составляется бизнес-план. Учитывая то, что, согласно экономическим законам, деньги с течением времени дешевеют, предприниматели при перспективном планировании всегда применяют метод дисконтирования денежных потоков. Инвестор, дисконтирующий свои будущие доходы, имеет больше шансов избежать незапланированных потерь. Остановимся на том, какие методы при этом используются.

Содержание статьи

Понятие коэффициента дисконтирования

Формула коэффициента выглядит так: Kd = 1 / (1+R) n . Здесь:

- n – размер временного отрезка от стоимости в будущем до момента приведения (текущего момента);

- R – это ставка дисконтирования, которую часто называют нормой дисконта.

Коэффициент демонстрирует, какой объем денег можно будет получить через n лет с учетом всех рисков и временного фактора, то есть насколько уменьшится поток денег, исходя из нормы дисконта. Какова бы ни была ставка, полученный коэффициент всегда меньше единицы.

От чего зависит ставка дисконтирования

Норма дисконта зависит от ряда факторов, поэтому она является переменной. Ставка – это размер процента, показывающий доходность инвестируемых средств. В каждом конкретном случае используется своя норма дисконта. Это в разных ситуациях может быть:

- процент дохода по банковскому вкладу;

- ставка рефинансирования;

- процентная ставка по кредиту;

- показатель инфляции;

- ожидаемая доходность начинания и др.

Существует несколько различных методик вычисления нормы дисконта, которые применяются в зависимости от отраслевого направления рассматриваемого инвестиционного проекта и страны, где предполагается его реализовывать:

- кумулятивный метод, при котором к безрисковой ставке дохода прибавляются премии за различные факторы риска. Среди них наиболее распространенные – это риск недобросовестности партнеров, риск недополучения ожидаемых доходов, страновой риск;

- экспертный метод используется по заказу инвестора применительно к конкретной инициативе, при нем математические модели корректируются с учетом опыта и знаний ситуации эксперта или непосредственно инвестора. Такой подход, в зависимости от правильности расчетов, может, как улучшить, так и исказить оценку проекта.

Существуют и другие, более сложные, методики оценки нормы дисконта. Все вышеуказанные способы в основном требуются при оценке масштабных проектов, в результате внедрения которых изменяется курс акций компании или структура капитала. В жизни чаще всего используется при дисконтировании таблица с готовыми коэффициентами.

Применение таблицы коэффициентов дисконтирования

Для большей наглядности, попробуем решить простую бизнес задачу по приведению денежного потока, используя обычный метод. Инвестор вкладывает в инвестиционный проект 500 тысяч долларов с перспективой получить через 5 лет 1 миллион долларов одноразовым платежом. Ставка дисконтирования составляет 12%.

Производим вычисления фактора по стандартной формуле Kd = 1 / (1+R) n .

Kd = 1 / (1 + 0,12) 5

Kd = 1 / 1,7623

Kd = 0,5674

Следовательно, каждый вложенный в предложенный замысел доллар будет стоить 56,74 цента. Далее несложно просчитать приведенную стоимость денег, используя формулу PV = FV * 1/(1+R) n .

PV = 1000000 * 0,5674

PV = 567400

В итоге имеем понимание того, что проект этот является потенциально прибыльным, однако реальный размер прибыли выглядит не так впечатляюще, как при оценке до дисконтирования. Учет удешевления денег позволяет принимать более взвешенные решения.

Для упрощения расчетов в большинстве случаев применяется таблица дисконтирования, в которой один множитель – это размер процентной ставки (указан в столбцах), а второй – период времени (в строках). На их пересечении рассчитаны коэффициенты с точностью до четырех знаков после запятой.

В нашем примере нет необходимости вычислять коэффициент с риском ошибиться. К тому же мы взяли для рассмотрения максимально простые исходные условия, поскольку если выплаты будут производиться частями через определенные периоды времени (ежеквартально или ежегодно), то расчеты станут сложнее.

Если под рукой имеются таблицы (а их легко найти в интернете), то на пересечении столбца с показателем «12%» и строки с показателем «5» мы видим ячейку со значением «0,5674», что точно соответствует произведенным нами выше вычислениям. Также здесь можно буквально за несколько секунд определить, что за тот же период при ставке в 10% вложенные полмиллиона будут стоить 620,9 тысяч долларов, а при ставке 15% — лишь 497,2 тысяч долларов, то есть проект становится потенциально убыточным.

Другие варианты применения таблиц

По тому же алгоритму, что и таблицы дисконтирования, составляются таблицы, позволяющие рассчитать наращение капитала во времени. Здесь коэффициенты выше единицы, поскольку вычисление направлено по времени вперед и текущая стоимость потока приводится к будущему периоду.

Снова попробуем решить задачу. Бизнесмену предложили два варианта получения одолженных денег в сумме 50 тысяч долларов:

- получить их прямо сейчас;

- получить через 5 лет сумму в 90 тысяч долларов.

Нужно подсчитать, какой вариант более выгоден, исходя из стандартной банковской ставки 10%. Берем из интернета готовую таблицу или составляем ее самостоятельно в программе Excel.

Эта задача решается очень просто. В нужной ячейке таблицы находится требуемое значение 1,6105, которое подставляется в формулу наращения FV = PV * (1+R) n .

FV = 50000 * 1,6105

FV = 80525

Мы получаем приведенную стоимость сегодняшних 50 тысяч долларов через 5 лет в размере 80525 долларов при исходном условии, что партнер гарантирует через тот же срок возвращение средств в размере 90 тысяч. Таким образом, гораздо выгоднее согласиться на второй вариант из предложенных и через 5 лет получить 90 тысяч. Эта сумма почти на 9,5 тысяч долларов больше, чем полученные сегодня 50 тысяч долларов, размещенные на банковском депозите.

Удобны для применения табличные материалы и для расчета аннуитетных платежей, то есть предполагающих одинаковые выплаты в начале или конце равных отрезков времени. Такие ситуации часто возникают, когда люди берут банковские кредиты. Мы же снова рассмотрим пример, сходный с предыдущей задачей.

У нас снова есть кредитор, которому предлагают два варианта возврата данных в долг денег:

- получить свои 50 тысяч долларов сразу;

- получать ежегодно по 12 тысяч в течение 5 лет.

На первый взгляд, заманчивое предложение, можно выиграть дополнительно 10 тысяч, не прикладывая особых усилий. Однако стоит проверить это по формулам дисконтирования. Норма дисконта составляет 10%. Если использовать простую табличку, то нужно ежегодные суммы множить на соответствующие факторы, а затем все их сложить.

12000 * 0,9091 = 10909,2

12000 * 0,8264 = 9916,8

12000 * 0,7513 = 9015,6

12000 * 0,6830 = 8196,0

12000 * 0,6209 = 7450,8

В сумме мы получим 45488,4 долларов, то есть предложенный вариант получения денег частями невыгоден, поэтому лучше получить их сейчас и вложить в перспективный бизнес или просто разместить на депозитном счете.

При использовании специальной таблицы, считать придется намного меньше. Здесь достаточно найти нужный показатель, применение которого будет аналогично приведенным ранее расчетам. Сумму ежегодного платежа нужно умножить на коэффициент: 12000 * 3,7908 = 45489,6 долларов, что практически равно сумме расчетов по отдельным годам.

Из всего сказанного можно сделать логичный вывод: использование специальных таблиц с заранее просчитанными коэффициентами позволяет быстро и легко производить финансовые расчеты, связанные с временным фактором, в обоих направлениях.

Исключение здесь составляют только крупные инвестиционные проекты, которые могут быть подвержены многочисленным трудно прогнозируемым рискам. Для них более приемлемыми являются экспертная или кумулятивная оценка нормы дисконта.

Источник