- Путин подписал закон об ограничениях для неквалифицированных инвесторов

- «Это опасная вещь». 6 признаков, что инвестиции закончатся потерей денег

- Инвестидея: как извлечь выгоду из колебаний курса Dogecoin

- Что делаем?

- Другой вариант

- Подведем итоги:

- Игра на жадности: почему миллионы инвесторов обречены на потери

- Просто и доходно

- Последний патрон

- Наркотик вместо знаний

- Кто купался голым

Путин подписал закон об ограничениях для неквалифицированных инвесторов

Президент России Владимир Путин подписал закон, ограничивающий продажи сложных финансовых продуктов неопытным инвесторам. Документ опубликован 11 июня на официальном портале правовой информации.

Согласно закону, инвесторы не смогут покупать сложные финансовые инструменты — вечные облигации иностранных эмитентов, зарубежные суборды, структурные облигации иностранных эмитентов , внебиржевые производные финансовые инструменты — без прохождения специального тестирования. Начать его планируется с 1 октября этого года, однако некоторые инструменты будут недоступны для покупки до 1 апреля 2022 года. Изначально тестирование планировалось проводить с 1 апреля 2022 года, но ЦБ предложил передвинуть сроки на полгода.

Без тестирования частные инвесторы смогут купить относительно простые активы: например акции российских компаний, государственные ценные бумаги (ОФЗ), ипотечные облигации и облигации российских эмитентов с определенным уровнем кредитного рейтинга , паи ПИФов, а также акции иностранных компаний, учитываемые при расчете индексов NASDAQ 100, S&P 500, Dow Jones и FTSE.

По закону финансовые организации обязаны предоставлять клиентам полную или достоверную информацию о продукте и его рисках. В противном случае Центробанк имеет право обязать компанию выкупить обратно проданный актив.

Ранее глава ЦБ Эльвира Набиуллина говорила, что регуляторы не могут допустить уход инвесторов с рынка из-за недобросовестности профессиональных участников. У новичков может быть недостаточно знаний и опыта, чтобы правильно оценить риски и принимать решения. Поэтому наиболее безопасные для них инструменты — это, по мнению главы ЦБ, инвестиционные фонды (ПИФы) и доверительное управление.

Ранее о необходимости разработать «законодательство, которое не дает разгуляться всяким мошенникам и жуликам», заявил министр финансов Антон Силуанов в рамках ПМЭФ. Он сказал, что государству необходимо защитить частных инвесторов от навязывания сложных и непонятных финансовых продуктов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Источник

«Это опасная вещь». 6 признаков, что инвестиции закончатся потерей денег

За ошибки в инвестиционных решениях приходится расплачиваться собственными деньгами. Но от этого не застрахован никто, так как вложения в фондовый рынок — это всегда риск. Однако контролировать риски, а значит, минимизировать свои финансовые потери, под силу даже начинающему инвестору. Мы спросили экспертов, какие действия могут привести к убыткам в инвестициях и как их избежать.

Вы покупаете активы, в которых не разбираетесь

Начинающему инвестору порой не хватает знаний не только о принципах работы фондового рынка, но и о том, как правильно выбирать активы для вложений. На рынке существует огромное количество компаний, и быстро понять, какие их этих бизнесов наиболее перспективные, нелегко.

Поэтому начните с постепенного изучения компаний, в которые планируете инвестировать. Без понимания того, как устроен бизнес, на чем компания зарабатывает и куда идет, вы можете совершить ошибку, которая будет стоить вам денег. Легендарный инвестор Питер Линч советует поинтересоваться историей компании.

Он предлагает самостоятельно изучить планы компании — как она намеревается увеличить свою прибыль и что на самом деле для этого делает. Чем больше вы знакомы с компанией или отраслью, тем больше у вас будет преимуществ в оценке. Линч даже говорит, что предпочел бы инвестировать в «колготки, а не в спутники связи».

Примерно то же самое советует и многолетний партнер Уоррена Баффета, вице-председатель совета директоров Berkshire Hathaway Чарльз Мангер. Он говорит, что если не понимает, как устроен бизнес компании и как она зарабатывает, то выбирает для инвестиций другой актив.

Финансовый консультант Владимир Верещак рекомендует не торопиться с принятием решения, а внимательно все изучить, взвесить за и против, разобраться, сравнить. Если есть возможность и желание, то можно обратиться за советом к специалисту.

У вас нет инвестиционной цели или она неправильно сформулирована

Автор телеграм-канала Moneyhack и директор по коммуникациям финансового маркетплейса «Сравни.ру» Александра Краснова замечает, что есть цели, к которым нельзя прийти с помощью фондового рынка, — например, накопить на первоначальный взнос по ипотеке.

«Я знаю историю человека, который вложил свой первоначальный взнос по ипотеке в фондовый рынок, потому что хотел увеличить объем средств. Он инвестировал в марте 2020 года, и тогда рынок сильно обвалился. В итоге, когда подходило время оформлять сделку, денег у него просто не было», — говорит эксперт.

При этом адекватными целями на фондовом рынке будут диверсификация своих сбережений, накопление средств на пенсию или образование ребенка, считает Краснова.

Зная свои цели, вы будете подбирать и соответствующие активы, и стратегию. К примеру, при долгосрочных инвестициях волатильность на рынке не имеет большого значения, так как цены рано или поздно восстановятся.

Отдельно взятые вложения могут показывать феноменальные результаты за короткие периоды времени. Но всегда нужно обращать внимание на доходность того или иного инструмента или класса активов в течение пяти, десяти, двадцати лет и сравнивать с аналогами, советует Верещак.

Вы не диверсифицируете свой портфель

Диверсификация — один из основополагающих принципов успешных инвестиций. Если вы вложили свои средства в разные виды активов — акции, облигации , недвижимость, золото, — то при любом движении рынка в вашем портфеле будет баланс, так как какие-то из активов могут падать, а какие-то, наоборот, расти.

Но при этом слишком широкая диверсификация хоть и не даст вам потерять деньги в целом, точно приведет к упущенной прибыли. Намного безопаснее и доходнее вкладывать деньги в тот сегмент рынка, который вы хорошо понимаете, отмечает Верещак.

Плохие инвестиции, по мнению легендарного инвестора Питера Линча:

- популярные акции в хайповых отраслях;

- компании (особенно мелкие) с большими планами, которые не были подтверждены;

- прибыльные компании, занимающиеся слишком диверсифицированными поглощениями;

- компании, в которых на одного покупателя приходится от 25% до 50% продаж.

Вы начинающий инвестор, но используете рискованные инструменты

«Самая опасная вещь, которую может сделать начинающий инвестор, — это торговать с плечом — заемными средствами брокера. Все наиболее страшные истории, связанные с потерей большого количества денег, — именно про такую практику», — рассказывает Александра Краснова. В этой ситуации человек не рассчитывает свои силы, ему кажется, что он видит какую-то очень выгодную идею. Но часто это приводит к проигрышу и долгам, отмечает эксперт.

Не стоит также думать, что фондовый рынок — это казино. Не нужно инвестировать в него все свои деньги. Вкладывать стоит только ту сумму, которая вам в ближайшее время не понадобится.

Важно выбирать надежные активы. К примеру, существуют компании, у которых есть большие проблемы с бизнесом и об этом уже известно.

«Есть стратегия — купить падающие акции таких компаний в надежде, что они вырастут. Это очень рискованно, простому инвестору сложно переиграть рынок, поэтому не стоит покупать такие активы», — советует Краснова.

Вы не интересуетесь новостями и аналитикой по фондовому рынку

В настоящее время ситуация на фондовом рынке сильно изменилась. Если раньше самыми востребованными компаниями были стабильные и надежные бизнесы, то теперь у инвесторов популярны эмитенты , привлекающие внимание средств массовой информации и интернет-сообществ.

В последнее время рынок ведет себя иррационально, традиционные индикаторы перестают отражать реальность, отмечал ранее глава набсовета Московской биржи Олег Вьюгин. Экономист и основатель инвестиционной группы The Movchan’s Андрей Мовчан также признавал, что сейчас рынком фактически управляют СМИ, а не профессиональные аналитики. Поэтому изменение имиджа или ситуации с брендом крупного эмитента могут очень сильно повлиять на рынки.

Чтобы отслеживать ситуацию на рынке, а значит, контролировать состояние своего портфеля, нужно быть в курсе деловой повестки в стране и в мире, так как появление негативной или позитивной новости по компании может отразиться на стоимости акций.

Важно также понимать общие тенденции на рынке: какие индустрии будут расти, а какие постепенно изживают себя.

Вы не проверяете своего брокера

Активность частных инвесторов на фондовом рынке растет — по данным на апрель, объем средств на брокерских счетах россиян достиг ₽14 трлн. Наличие большого числа неопытных инвесторов с деньгами привлекает мошенников, которые хотят на них заработать. Как правило, обмана стоит ждать от компаний, предлагающих заоблачные прибыли и быстрый результат. Безопасность при инвестировании в фондовый рынок гарантирует работа с надежными брокерами, у которых есть лицензия ЦБ России. Список таких организаций доступен на сайте регулятора, а рейтинг брокеров по объему клиентских сделок есть на сайте Московской биржи.

Александра Краснова советует также обязательно проверять, зарегистрирован ли ваш брокер в России, так как, если возникнут какие-то проблемы или претензии с вашей стороны, судиться с иностранной компанией будет очень сложно.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Источник

Инвестидея: как извлечь выгоду из колебаний курса Dogecoin

Мнения экспертов могут не совпадать с позицией редакции. «РБК-Крипто» не дает инвестиционных советов, материал опубликован исключительно в ознакомительных целях. Криптовалюта — это волатильный актив, который может привести к финансовым убыткам.

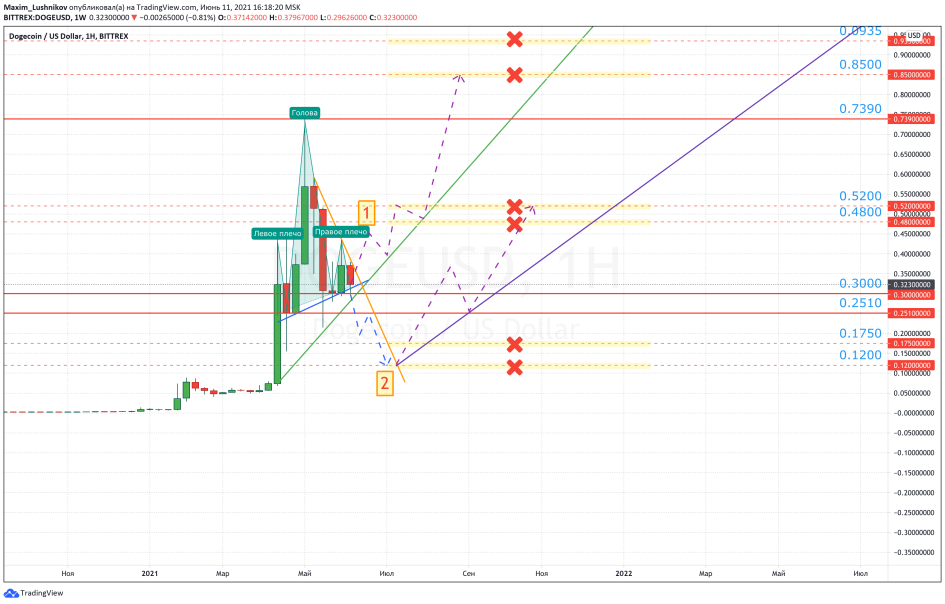

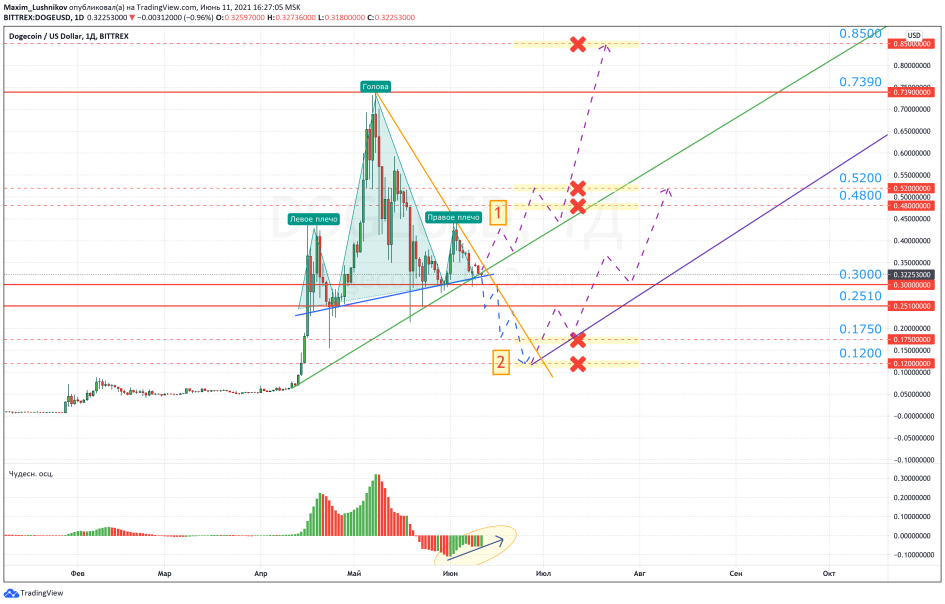

После образования в мае исторического максимума в $0,7390, а затем глобального отката больше чем на 70%, уже практически месяц Dogecoin пытается накопить объемы для покупок и начать расти.

На старшем таймфрейме на W1 Dogecoin в конце восходящего тренда образовал паттерн разворота «Голову и плечи». Это означает, что после пробития двойного уровня поддержки в $0,3 и $0,25 цена начнет снижаться к двум целевым уровням в $0,17 и $0,12.

При таком развитии событий альткоин ломает нынешнюю восходящую тенденцию и устремляемся вниз на глубокую коррекцию, образуя вместе с этим коррекционный нисходящий тренд.

На младшем таймфрейме на D1 более детально указано, как цена Dogecoin будет стремиться на понижение после пробития двойной поддержки.

Что делаем?

Так как на W1 и на D1 мы имеем паттерн разворота, то в первую очередь стоит ожидать его отработки. Для этого криптовалюте нужно сменить восходящую тенденцию на нисходящую и устремиться на понижение к двум целевым уровням $0,17 и $0,12. Достигнув их наш паттерн будет полностью отработан. При таком развитии событий мы воспользуемся схемой № 2.

Но в данном случае падать долго Dogecoin вероятно не сможет, так как индикатор AO уже сейчас показывает уменьшение объемов продавцов. Даже если альткоин достигнет целевых уровней, за этим последует резкий разворот, смена тенденции и поход на повышение с образованием нового восходящего тренда к $0,48 и $0,52.

Другой вариант

Если Dogecoin сможет удержаться на уровне $0,30-0,35 и сохранить нынешнюю восходящую тенденцию, то мы воспользуемся схемой № 1, указанной на графиках. Паттерн разворота полностью аннулируется, а нынешний тренд продолжится походом на повышение к нашим целевым уровням $0,48 и $0,52.

Подведем итоги:

Развитие событий под номером 2 выглядит намного интереснеи. Dogecoin зависим от биткоина, а у главной криптовалюты есть еще возможность опуститься ниже, значит и альткоин может начать падание.

С другой стороны, игнорировать на D1 уменьшение объема продавцов на индикаторе AO не можем, так как это наш «бензин» для движения. Сейчас желающих избавляться от данного актива очень мало, поэтому движение графика курса по схеме № 1 выглядит перспективнее.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Источник

Игра на жадности: почему миллионы инвесторов обречены на потери

На общем собрании акционеров Berkshire Hathaway, прошедшем 1 мая, Уоррен Баффет отметил, что онлайн-брокер Robinhood и подобные ему компании широко используют в своей работе «инстинкт игрока», присущий современному обществу. Ранее регулятор рынка ценных бумаг в штате Массачусетс потребовал аннулировать брокерскую лицензию Robinhood — эта фирма стала известной после ряда нашумевших историй, когда мелкие инвесторы с форумов Reddit манипулировали акциями Gamestop и еще нескольких компаний. Трудно сказать, какое будущее ждет Robinhood, но «инстинкт игрока» — довольно опасное явление в эпоху массовых инвестиций — никуда не денется.

Просто и доходно

Что-то подобное сейчас происходит на биржах во многих странах мира. Россия не исключение: более 11 млн частных счетов открыто на Московской бирже, большинство из их владельцев — 5,6 млн — «записалось» в инвесторы в 2020 году, используя для этого, как правило, соответствующие мобильные приложения. Это стало просто, доступно и позволяет многим зарабатывать хорошие деньги.

По данным Frank Media, подавляющее большинство активных инвесторов на бирже остались в плюсе в 2020 году. Например, 65% клиентов Сбербанка, которые самостоятельно совершали сделки в приложении «Сбербанк Инвестор» и открыли брокерский счет в 2020 году, получили прибыль. Среди клиентов, открывших счет в банке до 2020 года, в плюсе остались 75%. В «ВТБ Капитал Инвестиции» удачливых инвесторов оказалось 66%, а в «Тинькофф Инвестиции» — от 71% до 76% в зависимости от стажа работы на фондовом рынке.

Последний патрон

Все отлично? Не совсем. Прошлый год был уникальным по многим причинам. Например, розничным инвесторам не видать бы такого счастья, если бы в марте 2020 года ФРС резко не снизила базовую процентную ставку почти до нуля. Благодаря этому шагу деньги стали очень дешевыми и доступными. Ими практически «залили» весеннее падение рынка, как водой заливают пожар. Одним из основных бенефициаров в данном случае стал массовый инвестор. Однако нужно помнить, что глава ФРС Джереми Пауэлл израсходовал свой последний «патрон». По большому счету больше стрелять нечем.

Вот почему сейчас логично было бы вспомнить, что инвестиции не предполагают гарантированного результата. Чем больше денег ты хочешь заработать, тем больше риска для своих сбережений ты соглашаешься взять на себя. А современный «новобранец» на фондовом рынке, по существу, не инвестирует в классическом понимании этого слова, а просто играет, нажимая кнопку на смартфоне. Это можно делать долго и много раз — есть только одно ограничение: сумма средств на твоем счету.

Классический подход к инвестированию на фондовом рынке предполагает кропотливый труд, который может принести среднему инвестору не так много. За 20 лет, закончившихся 31 декабря 2019 года, рост индекса S&P 500 составлял в среднем 6,06% в год. При этом, по данным компании Dalbar, среднестатистический инвестор на фондовом рынке получил доходность всего 4,25%. Думаю, что знание этих данных сильно бы поубавило энтузиазм тех, кто хочет быстро обогатиться.

Наркотик вместо знаний

Игра для миллионов не предполагает больших усилий со стороны ее участников. Чтобы решить эту проблему, инвестора во время пандемии «подсадили на иглу»: заработали онлайн-фабрики инвестиционных идей. Они везде, начиная с сайта брокера и заканчивая десятками каналов в социальных сетях. За тебя все сделали — осталось только прикинуть, что лучше, или посмотреть, на что «клюют» твои друзья, и вперед. При этом далеко не все осознают, что большинство сетевых «гуру» никем не регулируются и ни за что не отвечают.

Исчезает постепенно и количественный ценз на сумму инвестиций на фондовом рынке. Уже не нужно иметь много денег, чтобы купить акции, облигации или, скажем, биржевые фонды. Тебе даже для начала могут дать что-то бесплатно. Упомянутый Robinhood не берет комиссии за торговлю ценными бумагами. Cripto.com предлагает купить самую успешную в этом году криптовалюту Dogecoin, начиная с $1. Все на рынок! Каждый может испытать свою удачу.

Появляются и специальные инструменты, которые отражают запросы современного игрока. Так, в марте вышел на рынок биржевой фонд VanEck Vectors Social Sentiment ETF (BUZZ), задачей которого является отслеживание и отбор по специальной методике 75 акций крупных американских компаний, о которых в «позитивном ключе» пишут в онлайн-источниках, включая социальные сети, новости, сообщения в блогах и т. д. В данный момент на первых строчках в портфеле этого ETF находятся бумаги Boeing, Apple, Amazon.com, Advanced Micro Devices, Tesla, Square, The Walt Disney и другие.

А вот американские акции, которые больше всего востребованы российскими инвесторами, по данным Московской биржи: это Tesla (19,3% от стоимости обобщенного портфеля), Apple (16,6%), Pfizer (8,4%), Boeing (7,2%), Amazon (6,4%), Qualcomm (5,9%), Advanced Micro Devices (5,8%) и AT&T (3,9%). Ничего не напоминает? Без рекомендаций из соцсетей вряд ли обошлось.

Кто купался голым

Конечно, будущее предсказать невозможно, но есть вещи, которые мы хорошо знаем из прошлого опыта. Очевидной угрозой для новоиспеченных инвесторов на тринадцатом году «бычьего» рынка является кризис или сильная коррекция, например почти на 50-60%, как это случилось со многими частными портфелями в 2008 году. Тогда пришлось ждать долгих пять лет, чтобы рынок восстановился. Именно в это время, как говорит Уоррен Баффет, всем становится видно, «кто купался голым».

Почему? Дело в том, что увлекшийся на растущем рынке чужими идеями инвестор не в состоянии понять и принять кардинально другую ситуацию. Его портфель, как и его личные финансы, зачастую не настроен на возможный обвал. В такие времена бессильны советы брокера, а соцсети накрывает волна пессимизма. И здесь подавляющее большинство либо фиксирует свои убытки и уходит, либо, что еще хуже, не сдается и начинает бороться с кризисом, теряя остатки своих денег. Как правило, после таких потрясений люди на биржу уже не возвращаются.

Единственный выход, который я вижу в данной ситуации, заключается в том, чтобы самостоятельно или с помощью профессионалов внимательно проанализировать свой инвестиционный портфель и привести его в соответствие с вашими личными задачами и тем риском, который вы и ваша семья готовы на себя взять. Не тяните! Игра на деньги имеет, как правило, предрешенный исход для тех, кто сел за стол, не понимая до конца, во что и как здесь играют.

Мнение редакции может не совпадать с позицией автора

Источник