Сущность капитальных вложений и источники их финансирования

Одним из важнейших видов инвестиционной деятельности предприятия является вложение финансовых и материальных ресурсов в основной капитал предприятия с целью его воспроизводства.

Основной капитал — это денежные средства, вложенные в долгосрочные активы с целью их долгосрочного использования в целях получения прибыли.

K нему относятся основные фонды, нематериальные активы и прочие долгосрочные активы.

Основные фонды представляют собой совокупность материально-вещественных ценностей, функционирующих в натуральной форме в течение длительного периода времени и по частям переносящие свою стоимость в виде амортизационных отчислений на готовую продукцию.

В зависимости от целевого назначения, роли и выполняемых функций в производственном процессе основные фонды классифицируются по четырем группам:

— по функциональному назначению:

производственные (участвующие в процессе производства);

непроизводственные (удовлетворяют социальные потребности персонала

— по праву собственности:

собственные: на праве хозяйственного ведения и на праве оперативного

— по степени участия в производственном процессе:

активные: машины, оборудование, транспорт и др.;

пассивные: здания, сооружения и др.;

— по степени использования

неиспользуемые: в запасе, в стадии достройки, реконструкции, на консервации,

Основные фонды оцениваются по первоначальной, восстановительной, балансовой, остаточной и ликвидационной стоимости.

Первоначальная стоимость представляет собой сумму затрат на приобретение, транспортировку и монтаж в ценах того года, когда они введены в действие.

Восстановительная стоимость – это стоимость воспроизводства ранее введенных основных фондов в ценах и тарифах данного года.

Балансовая стоимость – это стоимость основных фондов, по которой они находятся на балансе предприятия. Вновь введенные основные фонды числятся на балансе по первоначальной стоимости до очередной переоценки. После переоценки они числятся по восстановительной стоимости.

Остаточная стоимость – это оценка по первоначальной или восстановительной стоимости с учетом износа, т.е. которая еще не перенесена на готовую продукцию.

Ликвидационная стоимость – это сумма денежных средств, которая может быть получена предприятием от реализации основных фондов после окончания срока службы.

Основным источником воспроизводства основных фондов являются капитальные вложения.

Капитальные вложения — это часть валового внутреннего продукта, а также иностранные инвестиции, направляемые на создание и обновление основных фондов.

Финансирование основных фондов – это процесс финансового (денежного) воспроизводства основных фондов предприятия.

Источниками финансирования капитальных вложений на предприятии могут быть:

— собственные средства (чистая прибыль, амортизационные отчисления, акционерный капитал);

— заемные средства (кредиты банков, коммерческие кредиты, бюджетные ссуды, эмиссия облигаций, займы других субъектов хозяйствования и т.д.);

— прочие средства (факторинг, форфейтинг, лизинг, венчурный капитал, средства страховых фондов, отраслевых инновационных фондов и т.д.).

Амортизация, её роль в обновлении основного капитала. Планирование амортизационных отчислений.

Основным собственным источником финансирования капитальных вложений являются амортизационные отчисления.

Роль амортизации заключается в том, что она является целевым источником финансирования капитальных вложений и предназначена для обеспечения воспроизводства основных фондов и нематериальных активов; служит дополнительным источником финансовых ресурсов в период накопления амортизационных отчислений; постоянно находится в обороте предприятия.

В ходе использования основных фондов происходит их моральный и физический износ.

Амортизационные отчисления — это денежное выражение стоимости износа основных средств в процессе их производительного функционирования. Объектами начисления амортизации являются основные средства и нематериальные активы предприятий всех форм собственности.

Стоимость основных фондов на конец года (Фк) определяется по формуле:

Фк = Фн + Фвв – Фвыб

Для расчета амортизационных отчислений основных фондов необходимо определить по группам среднегодовую стоимость всех амортизируемых основных средств.

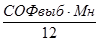

Среднегодовая стоимость основных производственных фондов рассчитывается по следующей формуле:

СОФ ср. = СОФ н.г.+

где СОФ н.г — балансовая стоимость основных фондов на начало планового года;

СОФвв — стоимость основных фондов, вводимых в действие в планируемом году; Мф— количество полных месяцев функционирования основных фондов в планируемом роду; Мн – количество полных месяцев, в течение которых основные фонды не будут функционировать в планируемом году; СОФвыб — стоимость основных фондов, выбывающих в планируемом году; 12 — число месяцев в году.

Фонды считаются введенными с 1-го числа месяца, следующего за месяцем ввода, а выбывшими — с 1-го числа месяца, следующего за месяцем выбытия.

Расчет амортизационных отчислений производится на основе Инструкции о порядке начисления амортизации основных средств и нематериальных активов. Организация самостоятельно устанавливает срок полезного использования (по каждому объекту основных средств), в течение которого будет постепенно уменьшаться (амортизировать) стоимость основных средств.

Срок полезного использования (СПИ) – период, в течение которого основные фонды должны приносить доход предприятию, т.е.амортизировать.

Организация также самостоятельно выбирает способ амортизации каждого объекта, участвующего в предпринимательской деятельности: линейный, нелинейный или производительный.

Рассмотрим суть этих методов.

1. Линейный способ заключается в равномерном (по годам) начислении амортизации в течение всего нормативного срока службы или срока полезного использования основных средств или нематериальных активов. Линейный метод предполагает, что амортизация зависит только от срока службы объекта основных средств.

Годовая сумма амортизационных отчислений определяется путем умножения амортизируемой стоимости на принятую годовую линейную норму амортизационных отчислений.

Годовая сумма амортизации (Аг) рассчитывается по формуле:

Амr =АС. × Нa.г : 100

где АС — амортизируемая стоимость видов или групп основных средств;

Нa.г — годовая линейная норма амортизации;

Норма амортизации является постоянной величиной, Например, если срок службы 10 лет, то норма амортизации составит:

Нам = 1 / 10 * 100 = 10%.

2. Нелинейный способ заключается в неравномерном (по годам) начислении амортизации в течение срока полезного использования объекта основных средств или нематериальных активов (не распространяется на машины, оборудование, транспортные средства с нормативным сроком службы до 3 лет).

Годовая сумма амортизации рассчитывается методом суммы чисел лет (прямым или обратным) или методом уменьшаемого остатка с коэффициентом ускорения от 1 до 2,5 раза.

Нормы начисления амортизации в первом и каждом из последующих лет срока применения нелинейного способа могут быть различными.

Применение прямого метода суммы чисел лет предполагает определение годовой суммы амортизационных отчислений исходя из амортизируемой (первоначальной) стоимости объекта и отношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, при обратном методе (число лет СПИ, которые уже прошли), а в знаменателе — сумма чисел лет срока полезного использования объекта.

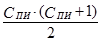

Сумма чисел лет определяется по формуле:

СЧЛ =

где СЧЛ — сумма чисел лет выбранных организацией в пределах установленного срока полезного использования объекта; СПИ — срок полезного использования объекта.

При методе уменьшаемого остатка годовая сумма амортизации рассчитывается исходя из определяемой на начало отчетного года недоамортизированной стоимости (разности амортизируемой стоимости и суммы амортизации, начисленной до начала отчетного года) и нормы амортизации, исчисленной исходя из срока полезного использования объекта (для расчета берется только твердая ставка) и коэффициента ускорения (от 1 до 2,5 раза), принятого организацией.

Ам = С ост. * Нам *2, где Сост – остаточная стоимость на начало года

3. Производительный способ заключается в том, что периоды эксплуатации не влияют на определение амортизации, а влияет только объем выполненных работ. Расчет амортизации осуществляется с помощью следующей формулы:

А =

где, АС — стоимость амортизируемого объекта; Об — объем выпущенной продукции; ОП — прогнозируемый объем продукции в течение срока эксплуатации объекта.

При применении любого из методов амортизация начисляется ежемесячно исходя из 1/12 годовой суммы амортизации.

Суммы начисленной амортизации ежемесячно относятся на издержки, причем на себестоимость продукции текущего месяца относятся суммы амортизации за предыдущий месяц, скорректированные на поправочные коэффициенты с учетом произошедших ввода и выбытия основных средств.

Амортизация не начисляется в период проведения модернизации, технического перевооружения объектов; реконструкции оборудования; консервации объекта на срок не более 1 года; в др. случаях.

Источник

Капитальные вложения и источники их финансирования

Капитальные вложения— это реальные инвестиции (вложения) в основной капитал (основные фонды), в том числе затраты на новое строительство, на расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, проектно-изыскательские работы и другие затраты, а также затраты на жилищное и культурно-бытовое строительство.

В статистическом учете и экономическом анализе их называют еще капиталообразующими инвестициями.

По экономическому содержаниюкапитальные вложения представляют часть общественного продукта (главным образом фонда накопления), направляемую на воспроизводство основных фондов.

По форме же капитальные вложения выступают в виде денежных средств, которые идут на капитальное строительство, приобретение оборудования и других средств труда, входящих в состав основных фондов.

Капитальные вложения осуществляют государство, юридические и физические лица.

Капитальные вложения определяют развитие материально-технической базы государства; они необходимы для увеличения производственных мощностей промышленности, сельского хозяйства и других видов деятельности, ускорения темпов научно-технического прогресса.

Капитальные вложения, являясь основой развития материально-технической базы хозяйствующих субъектов, служат фактором усиления их независимости в условиях рынка, а государства — укрепления обороноспособности.

Капитальные вложения классифицируют по ряду признаков. По признаку целевого (отраслевого) назначения будущих объектов выделяют:

• строительство объектов производственного назначения;

• строительство объектов сельскохозяйственного назначения;

• строительство объектов транспорта и связи;

• строительство объектов социальной сферы (учреждений здравоохранения, образования, культуры, торговли и др.).

По формам воспроизводства основных фондов капитальные вложения разделяют:

а) на новое строительство;

б) на расширение действующих предприятий;

в) на техническое перевооружение и реконструкцию.

По источникам финансирования различают следующие капитальные вложения:

По технологическому признаку капитальные вложения подразделяют:

а) на строительные и монтажные работы;

б) на приобретение машин и оборудования;

в) на прочие капитальные работы и затраты.

В зависимости от указанных признаков классификации структура капитальных вложений подразделяется на отраслевую, воспроизводственную и технологическую.

Роль капитальных вложений проявляется в следующем:

1. Капитальные вложения являются главным фактором создания основных фондов, реконструкции и расширения действующих предприятий, технического перевооружения

2. При помощи капитальных вложений осуществляется регулирование пропорций и темпов развития основных фондов отдельных производств и отраслей хозяйства.

3. При помощи капитальных вложений решаются проблемы социального характера (строительство жилья, учреждений образования, здравоохранения, культуры).

4. При помощи капитальных вложений осуществляется регулирование развития всех экономических районов страны.

5. Капитальные вложения покрывают расходы на проектные и проектно-изыскательские работы.

К основным источникам формирования капитальных вложений предприятий относятся:

— собственные финансовые ресурсы и внутрихозяйственные резервы инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещении потерь от аварий, стихийных бедствий, и др.);

— заемные финансовые средства инвесторов или переданные им средства (банковские и бюджетные кредиты, облигационные займы и др.);

— привлеченные финансовые средства инвестора (средства, получаемые от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц);

— финансовые средства, централизуемые объединениями (союзами) предприятий в установленном порядке;

— средства внебюджетных фондов;

— средства федерального бюджета, предоставляемые на безвозвратной и возвратной основе, средства бюджетов субъектов Российской Федерации;

— средства иностранных инвесторов.

Собственные источники — самые надежные из всех существующих источников финансирования инвестиций. В этом случае снижается риск банкротства. Самофинансирование развития предприятия означает его хорошее финансовое состояние, а также обладает определенными преимуществами перед конкурентами, у которых такой возможности нет. Основными собственными источниками финансирования инвестиций в любой коммерческой организации являются чистая прибыль и амортизационные отчисления.

Структура собственных источников средств предприятия имеет следующий вид:

• прибыль от основной деятельности;

• прибыль от реализации выбывшего имущества;

• прибыль от прочих операций;

• паевые и иные взносы членов трудового коллектива.

Главная цель предприятия в условиях рынка заключается в получении максимальной прибыли, являющейся основным финансовым результатом деятельности предприятия.

Прибыль должна направляться на развитие предприятия в том случае, если уровень его технического развития низкий, что является тормозом для выпуска конкурентоспособной продукции и возможной причиной банкротства предприятия. Распределение прибыли на предприятии должно быть экономически и социально обосновано.

Прибыль должна способствовать реализации перспективного плана развития предприятия.

Амортизационные отчисления также служат главным источником воспроизводства основных фондов. Амортизация — это процесс переноса стоимости основных фондов на выпускаемую продукцию в течение их нормативного срока службы. Амортизационные отчисления призваны обеспечить не только простое, но и в определенной мере расширенное воспроизводство. В развитых странах амортизационные отчисления до 70—80% покрывают потребности предприятий в инвестициях. Преимущество амортизационных отчислений как источника инвестиций по сравнению с другими заключается в том, что при любом финансовом положении предприятия этот источник имеет место и остается в распоряжении предприятия.

Таким образом, расширяется и становится более устойчивой финансовая база инвестирования.

Кроме того, в финансовые ресурсы предприятия входят устойчивые пассивы, различные целевые поступления, паевые и иные взносы членов трудового коллектива. К устойчивым пассивам относятся: уставный, резервный и другие капиталы; долгосрочные займы; постоянно находящаяся в обороте предприятия кредиторская задолженность (по зарплате из-за разницы сроков начисления и выплаты, по отчислениям во внебюджетные фонды, в бюджет, по расчетам с покупателями и поставщиками).

Привлеченные средства— это средства, предоставленные на постоянной основе, по которым может осуществляться выплата владельцам этих средств дохода (в виде дивиденда, процента) и которые могут практически не возвращаться владельцам. В их числе можно назвать: средства от эмиссии акций; дополнительные взносы (паи) в уставный капитал; также целевое государственное финансирование на безвозмездной или долевой основе.

Заемные средства— это денежные ресурсы, полученные в ссуду на определенный срок и подлежащие возврату с уплатой процента. Заемные средства включают: средства, полученные от выпуска облигаций, других долговых обязательств, а также кредиты банков, других финансово-кредитных институтов, государства.

Мобилизация привлеченных и заемных средств осуществляется различными способами. Основные из них — привлечение капитала через рынок ценных бумаг, рынок кредитных ресурсов, государственное финансирование.

Средства, подученные в результате эмиссии и размещения ценных бумаг, служат одним из основных источников финансирования инвестиций.

Эмиссия акций. Средства от эмиссии акций являются одним из наиболее широко используемых для финансирования инвестиций источников, который активно применяется акционерными обществами для привлечения акционерного капитала. Увеличение собственного капитала через выпуск акций возможно при преобразовании фирмы, испытывающей потребность в финансовых ресурсах, в акционерное общество или при выпуске уже функционирующим акционерным обществом новых акций, которые могут размещаться как среди прежних, так и среди новых акционеров. В последнем случае прежним акционерам предоставляются, как правило, преимущественные права на приобретение новых акций в той пропорции, которая соответствует их доле в уже существующем акционерном капитале, прежде чем новые акции будут предложены сторонним инвесторам. Такая практика позволяет акционерам поддерживать свою долю в капитале на определенном уровне, сохраняя контроль над деятельностью акционерного общества. При недостаточности средств для покупки дополнительных акций у прежних акционеров акции размещаются среди новых владельцев, что объективно уменьшает долю акций, сосредоточенных в руках у акционеров, и соответственно степень их участия в капитале акционерного общества.

Эмиссия облигаций. Одним из источников финансирования инвестиционной деятельности может быть эмиссия облигаций, направленная на привлечение временно свободных денежных средств населения и коммерческих структур. Срок облигационного займа, как правило, должен быть не менее продолжительным, чем средний срок осуществления инвестиционного проекта, с тем чтобы погашение обязательств по облигационному долгу производилось после получения отдачи от вложенных средств.

Привлекательность облигаций для потенциальных инвесторов во многом определяется условиями их размещения. Условия облигационного займа включают: сумму и срок займа; число выпущенных облигаций; уровень процентной ставки; условия процентных выплат: дату; формы и порядок погашения; оговорки по вопросам конверсии облигаций; защиту интересов кредиторов и др. Предлагаемые условия должны быть достаточно выгодными для инвесторов и обеспечивать ликвидность облигаций, в ряде случаев — возможность возврата средств по ним до истечения определенного при эмиссии облигаций срока путем купли-продажи на фондовых биржах или через инвестиционные институты внебиржевого рынка.

При выборе источников формирования инвестиционных ресурсов важно учитывать преимущества и недостатки, характерные для различных способов привлечения капитала.

Основным преимуществом эмиссии акций как способа мобилизации финансовых ресурсов акционерными обществами является меньшая степень риска по сравнению с использованием заемных средств, что выражается в следующем:

— акционерное финансирование позволяет увеличить акционерный капитал на долгосрочной основе. Привлеченные средства выплачиваются их владельцам лишь при ликвидации акционерного общества, в то время как заемный капитал подлежит возврату в оговоренный срок; размещение акций в отличие от кредитных отношений не требует использования залога или гарантий;

— акционерное общество может не платить дивиденды по обычным акциям при отсутствии прибыли, а по решению собрания акционеров — при наличии прибыли, тогда как при использовании облигационного финансирования необходимо соблюдать принцип платности:

— при финансировании крупных инвестиционных проектов привлечение капитала путем выпуска акций позволяет перенести выплаты средств на тот период, когда проекты будут уже сами генерировать доход.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник