- Инвестирование временно свободных средств компании

- Инвестирование свободных средств компании

- Что такое инвестиции и как на них зарабатывать?

- Содержание

- Немного истории

- Мини-словарь инвестора

- Способы и виды инвестирования

- По объекту инвестиций

- По сроку вложений

- По уровню риска

- По ликвидности

- Во что вкладывать

- Кому подходит инвестирование

- Подробнее о рисках

- Как снизить риски

Инвестирование временно свободных средств компании

Инвестирование свободных средств компании

Выбирая определенный финансовый инструмент для краткосрочного вложения временно свободных средств, можно рекомендовать руководствоваться несколькими простыми критериями:

- никаких спекуляций. Инвестиционный характер размещения подразумевает, что деньги будут вложены в какой-либо актив, бизнес или проект на понятных условиях и на конкретный срок, в конце которого инвестор получит сумму, оговоренную в договоре. Конечно, риск есть всегда. При размещении временно свободных средств неприемлема ситуация (и, соответственно, инструмент), когда результат может быть полярным – прибыль или убыток. Если же неизвестно, удастся ли что-то заработать на инвестированных средствах, это уже не инвестиции, а спекуляции. С этой точки зрения и торговля акциями – спекуляция. И ее лучше оставить профессионалам. Задача предпринимателя в вопросах управления временно свободными деньгами – приумножить доступные средства;

- высокая ликвидность и небольшая комиссия. Для изъятия заработанных процентов (дополнительного дохода на вложенные деньги) без потерь необходимо, чтобы объект вложения был ликвидным, а комиссия – минимальной;

- прозрачность расчета прибыли. В отношении незнакомых и не отработанных на практике инструментов не стоит ждать чудес. Убедитесь для начала, что механизм получения дохода по ним полностью прозрачен, а база для расчета вам известна.

Если придерживаться перечисленных выше критериев, то количество инструментов, с помощью которых можно получить дополнительный доход от размещения временно свободных денежных средств, невелико. К ним относятся:

- банковские депозиты;

- предоплата поставщикам в обмен на скидку на партию приобретаемого товара;

- займы дочерним («сестринским» и материнским) компаниям;

- облигации.

Депозит. К преимуществам банковских депозитов можно отнести гибкие сроки вложений (от одних суток до нескольких лет), простой и прозрачный расчет доходности, удобство и скорость работы (особенно если депозит в том же банке, где и расчетно-кассовое обслуживание), ликвидность (возможность быстро расторгнуть договор до окончания срока), отсутствие комиссий, мультивалютность. Недостаток всего один – сравнительно низкие процентные ставки (подробнее о том, как с наибольшей выгодой использовать депозит, см. Какую сумму и на какой срок экономически оправданно разместить на депозите).

Другие инструменты депозитного типа (векселя и депозитные сертификаты) требуют значительных документарных затрат, не допускают опечаток и не очень удобны для оперативной работы. Недостаток ликвидности или высокие комиссии часто не позволяют быстро изымать и вводить в оборот вложенные в них деньги (особенно это касается векселей или депозитных сертификатов средних и мелких банков).

Предоплата поставщикам. Этот инструмент инвестирования свободных денег актуален для компаний, чьи поставщики предоставляют весомые скидки за досрочную оплату. Его плюсы: высокая доходность (в пересчете на эффективную процентную ставку может превысить доход по депозитам в 1,5 раза), прозрачность и простота расчетов, отсутствие комиссий. Минусы: небольшая гибкость по срокам (они фиксируются в договоре), низкая скорость принятия решений (требуется потратить время на переговоры), отсутствие ликвидности (израсходованные деньги не вернуть), вклады только в рублях (если нет иностранных поставщиков). Если сделать предоплату регулярной, вполне возможно, что поставщики станут воспринимать ее как должное и пересмотрят условия.

Займы предприятиям группы. Способ хорош прозрачностью расчетов, скоростью размещения (быстрое согласование условий договора), высокой доходностью (часто на уровне средней ставки кредитования холдинга), а также отсутствием каких-либо вознаграждений за использование инструмента. Хотя, конечно, если рассматривать такие операции в целом по группе, это будет не что иное, как перекладывание денег из одного кармана в другой. Среди недостатков – вероятность изменения условий договора и типа долга при сложностях с денежным потоком у кредитуемой компании (нередко кратковременные инвестиции превращаются в долгосрочный внеоборотный актив), косвенная (солидарная) ответственность за результаты деятельности, низкая ликвидность (ограниченная возможность получить деньги до окончания срока договора займа), только рублевые размещения. Не стоит забывать, что схема финансирования дочернего или материнского бизнеса должна быть основана на реалистичных расчетах его денежного потока. Всегда есть риск серьезной задержки с возвратом средств или вообще приказа управляющей компании простить долг.

Облигации. У этого инструмента практически те же преимущества, что у депозита – высокая процентная ставка (даже выше, чем по банковским вкладам), можно покупать бумаги на срок от одного дня до нескольких лет, понятный доход, высокая скорость покупки и продажи (при работе через интернет-терминал), ликвидность. Недостатки – большой объем аналитической работы и определенная сложность расчетов, требуется время на покупку (ожидание успешной сделки с заданными ценовыми параметрами может занять несколько дней), комиссии, размещения только в рублях. Есть два вида рынков облигаций – биржевой и внебиржевые. Целям краткосрочного и надежного размещения денег соответствует биржевой рынок облигаций – площадка ММВБ. Чтобы иметь к ней доступ, необходимо открыть свой брокерский счет (у одного из крупнейших брокеров) и установить так называемый торговый терминал – программу, с помощью которой можно покупать и продавать ценные бумаги непосредственно на рынке.

Выбор эмитента облигаций – полноценное исследование. Можно посоветовать придерживаться следующего порядка действий:

- ранжировать облигации по срокам погашения и выбрать устраивающие;

- отсортировать выбранные бумаги по доходности. Исключите выпуски с доходностью меньше текущей ставки по депозитам и превышающей ключевую ставку более чем в три раза (в последнем случае высокой ставкой, скорее всего, прикрываются существенные риски эмитента);

- отсеять неизвестных мелких, «странных» эмитентов. Любые сомнения трактуются в пользу исключения;

- выбрать из оставшихся до десяти облигаций к покупке, провести анализ финансовой отчетности эмитентов, изучить новости и другую открытую информацию;

- проверить реальную доходность. Четко определить приемлемую цену для получения нужной прибыли, убедиться, что в последний месяц сделки по такой цене совершались. Наконец, перечислить деньги на свой брокерский счет и сделать заявку на покупку по желаемой цене.

Не проверив самостоятельно на практике тот или иной инструмент, практически невозможно узнать все нюансы. Нужно пробовать. Начните сотрудничество с банком или с брокерской компанией, вложите небольшую сумму, внимательно следите за фактическими расходами, комиссиями, сроками, датами и временем движения денег, подводите итоги и делайте выводы. Серьезные деньги разумно вкладывать только в хорошо знакомые и проверенные инструменты.

Короткие сроки инвестиций автоматически означают более низкий риск. Основную часть свободных денег (60–70%) разумно вкладывать в инструменты крупных банков и корпораций. Только около трети – в депозиты и облигации средних и мелких банков и компаний. Это правило, а также остальные подходы к текущему инвестированию денег желательно изложить в положении о краткосрочных инвестициях временно свободных денежных средств компании. Возможно, для начала достаточно сделать краткий документ (декларацию или руководство). А по мере накопления опыта уточнять его и превращать в полноценное положение.

Источник

Что такое инвестиции и как на них зарабатывать?

Содержание

Инвестирование — это вложение денег с целью получения прибыли в будущем. Как правило, инвестиции приносят долгосрочный доход. Это возможность заставить капитал «работать». Деньги не просто пылятся в сейфе, а сохраняются и приумножаются пассивным образом.

Инвестициями могут быть акции, облигации, недвижимость, ювелирные изделия — все, что по мнению инвестора будет приносить прибыль. Расскажем, что такое инвестиции простыми словами:

- Человек хочет открыть небольшую пекарню. Он арендует помещение, закупает оборудование и т.д. То есть он инвестирует свои накопления в открытие пекарни, которая будет приносить постоянный доход.

- Государство выплачивает материнский капитал. Для государства это тоже инвестиция — в человеческий капитал. Его «доходом» в будущем станет новая рабочая сила, которая появилась благодаря улучшению демографической обстановки.

- Оплата учебы в вузе или платные курсы — тоже пример инвестиции в собственное будущее. Инвестициями считаются и обучающие книги, репетиторы, вложение в раскрутку социальных сетей, покупка сертификата в спортивный зал. Выходит, вы могли этого не замечать, но постоянно занимаетесь инвестициями в себя, свое здоровье, ум, внешность.

В случае инвестирования в ценные бумаги, инвестор получает отчисления — дивиденды или процентные платежи. Кроме того, бумаги можно выгодно перепродать, если следить за изменением их стоимости. В случае вложения в бизнес, инвестор может не принимать активного участия в развитии проекта, но становится партнером и заинтересован в его успешности. Чаще всего инвестор получает процент выручки от проекта.

Финансовым инвестором может быть как физическое, так и юридическое лицо, а также государственные структуры или страны, которые вкладывают собственные либо заемные средства с целью их приумножения. При этом учитывается инфляция — доход должен ее превышать.

Немного истории

Зачатки инвестирования прослеживаются еще в Кодексе Хаммурапи — законодательном своде 1750-го года до н.э. В нем был описан закон, который установил способ залога в обмен на инвестиции в проект и создал правовую основу для инвестирования. К примеру, кредитор передавал часть своей земли в пользование в обмен на выращенные на ней продукты.

Со временем такие сделки начали заключать между владельцем корабля и другими лицами для морской торговли, феодалом и вассалом и т.д.

Более современная структура инвестиций появилась в средневековой Европе. Одной из первых фондовых бирж считается Амстердамская фондовая биржа, которая связывала потенциальных инвесторов с теми, кто нуждался в инвестировании.

С 1850-х годов начался расцвет международного инвестирования, а появление интернета сильно повлияло на скорость всех процессов. Теперь большинство инвесторов работает в сети, и у большинства стран есть собственные фондовые рынки. Между тем, международные брокеры еще больше облегчают инвестирование по всему миру.

Мини-словарь инвестора

Перед тем, как начать разбираться в теме, стоит запомнить термины, которые часто используются инвесторами.

Акция — ценная бумага, которая дает право на часть бизнеса и участие в управлении им, таким образом покупка акции это «приобретение» части бизнеса. Также акция дает право получить в собственность часть имущества организации в случае ее ликвидации.

Диверсификация — инвестирование в разные фин.инструменты, проекты, области для сведения рисков к минимуму. Это делается для того, чтобы не терять значительную часть дохода, если одна из инвестиций перестанет приносить деньги.

Дивиденды — доля прибыли компании, которую получают акционеры. Размер дивидендов каждого акционера зависит от доли его акций в фирме.

Например, на выплату дивидендов выделили 100 тысяч рублей, а у одного из акционеров 30% акций. Тогда его доход — 30 тысяч рублей.

Инвестиционный портфель — набор ценных бумаг, вложений инвестора в различные инструменты (акции, облигации и т.д.) и сферы. Портфель позволяет следить за рисками и управлять ими.

Купон — прибыль от покупки облигаций.

Ликвидность — способность актива быстро и выгодно продаваться/обмениваться.

Облигация — ценная бумага, которая подтверждает выдачу ее владельцем займа организации. В отличие от акции, владелец облигаций — не собственник части бизнеса, а кредитор. Он не принимает участия в управлении, но его прибыль гарантирована и фиксирована.

Объект инвестирования — любой актив, который в будущем принесет доход. Важно понимать, что не каждый предмет, в который вложены средства, является активом.

Если вы купили пару туфель, покупка сама по себе не принесет вам доход. Но туфли могут стать активом, если вы работаете в сервисе проката костюмов. В этом случае покупка обуви становится инвестицией, так как ее аренда приносит вам деньги.

Рентабельность актива — отношение чистой прибыли и средней величины активов. Простыми словами, это показатель, который отображает, окупаются ли вложенные средства.

Способы и виды инвестирования

За последние годы появились десятки новых видов инвестирования. Для удобства их систематизируют по следующим признакам.

По объекту инвестиций

Если спросить у профессиональных инвесторов, какие виды инвестиций встречались им в работе, большинство сразу подумают о видах по объекту. Это основная классификация, которая определяет, чем именно занимается конкретный инвестор — в этой классификации центральное место занимает актив:

По сроку вложений

Краткосрочный вид инвестиций часто выбирают новички: ведь чем быстрее они получат прибыль, тем быстрее они смогут снова ее вложить. Инвесторы со средними и большими капиталами вкладываются в разные по сроку виды инвестиций.

Вложения могут быть:

- Краткосрочными — до года;

- Среднесрочными — от 1 года до 5 лет;

- Долгосрочными — от 5 лет.

Выделяют также аннуитетные инвестиции. Доход за такой вид инвестирования поступает инвестору регулярно. Чаще всего это депозитные вклады и регулярное начисление процентов по ним.

По уровню риска

Опытные инвесторы со средним и большим капиталом распределяют свои вложения в проекты с разными рисками:

- Консервативные (малые) — ценные бумаги с фиксированным доходом, депозиты;

- Умеренные (средние) — акции;

- Агрессивные (большие) — акции, которые подвержены сильным колебаниям рынка.

Риском может быть возможная потеря капитала, потеря доходности, упущение выгоды и т.д.

По ликвидности

На рынке очень важна ликвидность активов — это показатель, насколько быстро актив найдет своего покупателя. С учетом ликвидности инвестиции делят на:

Во что вкладывать

У современных инвесторов много возможностей для вложения средств, но не все они одинаково выгодны. Самые популярные объекты инвестирования:

- Валюта. Покупка долларов или евро тоже считается инвестированием, т.к. валюту можно выгодно перепродать их после изменения курса. Но в долгосрочной перспективе это большой риск, так как часть средств будет потеряна из-за инфляции. В среднем инфляция «съедает» около 15% накоплений.

- Недвижимость. Цены на нее стабильны, ликвидность низкая, но нужно учитывать рост стоимости коммунальных услуг, налоги. Такой инструмент инвестиций принесет доход от посуточной или почасовой сдачи в аренду, организации хостела в квартире, покупка жилья без ремонта и перепродажа после него. Один из самых популярных видов инвестиций — вложение в капитальное строительство и последующая продажа готовых квартир.

- Драгметаллы. Золото, серебро и платина хорошо подходят для хранения капитала — они ликвидны в любой стране, их стоимость стабильна и не зависит от политической и экономической ситуации. Поэтому драгметаллы — хорошая «копилка», в которой деньги не обесценятся. Но именно из-за стабильных цен они не выгодны для инвестирования. По этой же причине для инвестиций не подходят ювелирные украшения.

- Ценные бумаги. Такой вид инвестиций — отличный старт. В отличие от недвижимости, для покупки акции или облигации не нужен большой стартовый капитал — достаточно нескольких тысяч рублей. Для пассивного дохода подойдут высоколиквидные акции стабильных компаний, риск банкротства которых минимален. Акции хранятся на специальном банковском счете. Заработать на них можно либо с помощью дивидендов, либо перепродать акции после роста их стоимости. Также можно нанять брокера или управляющего, который будет перепродавать ценные бумаги, добиваясь большего дохода.

- Бизнес, собственный или чужой стартап. Такое инвестирование самое рискованное, но одно из самых выгодных.

Пример одной из самых прибыльных инвестиций — вложение в Facebook. Первые деньги компания получила именно от инвесторов, которые заработали крупные суммы на своих вложениях.

Есть еще один вариант вложений: фьючерсы. Строго говоря, это не инвестиции. Фьючерсный контракт — обязательство купить или продать какой-либо актив по определенной цене в будущем. При этом активом, который называется базовым, могут быть как валюта, так и акции или любые товары, которыми торгуют на биржах. Индексные фьючерсы (фьючерсы на фондовые индексы) часто используются в спекуляциях.

Подробнее о фьючерсах мы написали в нашей статье: «Что такое фьючерсы?»

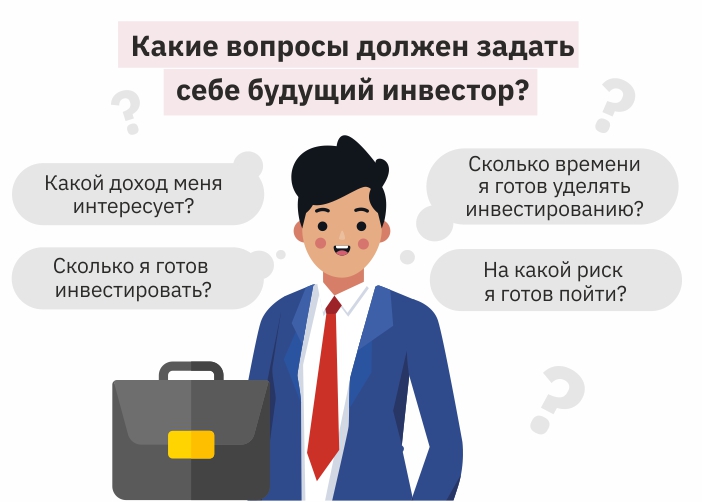

Кому подходит инвестирование

Самое большое заблуждение об инвестировании — что им могут заниматься только богатые. Сегодня инвестирование доступно всем, включая новичков с небольшим стартовым капиталом.

Чтобы понять, подходят ли инвестиции лично вам, обдумайте следующее:

- Сколько вы хотите и готовы инвестировать. В идеале постоянно пополнять инвестиционный счет, тем самым увеличивая доход с инвестиций.

- Какой доход вас интересует. Можно ориентироваться на быстрый доход с высокими рисками или медленно, но более надежно наращивать капитал.

- Сколько времени вы готовы потратить. Решите сразу, хотите ли вы управлять активами самостоятельно или доверите это профессионалу.

- На какие риски вы готовы пойти. Нужно помнить, что чем выше возможность выгоды, тем выше вероятность рисков. Вероятность потерять деньги бывает всегда, даже в работе с устойчивыми корпорациями.

Подробнее о рисках

У рисков может быть внутренняя или внешняя природа, и они не всегда предсказуемы. Их основные виды:

- Риск ликвидности — риск, что интерес к активу резко упадет и стоимость будет значительно ниже закупочной;

- Инфляция — снижение покупательской способности и потеря ликвидности всех активов;

- Валютный риск — снижение ценности активов, которые имеют отношение к иностранной валюте;

- Правовой риск — изменение рисков в результате изменений в нормативной базе.

Также существует вероятность форс-мажора, например, техногенные или природные факторы. Как правило, они прописаны в договоре с инвестором отдельными пунктами. К остальным рискам можно приспособиться, если постоянно следить за изменением ситуации на мировом и внутреннем финансовых рынках. Еще одно правило, которое поможет снизить вероятность убытков — составление инвестиционного портфеля и его своевременная корректировка.

Как снизить риски

Управлять рисками проще на стадии планирования портфеля. Свести риски к нулю не получится, но несколько простых принципов максимально обезопасят вкладчика и его капитал:

- Равномерно вкладывайте в различные виды активов. Если вы выбрали инвестирование в ценные бумаги, вкладывайте в разные области.

- Не инвестируйте последние деньги. Всегда оставляйте сбережения — «подушку безопасности». Если ваши активы обесценятся, никто не выплатит вам страховку.

- Внимательно изучайте проекты и активы до вложения. Инвестируйте в проекты, на которые есть положительные отзывы прошлых инвесторов.

- Не работайте с теми, кто обещает вам огромный заработок без рисков.

- Не поддавайтесь эмоциям. Нужно решительно и разумно действовать, не впадая в панику при минимальном движении цен.

- Установите для себя границу максимальных потерь. Допустим, вы выберете для себя 25%. Если ваши активы подешевеют на 25%, вы продадите их, чтобы избежать еще больших убытков.

Ключевой принцип успешного инвестирования — выбор качественных активов (надежных стабильных бумаг). Нельзя поддаваться азарту и вкладывать весь капитал в рискованные проекты.

Подробнее узнать, как держать риски под контролем и выбирать перспективные активы, можно на наших курсах. Новичкам мы поможем начать инвестировать уже во время занятий, а профессионалам расскажем, как быстрее приумножить капитал.

Источник