- 10 советов начинающим инвесторам. Личный опыт

- Инвестиции для начинающих — с чего начать

- Не слушайте брокеров

- Инвестиции для начинающих: главное правило

- Как противостоять риску

- Диверсификация

- Стоп-лосс

- Ликвидность

- Инвестиции и азартные игры

- Технический анализ и теория вероятности

- Инвестиции для начинающих: к старту готовы

- Куда и сколько инвестировать начинающему

- Основные инструменты для инвестирования

- Открытие брокерского счета

- Куда инвестировать деньги начинающим

10 советов начинающим инвесторам. Личный опыт

Те, кто самостоятельно пробует разобраться в фондовом рынке, в самом начале совершают одни и те же ошибки. Чтобы этого избежать, мы спросили частного инвестора Сергея Кулева, что стоит делать тем, кто инвестирует совсем недавно или только собирается начать свой путь на фондовом рынке.

Раньше Сергей уже поделился своей собственной стратегией инвестирования, а теперь выделил десять основных советов для начинающих инвесторов. Вот они.

Тренируйте свои эмоции

Они — враг любого инвестора. На мой взгляд, умение не поддаваться импульсивным решениям — это как минимум 70% успеха. Старайтесь не смотреть на цену акций ежеминутно. Если ваша инвестиционная идея пошла не по плану и акции упали в цене, сначала спокойно взвесьте все за и против. Может, это еще не повод бросать все и бежать продавать бумаги с убытком. Цена потом может вернуться и продолжить расти, но уже без вас. Если вы долгосрочный инвестор, надо уметь выдерживать падение цен ваших бумаг на протяжении длительного времени.

Не надо быть инвестором только на бумаге. Спросите себя: зачем вы пришли на фондовый рынок ? какая у вас основная цель? Наверняка одним из вариантов ответа будет — чтобы заработать денег. Поэтому не стоит долго откладывать реальные инвестиции . Сначала можно завести демопортфель для практики, но пока не попробуете торговать на реальном счете, по-настоящему ничему не научитесь.

Забудьте о баснословных доходах

Реклама в интернете, которая обещает вам сотни и тысячи процентов годовых, это ерунда. Очень часто мне приходилось слышать фразы вроде «эта бумага должна вырасти на 50% к Новому году» или «вложу 50 тыс. руб. и через год буду миллионером». Новички вкладывали деньги, толком не разобравшись, что покупают, и к тому же по завышенным ценам. Во всех случаях это заканчивалось печально — люди теряли деньги.

Будьте готовы к риску и убыткам

Особенно если вы все же намерены получить те самые сотни процентов доходности. Хотите много зарабатывать? Не вопрос, срочный рынок дает такие возможности. Но будьте готовы к тому, что и потенциальные убытки тоже будут высокие. Рисковать одним рублем и при этом зарабатывать сотни тысяч — утопия. Если вам однажды такое удастся — то это будет, скорее, удача, и вряд ли она превратится в закономерность.

Если не готовы к большим рискам, выбирайте более консервативные бумаги. У них не будет космического дохода, но и вероятность получить большой убыток или вовсе потерять деньги в разы ниже. Берите на себя тот уровень риска, который в состоянии выдержать. Нужно четко для себя решить, какой убыток вы готовы принять, и идти дальше, если все пошло не по плану.

Забудьте про роботов и аналитиков

Волшебной таблетки не существует. Как и универсальных методов торговли. Рынок не поддается точной статистике, за ним стоят живые люди. В каждой конкретной ситуации придется искать индивидуальное решение. Знаете, чем отличается опытный инвестор от аналитика? Первый может не только найти интересную сделку, но и готов взять на себя реальный риск потерять свои деньги. Аналитики и робоэдвайзеры никакой ответственности за свои советы не несут.

Не важно, какой путь вы выбрали — инвестора или трейдера, найдите свое место на рынке. Другими словами, не нужно инвестировать во все подряд. Все финансовые инструменты охватить нереально. Определите, какие у вас цели и что для этого нужно. Подумайте, в чем лучше разбираетесь, какими инструментами у вас получается торговать лучше всего — и занимайтесь только ими.

Разработайте собственную стратегию

Развивайте свое видение рынка. Каждый человек воспринимает рынок по-своему. Разные способы и подходы можно подсмотреть у более опытных инвесторов. Но полностью копировать чужую методику тоже не стоит. Никто свой опыт передать вам на 100% не сможет. У вас все равно, скорее всего, не получится «точно так же». Поэтому придется набивать собственные шишки.

Думайте своей головой

Придерживайтесь только своего мнения. Не надо идти за толпой. Если все вокруг твердят, что надо покупать или продавать, а у вас другое мнение, то проанализируйте ситуацию самостоятельно еще раз. Кто знает, может, именно вы правы? Но доверясь всеобщему мнению и последовав слепо за всеми, можете оказаться в ситуации, когда будете кусать локти и повторять: «Ну я же говорил, я же говорил. » А будет уже поздно.

Но в меру. Лучше не покупать одну или две бумаги на все деньги. Даже если вам кажется, что ваша инвестиционная идея точно будет успешной, вы все равно можете оказаться неправы. Фондовый рынок порой непредсказуем. Лучше купить пять — семь бумаг, в которых вы разбираетесь, чем 20 непонятно каких. Также не стоит инвестировать заемные средства — брать так называемые кредитные плечи. Есть хорошая пословица: берете чужие деньги — отдаете свои.

Будьте готовы к трудностям

Придется долго и упорно трудиться. Если вы считаете, что, пройдя какие-то короткие курсы, сразу начнете быстро и много зарабатывать на фондовом рынке, то глубоко заблуждаетесь. Придется постоянно учиться. Так или иначе, нужно следить за тем, что происходит с вашими вложениями. Знать, куда движется бизнес компаний, акциями которых владеете. Какая ключевая ставка , если у вас ОФЗ. И в целом быть в курсе новостей в важных для вас отраслях экономики. Инвестиции в этом плане сопоставимы со спортом. Необходимы постоянные тренировки. Через боль, потери и разочарования. Инвестиции — это непросто.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Источник

Инвестиции для начинающих — с чего начать

Многие задаются вопросом, а есть ли какие-то инвестиции для начинающих. Какие выбрать ценные бумаги для первых покупок, чтобы не потерять все и сразу. Что нужно сделать, чтобы впоследствии стать если не профессионалом, то хотя бы, так скажем, преуспевающим любителем?

Универсальных рецептов, конечно, не существует. Но некоторыми знаниями и опытом все-таки можно поделиться. Так, чтобы начинающему инвестору впоследствии — хотя бы не было мучительно больно за свои первые шаги.

Не слушайте брокеров

Брокеры — заинтересованная сторона. Они расскажут, что начинать инвестировать можно с любой, даже самой маленькой суммы. Что специальные знания не требуются, главное — начать. И если нет денег, то от вложений на рынке ценных бумаг они обязательно прибавятся. Все это — абсолютно не так, а пишут они это просто для того, чтобы заманить к себе новых клиентов, которые в любом случае оставят им комиссию, уйдут ли они с деньгами или без.

В реальной жизни от осинки не родятся апельсинки. Без знаний на фондовом рынке делать нечего. Обратите внимание, сами брокеры даже секретаря без высшего образования вряд ли возьмут на работу. И если денег нет до начала торговли, то их не станет и в результате, потому что на фондовом рынке деньги идут к деньгам. И только.

Хорошая новость заключается в том, что если есть желание, то все можно освоить, с чьей-то помощью или самостоятельно. Главное — отбросить иллюзии и начать двигаться в правильном направлении. Итак, первый урок.

Инвестиции для начинающих: главное правило

Самое главное правило в инвестициях – это закон соотношения ожидаемой доходности и риска. Чем больше вы надеетесь заработать на том или ином инструменте, тем больше вы можете на нем же потерять.

Сравним две крайности. Вклад в банк, гарантированный системой страхования. Фактически риск сведен к нулю. К сожалению, и доход тоже, так как чаще всего прибыль от вклада не на много выше инфляции.

Другая крайность — самые рискованные в мире инструменты, фьючерсные контракты. В том числе контракты на разницу. Инвестор имеет возможность сразу же при благоприятных обстоятельствах заработать в разы больше, чем вложил. На подобных сделках заработал свое состояние Джордж Сорос.

Но при этом и ответственность — неограниченная. В случае, если брокер не закроет позицию, на западном рынке инвестору запросто еще и опишут имущество, и объявят его банкротом. Это не шутка, и не страшилка. Крупнейшие в истории проигрыши на фьючерсах убивали наповал крупнейшие банки с 200 летней историей, такие, например, как британский Barings в 1995 году по результатам инвестиций в Гонконге.

Итак, первое правило инвестиций для начинающих: деньги никогда и ни при каких обстоятельствах не берутся ниоткуда, всякой доходности противопоставлен риск.

Как противостоять риску

Против риска есть две обычные для профессионалов стратегии защиты.

Диверсификация

Первая заключается в диверсификации. То, что в бытовом смысле называется не класть все яйца в одну корзину. Казалось бы, очевидно, но не все так просто.

Предположим, начинающий инвестор покупает акции двух компаний: Лукойла и Сургутнефтегаза. Разделены ли риски? И да, и по большому счету, нет. Риск одной компании — диверсифицирован. Но в то же время, оба этих предприятия работают в одном сегменте и в одной стране. Значит, они оба полностью зависят от одной и той же макроэкономической ситуации и политических событий.

Надо понимать, что если инвестор купит бумаги того же российского Лукойла и одной из нефтедобывающих корпораций, скажем, Америки — его риски все равно не диверсифицированы полностью. Почему? Да потому что результаты и того, и другого бизнеса зависят от одного общего фактора — мировых цен на нефть, хотя и на разные ее сорта, если быть точными, в США это Light, а в России — Urals, с привязкой, в свою очередь, к котировкам Brent.

А если купить, скажем, еще раз все тот же Лукойл и акции компании Coca-Cola? Казалось бы, что у них общего, разве что продукция и той, и другой фирмы — похожего черного цвета! Но на самом деле, обе эти фирмы все равно подвержены одному общему риску — угрозе кризисов мировой экономики. В наше время чаще всего их называют более скромно, рецессиями, но вот случаются они подозрительно часто, каждые лет пять или десять.

Что мы имеем в итоге. Как результат, мы знаем, что есть риски, защититься от которых при помощи диверсификации нельзя. А что же тогда можно?

Стоп-лосс

Второй способ защиты от потерь — так называемые стоп-лоссы, приказы брокерам закрывать позиции, если что-то идет не так. В буквальном смысле это предварительно отданное распоряжение продать купленные ценные бумаги в случае, если их цена опустилась ниже допустимого минимума, который определяется заранее.

Нет и еще раз нет, нельзя ждать, что все вернется. Скорее всего, этого не произойдет в обозримом будущем. Те, кто этого не понимает, долго на фондовом рынке не задерживается.

Итак, второе, что надо взять за правило любому начинающему инвестору: как только принято решение об открытии той или иной позиции, тут же должно быть определено, до какого критического уровня она будет удержана.

Предположим, приобретается акция ценой 100 рублей. Допустимый уровень потерь по этой позиции для инвестора определен в 5 процентов. Тогда брокер получает приказ стоп-лосс, кстати, это можно сделать через большинство торговых систем, что в случае, если котировки опустятся до 95 рублей за акцию, пакет этой бумаги покинет инвестиционный портфель без колебаний. Уже потом можно будет остановиться и подумать, а что же в действительности произошло. Только таким образом можно обеспечить себе возможность выжить на фондовом рынке, а не лишиться всего и сразу.

Ликвидность

Для того, чтобы была возможность закрыть убыточную позицию, выбранный рынок инвестиций должен быть ликвидным. То есть иметь достаточное количество покупателей и продавцов в любое время, чтобы можно было продать актив быстро и с минимальными потерями.

Именно из этого критерия покупка недвижимости, которая, якобы, всегда в цене — плохая идея. Если понадобится немедленно продать только что купленную квартиру, это обойдется в пять, десять и больше процентов от вложенных средств. Еще менее ликвидны золотые монеты, тем более, украшения.

В свое время на заре рыночной экономики в России на Московской товарной бирже помимо ликвидного контракта на валюту продавалась также пшеница, причем вагонами. Так вот, в отличие от долларов США пшеница, по крайней мере, на этой бирже, была настолько не ликвидна, что среди брокеров ходила шутка: если в нее инвестировать деньги, то потом, скорее всего, придется этот вагон продавать «с наваром» по стаканчику на птичьем рынке как корм для попугаев.

К чему этот пример? К тому, что начинающему инвестору стоит иметь дело только с теми активами, которые потом можно без труда продать, в любую минуту. Иначе с ними лучше – вообще не связываться. И это относится, кстати, не только к начинающим.

Инвестиции и азартные игры

Игра на бирже может доставлять совершенно нездоровое удовольствие, как игра в казино. И это не шутка, в действительности большинство трейдеров в той или иной степени страдают самой настоящей игроманией. Мы же говорим — об инвестициях для начинающих, поэтому проведем четкую границу между вложениями и ставками.

В отличие от игровых ставок, инвестиции делаются исходя из экономических взглядов, из ожиданий изменений в экономике страны, отрасли и отдельно взятой компании.

Для того, чтобы понимать, о чем речь, любому начинающему инвестору стоит набраться терпения и сил и прочитать, если до сих пор он этого не сделал, пару книг. Причем не о биржевой торговле по индикаторам, или нечто подобное, а по классической экономике, а также по экономике предприятий, по корпоративным финансам.

Потраченное время окупится, гарантировано, сторицей. И это, кстати, будет самая грамотная инвестиция за все время — в себя самого. После того, как начинающий инвестор проделает эту работу, по крайней мере, он будет в состоянии понимать, что и почему происходит.

Технический анализ и теория вероятности

То, что мы предложили изучить в предыдущем разделе, принято называть на фондовом рынке фундаментальным анализом. Но есть и еще один вид прогнозирования — технический анализ, который исходит из того, что котировки уже учитывают всю фундаментальную информацию, поэтому знать ее не так уж и важно, достаточно анализировать математически сами цены и всевозможные показатели, на их основе рассчитанные.

Вопрос спорный, но не будем сейчас разжигать спор, а обратим внимание только на один единственный факт, который подтвердит любой математик. Представим себе, что мы бросаем монетку, орел или решка. И вот надо же, десять раз подряд она упала именно орлом. Какова вероятность, что если ее бросить еще раз, снова выпадет орел?

Фокус в том, что каждый раз этот показатель равен ½. Возможно два равновероятных исхода. Хотя при этом вероятность того, что монета выпадет орлом еще десять раз подряд — ничтожно мала.

Так вот дело в том, что технический анализ всегда исходит из того, что было. А что будет — не знает, и не может знать абсолютно никто. Если бы существовал на земле такой человек, то мы можем быть уверены, номера на купюрах ставят именно для него, чтобы он мог собрать их все у себя и ни одной не пропустил.

Хотя, конечно, никто не спорит, что технический анализ дает хорошие подсказки, в какой именно момент лучше входить в рынок, и когда лучше его покинуть. То есть это удобный инструментарий для анализа текущей ситуации. Даже если он и не дает надежного прогноза на будущее.

Инвестиции для начинающих: к старту готовы

Таким образом, мы определились, какие навыки нужны для самостоятельных инвестиций. Потребуются знания экономики, фундаментального и технического анализа. По мере накопления понимания, что и как работает на рынке капиталов, можно приступать к выбору брокера исходя из своих задач.

На первом этапе у начинающего инвестора должна быть одна главная цель: не потерять свои деньги. Для этого существует несколько рубежей защиты: диверсификация портфеля, быстрое закрытие позиций, работа только с ликвидными инструментами.

Всего этого перечисленного должно быть достаточно для начала. А успех придет сам собой — к тем, кто будет терпелив и дисциплинирован в своем устремлении приумножить свой капитал.

Хорошее, надежное здание можно построить только на качественном фундаменте. Начинаем строить?

Куда и сколько инвестировать начинающему

Первое, с чем надо раз и навсегда определиться: любые инвестиции связаны с тем или иным риском. Действительно, в ряде случаев риск минимален, впрочем, как и доходность от таких инструментов. Но он все равно есть.

Поэтому сразу договоримся: мы инвестируем только свои деньги, а не взятые под проценты в банке, тем более при помощи кредитной карты или в качестве потребительского кредита. Эффективную ставку по таким инструментам перекрыть доходом сложно, если вообще возможно.

Для инвестиций можно использовать те деньги, потеря которых будет неприятна, но не приведет к катастрофе. Инвестор не останется без всего, голодным и бездомным. Это общее правило.

Причем если нет крупной суммы для вложения сразу, то это как раз не так уж и важно. Даже лучше — учиться и постепенно увеличивать размер своего портфеля. Пополняя его дополнительными деньгами из своих доходов и реинвестируя уже полученную прибыль.

Наверное, неплохим началом было бы вложение со старта от 100 тысяч рублей, или тысячи долларов или тысячи евро. Но это не важно и не страшно, если такой суммы нет. Вполне можно начать и с 30, и даже с 10 тысяч рублей. А кто-то, возможно, захочет попробовать всего с одной акции. Или с одной облигации, номинал которых обычно составляет всего 1 тысячу рублей.

Основные инструменты для инвестирования

То, что мы обычно обобщенно называем инвестициями, на самом деле, далеко не всегда ими является. Принято различать инструменты денежного рынка — такие, как валюты, банковские вклады и т. п. И собственно инвестиции.

Конечно, все начинается с банковского вклада. Но проценты по нему чаще всего едва ли перекрывают инфляцию. И то не всегда. Покупка валюты дает возможность сохранить деньги, но никак не приумножить. Доллар он и есть доллар, хоть через год, хоть через два. Да еще и опять же, маленький кусочек от него — отберет инфляция, хотя обычно она ниже, чем в рублевой зоне.

А вот чтобы получить действительно прибыль, деньги надо инвестировать. То есть покупать на них инвестиционные продукты, настоящие финансовые инструменты. Основные из них такие.

Акции предприятий — долевые ценные бумаги, дающие право на участие в распределении прибыли, а также на управление компанией — через участие в общем собрании акционеров. Существуют также привилегированные акции, которые, как правило, возможности участия в управлении не дают.

По акциям инвесторы получают дивиденды. Но так как прибыли у компании может и не быть, то они не гарантированы.

Облигации — долговые ценные бумаги. Обеспечивают гарантированный доход при погашении и по так называемым купонным платежам — периодическим выплатам процентов по займу. Самая большая проблема, которая может случиться с облигацией — банкротство эмитента. Чем выше вероятность дефолта, тем более высокой доходностью обладают ценные бумаги.

Облигации бывают государственными и корпоративными. Первые считаются более надежными и соответственно, менее доходными.

Акции и облигации — это основа финансовых продуктов. Почти все остальное — создается вокруг этих двух понятий. Так, например, инвестор может предпочесть не управлять своими деньгами самостоятельно, а купить долю в уже созданном профессионалами портфеле.

Таким образом продаются паи инвестиционных фондов — готовые портфели под управлением профучастников рынка. Или так называемые ETF, exchange traded funds, или фонды, торгуемые на бирже. В российском варианте это предлагаемые инвестиционными компаниями и банками БПИФы, то есть биржевые ПИФы.

На самом деле, финансовых инструментов значительно больше. Существуют, например, не только ценные бумаги, но и, скажем так, ценные бумаги на ценные бумаги — производные инструменты, фьючерсы, опционы, форварды, свопы, свопционы, и так далее. Причем постоянно создается что-то новое. Но скорее всего, на первых этапах начинающему инвестору это не понадобится, начинать лучше постепенно.

Открытие брокерского счета

Самый первый шаг для начинающего инвестора — это открытие брокерского счета. И это первая задача. Необходимо выбрать компанию, проанализировав имеющуюся о ней информацию. Конечно, главными критериями должны быть

- Надежность. Банкротство брокера чревато для инвесторов очень серьезными последствиями, даже если это и не приведет к потере всех денег.

- Низкая комиссия. Надо понимать, что брокер берет деньги в любом случае, заработал инвестор или, наоборот, потерял.

- Качество обслуживания: удобство приложения для торговли, поддержка клиентов, и так далее.

Даже для первого опыта в инвестициях надо с самого начала учитывать налоги. Хорошая новость на сегодня заключается в том, что клиентам предоставляется возможность открыть так называемый ИИС — индивидуальный инвестиционный счет, который дает ряд льгот по налогообложению, если не снимать деньги ранее трех лет.

Именно такой счет и стоит открыть начинающему инвестору. В конце концов, если придется забрать деньги раньше, то придется всего лишь заплатить налоги на полученный доход, как если бы это был обычный брокерский счет. Никаких других последствий не будет.

Куда инвестировать деньги начинающим

Итак, после того, как счет открыт, все готово для формирования первого самостоятельного портфеля. Поступим как профессионалы: будем наш портфель диверсифицировать. Наша учебная задача заключается в том, чтобы не потерять все, а лучше — рисковать в основном полученной прибылью.

Просто условно, пока, не вдаваясь в научные подробности, тем более, что это и профессионалы-то делают не всегда, разделим портфель на три части. Первая доля будет с самым что ни на есть минимальным уровнем риска — в нее войдут только государственные ценные бумаги.

Предлагаем рассмотреть, например, такие варианты:

- ОФЗ-26217-ПД, дата погашения 18.08.2021, на момент написания статьи доходность 4.75%

- ОФЗ-25083-ПД, дата погашения 14.12.2021, доходность 4.85%

- ОФЗ-26209-ПД, дата погашения 20.07.2022, доходность 5.14%

Это не предложение купить конкретные бумаги, а тема для начала размышления. Задача начинающего инвестора — найти информацию про эти бумаги, сравнить их с соседними по погашению, по доходности, выбрать то, что интереснее, и купить в портфель на одну треть имеющихся денег.

Вторую часть портфеля будем формировать из корпоративных ценных бумаг. На этот раз задача будет сложнее. Опять предложим на выбор для начала три облигации.

- Роснефть-7-боб, дата погашения 05.02.2024, доходность 7.83%

- Тинькофф Банк-001Р-03R, дата погашения 12.09.2029, доходность 8.09%

- Онлайн Микрофинанс-БО-01, дата погашения 19.05.2022, доходность 15.39%

Теперь начинающему инвестору придется не только оценить доходность и сроки, но и проанализировать надежность этих эмитентов, и сделать выбор исходя из соотношения риск-доходность. Опять-таки, это три почти случайно выбранные облигации для иллюстрации. Их стоит сравнить с соседними по срокам и доходности для того, чтобы выбрать лучшие.

Итак, две трети нашего первого портфеля уже сформированы. В первой части мы имеем гарантированный рублевый доход. Во второй — прибыль чуть выше, хотя появился и риск. Теперь добавим в наш первый портфель то, что должно дать настоящую прибыль — акции. Хотя эта часть дохода уже не гарантирована.

Подойдем к вопросу еще более творчески. Сделаем так. Пусть последняя треть портфеля состоит из двух типов акций: ориентированных на дивидендные выплаты и второй тип — акции потенциального роста.

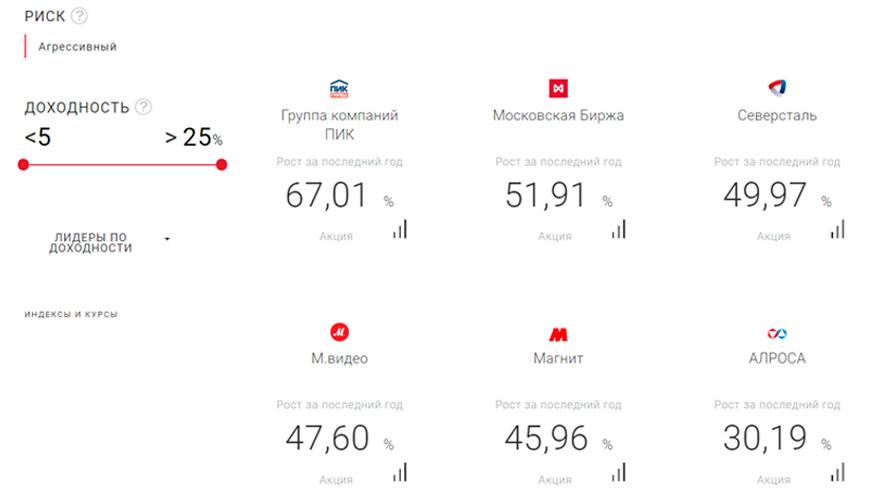

- Акции с самыми высокими дивидендами: Сургутнефтегаз (преф), НЛМК, Северсталь, Магнит, Норникель, Алроса, и так далее. Предлагаем самостоятельно поискать информацию и сделать свой выбор, на каких из этих бумаг можно будет получить более высокие дивиденды в 2021 году. Подсказка: статья на эту тему есть на нашем сайте.

- Акциями роста в ближайшее время остаются, по мнению аналитиков, такие: «Лукойл», «Газпром нефть», «Интер РАО», Χ5 Retrail Group, «Детский мир», и другие. Предлагаем начать с этих ценных бумаг, собрать о них информацию самостоятельно и сравнить.

- Акции технологических компаний в прошлом году дали самый лучший результат, обеспечив доходность до 100 процентов годовых! Конечно, риски таких инвестиций тоже немаленькие, но все же какую-то, совсем небольшую долю в портфеле они заслуживают. Наша последняя задача — уже совсем самостоятельно найти хотя бы одну интересную компанию из этого сектора для своего портфеля. Пусть она станет своего рода «вишенкой на торте».

Общий алгоритм работы с акциями предприятий может быть таким.

- Первым делом находим и анализируем данные о доходах компании за последние несколько лет.

- Сопоставляем полученную информацию с дивидендами, выплаченными за соответствующие годы.

- Смотрим, как менялись котировки.

- Разбираемся в перспективах компании, есть ли у нее какие-то новые направления, проекты? Как они должны сказаться на будущей прибыли?

- Сравниваем компанию с конкурентами.

- Убеждаемся, что компания соблюдает права акционеров, не замечена в скандалах, сомнительных историях, и прочее.

- Анализируем всю полученную информацию и принимаем окончательное собственное решение: готовы ли мы этой организации, этим людям, которые за ней стоят, доверить свои деньги? Если да, совершаем покупку. Если нет, то переходим к следующей ценной бумаге. В конце концов, их в мире — бесконечно много.

Вот и все. Мы сформировали свой первый портфель. А впереди еще нас ждет — масса открытий. Потому что пока мы рассматривали только российский рынок, так как он доступнее, понятнее и ближе. Но есть еще международные рынки ценных бумаг, с еще более интересным составом инструментов.

Источник