- Что такое инвестиции? Простыми словами о прибыльном деле

- Инвестиции – что это и зачем оно надо?

- С чем не нужно путать инвестиции

- Какими бывают инвестиции?

- Риски при инвестировании

- Как правильно инвестировать?

- Где взять деньги для инвестирования

- Как запланировать инвестиции

- Во что инвестировать?

- Где лучше всего искать проекты для вложения

- Выгодны ли инвестиции? Плюсы и минусы метода

- Можно ли пользоваться чужой помощью?

- Инвестиции в бизнес: способы, плюсы и минусы, возможные риски + правила эффективного инвестирования

- Зачем инвестировать в бизнес

- Какие бывают инвестиции в бизнес

- Этапы инвестирования в бизнес

- Инвестиция в идею

- Инвестиции в стартапы

- Привлекательные направления для стартапов в 2019 году

- Как найти стартап для инвестиций

- Правила инвестирования в стартапы

- Инвестиции в действующий бизнес

- Преимущества и недостатки акций

- ПИФы, преимущества и недостатки

- Создание своего собственного бизнеса

- Какую форму ведения бизнеса выбрать

- Самозанятый

- Индивидуальный предприниматель (ИП)

- Общество с ограниченной ответственностью (ООО)

- Зачем нужен бизнес-план и как его составить

- Плюсы и минусы инвестирования в свой бизнес

- Франшиза – преимущества и недостатки

- Преимущества и недостатки инвестирования в бизнес

- Заключение

Что такое инвестиции? Простыми словами о прибыльном деле

Иногда хочется просто сидеть и ничего не делать, и чтобы деньги сами капали в кошелек. К сожалению, такого не бывает. Но наиболее приближенным вариантом к такому развитию событий являются инвестиции. Это отличный способ обеспечить себе пассивный доход и финансовую независимость. Но что это вообще такое и как пользоваться таким инструментом? Подробно об инвестициях максимально простым языком.

Инвестиции – что это и зачем оно надо?

Инвестиции – это вложение денег в какие-либо инструменты с конкретной целью – получить определенный доход от использованных для этого средств. Главная цель инвестирования – это сохранение и приумножение финансовых средств. А не только сохранение. Это рискованный, но долговременный способ получать прибыль. Инвестиции могут приносить определенные деньги в течение десятков, а то и сотен лет.

Но на первичном успешном вложении капитала процесс инвестирования не заканчивается. Ведь на полученные деньги можно сделать новые инвестиции, и получать ещё больше денег. И так до бесконечности.

Для тех, кто только знакомится с процессом инвестирования, этот способ может стать отличным способом обеспечить себе финансовую уверенность и пассивный доход на долгие годы вперед. Для крупных инвесторов капиталовложение – инструмент для увеличения уже существующих финансовых запасов или повышения рентабельности бизнеса.

С чем не нужно путать инвестиции

Важно помнить, что простое сохранение денег в чем-либо – это еще не инвестиции. Это просто способ сберечь финансы, избегая инфляции, которая съела бы какую-то их часть.

То есть, допустим, покупка квартиры, после чего – продажа примерно по той же цене спустя какое-то время – это просто способ уберечь капитал от обесценивания. Покупка, ремонт и перепродажа по цене, которая окупает все вложения и при этом превышает их – уже ближе. А вот если купить квартиру, отремонтировать и начать сдавать по хорошей стоимости, то это будет уже инвестиция.

Какими бывают инвестиции?

Инвестирование – это сложный инструмент, у которого множество видов и особенностей. Существует достаточно много способов классифицировать виды этого явления. Применяются самые разные подходы.

В первую очередь стоит разделить инвестиции на внутренние (инвестиции остаются внутри страны) и внешние (инвестирование в проекты других государств). Внутренние инвестиции, в свою очередь, можно поделить на:

- Реальные. К этому разделу относятся вклады в оборудование, бизнес, организации и инструменты/оборудование для них. Делается это с целью создания определенной продукции, которую в дальнейшем можно продать и получить прибыль.

- Финансовые. Еще называются портфельными. Когда капитал вкладывается с целью получить именно финансовую прибыль. То есть это инвестиции в различные облигации, акции, бумаги и прочие так называемые активы.

- Интеллектуальные. То есть «в ум». Сюда относятся вклады в различные разработки научно-технического характера или нечто подобное, но связанное с наукой и научным развитием общества.

А вот внешние делятся немного по другому принципу:

- Прямые. Владелец финансов вкладывает их в определенные материальные активы напрямую.

- Непрямые. Капиталовложение через посредника.

Кроме того, инвестирование отличается по времени планирования. Разделяется оно на краткосрочное (вклады в товарно-материальную базу, акции и так далее) и долгосрочное (приобретение активов и расширение фондов). К последнему можно также отнести развитие бизнеса, который в будущем будет приносить определенный доход.

Риски при инвестировании

Безопасного богатства не бывает. Это же относится и к инвестициям. Такой способ заработать имеет определенные риски. Они связаны с тем, что любое вложение может оказаться проигрышным, и даже не окупится. Например, прогорит бизнес, в который была сделана инвестиция. Или окажется, что новая технология не такая уж и нужная. И тогда инвесторы останутся без денег.

Но это «крайний случай» рисковой ситуации. В более широком понимании это возможность отклонения ожидаемого результата от действительного в меньшую сторону. Допустим, инвестор ожидал прироста в 25% от какого-либо вложения, а получил всего 20% или даже 15%. По факту рост денег есть. Но не такой высокий, как планировалось.

Риски неизбежны, от них никуда не деться. Но при правильном планировании можно свести их к минимуму.

Как правильно инвестировать?

Важно помнить, что инвестирование может быть рискованным и даже опасным делом. Поэтому необходимо очень внимательно отнестись к нему и все продумать. И ни в коем случае не продавать квартиру или не занимать деньги у друзей/банков в надежде, что «дело выгорит». По закону подлости, именно в этот раз оно не «выгорит», и тогда вы можете остаться без всего. В то же время правильный расчет и немного удачи помогут не только сохранить имеющиеся деньги, но и приумножить их.

Где взять деньги для инвестирования

Инвестирование – в первую очередь, вкладывание свободных финансовых средств. Если вкладывать деньги, которые не сильно необходимы, то в случае неудачи можно просто остаться без них. А вот если использовать необходимый для других дел капитал, то риски остаться ни с чем, но еще и с проблемами, значительно повышаются.

Без наличия свободных денежных средств вложить куда-то их попросту невозможно. И это логично. Поэтому сначала нужно разобраться, где вообще брать деньги для инвестирования. К сожалению, некоторые люди считают, что, продав машину, квартиру или взяв денег из «заначки» на черный день, они могут приумножить полученные деньги. Да, такой шанс есть. Но рисковать не стоит. Лучше пользоваться менее рискованными способами отыскать денег.

- Урезание необязательных расходов. То есть избавление от того, что не обязательно для жизни – например, походов каждую пятницу в бар или лишней порции попкорна в кино. Сюда же относится избавление от спонтанных покупок (из серии «шла, увидела кофточку, влюбилась и купила»). Это позволит экономить до 30-40% зарплаты каждый месяц.

- Получение налоговых вычетов. Способ доступен только официально работающим гражданам. Каждый, кто трудоустроен и получает «белую» (или хотя бы «серую») зарплату, имеет право получать налоговые вычеты. Например, если ребенок учится в государственном университете на платной основе, родитель может получать до 13% внесенных за его обучение средств.

- Использование остатков зарплаты. Если вдруг с прошлого месяца остались деньги, не стоит их попросту тратить. Лучше отложить и использовать для инвестиций.

- Использование незапланированных денег. Иногда на людей могут сваливаться неожиданные деньги. Выигрыш в лотерею, найденные 5000 рублей на улице, незапланированная премия на работе могут стать хорошим подспорьем для приумножения капитала.

- Продажа ненужных (!) вещей. В кладовке любого человека десятки лишних вещей – от старых, но еще вполне привлекательных курток до (иногда) предметов старины (старинных самоваров, радиол и так далее). Распродав весь ненужный хлам, можно получить несколько десятков тысяч рублей. А то и сотен, если хлама много или он ценный.

В идеале стоит совмещать это все и стараться не тратить отложенные деньги. Вообще. В идеале нужно иметь три «счета»:

- Основной. Из него будут поступать деньги на ежедневные расходы, квартплату, одежду и так далее. То, без чего обойтись не получится.

- «Заначка». Деньги на случай, если что-нибудь произойдет. Обязательно должна быть. Даже если хочется инвестировать побольше, заначку урезать не стоит.

- Инвестиционный. Финансы, которые вы планируете использовать для вложения. Лучше не откладывать их, а пустить в дело сразу, как только набежит хотя бы минимальная сумма. А при появлении отдельных денег – добавлять их к инвестициям.

В таком случае можно планомерно, хоть и неспешно, и с безопасностью для себя достигать финансовой независимости.

Как запланировать инвестиции

Планирование – это очень важно. Без него есть серьезные шансы попросту прогореть, впустую потратив деньги и ничего с этого не получив. Необходимо рассчитать, куда и сколько инвестировать. Но не просто решить «хочу инвестировать в IT» или «хочу купить акции Газпрома». А просчитать все возможные риски, потенциальную прибыль, время на окупаемость инвестиции и так далее.

Что стоит определить, прежде чем заниматься планированием инвестиций:

- куда именно лучше вкладывать деньги (акции, бизнес, ценные бумаги, технологии и так далее);

- какой инструмент использовать при этом (ПАММ-счета, прямое инвестирование в бизнес и так далее);

- сколько денег можно вложить куда-то;

- за сколько это должно окупиться;

- какой должна быть прибыль;

- какие знания/навыки/умения понадобятся;

- можно ли будет активно участвовать в развитии компании (если вкладывать планируется в бизнес) и сколько времени этому уделять;

- насколько сделка должна быть рискованной.

После ответа на эти вопросы можно уже заниматься непосредственно поиском потенциальных

Во что инвестировать?

Существуют десятки проверенных способов, которыми можно заработать. Они имеют разные уровни риска – высокие, средние и низкие. Чем выше риск – тем больше процентов можно получить с инвестиции. Но и тем выше шанс остаться ни с чем. Приведем несколько примеров уровней риска с небольшими по

Варианты инвестирования с низким риском:

Золото и недвижимость всегда актуальны – они нужны, они удобны, а в случае отсутствия выгоды их всегда можно попросту продать и вернуть большую часть потраченных денег.

Варианты со средним риском (по большей степени уровень зависит от конкретного варианта).

Естественно, вариаций довольно много. В зависимости от конкретного объекта инвестирования может варьироваться и уровень риска – от очень малого до очень высокого.

Варианты с высоким риском:

- стартапы;

- новые технологии;

- собственный бизнес.

Такие способы вложения могут быть очень выгодны. Они быстро развиваются и довольно хорошо приносят проценты. А собственный бизнес – вообще самый удобный вариант. При условии, что есть время им заниматься. Только вот и шанс остаться ни с чем при вложении сюда довольно высок. Потому что всегда есть шанс, что рынок съест новое предприятие, а технология окажется попросту никому не нужна.

Где лучше всего искать проекты для вложения

После выбора вида, в который вы хотите вкладываться, стоит задуматься, где же найти нужный объект для инвестирования. К счастью, сейчас все сделано довольно удобно. Достаточно воспользоваться каким-либо из доступных инструментов:

- Купить золото и валюту можно в любом более-менее серьезном банке. Недвижимость – на специальных сайтах или через риэлторские агентства.

- Приобретать акции и облигации лучше всего на специальных рынках (например, Рынок иностранных ценных бумаг Санкт-Петербургской биржи и ему подобные).

- Паевые инвестиционные фонды доступны у Сбербанка и на других площадках.

- Начинающие бизнесмены часто ищут инвесторов на различных онлайн-площадках (например, на «Бизнес-платформе» или «Клубе инвесторов»).

В общем, мест для поиска объекта инвестиций очень много. Важно только найти то, что подойдет лучше всего.

Выгодны ли инвестиции? Плюсы и минусы метода

Бесспорно, инвестиции – отличный способ получить деньги, почти ничего не делая. При правильном выборе деньги будут самостоятельно «капать» на счет. Нужно будет только дальше пускать их в оборот – вкладывать в другие места, покупать недвижимость и сдавать ее, приобретать новые активы и так далее. Кроме того, инвестиции – отличный инструмент для обхода инфляции. Да и защита от падения курса рубля получается неплохая.

К сожалению, у инвестиций есть и минусы. В них входят не только постоянные риски убытков. В первую очередь это необходимость обретать определенные знания – куда и как вкладывать, как просчитать риски, необходимость изначально весомого капитала и так далее.

Можно ли пользоваться чужой помощью?

Помощь и советы специалистов – это всегда важно. Но нужно правильно найти специалиста. Потому что есть возможность нарваться на мошенников. Наиболее правильным решением будет поиск профессионалов. Допустим, при вложении в ПИФы Сбербанка деньгами занимаются специалисты, которые и будут обеспечивать прибыль. От инвестора достаточно лишь выбрать, во что он хочет вложиться, и внести деньги.

И таких площадок с помощниками достаточно много. Нужно лишь внимательно читать отзывы реальных пользователей, общаться со знакомыми инвесторами, которые пользовались чьей-либо помощью, и так далее. И тогда риски будут минимальными.

Источник

Инвестиции в бизнес: способы, плюсы и минусы, возможные риски + правила эффективного инвестирования

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня поговорим про инвестиции в бизнес: как в свой, так и в чужой. Расскажем, какие бывают способы инвестирования, их преимущества и недостатки, риски и правила эффективного инвестирования.

Зачем инвестировать в бизнес

Когда мы слышим про инвестиции в бизнес, нам чаще представляются крупные капиталовложения в огромные компании. Но возникает резонный вопрос, а зачем им ваши инвестиции? Почему они просто не возьмут деньги в банке? Ответ довольно прост – незачем, ваши финансы им не нужны. Частные инвестиции привлекательны для небольших проектов и стартапов в малом и среднем бизнесе. Связано это с тем, что такие компании не могут себе позволить взять кредит в банке, так как не имеют залоговых инструментов и не всегда экономически просчитаны.

Цель любых инвестиций – увеличение первоначального капитала. Инвестируя в бизнес надо четко понимать, что ваша задача не стать «добрым дядей» с мешком денег, который хочет помочь бизнесмену. Ваша цель – заработать, то есть получить больше, чем было вложено.

С этой точки зрения частное инвестирование в бизнес как раз то, что надо. Доходность проектов находится на уровне 20-30%, с одним большим НО: до конца доходит меньше половины бизнес-начинаний, а значит, велик риск потерять все ваши вложения, причем безвозвратно.

В планах самого бизнесмена должно быть не стремление выпросить у кого-нибудь финансы для нового проекта, а сделать все, чтобы эти деньги работали эффективно, расширить бизнес и заработать больший объем прибыли, тем самым увеличив капитал инвестора и обеспечив себе рост.

Становится очевидным, что инвестиции в бизнес – проекты это разновидность долгосрочных капиталовложений. Отдачу от них, скорее всего, можно будет ощутить спустя год, а то и несколько лет.

Какие бывают инвестиции в бизнес

Существует много различных классификаций инвестиций в бизнес:

| Признак | Виды инвестиций | Описание |

| По объему финансирования | Полные | Финансирование только от одного инвестора, сюда относится создание своего бизнеса |

| Частичные | Привлечение средств от нескольких инвесторов | |

| По форме прибыли | Активные | Вы самостоятельно управляете бизнесом и доход зависит от вас |

| Пассивные | Управление осуществляет УК, вы только получаете прибыль | |

| По виду инвестиций | Прямые | Инвестирование в одну компанию |

| Портфельные | Вложения распределяются между несколькими компаниями | |

| По праву собственности | В собственный бизнес | Можно заниматься любимым делом и получать доход |

| В чужой бизнес | Позволяет снизить риски, но и доходом придется делиться | |

| По этапу инвестирования | В идею | Самый рискованный и самый доходный вид вложений |

| В стартап | Требует серьезных вложений и часто не доходит до реализации | |

| В действующий бизнес | Инвестиции с небольшой доходностью, но низким уровнем риска | |

| По количеству участников | Самостоятельное инвестирование | Вся прибыль достанется только вам |

| Долевое участие | Доходы распределяются пропорционально долям участников |

В этой статье подробно рассмотрим две из них: по праву собственности и по этапу инвестиций в бизнес.

Этапы инвестирования в бизнес

Основные инвестиции в бизнес возможны на этапе:

- Идеи. Когда нет еще ни бизнес-планов, ни четкого понимания конечного результата и его применения, но есть намерение.

- Стартапа. Это идея, имеющая экономическое обоснование, четкий план, видение функциональности конечного продукта, понимания сферы применения, спроса на него. Конечно, такие расчеты не всегда верны, но на этой стадии проект готов к началу запуска и требуется только финансирование.

- Действующего бизнеса. Вливания капитала в действующие компании не принесет такой доход, как вложения в стартапы, но и риск полной потери средств здесь значительно ниже.

Investiciya_v_ideyu«>

Инвестиция в идею

Данный этап проектов финансируется «бизнес-ангелами» – людьми, которые вкладываются в перспективные, по их мнению, идеи на самом начальном этапе. При этом вложения могут быть не обязательно финансовые, а нематериальные. На данной стадии важно иметь связи для начала реализации и опытного наставника, который подскажет и поможет. «Бизнес-ангел» делится с проектом своими наработками, а так же участвует в деятельности стартапа, что не всегда может нравиться его основателям.

Чтобы оценить возможности идеи, инвестору необходимо иметь определенные знания в сфере ведения бизнеса и представления о продукте. Новичкам стать инвестором на данной стадии развития проекта затруднительно, как минимум из-за отсутствия достаточных знаний и опыта.

Как правило, те, кто спонсирует проект на данном этапе, получают долю в компании, а если позволяют средства, то и всю компанию целиком.

Однако, это самый рискованный вид инвестиций в бизнес. Из тысячи идей, возможно, «выстрелит» одна, или пять, или ни одной – никто не сможет дать точный прогноз, можно только предполагать. Но именно эти вложения могут принести максимальную доходность, измеряющуюся сотнями процентов прибыли.

Инвестиции в стартапы

То есть проекты, которые имеют уже экономическое обоснование, возможно даже бизнес-план, прототип, есть спрос на конечный продукт.

Здесь важен старт реализации проекта, а значит, на первый план выходит финансовая сторона вопроса и команда.

Многие стартапы в начале своего развития не были приняты всерьез крупными инвесторами, и им пришлось пройти трудный путь, который под силу не всем. Помните, что Apple начинался в гараже, а сегодня это крупнейшая американская корпорация, занимающая лидирующие позиции в мире.

Привлекательные направления для стартапов в 2019 году

Лучшие стартапы на сегодня реализуются в сферах:

- IT-технологий. Весь бизнес переходит в онлайн, поэтому любые разработки в этой отрасли будут востребованы. Особенно востребован сектор разработки мобильных приложений, т.к. наличие у компании своего приложения – это «признак хорошего тона» на сегодня.

- Здоровье и ЗОЖ. Модное направление, хорошо воспринимающее появление различного рода новинок – гаджетов, приспособлений, проведение удаленных тренировок и консультаций, наборы готового здорового питания – отрасль, где широчайшие возможности для роста.

- Онлайн обучение. Востребовано во всех поколениях. Курсы, программы, вебинары, репетиторство, консультирование, обучение во всех направлениях и сферах жизнедеятельности.

Kak_nayti_startap_dlya_investiciy «>

Как найти стартап для инвестиций

- Самостоятельный поиск. Несомненно, в каждом городе есть новые предприятия малого бизнеса, требующие финансовых вливаний. Иногда они сами дают объявления на своих сайтах. Основной недостаток такого поиска – требуемый опыт для оценки перспектив компаний, ну и велика вероятность попасться «на удочку» к мошенникам. Поэтому, тщательно изучайте выбранную компанию.

- Крауд-инвесторование – вложения через специальные крауд – платформы. Этот метод финансирования стартапов в последние годы набирает популярность, отлично подходит и для новичков в сфере бизнеса и для более опытных инвесторов.

- Р2р – кредитование (краудлендинг).

- Специализированные сайты.

- Клубы инвесторов.

Tri_vida_kraud-investiciy«>

Три вида крауд-инвестиций

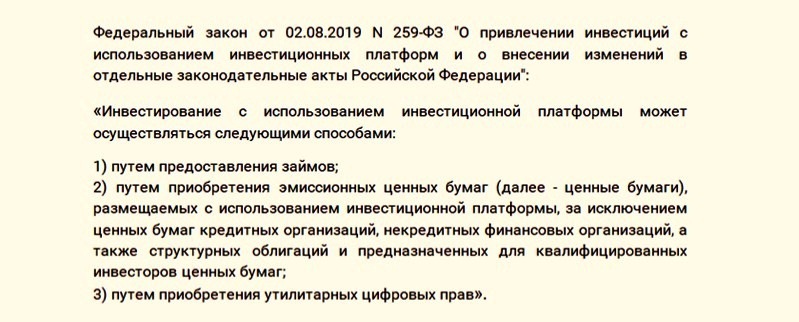

Крауд – инвестиции (инвестиции толпы) – наиболее доступный способ инвестирования в стартапы с минимальными капиталовложениями.

Краудфандинг (или розничное финансирование) – направление, набирающее популярность в связи с появлением специализированных мобильных приложений и платформ. Суть краудфандинга заключается в привлечении инвестиций от нескольких разных людей (не важно, двух – трех или пятисот) для финансирования той или иной бизнес-идеи. Капиталовложения идут напрямую от физических лиц малому и среднему бизнесу. В процессе роста проекта, каждый вкладчик получает определенный процент от суммы вклада.

Если же инвесторы в результате вложений получают долю в компании (ее акции), то такое инвестирование называют краудинвестинг.

Обзор крауд-платформ

На специализированных сайтах и краудплатформах, предлагается список проектов, ищущих финансирование. В описании каждого указана суть проекта, требуемая и минимальная сумма участия – она может быть равна общей сумме проекта, то есть стартап хочет иметь дело с одним инвестором, или быть меньше, то есть в проект готовы принять финансирование из нескольких источников.

Например, автор придумал новый проект, для которого требуется финансирование. С этой целью он размещает объявление на краудфандинговой платформе. Оно должно содержать цель проекта, описание (что за проект, зачем это вообще нужно, что получится в результате) и сроки реализации. Инвесторы, заходя на платформу, выбирают понравившийся проект и принимают участие в финансировании. При этом, они могут пообщаться с автором, задать какие-т вопросы, запросить документацию и т.п.

Преимущества и недостатки работы с крауд-платформами

- высокий уровень доходности капитала,

- низкий порог входа – некоторым проектам требуется совсем немного для старта,

- диверсификация вложений за счет финансирования сразу нескольких компаний,

- большой выбор проектов, сосредоточенных в одном месте.

- Высокий уровень риска. Стартап может так и не начать генерировать прибыль, но даже профессиональные инвесторы не всегда могут предсказать исход того или иного начинания.

- Долгий срок окупаемости. Вложения в бизнес не принесут вам прирост капитала через неделю или через месяц.

- При неверных финансовых расчетах, при недостаточной проработке бизнес-плана, средств может потребоваться гораздо больше, чем планировалось.

- Экономические риски присущие любому бизнесу. Срывы поставок, недостаточность спроса, налоги, низкая квалификация персонала – все это серьезные ограничения при реализации проектов.

- Низкий уровень ликвидности. Вы не сможете перепродать свою долю в проекте быстро. Для этого потребуется сначала найти желающего ее купить.

- Мошенничество. Да, стартап может просто оказаться фейком, поэтому серьезно разбирайтесь с подробностями проектов перед тем, как вкладывать свои деньги.

- Реальная доходность проектов оказывается ниже декларируемой.

- Возможность закрытия проекта из-за недостаточного числа вкладчиков.

Это новый для России рынок. Первая серьезная платформа «Поток», позволяющая инвестировать в бизнес появилась 4 года назад. С тех пор их количество увеличилось, однако не так сильно, как хотелось бы.

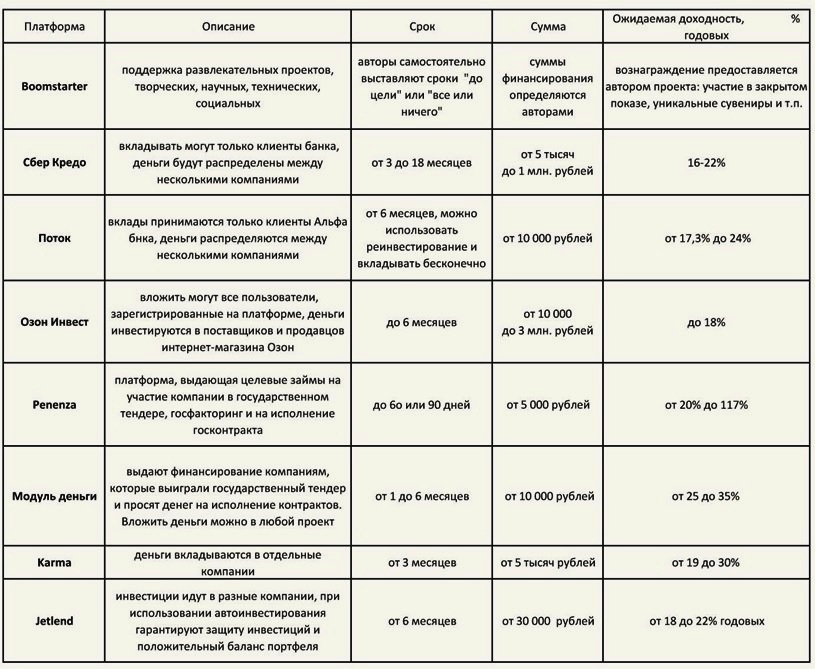

Сравнение платформ для краудфандинга

Предлагаем вашему вниманию сравнительную таблицу наиболее распространенных платформ краудфандинга.

Что такое P2P-кредитование

P2P-кредитование (краудлендинг) – еще одна разновидность крауд-инвестиций. Само название (person-to-person) объясняет суть процесса – это выдача займов одним физическим лицом другому.

Кредитование так же производится посредством специальных сервисов. Однако этот вид инвестирования больше развит в США, где P2P-платформы проходят специальные проверки, как участники рынка ценных бумаг. Это гарантирует сохранность средств инвесторов. Несмотря на это, риск невозврата вложений очень велик, так как данная сфера привлекает много мошенников с плохой кредитной историей.

Биржи стартапов и сайты для поиска бизнеса для инвестиций

Найти варианты инвестирования можно на биржах стартапов и специальных сайтах. Самый нестандартный из них – Planeta.ru.

Planeta.ru – старейшая платформа (запущена в 2012 году), начавшая свою деятельность с проекта БИ-2, которым удалось собрать более миллиона рублей на выпуск своей новой пластинки «Spirit». Платформа специализируется на творчестве: музыкальные проекты, создание аниме, фильмов, книгоиздание – именно таких запросов на финансирование большинство. Комиссия ресурса – 5%. За время существования платформы было собрано более 1 млрд. рублей. В качестве вознаграждения за участие в финансировании можно получить, к примеру, благодарность от авторов в соцсетях или билет на концерт, или эксклюзивный DVD-диск с итоговым результатом деятельности (в зависимости от суммы вложений, начинающейся со 100 рублей).

Еще одна распространённая p2p – биржа – Город денег. Минимальная сумма вложений начинается от 50 тыс. рублей, обещанная доходность от 20%, срок инвестирования от 1 месяца до 3 лет. Сервис проверяет заемщиков и берет на себя все документальное оформление инвестиционных сделок. В свою очередь инвестор сам выбирает проект, указывает ставку, сумму и срок инвестирования.

Надо понимать, что основные заемщики на крауд-платформах, это люди или компании, которым отказали в кредите банки, то есть изначально их финансовое положение, а значит и возможность отдавать полученные инвестиции, под большим вопросом.

Кроме платформ, есть большое количество специализированных сайтов, цель которых – свести вместе инвесторов и предпринимателей, ищущих финансирование.

К примеру, сайт Клуб инвесторов – площадка, где можно предложить или привлечь инвестиции, или Start2up – где можно подать бесплатное объявление, или Узкий круг, занимающийся инвестициями через нетворкинг. Однако необходимо четко осознавать, что проекты на подобных сайтах никем не проверяются, кроме вас самих, и не контролируется их выполнение. Так что вы инвестируете на свой страх и риск.

Инвестирование в составе клуба инвесторов

Эти объединения осуществляют сбор средств от участников и поиск проектов для инвестирования. При этом инвестор экономит время на поиск проектов, а клуб осуществляет контроль всего процесса сделки, получая за это комиссионные. Выбор проектов для участия может быть ограничен предпочтениями инвестора, который, в свою очередь, получает возможность внести вклад в крупный стартап, имея небольшой капитал.

Примеров таких площадок много. Как вариант Rusinvest, или Найти инвестора.рф – название говорит само за себя.

Венчурные фонды – проекты с достаточно высоким порогом входа (обычно от нескольких миллионов).

Например, SmartHub – площадка для поиска венчурных проектов. Специализируется в основном на сфере IT. Каждому инвестору предлагается диверсифицированный портфель с участием в нескольких различных стартапах. Обещанная доходность до 30% годовых в валюте выглядит, честно говоря, фантастически. Комиссия SmartHub составляет 10% за администрирование оформления сделки и 15% от суммы входа.

Другой пример, венчурные фонды «Сколково» – занимаются стимулированием инвестирования физических лиц и резидентов центра. В приоритете проекты из сферы IT, искусственного интеллекта и блокчейна. Однако, входной порог в фонд очень высок, так что подходит только для узкого круга инвесторов с высоким объемом капиталовложений.

Правила инвестирования в стартапы

Подводя итог, необходимо обобщить основные правила, которые позволят вам не потерять свой капитал, инвестируя в бизнес-проекты на этапе старта и развития:

- Оцените риски – большинство стартапов провальны!

- Вкладывайте только свободные средства и ни в коем случае не суммы, взятые в долг.

- Внимательно изучите площадку, с которой работаете. Авторитетные площадки проверяют участников, снижая риск столкновения с мошенниками.

- Инвестируйте на площадках, которые распределяют собранные средства по нескольким проектам – это так же снизит риск потери всего капитала за одну сделку.

- В вашем инвестиционном портфеле стартапы не должны занимать больше 5-10%. Диверсифицируйте вложения в разнообразные инструменты для снижения рисков.

- Чем больший объем средств вы готовы вложить, тем тщательнее надо изучить объект инвестирования. Запрашивайте всю необходимую вам информацию. Это ваши деньги и вы должны четко понимать, куда вы их вкладываете и что получите в итоге.

- По возможности заключайте инвестиционный договор, в котором прописывайте все условия, сроки и суммы. В нем оговаривается как будут делиться доходы и расходы.

- Будьте терпеливы – инвестиции в бизнес это надолго.

Избежать всех рисков стартапов можно, инвестируя в готовый действующий бизнес.

Инвестиции в действующий бизнес

Когда стартап преобразуется в полноценную компанию, инвесторы рискуют меньше всего, однако и прирост капитала здесь будет значительно меньший.

Как правило, действующему бизнесу требуются дополнительные финансовые вливания для расширения: приобретения дополнительных мощностей, увеличения размера оборотных средств и т.п.

Вкладывая в действующие компании, инвестор уже имеет представление о деятельности предприятия, его конечном продукте, обороте и прибыли.

Инвестиции привлекаются посредством:

- выпуска облигаций и векселей

- выхода на IPO, продажи акций

Свои векселя и облигации инвесторам могут предлагать компании среднего бизнеса. А также такие крупные, как Алроса, Сбербанк. Покупая такие бумаги, вы даете деньги компаниям в долг и получаете процент за их использование. Такие инвестиции принесут вам от 6 до 15% дохода в зависимости от риска, который вы готовы на себя принять.

Так, доход от приобретения бумаг крупных компаний будет меньше, но и риск потери средств минимальный. Доходность облигаций небольших компаний гораздо выше, но риск потери средств при банкротстве таких предприятий существеннее.

А выход на IPO могут позволить себе компании, крепко стоящие на ногах, т.к. сама процедура требует значительных денег. В результате IPO компания выходит на фондовый рынок, где начинают торговаться ее акции. Выход на биржи для физических лиц закрыт, поэтому, чтобы купить ценные бумаги, придется открыть брокерский счет. О полной процедуре открытия счета и покупки акций можно прочитать в нашей статье.

Акция по своей сути является частью компании. Условно говоря, приобретаете акции Сбербанка, и вот уже пара стульев в зале ожидания отделения банка №125 города N принадлежит вам. Как владелец акции вы можете посещать собрания акционеров компании и принимать участие в голосовании по любым вопросам. Правда, чтобы ваш голос был значимым, придется приобрести весомый пакет бумаг.

Преимущества и недостатки акций

Покупка части компании посредством приобретения акций имеет ряд преимуществ:

- Вы приобретаете реальный актив.

- Можно начинать с незначительных сумм вложений.

- Перед покупкой вы можете иметь представление об уровне дохода, который вам этот бизнес принесет. Можно заранее ознакомиться с дивидендной политикой и уровнем выплат.

- Вы можете заработать и на росте стоимости самих акций. Бумаги растут в цене, когда растет сама компания, поэтому важно выбирать качественный бизнес для покупки, имеющий потенциал роста.

- Акции могут приносить владельцам двузначный процент годовой прибыли.

- Если компания вам не нравится, вы можете легко продать ваши активы, чаще всего без финансовых потерь для себя.

- Четкое законодательное регулирование процедур, связанных с куплей-продажей на фондовом рынке.

Недостатки инвестиций в рынок ценных бумаг:

- Акции – это актив с повышенным риском. Рынок ценных бумаг очень изменчив. Новости политики, экономики, неосторожные законодательные инициативы депутатов могут обрушить котировки за считанные часы. А вот возврат к прежнему уровню цен будет долгим и необязательным.

- Долгосрочные инвестиции приносят бОльшую прибыль, чем вложения на короткий промежуток времени. Поэтому заработать быстро не получится.

- Для того, чтобы инвестировать в качественный бизнес, придется потратить время на изучение компаний. А так же принципов работы всего рынка ценных бумаг.

- Ваши вложения не застрахованы. А налоги и комиссии брокера являются вашими издержками, снижающими доходность. В связи с этим, рекомендуется выходить на фондовый рынок с суммой около 50 тысяч рублей. Да, безусловно, можно и с 1 тысячи рублей начать, но комиссии «съедят» существенный процент вашей прибыли.

Учитывая риск возможного снижения стоимости отдельных бумаг, необходима диверсификация вложений – т.е. покупка акций компаний из разных секторов экономики. Так, при росте курса доллара, акции компаний – экспортеров будут расти (например, Лукойл, Северсталь). А компаний, торгующих на внутреннем рынке России или ввозящих товары из-за границы – снижаться (например, Детский мир, Магнит, Аэрофлот). Если купить в свой портфель бумаг разной «направленности» влияния доллара, то независимо от курса ваш портфель будет устойчив.

ПИФы, преимущества и недостатки

Диверсификация требует увеличения суммы вложений, т.к. одной-двумя акциями уже не обойдешься. Избежать этого можно, покупая ПИФы – это фонды, которые имеют у себя широко диверсифицированные портфели ценных бумаг. При этом, они продают вам кусочек этого портфеля. Все действия за вас осуществляет управляющая компания – она собирает средства от таких как вы инвесторов и размещает их в различных рыночных инструментах.

К преимуществам вложений в ПИФы относят:

- небольшой порог входа – вложения начинаются от 1 000 рублей, при этом вы получаете диверсификацию портфеля,

- средняя доходность ПИФов выше банковского депозита,

- законодательное регламентирование всех процедур,

- доход зависит от стратегии и квалификации УК.

- Комиссии, которые вы заплатите УК независимо от финансового результата управления.

- Невозможно самому выбирать инструмент инвестирования. Вы покупаете часть уже готового сформированного портфеля. Если с какими-то бумага в нем вы не согласны, то это ваши проблемы.

- Доходность не гарантируется. Если управляющий принял неверное решение, которое привело к убыткам, то это и ваши потери тоже.

Инвестиции в чужой бизнес – это неплохое капиталовложение, способное принести до 20-30% прибыли. Однако, учитывая сопутствующие риски, не забывайте о диверсификации своего инвестиционного портфеля с использованием более консервативных инструментов с меньшей доходностью.

Создание своего собственного бизнеса

С точки зрения заинтересованности вас, как инвестора, это будет самый интересный способ, позволяющий самореализоваться. Начать свой бизнес можно самостоятельно и одному нести все финансовые затраты. Или можно привлечь партнера. Тогда можно говорить о долевом участии в бизнесе. В этом случае, вы разделяете не только затраты на проект, но и получаемую прибыль согласно вашим долям.

Для того, чтобы начать свое дело необходимо в первую очередь определиться с выбором ниши. Основные принципы:

- Направление бизнеса должно быть вам понятно. В идеале – оно должно вам нравиться.

- Конечный результат должен быть востребован. Будет странно делать то, что никому не нужно.

- Ориентируйтесь на потребности вашего будущего клиента.

- В идеале ваша продукция должна быть уникальной. Это позволит избежать конкуренции и держать высокий уровень цен.

Kakuyu_formu_vedeniya_biznesa_vybraty «>

Какую форму ведения бизнеса выбрать

Вы можете работать как самозанятый, зарегистрировать себя, как индивидуального предпринимателя (ИП) или общество с ограниченной ответственностью (ООО).

Какую форму выбрать – решать вам, у каждой из них есть свои нюансы:

Самозанятый

Понятие появилось совсем недавно и действует как пилотный проект к некоторых регионах, однако зарегистрироваться как самозанятый может любой желающий.

- бесплатная регистрация через приложение «Мой налог»,

- не нужен кассовый аппарат и налоговые декларации,

- льготное налогообложение 4-6% в год в зависимости от источника поступления средств,

- нет взносов в ПФР (но и пенсионный стаж не идет)

- не предусмотрены выплаты по ФСС (но и оплаты больничных листов не будет)

- нельзя привлекать наемных работников,

- ограничения по разрешенным к продаже товарам,

- максимальный доход ограничен 2,4 млн. руб. в год.

Данная форма подходит фотографам, визажистам, мастерам маникюра, организаторам праздников, репетиторам, няням, швеям, ремонтникам помещений, автослесарям и т.п. Главное условие – у вас нет работодателя, вы работаете на себя.

Чтобы начать свой бизнес как самозанятый, порой не требуется никаких финансовых вложений. К примеру, вы можете начать работать репетитором (конечно, имея соответствующие знания). На первом этапе работать на дому у учеников. Заработав определенную сумму, расширить свое дело, приобретя ноутбук и занимаясь с большим количеством учеников по скайпу.

Индивидуальный предприниматель (ИП)

Требуется регистрация, которую можно пройти онлайн через портал Госуслуги.

При регистрации придется указать наименование, местонахождение, выбрать определенный вид деятельности (указать код ОКВЭД) и систему налогообложения (подробнее о возможных вариантах налогообложения можно прочитать в нашей статье – ссылка).По сравнению с регистрацией юридического лица, ИП имеет более простую процедуру и упрощенное налогообложение (от 6% и выше в зависимости от выбранной системы).

Затраты на этапе начала бизнеса :

- госпошлина за регистрацию – 800 рублей,

- изготовление печати – 1000 рублей,

- покупка и регистрация кассового аппарата или онлайн кассы – от 15 000 рублей (штраф за работу без КО – от 10 тыс. руб.),

- открытие расчетного счета – до 2000 рублей.

Если будете нанимать сотрудников, то потребуется так же регистрация в ФСС, ПФР и трудовой инспекции.

Несмотря на многочисленные этапы, по сравнению с регистрацией ООО, ИП имеет достаточно небольшой документооборот, небольшие штрафные санкции в случае нарушений, могут не вести бухучет, им не надо сдавать отчетность и могут свободно распоряжаться деньгами. Основным недостатком ИП можно считать нежелание банков и больших компаний сотрудничать с индивидуальными предпринимателями: не так легко ИП получить кредит или получить заказ у крупного ООО.

И главное, в случае провала вашего бизнеса – рискуете всем своим имуществом, а возможность продать ИП отсутствует.

Общество с ограниченной ответственностью (ООО)

Для регистрации потребуется огромный пакет документов, время и нервы. Устав, регистрация юридического адреса, заявление, протокол собрания участников, оплата госпошлины. Потребуется наличие директора, главного бухгалтера, уставного капитала, выбор системы налогообложения и вида деятельности. ООО обязаны сдавать бухгалтерскую отчетность в налоговую инспекцию, проводить периодический аудит. Кроме того количество проверок со стороны государственных органов у юридических лиц значительно больше, по сравнению с ИП.

Затраты существенно выше:

- госпошлина за регистрацию – 4 000 рублей – при онлайн регистрации документов ООО, госпошлина не берется, но требуется электронная подпись, оформление которой тоже не бесплатно – от 1500 рублей,

- внесение изменений в устав – 800 рублей,

- если документы будете подавать не сами, то плата нотариусу за заверение бумаг и оформление доверенности – от 3 000 рублей,

- уставный капитал – минимум 10 000 рублей

Сложная процедура регистрации компенсируется большими возможностями ООО:

- нет ограничений по видам деятельности,

- можно привлекать партнеров, открывать филиалы,

- возможны слияния, поглощения, продажа бизнеса или его доли,

- широкие возможности привлечения финансирования: работа с банками, продажа части бизнеса, выпуск векселей и облигаций.

В случае банкротства – рискует имуществом, находящимся на балансе фирмы.

Зачем нужен бизнес-план и как его составить

На следующем этапе необходимо составить бизнес-план. Это не обязательно должен быть профессионально подготовленный документ. Но вам нужно сесть и хорошенько взвесить все «за» и «против», все возможности и «узкие места» вашей идеи. Изучить подробно выбранную нишу, проанализировать спрос на конечную продукцию, возможности сбыта (в вашем регионе, в соседних, международная доставка).

Чем больше уровень первоначальных инвестиций, тем тщательнее должен быть проработан план.

Составьте экономический расчет ваших инвестиций, первоначальных затрат и ожидаемого дохода. Не забудьте учесть:

- затраты на регистрацию и оформление,

- расходы на запуск производства, если таковые будут – покупка оборудования, материалов и т.п.,

- затраты на производство и логистику,

- суммы налогов к уплате в бюджет,

- пути поиска клиентов и реализации продукции/услуг,

- расходы на рекламу и продвижение,

- предполагаемую сумму прибыли и рассчитать сроки окупаемости проекта.

Когда определились с формой, просчитали экономику и поняли, что бизнесу «быть», можно приступать к регистрации, оформлять необходимы документы и начинать работать: искать клиентов, заказчиков, поставщиков, не забывайте отслеживать конкурентов.

Плюсы и минусы инвестирования в свой бизнес

Преимущества вложений в свой бизнес:

- самореализация,

- возможность ни от кого не зависеть и принимать свои собственные решения,

- вы занимаетесь любимым делом и при этом получаете доход,

- минимальный и даже нулевой начальный капитал для некоторых видов бизнеса,

- вся прибыль достанется только вам одному.

- Свой бизнес всегда требует огромных затрат сил и времени.

- Требуются определенные знания и опыт, а порой и удача.

- Неопределенность развития проекта. Конечный продукт может остаться невостребованным или может появиться новая технология, которая переведет ваш бизнес в разряд устаревших.

- Невозможно учесть все риски. Сбои поставок, недобросовестная конкуренция, рост цен на материалы, доставку, падение спроса, отказ в кредите в нужный момент – вы ни от чего не застрахованы.

- Зачастую долгий срок окупаемости.

Первоначальные вложения в свой бизнес будут сильно разниться в зависимости от выбранной сферы деятельности. К примеру, проекты в сфере IT-технологий на первом этапе в качестве вложений потребуют только наличие ноутбука или ПК, которые сегодня есть у каждого. Поэтому первоначальные затраты практически нулевые.

Открытие собственной автомойки потребует затрат не только на приобретение моющего оборудования и специальных средств, но и помещений под мойку. А так же зал ожидания для клиентов, куда необходимо будет приобрести диван, стулья и т.п. Минимальные вложения начинаются от 700 тысяч рублей.

Совсем другое дело, если вы затеваете бизнес, связанный с производством (не важно чего). Вам потребуется оборудование, продумывание логистики – как доставлять материалы и готовую продукцию, где хранить и другие нюансы. Минимальная сумма для старта будет порядка 1,5-2 млн. рублей. Это все должно быть просчитано заранее в бизнес-плане и поможет избежать непредвиденных расходов.

Франшиза – преимущества и недостатки

Начинать свой бизнес можно с нуля, постепенно развивать и расширять свой проект. А можно купить франшизу и открыть филиал уже известной компании. Это позволит начать свою деятельность под известным брендом с узнаваемым продуктом. Покупка франшизы дает вам доступ к проверенным поставщикам, помощь и консультации со стороны головной компании, но платить за это все приходится высокой ценой входа.

Покупка франшизы малоизвестных фирм обойдется в 200-300 тысяч рублей. А широко известных брендов начинается от 10-20 млн. рублей.

Например, для приобретения франшизы Макдональдса потребуется от 10 до 40 млн. рублей и выполнение большого числа требований. А вот покупка франшизы магазинов «Пятерочка» стоит всего 1 млн. рублей.

Преимущества и недостатки инвестирования в бизнес

Какую бы форму вложений в бизнес вы не выбрали, она не будет идеальной. Везде есть свои плюсы и минусы. Выбирать надо то, что вам понятно и несет с собой минимальные риски.

Основными преимуществами инвестиций в бизнес являются:

- большой выбор форм инвестирования,

- минимальный порог входа,

- можно развиваться в интересующем направлении бизнеса,

- для старта не требуется специфических знаний,

- вложения в реальные активы,

- неограниченный доход.

- риск полной потери средств, независимо от форм и видов инвестирования,

- получаемый доход нестабилен, а выход на точку безубыточности занимает несколько лет,

- будьте готовы столкнуться с трудностями – мало какие проекты стартуют легко и без проблем,

- первоначальные расчеты требуемых средств, как правило, неверны и требуется дополнительное финансирование,

- законодательные ограничения, налоги, коррупция – все это будет ограничивать и снижать ваш доход,

- для расширения и развития бизнеса понадобятся дополнительные знания в разных областях – юриспруденция, экономика, финансы и т.п.,

- инвестиции в бизнес – это надолго!

Заключение

Бизнесменами не рождаются. Имеющиеся на сегодняшний день возможности позволяют любому желающему окунуться в мир бизнеса посредством инвестирования и, не только расти в выбранном направлении, но и получать доход от своих вложений.

Источник