- Инвестиции брокерское обслуживание отчеты

- Отчет брокера: зачем его читать?

- Что такое отчет брокера?

- Где посмотреть отчет брокера?

- Какую информацию можно найти в отчете брокера?

- Для чего инвестору отчет брокера?

- Как еще отслеживать информацию об активах и деньгах на счете?

- Как читать брокерскую отчетность и зачем вам это надо

- Что такое брокерский отчет?

- Где посмотреть отчет брокера?

- Какую информацию можно найти в отчете брокера?

- Как узнать про прибыль в брокерском отчете?

- Что еще можно узнать из брокерского отчета

Инвестиции брокерское обслуживание отчеты

АО «Открытие Брокер», лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Источник

Отчет брокера: зачем его читать?

Что такое отчет брокера, какую информацию там можно найти, чем отчет брокера полезен для инвестора и как научиться правильно читать брокерскую отчетность.

Кроме исполнения ваших заявок на покупку или продажу облигаций, брокер обязан с регулярностью отчитываться о том, что происходит на вашем счете. Для этого существует отчет брокера. Разбираемся, где его искать, для чего инвестору отчет брокера и как еще можно оперативно отслеживать информацию об активах и деньгах на счете?

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое отчет брокера?

Чтобы покупать и продавать ценные бумаги на фондовом рынке, вам нужен брокер — профессиональный посредник между вами и эмитентом, то есть компанией, чьи ценные бумаги вы намереваетесь купить. Брокер — это профессиональный участник рынка ценных бумаг, у которого есть лицензии (обычно две, а иногда и четыре) на работу на фондовом рынке и который имеет право совершать сделки с ценными бумагами для вас как инвестора.

Однако кроме выполнения ваших непосредственных распоряжений на покупку и продажу облигаций, акций или других инструментов добросовестный брокер обязан по договору с вами выполнять еще ряд действий: открывать и обслуживать брокерский счет инвестора, рассчитывать и перечислять за инвестора налоги с прибыли и, наконец, с определенной регулярностью предоставлять отчет обо всех операциях клиента.

Если вы — владелец брокерского счета, то наверняка хотя бы раз в жизни получали такой документ от своего брокера по почте или встречали ссылки на него в своем мобильном приложении по инвестициям.

Отчет брокера — это официальный документ, в котором содержится информация о совершенных вами сделках и состоянии ваших активов на брокерском счете за определенный период.

Где посмотреть отчет брокера?

Форма, структура, наполнение, периодичность и способ предоставления отчета у разных брокеров могут быть разными. Обычно все эти детали прописаны в вашем договоре на брокерское обслуживание (если вы не читали его в момент открытия брокерского счета, возможно, стоит в него заглянуть).

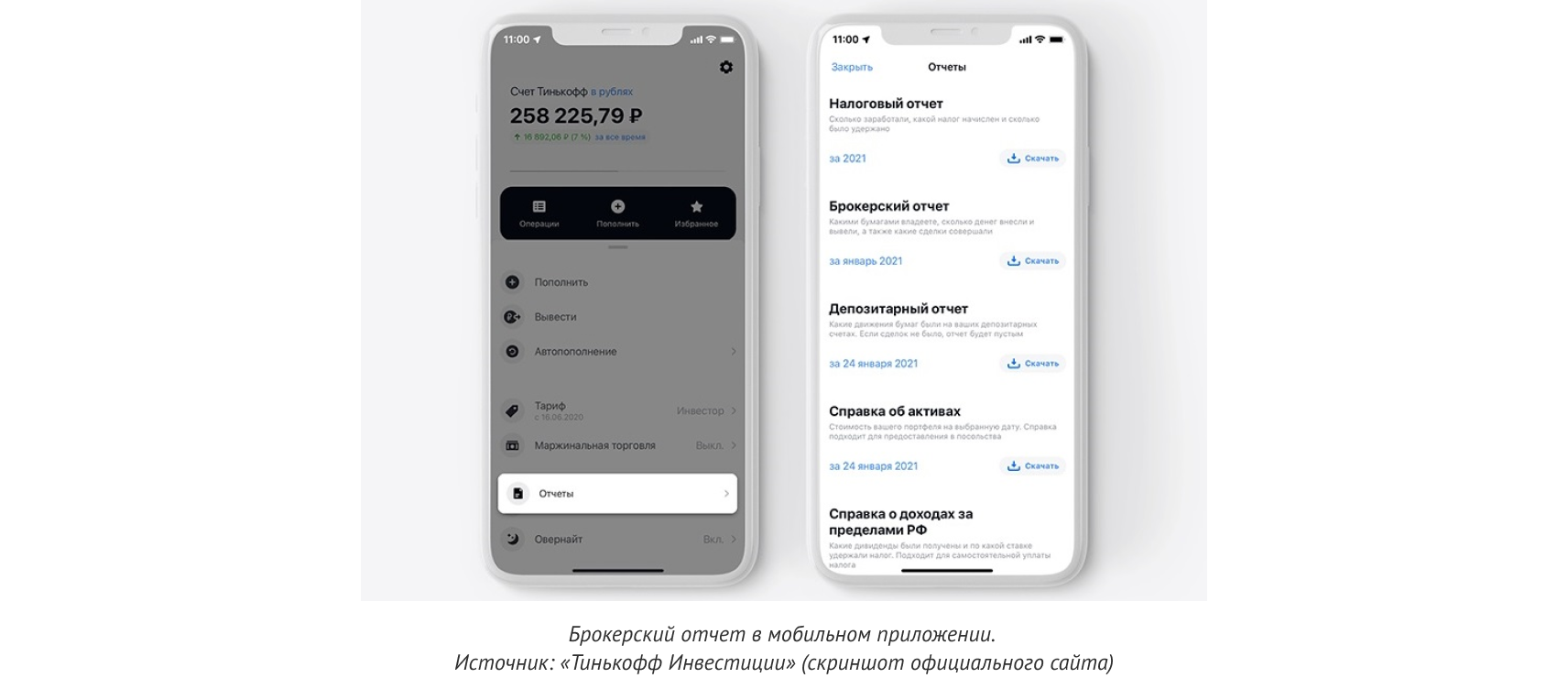

Как правило, брокер предоставляет клиенту отчет не реже 1 раза в месяц. В том случае, если брокер не рассылает отчеты инвесторам автоматически, у клиента всегда есть возможность самостоятельно сгенерировать запрос на отчет за выбранный период. Для этого нужно, как правило, просто зайти в личный кабинет/аккаунт в мобильном или онлайн-приложении для инвестиций, найти раздел для формирования отчетов, выбрать нужный период — месяц, два или даже год и запустить выгрузку.

Обычно отчет формируется в формате xml и/или pdf — они наиболее удобны для загрузки и последующей работы с данными.

Какую информацию можно найти в отчете брокера?

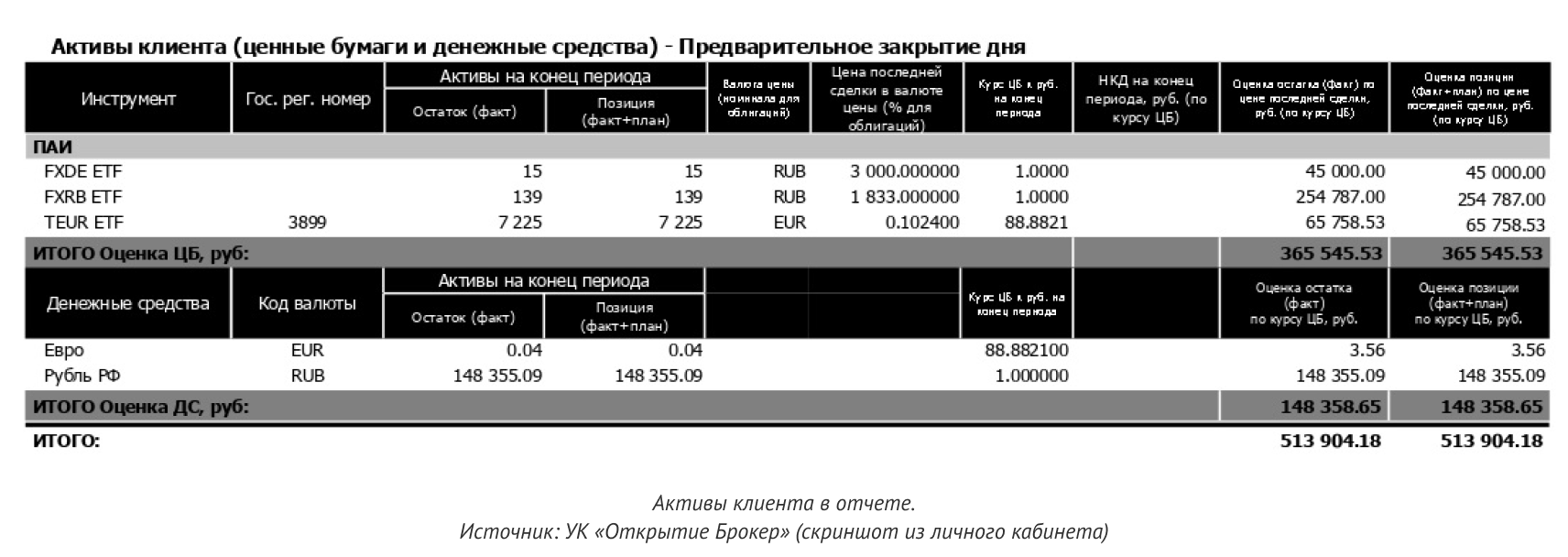

В целом, структуру отчета брокера можно разделить на два основных блока: состояние счета (остатки денежных средств и ценных бумаг) и история операций.

Любой отчет должен содержать в себе блок обязательной информации:

- ФИО владельца счета.

- Дата составления.

- Период, за который составлен отчет.

- Номер и дата договора.

- Данные о заключенных и завершенных сделках за период.

- Информация о займах для маржинальных сделок (иногда по договору с брокером инвесторы могут использовать так называемое плечо, или заемные деньги для покупки ценных бумаг. Если в отчетном периоде вы брали у брокера в долг, то информация о задолженности появится в отчете, так же как и процент от суммы долга, который брокер взимает с вас за использование плеча).

- Задолженность клиента (например, по комиссии за операции и обслуживание счета. Если на момент формирования отчета комиссия была начислена, но еще не списана, она будет отражаться в задолженности).

- Входящий, исходящий и плановый остатки по каждому активу.

Входящий остаток показывает сколько денег и облигаций было у вас на счете на начало отчeтного периода (скажем, на начало месяца). Исходящий остаток отражает ситуацию с активами на конец выбранного периода. А плановый остаток помогает понять, как изменится количество разных активов на счете после того, как на нем будут учтены еще незавершившиеся расчеты по сделкам. Например, если в последний день отчетного периода вы совершили покупку облигаций на бирже, то плановый остаток по деньгам будет уменьшен на сумму покупки, а плановый остаток по бумагам будет увеличен на поставку облигаций.

Кроме обязательной информации стандартный брокерский отчет может содержать и какие-то дополнительные данные. Например, оценку активов на счете — рыночную цену ценных бумаг на начало и конец периода.

Для чего инвестору отчет брокера?

- Отчет брокера — это не просто справочная информация для личного пользования инвестора, а официальный документ. Его могут потребовать предъявить в каких-то официальных учреждениях, в первую очередь в ФНС.

Например, если у вас открыт ИИС, то отчет брокера по итогам года будет обязательным приложением к Декларации 3-НДФЛ при подаче документов на получение налогового вычета.

По аналогии с банковской выпиской отчет можно использовать и для подтверждения своего материального положения, если вы подаете, к примеру, документы на визу или хотите оформить банковский кредит.

Как еще отслеживать информацию об активах и деньгах на счете?

Не нужно забывать, что отчет брокера все же содержит ретроспективную информацию. Это значит, что в тот момент, когда вы получите отчет, состояние вашего счета уже может измениться. Например, остаток денежных средств на счете увеличится за счет поступления купонов или дивидендов, а общая стоимость портфеля вырастет или снизится под влиянием рыночной ситуации.

Зато самая актуальная информация обычно находится у инвестора буквально в кармане. Сегодня большинство брокеров имеют удобные мобильные приложения для инвестиций. Чтобы увидеть историю своих операций, выплаченные комиссии, следить за состоянием счета в реальном времени и принимать решения по актуальным данным, достаточно просто в любой момент заглянуть в свой смартфон.

Источник

Как читать брокерскую отчетность и зачем вам это надо

Брокерский отчет — не самое захватывающее чтение. Но оно полезно для понимания, сколько вы реально зарабатываете на инвестициях. Разбираемся, что полезного можно найти в сообщениях вашего биржевого посредника.

Что такое брокерский отчет?

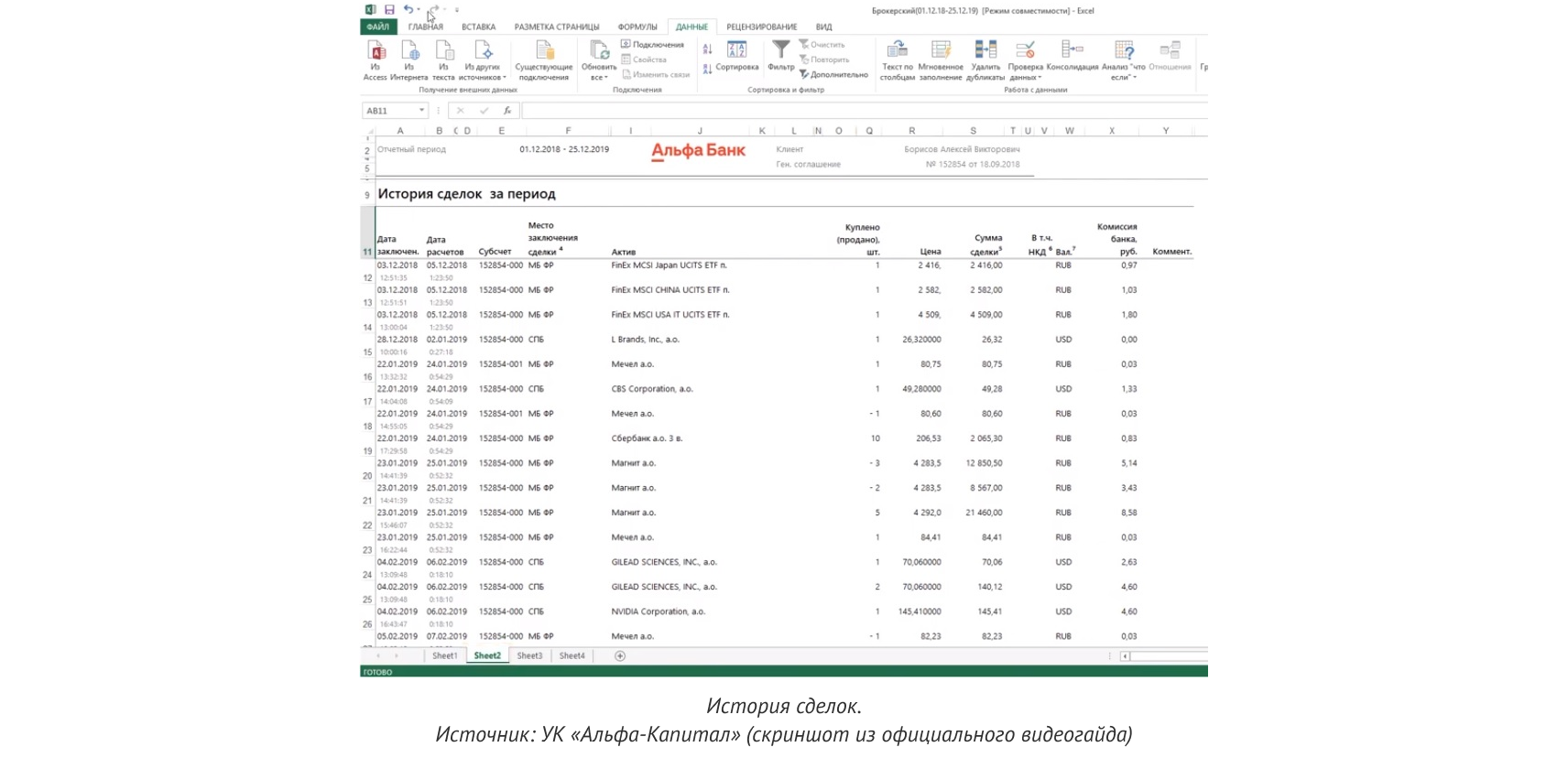

Только в отчете можно найти историю всех ваших биржевых сделок с итоговыми ценами купли и продажи, сумму всех комиссий (брокера, биржи и депозитария), стоимость кредитного плеча, обслуживания терминала и других платных опций.

Строгих правил для составления брокерских отчетов не существует. Как и любая выписка по счету, брокерский отчет заполняется на усмотрение организации, которая его выдает. Поэтому брокеры исходят из того, как им самим удобно выгружать данные. Есть достаточно простые и короткие отчеты, например у СберБанка. Их легко поймут даже новички. Есть детальные и объемные, как у БКС и «Альфа-директ», — на нескольких табличных листах. Они актуальны, скорее, для трейдеров и опытных инвесторов.

Где посмотреть отчет брокера?

Как правило, его электронную версию отчета можно найти в основном меню личного кабинета брокера. Большинство брокеров позволяет его формировать только в веб-версии своего сервиса (часто на выбор в формате pdf или excel).

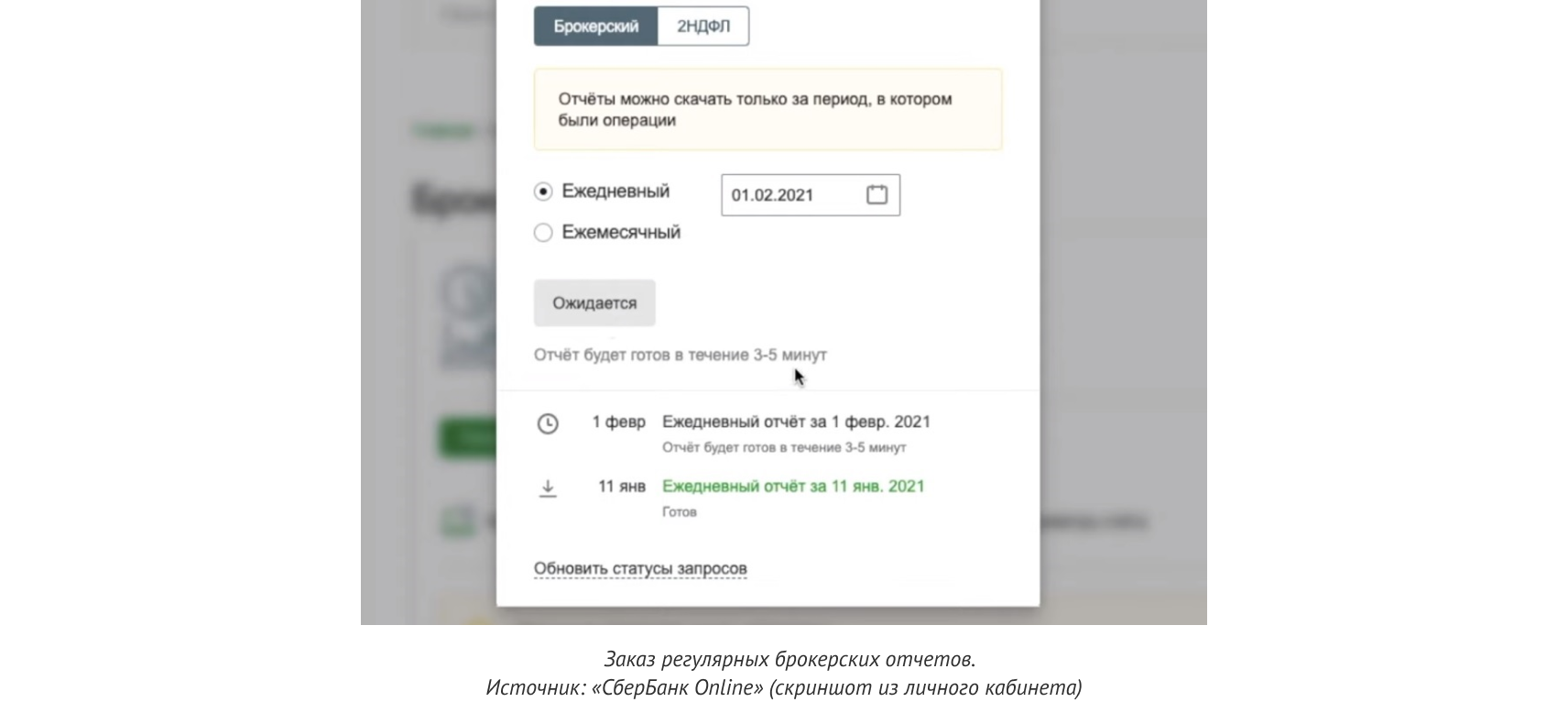

Отчеты бывают автоматическими и формируемыми по запросу. У некоторых брокеров можно подписаться на ежедневные и ежемесячные выписки. Для этого нужно в личном кабинете указать свою электронную почту.

Большинство брокеров такой рассылкой не занимается. Клиентам приходят только чеки по оплате комиссий и отчеты депозитариев. Они проще, чем брокерские: в них содержится только информация о приходе/списании ценных бумаг в электронном хранилище данных.

Цифровая версия отчета формируется несколько минут. Как правило, можно заказать выгрузку по любым сделкам за все завершенные торговые дни за последний год. Но и тут бывают исключения: некоторые брокеры выгружают информацию с задержкой в три рабочих дня, чтобы в отчет попадали только полностью завершенные сделки (на бирже расчеты по некоторым инструментам занимают до двух дней).

У ряда брокеров отчеты имеют форму официально выданной справки или квитанции: они заверены печатью и подписью ответственного лица. Такие документы можно отправлять в налоговую службу для получения вычетов либо в другие инстанции. Например, они пригодятся для подтверждения платежеспособности при запросе кредита или подаче на визу. Для таких случаев предусмотрена опция заказа отчета в бумажном виде.

Какую информацию можно найти в отчете брокера?

Чаще задача документа — показать:

- размер и структуру активов (деньги и ценные бумаги на счете);

- движение средств (сколько денег было зачислено и списано за интересующий период);

- прибыль или убыток (суммы покупки и продажи, расходы на комиссии и проценты, дивиденды и купоны).

Не утонуть в массиве данных можно, если пройтись несколько раз по строкам сверху вниз, стараясь ответить для себя на следующие вопросы:

- сколько средств сейчас на счете, то есть определить баланс. Информация об этом находится в табличных блоках, которые обычно называются «Активы» или «Портфель клиента», «Остатки ценных бумаг» и т. п. Сумма всех денежных средств, акций, облигаций и паев фондов, как правило, выделена в строке «ИТОГО» или жирным шрифтом и цветом;

- сколько денег за период было добавлено на счет и выведено с него. За это отвечают блоки и строки в отчетах, которые носят название «движение денежных средств», «зачисления», «списания» и т. д. Разница между суммой добавленных на счет денег и выведенных с него называется «сальдо». Если оно положительное, то на счет поступило больше денег, чем было списано, если отрицательное, то наоборот. Под поступлением денег подразумевается не только пополнение счета, но и доход от продажи ценных бумаг, купоны и дивиденды.

Как узнать про прибыль в брокерском отчете?

Перечень всех покупок и продаж, как правило, занимает основную часть брокерского отчета, их трудно не заметить. Часто они выведены в раздел «Сделки» и могут быть разбиты на классы активов, например «Сделки с ценными бумагами» и «Сделки с валютой». Здесь можно узнать, в какой именно день, по какой цене был приобретен финансовый инструмент и в каком количестве. В личном кабинете или мобильном приложении это не всегда очевидно, например, если купля/продажа растянулась на несколько лотов.

Важно разделять в отчете открытые и закрытые сделки. Закрытыми считаются только те, по которым была совершена обратная операция, например продажа после ранее совершенной покупки. Если активы были только куплены (или только проданы, то есть инвестор совершил короткую сделку) и остались на балансе, то они несут в себе «бумажную» прибыль или убыток, подводить итоги по таким сделкам рано.

Найдя в отчете финансовые инструменты, которые были списаны с баланса (то есть, как правило, проданы после ранее совершенной покупки), можно вычислить размер полученной прибыли или убытка по ним. Это довольно кропотливое занятие. Бывает, что активы проданы только частично и остатки показывают бумажную прибыль или убыток. Случается, что средняя цена покупки и продажи не указана и ее нужно считать самому. А иногда продажа актива по цене ниже покупки не ведет к убытку — нужно смотреть на перечень сделок из предыдущих отчетов.

Что еще можно узнать из брокерского отчета

В зависимости от прилежности брокера в его отчетах можно найти немало другой полезной информации: размер полученных дивидендов по акциям, купонов по облигациям, накопленный купонный доход, размер удержанного налога и комиссий. Если клиент торгует с кредитным плечом либо у него случайно образовался долг по оплате актива (это бывает при переносе сделок через выходные и праздники), то также из документа можно узнать размер уплаченных процентов и схему удержания (обычно в разделе РЕПО).

Отчеты по производным инструментам (фьючерсам, опционам), как правило, выведены в отдельную таблицу или даже целый документ, где показан размер гарантийного обеспечения и вариационной маржи. Если она положительная, то в текущий момент у вас сформировалась прибыль, если отрицательная — убыток.

Несмотря на сложность в понимании самого инструмента, это самая простая часть брокерского отчета: она выглядит как ежедневное изменение остатка на накопительном счете — таблица из идущих друг за другом торговых дней с суммой денег на установленный час дня.

Строго говоря, брокерский отчет — это просто склад данных. Они отобраны так, чтобы давать ответы на большинство вопросов, возникающих у инвестора, когда на счете накапливается достаточно большое количество сделок. В первые месяцы, скорее всего, изучение отчета придется совмещать со звонками в службу поддержки. Но со временем эти таблицы перестанут выглядеть пугающе, а нужную информацию в них можно будет найти за считаные минуты.

Источник