- Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

- Как жить на дивиденды

- Сколько нужно, чтобы жить на дивиденды

- Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- 1. Инвестируйте регулярно

- 2. Докупайте акции на полученные дивиденды

- 3. Вкладывайте деньги в разные компании

- 4. Рассмотрите для покупки «дивидендных аристократов» США

- 5. Не гонитесь за высокими дивидендами

- Как купить акции и получать дивиденды

- MoneyPapa

- эксперт по семейным финансам

- Как и куда начать инвестировать от 1000 рублей в месяц

- Кому это может быть интересным?

- Что можно купить за 1-3 тыс рублей

- Как покупать ценные бумаги?

- Что НЕ покупать?

- Что покупать?

- На какие результаты можно рассчитывать

- Но не всё так просто!

- В тему

- 📢 Аудиоверсия

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

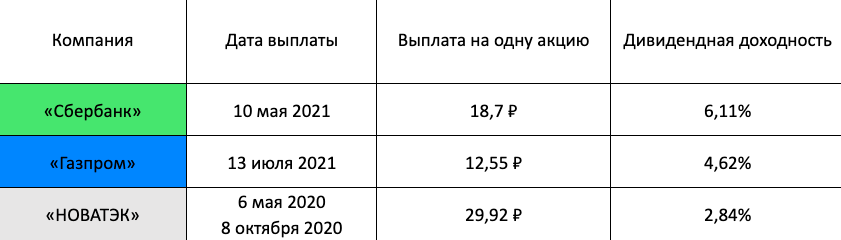

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

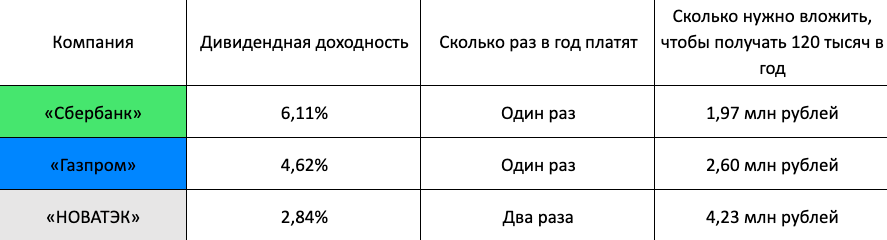

Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

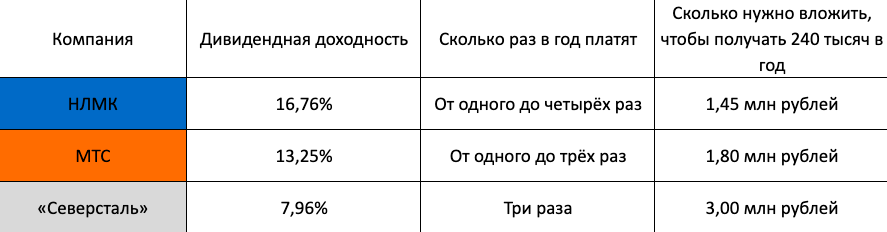

Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

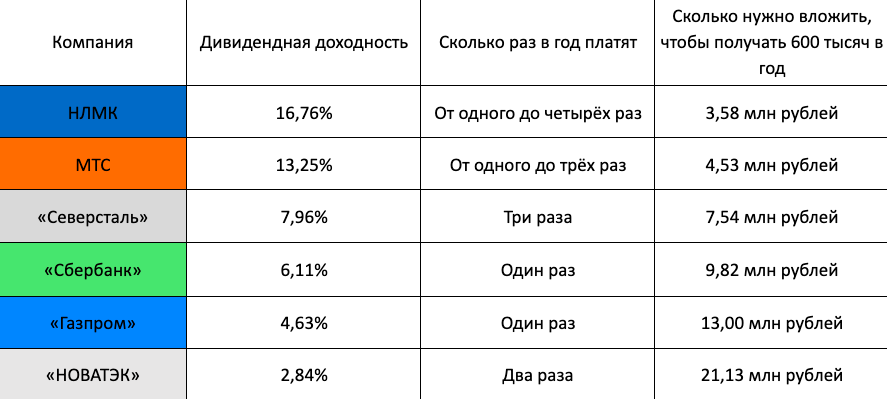

Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Источник

MoneyPapa

эксперт по семейным финансам

Как и куда начать инвестировать от 1000 рублей в месяц

🔴 См. это видео на YouTube — здесь

📢 Слушайте аудиоверсию – здесь

Кому это может быть интересным?

- тем, кто хочет инвестировать, но не знает, как начать

- тем, у кого нет возможности инвестировать бОльшими частями

- тем, кто только начинает и еще не «проверил» свою нервную систему фондовым рынком

- тем, кто думает, что фондовый рынок — это «мыльный пузырь», но понимает, что на депозитах не сформируешь себе пенсию, пассивный капитал и т.д.

- тем, у кого есть кредиты и долги, кроме ипотеки (объясню в видео причем тут кредиты / долги и инвестирование)

ВСЕМ начинающим инвесторам я рекомендую для начала инвестировать микро-суммами, первые, как минимум, 6 мес.

Что можно купить за 1-3 тыс рублей

- Сотниамериканских компаний со стоимостью лота в несколько десятков долларов. Купить данные бумаги можно на Санкт-Петербургской бирже.

- Корпоративные облигации российских компаний. В среднем номинал облигации составляет тысячу рублей. На слайде облигации и доходность компаний Роснефть, Открытие, Сбербанк, ВТБ, РЖД и других крупнейших компаний.

- Гособлигации ОФЗ — номинал облигации составляет 1000 рублей.

- ОФЗ-н — не рекомендую. И вот почему — здесь

- ETF (на мосбирже есть около 15-ти ETF, на западных биржах их тысячи). Стоимость лота от нескольких сотен до нескольких тысяч рублей на Мосбирже и от нескольких десятков долларов на иностранных биржах.

- БПИФ (на мосбирже есть несколько десятков БПИФ-ов) — минимальный лот от нескольких сотен до нескльких тыс рублей. Примеры — на слайде выше.

- драгметаллы в виде акций золотодобывающих компаний, ETF-ов, БПИФ-ов и т.д.

Как покупать ценные бумаги?

- вы должны выбрать российского брокера или американского

- открыть счёт и открыть ИИС

- пополнить брокерский счет и/или иис

- и начать покупать ценные бумаги

Что НЕ покупать?

Простому, обычному, непрофессиональному инвестору я не рекомендую (по крайней мере первые 2-3 года) инвестировать в такие инструменты, как:

- forex

- памм счета

- небиржевые ПИФы (дорого в плане комиссий, рискованно, по сути защищают только брокера)

- криптовалюты

- бинарные опционы

- структурные продукты брокеров

- доверительное управление

- в продукты управляющих компаний, которые обещают вам многие десятки или даже сотни процентов в долларах и даже в рублях, в год.

- Накопительное страхование жизни (НСЖ) — жёсткая платежная дисциплина, невозможность выйти из программы без больших потерь, рублевые инструменты обесценят вашу пенсию (а если долларовые — то это огромный риск из-за валютных рисков), крайне низкая доходность.

Все эти инструменты, в абсолютном большинстве — это продукты с высоким или мега высоким риском, а многие провайдеры этих инструментов и просто являются мошенниками.

Что покупать?

Что покупать и в каких пропорциях всецело зависит от жизненных целей инвестора. Если цель «накопить на квартиру» — это один набор бумаг. Если цель «обеспечить себя пассивным доходом на пенсии» — это совершенно другой набор бумаг. К тому же состав вашего портфеля зависит от вашего профиля и отношения к риску.

Но если в общем:

- я НЕ рекомендую инвестировать, пока вы ускоренно не погасите все долги, кроме ипотеки. Ускоренный возврат кредитов будет вашей лучшей инвестицией! Однако можно начинать учиться, как раз таки, на микро-суммах, вроде 1-2-3 тыс. рублей.

- в вашем портфеле должны быть облигации!

- я не рекомендую инвестирвать в акции, более 3-5 или максимум 10 процентов капитала

- бОльшую часть рекомендую инвестировать в ETF-ы и БПИФ-ы, привязанные к широким индексам, вроде S&P500

- рекомендую бОльшую часть инвестиций и сбережений формировать в твёрдых валютах, и в частности в долларах

- не ждите быстрых результатов и инвестировать «вдолгую». Для 99% инвесторов, вариант «быстро поднять бабла на фондовом рынке» ведёт к убыткам и потере большОй или бОльшей части капитала.

Кто хочет всё и сейчас, получает ничего и постепенно 🙂

На какие результаты можно рассчитывать

Вот индекс MOEX, выраженный в рублях. Среднегодовая доходность российского рынка акций без учета дивидендной доходности находится на уровне 15-17%, без учета дивидендов (за последние 20 лет). Дивидендная доходность российских компаний составляет сейчас около 6-7%. Но и та и другая доходности являются рублевыми!

А вот индекс РТС, выраженный в долларах. Это тоже российский фондовый рынок. В долларах все грустно.

Это поинтереснее немного на мой взгляд. И простой российский инвестор, за несколько сотен или несколько тысяч рублей, может купить один лот ETF-а или БПИФ-а, и эта ценная бумага будет привязана к этому индексу. А этот индекс привязан к доллару! Что касается нероссийского инвестора, то через западного брокера можно приобрести за несколько десятков-сотен долларов ETF-ы, привязанные к S&P500.

Но не всё так просто!

- Как выбрать брокера, чтобы не потерять свои деньги? Ведь капитал инвестора не застрахован в России.

- В каких валютах инвестировать и в какие инструменты — ведь их десятки видов.

- Как сформировать инвестиционный портфель под свои цели, например, под покупку недвижимости, высшее образование детей, пенсионный капитал.

- Как не попасть в ловушки, которых очень много.

- Как побороть свои страхи — ведь на открытие брокерского счета решается чуть более 5% взрослого населения. И из этого количества только 5-7% начинают инвестировать. Т.е. даже переборов свои страхи и открыв брокерский счет подавляющее большинство не начинают инвестировать.

- Как оптимизировать налоги и максимально задействовать налоговые вычеты и ИИС , а налоги можно свести почти к нулю.

- С каких ценных бумаг начать безопасное инвестирование.

- Куда можно вложить рубли и куда доллары.

- Как инвестировать в драгметаллы и какие есть подводные камни, а их очень много: от налогов до хитростей с ценами покупки и продажи.

- Как правильно инвестировать в рублевую недвижимость и как инвестировать в долларовую недвижимость, имея десятки или сотни долларов в кармане.

- Как сформировать пассивный доход из облигаций, акций дивидендных аристократов и других инструментов.

- Как начать инвестировать в американские ETF-ы и выбрать правильные из более чем 6000 имеющихся.

- Как сформировать стратегию инвестирования на много лет, поставить инвестирование на автомат, как делать ребалансировки портфеля и как мониторить свои инвестиции и многое многое другое.

Этому всему я обучаю на своем Тренинге «Инвестиции для начинающих инвесторов», где в течение 1 месяца, в 14-ти учебных модулях, которые в общем длятся около 20 часов, я ✔ помогу разобраться во всех этих вопросах, ✔ выбрать брокера, ✔ ценные бумаги и ✔ начать инвестировать, начиная хоть с 1-2-3 тысяч рублей в месяц.

Кому интересно, познакомьтесь с курсом здесь и самое главное почитайте отзывы студентов. Буду рад видеть вас в числе студентов!

В тему

📢 Аудиоверсия

Аудиоверсия в i-tunes здесь

Список всех подкастов здесь.

Спасибо, что смотрите, читаете и слушаете MoneyPapa!

👍 Если Вы прочитали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

1️⃣ подпишитесь на мои новости здесь

2️⃣ подпишитесь на меня на ютубе, в инстаграм, в телеграм и в фейсбуке

3️⃣ и лайк, подписка, комментарий!

Так я буду знать, что Вам нравится то, что я делаю и я буду создавать полезные материалы ещё! Заранее большое спасибо!

👋 А я желаю Вам благополучия в финансах, в семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa

Источник