- Основные критерии оценки эффективности инвестиций

- Критерии оценки инвестиций с точки зрения их выгодности.

- Расчет интегральной оценки эффективности инвестиционного проекта

- Основные показатели привлекательности и эффективности инвестиций

- Методы оценки экономической эффективности инвестиционных проектов

- Статические факторы оценки

- Динамические факторы оценки

- Пути оптимального повышения эффективности инвестиций

- Заключение

- Методы оценки инвестиционной привлекательности

- Библиографическое описание:

Основные критерии оценки эффективности инвестиций

Важность для частного бизнеса оценки инвестиционного проекта до начала капиталовложений трудно переоценить, потому что она дает возможность оценить инвестиционный проект с точки зрения рентабельности, и, таким образом минимизировать риск вложения денежных средств в заведомо убыточное предприятие. С этой позиции особую важность приобретают методы, позволяющие рассчитать эффективность инвестиций.

Критерии оценки инвестиций с точки зрения их выгодности.

Эффективность инвестиций следует оценивать по трем критериям:

- Общая результативность, которая складывается из коммерческой и социально-экономической эффективности, и рассчитывается в общем по проекту для определения выгодности участия в нем.

- Коммерческая эффективность выступает на первый план, когда целью вложений является финансовая выгода. В этом случае денежные средства могут быть направлены в производственное или торговое предприятие, а также в сферу услуг. В этом случае основным критерием оценки рентабельности проекта будет коммерческий фактор.

- Социально экономическая эффективность инвестиций приобретает первостепенную важность, если активы вкладываются в социальные объекты, первоочередной целью создания которых является повышение качества жизни населения. Система критериев оценки эффективности социально экономических инвестиций основывается на выделении основной цель данного инвестпроекта, и сосредоточение только на прогрессе в ее достижении в соответствии с утвержденными нормативными документами.

Здесь же можно выделить экологическую составляющую, которая заключается в улучшении экологической обстановки в данной местности. Несмотря на кажущуюся незначительность этого аспекта стоит учитывать, что интерес к защите окружающей среды устойчиво повышается год от года.

- Результативность участия бизнеса в проекте. Принимать участие в реализации инвестпроекта могут как его инициатор, так и акционеры, а также лица, косвенным образом принимающие в нем участие – кредитодатели, лизинговые компании и пр. Каждый участник обладает собственными интересами, которые могут как совпадать с интересами других участников, так и противоречить им. Поэтому результативность рассчитывается для инвестора индивидуально в соответствии с его интересами.

- Бюджетная результативность. В России крупнейшим инвестором является государственный бюджет на всех трех уровнях – федеральном, региональном и местном. С точки зрения бизнеса, большой интерес имеет государственно-частное партнерство, при котором государство допускает частных инвесторов к участию в коммерческих и социально- экономических проектах. При этом как финансовые затраты, так и прибыль делятся в заранее установленных пропорциях. Участвуя в государственно-частном партнерстве, бизнес приобретает долгосрочные инвестиции и стабильный доход, а также получает иные выгоды от использования активов, предоставленных государством.

к оглавлению ↑

Расчет интегральной оценки эффективности инвестиционного проекта

Для определения рентабельности инвестиций используется зарубежная методика ЮНИДО, а также разработанные отечественными специалистами на ее основе методические рекомендации по оценке эффективности инвестиционных проектов. Данные методологические рекомендации созданы для расчета экономической эффективности инвестиций в рыночной экономике, на плановые и иные формы хозяйствования они не распространяются.

Расчет интегральной оценки эффективности инвестиционного проекта должен содержать в себе следующие пункты:

- Конкретная цель с четко прописанными количественными показателями, необходимыми для ее выполнения.

- Соответствие этой цели всем нормативным документам, законам Российской Федерации и государственным программам. Расчет интегральной оценки эффективности инвестиционного проекта, противоречащего всему вышеперечисленному, недопустим.

к оглавлению ↑

Основные показатели привлекательности и эффективности инвестиций

Сущность оценки эффективности инвестиций заключается в нахождении разницы между материальными и ресурсными вложениями (учитываются все вложения, которые могут быть выражены в денежном эквиваленте) и полученными результатами, которые, к примеру, для оценки коммерческой результативности считаются по доходу. Это можно схематически представить в виде формулы: «Результат = итоговая стоимость проекта – затраты на него». При этом эффективность может быть:

- Абсолютной. При этом в расчёт берется исключительно разница между вложениями и полученными результатами.

- Сравнительной. При этом принимается во внимание вероятная рентабельность всех доступных вариантов проектов.

На расчет интегральной оценки эффективности инвестиционного проекта оказывают влияние множество факторов, большинство из которых могут адекватно учитывать лишь специалисты. К счастью для инвесторов, которые не являются специалистами в области аналитики, классификация показателей для эффективности реальных инвестиций производится по нескольким основным факторам. к оглавлению ↑

Методы оценки экономической эффективности инвестиционных проектов

Методы оценки эффективности инвестиционного проекта в целом должны учитывать следующие факторы:

- в расчёт берется весь промежуток времени активности инвестпроекта;

- необходимо принимать во внимание долю участия каждого из участников проекта и прочих заинтересованных лиц, а также общую результирующую их интересов;

- необходимо учитывать динамику изменения денежных потоков за полный период времени активности инвестпроекта;

- учету подлежат только плановые затраты и результаты;

- необходимо сравнивать эффективность всех вариантов и выбрать тот, который сулит максимальную отдачу;

- оценка эффективности инвестиционного проекта производится по пессимистическому варианту развития событий;

- необходимо учитывать потребность в создании оборотного капитала, прогнозируемую величину инфляции и влияние основных рисков.

к оглавлению ↑

Статические факторы оценки

Статические показатели – это оценки эффективности инвестиционного проекта в конкретный момент времени, обычно текущий, либо среднее арифметическое всех денежных затрат за общее время существования проекта. Однако они не учитывают временных изменений, что несколько уменьшает их ценность. Наибольшую важность имеют три из них:

- Рентабельность вложенного капитала (P). Под ним подразумевается уровень доходности инвестпроекта. Широко используется для расчёта следующих величин:

- Для вычисления сравнительной рентабельности различных вариантов;

- Для оценки текущей стоимости бизнеса;

- Для расчёта рентабельности производства конкретного товара или услуги;

Рентабельность вложенного капитала высчитывается как вся полученная прибыль, поделенная на сумму инвестиций, и выражается в процентах.

- Срок окупаемости инвестиций (РР). Здесь стоит заметить, что не все инвестиции окупаются напрямую, даже если цели успешно выполнены. Обычно это происходит в социально – экономических проектах. Проблемы оценки эффективности заключаются в том, что вложения любых социальных инвестиций, будь то школа, больница или прокладка хайвея, окупаются опосредованно, улучшая качество человеческого капитала или прочие сходные по значимости факторы. Однако точно высчитать период их окупаемости практически невозможно. Однако показатели эффективности инвестиций в человеческий капитал можно рассчитать, как коэффициент окупаемости, который показывает, сколько вложенных денежных единиц приходится на единицу прибыли.

где I – общий объем инвестиций в проект до текущего момента, YNB – чистая прибыль за год.

Срок окупаемости – это период, по истечению которого капиталовложения начинают приносить прибыль. Все оставшееся время этот бизнес приносит дивиденды. Их размер, а также соответствие отраженному в бизнес-плане в данном случае остается за кадром.

Важно заметить, что при оценке общей доходности проекта следует принимать во внимание также срок его жизни. Проект с большим сроком жизни может быть выгоднее, даже если срок его окупаемости выше.

- Коэффициент эффективности инвестиций (ARR). Его формула находится как средняя величина прибыли за расчетный период, поделенная на общую сумму инвестиций за этот срок.

P(ср) – средний объем прибыли за год;

I(ср) – среднее арифметическое всех инвестиций по настоящий момент.

Этот коэффициент особенно важен в тех случаях, когда инвестируются заемные средства, так как позволяет рассчитать предполагаемый срок его погашения. к оглавлению ↑

Динамические факторы оценки

Учет фактора времени при анализе и оценке эффективности инвестиций повышает сложность вычислений, но равноценно увеличивает и точность, с которой становится возможным определить возможную выгоду. Поэтому динамические факторы рекомендуется использовать наряду со статическими.

- Чистый дисконтированный доход или NVP. Рассчитывается как дисконтированная сумма ожидаемого потока платежей. Этот показатель отражает тот факт, что реальная стоимость текущей суммы денег будет отличаться от такой же суммы на более поздних сроках участия в проекте. На это оказывают влияние следующие факторы:

- инфляция;

- прибыльность данного проекта, которая может принимать и отрицательное значение.

Чистый дисконтированный доход рассчитывается как сумма дисконтированных денежных потоков, замеренных в определенные промежутки времени. При этом ставка дисконтирования заемных капиталов должна превышать кредитную ставку, а для собственных капиталов должна быть выше отдачи действующего капитала.

NPV = – I+ ∑nt=1CFt/(1+r)t,

CFt – прибыль от реализации вложенных средств в t-й год;

r – ставка дисконтирования;

n – срок жизни проекта в годах от t=1 до n.

Этот показатель очень важен, так как из него понятно общее значение денежной массы, полученной за все время действия инвестиционного проекта. При его расчете необходимо учитывать то, что инвестирование может принимать вид единовременного вложения в том случае, если производится в течении одного года. Если же вложение денежных средств производится в течении более длительного промежутка времени, то при расчете NPV необходимо учесть, что стоимость вложений будет изменяющейся, и ее необходимо высчитывать по ставке дисконтирования.

Величина этой ставки каждый раз определяется индивидуально исходя из пунктов, которые выбирает инвестор. При этом могут учитываться следующие факторы:

Если чистый дисконтированный доход больше единицы, то проект рентабелен.

- Коэффициент рентабельности инвестиций (PI). Рассчитывается, как чистый дисконтированный доход, поделенный на общую сумму инвестиций.

Обе переменных должны быть в одной валюте, обычно это рубли или доллары. Если этот индекс больше единицы – значит инвестиции в данный проект принесут доход. Если меньше – вложения не окупятся.

- Внутренняя норма рентабельности (IRR). Определяется как размер ставки дисконтирования, при которой чистый дисконтированный доход равен нолю. Это максимальная цена инвестиций, при которой текущий проект не является убыточным. Находится внутренняя норма рентабельности либо при помощи построения графика зависимости чистого дисконтированного дохода от ставки дисконтирования, либо при помощи компьютера. Этот показатель наиболее наглядно показывает эффективность инвестирования и позволяет понять, есть ли смысл вкладывать деньги в данный проект.

к оглавлению ↑

Пути оптимального повышения эффективности инвестиций

Повышение эффективности использования вложений может повысить рентабельность проекта, сделав прибыльным участие в нем. Для этого используют следующие методы:

- Приоритетными должны быть вложения в наиболее рентабельные и технически совершенные средства производства. При этом анализ эффективности в случае производственных инвестиций осуществляется также, как и для основных.

- Следует сосредоточиться в инвестирование производства тех видов товаров и услуг, которые обеспечивают наивысшую окупаемость.

- Стоит учитывать, что в большинстве случаев реконструкция действующего производства обходится дешевле, чем постройка нового.

к оглавлению ↑

Заключение

Современная экономическая наука разработала довольно точные методы оценки инвестиционных проектов с точки зрения окупаемости инвестиций. Не все они сложны, и даже непрофессионалу доступно сделать вычисления по простым формулам и принять решение, стоит ли вкладывать денежные средства в данный проект или лучше поискать другие варианты.

Источник

Методы оценки инвестиционной привлекательности

Рубрика: Экономика и управление

Дата публикации: 30.09.2018 2018-09-30

Статья просмотрена: 4176 раз

Библиографическое описание:

Валежникова, М. В. Методы оценки инвестиционной привлекательности / М. В. Валежникова. — Текст : непосредственный // Молодой ученый. — 2018. — № 39 (225). — С. 63-67. — URL: https://moluch.ru/archive/225/52859/ (дата обращения: 11.06.2021).

В статье автором рассматриваются методы оценки инвестиционной привлекательности. Рассмотрены достоинства и недостатки методов оценки инвестиционной привлекательности. Рассмотрены особенности методов оценки инвестиционной привлекательности на предприятии, в том числе оценка на основе внутренних показателей, экспертным методом, методом дисконтирования, семифакторной модели и других.

Ключевые слова: инвестиции; инвестиционная привлекательность, методы оценки инвестиционной привлекательности

In the article the author examines methods for assessing investment attractiveness. The advantages and disadvantages of methods for evaluating investment attractiveness are considered. Peculiarities of methods for evaluating investment attractiveness at the enterprise are considered, including estimation based on internal indicators, expert method, discount method, seven-factor model and others.

Key words: investment attractiveness, methods of evaluation of investment attractiveness.

Инновационные внедрения предприятий требуют инвестиционных вложений. Основной задачей инвестора является выбор объекта инвестирования на основе оценки инвестиционной привлекательности предприятия. Финансовая отчетность является важным и наиболее полным источником для оценки инвестиционной привлекательности, которая не имеет недостатков и раскрывает основные факторы для достижения целей инвестора. В связи с этим перед инвестором стоит задача выбора методики оценки инвестиционной привлекательности.

О. В. Кабанова под инвестиционной привлекательностью организации понимает: «интегральную характеристику, полученную в ходе проведения диагностики его финансового состояния и позволяющую увязать экономические интересы инвесторов предприятия» [c. 43].

Актуальность исследования состоит в том, что, несмотря на разнообразие методов оценки инвестиционной привлекательности, не существует единой методики, которая бы была наиболее правильной.

Для оценки инвестиционной привлекательности инвесторами применяются различные финансовые показатели, к которым относятся оценка финансового состояния и доходности, оценка рыночной стоимости предприятия, оценка окупаемости инвестиций и оценка эффективности использования ресурсов.

Интегральный метод сформирован на финансовых и производственных факторах (рис. 1).

Рис. 1. Интегральная оценка инвестиционной привлекательности на основе внутренних показателей

При применении интегрального метода относительные показатели суммируются в пяти блоках. Скажем, в одном блоке эксперты суммируют соответствующие производственные и финансовые коэффициенты, а в следующем — показатели рентабельности. Далее выведенные результаты показателей во всех пяти блоках, заносятся в особенную таблицу, и снова суммируются. Оценка инвестиционной привлекательности завершается. Вычисляется определенный цифровой показатель инвестиционной привлекательности. Данные коэффициенты выводятся в динамике, то есть инвесторы смогут увидеть весь текущие, а также и результаты прошлых лет.

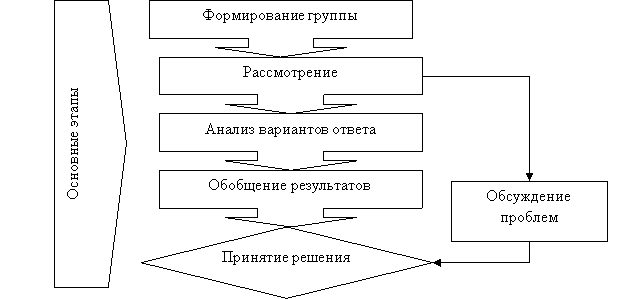

Следующим методом рассмотрим экспертный метод (рис. 2). Также именуют методом Дельфи, который выступает одним из важных при проведении анализа инвестиционной привлекательности. Специалисты, привлеченные руководством фирмы, делают выводы относительно положения организации на рынке, ее возможностей и результативности. Как правило, метод проводят как групповое интервью, однако допустимо проведение анкетирования.

Рис. 2. Экспертный метод — метод Дельфи

Анализ инвестиционной привлекательности предприятия осуществляется путем вынесения заключения специалистов. Плюсом такого метода выступают различные точки зрения специалистов на проблемы формирования организации. Минусом выступает подчеркнутая субъективность их представлений, вследствие этого во многом невозможно довольствоваться экспертным опросом. Стало быть, он будет безусловным достоинством вашей фирмы в глазах инвесторов. Благодаря этому подобная оценка инвестиционной привлекательности предприятия нередко осуществляется отечественными предприятиями.

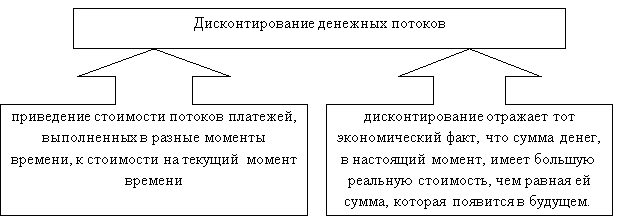

Следующим методом рассмотрим дисконтирование денежных потоков (рис. 3). Данный метод строится на гипотезе, что инвестор готов вложить в инвестиционный проект, представляющий огромную материальную ценность и обеспечивающий оптимальную прибыльность на протяжении нескольких лет. Он всегда строится на прогнозах финансистов о том, какую потенциальную рентабельность будет иметь фирма последующие несколько лет.

Рис. 3. Метод дисконтирования денежных потоков

Стоимость определяется на основе прогноза денежных потоков, на которое владелец может положиться получить в будущем. Минус такого метода оценки состоит в нереальности достоверно прогнозировать положение на рынке в ближайшие годы. Изменение инфляции, внедрение новых законов не рассчитаны в данном методе. За годы инвестиционная привлекательность предприятия может значительно измениться.

Нормативно-правовой подход основан на использовании нормативных документов, а именно, в области инвестиционной деятельности частенько применяют «Методические рекомендации по оценке эффективности инвестиционных проектов». Такая методика, используемая в качестве анализа инвестиционной привлекательности компании, в отечественном законодательстве нет. Можно привести некоторые документы, где она изложена в первом приближении: Приказ ФСФО РФ от 23.01.2001 г. № 16 «Об утверждении методических указаний по проведению анализа финансового состояния организаций» [3] и Постановление Правительства РФ от 25.06.2003 г. № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа» [2]. В названных документах приведены расчетные показатели непосредственно финансовой стабильности, ликвидности, платежеспособности, деловой активности, результативности применения оборотного капитала и т. д. Тем не менее, такие показатели, описывают инвестиционную привлекательность компании узко. Одновременно, состав этих показателей и их предполагаемые значения установлены в нормативных документах, используемых при организации процедур банкротства, вследствие этого их трудно напрямую применить для анализа инвестиционной привлекательности.

Анализ факторов внешнего и внутреннего воздействия, как один из методов оценки инвестиционной привлекательности представлен несколькими этапами [5]. На первом этапе рассматриваются внешние и внутренние факторы на основе метода Дельфи. Далее строится многофакторная регрессионная модель влияния выбранных факторов и прогнозируется инвестиционная привлекательность предприятия. Третий этап основан на анализе инвестиционной привлекательности с учетом выявленных факторов. В итоге же проводится разработка рекомендаций.

Плюс данного метода заключается в комплексном подходе к оценке инвестиционной привлекательности компании, учете как внутренних, так и внешних факторов, однако и этот метод не лишен минусов. На различных этапах оценки важную роль играют экспертиза, опросы и анкетирование, что подвергает результат в зависимость непосредственно от субъективных оценок и этим уменьшает его верность.

В семифакторной модели оценки инвестиционной привлекательности соответствующим критерием непосредственно инвестиционной привлекательности компании является рентабельность активов. Выбор этого критерия определен тем, «что инвестиционная привлекательность компании в большинстве устанавливается состоянием активов, соответственно их составом, структурой, числом и качеством, взаимодополняемостью и взаимозаменяемостью материальных ресурсов, а также условиями, обеспечивающими наиболее результативное их применение» [5].

В модели прибыльность активов: «ставится в зависимость от чистой рентабельности продаж оборачиваемости оборотных активов, коэффициента текущей ликвидности, отношения краткосрочных обязательств к дебиторской задолженности, соотношения дебиторской и кредиторской задолженности, доли кредиторской задолженности в заемном капитале и соотношения заемного капитала и активов организации» [4, с. 59]. Оценка дает возможность установить воздействие указанных факторов и выводит динамику итогового показателя. Базой принятия соответствующего решения выступает постулат: «чем выше рентабельность активов, тем более эффективно работает предприятие и является более привлекательным с точки зрения инвестора» [4, с. 62]. Степень инвестиционной привлекательности устанавливается согласно интегрального индекса, который выведен как произведение индексов изменения факторов.

Указанная методика дает возможность математически верно установить показатель, служащий индикатором оценки степени инвестиционной привлекательности, тем не менее она охватывает исключительно внутренние показатели работы компании, изучает лишь финансовую сторону, при том, что термин «инвестиционная привлекательность» значительно шире.

Другой метод — комплексная оценка инвестиционной привлекательности предприятия.

Метод строится на анализе внутренних и внешних факторов его работы и их непосредственному сведению к единому соответствующему интегральному показателю и охватывает 3 раздела — общий, специальный и контрольный.

Общий заключает: «оценку положения на рынке, деловой репутации, зависимости от крупных поставщиков и покупателей, оценку акционеров, уровня руководства, анализ стратегической эффективности предприятия» [7, с. 129]. На первых пяти стадиях выводятся балльные оценки и устанавливается общая сумма этих баллов. На завершающей стадии анализируется динамика финансово-экономических показателей работы субъекта. Специальный же раздел содержит стадии оценки: «общей результативности; пропорциональности соответственно экономического роста; операционной, финансовой, инновационно-инвестиционной активности; качества прибыли» [6]. Первая стадия охватывает порядок динамической матричной модели, соответствующими элементами которой выступают индексы важнейших показателей работы компании, объединенных в 3 группы: конечные, описывающие результат работы; промежуточные, описывающие производственный процесс, а также его результат; начальные, описывающие объем применяемых ресурсов. На второй стадии осуществляется ситуационная оценка пропорциональности темпов роста. Третья стадия подразумевает расчет коэффициентов операционной, финансовой, инновационно-инвестиционной активности. На четвертой стадии качество прибыли анализируется по показателям прибыльности и платежеспособности. По итогам всех разделов выставляются оценки и суммируются. Контрольный раздел предполагает окончательный вывод.

Достоинством такого метода является комплексный подход, учет совокупности показателей и коэффициентов, соответствующее сведение расчетов к единому интегральному показателю. Минусом выступает имеющийся эффект субъективизма, однако такой минус возмещен включением в оценку абсолютных и относительных экономических показателей.

Таким образом, оценка инвестиционной привлекательности предприятий связана не только с анализом финансовых показателей ее деятельности и оценкой системы управления. Перспективы роста организации, отсутствие нарушений законодательства, корпоративное управление, качество и конкурентоспособность, которые повышают рентабельность, являются одним из составляющих оценки инвестиционной привлекательности.

Проанализированные нами методы оценки инвестиционной привлекательности предприятия комбинируются, так как у каждого есть свои минусы и плюсы. Все разработанные методы имеют недостатки и приводят совершенно к разным результатам. И поэтому можно утверждать, что противоположность характера обнаруженных недостатков при применении методик обеспечивает непосредственно разносторонность оценки инвестиционной привлекательности фирмы.

Источник