10 основных показателей финансового анализа инвестиционного проекта

В данной статье рассмотрим основные показатели для оценки эффективности инвестиций в проекты. В частности, рассмотрим расчет следующих показателей инвестиционного проекта:

- Чистый приведенный доход – NPV (Net Present Value)

- Дисконтированный индекс доходности – DPI (Discounted Profitability Index)

- Индекс прибыльности – PI (Profitability Index)

- Внутренняя норма доходности -IRR (Internal Rate of Return)

- Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return)

- Средневзвешенная стоимость капитала – WACC (Weight Average Cost of Capital)

- Период окупаемости – PP (Payback Period)

- Дисконтированный период окупаемости -DPP (Discounted Playback Period)

- Интегральная текущая стоимость – GPV (Gross Present Value)

- Простая рентабельность инвестиций – ARR (Accounting Rate of Return)

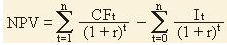

NPV, чистый приведенный доход

Чистый приведенный доход – это один из важнейших показателей расчета эффективности инвестиционного проекта, используемый в инвестиционном анализе. Вычисляется как разница между дисконтированной стоимостью денежных поступлений от инвестиционного проекта и дисконтированными затратами на проект (инвестиции). Вычисляется по формуле:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования (иногда ее называют барьерной ставкой);

n – сумма числа периодов.

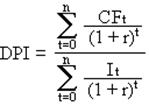

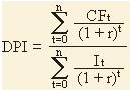

DPI, дисконтированный индекс доходности

Показатель вычисляется делением всех дисконтированных по времени доходов от инвестиций на все дисконтированные вложения в проект. Формула для вычисления показателя:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования;

n – сумма числа периодов.

PI, индекс доходности

Показывает относительную доходность инвестиционного проекта на единицу вложений. Формула вычисления показателя:

PI=NPV/I

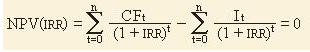

IRR, внутренняя норма доходности

Это ставка дисконтирования (IRR=r) при которой NPV= 0 или, другими словами, ставка при которой дисконтированные затраты равны дисконтированным доходам. Внутренняя норма доходности показывает ожидаемую норму доходности по проекту. Одно из достоинств этого показателя заключается в возможности сравнить инвестиционные проекты различной продолжительности и масштаба. Инвестиционный проект считается приемлемым, если IRR>r (ставки дисконтирования). Показатель IRR вычисляется по приведенной ниже формуле:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования (иногда ее называют барьерной ставкой);

n – сумма числа периодов.

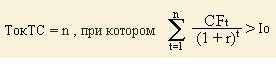

DPP, дисконтированный период окупаемости

Показатель отражающий количество периодов окупаемости вложений в инвестиционный проект приведенных к текущему моменту времени. Ниже приводится формула расчета DPP.

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

I0 – величина первоначальных затрат;

r- ставка дисконтирования;

n – сумма числа периодов.

GPV, Интегральная текущая стоимость

Редкий показатель инвестиционного анализа показывает действительную дисконтированную полезность инвестиций. Рассчитывается по формуле:

GPV=NPV + LV х D

Где:

NPV-чистый приведенный доход;

LV-стоимость ликвидации;

D-дисконтный множитель.

ARR, простая рентабельность инвестиций

Показатель является обратным показателю срока окупаемости вложений в инвестиционный проект (PP). Формула расчета:

ARR=NP/I

Где:

NP-чистая прибыль;

I-инвестиционные вложения в проект.

Автор: Жданов Василий Юрьевич, к.э.н.

Источник

Чистый дисконтированный доход (интегральный эффект).

Интегральный эффект представляет собой сумму разности результатов затрат и инвестиционных вложений за расчетный период, приведенных к одному (обычно начальному) году.

Чистый дисконтированный доход вычисляется по формуле:

t — год инвестирования, t=4;

Rt– прибыль за весь период;

Kt– капитальные вложения;

kd- коэффициент дисконтирования

r – норма дисконта (банковская ставка 12%).

Расчет значений дисконтированных денежных потоков PV

| Период | 1 год | 2 год | 3 год | 4 год | Итого |

| Чистый денежный доход, ЧДД | |||||

| Ставка дисконтирования, % | |||||

| Дисконтированный денежный поток, PV | *25613 | **28434 | ***31535 | ****34135 | |

| Пример: Расчет значений дисконтированных денежных потоков PV |

Расшифровка расчетов значений дисконтированных денежных потоков в каждом шаге расчета:

* 25613= 21 387 / (1+0,12)

** 28434= 25 746 / (1+0,12) 2

*** 31535= 26 021 / (1+0,12) 3

**** 34135= 28 847 / (1+0,12) 4

Норма рентабельности (внутренняя норма доходности).

Норма рентабельности представляет собой ту норму дисконта, при которой величина накопленной суммы прибыли за выбранный срок инвестиций равна накопленной сумме капитальных вложений за этот же срок.

ВНД находят путем решения уравнений

Расчет значения NPV

NPV =87630-676289=176736

Чистый денежный доход — данные из отчета о движении денежных средств

Инвестиции – 676289 р

Ставка дисконтирования — 12 % годовых для всех периодов

шаг расчета — один год

| Показатель эффективности | Проект в целом |

| NPV, | 11 977 |

Дисконтированный индекс доходности:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

r — барьерная ставка (ставка дисконтирования), долей единиц;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, . n.

Размер инвестиции -802 000.

Доходы от инвестиций в первом году: 17 138;

во втором году: 23 613;

в третьем году: 24 451;

в четвертом году: 26 775

Размер барьерной ставки — 12%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 25724/ (1 + 0,12) = 15 301,79

PV2 = 28545/ (1 + 0,12) 2 = 18 824,14

PV3 = 31646/ (1 + 0,12) 3 = 17 404,09

PV4 = 34246/ (1 + 0,12) 4 = 17 016,21

DPI = (15 301.79 + 18 824.14 + 17 404.09 + 17 016.21) / 80 000 = 1,0567167

дисконтированный индекс доходности равен 1.057

DPI>1, а из этого следует, что проект будет эффективным

Дисконтированный период окупаемости

Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

| Показатель | Значение , усл.ед. |

| Размер инвестиций | |

| Доходы от инвестиций В первом году | |

| Во втором году | |

| В третьем году | |

| Размер барьерной ставки | 7% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 25724/ (1 + 0,092) = 15743 тыс. рублей

PV2 = 28545/ (1 + 0,092)2 = 18213 тыс. рублей

PV3 = 31646/ (1 + 0,092)3 = 21984 тыс. рублей

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 15743+18213 =33956 тыс. рублей, что меньше суммы вложений (инвестиций) – 67532 тыс. рублей. Сумма дисконтированных доходов за 1, 2 и 3 года: 59453 тыс. рублей, что больше суммы первоначальных инвестиций.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (67532 -59453)/ 21984) = 0,79 года

То есть дисконтированный срок окупаемости инвестиций равен 2,77 года.

То есть дисконтированный срок окупаемости инвестиций равен 2,12 года.

4. Индекс рентабельности инвестиций

Индекс рентабельности инвестиций равен отношению накопленной суммы

разности прибыли и затрат за все годы к величине капитальных вложений за эти

где

В отличие от чистой текущей стоимости данный показатель является относительным, поэтому его удобно использовать при выборе варианта проекта инвестирования из ряда альтернативных. Поэтому мы составляем оценочную таблицу и выбираем наиболее подходящий вариант( пример расчета индекса рентабельности для выбранного варианта приведен выше).

| Проект | Инвестиции | Годовой доход в течение 4 лет | ЧТС из расчета 12 % годовых | Индекс рентабельности |

| А | 83 116 | 1.008 | ||

| В | 71 456 | 1.004 | ||

| С | 63 954 | 0.987 | ||

| D | 57 859 | $ 49 820 | 1.000 | |

| E | $ 91 200 | 1.057 |

Выбираем вариант Е.

Исходные данные для расчета:

Общая площадь здания: 2676 м²

Объем здания: 16 150 м³

Площадь земельного участка: 634 м²

Стоимость здания без лимитированных затрат: 487 170 р.

Стоимость здания согласно объектному сметному расчету

(с лимитированными затратами): 754 883 р.

Стоимость демонтажных работ 242 577 р.

Стоимость 1м² земли: 61 000 р.

Аренда жилья: 650 р./(м²·мес.)

Коммунальные платежи: 93 р. /(м²·мес.)

Затраты на «0» год:

Стоимость земельного участка:

3712·22 000 = 81 664 000 р.;

Проектно- изыскательские работы:

291 854 717· 0,03 =5 233 064,5 р.;

Демонтажные работы 3 522 577 р.

81 664 000+ 5 233 064,5+ 3 522 577 = 90 419 642;

Ежегодные затраты на коммунальные платежи:

8870·4·12 = 425 760

Итоги расчета :

| № п/п | Наименование показателя | Значение |

| Стоимость здания без лимитированных затрат | 12843252 р. | |

| Стоимость здания с лимитированными затратами | 17635252р. | |

| Стоимость 1м² земли | 35524р. | |

| Стоимость аренды жилья | 756 р./(м²·мес.) | |

| Стоимость коммунальных платежей | 59р./(м²·мес.) | |

| Удельная стоимость 1м² | 59733р. | |

| Индекс рентабельности | 1.057 | |

| Чистый дисконтированный доход | 268 453 |

Расчеты показали, что годовой норматив прибыли составит 685 980 р, а срок окупаемости проекта, в свою очередь, составит 4 года. Метод расчета эффективности показал, что проект является эффективным. Это дает возможность полагать, что инвесторы заинтересуются данным проектом, и он будет осуществлен.

1) Перечислить основные этапы закрытия проекта. Пусконаладочные работы. Закрытие проекта (контракта). Выход из проекта.

Закрытие проекта – завершение и закрытие проекта, включая разрешение всех спорных вопросов («Национальные требования к компетентности специалистов по управлению проектами»).

Как правило, закрытие проекта включает в себя следующие группы задач:

- завершение работ по созданию продукта проекта,

- закрытие ресурсов и передача их на новые объекты

- передачу результатов проекта заказчику,

- расформирование команды проекта,

- закрытие всех финансовых операций (все счета должны быть оплачены),

- проверка проекта,

- анализ опыта проекта, оценка работы проектной команды, документирование.

Сообщение о плане и графике завершения как можно раньше позволяет проектной команде:

o психологически подготовиться к завершению проекта;

o подготовиться к переходу на новое задание.

Идеальный вариант – иметь подготовленное новое задание для членов команды к моменту, когда объявлено о завершении проекта.

Рис.1 Процесс завершения проекта

К пусконаладочным работам относится комплекс мероприятий и работ, выполняемых в период подготовки и проведения индивидуальных испытаний комплексного опробования оборудования.

При этом под оборудованием подразумевается вся технологическая система объекта, т. е. комплекс всех видов оборудования, трубопроводов, сооружений и устройств, обеспечивающих выпуск первой партии продукции или обеспечения услуг, предусмотренных проектом.

Выход из проекта — является вынужденным, но необходимым решением в условиях снижения эффективности реализации проекта, в том числе по показателям продолжительности строительства, роста цен на основные строительные материалы, повышения стоимости выполнения строительно-монтажных работ, роста расходов на оплату труда, повышения роста конкуренции в отрасли и спада экономической активности в отрасли, в которой реализуется инвестиционный проект; возрастания объемов заемных инвестиционных ресурсов, повышения ставки процента за кредит в связи с изменением конъюнктуры рынка, недостаточно обоснованного выбора подрядчиков для реализации проекта, ужесточения системы налогообложения и пр. Основным критерием для принятия решения по выходу из проекта должен служить ожидаемый уровень доходности в изменившихся условиях его реализации.

Для выхода из проекта необходимо проанализировать причины снижения эффективности реализации проекта, в том числе по показателям продолжительности строительства, роста цен на основные строительные материалы, повышения стоимости выполнения строительно-монтажных работ, роста расходов на оплату труда, повышения роста конкуренции в отрасли и спада экономической активности в отрасли, в которой реализуется инвестиционный проект; возрастания объемов заемных инвестиционных ресурсов, повышения ставки процента за кредит в связи с изменением конъюнктуры рынка, недостаточно обоснованного выбора подрядчиков для реализации проекта, ужесточения системы налогообложения и пр.

ü Основным критерием для принятия решения по выходу из проекта должен служить ожидаемый уровень доходности в изменившихся условиях его реализации. Продолжать реализацию следует при выполнении следующего условия:

где Эдпр — ожидаемая доходность реального проекта в изменившихся условиях реализации;

Сдр — средняя ставка депозитного процента на денежном рынке;

ПР— уровень «премии» (дополнительной доходности) за риск, связанный с осуществлением реального инвестирования;

ПЛ — уровень «премии» (дополнительной доходности) за ликвидность с учетом прогнозируемого увеличения продолжительности реализации реального проекта.

Эффективными формами выхода из проекта являются следующие:

§ отказ от реализации проекта до начала строительно-монтажных работ;

- продажа частично реализованного проекта в форме объекта незавершенного строительства;

- продажа объекта на стадии его эксплуатации;

- привлечение на любой стадии реализации проекта дополнительного паевого постороннего капитала с минимизацией своего паевого участия;

- раздельная продажа основных видов активов реализуемого проекта.

Управление инвестиционным портфелем предприятия предполагает одновременно с принятием решения о выходе из реального инвестиционного проекта (или продажи части финансовых инструментов из портфеля финансовых инвестиций) выработать решение о возможных формах реинвестирования капитала. Если у инвестора имеются новые проекты, то следует отдавать предпочтение им, в противном случае следует в портфель финансовых инвестиций подобрать эффективные финансовые инструменты, в случае недостаточной проработанности этих решений необходимо инвестировать в краткосрочные сберегательные сертификаты. В этой высоколиквидной и доходной форме высвободившийся капитал всегда готов к обеспечению финансирования новых реальных проектов или финансовых инструментов.

Источник